Дипломная работа: Анализ эффективности инвестиционного проекта ООО "Суворовская птицефабрика"

Дипломная работа: Анализ эффективности инвестиционного проекта ООО "Суворовская птицефабрика"

ВведениеИнвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Значение экономического анализа для планирования и осуществления инвестиционной деятельности трудно переоценить. При этом особую важность имеет предварительный анализ рисков, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных решений и получение организацией выгод в течение определенного периода времени. Каждая фирма, развивая свою деятельность, обязана четко представить потребность на перспективу в финансовых, материальных, трудовых и интеллектуальных ресурсах, источники их получения, а также уметь точно рассчитывать эффективность использования имеющихся средств в процессе работы фирмы.

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем объем финансовых ресурсов, доступных для инвестирования, у любого предприятия ограничен. Предприниматели не смогут добиться стабильного успеха, если не будут четко и эффективно планировать свою деятельность, постоянно собирать и аккумулировать информацию как о состоянии целевых рынков, положении на них конкурентов, так и о собственных перспективах и возможностях.

Актуальность исследования состоит в том, что основная цель инвестиционной деятельности хозяйствующих субъектов состоит в увеличении дохода от инвестиционной деятельности при минимальном уровне риска инвестиционных вложений. Поиск оптимального сочетания доходности и риска предполагает необходимость учёта действия множества разных факторов, что делает эту задачу весьма сложной. Вместе с тем решение данной проблемы является условием эффективности любой экономической деятельности, так как инвестиционный риск представляет собой вероятность возникновения финансовых потерь в виде снижения капитала или утраты дохода, прибыли вследствие неопределённости условий инвестиционной деятельности.

Цель исследования – выработка рекомендаций по повышению эффективности управления инвестиционными рисками на основании проведённого анализа эффективности инвестиционного проекта ООО «Суворовская птицефабрика» и оценки рисков при реализации проекта.

Для выполнения поставленной цели в дипломной работе решены следующие задачи:

─ рассмотрены теоретические основы инвестиционных рисков предприятия: понятие и сущность, а также классификация и меры по управлению инвестиционными рисками;

─ разработан инвестиционный проект ООО «Суворовская птицефабрика» по замене изношенных основных средств, а также проведена оценка эффективности данного проекта;

─ разработаны рекомендации по эффективному управлению рисками в процессе реализации инвестиционного проекта.

Объектом исследования данной работы является общество с ограниченной ответственностью «Суворовская птицефабрика» (далее ООО «Суворовская птицефабрика»).

Предмет исследования – инвестиционные риски в процессе реализации инвестиционного проекта ООО «Суворовская птицефабрика».

Структура работы: введение, три главы, заключение, список использованной литературы и приложения.

Информационной базой по данной теме послужили нормативно-правовые акты РФ, финансовая отчётность ООО «Суворовская птицефабрика», книги, монографии, статьи ведущих отечественных и зарубежных учёных – экономистов.

Практическая значимость работы состоит в том, что её основные положения и рекомендации можно использовать для большей эффективности оценки и управления инвестиционными рисками.

1. Теоретические основы инвестиционных рисков предприятия

1.1 Сущность и понятие инвестиционных рисков

К числу фундаментальных понятий рыночной экономики относятся инвестиции – затраты на производство и накопление денежных средств.

При осуществлении портфельных инвестиций инвестор увеличивает свой финансовый капитал, получая дивиденды – доход на ценные бумаги.

Обычно различают финансовые инвестиции, состоящие в приобретении ценных бумаг объектов тезаврации, и реальные инвестиции в производственные и непроизводственные объекты. Реальные инвестиции – это финансирование капитального строительства и капитальных вложений, направленных на создание основных фондов производственного и непроизводственного назначения.

Инвестиции – один из наиболее важных и дефицитных ресурсов любого предприятия, использование которого позволяет совершенствовать производство, улучшать выпускаемые и поставляемые на продажу товары, увеличивать количество действующих рабочих мест, что в конечном счёте способствует повышению конкурентоспособности предприятий.

Осуществление инвестиционного проекта проходит две стадии: на первой средства инвестируются в различные активы, в строительство объектов или закупку оборотных фондов, а на второй вложенные средства возвращаются и проект начинает приносить прибыль.

На первой стадии реализации возникают риски, связанные с возможным не завершением проектировочной или строительно-монтажной части проекта, а также с выявлением дефектов после приёмки объектов в эксплуатацию. Среди них выделяют технические риски, которые включают строительно-монтажные и эксплуатационные риски.

Формы и содержание инвестиционных проектов могут быть разнообразными: от плана производства новой продукции до оценки целесообразности новой эмиссии акций действующего предприятия. Однако всегда присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начнёт приносить прибыль.

Весь цикл проекта можно разбить на три этапа. На первом этапе (прединвестиционном) разрабатывается технико-экономическое обоснование проекта, осуществляются маркетинговые исследования, ведутся переговоры с потенциальными инвесторами и проводится эмиссия акций или других ценных бумаг. На втором этапе происходит собственно инвестирование в выбранные активы: покупка акций или строительство нового производственного комплекса.

Если же такое распределение неизвестно, то соответствующая ситуация рассматривается как неопределенность [9].

Термин «риск» понимается неоднозначно, его содержание определяется той конкретной задачей, где он используется. Чаще всего под риском понимают некоторую возможную потерю, вызванную наступлением случайных неблагоприятных событий. В некоторых областях экономической деятельности сложились устойчивые традиции понимания и измерения риска. Однако часто риск как возможная потеря может быть связан с выбором того или иного решения. В некоторых областях деятельности риск понимается как вероятность наступления некоторого неблагоприятного события. Чем выше эта вероятность, тем больше риск. Поэтому нецелесообразно базировать оценки проекта на фактических показателях действующих фирм.

Естественной реакцией на наличие риска в финансовой деятельности является стремление компенсировать его с помощью рисковых премий, которые представляют собой различные надбавки, выступающие в виде платы за риск. Второй путь ослабления влияния риска заключается в управлении диском, которое осуществляется на основе различных приемов, (заключение форвардных контрактов, покупки валютных, процентных опционов). Один из приемов сокращения риска, применяемых в инвестиционных решениях, – диверсификация – распределение общей инвестиционной суммы между несколькими объектами. С увеличением числа элементов набора уменьшается размер риска. Инвестиционный риск – это опасность потери инвестиций, неполучения от них полной отдачи, обесценения вложений [6].

Функционированию и развитию многих экономических процессов присущи элементы неопределенности. Это обуславливает появление ситуаций, не имеющих однозначного исхода.

Стремясь снять рискованную ситуацию, субъект делает выбор и стремится реализовать его. Тем самым риск предстает моделью снятия субъектом неопределенности, способом практического разрешения противоречия при неясном (альтернативном) развитии противоположных тенденций в конкретных обстоятельствах [14].

– в данном случае – условие возникновения рисковой ситуации [12].

Исходя из вышесказанного, дадим следующее определение. Риск – ситуация, связанная с наличием выбора из предполагаемых альтернатив путем оценки вероятности наступления рискосодержащего события, влекущего как положительные, так и отрицательные последствия.

Также необходимо отметить, что доходность и риск являются взаимосвязанными категориями. Наиболее общими закономерностями, отражающими взаимную связь между принимаемым риском и ожидаемой доходностью деятельности инвестора, являются следующие: более рискованными вложениям присуща более высокая доходность; при росте дохода уменьшается вероятность его получения, в то время как определённый минимально гарантированный доход может быть получен без риска. А всю работу над риском целесообразно рассматривать только в системе отношений между субъектами и объектами управления риском.

1.2 Классификация инвестиционных рисков

Прежде всего, необходимо отметить, что реализация большинства инвестиционных проектов сопряжена с существенным риском потери части или даже всего вложенного капитала, причем риск потерь тем выше, чем выше уровень ожидаемого от инвестиций дохода. В связи с этим крайне важно иметь четкое представление о той системе рисков, которые можно назвать инвестиционными рисками, и которая вбирает в себя все риски, присущие инвестиционной деятельности в целом. Инвестиционная деятельность связана с различными видами рисков:

─ Риски, связанные с мерами государственного регулирования, включают риски изменения административных ограничений инвестиционной деятельности, экономических нормативов, налогообложения, валютного регулирования, процентной политики, регулирования рынка ценных бумаг, законодательных изменений.

─ Конъюнктурный риск – риск, связанный с неблагоприятными изменениями общей экономической ситуации или положением на отдельных рынках. Данный вид риска может возникнуть, в частности, вследствие смены стадий экономического цикла развития страны или конъюнктурных циклов развития инвестиционного рынка.

─ Инфляционный риск возникает вследствие того, что при высокой инфляции денежные суммы, вложенные в объекты инвестирования, могут не покрываться доходами от инвестиций. Инфляционный риск, как правило, почти полностью ложится на инвесторов (кредиторов), которые должны правильно оценить перспективы развития предприятия.

По степени влияния на финансовое положение фирмы: допустимый, представляющий угрозу потери фирмой прибыли; критический – утрата предполагаемой выручки; катастрофический – потеря всего имущества и банкротство фирмы.

По источникам возникновения и возможности устранения: несистематический (диверсифицируемый) – часть общего риска, которая может быть устранена посредством диверсификации. Этот риск вызывается особыми для фирмы условиями – доступность сырья, успешные или неудачные компании маркетинга, получение или потери крупных контрактов, влияние иностранной конкуренции, воздействие некоторых правительственных мер (экологический контроль, забастовки и т.д.); систематический (недиверсифицируемый) – возникает из внешних событий, влияющий на рынок в целом (война, инфляция, экономический спад и содержанию аналогична понятию несистематического риска. Выделение в совокупности рисков, возникающих при инвестиционной деятельности банков, систематических и несистематических рисков позволяет использовать в дальнейшем анализе методологический аппарат теории формирования эффективного инвестиционного портфеля.

При рассмотрении специфических рисков представляется целесообразным выделить в их составе риски, присущие инвестиционному портфелю, и внутренние риски, свойственные различным видам инвестирования.

─ Риск инвестиционного портфеля возникает в связи с ухудшением качества инвестиционных объектов в его составе и нарушением принципов формирования инвестиционного портфеля. В свою очередь, он является агрегированным и включает в себя более частные виды рисков. К наиболее значимым из них можно отнести следующие виды рисков:

капитальный риск – интегрированный риск инвестиционного портфеля, связанный со специфическими признаками, указанными в определении.

Рассмотренные риски являются специфическими рисками портфельного инвестирования, возникающими в связи с функционированием инвестиционного портфеля как целостной совокупности, что предполагает необходимость их учёта при формировании и управлении инвестиционным портфелем.

─ Риски, присущие в той или иной степени различным видам инвестиционных объектов в составе инвестиционного портфеля, которые следует учитывать как при оценке отдельных инвестиционных вложений, так и инвестиционного портфеля инвестиционного объекта вследствие изменения оценки его инвестиционного качества.

· Кредитный риск – риск потери средств или потери инвестиционным объектом первоначального качества и стоимости из-за несоблюдения обязательств со стороны эмитента, заёмщика или его поручителя. Данный вид риска в наибольшей степени присущ банковской деятельности, он связан с возможным ростом расходов при предоставлении кредитов по «плавающей» ставке, имеющей тенденцию к росту, снижением платёжеспособности заёмщика.

Операционный риск – риск потерь, возникающих в результате того, что в деятельности субъекта, осуществляющего инвестиции, имеются нарушения. со строительством объекта.

1. риски в связи с функционированием объекта.

Более высокими уровнями рисков характеризуется вторая и третья стадии реализации проекта. На стадии строительства объекта наиболее вероятным считаются риски, связанные с задержкой ввода предприятия в эксплуатацию, превышением сметной стоимости проекта. Изменением себестоимости в результате повышения цен на сырьё и материалы, ухудшением платёжеспособности заказчика. Для третьей стадии наиболее характерны внутренние риски, связанные с низким качеством управления предприятием, неустойчивостью спроса на продукцию, появлением альтернативной конкурентоспособной продукции, неплатёжеспособностью потребителей.

Таким образом, инвестиционная деятельность всегда связана с рисками. Её успешное осуществление во многом зависит от того, насколько удастся выполнить задачу нахождения оптимального соотношения доходности и риска, квалифицированно управлять рисками.

1.3 Реализация мер по управлению инвестиционными рисками

Система управления представляет собой сложный механизм воздействия управляющей системы на управляемую с целью получения желаемого результата. Таким образом, управление риском как система состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления).

Таким образом, система управления рисками представляет собой совокупность взаимосвязанных и взаимозависимых элементов, конечной целью существования которых является минимизация рисков.

Систему управления риском можно охарактеризовать как совокупность методов, приемов и мероприятий, позволяющих в определенной степени прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий наступления таких событий. На систему управления риском оказывают влияние как внутренние, так и внешние факторы.

Внешними факторами системы управления риском являются следующие:

· нормативная база в сфере регулирования риска (нормативы, методики, рекомендации, стандарты бухгалтерского учета и т.п.);

· макроэкономические факторы;

· зарубежный опыт управления риском.

Наиболее характерными чертами внешней среды является динамичность, многообразие и интегрированность. Динамичность предполагает быструю изменчивость внешней среды. Задача – создавать адаптивные системы управления риском, которые не сопротивляются изменениям внешней среды, а меняются вместе с ней.

Следующая характерная черта внешней среды – многообразие. Современная организация взаимодействует с огромным числом различных объектов – акционерами, клиентами [18].

Внутренние факторы системы управления риском включают

· специфику деятельности организации, его политику, стратегию и тактику;

· организационную структуру;

· квалификацию персонала.

Качественный анализ предполагает: выявление источников и причин риска, этапов и работ, при выполнении которых возникает риск, т.е. установление потенциальных зон риска, идентификацию всех возможных рисков, выявление практических выгод и возможных негативных последствий, которые могут наступить при реализации содержащего риск решения. Результаты качественного анализа служат важной исходной информацией для осуществления количественного анализа [30].

Количественный анализ предполагает численное определение отдельных рисков и общего риска. На этом этапе определяется вероятность наступления рисковых событий и их последствий, осуществляется количественная оценка степени риска, определяется также допустимый уровень риска.

Деятельность по управлению рисками связана с решением следующих задач:

─ выявление рисков, присущих операциям на рынке облигаций;

─ проведение количественной оценки возможных потерь, связанных с реализацией этих рисков;

─ определение предельно допустимого уровня финансовых потерь по операциям с корпоративными облигациями;

─ ограничение возможных потерь от реализации рисков на уровне не выше предельно допустимого, путем установления комплексной системы ограничений (лимитов) на операции с корпоративными облигациями [25].

· с инвестиционной деятельностью;

· определение критериев и способов анализа рисков;

· разработку мероприятий по снижению рисков и выбор форм их страхования;

· мониторинг рисков с целью осуществления необходимой корректировки их значений;

· ретроспективный анализ регулирования рисков.

Так как инвестиционный риск характеризует вероятность возникновения непредвиденных финансовых потерь, его уровень при оценке определяется как отклонение ожидаемых доходов от инвестирования от средней или расчетной величины. Поэтому оценка инвестиционных рисков всегда связана с оценкой ожидаемых доходов и их потерь [21].

Анализ рисков – процедуры выявления факторов рисков и оценки их значимости.

Количественная оценка рисков определяется через:

а) вероятность того, что полученный результат окажется меньше требуемого значения (намечаемого, планируемого, прогнозируемого);

б) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет.

Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения качественного анализа проектных рисков должен включать не только описание конкретных видов рисков данного проекта, выявление возможных причин их возникновения, анализа предполагаемых последствий их реализации и предложений по минимизации выявленных рисков, но и стоимостную оценку мероприятий по минимизации рисков конкретного проекта [26].

Основные факторы рисков для инвестиционных проектов включают: ошибки в проектно-сметной документации; недостаточную квалификацию специалистов; форс-мажорные обстоятельства (природные, экономические, политические); нарушение сроков поставок; низкое качество исходных материалов, комплектации, технологических процессов, продукции и пр.; нарушение условий контрактов, разрыв контракта [17].

Таким образом, инвестиционная деятельность всегда связана с рисками. Её успешное осуществление во многом зависит от того, насколько удастся выполнить задачу нахождения оптимального соотношения доходности и риска, квалифицированно управлять рисками.

2. Разработка инвестиционного проекта ООО «Суворовская птицефабрика»

2.1 Общая характеристика ООО «Суворовская птицефабрика»

Общество с ограниченной ответственностью «Суворовская птицефабрика» создано в 1993 году и является птицеводческим предприятием. Основным видом деятельности является яичное и куриное производство.

ООО «Суворовская птицефабрика» является юридическим лицом и свою деятельность организует на основании Устава. Организация имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе и осуществляет владение, пользование и распоряжение своим имуществом в соответствии с целями своей деятельности и назначением имущества.

Имущество организации формируется за счёт следующих источников:

– имущества, переданного Обществу его Участниками;

– вкладов в уставный капитал и имущество.

К компетенции Общего собрания участников Общества относится:

· определение основных направлений деятельности Общества; изменение Устава Общества, в том числе изменение размера уставного капитала организации;

· образование исполнительных органов и досрочное прекращение их полномочий; избрание и досрочное прекращение полномочий ревизионной комиссии;

· принятие решения о размещении облигаций и иных эмиссионных ценных бумаг;

· назначение аудиторской проверки, утверждение аудитора и определение размера оплаты его услуг; принятие решений по крупным сделкам и т.д.

Единоличным исполнительным органом ООО «Суворовская птицефабрика» является Генеральный директор, который решает все вопросы текущей деятельности организации.

А также для проверки финансово-хозяйственной деятельности организации Общее собрание акционеров может назначить аудитора.

Функции подготовки процесса производства, содержание инженерных сетей, готовности техники и оборудования, технологии производства выполняет главный инженер. Также осуществляет контроль за ходом ремонтных работ на объектах и ремонтом техники.

расходованием денежных средств и материальных ценностей.

Экономический отдел проводит всесторонний анализ результатов деятельности предприятия, разрабатывает мероприятия по снижению себестоимости и повышению рентабельности, улучшению использования производственных фондов, выявлению и использованию резервов.

Отдел организации труда и заработной платы разрабатывает штатное расписание, составляет годовые, квартальные и месячные планы по труду и заработной плате и осуществляет контроль за их выполнением.

Работу по приёму, увольнению работников, ведением табелей учёта рабочего времени, правилами внутреннего распорядка осуществляет инспектор отдела кадров.

Вспомогательные службы: сторожевая охрана, ремонтно-строительная группа, группа прочего персонала и другие.

Таким образом, аппарат управления ООО «Суворовская птицефабрика» построен таким образом, чтобы обеспечить в научно-технических, экономических и организационных отношениях взаимосвязанное единство всех частей предприятия, а также для наилучшего использования трудовых и материальных ресурсов. Также можно отметить, что организационная структура управления ООО «Суворовская птицефабрика» стимулирует деловую и профессиональную специализацию, уменьшает потребление материальных ресурсов и увеличение запасов на складе предприятия на 8953 тыс. руб. в основном за счёт прироста объёма готовой продукции с 6865 тыс. руб. до 9912 тыс. руб. Наблюдается увеличение остатка незавершённого производства на 539 тыс. руб. (с 3661 тыс. руб. до 4200 тыс. руб.). Незначительное увеличение внеоборотных активов до 51352 тыс. руб. можно объяснить за счёт прироста суммы основных средств (с 33400 тыс. руб. до 34885 тыс. руб.), а также увеличения нематериальных активов на 87 тыс. руб. и прочих внеоборотных активов на 1378 тыс. руб. (таблица 1).

Таблица 1. Аналитический баланс-нетто

| Актив | Сумма, тыс. руб. | пассив | Сумма, тыс. руб. | ||

|

На начало периода |

На конец периода |

На начало периода |

На конец периода |

||

| Имущество-всего | Имущество-всего | ||||

| 1. Внеоборотные активы | 1. Собственный капитал | ||||

| 2. Оборотн. активы | 2. Заёмн. капитал | ||||

| 2.1. Запасы и затраты | 2.1. Долгосрочные обязательства | ||||

| 2.2. Дебиторская задолжен. | 2.2. Краткосрочные кредиты и займы | ||||

| 2.3. Денежные средства и краткосрочные финансовые вложения | 2.3. Кредиторская задолженность и прочие краткосрочные обязательства | ||||

Также произошло увеличение дебиторской задолженности, сумма которой составила на конец 2009 года 21843 тыс. руб., что больше по сравнению с 2008 годом на 6827 тыс. руб.

Определённо можно сказать об увеличении кредиторской задолженности на 388 тыс. руб., сумма которой составила к концу 2009 года 18788 тыс. руб. В тоже время необходимо отметить отсутствие долгосрочных обязательств предприятия (приложение 1).

Увеличение капитала и резервов произошло в результате полученной нераспределённой прибыли отчётного года. Также произошло увеличение доли собственных источников образования средств в валюте баланса (с 63% до 66,6%).

Показатели финансово-экономической деятельности представлены в таблице 2.

Таблица 2. Показатели финансово-экономической деятельности

| Показатели | Годы | ||

| 2007 | 2008 | 2009 | |

| Выручка от реализации, тыс. руб. | |||

| Себестоимость, тыс. руб. | |||

| Валовая прибыль, тыс. руб. | |||

| Прибыль от реализации, тыс. руб. | |||

| Чистая прибыль, тыс. руб. | |||

Как видно из таблицы 2, выручка от продажи товаров составила: в 2007 году – 61200 тыс. руб.; в 2008 году-67300 тыс. руб.; в 2009 году-100603 тыс. руб. Валовая прибыль за три последних года также увеличилась и в 2009 году составила 20349 тыс. руб., что на 13150 тыс. руб. больше по сравнению с 2008 годом (приложение 2).

Таблица 3. Структура прибыли организации за 2008–2009 гг.

| Показатель | 2008 г. | 2009 г. | Изменение | Доля в общей прибыли, % | |

| тыс. руб. | % | ||||

| Прибыль от продаж, тыс. руб. | |||||

| Операционные доходы за минусом операционных расходов, тыс. руб. | |||||

| Внереализационные доходы за минусом внереал. расходов, тыс. руб. | |||||

| Прибыль до налогообложения, тыс. руб. | |||||

Как показал анализ, общая сумма прибыли в отчётном году превысила прибыль предыдущего периода.

2.2 Анализ финансового положения ООО «Суворовская птицефабрика»

Прежде всего, необходимо провести анализ ликвидности баланса ООО «Суворовская птицефабрика» за 2009 год, который заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Группировка активов по степени ликвидности представлена в таблице 4.

Таблица 4. Группировка активов по степени ликвидности

| Вид актива |

На начало 2009 года |

На конец 2009 года |

| Денежные средства | ||

| Краткосрочные финансовые вложения | ||

| Итого по группе 1 | ||

| Готовая продукция | ||

| Товары отгруженные | ||

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев | ||

| Итого по группе 2 | ||

| Долгосрочная дебиторская задолженность | ||

| Сырье и материалы | ||

| Незавершенное производство | ||

| Расходы будущих периодов | ||

| Налог на добавленную стоимость по приобретенным ценностям | ||

| Прочие оборотные средства | ||

| Итого по группе 3 | ||

| Внеоборотные активы (группа 4) | ||

| Всего |

Первая группа (A1) включает в себя абсолютно ликвидные активы, такие, как денежная наличность и краткосрочные финансовые вложения.

Ко второй группе (А2) относятся легко реализуемые активы: готовая продукция.

П2 - среднесрочные обязательства (краткосрочные кредиты банка);

П3 - долгосрочные кредиты банка и займы;

П4 – собственный капитал, находящийся в распоряжении предприятия.

Группировка пассивов представлена в таблице 5.

Таблица 5. Группировка пассивов по степени срочности погашения обязательств

| Вид пассива | На начало 2009 года | На конец 2009 года |

| Кредиторская задолженность (П1) | ||

| Краткосрочные кредиты (П2) | ||

| Долгосрочные кредиты (П3) | ||

| Собственный капитал (П4) | ||

| Всего |

Баланс считается абсолютно ликвидным, если: А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Анализ ликвидности баланса представлен в таблице 6.

Таблица 6. Анализ ликвидности баланса ООО «Суворовская птицефабрика»

| АКТИВ |

На начало 2009 года |

На конец 2009 года | ПАССИВ | На начало 2009 года |

На конец 2009 года |

| А1 | |||||

| А2 | |||||

| А3 | |||||

| А4 | |||||

| БАЛАНС |

29467>13400; 23468>22382; 23668>0; 51197<80491 – на начало года;

34270>13788; 33398>24400; 30146>0; 51352<99352 – на конец года.

Таким образом, как показал расчёт, ликвидность баланса предприятия является абсолютной, так как и в начале, и в конце 2009 года наблюдается превышение абсолютно ликвидных активов над краткосрочными обязательствами. Т.е. существует соответствие величины имеющихся платёжных средств величине краткосрочных долговых обязательств.

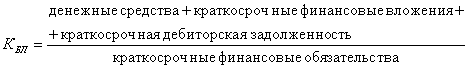

Коэффициент абсолютной ликвидности рассчитывается по формуле:

![]() (1)

(1)

Коэффициент абсолютной ликвидности составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Расчёт показал, что коэффициент абсолютной ликвидности имеет тенденцию к повышению (0,62 и 0,69 за прошлый и отчётный периоды соответственно). Данный показатель выше рекомендуемого (0,1–0,3), что говорит о неэффективном использования денежных средств, которые могут быть вложены в высокодоходные активы.

Коэффициент быстрой (срочной) ликвидности рассчитывается по формуле:

(2)

(2)

Коэффициент быстрой ликвидности составит:

![]() - прошлый период;

- прошлый период;

![]() - отчётный период.

- отчётный период.

Таким образом, величина коэффициента быстрой ликвидности составила 0,94 и 1,1 за прошлый и отчётный период соответственно. Это полностью соответствует нормативу (0,7–1).

Коэффициент текущей ликвидности рассчитывается по формуле:

![]() (3)

(3)

Коэффициент текущей ликвидности составит:

![]() – отчётный период;

– отчётный период;

![]() – прошлый период.

– прошлый период.

Величина коэффициента текущей ликвидности составила 1,6 и 2,0 за прошлый и отчётный период соответственно при рекомендуемом значении > 2.

Результаты расчёта представлены в таблице 7.

Таблица 7. Показатели ликвидности предприятия

| Показатель | 2008 год | 2009 год | Изменение |

| Коэффициент абсолютной ликвидности | |||

| Коэффициент быстрой ликвидности | |||

| Коэффициент текущей ликвидности |

1) совой независимости – удельный вес собственного капитала в общей валюте баланса:

![]() (4)

(4)

Коэффициент финансовой независимости составит:

![]() прошлый период;

прошлый период;

![]() – отчётный период.

– отчётный период.

Как показал расчёт, коэффициент финансовой устойчивости за отчётный период составил 0,67, что больше по сравнению с прошлым периодом на 0,04.

Коэффициент финансовой зависимости за отчётный период сократился и составил 0,16.

2) коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса:

![]() (6)

(6)

Коэффициент текущей задолженности составит:

![]() – прошлый период;

– прошлый период;

![]() - отчётный период.

- отчётный период.

Как показал расчёт, коэффициент текущей задолженности за отчётный период сократился и составил 0,33.

3) коэффициент финансовой устойчивости – отношение собственного и долгосрочного заемного капитала к общей валюте баланса:

![]() (7)

(7)

Коэффициент финансовой устойчивости составит:

![]() - прошлый период;

- прошлый период;

![]() - отчётный период.

- отчётный период.

Таким образом, коэффициент финансовой устойчивости за отчётный период увеличился и составил 0,67.

4) коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заёмному:

![]() (8)

(8)

Коэффициент платёжеспособности составит:

![]() – прошлый период;

– прошлый период;

![]() - отчётный период.

- отчётный период.

Как показал расчёт, коэффициент платёжеспособности за отчётный период составил 2,0, что на 0,3 больше по сравнению с прошлым периодом.

5) коэффициент финансового риска – отношение заемного капитала к собственному:

![]() (9)

(9)

Коэффициент финансового риска составит:

![]() - прошлый период;

- прошлый период;

![]() - отчётный период.

- отчётный период.

Как показал расчёт, коэффициент финансового риска за отчётный период сократился и составил 0,50.

Результаты расчётов представлены в таблице 8.

Таблица 8. Анализ финансового состояния ООО «Суворовская птицефабрика»

| Показатель | Уровень показателя | ||

| 2008 г. | 2009 г. | изменен. | |

| Коэффициент финансовой независимости | |||

| Коэффициент финансовой зависимости | |||

| Коэффициент текущей задолженности | |||

| Коэффициент финансовой устойчивости | |||

| Коэффициент покрытия долгов собственным капиталом | |||

| Коэффициент финансового риска | |||

Таким образом, финансовое состояние ООО «Суворовская птицефабрика» за 2009 год улучшилось. Так, доля собственного капитала имеет тенденцию к повышению на 0,04, так как удельный вес собственного капитала в общей валюте баланса увеличился и темпы прироста собственного капитала выше темпов роста заемного.

Показатели рентабельности, которые характеризуют прибыльность предприятия: рентабельность активов, рентабельность валовой прибыли, рентабельность чистой прибыли, рентабельность реализованной продукции, рентабельность собственного капитала, общая рентабельность. Исходные данные представлены в таблице 9.

Таблица 9. Исходные данные для расчёта показателей рентабельности ООО «Суворовская птицефабрика»

| Показатель | 2008 г. | 2009 г. | Отклонение |

| Выручка от реализации, тыс. руб. | |||

| Валовая прибыль, тыс. руб. | |||

| Прибыль от реализации, тыс. руб. | |||

| Чистая прибыль, тыс. руб. | |||

| Среднее значение активов, тыс. руб. | |||

| Средняя стоимость собственного капитала, тыс. руб. | |||

| Средняя стоимость основных производственных фондов, тыс. руб. | |||

| Средняя стоимость оборотных средств, тыс. руб. |

Рентабельность активов определяется по формуле:

![]() , (10)

, (10)

где ![]() – чистая

прибыль предприятия;

– чистая

прибыль предприятия;

![]() - среднее значение

активов.

- среднее значение

активов.

Рентабельность активов предприятия составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Таким образом, рентабельность активов за отчётный период увеличилась и составила 7,4%.

Рентабельность валовой прибыли рассчитывается по формуле:

![]() , (11)

, (11)

где ![]() – валовая

прибыль;

– валовая

прибыль;

![]() - выручка от реализации продукции.

- выручка от реализации продукции.

Рентабельность валовой прибыли составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Таким образом, рентабельность валовой прибыли в отчётном периоде составила 20,2%, что больше по сравнению с прошлым периодом на 9,5%.

Рентабельность чистой прибыли определяется по формуле:

![]() (12)

(12)

Рентабельность чистой прибыли составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Расчёт показал, что рентабельность чистой прибыли в отчётном периоде составила 10,2%, что больше по сравнению с прошлым периодом на 5,7%.

Рентабельность реализованной продукции рассчитывается как отношение прибыли от реализации продукции к объёму реализации, умноженной на 100%:

![]() , (13)

, (13)

где ![]() – прибыль от

реализации;

– прибыль от

реализации;

Рентабельность реализованной продукции составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Расчёт показал, что доля прибыли, полученная с каждого рубля выручки за отчётный период увеличилась и составила 17,3%.

Рентабельность собственного капитала рассчитывается по формуле:

![]() , (14)

, (14)

где ![]() – среднее

значение собственного капитала.

– среднее

значение собственного капитала.

Рентабельность собственного капитала составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

Расчёт показал, что рентабельность собственного капитала за отчётный период увеличилась и составила 11,4%.

Общая рентабельность определяет эффективность всей хозяйственной деятельности предприятия и рассчитывается по формуле:

![]() , (15)

, (15)

где ![]() – средняя

стоимость основных производственных фондов;

– средняя

стоимость основных производственных фондов;

![]() – средняя стоимость оборотных средств.

– средняя стоимость оборотных средств.

Общая рентабельность составит:

![]() – прошлый период;

– прошлый период;

![]() – отчётный период.

– отчётный период.

2.3 Анализ инвестиционного проекта в ООО «Суворовская птицефабрика»

Прежде всего, необходимо отметить, что на предприятии в течение 2006–2009 гг. были реконструированы 2 птичника, куплено и смонтировано испанское оборудование, которое оснащено автоматическими системами яйцесбора, кормораздачи. Также было организовано круглосуточное наблюдение за всей территорией птицефабрики. Осуществлён капитальный ремонт помещений и производственного оборудования. Отремонтирована железнодорожная ветка. Построены механизированные склады для хранения зерна, а также зерносушка. Реконструирован комбикормовый цех. Таким образом, ООО «Суворовская птицефабрика» постоянно занимается модернизацией и перевооружением всех производственных процессов, а именно:

─ внедрена ленточная уборка на клеточном оборудовании, приобретена и освоена высокоавтоматизированная линия;

─ внедрено производство мяса и колбас;

─ освоена технология переработки и утилизации технических отходов производства в мясокостную муку;

─ построены и введены в эксплуатацию собственные очистные сооружения и современное отечественное холодильное хозяйство;

─ повышена надёжность всех объектов жизнеобеспечения.

За прошедшие годы на предприятии:

· заменено устаревшее оборудование в птичниках, мощность каждого их которых увеличена на 33%;

обновлён инкубаторский парк, а также построен и оснащён оборудованием мирового уровня цех по производству сухого яичного порошка.

Таблица 10. Анализ степени изношенности основных средств ООО «Суворовская птицефабрика»

| Показатели | 2008 г. | 2009 г. | Изменение |

| Первоначальная стоимость основных средств, тыс. руб., в т.ч.: | |||

| активной части | |||

| Износ основных средств, тыс. руб., в т.ч.: | |||

| активной части | |||

| Степень изношенности основных средств, % в т.ч.: | |||

| активной части |

Так, для повышения уровня механизации производства необходимо заменить изношенные основные средства новыми. В частности, необходимо приобрести 2 единицы новой техники: кормораздатчики на базе ЗИЛ-130.

Для начала необходимо провести обоснование инвестиционного проекта, которое заключается в определении ущерба путём сравнения эффективности новой и изношенной техники. В качестве изношенных машин в расчётах принимают машины со сроком службы, превышающим нормативный срок или морально изношенные.

Так, кормораздатчик марки ЗИЛ-130 потенциально может быть приобретён для ООО «Суворовская птицефабрика». Стоимость одной единицы составляет 700 тыс. руб., а двух – 1400 тыс. руб. (таблица 11).

Таблица 11. Исходные данные для расчёта эффективности замены техники

| Показатель | Изношенная техника | Новая техника |

| 1. Балансовая стоимость техники, тыс. руб. | ||

| 2. Фактическая годовая выработка машины, тыс. км | ||

| 3. Годовые затраты на эксплуатацию, тыс. руб. | ||

| 4. Коэффициент снижения производительности (п. 2 / п. 2) | ||

| 5. Коэффициент затрат на эксплуатацию (п. 3 / п. 3) | ||

| 6. Ущерб от увеличения затрат ((п. 5 – п. 4)×471) | ||

|

7. Коэффициент расчёта разницы стоимости изношенной

и новой машины ( |

На предприятии 31% из 7 единиц рассматриваемой техники имеют истекший срок службы. Коэффициент уменьшения их годовой выработки по сравнению с машинами, срок службы которых меньше нормативного, составил 0,83.

Следовательно, для компенсации снижения выработки машин необходимо содержать дополнительно 1 машину (7×0,31× (1–0,83)).

Размер дополнительных капитальных вложений рассчитывается по формуле:

![]() , (16)

, (16)

где ![]() –

расчётная эффективность инвестиций (0,2);

–

расчётная эффективность инвестиций (0,2);

![]() - коэффициент расчёта

разницы стоимости изношенной и новой машины;

- коэффициент расчёта

разницы стоимости изношенной и новой машины;

![]() - коэффициент расчёта

разницы годовой выработки изношенной и новой машины;

- коэффициент расчёта

разницы годовой выработки изношенной и новой машины;

![]() – балансовая стоимость

новой машины.

– балансовая стоимость

новой машины.

Размер дополнительных капитальных вложений составит:

![]() тыс. руб. в год

тыс. руб. в год

Таким образом, размер дополнительных капитальных вложений составит 39,2 тыс. руб. в год.

Эффективность замены одной единицы изношенной техники состоит в устранении суммарного ущерба и рассчитывается по формуле:

![]() , (17)

, (17)

где У – ущерб от увеличения затрат.

Эффективность замены одной единицы изношенной техники составит:

![]() тыс. руб.

тыс. руб.

Годовой эффект от обновления 2 единиц техники составит:

![]() тыс. руб.

тыс. руб.

Таким образом, годовой эффект от обновления двух единиц техники (кормораздатчики) составит 157,2 тыс. руб.

Таблица 12. Исходные характеристики техники

| Наименование характеристик | Новая техника | Изношенная техника |

| 1. Производительность, км/ч | ||

| 2. Стоимость, тыс. руб. | ||

| 3. Коэффициент годовых затрат на техническую эксплуатацию | ||

| 4. Затраты времени на техническую эксплуатацию, дней/год | ||

| 5. Затраты на техническую эксплуатацию, тыс. руб./год (стр. 2 × стр. 3) | ||

| 6. Годовой фонд машино-часов | ||

| 7. Чистая прибыль на 1 единицу продукции, руб. | ||

| 8. Годовой доход, тыс. руб. (стр. 1 × стр. 6×стр. 7) |

Задача оптимизации процесса обновления техники должна быть дополнена условиями выбора инвестиционного решения.

Для сравнения и выбора рационального варианта примем критерий – суммарную дисконтированную прибыль на момент окончания инвестиционного периода (возврат основной суммы инвестиций и получение стабильной чистой прибыли).

Для экспериментальных расчётов примем следующие соотношения:

Т= 4 года; К = 20%; Iавт = К×0,5 =10%; R = К.

Сумма дисконтированной прибыли за первый год рассчитывается по формуле:

![]() , (18)

, (18)

где ![]() – доход

от реализации услуг, тыс. руб. в год;

– доход

от реализации услуг, тыс. руб. в год;

![]() - экономия в

эксплуатационных затратах, тыс. руб. в год;

- экономия в

эксплуатационных затратах, тыс. руб. в год;

![]() - сумма основных

инвестиций в год, тыс. руб.;

- сумма основных

инвестиций в год, тыс. руб.;

![]() - суммарный размер

платежей за пользование основными инвестициями в год, тыс. руб.

- суммарный размер

платежей за пользование основными инвестициями в год, тыс. руб.

Исходные данные для расчёта эффективности кредита на 2 года представлены в таблице 13.

Таблица 13. Исходные данные для расчёта эффективности кредита на 2 года

| Показатели | Годы | |||

| 1 | 2 | 3 | 4 | |

|

Коэффициент дисконтирования |

||||

|

Доход |

||||

|

Экономия эксплуатационных затрат |

||||

Коэффициент дисконтирования ![]() рассчитывается по формуле:

рассчитывается по формуле:

![]() , (19)

, (19)

где В-ставка банковского процента.

Рассчитаем коэффициент дисконтирования для каждого периода:

![]() - за второй год;

- за второй год;

![]() - за третий год;

- за третий год;

![]() - за четвёртый год.

- за четвёртый год.

Сумма дохода от реализации услуг ![]() зависит

от годовой выработки.

зависит

от годовой выработки.

Сумма дисконтированной прибыли за первый год составит:

![]() тыс. руб.

тыс. руб.

Сумма дисконтированной прибыли за последующие инвестиционные годы рассчитывается по формуле:

![]() , (20)

, (20)

где ![]() – доход

от реализации услуг, руб./год;

– доход

от реализации услуг, руб./год;

![]() - экономия в

эксплуатационных затратах, руб./год;

- экономия в

эксплуатационных затратах, руб./год;

![]() - цена транспорта или

сумма кредита, тыс. руб.;

- цена транспорта или

сумма кредита, тыс. руб.;

![]() - сумма выплаченных

процентов.

- сумма выплаченных

процентов.

Рассчитаем сумму дисконтированной прибыли за второй год:

![]() тыс. руб.

тыс. руб.

Сумма дисконтированной прибыли за третий год составит:

![]() тыс. руб.

тыс. руб.

Сумма дисконтированной прибыли за четвёртый год составит:

![]() тыс. руб.

тыс. руб.

На сумму инвестиций влияет коэффициент дисконтирования в размере 1,2, отсюда 1400/1,2=1166,7.

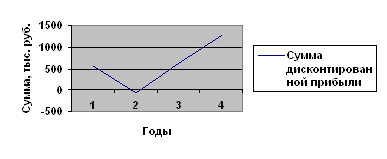

Результаты расчётов представлены в таблице 14.

Таблица 14. Результаты расчёта эффективности приобретения новой техники

| Экономические показатели | Годы | |||

| 1 | 2 | 3 | 4 | |

| Расчёт денежного потока | ||||

| Инвестиции | ||||

| Доход (Д), тыс. руб. | ||||

| Экономия эксплуатацион. затрат (Q), тыс. руб. | ||||

| Денежный поток (S), тыс. руб. | ||||

| Сумма дисконтирован. прибыли (SД), тыс. руб. | ||||

Рис. 1. Динамика изменения суммы дисконтированной прибыли

ООО «Суворовская птицефабрика», к расширению его потенциальной сферы деятельности и, как следствие, повышению его конкурентоспособности.

Далее необходимо разработать рекомендации по снижению инвестиционных рисков при реализации рассматриваемого проекта.

3. Разработка мероприятий по эффективному управлению инвестиционными рисками в ООО «Суворовская птицефабрика»

3.1 Расчёт экономической эффективности инвестиционного проекта с целью минимизации рисков в ООО «Суворовская птицефабрика»

С целью минимизации рисков при реализации инвестиционного проекта по замене изношенной техники в ООО «Суворовская птицефабрика», необходимо провести расчёт экономической эффективности рассматриваемого проекта. Для оценки эффективности производственных инвестиций в основном применяются следующие показатели:

![]() , (21)

, (21)

где ![]() – годы

реализации инвестиционного проекта (t=0,1,2,3…, T);

– годы

реализации инвестиционного проекта (t=0,1,2,3…, T);

![]() - чистый поток платежей

(наличности) в году t;

- чистый поток платежей

(наличности) в году t;

![]() - ставка дисконтирования.

- ставка дисконтирования.

Рассчитаем чистый приведённый доход для каждого инвестиционного периода.

![]() тыс. руб. за первый год;

тыс. руб. за первый год;

![]() тыс. руб. за второй год;

тыс. руб. за второй год;

![]() тыс. руб. за третий год;

тыс. руб. за третий год;

![]() тыс. руб. за четвёртый

год.

тыс. руб. за четвёртый

год.

Таким образом, чистый приведённый доход составит: за первый год – 468,75 тыс. руб.; за второй год – -439,79 тыс. руб.; за третий год – 405,9 тыс. руб.; за четвёртый год – 307,29 тыс. руб.

Влияние инвестиционных затрат и доходов от них на чистый приведённый доход (NPV) можно представить в следующей формуле:

![]() , (22)

, (22)

где ![]() – год

начала реализации услуг;

– год

начала реализации услуг;

![]() - год окончания

инвестиционного проекта;

- год окончания

инвестиционного проекта;

![]() - доходы в году t;

- доходы в году t;

![]() - инвестиционные расходы KV в году t.

- инвестиционные расходы KV в году t.

Рассчитаем влияние инвестиционных затрат и доходов от них на чистый приведённый доход.

![]() тыс. руб. за первый год;

тыс. руб. за первый год;

![]() тыс. руб. за второй год;

тыс. руб. за второй год;

![]() тыс. руб. за третий год;

тыс. руб. за третий год;

![]() тыс. руб. за четвёртый

год.

тыс. руб. за четвёртый

год.

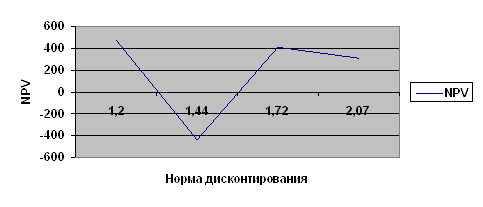

В зависимости от нормы дисконтирования чистый приведённый доход (NPV) будет различным. В таблице 15 и на рисунке 2 показана зависимость величины (NPV) от нормы дисконтирования.

Таблица 15. Чистый приведённый доход в зависимости от нормы дисконтирования

| Норма дисконтирования | 1,2 | 1,44 | 1,72 | 2,07 |

| NPV, тыс. руб. |

Рис. 2. График изменения NPV

Срок окупаемости определяется как период времени, в течение которого инвестиции будут возвращены за счёт доходов, полученных от реализации

Рассчитаем срок окупаемости, в течение которого инвестиции будут возвращены за счёт доходов, полученных от реализации инвестиционного проекта.

![]() – за четвёртый год;

– за четвёртый год;

![]() – за пятый год.

– за пятый год.

Рассчитаем рентабельность инвестиционного проекта.

![]() - за первый год;

- за первый год;

![]() - за второй год;

- за второй год;

![]() - за третий год.

- за третий год.

Так как, рассматривается вариант кредита на два года, то на третьем году

3.2 Оценка рисков при реализации инвестиционного проекта в ООО «Суворовская птицефабрика»

Для оценки вероятности рисков, связанных с внедрением инвестиционного проекта в ООО «Суворовская птицефабрика», необходимо провести постадийную оценку рисков, которая основана на том, что сначала риски определяются для каждой стадии проекта отдельно, а затем находится суммарный риск по всему проекту.

Для оценки вероятности рисков приглашены три эксперта: генеральный директор предприятия ООО «Суворовская птицефабрика» – инициатор проекта (Э1), представитель местной администрации (Э2) и независимый эксперт – представитель аналогичного предприятия из соседней области (Э3).

В таблице 16 приведены первоначальные оценки экспертов. На основании трёх оценок рассчитана средняя, которая используется в дальнейшем.

Таблица 16. Постадийный расчёт рисков

| Наименование риска | Эксперты | Средняя оценка, Vi | Приоритет | Вес риска приоритета, wi | Pi | ||

| Э1 | Э2 | Э3 | |||||

| Проектная стадия | |||||||

| Измен. законодат., ухудшающего фин. показатели проекта | |||||||

| Возможность невыполнения предприятием фин. обязательств | |||||||

| Риск недополучения предусм. проектом доходов | |||||||

| Средняя оценка | |||||||

| Стадия внедрения | |||||||

| Платёжеспос. заказчика | |||||||

| Непредвид. затраты | |||||||

| Недостатки проектных работ | |||||||

| Несвоевр. поставка комплектующих | |||||||

| Недобросовестность подрядчика | |||||||

| Средняя оценка | |||||||

| Эксплуатационная стадия | |||||||

| Финансово-эк. риски | |||||||

| Неустойч. спроса | |||||||

| Появление альтернат. продукта | |||||||

| Снижение цен конкурентами | |||||||

| Увелич. расхода матер. затрат | 4 | 3 | 4 | 3,67 | 3 | 0,01 | 0,0367 |

| Средняя оценка | - | - | - | - | - | - | 0,09 |

| Социальные риски | |||||||

| Трудность с набором квалиф. раб. силы | 0 | 0 | 1 | 0,33 | 3 | 0,01 | 0,0033 |

| Технические риски | |||||||

| Сбой и поломка техники | 3 | 2 | 3 | 2,67 | 3 | 0,01 | 0 |

| Потери вследствие низких техн. возможностей пр-ва | 2 | 1 | 2 | 1,67 | 3 | 0,01 | 0,0167 |

| Средняя оценка | - | - | - | - | - | - | 0,0167 |

| Экологические риски | |||||||

| Повышенный шум | 2 | 3 | 2 | 2,33 | 3 | 0,01 | 0,0233 |

| Всего | 0,7397 | ||||||

Значение наименьшего веса находится по формуле:

, (25)

, (25)

где ![]() – число групп

приоритетов, если простые риски разделяются по степени их влияния на исход проекта;

– число групп

приоритетов, если простые риски разделяются по степени их влияния на исход проекта;

![]() - простые риски, входящие в группу

приоритетов

- простые риски, входящие в группу

приоритетов ![]() ;

;

![]() - предполагаемое отношение веса простого

риска первого приоритета к весу простого риска последнего приоритета (

- предполагаемое отношение веса простого

риска первого приоритета к весу простого риска последнего приоритета (![]() ).

).

![]() (по условию он в 10 раз больше);

(по условию он в 10 раз больше);

![]() .

.

Таким образом, как показали расчёты, риск срыва проекта невелик. Основную опасность на стадии функционирования проекта представляет изменение законодательства, ухудшающего финансовые показатели проекта.

![]() ,

,

![]() ,

,

![]() , (26)

, (26)

![]() ,

,

![]()

где So, Foto, Zro, Zso – значения рассматриваемых параметров в начале расчетного периода;

вероятность того, что срок окупаемости проекта превысит срок погашения кредита определяется следующим образом:

1. Вычисляется доверительный интервал (di), который равен разности между сроком погашения кредита (tr) и сроком окупаемости (РВ):

![]() (27)

(27)

Доверительный интервал составит:

![]()

2. Определяется относительный коэффициент СКО (х) для этого интервала:

![]() (28)

(28)

![]()

3.3 Основные направления по снижению рисков в ООО «Суворовская птицефабрика»

Прежде всего, необходимо отметить, что хотя некоторые приемы снижения риска на предприятии ООО «Суворовская птицефабрика» используются довольно успешно, сама система не является полной.

Риски вхождения в договорные отношения с неплатежеспособными партнерами также выражаются в заключении договоров на закупку ресурсов с поставщиками, которые не в состоянии выполнить свои обязательства из-за плохого финансового состояния. Данные риски также включают в себя оказание услуг неплатежеспособным покупателям. В этом случае возникает риск того, что понесенные затраты либо окупятся несвоевременно, либо предприятию нужно будет пересматривать сроки реализации уже изготовленной продукции и идти на прочие дополнительные затраты. Кроме того, может измениться и объем произведенной продукции.

Такое страхование проводится в дополнение к страхованию оборудования и прочих установок из-за воздействия воды, сырости, злоумышленных действий третьих лиц и других непредвиденных обстоятельств.

Отдельно стоит рассматривать страхование временной прибыли в ООО «Суворовская птицефабрика» и страхование от потери дохода в результате изменения конъюнктуры рынка. По таким договорам страховая компания несет ответственность в случае возникновения у страхователя убытков, если он не смог из-за страхового случая обеспечить поставку продукции или оказать услуги в тот период, когда спрос на них был максимальным. Потеря прибыли может произойти в результате замены на предприятии устаревшего оборудования, внедрения новой техники, выплаты штрафных санкций и арбитражных судебных издержек.

Кроме того, для предупреждения рисков или их минимизации необходимо установить на предприятии ООО «Суворовская птицефабрика» жесткую имущественную ответственность материально ответственных лиц, организовать охрану территории производственного предприятия.

· Примером такого формирования могут служить фонд страхования ценового риска; фонд уценки товаров; фонд погашения безнадежной дебиторской задолженности и т.п.;

· формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия. Размер потребности в страховых запасах по отдельным элементам оборотных активов устанавливается в процессе их нормирования;

· нераспределенный остаток прибыли, полученной в отчетном периоде.

После выполнения работы, для которых выделен резерв на покрытие непредвиденных расходов, можно сравнить плановое и фактическое распределение непредвиденных расходов, и на этой основе определить тенденции использования непредвиденных расходов до завершения проекта. При этом неиспользованная часть выделенного резерва на покрытие непредвиденных расходов может быть возвращена в резерв проекта [36].

Для эффективного управления на ООО «Суворовская птицефабрика» дебиторской задолженностью, ликвидностью и заемной политикой для данного предприятия рекомендуется использовать такой способ снижения риска хозяйственной деятельности применяются некоторые виды такого способа снижения риска как диверсификация. Однако возможности этого способа минимизации риска в ООО «Суворовская птицефабрика» не исчерпаны. Так, целесообразным будет применение диверсификации финансовой деятельности при одновременном увеличении масштабов последней. В частности увеличение краткосрочных финансовых вложений приведет к росту ликвидности, а их диверсификация к снижению риска.

ООО «Суворовская птицефабрика» необходимо учитывать риск неоптимального распределения ресурсов, экономические колебания и изменения вкуса клиентов и действия конкурентов. Для данного предприятия эти риски имеют особенное значение, т. к. отрасль характеризуется наличием острой конкурентной борьбы между отечественными производителями.

Управлять данными рисками можно с помощью маркетинговых исследований.

На практике наиболее эффективный результат можно получить лишь при комплексном использовании различных методов снижения риска. Комбинируя их друг с другом, в самых различных сочетаниях, можно достичь также оптимальной соотносительности между уровнем достигнутого снижения риска и необходимыми для этого дополнительными затратами.

Деятельность ООО «Суворовская птицефабрика», также как деятельность любого предприятия основана на сделках, своевременное исполнение которых партнерами и контрагентами является одним из важнейших условий устойчивости и прогнозируемой работы предприятия.

Также необходимо отметить, что использование на предприятии ООО «Суворовская птицефабрика» диверсификации закупок сырья и материалов, т.е. взаимодействие со многими поставщиками позволит ослабить зависимость предприятия от его «окружения», от ненадежности отдельных поставщиков сырья, материалов и комплектующих.

Также необходимо отметить, что на предприятии ООО «Суворовская птицефабрика» рекомендуется более эффективно использовать один из приемов компенсации риска – «мониторинг социально-экономической и нормативно-правовой среды». Данное предприятие приобретает различные актуализируемые компьютерные системы нормативно-справочной информации, заказывает прогнозно-аналитические исследования консультационных фирм и отдельных консультантов. Полученные в результате данные позволят уловить новые тенденции во взаимоотношениях хозяйствующих субъектов.

Заключение

Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации.

В дипломной работе был разработан инвестиционный проект по замене изношенной техники в ООО «Суворовская птицефабрика», а также проведена оценка инвестиционных рисков и рассмотрены пути их снижения.

Анализ показал, что финансовое состояние ООО «Суворовская птицефабрика» за 2009 год улучшилось. Так, доля собственного капитала имеет тенденцию к повышению на 0,04, так как удельный вес собственного капитала в общей валюте баланса увеличился и темпы прироста собственного капитала выше темпов прироста заёмного. Доля заёмного капитала в общей валюте баланса сократилась на 0,16.

Величина коэффициента текущей задолженности за 2009 год сократилась на 0,21 и составила 0,16. Это говорит о понижении доли краткосрочных обязательств предприятия в общей валюте баланса. Плечо финансового рычага уменьшилось на 0,09. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов снижается.

Выполнение всей этой программы создаёт современную и экономически эффективную технологию производства, делает предприятие конкурентоспособным. В то же время, техническое состояние активной части основных средств ООО «Суворовская птицефабрика» можно определить как условно пригодное (коэффициент износа активной части составляет 67%).

Анализ показал, что первоначальная стоимость основных средств за 2009 год –

Замена изношенной техники приведёт к улучшению финансового состояния предприятия ООО «Суворовская птицефабрика», к расширению его потенциальной сферы деятельности и, как следствие, повышению его конкурентоспособности.

Таким образом, как показал расчёт, ООО «Суворовская птицефабрика» к концу второго года рассчитывается с кредиторами и, начиная с третьего года, имеет прибыль без расходов за обслуживание кредита. Для оценки вероятности рисков, связанных с внедрением инвестиционного проекта в ООО «Суворовская птицефабрика», была проведена постадийная оценка рисков, которая основана на том, что сначала риски определяются для каждой стадии проекта отдельно, а затем находится суммарный риск по всему проекту. Итоговая оценка рисков для инвестиционного проекта составила 0,7397. Это ближе к 1, поэтому событие срыва скорее всего не произойдёт и проект можно отнести к числу эффективных.

Анализ показал, что риск срыва проекта невелик. Основную опасность на стадии функционирования проекта представляет изменение законодательства, ухудшающего финансовые показатели проекта.

Список использованной литературы

1. «Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 №51-ФЗ (принят ГД ФС РФ 21.10.1994) (ред. от 05.02.2007).

2. «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2003 №117-ФЗ

10. Беседин А.Л. Реструктуризация предприятия с позиции системного подхода. – М.: Финансы и статистика, 2008.

11. Бузова И.А. Коммерческая оценка инвестиций. – М.: Перспектива, 2008.

12. Буянов В.П. Рискология. Управление риском. – М.: Дело, 2008.

13. Валтер О.Э., Понеделкова Е.Н., Корнилин Д.А. Финансовый менеджмент. – М.: Финансы и статистика, 2009.

21. Ефимова О.В. Финансовый анализ. – М.: Перспектива, 2007.

22. Игонин Л.Л. Инвестиции: Учебник. – М.: Финансы и статистика, 2008.

23. Ковалёв В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности. – М.: Финансы и статистика, 2008.

24. Колтынюк Б.А. Инвестиционные проекты. – М.: Перспектива, 2008.

25. Липсиц И.В. Экономический анализ реальных инвестиций. – М.: Дело, 2008.

26. Луцкий С.Я. Корпоративное управление техническим перевооружением фирм. – М.: Перспектива, 2007.

27. Любушин Н.П. Анализ финансово-экономической деятельности предприятия. – М.: ЮНИТА-ДАНА, 2007.

28. Михалёва Е.П. Менеджмент: Учебное пособие. – М.: Юрайт – Издат, 2007. 29. Романова Л.Е. Анализ хозяйственной деятельности: Учебное пособие. – Тула: ТулГУ, 1998.

38. Финансовый менеджмент: Учебное пособие / Е.А. Фёдорова, Н.В. Ушакова, Т.А. Фёдорова. – Тула: ТулГУ, 2009.

39. Финансовый менеджмент: Учебник для вузов / Под ред. Г.Б. Поляка – М.: ЮНИТИ, 2006.

40. Финансовый и экономический анализ деятельности предприятия / Под ред. Ю.Н. Воропаева – М.: Финансы и статистика, 2007.

41. Холт Р.Н. Основы финансового менеджмента. – М.: Дело, 2006.

42. Хрусталёв Б.Б., Белянская Н.М. Экономическая оценка проекта. – Пенза: ПГАСА, 2006.

48. Васильев В. Эффективность замены изношенных основных средств // Менеджмент в России и за рубежом. – №1. – 2008.

Перепечатка материалов без ссылки на наш сайт запрещена