Дипломная работа: Оценка, анализ и диагностика финансового состояния предприятия на примере ООО "Уральский лес"

Дипломная работа: Оценка, анализ и диагностика финансового состояния предприятия на примере ООО "Уральский лес"

УРАЛЬСКИЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

СПЕЦИАЛЬНОСТЬ 080105.65 “ФИНАНСЫ И КРЕДИТ”

КАФЕДРА ФИНАНСОВОГО МЕНЕДЖМЕНТА

СПЕЦИАЛИЗАЦИЯ «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ»

Допустить к защите

Зав. кафедрой

___________ /Черевко А.С./

«_____»____________2010г.

ДИПЛОМНАЯ РАБОТА

Тема: Оценка, анализ и диагностика финансового состояния предприятия (на примере ООО «Уральский лес»)

Студент группы ФЗ- 603

Степанова И.Е.

_____________________________

(подпись)

«___»___________________ 2010г.

Руководитель дипломной работы

Черепанов А.В., к.э.н., доцент

_____________________________

Направляется в ГАК для защиты

Декан факультета _____________/___________/

«___» _____________2010г.

Челябинск 2010 г.

УРАЛЬСКИЙ СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

АКАДЕМИИ ТРУДА И СОЦИАЛЬНЫХ ОТНОШЕНИЙ

Факультет Финансовый

Кафедра Финансового менеджмента

ДОПУСТИТЬ К ЗАЩИТЕ

РЕЦЕНЗЕНТ

Заведующий кафедрой

___________________

А.С. Черевко

«___» ________ 2010 г. «___» ___________ 2010 г.

Тема: Оценка, анализ и диагностика финансового состояния предприятия на примере ООО «Уральский лес».

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА К ДИПЛОМНОЙ РАБОТЕ

Руководитель работы: Консультант:

______________ А.В. Черепанов

_____________ И.В. Сафронова

«____» _______________ 2010 г

Автор работы:

Нормоконтролер:

______________ И.Е. Степанова

______________ А.В. Ишуков/

Студент группы ФЗ-603

______________ А.Б. Кулаков/

Челябинск 2010 г.

оглавление

ВВЕДЕНИЕ

Глава 1. Значение и сущность финансового анализа предприятия как инструмента принятия управленческого решения

1.1 Теоретические аспекты финансового анализа предприятия

1.1.1 Значение финансового анализа в современных условиях

1.1.2 Цель и задачи финансового состояния предприятия

1.1.3 Виды финансового анализа

1.1.4 Экономические модели финансового анализа

1.2 Анализ финансовых показателей предприятия

1.2.1 Анализ ликвидности и платежеспособности предприятия

1.2.2 Финансовая устойчивость предприятия

1.2.3 Диагностика кредитоспособности предприятия

ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005- 2007 Г.Г.)

2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес»

2.2.2 Оценка ликвидности активов (баланса) и анализ платежеспособности ООО «Уральский лес»

2.2.3 Оценка состояния текущих активов, анализ эффективности использования оборотного капитала, и диагностика источников финансирования текущих активов ООО «Уральский лес»

2.2.4 Оценка финансовой устойчивости, анализ рыночной устойчивости, диагностика финансового равновесия ООО «Уральский лес» (2005-2007 г.г.)

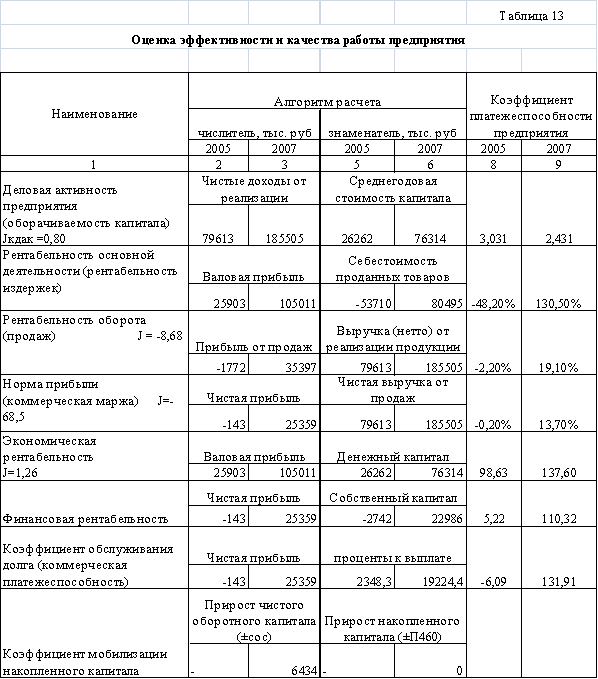

2.2.5 Оценка, анализ и диагностика финансово-экономической эффективности ООО «Уральский лес»

ГЛАВА 3. РАЗРАБОТКА МЕРРОПРИЯТИЙ, ОБЕСПЕЧИВАЮЩИХ УКРЕПЛЕНИЕ ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» В ПРОЕКТНОМ ПЕРИОДЕ

3.1 Оценка, анализ и диагностика доминирующих тенденций, выявленных при анализе финансового состояния ООО «Уральский лес» (2005-2007 г.г.)

3.2 Разработка мероприятий, направленных на оптимизацию структуры источников финансирования текущей деятельности предприятия в проектном периоде

3.2.1 Разработка мероприятий, обеспечивающих снижение текущих финансовых потребностей в проектном периоде

3.2.2 Разработка мероприятий, обеспечивающих увеличение собственных оборотных средств

3.2.3 Разработка мероприятий, обеспечивающих укрепление финансовой устойчивости ООО «Уральский лес» и снижение зависимости от краткосрочного кредитования

3.3 Исследование методики «издержки-оборот-прибыль» для управления финансовыми результатами ООО «Уральский лес» в проектном периоде

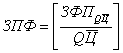

3.3.1 Рычажное управление прибылью

ВВЕДЕНИЕ

Переход к рыночной экономике вызвал серьезные изменения финансовой системы России и в первую очередь ее основного звена - финансов предприятий (фирм), так как они занимают ведущее место в финансовой системе. Условия хозяйствования для российских предприятий значительно изменились, это связано с определенными процессами, происходящими в стране, такими, как становление и развитие предпринимательства, приватизация, либерализация цен и внешнеэкономических связей предприятий и т.п.

В результате происходящих в России реформ в стране успешно функционируют предпринимательские структуры в различных сферах деятельности, сформировались современная банковская система, а также финансовый рынок.

Основной целью предпринимательской деятельности является получение прибыли, так как именно прибыль служит главным источником расширенного воспроизводства, роста доходов предприятия и его собственников. Эта цель достигается продуманным финансовым обеспечением производственного процесса, выбором направлений использования финансовых ресурсов и способов мобилизации основного и оборотного капитала. Успех предпринимательской деятельности фирмы зависит от состояния ее финансов.

В настоящее время, когда предприятия приобретают все большую самостоятельность и несут полную ответственность за результаты своей производственно-хозяйственной деятельности перед совладельцами (акционерами), работниками, банком и кредиторами, значение анализа финансового состояния предприятия в комплексном анализе деятельности возросло. В условиях рыночной экономики залогом выживания предприятия является его конкурентоспособность. В связи с этим от предприятия требуется повышение эффективности производства, внедрение новых форм хозяйствования и управления, которое должно сопровождаться укреплением его финансового положения. При этом резко возрастает значение финансовой устойчивости субъектов хозяйствования.

Чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние как своего предприятия, так и существующих потенциальных конкурентов. Финансовое состояние - важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели. Конкурентоспособность предприятию может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся в его распоряжении.

Финансовое состояние характеризуется системой показателей, отражающих реальные и потенциальные финансовые возможности хозяйствующего субъекта как объекта по бизнесу, объекта инвестирования капитала, налогоплательщика. Хорошее финансовое состояние - это эффективное использование ресурсов, способность полностью и в положенные сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска, хорошие перспективы для получения прибыли и др. Плохое финансовое положение выражается в неудовлетворительной платежеспособности, в низкой эффективности использования ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом плохого финансового состояния предприятия является состояние банкротства, т. е. неспособность предприятия отвечать по своим обязательствам.

Основная цель анализа - выявление и оценка тенденций развития финансовых процессов на предприятии.

При разработке эффективной системы управления финансами постоянно возникает основная проблема совмещения интересов развития предприятия и наличия достаточного уровня денежных средств для проведения указанного развития и сохранения высокой платежеспособности предприятия.

Для разработки мероприятий по улучшению финансового положения предприятия необходимо оценить текущее положение, выявить проблемы сформировать основные пути их решения. Полезным инструментом при этом является оценка финансового состояния предприятия.

Данная дипломная работа имеет существенную значимость, как теоретического, так и практического характера. Теоретическая значимость дипломной работы заключается в разработке методов и средств, обеспечивающих совершенствование экономического развития хозяйствующего субъекта. Практическая значимость состоит в том, что результаты дипломного исследования могут быть использованы в текущей финансовой деятельности предприятия, с целью повышения эффективного анализа финансовой деятельности и улучшения финансового состояния предприятия.

Цель дипломной работы – оценить и проанализировать финансовое состояние ООО «Уральский лес» и разработать практически применимые рекомендации по улучшению финансового состояния предприятия.

В ходе исследования были поставлены следующие задачи:

1. Проанализировать значение и сущность финансового анализа предприятия как инструмента принятия управленческого решения.

2. Изучить финансовое состояние предприятия выявить его позитивные и негативные стороны.

3. Разработать практически применимые мероприятия по улучшению финансового состояния предприятия.

Объект исследования – ООО «Уральский лес».

Предмет исследования – оценка, анализ и диагностика финансового состояния ООО «Уральский лес».

Структурно дипломная работа состоит из введения, трех глав, заключения, списка используемой литературы.

В первой главе дипломного исследования представлен теоретический материал по анализу финансового состояния предприятия.

Во второй главе на основе бухгалтерской отчетности предприятия ООО «Уральский лес» производится анализ финансовых результатов деятельности предприятия и их влияние на финансовое состояние.

Третья глава посвящается совершенствованию финансового состояния предприятия, на основе проведенного во второй главе финансового анализа.

Глава 1 Значение и сущность финансового анализа предприятия как инструмента принятия управленческого решения

1.1 Теоретические аспекты финансового анализа предприятия

1.1.1 Значение финансового анализа в современных условиях

Центральным элементом системы управления экономикой в рыночных условиях является качество выработки и принятия управленческих решений по обеспечению рентабельности и финансовой устойчивости хозяйственной деятельности предприятия. Отечественный и зарубежный опыт показывает, что качественно выполнить эту работу можно с помощью финансового анализа как метода оценки и прогнозирования финансового состояния предприятия.

При помощи анализа финансового состояния хозяйствующих субъектов достигаются:

-объективная оценка финансовой устойчивости;

-своевременное определение возможного банкротства;

-эффективность использования финансовых ресурсов.

Финансовое состояние является комплексным понятием, экономическое содержание которого вытекает из наличия и потока финансовых ресурсов хозяйствующего субъекта, что находит отражение в бухгалтерском балансе. Эти основополагающие положения не всегда бывают выдержаны в научных исследованиях экономистов, анализирующих сущность и задачи финансового анализа.

Показатели финансового состояния отражают наличие, размещение и использование финансовых ресурсов. Положение предприятия в сфере финансов в значительной степени определяет его конкурентоспособность и потенциал в деловом сотрудничестве, оценивает, в какой мере гарантированы экономические, в частности финансовые, интересы предприятия и его партнеров. Финансовое состояние предприятий формируется в процессе их взаимоотношений с поставщиками, покупателями, налоговыми органами, банками и другими партнерами. От возможности его улучшения зависят их экономические перспективы.

Финансовая стабильность предприятия становится вопросом его выживания, так как банкротство предприятия в условиях рынка является вероятным результатом хозяйственной деятельности наряду с другими возможностями. В связи с этим существенно возрастают роль и значение анализа финансового состояния как для самого предприятия, так и для его разнообразных партнеров. Важно находить причины резких изменений, чтобы сохранялась возможность спрогнозировать дальнейшее развитие событий и своевременно предотвратить или ослабить неблагоприятные тенденции.

Финансовое состояние хозяйствующего субъекта может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно исполнять свои платежные обязательства, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия отражает результаты его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И, наоборот, в результате недовыполнения плана по производству и продажи продукции происходит повышение ее себестоимости, уменьшение выручки, а также суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на:

-обеспечение планомерного поступления и расходования денежных средств;

-выполнение расчетной дисциплины;

-достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Главная цель финансовой деятельности - решить, где, когда и как правильно использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли. Как свидетельствует отечественный и зарубежный опыт, чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует оперировать такими понятиями рыночной экономики, как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также систематически проводить их анализ.

Результаты проведения комплексного анализа финансового состояния должны позволить практически в реальном масштабе времени принимать решения по устранению негативного воздействия внешних и внутренних факторов. Именно с помощью систематического финансово-экономического анализа можно перейти к разработке действенной системы планирования и прогнозирования, рейтинговой оценке финансового состояния и инвестиционной привлекательности предприятия, что является основой антикризисного управления. Поэтому руководители предприятий совместно с экономистами, финансистами, бухгалтерами, аудиторами должны вводить на предприятиях систему комплексного анализа финансового состояния как важнейшего элемента антикризисного управления, отслеживать параметры и определять тенденции развития, разрабатывать укрупненный прогноз.

Анализ финансового состояния позволяет определить место каждого анализируемого предприятия на рынке и оценить общую экономическую ситуацию в стране, регионе или отрасли.

1.1.2 Цель и задачи финансового анализа предприятия

Финансовое состояние предприятия представляет собой экономическую категорию, отражающую состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени, т. е. возможность финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

Основным источником информации для проведения финансового состояния предпринимательской фирмы служит финансовая отчетность. Финансовая отчетность представляет собой формы, показатели и пояснительные материалы к ним, в которых отражаются результаты хозяйственной деятельности фирмы. Финансовая отчетность составляется на основе документально подтвержденных и выверенных записей на счетах бухгалтерского учета. Для сравнения в финансовой отчетности приводятся показатели предыдущего периода функционирования предприятия.

Основные документы, используемые для проведения анализа финансового состояния фирмы, - это документы бухгалтерской отчетности. Они включают:

-форму №1 «Бухгалтерский баланс»;

-форму №2 «Отчет о прибылях и убытках»;

-пояснения к бухгалтерскому балансу и отчету о прибылях и убытках: форма №3 «Отчет об изменениях капитала», форма №4 «Отчет о движении денежных средств», форма №5 «Приложения к бухгалтерскому балансу»;

-аудиторское заключение, подтверждающее достоверность бухгалтерской отчетность организации, если организация в соответствии с федеральным законодательством подлежит аудиту.

В соответствии с «Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности организации», утвержденными приказом Министерства финансов РФ от 20.06.2000 г. №60н, в бухгалтерскую отчетность должны включаться данные, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях ее финансового положения. Если выявляется недостаточность данных для формирования полного представления о финансовом положении предприятия, в бухгалтерскую отчетность включаются соответствующие дополнительные показатели и пояснения. При этом должна быть обеспечена нейтральность информации, содержащейся в бухгалтерской отчетности, т.е. исключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской отчетности в ущерб интересам других данные бухгалтерской отчетности должны включать показатели деятельности всех филиалов, представительств и иных подразделений.

Бухгалтерский баланс позволяет оценить эффективность размещения капитала фирмы, его достаточность для текущей и предстоящей хозяйственной деятельности, оценить размер и структуру заемных источников, а также эффективность их привлечения. На основе информации, представленной в балансе, внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данной фирмой как с партнером; оценить кредитоспособность фирмы как заемщика; оценить целесообразность приобретения ее акций и активов.

Отчет о прибылях и убытках является важнейшим источником информации для анализа показателей рентабельности фирмы, рентабельности реализованной продукции, рентабельности производства продукции, определения величины чистой прибыли, остающейся в распоряжении предприятия, и других показателей.

Бухгалтерская (финансовая) отчетность представляет собой наиболее полную, достаточно объективную и достоверную информационную базу, основываясь на которой можно сформировать мнение об имущественном и финансовом положении предприятия. Так как в соответствии с законодательством бухгалтерская отчетность является открытым источником информации, а ее состав, содержание и формы представления по основным параметрам унифицированы, появляется возможность разработки типовых методик ее чтения и анализа. Любая подобная методика призвана ответить на ряд стандартных вопросов:

- с каким имуществом предприятие начало работу в отчетном периоде?

- в каких условиях протекала его работа в отчетном периоде?

- каких финансовых результатов достигло предприятие за истекший период?

- как изменилось имущественное состояние предприятия к концу отчетного периода?

- каковы перспективы финансово-хозяйственной деятельности предприятия?

Сравнительный баланс фактически включает показатели горизонтального и вертикального анализа. В ходе горизонтального анализа определяют абсолютные и относительные изменения величин различных статей баланса за определенный период, а целью вертикального анализа является вычисление удельного веса нетто. Все показатели сравнительного баланса можно разбить на три группы: показатели структуры баланса; показатели динамики баланса; показатели структурной динамики баланса.

Матричный баланс – это произвольный формат от стандартной формы баланса. Он расширяет информационную базу для финансового анализа, позволяет оценивать качество принимаемых финансовых решений в части привлечения финансового капитала в оборот предприятия и целевого использования финансовых источников при формировании активов. Статистический матричный баланс составляется для одного хозяйственного года, а динамический матричный баланс для характеристики изменений в валюте баланса за определённый период времени.

«Золотое правило финансирования» показывает, как статьи актива покрываются различными статьями пассива (см. приложение 4).

Содержание и основная цель финансового анализа - оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности, использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.

Анализ финансового состояния предприятия преследует несколько целей:

-определение финансового положения;

-выявление изменений финансового состояния в пространственно-временном разрезе;

-выявление основных факторов, вызывающих изменения в финансовом состоянии;

-прогноз основных тенденций финансового состояния.

Таким образом, основная задача анализа финансового состояния заключается в своевременном выявлении и устранении недостатков финансовой деятельности и нахождении резервов улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо:

1) на основе изучения причинно-следственной взаимосвязи между различными показателями производственной, коммерческой и финансовой деятельности дать оценку выполнения плана по поступлению финансовых ресурсов и их использованию с позиции улучшения финансового состояния предприятия;

2) прогнозировать возможные финансовые результаты, экономическую рентабельность исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов и разработанных моделей финансового состояния при разнообразных вариантах использования ресурсов;

3) разрабатывать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

В основе комплексного анализа финансового состояния лежит анализ финансовой отчетности организации. Анализ бухгалтерской отчетности - это процесс, при помощи которого оценивается прошлое и текущее финансовое положение и результаты деятельности организации. При этом главной целью является оценка финансово-хозяйственной деятельности коммерческой организации относительно будущих условий существования.

Суть такого анализа заключается в изыскании финансовых источников развития предприятия, а также определении направлений наиболее эффективного инвестирования финансовых ресурсов, решении других подобных вопросов. Успех во многом зависит от всесторонности, регулярности, тщательности изучения финансовой отчетности.

Результаты анализа финансовой отчетности используются для выявления проблем управления производственно-коммерческой деятельностью, для выбора направлений инвестирования капитала, для оценки деятельности руководства организации, а также для прогнозирования ее отдельных показателей и финансовой деятельности организации в целом. Именно анализ финансового состояния является той базой, на которой строится разработка финансовой политики предприятия.

Стратегические задачи финансовой политики предприятия следующие:

-максимизация прибыли предприятия;

-оптимизация структуры капитала и обеспечение его финансовой устойчивости;

-обеспечение инвестиционной привлекательности предприятия;

-достижение прозрачности финансового состояния предприятия для собственников (участников, учредителей), инвесторов, кредиторов;

-создание эффективного механизма управления предприятием;

-использование предприятием рыночных механизмов привлечения финансовых средств и др.

На основе полученных результатов анализа осуществляется выбор направлений финансовой политики.

Финансовый анализ решает следующие задачи:

-выявляет степень сбалансированности между движением материальных и финансовых ресурсов, оценивает потоки собственного и заемного капитала в процессе экономического кругооборота, нацеленного на извлечение максимальной или оптимальной прибыли, повышение финансовой устойчивости и т. п.;

-позволяет оценить правильное использование денежных средств для поддержания эффективной структуры капитала;

-в результате финансового анализа имеется возможность контроля правильности составления финансовых потоков организации, а также соблюдения норм и нормативов расходования финансовых и материальных ресурсов, целесообразности осуществления затрат.

К основным задачам комплексного анализа финансового состояния предприятия относятся:

-оценка динамики структуры и состава активов, их состояния и движения;

-оценка динамики структуры и состава источников собственного и заемного капитала, их состояния и изменения;

-оценка платежеспособности хозяйствующих субъектов и оценка ликвидности баланса;

-анализ абсолютных и относительных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

-оценка эффективности использования средств и ресурсов предприятия.

Таким образом, главная цель финансовой деятельности предприятия сводится к одной стратегической задаче - увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива.

Также для анализа финансового состояния предприятия применяют традиционные правила финансового стандарта:

1. Правило минимального финансового равновесия – основано на наличии положительной ликвидности, то есть необходимо предусматривать запас финансовой прочности, выступающей в сумме превышения величины текущих активов над превышением обязательств в связи с риском возникновения несоответствия в объёмах времени, скорости оборачиваемости краткосрочных элементов актива и пассива баланса.

2. Правило максимальной задолженности – краткосрочные долги покрывают кратковременные нужды, то есть устанавливается предел покрытия задолженности предприятия собственными источниками средств; долго- и среденесрочные долги недолжны превосходить половины постоянного капитала, который включает в себя собственные источники средств и приравненные к ним долгосрочные заёмные источники средств.

3. Правило максимального финансирования – учитывает осуществление предыдущего правила: обращение к заёмному капиталу недолжно превосходить определённого процента сумм всех предусмотренных вложений, а процентная его доля колеблется в зависимости от разных условий кредитования.

1.1.3 Виды финансового анализа

Анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы — с целью изучения эффективности использования ресурсов; банки — для оценки условий кредитования и определения степени риска; поставщики — для своевременного получения платежей; налоговые инспекции — для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний.

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования финансового состояния предприятия. Его цель - обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель — установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери.

Финансовый анализ российской компании по используемым видам и формам принципиально не отличается от аналогичных процедур в рамках традиционного (западного) подхода. В зависимости от конкретных задач финансовый анализ может осуществляться в следующих видах:

экспресс-анализ (предназначен для получения за 1-2 дня общего представления о финансовом положении компании на базе форм внешней бухгалтерской отчетности);

комплексный финансовый анализ (предназначен для получения за 3-4 недели комплексной оценки финансового положении компании на базе форм внешней бухгалтерской отчетности, а также расшифровок статей отчетности, данных аналитического учета, результатов независимого аудита и др.);

финансовый анализ как часть общего исследования бизнес-процессов компании (предназначен для получения комплексной оценки всех аспектов деятельности компании - производства, финансов, снабжения, сбыта и маркетинга, менеджмента, персонала и др.);

ориентированный финансовый анализ (предназначен для решения приоритетной финансовой проблемы компании, например оптимизации дебиторской задолженности на базе как основных форм внешней бухгалтерской отчетности, так и расшифровок только тех статей отчетности, которые связаны с указанной проблемой);

регулярный финансовый анализ (предназначен для постановки эффективного управления финансами компании на базе представления в определенные сроки, ежеквартально или ежемесячно, специальным образом обработанных результатов комплексного финансового анализа).

1.1.4 Экономические модели и методы финансового анализа

Финансовый анализ проводится с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основных типа моделей: дескриптивные, предикативные и нормативные.

Дескриптивные модели, известные также, как модели описательного характера, являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный и горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности. Все эти модели основаны на использовании информации бухгалтерской отчетности.

В основе вертикального анализа лежит иное представление бухгалтерской отчетности - в виде относительных величин, характеризующих структуру обобщающих итоговых показателей. Обязательным элементом анализа служат динамические ряды этих величин, что позволяет отслеживать и прогнозировать структурные сдвиги в составе хозяйственных средств и источников их покрытия.

Горизонтальный анализ позволяет выявить тенденции изменения отдельных статей или их групп, входящих в состав бухгалтерской отчетности. В основе этого анализа лежит исчисление базисных темпов роста балансовых статей или статей отчета о прибылях и убытках.

Предикативные модели - это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа. Некоторые теоретические и практические аспекты применения подобных моделей будут приведены в последующих разделах книги.

Модели нормативного типа позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и т. п. и к анализу отклонений фактических данных от этих нормативов. Анализ в значительной степени базируется на применении жестко детерминированных факторных моделей.

1.2 Анализ финансовых показателей предприятия

1.2.1 Анализ ликвидности и платежеспособности предприятия

При оценке ликвидности показатели этой группы позволяют описать и проанализировать способность предприятия отвечать по своим текущим обязательствам. В основу алгоритма расчета этих показателей заложена идея сопоставления текущих активов (оборотных средств) с краткосрочными пассивами. В результате расчета устанавливается, в достаточной ли степени обеспечено предприятие оборотными средствами, необходимыми для расчетов с кредиторами по текущим операциям. Поскольку различные виды оборотных средств обладают различной степенью ликвидности (способностью и быстрой конвертации в абсолютно ликвидные средства - денежные средства), рассчитывают несколько коэффициентов ликвидности.

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы. Итак, ликвидность предприятия - это его способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока.

Для оценки платежеспособности и ликвидности могут быть использованы следующие приемы: анализ ликвидности баланса; расчет финансовых коэффициентов ликвидности; анализ движения денежных средств.

При анализе ликвидности баланса проводится сравнение активов, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Группировки осуществляют по отношению к балансу.

Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих обязательств средствами. Главная цель анализа движения денежных потоков - оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и платежей.

Главная задача оценки ликвидности баланса - определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Ликвидность активов - величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Показатели ликвидности характеризуют финансовое состояние хозяйствующего субъекта на краткосрочную перспективу, в то время как показатели платежеспособности оценивают финансовые возможности предприятия в долгосрочном аспекте.

Для проведения анализа ликвидности баланса актив и пассив группируют по следующим признакам:

1) по степени убывания ликвидности (актив);

2) по степени срочности оплаты (погашения) (пассив).

Оценку финансового состояния предприятия необходимо начать с расчета показателей, характеризующих платежеспособность объекта, так как именно текущая платежеспособность является наиболее чутким индикатором устойчивости финансового положения.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяют на следующие группы:

А1 - наиболее ликвидные активы - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно (стр.260 формы № 1). В эту группу включают также краткосрочные финансовые вложения (ценные бумаги) (стр. 250 формы № 1);

А2 - быстрореализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и прочие активы (стр. 240 + стр. 270 формы № 1), т. е. это активы, для обращения которых в наличные средства требуется определенное время.

АЗ - медленно реализуемые активы (наименее ликвидные активы) -это статьи из раздела II баланса «Оборотные активы» (запасы за минусом расходов будущих периодов, налог на добавленную стоимость) и долгосрочные финансовые вложения (ДФВ) из раздела I баланса «Внеоборотные активы» (стр. 210 - стр.216 + стр. 220 + стр. 140 формы № 1).

Товарные запасы не могут быть проданы до тех пор, пока не будет найден покупатель, что может занять некоторое время. Запасы сырья, материалов и незавершенной продукции могут потребовать предварительной обработки, прежде чем их можно будет продать и преобразовать в наличные средства;

А4 - труднореализуемые активы - активы, которые предназначены для длительного использования в хозяйственной деятельности в течение относительно продолжительного периода времени. Это статьи раздела «Внеоборотные активы» формы № 1, за исключением ДФВ, которые были включены в предыдущую группу, а также дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (стр. 110 + стр. 120 + стр. 130 + стр. 216 + стр. 230).

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия. Они более ликвидны, чем остальное имущество.

В ходе аналитической работы и при определении выводов необходимо учитывать, что данное разделение активов по степени ликвидности достаточно условно. Так, в составе одной из групп могут находиться такие активы, которые целесообразнее было бы отразить в составе другой группы. Кроме того, в пространственно-временном разрезе ценность конкретных активов, а значит, и их ликвидность не являются константой и могут изменяться в зависимости от различных обстоятельств.

Группировка пассивов происходит по степени срочности их возврата:

П1 - наиболее краткосрочные обязательства - кредиторская задолженность и прочие краткосрочные обязательства (стр. 620 + стр. 660 формы № 1).

П2 - краткосрочные пассивы, т. е. краткосрочные заемные средства (стр. 610 формы № 1);

П3 - долгосрочные пассивы - долгосрочные кредиты и заемные средства (стр. 510 + стр. 520 формы № 1);

П4 - постоянные пассивы - статьи раздела «Капитал и резервы», а также статьи раздела «Краткосрочные обязательства», которые не вошли в предыдущую группу (стр. 490 + стр. 630 + стр. 640 + стр. 650 формы № 1). Краткосрочные и долгосрочные обязательства, вместе взятые, называют внешними обязательствами.

Предприятие

считается ликвидным, если его текущие активы превышают краткосрочные

обязательства. Оно может быть ликвидным в большей или меньшей степени,

поскольку в состав текущих активов входят разные оборотные средства, среди

которых имеются как легкореализуемые, так и труднореализуемые для погашения

внешней задолженности. Для оценки реальной степени ликвидности предприятия

необходимо провести анализ ликвидности баланса. Баланс считается абсолютно

ликвидным, если одновременно выполнены условия: А1![]() П1; А2

П1; А2![]() П2; АЗ

П2; АЗ![]() ПЗ; А4

ПЗ; А4![]() П4.

П4.

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое носит балансирующий характер. Теоретически недостаток средств по одной группе активов компенсируется избытком по другой, но на практике менее ликвидные средства не могут заменить более ликвидные.

Сопоставление А1 - П1 и А2 – П2 позволяет выявить текущую ликвидность предприятия, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение АЗ - ПЗ отражает перспективную ликвидность, на основе которой прогнозируется долгосрочная ориентировочная платежеспособность.

Платёжеспособность предприятия принято измерять следующими финансовыми коэффициентами:

1) коэффициент общего покрытия (или коэффициент текущей ликвидности);

2) коэффициент быстрой ликвидности;

3) коэффициент абсолютной ликвидности;

4) «лакмусовая бумажка».

Общий коэффициент покрытия (коэффициент текущей ликвидности) – показывает достаточность оборотных средств у предприятий, которые могут быть использованы для погашения своих краткосрочных обязательств и рассчитывается как отношение текущих активов (оборотные средства) к текущим пассивам (краткосрочные обязательства).

Коэффициент быстрой ликвидности – показывает в какой мере предприятие способно выполнить свои краткосрочные долговые обязательства, используя для этих целей денежную наличность, высоколиквидные ценные бумаги других эмитентов и мобилизуя дебиторскую задолженность и рассчитывается как отношение денежных средств и краткосрочных ценных бумаг и суммы мобилизованных средств в расчётах дебиторов к краткосрочным обязательствам (см. формулу 1).

Коэффициент абсолютной ликвидности – характеризует, какая часть краткосрочных обязательств может быть погашена имеющимися денежными средствами и краткосрочными финансовыми вложениями.

Коэффициент «критической оценки» («лакмусовая бумажка») – показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счёт денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчётам.

Уровень платёжеспособности предприятия предопределён ликвидностью активов (баланса, предприятия).

Набор финансовых (балансовых) коэффициентов платёжеспособности стандартен для российских предприятий и западных компаний.

По каждому финансовому коэффициенту устанавливают нормальное значение, что позволяет судить о платёжеспособности предприятия методом сравнения с нормативами.

Приоритетным для российских предприятий принято считать коэффициент текущей платёжеспособности, поскольку он выступает в качестве одного из критериев (больше либо равный 2) при оценке финансовой несостоятельности организаций.

Западные компании считают приоритетным «лакмусовую бумажку» как индикатор поддержания дееспособности предприятия даже после погашения своих краткосрочных обязательств.

1.2.2 Финансовая устойчивость предприятия

Мерилом финансовой устойчивости предприятия является степень покрытия внеоборотных активов капиталом и резервами, т. е. внеоборотные средства должны быть сформированы в основном за счет капитала и резервов. Тем самым гарантируется, что в случае кризиса не будут распроданы основные средства, с тем, чтобы в срок выполнить краткосрочные обязательства по их погашению. Отсюда вытекает, что внеоборотные активы в принципе должны быть сформированы за счет краткосрочных обязательств. Этот принцип называется золотым правилом баланса.

Самым надежным покрытием внеоборотных активов являются капитал и резервы, которые не могут быть затребованы кредиторами обратно, т. е. собственный капитал. Исходя из этого степень финансовой независимости будет высокой, если основные средства полностью покрыты уставным капиталом. Отличным покрытие является в том случае, если уставный капитал покрывает сверх того и часть оборотных активов.

Оценка и диагностика финансового состояния будут неполными без анализа финансовой устойчивости. Анализируя ликвидность баланса предприятия, сопоставляют состояние пассивов с состоянием активов, это дает возможность оценить, в какой степени оно готово к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько фирма независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает состояние активов и пассивов задачам его финансово-хозяйственной деятельности.

Финансовая устойчивость предприятия – это такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Поэтому финансовая устойчивость предприятия формируется в процессе всей производственно- хозяйственной деятельности и является главным компонентом общей устойчивости фирмы.

Анализ финансового состояния на ту или иную дату позволяет ответь на вопрос: насколько правильно фирма управляла финансовыми ресурсами в течение периода, предшествующего этой дате. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощать затраты фирмы излишними запасами и резервами.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы.

Финансовая ситуация на предприятии характеризуется четырьмя типами финансовой устойчивости:

абсолютная устойчивость финансового состояния, которая встречается в настоящих условиях развития экономики России крайне редко и представляет собой крайний тип финансовой устойчивости, задается условием: кредиты и займы меньше собственных оборотных средств. Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами, то есть предприятие совершенно не зависит от внешних кредиторов.

нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность, соответствует следующему условию: предприятие для покрытия своих запасов и затрат успешно использует и комбинирует различные источники средств – как собственные, так и привлеченные.

неустойчивое состояние, характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств.

Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, так как денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторские задолженности и просроченных ссуд.

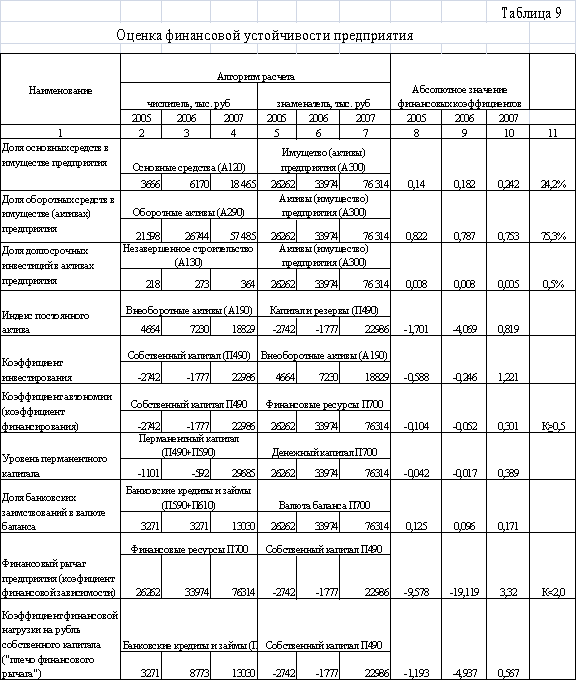

Все относительные показатели финансовой устойчивости можно разделить на две группы: первая группа – показатели, определяющие состояние оборотных средств. К ним относят: коэффициент обеспеченности собственными оборотными средствами; коэффициент обеспеченности материальных запасов собственными оборотными средствами; коэффициент маневренности собственных средств.

Вторая группа – показатели, определяющие состояние основных средств и степень финансовой независимости: индекс постоянного актива; коэффициент долгосрочного привлечения заемных средств; коэффициент износа; коэффициент реальной стоимости имущества, коэффициент автономии; коэффициент соотношения заемных и собственных средств.

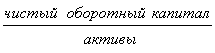

Коэффициент обеспеченности собственными оборотными средствами характеризует долю финансирования текущих активов за счет собственных оборотных средств, что определяет уровень независимости текущей деятельности предприятия от внешних заимствований. Минимальное значение данного коэффициента равно 0,1, то есть не менее 10% активов должно быть профинансировано за счет чистого оборотного капитала. Отрицательное значение данного коэффициента свидетельствует о серьезных проблемах предприятия, но может дополнительно отягощаться непродуманной учетной политикой.

Коэффициент обеспеченности запасов собственными оборотными средствами характеризует долю финансирования накопленных запасов за счет собственных оборотных средств. В некоторых источниках встречается, что нормальным значением коэффициента является 0,5.

Коэффициент маневренности собственных средств показывает, какая часть собственных средств направляется на финансирование текущих активов. Коэффициент, позволяет выяснить, какой частью можно маневрировать для быстрого реагирования на изменение рыночных условий. Оптимальное значение данного коэффициента равно 0,5, то есть предприятие должно иметь возможность маневрировать половиной средств.

Индекс постоянного актива характеризует за счет каких источников финансируются внеоборотные активы. Если значение коэффициента больше 1,0, это свидетельствует о том, что даже внеоборотные активы частично финансируются за счет заемных средств, а оборотные активы – только за счет заемных, что очень рискованно. Если коэффициент меньше 1,0 – это говорит о том, что все внеоборотные активы и часть оборотных активов финансируются за счет собственного капитала.

Коэффициент автономии характеризует финансовую независимость организации от заемных средств, показывает долю собственных средств в валюте баланса. Большинство рекомендаций предполагает нормативное значение равное 0,5.

Нужно сказать, что единицы нормативных критериев для рассмотренных показателей не существует. Они зависят от многих факторов: отраслевой принадлежности, принципов кредитования, сложившейся структуры источников средств.

Поэтому приемлемость значений этих показателей лучше составлять по группам родственных предприятий. Единственное правило, которое «работает»: владельцы предприятия (инвесторы и другие лица, сделавшие взносы в уставный капитал) предпочитают разумный рост в динамике заемных средств, а кредиторы отдают предпочтение предприятиям с высокой долей собственного капитала, с большей финансовой автономностью.

1.2.3 Диагностика кредитоспособности предприятия

Методика оценки кредитоспособности заёмщика включает два раздела:

1) количественная оценка финансового состояния предприятия – заёмщика по системе показателей;

2) качественный анализ рисков.

Для оценки финансового состояния заёмщика предлагается использовать три группы показателей:

Коэффициенты ликвидности.

Коэффициенты соотношения собственных и заёмных средств.

Коэффициент оборачиваемости и рентабельности.

Первая группа: коэффициенты ликвидности.

Коэффициент абсолютной ликвидности характеризует способность предприятия погашать текущие краткосрочные обязательства наиболее ликвидными активами в полном объёме в установленные банком-кредитором сроки.

Коэффициент промежуточного покрытия, или коэффициент критической ликвидности, характеризует способность предприятия высвободить из хозяйственного оборота все имеющиеся ликвидные средства для погашения краткосрочных обязательств перед банком-кредитором.

Коэффициент текущей ликвидности или общий коэффициент покрытия, является обобщающим показателем платёжеспособности предприятия, в расчёт которого включаются и все оборотные активы и все краткосрочные обязательства.

Вторая группа: коэффициент соотношения собственных и заёмных средств.

Этот коэффициент характеризует одну из сторон финансовой устойчивости организации. Иногда его называют коэффициентом «финансирования» (покрытия) собственными средствами (собственным капиталом) долгосрочных и краткосрочных обязательств (заёмного капитала).

Третья группа: показатели оборачиваемости и рентабельности.

Коэффициенты оборачиваемости оборотных активов рассчитываются по каждому их элементу в отдельности: готовая продукция, незавершённое производство, запасы, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, а также в целом по общей величине оборотных активов и по кредиторской задолженности.

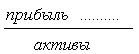

Достижение определённого уровня показателей рентабельности также характеризуют степень кредитоспособности заёмщика. Рентабельность рассчитывается в процентах или коэффициентах. Так, рентабельность продаж есть отношение прибыли от продаж к прибыли продаж за определённый период.

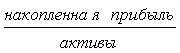

Рентабельность активов есть отношение прибыли до налогообложения к среднегодовой (квартальной) стоимости активов организации.

Рентабельность собственного капитала представляет собой отношение чистой (нераспределённой) прибыли к среднегодовой стоимости собственного капитала.

Исходя из установленного критерия, вытекающего из методики рейтинговой оценки кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков.

ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ)

2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес»

Объектом исследования в данной работе является общество с ограниченной ответственностью «Уральский лес» основным видом деятельности, которого является производство и торговля лесоматериалами.

Данное предприятие было основано относительно недавно – в апреле 2004 года.

Общество с ограниченной ответственностью «Уральский лес» является юридическим лицом с момента его государственной регистрации, имеет расчетные и другие счета в кредитных учреждениях, круглую печать, содержащую его полное фирменное наименование, указание места нахождения общества.

Форма собственности – частная собственность.

В собственности предприятия находится имущество (материальные ценности и финансовые ресурсы), учитываемое на его самостоятельном балансе.

Имущество общества образуется за счет личных средств учредителей (участников), вложенных в Уставный капитал, доходов от производственно-хозяйственной деятельности, краткосрочных кредитов, а также иных поступлений.

Общество с ограниченной ответственностью «Уральский лес» занимается производством и торговлей лесоматериалов, в целях удовлетворения общественных потребностей и получения прибыли.

В настоящее время ООО «Уральский лес» производит и реализует следующую продукцию:

-дрова (основным потребителем является местное население);

-пиломатериалы, горбыль (экспорт).

ООО «Уральский лес» имеет в своем составе:

Лесозаготовительный участок верхнего склада. Здесь лес валят и вывозят.

Нижний склад – раскряжевка, сортировка на воде.

Лесопильный цех

Склад готовой продукции – доработка и погрузка.

Вспомогательные цеха:

Механический;

Электроцех;

Крановое хозяйство;

Автотранспортный цех.

Руководство – исполнительный директор.

Основные показатели, характеризующие деятельность предприятия приведены в табл. 1.

Таблица 1. Технико-экономические показатели ООО «Уральский лес» за 2005-2007 годы

| Показатели | Содержание | |

| 1 | 2 | 3 |

| 1. | Наименование организации | ООО «Уральский лес» |

| 2. | Организационно-правовая форма | Общество с ограниченной ответственностью |

| 3. | Юридический адрес | Г. Серов, ул. Заводская, 1А |

| 4. | Основные виды деятельности | Производство и торговля пиломатериалами |

| 5. | Осуществление внешнеэкономической деятельности | Ведется внешнеэкономическая деятельность |

| 6. | Номенклатура основной продукции |

Пиломатериалы Дрова, горбыль |

| 7. | Структура уставного капитала | Уставный капитал сформирован за счет вкладов физических лиц |

| 8. | Физический объем выпуска за 2007 год. | 96 000 тыс.руб. |

| 9. | Себестоимость проданных товаров за 2005-2007 гг. |

2005 г. – 53 710 тыс. руб. 2006 г. – 61 129 тыс. руб. 2007 г. – 80 495 тыс. руб. |

| 10. | Объем выручки за анализируемый период |

2005 г. – 79 613 тыс. руб. 2006 г. – 113 799 тыс. руб. 2007 г. – 185 505 тыс. руб. |

| 11. | Валовая прибыль за последние три года, по годам |

2005 г. – 25 903 тыс. руб. 2006 г. – 52 670 тыс. руб. 2007 г. – 105 011 тыс. руб. |

| 12. | Валюта баланса на 01.01.2008 г. | 76 314 тыс. руб. |

| 13. | Численность работающих на 01.01.2008 г. | 600 человек |

| 14. | Среднемесячная зарплата на 01.01.2008 г. | 8 240 руб./мес. |

| 15. | Производительность труда на 1 чел. за 2007 год | 160 |

Бухгалтерский и налоговый учет ведется бухгалтерией ООО «Уральский лес», возглавляемой главным бухгалтером, осуществляющим учетно-контрольные и методические функции.

Согласно законодательства РФ и принятой учетной политики ответственность за организацию системы бухгалтерского, налогового учета и отчетности, а также Положений, принятых для ее исполнения, подбор специалиста на должность главного бухгалтера исполнительного аппарата, несет директор ООО «Уральский лес».

Главный бухгалтер несет ответственность за:

-подбор специалистов бухгалтерии и организацию их работы;

-общее ведение бухгалтерского и налогового учета;

-соблюдение требований учетной политики, разработанной на основании положений бухгалтерского учета РФ и других нормативных актов РФ по бухгалтерскому учету и налоговому законодательству.

Функциональные обязанности работников бухгалтерии определяются должностными инструкциями. Приказом по ООО «Уральский лес» утвержден перечень лиц, имеющих право подписи организационно-распорядительных и финансово-расчетных документов.

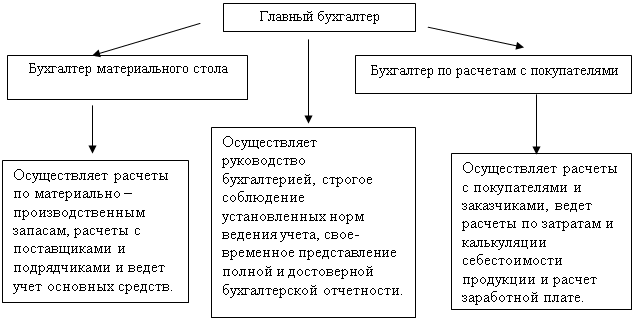

Структура бухгалтерии ООО «Уральский лес» представлена на рис. 1.

Рис.1 Структура бухгалтерии ООО «Уральский лес»

В целях производственной необходимости на исследуемом предприятии проводится регулярная подготовка и переподготовка кадров, повышение квалификации работников бухгалтерии в связи с изменениями, происходящими в налоговом и финансовом законодательстве.

Основным (а в ряде случаев и единственным) источником информации о финансовой деятельности предприятия является бухгалтерская отчетность, которая стала публичной.

Источником информации для финансового анализа ООО «Уральский лес» послужили бухгалтерский баланс (Форма №1) и «Отчет о прибылях и убытках» (Форма №2).

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы, то есть составить аналитический баланс (табл. 2,3).

Таблица 2

Аналитический баланс предприятия (актив)

| Наименование | Код строки | 2005 | 2006 | 2007 | |||

| состав, тыс. руб | структура, % | состав, тыс. руб | структура, % | состав, тыс. руб | структура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Внеоборотные активы Основные средства | 120 | 3 666 | 13,96 | 6 170 | 18,16 | 18 465 | 24,20 |

| Незавершенное строительство | 130 | 218 | 0,83 | 273 | 0,80 | 364 | 0,48 |

| Долгосрочные финансовые вложения | 140 | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| Итого по разделу 1 | 190 | 4 664 | 17,76 | 7 230 | 21,28 | 18 829 | 24,67 |

| 2. Оборотные активы Запасы | 210 | 10 393 | 39,57 | 12 979 | 38,20 | 22 159 | 29,04 |

| в т.ч. сырье, материалы… | 211 | 5 174 | 19,70 | 6 266 | 18,44 | 6 405 | 8,39 |

| НДС по приобритенным ценностям | 220 | 9 923 | 37,78 | 10 250 | 30,17 | 15 167 | 19,87 |

| Дебиторская задолженность (долгосрочная) | 230 | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| Дебиторская задолженность (краткосрочная) | 240 | 1 066 | 4,06 | 3 359 | 9,89 | 13 644 | 17,88 |

| Краткосрочные финансовые вложения (ценные бумаги) | 250 | 216 | 0,82 | 0 | 0,00 | 0 | 0,00 |

| Денежные средства | 260 | 0 | 0,00 | 77 | 0,23 | 4 772 | 6,25 |

| Прочие оборотные средства | 270 | 0 | 0,00 | 79 | 0,23 | 1 743 | 2,28 |

| Итого по разделу 2 | 290 | 21 598 | 82,24 | 26 744 | 78,72 | 57 485 | 75,33 |

| Баланс по активу | 300 | 26 262 | 100,00 | 33 974 | 100,00 | 76 314 | 100,00 |

Аналитический баланс предприятия (пассив)

| Наименование | Код строки | 2005 | 2006 | 2007 | |||

| состав, тыс. руб | структура, % | состав, тыс. руб | структура, % | состав, тыс. руб | структура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 3. Капитал и резервы Уставный капитал | 410 | 10 | 0,0 | 10 | 0,0 | 10 | 0,0 |

| Добавочный капитал | 420 | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| Резервный капитал | 430 | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| Нераспределенная прибыль прошлых лет | 460 | 0 | 0,0 | 0 | 0,0 | 0 | 0,0 |

| Нераспределенная прибыль отчетного года | 470 | -2752 | -10,5 | -1787 | -5,3 | 22976 | 30,1 |

| Итого по разделу 3 | 490 | -2742 | -10,4 | -1777 | -5,2 | 22986 | 30,1 |

| 4. Долгосрочные обязательства | 590 | 1641 | 6,2 | 1185 | 3 | 6699 | 8,8 |

| 5. Краткосрочные пассивы Займы и кредиты | 610 | 1630 | 6,2 | 7588 | 22,3 | 6331 | 8,3 |

| Кредиторская задолженность | 620 | 12841 | 48,9 | 14617 | 43,0 | 23817 | 31,2 |

| Прочии обязательства краткосрочного свойства | 630… ...660 | 12892 | 49,1 | 12361 | 36,4 | 16481 | 21,6 |

| Итого по разделу 5 | 690 | 27363 | 104,2 | 34566 | 101,7 | 46629 | 61,1 |

| Баланс по пассиву | 700 | 26262 | 100,0 | 33974 | 100,0 | 76314 | 100,0 |

Схемой аналитического баланса охвачено много важных показателей, характеризующих статику и динамику финансового состояния организации. Из аналитического баланса можно получить следующие важнейшие характеристики финансового состояния организации:

Общая стоимость имущества организации имеет повышательную тенденцию. В 2005 году она составляла 26 262 тыс. руб., а уже в 2007 году – 76 314 тыс. руб. Данное увеличение произошло за счет увеличения внеоборотных активов на 14 165 тыс.руб. и оборотных – на 35 887 тыс.руб.

Рассматривая, структура оборотных активов можно сказать, что их рост произошел в основном за счет роста запасов. Они увеличились с 2005 по 2007 гг. на 11 766 тыс. руб., и в 2007 году составили 22 159 тыс.руб.

Также можно увидеть что произошел рост и по строке краткосрочная дебиторская задолженность. В 2005 году она составляла 1 066 тыс. руб., а в 2007 году – 13 644 тыс.руб. Рост произошел на 12 578 тыс.руб.

Рост оборотных активов в балансе исследуемого предприятия за 2005-2007 г. в основном произошел за счет роста основных средств. В 2007 году их стоимость составила 18 465 тыс. руб., что на 14 799 тыс. руб. больше чем в начале анализируемого периода, то есть в 2005 году.

В целом же валюта баланса имеет повышательную тенденцию за последние три года.

Далее рассмотрим структуру источников финансирования на данном предприятии.

В общей сумме преобладают заемные источники финансирования. Краткосрочные займы и кредиты имеют повышательную тенденцию. Их рост составил в 2007 году по сравнению с 2005 годом 4 701 тыс.руб.

Но большую долю в краткосрочных обязательствах имеет кредиторская задолженность. В начале анализируемого периода, то есть в 2005 году, она составила 12 841 тыс. руб; в 2006 году произошел рост на 1 776 тыс. руб. и в 2007 году кредиторская задолженность увеличилась по сравнению с 2006 годом на 9 200 тыс. руб. Таким образом за анализируемый период кредиторская задолженность в общем выросла на 10 976 тыс.руб.

Второе место в краткосрочных обязательствах занимают прочие обязательства краткосрочного характера. Они в 2007 году составляют 16 481 тыс. руб., что на 3 589 тыс.руб. больше чем в 2005 году.

По данным аналитического баланса видно что произошел рост и по долгосрочным обязательствам: с 1 641 тыс. руб. в 2005 году до 6 699 тыс.руб. в 2007 году.

Позитивные тенденции видны в структуре собственного капитала. В 2007 году положение на ООО «Уральский лес» значительно улучшилось. Предприятие имеет 22 976 тыс.руб. нераспределенной прибыли. По сравнению с 2005 и 2006 годом, в которых исследуемое предприятие несло убытки.

Уставный капитал в структуре собственных средств остается неизменным на протяжении трех последних лет на уровне 10 тыс.руб.

Резервного и добавочного капитала предприятие за анализируемый период не имело.

Перманентный капитал (сумма собственного капитала и долгосрочных обязательств) направлен на формирование основных средств и запасов. Краткосрочные заимствования на формирование запасов и дебиторской задолженности (схема 1 , см.прилож.)

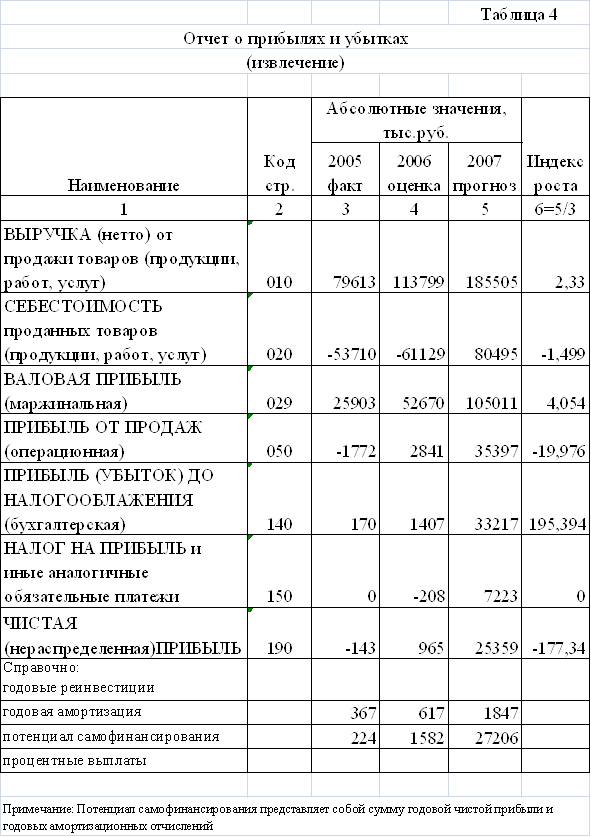

Далее рассмотрим финансовые результаты предприятия (цели деятельности), которые представлены в отчете о прибылях и убытках (табл. 4)

Выручка в 2007 г. составила 185 505 тыс. руб, в динамике увеличилась на 105 892 тыс. руб. Индекс роста составил 2,33.

Себестоимость проданных товаров имеет тенденцию к росту (увеличение на 26 785 тыс. руб., темп прироста 1,499).

Валовая прибыль (маржинальная) также имеет тенденцию к росту. В 2005 году она составила 25 903 тыс.руб., а в 2007 году 105 011 тыс.руб. Индекс роста составил 4,054.

Прибыль от продаж (операционная) имеет положительные тенденции. В 2006 году появилась прибыль равная 2 841 тыс. руб., а в 2007 года она увеличилась на 32 556 тыс. руб. и составила 35 397 тыс. руб., по сравнению с 2005 годом, в котором у исследуемого предприятия были убытки.

Также увеличилась и прибыль до налогообложения. Со 170 тыс. руб. в 2005 году до 33 217 тыс. руб. в 2007 году.

Чистая прибыль в 2007 г. составила 25 359 тыс. руб. - произошло повышение, по сравнению с 2005 г., в котором ООО «Уральский лес» несло убытки (143 тыс. руб.).

Это в свою очередь отразилось на потенциале самофинансирования, который представляет собой сумму годовой чистой прибыли и годовых амортизационных отчислений. Он увеличился в разы.

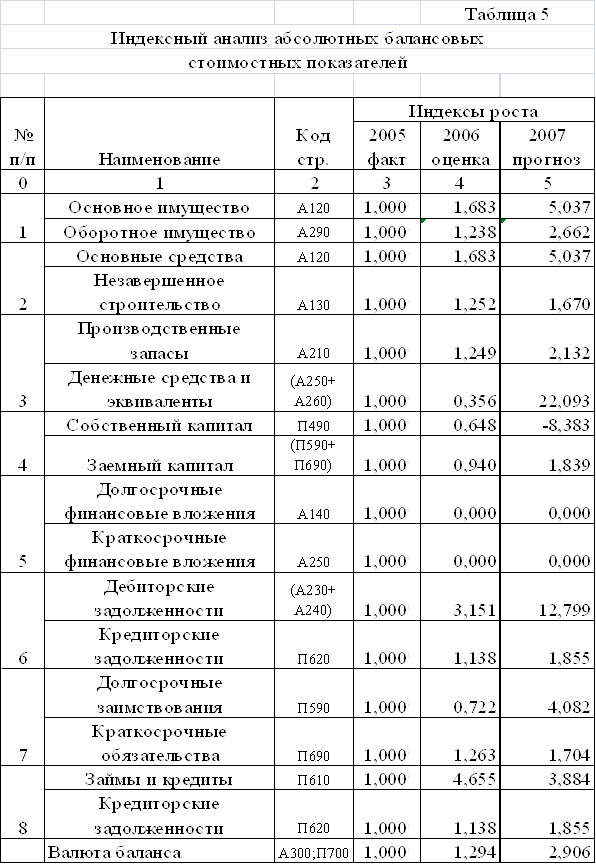

Индексный анализ (табл. 5) позволяет выявить темпы роста основных балансовых стоимостных показателей. За анализируемый период темпы роста основного имущества преобладают над темпами роста оборотного имущества.

Темпы роста основных средств преобладают над темпами роста незавершенного строительства.

Денежные средства и эквиваленты растут в большем объеме, чем производственные запасы, об этом свидетельствуют темпы роста данных показателей.

Заемный капитал опережает собственный. Дебиторские задолженности растут большими темпами, чем кредиторские.

Долгосрочные заимствования превышают краткосрочные, что является благоприятным для предприятия, но негативным для банков.

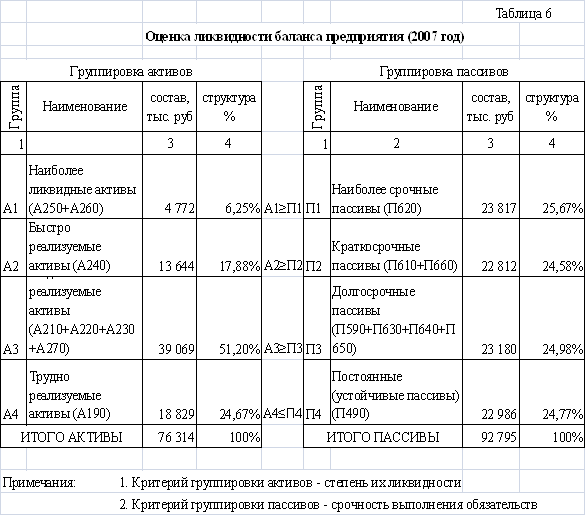

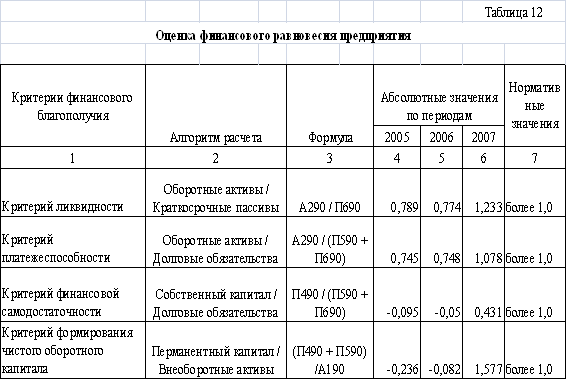

2.2 Оценка ликвидности активов (баланса) и анализ платежеспособности предприятия

Главная задача оценки ликвидности баланса — определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Для проведения анализа актив и пассив баланса группируются (табл. 6) по следующим признакам:

- по степени убывания ликвидности (актив);

- по степени срочности оплаты (погашения) (пассив).

Активы в зависимости от скорости превращения в денежные средства (ликвидности) разделяют на следующие группы:

Al — наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения (стр. 260 + стр. 250).

А2 — быстрореализуемые активы. К ним относится дебиторская задолженность (стр. 240).

A3 — медленнореализуемые активы. К ним относятся статьи из раздела II баланса «Оборотные активы» (стр. 210 + стр. 220 + стр.230 + стр. 270).

А4 — труднореализуемые активы. Это статья раздела I баланса «Внеоборотные активы» (стр. 190).

Группировка пассивов происходит по степени срочности их возврата:

П1 — наиболее срочные обязательства. К ним относится статья «Кредиторская задолженность» (стр. 620).

П2 — краткосрочные пассивы. Статьи «Заемные средства» и другие статьи раздела VI баланса «Краткосрочные пассивы» (стр. 610 + стр. 630 + стр. 640 + стр. 650 + стр. 660).

ПЗ — долгосрочные пассивы. Долгосрочные обязательства и прочие обязательства краткосрочного характера (стр. 590 + стр.630 + стр.640 + стр.650).

П4 — постоянные пассивы. Раздел III баланса «Капитал и резервы» (стр.490).

При определении ликвидности баланса группы актива и пассива сопоставляются между собой.

Условия абсолютной ликвидности баланса:

Al ≥ П1;

А2 ≥ П2;

A3 ≥ ПЗ;

А4≤ П4.

Необходимым

условием абсолютной ликвидности баланса является выполнение первых трех

неравенств. Четвертое неравенство носит так называемый балансирующий характер:

его выполнение свидетельствует о наличии у предприятия собственных оборотных

средств. Если любое из неравенств имеет знак, противоположный зафиксированному

в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

Теоретически недостаток средств по одной группе активов компенсируется избытком

по другой, но на практике менее ликвидные средства не могут заменить более

ликвидные.

Данные из табл. 6 показывают, что выполнение данных неравенств на исследуемом предприятии отсутствует.

Сопоставление А1-П1 и А2-П2 позволяет выявить текущую ликвидность предприятия, что свидетельствует о платежеспособности (неплатежеспособности) в ближайшее время. Сравнение A3-ПЗ отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная ориентировочная платежеспособность.

Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий и совокупный показатель ликвидности баланса предприятия.

Общий показатель ликвидности баланса показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Общий показатель ликвидности баланса определяется по формуле:

Кобщ = (А1 + 0,5А2 + 0,3А3) / (П1 + 0,5П2 + 0,3П3)

В 2007 году данный показатель для ООО «Уральский лес» был равен 0,636.

Совокупный показатель ликвидности в общем виде можно представить следующей формулой:

Ксов = (А1 + 0,9А2 + 0,7А3) / (П1 + П2 + П3)

Этот показатель ликвидности в отличие от общего коэффициента ликвидности более объективно отражает ликвидность предприятия, так как учитывает фактор реальности своевременного поступления средств.

Однако при таком подходе к оценке ликвидности баланса не стоит упускать из виду, что распределение активов и пассивов на группы и применение поправочных коэффициентов является достаточно субъективным. Поэтому желательно принимать во внимание оба показателя и иметь ввиду, что соотношение всех текущих активов к краткосрочным обязательствам дает оценку максимальной границы ликвидности баланса предприятия.

Что же касается оптимального значения коэффициента ликвидности, то его величина для каждого конкретного предприятия, зависит от действия следующих факторов: размера предприятия и объема его деятельности, отрасли промышленности и производства, длительности производственного цикла, времени, необходимого для возобновления запасов материалов, сезонности работы предприятия, общей экономической конъюнктуры и пр.

Проанализировав ликвидность предприятия в течение отчетного периода (2005-2007 гг) можно сделать следующее заключение:

На момент составления баланса его нельзя признать ликвидным, так как два из соотношений групп активов и пассивов не отвечает условиям абсолютной ликвидности баланса — наиболее ликвидные активы меньше наиболее срочных обязательств и быстрореализуемые активы меньше краткосрочных пассивов.

Внешним проявлением финансовой устойчивости предприятия является его платежеспособность. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства.

Платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства. Для предварительной оценки платежеспособности предприятия привлекаются данные бухгалтерского баланса.

Информация во II разделе актива баланса характеризует величину текущих активов в начале и конце отчетного года. Сведения о краткосрочных обязательствах содержатся в разделе V пассива баланса.

Основополагающими понятиями финансовой деятельности являются «ликвидность» и «платежеспособность».

Ликвидность – это способность организации быстро выполнять свои финансовые обязательства, а при необходимости и быстро реализовывать свои средства. Чем быстрее актив предприятия может быть обращен без потери стоимости в деньги, тем выше его ликвидность.

Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности зависит платежеспособность.

О неплатежеспособности говорит появление таких статей в отчетности, как: «Убытки», «Кредиты и займы не погашенные в срок», «Просроченная кредиторская задолженность».

Неплатежеспособность может быть как случайной, временной, так и длительной, хронической. Ее причины: недостаточная обеспеченность финансовыми ресурсами, невыполнение плана реализации продукции, нерациональная структура оборотных средств, несвоевременное поступление платежей от контрагентов.

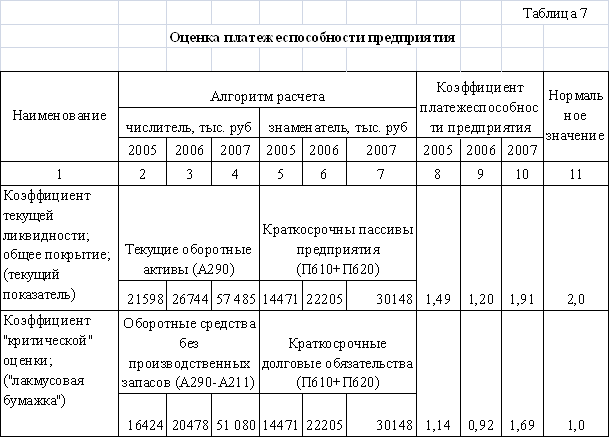

Оценка платежеспособности предприятия производится с помощью коэффициентов ликвидности, являющихся относительными величинами (табл.7). Они отражают возможность предприятия погасить краткосрочную задолженность за счет тех или иных элементов оборотных средств.

Коэффициент текущей ликвидности (общий коэффициент покрытия) показывает, сколько рублей оборотных средств ( текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств), то есть коэффициент показывает, в какой степени оборотные активы превышают краткосрочные обязательства.

Значение показателя может варьировать по отраслям и видам деятельности. Считается, что нормальный уровень коэффициента должен быть 2 и не должен опускаться ниже 1.

Чем выше коэффициент текущей ликвидности, тем больше доверия вызывает предприятие у кредиторов.

В 2007 году данный коэффициент для ООО «Уральский лес» составил 1,91, что практически соответствует нормативному значению, то есть на 1 рубль текущих обязательств приходится 1рубль 91 копейка текущих активов.

Положительной является тенденция повышения данного коэффициента: с 2005 года он вырос на 0,42.

Коэффициент «критической» оценки («лакмусовая бумажка») наиболее авторитетным является на западе. Качественное своеобразие данного коэффициента обеспечивает числитель расчетной формулы, поскольку для выполнения краткосрочных обязательств предприятие использует только часть оборотных средств, сохраняя в неприкосновенности запасы сырья и материалов.

В 2007 году данный показатель составил 1,69 (при нормативе 1), то есть предприятие способно одновременно покрывать свои краткосрочные обязательства, а за счет имеющихся сырья и материалов обеспечивать достигнутый уровень производства.

Оценив платежеспособность ООО «Уральский лес» за 2005-2007 гг. можно сделать вывод: данные коэффициенты, что по российской методике, что по западной позволяют высоко оценить уровень платежеспособности предприятия.

Также хочется отметить, что для правильного вывода о динамике и уровне платежеспособности необходимо принимать в расчет следующие факторы:

Характер деятельности предприятия.

Например, у предприятий промышленности и строительства велик удельный вес запаса и мал удельный вес денежных средств; у предприятий розничной торговли высока доля денежных средств, хотя и значительны размеры товаров для перепродажи и так далее.

Условия расчетов с дебиторами.

Поступление дебиторской задолженности через короткие промежутки времени после покупки товаров приводит к небольшой доле в составе оборотных активов долгов покупателей, и наоборот.

Состояние запасов.

У предприятия может быть излишек и недостаток запасов по сравнению с величиной, необходимой для бесперебойной деятельности.

Состояние дебиторской задолженности.

Наличие или отсутствие в ее составе просроченных и безнадежных долгов.

Для выявления реальной платежеспособности предприятия по притоку (оттоку) денежных средств в качестве факультативного принято использовать коэффициент В.Х. Бивера (коэффициент покрытия обязательств притоком денежных средств).

Данный коэффициент показывает какую часть долговых обязательств предприятие может покрыть потенциалом самофинансирования.

Значение данного коэффициента для исследуемого предприятия за 2007 год составило 0,938. Это говорит о том, что по коэффициенту В.Х. Бивера предприятие в 2007 году можно отнести к низкой группе «риска потери платежеспособности».

2.3 Оценка состояния текущих активов, анализ эффективности использования оборотного капитала, и диагностика источников финансирования текущих активов ООО «Уральский лес»

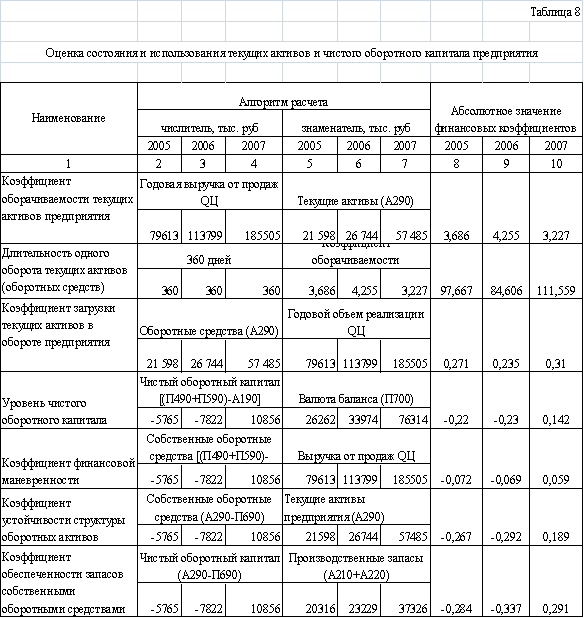

Коэффициент оборачиваемости текущих активов характеризует количество оборотов, выполняемых текущими активами в течение хозяйственного года. Большое число оборотов обычно говорит о том, что предприятие способно быстро возмещать свои вложения благодаря хорошему спросу на его продукцию. Однако в нестабильных российских условиях при хроническом отсутствии средств у предприятия сверхвысокая оборачиваемость может объясняться именно отсутствием средств, недоверием поставщиков (отсутствием кредита с их стороны), невозможностью закупать товар большими партиями и т.д.

Низкое число оборотов, в свою очередь, может быть оправдано в условиях инфляции, если выбрана политика накопления запасов сырья и материалов по более низким ценам и задержки продажи готовой продукции для реализации по более высоким ценам.

Внутренний анализ данного коэффициента направлен на поиск резервов ускорения оборачиваемости текущих активов (отдельных элементов оборотных средств).

На ООО «Уральский лес» коэффициент оборачиваемости текущих активов в 2005 году составил 3,686 оборота в год. В течении анализируемого периода данный коэффициент сначала повысился до 4,255 оборота в год в 2006 году, а затем наблюдалось его понижение до 3,227 оборота в год в 2007 году.

Длительность одного оборота текущих активов (оборотных средств) для ООО «Уральский лес» в 2005 году составила 98 дней, а в 2007 году данное значение увеличилось до 112 дней.

Коэффициент загрузки текущих активов в обороте предприятия – это количество оборотных средств, которыми должно располагать предприятие, чтобы получить 1 рубль выручки.

В 2007 году данный коэффициент составляет 0,31 (31,0 коп./руб.). Чтобы получить за 2007 год 100 коп. (1 руб.) выручки ООО «Уральский лес» должен выполнить два условия:

иметь в обороте 31 копейку оборотных средств;

выполнить в течении года 3,227 оборота.

За период с 2005 по 2007 гг. наблюдается повышательная тенденция коэффициента загрузки, что приводит к перерасходу оборотных средств

Уровень чистого оборотного капитала (ЧОК) показывает какую часть он занимает в валюте баланса. В 2007 году уровень чистого оборотного капитала составил 0,142 или 14,2%. За анализируемый период наблюдается повышательная тенденция, что говорит об улучшении ситуация на ООО «Уральский лес».

Коэффициент устойчивости структуры оборотных активов показывает какая часть текущих активов профинансирована за счет чистого оборотного капитала или собственных оборотных средств.

В 2007 году уровень коэффициента устойчивости структуры оборотных активов составил 0,189 (18,9%), что превышает нормативное значение равное 0,1 или 10%.

Коэффициент обеспеченности запасов собственными оборотными средствами характеризует долю финансирования накопленных запасов за счет собственных оборотных средств.