Дипломная работа: Роль и значение рынка лизинга в деятельности авиапредприятий

Дипломная работа: Роль и значение рынка лизинга в деятельности авиапредприятий

Аннотация

Данная дипломная работа посвящена изучению вопросов, связанных с рынком лизинга. В целом, работа включает в себя четыре главы. Первая глава посвящена теоретическим основам лизинговых отношений, вторая глава рассматривает механизм лизинговых сделок с экономической точки зрения. В третьей главе содержится анализ мирового рынка лизинга авиатранспортной продукции, и рассматриваются проблемы развития лизинга в нашей республике. Четвертая глава содержит вопросы, посвященные охране труда на предприятии. В заключении перечислены выводы, сделанные в ходе работы над данным дипломным проектом.

SUMMARY

This diploma work is dedicated to researching the issues of the leasing markets. Overall the work includes four chapters. The first one is dedicated to the theoretical basics of leasing; the second chapter overlooks the mechanism of leasing deals from the economical point of view. The third chapters covers the analysis of the World’s aviation leasing markets, it also overlooks problems with leasing development in our country. The fourth chapter covers the issues connected with labor safety in the enterprise. The conclusion lists the conclusions made during the work on the diploma project at the indicated topic.

Содержание

Введение………………………………..……………………………………………7

Глава 1. Теоретические основы лизинговых отношений……………………9

1.1. Зарождение лизинга…………………………………………………………….9

1.2. Понятие и функции лизинга…………………………………………………..11

1.3. Объекты и субъекты лизинговых отношений…….………………………....13

1.4. Преимущества и недостатки лизинга………………………………………...16

1.4.1. С точки зрения лизингополучателя…………………………………...16

1.4.2. С точки зрения лизингодателя………………………………………...19

Глава 2. Экономический механизм лизинговых сделок………………….....26

2.1. Состав, виды и формы лизинговых платежей……………………………….26

2.2. Методы определения размера лизинговых платежей……………………….32

2.3. Организация лизинговых операций…………………………………………..35

2.4. Методика комплексной экспертизы лизинговых проектов………………....38

2.5. Методика расчёта срока окупаемости

инвестиционного проекта…………………………………………………………40

2.6. Математические методы оценки эффективности

инвестиционных проектов……………………………………………………..….41

Глава 3. Рынок лизинга и перспективы его развития………………………45

3.1. Применение различных видов лизинга в области авиатранспортной продукции………………………………….…………………………………….....45

3.1.1. Эксплуатационный лизинг………………….…….………………………...46

3.1.2. Финансовый лизинг……………………………….…………………….…..50

3.1.3. Возвратный лизинг……………….…………………………………………55

3.2. Мировой рынок лизинга авиатранспортной продукции……………………56

3.3. Перспективы развития лизинга в Азербайджане…………………………....61

Глава 4. Охрана труда……………………………………………………………67

4.1. Анализ факторов производственного процесса……………………………..67

4.2. Санитарно – гигеенические нормы в комнатах……………………………..71

4.3. Пожарная безопасность……………………………………………….............74

4.4. Электробезопасность………………………………………………………….77

Заключение…………………………………………………………………………79

Список использованной литературы……………………………………………...82

Введение

Кризисное состояние экономики, одним из проявлений которого является снижение уровня производства в большинстве отраслей промышленности, ничтожные темпы инвестиционной деятельности, низкий технико-экономический уровень основных фондов и необходимость повышения уровня их конкурентоспособности, требует применения неординарных методов финансирования, соответствующих рыночным условиям.

Одним из таких методов, обеспечивающим обновление производственно-технической базы предприятий при отсутствии соответствующих объёмов первоначального капитала, является лизинг.

Сущность лизинга сводится к виду деятельности, когда для получения дохода совсем не обязательно иметь имущество в собственности, достаточно иметь право его использовать и извлекать прибыль.

Этот принцип находит чёткое отражение в схеме лизинговой деятельности. Действительно, если предприниматель по финансовым или другим экономическим соображениям не может стать собственником имущества, то он может получить его для использования у лизингодателя (собственника), а в результате эксплуатации имущества получить соответствующий доход.

Таким образом, лизинг используется в качестве эффективной альтернативы приобретения имущества в собственность и на основе приобретённого права на его использование даёт возможность получать прибыль.

До начала 60-х годов лизинг в зарубежных странах в основном затрагивал розничные компании, которые часто арендовали свои помещения. В течение последних трех десятилетий популярность лизинга резко возросла; вместо того, чтобы занимать деньги для покупки компьютера, автомобиля, судна или спутника, компания может взять его в лизинг.

Актуальность развития лизинга, включая формирование лизингового рынка, обусловлена, прежде всего, неблагоприятным состоянием парка оборудования: значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т. д. Одним из вариантов решения этих проблем может быть лизинг, который объединяет все элементы внешнеторговых, кредитных и инвестиционных операций.

Лизинг относится к наиболее распространённому виду деятельности, масштабы его ежегодно возрастают. Это объясняется, прежде всего, тем, что в условиях быстрого развития новых видов технологий, смены её поколений использование потенциальных возможностей лизинговых сделок позволяет оперативно обновлять техническую базу производства, систематически осуществлять инвестиции.

Как универсальная ценность, как величайшее достижение человеческого разума лизинг обладает определённой социальной нейтральностью, индифферентностью по отношению к способу производства вообще и к формам общественного хозяйства. Поэтому он в одинаковой мере оказывается не просто приемлемым, а крайне необходимым при любом общественном устройстве и особенно при многоукладной экономике.

Целью данной работы является изучение основных аспектов лизинговой деятельности, а также выявление значения лизинга для коммерческих предприятий, в частности авиапредприятий.

Глава 1. Теоретические основы лизинговых отношений

1.1. Зарождение лизинга.

Еще Аристотель в “Риторике” отметил, что богатство составляет не владение имуществом на основе права собственности, а его (имущества) использование. Английский автор Т. Кларк утверждает, что лизинг был известен задолго до того, как жил Аристотель: он находит несколько положений о лизинге в законах Хаммурапи, принятых около 1760 г. до н.э. Римская империя также не осталась в стороне от проблем лизинга — они нашли своё отражение в «Иституциях» Юстиана. Итак, идея разделения права владения и права собственности и извлечения выгоды из владения известна с незапамятных времен, а рождение и распространение современного лизинга еще раз подтверждает, что новое — это хорошо забытое старое.

Традиционно лизинг считается американским изобретением, за точку отсчета лизинговых операций зарубежные исследователи принимают 1877 год, когда американская компания “Белл Телефон Компани” приняла решение вместо продажи телефонов сдавать их в аренду. Мощный импульс развитию лизинга дало создание специальных лизинговых компаний, для которых лизинг стал не только средством торговой политики, но и предметом деятельности. Первая лизинговая компания “Юнайтед Стейтс лизинг корп.” Была создана в 1952 году в Сан-Франциско. В начале 60-х годов американские предприниматели “перевезли” лизинг через океан в Европу, где первая лизинговая компания – “Дойче лизинг ГМбХ” появилась в 1962 году в Дюссельдорфе. С 1972 года здесь существует европейский рынок лизинга.

Одним из первых законов о лизинге стал Закон Уэльса 1284 г.

Нередко лизинг использовался для целей не совсем честных и благородных, например для сокрытия истинного положения вещей — кто собственник, кто владелец, для введения в заблуждение кредиторов. В 1571 г. был издан закон о запрещении таких сделок, разрешалось использовать только действительный лизинг. История использования лизинга повторяется и в ХХ в. Современный лизинговый бум привел к появлению огромного числа сделок, лишь носивших название “лизинг”, но по сути прикрывавших возможность получения больших доходов, уклониться от уплаты налогов. И первые законодательные акты в этой области основной своей целью ставили разграничение “действительного” и “мнимого” лизинга путем применения различных критериев и показателей.

1.2. Понятие и функции лизинга

Как у любого сложного экономического понятия у лизинга есть множество определений. Прежде всего, лизинг, — слово английского происхождения, производное от глагола to lease — брать и сдавать имущество во временное пользование. Наиболее точно отражающим сущность термина “лизинг”, на мой взгляд, является следующее определение: лизинг – разновидность предпринимательской деятельности, в процессе которой происходит инвестирование временно свободных или привлечённых финансовых средств в специально приобретаемое движимое и недвижимое имущество и передаваемое по договору физическим или юридическим лицам на определённый срок за плату для использования в предпринимательских целях.

В отличие от других видов аренды в пользование сдаётся не оборудование, которое находилось в эксплуатации у арендодателя, а новое специально приобретённое лизинговой компанией оборудование с целью передачи его в пользование лизингополучателю.

В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге право собственности на предмет аренды сохраняется за арендодателем, а лизингополучатель приобретает лишь право на его временное использование. По истечении срока лизингового договора лизингополучатель может:

1. приобрести объект сделки по согласованной цене или досрочно – по остаточной стоимости;

2. продлить лизинговый договор или

3. вернуть оборудование владельцу.

Лизинг, как сложное социально-экономическое явление, выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности.

Из многочисленных функций лизинга уточним только четыре-финансовую, производственную, снабженческую и налоговых льгот.

Финансовая функция выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и предоставлении ему долгосрочного кредита.

Производственная функция лизинга заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих машин. Это эффективный способ материально-технического снабжения производства и доступа к новейшей технике, НТП. При полном лизинге передача имущества может сопровождаться широким сервисом: техобслуживание, страхование, обеспечение сырьем, рабочей силой и т.д.

Функция сбыта — это расширение круга потребителей и завоевание новых рынков сбыта, вовлечение в сферу лизинга тех, кто не может сразу купить то или другое имущество.

Функция получения налоговых и амортизационных льгот имеет следующие особенности:

а) взятое по лизингу имущество может не отражаться на балансе пользователя, поскольку право собственности сохраняется за лизингодателем;

б) лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно снижает налогооблагаемую прибыль;

в) применение ускоренной амортизации, исчисляемой не на базе срока службы объекта лизинга, а исходя из срока контракта, снижает облагаемую прибыль и ускоряет обновление имущества.

1.3. Объекты и субъекты лизинговых отношений

Объектом лизинга может быть любое движимое и недвижимое имущество, относящееся к основным фондам, кроме земельных участков и других природных объектов, запрещённых к свободному обращению на рынке.

Поэтому важно вспомнить, что к движимому имуществу относятся:

ü силовые машины и оборудование (теплотехническое, турбинное оборудование, электродвигатели, трансформаторы, генераторы и т. п.);

ü рабочие машины и оборудование для различных отраслей промышленности (технологическое оборудование, строительная, дорожная техника, станки, агрегаты и т. п.);

ü средства вычислительной техники и оргтехники;

ü транспортные средства (железнодорожный подвижной состав, морские и речные суда, автомобили, самолеты и т. п.);

ü прочие машины и оборудование.

Примером недвижимого имущества являются:

ü производственные здания;

ü сооружения (нефтяные и газовые скважины, гидротехнические и транспортные сооружения, эстакады и т. п.).

Главное обязательное условие лизинга заключается в том, что объекты, передаваемые в лизинг, могут быть использованы исключительно для предпринимательских целей.

Другим важным критерием определения имущества, которое может быть предметом лизинга, является непотребляемость вещей в производственном процессе. Принято, что непотребляемые вещи не теряют своих натуральных свойств в процессе использования, т.е. по окончании срока лизинга предмет должен быть пригодным для продажи или последующей сдачи его в аренду. Этому требованию отвечают основные средства производства, предприятия и другие имущественные комплексы.

В практике в лизинг передаётся чаще всего различное технологическое оборудование с высокими темпами морального старения, дорогостоящие машины, станки, приборы, строительная и дорожная техника, автомобили, морские и речные суда, самолёты, вертолёты, вычислительная техника, тракторы, комбайны, здания, сооружения и т.д.

Субъектами (участниками) классического лизинга являются три основных лица: лизингодатель, лизингополучатель и производитель (продавец) предмета лизинга, однако нередко в лизинговых сделках дополнительно участвуют - инвестор, страховая компания и гарант-поручитель.

Продавец (поставщик-изготовитель) лизингового имущества — юридическое лицо или гражданин, продающий имущество, необходимое для предпринимательских целей. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

Лизингодатель — юридическое лицо или гражданин, зарегистрированный в качестве индивидуального предпринимателя, осуществляющий лизинговую деятельность. Эта деятельность реализуется на коммерческой основе, а именно: лизингодатель выкупает специальное имущество за счет своих или заемных средств банков, финансовых и других организаций и передает его во временное владение и использование лизингополучателю за определенную плату с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Таким образом, роль лизингодателя сводится к обеспечению финансирования лизинговой сделки. Мировой опыт организации лизинговых операций показывает, что в качестве лизингодателя могут выступать:

ü банки, создающие в своих структурах лизинговые службы;

ü специализированные лизинговые компании;

ü лизинговые компании, созданные предприятиями, выпускающими машины и оборудование;

ü лизинговые компании, организованные фирмами, занятыми поставками и обслуживанием техники.

Лизинговыми называются все компании, осуществляющие арендные отношения независимо от вида аренды. Различают специализированные компании, занимающиеся одним видом товаров или группой товаров, и универсальные, предающие в аренду самые разнообразные виды машин и оборудования. Специализированные компании - это фирмы, которые, как правило, располагают собственным запасом машин и оборудования, предоставляемых потребителю. Универсальные лизинговые компании предоставляют арендатору право выбора поставщика оборудования, размещения заказа и приемки объекта сделки.

Лизингополучатель — юридическое лицо или гражданин, зарегистрированный в качестве индивидуального предпринимателя, получающий имущество по договору лизинга и занимающийся предпринимательской деятельностью.

Лизингополучатель обязан принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и использование в соответствии с договором лизинга.

Лизингополучатель является инициатором всей сделки, он выбирает оборудование, поставщика и несет практически все расходы собственника, не являясь таковым юридически. Продукция и доходы, получаемые в результате использования объекта лизинга, являются исключительной собственностью лизингополучателя.

Банк (кредитное учреждение, инвестор) — он финансирует приобретение лизингодателем имущества. Следует иметь в виду, что иногда банки выступают в качестве лизингодателя. Но все чаще банки возлагают на себя функции кредитного обслуживания лизингодателя (лизинговой компании), а при необходимости создают собственную дочернюю компанию.

Страховая компания — обеспечивает страхование имущества участников лизинговой сделки и предоставляемых кредитов.

Гарант (поручитель) — любое физическое или юридическое лицо, зарегистрированное в любой организационно-правовой форме, выдающее инвестору (лизингодателю) обязательства в обеспечение своевременной уплаты причитающейся с должника суммы.

1.4. Преимущества и недостатки лизинга

Как и любой другой вид финансирования, лизинг имеет свои преимущества и недостатки. Рассмотрим некоторые из них с позиции, как арендодателя, так и фирмы, которая намеревается использовать лизинг.

1.4.1. С точки зрения лизингополучателя

Преимущества:

1. Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно около 15% стоимости покупки оплачивать из собственных средств. При лизинге контракт заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору либо позже

2. Мелким и средним предприятиям проще получить контракт по лизингу, чем ссуду. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий, так как предполагается, что обеспечением сделки является само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество

3. Лизинговое соглашение более гибко, чем ссуда, поскольку предоставляет возможность выработать удобную для покупателя схему финансирования. Ссуда всегда предполагает ограниченные сроки и размеры погашения. Лизинговые платежи по договоренности сторон могут быть ежемесячными, ежеквартальными и т.д., а суммы платежей - отличаться друг от друга. Ставка может быть фиксированной и плавающей. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг, или может быть прокомпенсировано встречной услугой, что позволяет предприятиям без резкого финансового напряжения обновлять производственные фонды. Арендная плата относится на издержки производства и снижает у лизингополучателя налогооблагаемую прибыль

4. Платежи по лизингу ведутся из суммы прибыли от используемого оборудования и не подлежат налогообложению, так как являются арендной платой. Банк может изменять размер взносов, чтобы улучшить использование финансовых ресурсов арендатора. Сумма платежей по лизингу фиксируется при подписании договора и не зависит от колебаний валютного курса и изменений банковского процента по долгосрочному кредитованию

5. При международных лизинговых операциях арендатор получает налоговые льготы страны арендодателя, что проявляется в снижении выплат, а также дополнительные услуги (в основном при оперативном лизинге) арендодателя или его представителей (техническое обслуживание и ремонт арендуемого оборудования, консультации по его эксплуатации, передача ноу-хау, поставка запчастей и пр.)

6. С помощью лизинга арендатор имеет возможность защитить себя от риска морального износа

7. Возможность участия в масштабных экономических мероприятиях, осуществляемых арендодателем

8. Разнообразие источников финансирования.

Недостатки:

1. Если это финансовый лизинг, а научно-технический прогресс делает изделие устаревшим, тем не менее, арендные платежи не прекращаются до конца контракта

2. Стоимость лизинга больше ссуды, но нельзя забывать, что риск устаревшего оборудования ложится на арендодателя, а потому он берет большую комиссию для компенсации

3. Классическая покупка и финансирование будут стоить меньше, если у арендатора есть возможность использовать преимущества при уплате налогов, связанные с капиталовложением (за исключением специальных лизингов, объединяющих в себе все эти преимущества)

4. Отсутствие возможных прибылей в случае перепродажи

5. Психологические проблемы и проблемы национального суверенитета, а также проблемы, связанные с тем, что арендатор не является собственником.

1.4.2. С точки зрения лизингодателя

Преимущества:

1. Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постепенного обновления своего парка оборудования

2. Большая безопасность: права собственника лучше признаются и их легче применять, чем права ипотечного кредитора

3. Лизинг позволяет арендодателю пользоваться выгодами при уплате налогов, которые связаны с инвестициями

4. Арендодатель проводит операции по остаточной стоимости от даваемого в аренду имущества

5. Предоставление арендаторам лучших финансовых условий по сравнению с классическим клиентом.

Недостатки:

1. Арендатор не выигрывает на повышении остаточной стоимости оборудования (в частности из-за инфляции)

2. Довольно сложные схемы, включающие большое количество участников

Если предприниматель имеет выбор - либо купить оборудование с помощью ссуды, либо взять его в лизинг, - то ему необходимо сравнить затраты по каждому способу кредитования. В таких случаях неизбежно возникает вопрос о принципе, исходя из которого производится это сравнение, так как платежи одинаковых размеров, но различающиеся во времени, совсем не однозначны. Таким принципом становится финансовая эквивалентность платежей. Эквивалентными считают такие платежи, которые, будучи приведенными к одному и тому же моменту времени, равны. Процесс приведения называют дисконтированием, а полученную сумму чистой текущей стоимостью.

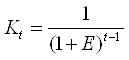

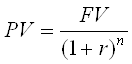

В мировой практике при определении чистой текущей стоимости платежей используется следующая форма дисконтирования:

![]()

где ТС - текущая стоимость;

БС - будущая стоимость;

Кt - коэффициент дисконтирования;

где Е - норматив приведения ко времени (процент дисконтирования);

t - номер года расчетного периода.

Чтобы сравнить два варианта финансирования, надо в каждом подсчитать чистую текущую стоимость и учесть при этом:

ü налоговые льготы в каждом случае;

ü если объект не является собственностью, то нельзя использовать амортизационные льготы;

ü если объект покупается, то фирма должна оплачивать расходы по техобслуживанию (во многих странах эти расходы вычитаются из налогооблагаемой прибыли), а если объект лизингуется, то это зависит от конкретного соглашения;

ü так как объект не принадлежит арендатору, то он теряет право на остаточную стоимость.

Рассмотрим пример. Пусть одной из компаний США требуется оборудование стоимостью 100 000 долл. Оно будет использоваться 5 лет. После этого остаточная стоимость будет равна примерно 15000 долл. Производитель предлагает комиссию за техобслуживание в размере 5000 долл. в год. Компания США относится к 40%-ной категории плательщика налогов. Если финансовый директор купит оборудование, то банк ссудит корпорации 85000 долл. на условиях 15% (годовой платеж в течение 5 лет). Арендодатель берет на себя техобслуживание.

Для сравнительного анализа необходимо составить два графика:

ü график платежей по ссуде (чтобы вычесть сумму процентного налогооблагаемого дохода);

ü график амортизационных отчислений (чтобы вычесть их из налогооблагаемого дохода).

В данном примере лизинг гораздо выгоднее, чем ссуда:

73947 - 60677 = 13270.

Расчет, а, следовательно, и принятое решение зависят в значительной мере от того, какой процент дисконтирования выберет финансовый директор. Вообще финансовые директора стараются увязать процент дисконтирования с уровнем риска и движения наличности. Во всех практических случаях при выборе “лизинг или покупка” риск примерно одинаков. Это объясняется тем, что все движение денежной наличности основано на договорах. Например, плата за техническое обслуживание осуществляется на основе договора с производителем, плата по ссуде - на основе договора с банком. Процентный и амортизационный налоговые щиты существуют, пока имеется прибыль для “защиты”. Платежи по лизингу базируются на основе договора с арендодателем. Поскольку все эти потоки наличности основаны на договорах, то разумно рассматривать их настолько рискованными, насколько банк учитывает риск неплатежа по корпорациям. Единственный поток наличности, который может отличаться по риску - это ликвидационная стоимость. Та же посленалоговая процентная ставка была использована потому, что финансовый директор рассматривал остаточную стоимость (при выборе покупки) по лизингу как оценку ликвидационной стоимости. Длительное время при решении задачи “лизинг или покупка” использовался другой процент дисконтирования, например норма издержек на используемый капитал (норма, которая обычно применяется для оценки планируемых капиталовложений) при дисконтировании ликвидационной стоимости оборудования. В настоящее время, тем не менее, обычно применяется один и тот же процент дисконтирования для всех денежных потоков.

|

| № | Год | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

|

График амортизационных отчислений (базисная стоимость 100000 долл.) |

|||||||

| 1. | Ежегодная амортизация | 20000 | 32000 | 19000 | 15000 | 14000 | |

| 2. | Остаточная стоимость по балансу | 80000 | 48000 | 29000 | 14000 | 00000 | |

|

График платежей по ссуде |

|||||||

| 3. | Платеж по ссуде | 25357 | 25357 | 25357 | 25357 | 25357 | |

| 4. | Неуплаченная часть | 85000 | 72393 | 57895 | 41222 | 22049 | 00000 |

| 5. | Основной платеж | 12067 | 14498 | 16673 | 19173 | 22049 | |

| 6. | Процент | 12750 | 10859 | 8684 | 6183 | 3307 | |

|

Посленалоговая стоимость покупки |

|||||||

| а). Движение средств | |||||||

| 7. | Посленалоговая стоимость техобслуживания | 3000 | 3000 | 3000 | 3000 | 3000 | |

| 8. | Амортизационный налоговый щит | 8000 | 12800 | 7600 | 6000 | 5600 | |

| 9. | Ликвидационная стоимость | 9000 | |||||

| 10. | Всего | 5000 | 9800 | 4600 | 3000 | 11600 | |

| б). Движение заемных средств | |||||||

| 11. | Платежи по ссуде | 25357 | 25357 | 25357 | 25357 | 25357 | |

| 12. | Первый взнос | 15000 | |||||

| 13. | Процентный налоговый щит | 5100 | 4344 | 3474 | 2473 | 1323 | |

| 14. | Всего | 15000 | 20257 | 21013 | 21883 | 22884 | 24034 |

| в). Движение чистой наличности | 15000 | 15257 | 11213 | 17283 | 14883 | 12434 | |

| г). Коэффициент дисконтирования | 1000 | 0,9174 | 0,8417 | 0,7722 | 0,7084 | 0,6444 | |

|

д). Чистая текущая стоимость. Общая стоимость покупки |

15000 73947 |

13997 | 9438 | 13346 | 14085 | 8081 | |

|

Посленалоговая стоимость лизинга |

|||||||

| а). Движение средств по лизингу | |||||||

| 15. | Посленалоговая стоимость лизинга | 15600 | 15600 | 15600 | 15600 | 15600 | |

| 16. | Возможность покупки в конце контракта | -------- | --------- | -------- | --------- | -------- | |

| 17. | Всего | 15600 | 15600 | 15600 | 15600 | 15600 | |

| б). Коэффициент дисконтирования | 1000 | 0.9174 | 0,8417 | 0,7722 | 0,7084 | 0,6499 | |

| в). Чистая текущая стоимость | 14312 | 13130 | 12046 | 11051 | 10138 | ||

| г). Общая текущая стоимость лизинга | 60667 | ||||||

Примечания к строкам:

1. Ежегодная амортизация - базисная стоимость*коэффициент амортизации. Базисная стоимость - стоимость оборудования в начале сделки.

2. Остаточная стоимость по балансу - стоимость по балансу прошлого периода за вычетом амортизации текущего периода.

3. Платеж по ссуде - сумма займа, разделенная специальным коэффициентом на 5 лет (с учетом ставки 15%).

4. Неуплаченная часть - остаток по суде за прошлый период за вычетом основного платежа за текущий период.

5. Основной платеж - платеж по ссуде за вычетом процентов.

6. Процент рассчитывается на основе неуплаченной части за прошлый период.

7. Посленалоговая стоимость техобслуживания - годовая стоимость за вычетом налога.

8. Амортизационный налоговый щит - ежегодная амортизация, умноженная на ставку налога.

9. Ликвидационная стоимость - сумма, которая будет получена после уплаты налогов и продажи оборудования. Когда ликвидационная стоимость превышает стоимость по балансу, налог платят исходя из размера.

10. Всего - движения средств исходя из владения имуществом.

11. Платеж по ссуде.

12. Первый взнос - разница между стоимостью оборудования и суммой, которую ссужает банк.

13. Процентный налоговый щит - сумма процентов, умноженная на ставку налога. Это сумма - “спасенная” с помощью налоговой льготы.

14. Всего - движение средств, относящихся к займу.

15. Движение чистой наличности - годовое движение наличности (расходы, вытекающие из ссуды с целью покупки).

16. Коэффициент дисконтирования по посленалоговой стоимости ссуды.

17. Чистая текущая стоимость - годовое увеличение чистой наличности, умноженное на коэффициент дисконтирования.

18. Общая текущая стоимость покупки.

19. Посленалоговая стоимость лизинга - годовой лизинговый платеж за вычетом суммы налога.

20. Возможность покупки в конце контракта, если корпорация решит купить оборудование в конце сделки.

21. Всего - годовое движение наличности, относящееся к лизингу (расходы).

22. Коэффициент дисконтирования.

23. Чистая текущая стоимость лизинга.

24. Общая текущая стоимость лизинга.

Глава 2. Экономический механизм лизинговых сделок

2.1. Состав, виды и формы лизинговых платежей

Центральным, наиболее важным звеном организации лизинговых сделок является экономически обоснованный состав и размер лизинговых платежей.

В лизинговые платежи, как правило, включаются следующие составляющие:

ü амортизация объекта лизинга за весь срок действия договора лизинга;

ü плата за используемые кредитные ресурсы лизингодателем;

ü комиссионное вознаграждение лизингодателю;

ü плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга;

ü инвестиционные затраты (издержки);

ü налог на добавленную стоимость;

ü страховые взносы за страхование предмета лизингового договора, если оно осуществлялось лизингодателем;

ü налог на имущество, уплаченный лизингодателем;

ü а также стоимость выкупаемого имущества, если договором предусмотрен его выкуп, и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей.

В случае, если лизингополучателем является малое предприятие, то налог на добавленную стоимость в общую сумму платежей не включается.

Таким образом, плата за лизинг выполняет функции возмещения стоимости средств производства, накопления капитала и стимулирования предпринимательской деятельности.

Методологической основой определения размера лизинговых платежей является механизм распределения валового дохода, созданного лизингопользователем, который обеспечивал бы взаимовыгодное сочетание интересов его и собственника лизингового объекта при средней норме прибыли. Отсюда следует, что после внесения лизинговых платежей арендатор должен не только возместить производственные затраты из выручки от реализации продукции, но и получить доход, необходимый для расширенного воспроизводства и личного потребления. Но и лизингодатель (собственник имущества) должен иметь необходимые доходы, иначе, нет смысла передавать имущество в лизинг.

Процедура начисления платежей, сроки уплаты взносов, способы уплаты, общая стоимость платежей отражаются в договоре, заключаемом между лизингодателем и лизингополучателем. Таким образом, лизингополучатель имеет право отойти от порядка строгого ограничения срока и размера платежей и предусмотреть в договоре с лизингодателем удобную форму расчетных операций, учитывающую поступление доходов от реализации. Платежи могут осуществляться ежемесячно, ежеквартально и быть, в зависимости от договоренности, изменяющимися по абсолютным величинам.

Следует различать виды лизинговых платежей как способ их осуществления и формы, т.е. внешнее материально-вещественное или стоимостное воплощение платежей (см. рис.2.1.):

Рис.2.1. Виды и формы лизинговых платежей

В практике применяются три основных формы лизинговых платежей:

ü денежные — если все платежи производятся в денежном выражении;

ü натуральные или компенсационные — если расчеты производятся товарами, выпускаемыми с использованием объекта лизинга, или путем оказания лизингодателю встречных услуг. Возможна, например, передача ему обусловленной договором вещи в собственность или аренду, возложение на арендатора затрат на улучшение используемого имущества и др. Такая форма расчетов широко применяется при внешнем лизинге, когда нет достаточных валютных средств для закупки импортного оборудования, а также в агропромышленном комплексе страны;

ü смешанные платежи — сочетание денежных и компенсационных выплат может широко использоваться — по соглашению сторон особенно в условиях жесткой финансовой политики и кризиса.

В зависимости от метода начисления выделяется четыре вида лизинговых платежей:

ü фиксированные ставки, устанавливаемые в денежной, натуральной или смешанной форме в абсолютной сумме по сделке;

ü долевые платежи определяются не заранее фиксированной суммой, а в определенной доле от объема реализуемой продукции, произведенной на арендуемом имуществе, путем участия в прибыли или валовом доходе лизингополучателя и др. Это простой, удобный и выгодный для пользователя объекта лизинга способ установления платежей. Но он имеет один существенный недостаток: при умелой, эффективной работе и высоких производственно-финансовых результатах лизинговые платежи значительно повышаются. Получается парадоксальная ситуация: чем лучше, интенсивнее работает арендатор, тем больше надо платить при прочих равных условиях, что может снижать мотивационные стимулы предпринимателя;

ü совокупные или, как их неточно называют, минимальные платежи — это сумма всех лизинговых платежей за весь период лизинга плюс оплата за выкуп арендованного имущества в собственность после окончания срока сделки;

ü платежи в процентах от стоимости сданного в лизинг объекта наиболее распространенный метод начисления. В зависимости от характера оборудования и сроков окупаемости размер платы за лизинг, например, в Москве устанавливается от 1 % до 7-8% в год от стоимости оборудования, закупаемого за счет городских средств.

По способу уплаты в зависимости от экономического состояния лизингополучателя применяются следующие виды лизинговых платежей:

ü линейные или пропорционально равными долями. Это стандартный, типовой, равномерный способ выплаты;

ü прогрессивные (возрастающие) — в начальный период контракта устанавливаются небольшие взносы, которые постепенно увеличиваются по мере освоения оборудования и расширения объема производимой продукции. Такие отношения особенно привлекательны для начинающих предпринимателей с ограниченным стартовым капиталом;

ü депрессивные — постепенно уменьшающиеся выплаты в большей мере применимы при ускоренных платежах на первом начальном этапе лизинга. Они значительно снижают риск собственника имущества и расширяют свободу действий арендатора;

ü сезонные — успешно применяются в сельском хозяйстве и других отраслях с сезонным характером процесса производства, где возможности уплаты намного улучшаются после уборки урожая.

По периодичности (графику) выплат применяются:

ü единовременные платежи — производятся после поставки объекта лизинга и подписания сторонами акта приемки оборудования;

ü периодические — ежемесячные, поквартальные или ежегодные платежи обычно широко применяются в практике по устанавливаемому сторонами графику;

ü платеж с авансом (депозитом) — это своего рода частичная предоплата в момент подписания лизингового соглашения, которая затем вычитается из общего объема лизинговых платежей, а оставшаяся сумма погашается в установленном порядке.

При заключении лизингового контракта стороны могут выбрать наиболее приемлемый в конкретных условиях вариант лизинговых платежей, который будет устраивать всех участников сделки.

2.2. Методы определения размера лизинговых платежей

Расчеты размеров лизинговых платежей могут производиться различными методами в зависимости от вида лизинга, формы и способа выплат, а также условий функционирования экономики, т.е. при стабильном развитии или с учетом инфляционных процессов.

В условиях стабильной экономики стоимость лизинга складывается из суммы амортизационных отчислений на объект, платы за кредитные ресурсы, маржи (комиссионных выплат) лизинговой компании, оплаты сервисных услуг пользователю имущества, налога на добавленную стоимость, таможенных платежей (при внешнем лизинге), расходов по страхованию рисков и др.

Методически каждый элемент платежей исчисляется в общепринятом порядке, исходя из содержания и сложившейся практики:

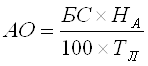

1. Амортизационные отчисления (АО) на используемый объект начисляются двумя методами: обычным и ускоренным.

Обычный метод основан на действующих нормах в зависимости от балансовой стоимости объекта лизинга и срока его эксплуатации, как правило, применяемый при лизинге с полной окупаемостью:

(1)

(1)

где: АО – амортизационные отчисления;

БС – балансовая стоимость объекта лизинга;

Э – срок эксплуатации имущества.

При лизинге с неполной окупаемостью величина амортизационных отчислений в составе лизинговых платежей рассчитывается по формуле:

(2)

(2)

где: НА — норма амортизации на полное восстановление в процентах;

ТЛ — срок лизингового договора в годах.

При использовании метода ускоренной амортизации нормы амортизационных отчислений на полное восстановление объекта увеличивают до 3 раз. Малые предприятия в первый год, кроме того, могут списывать до 50 % первоначальной стоимости основных фондов со сроком службы свыше трех лет.

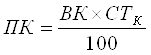

2. Плату за кредитные ресурсы (ПК) определяют следующим образом:

(3)

(3)

где: ВК — величина кредитных ресурсов, привлекаемых для лизинговой сделки;

СТК — кредитная ставка, %.

При этом имеется в виду, что в каждом расчётном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества – предмета договора. Таким образом:

(4)

(4)

где: ОСН и ОСК – остаточная стоимость объекта лизинга соответственно на начало и конец года.

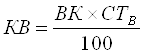

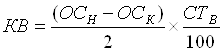

3. Размер комиссионного вознаграждения (КВ) может устанавливаться по соглашению сторон в процентах: от величины кредитных ресурсов, привлекаемых для осуществления лизинговой сделки, т.е.от балансовой стоимости имущества, по формуле:

(5)

(5)

где: СТВ – ставка комиссионного вознаграждения;

либо от среднегодовой остаточной стоимости имущества по формуле:

(6)

(6)

4. Плата за дополнительные (сервисные) услуги (ДУ):

ДУ = РК + РУ + РР + РД (7)

где: РК — командировочные расходы лизингодателя;

РУ — расходы на услуги (юридические консультации, информация и др. по эксплуатации оборудования);

РР — расходы на рекламу лизингодателя,

РД — другие расходы на услуги лизингодателя.

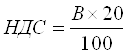

5. Налог на добавленную стоимость (НДС):

(8)

(8)

где: В - выручка по лизинговой сделке, облагаемая НДС,

20 - ставка НДС, %

В = АО + ПК + КВ + ДУ (9)

Общая сумма лизинговых платежей (ЛП):

ЛП = АО + ПК + КВ + ДУ + НДС + ТП (10)

где: ТП — таможенная пошлина.

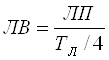

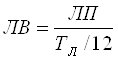

Величина лизинговых взносов (ЛВ) определяется в соответствии с периодичностью их уплаты:

а) при ежегодной

выплате:  (11)

(11)

б) при ежеквартальной:  (12)

(12)

в) при ежемесячной:  (13)

(13)

В каждом случае расчет лизинговых платежей будет зависеть от особенностей соглашения: вида лизинга и вида платежей.

В рассматриваемой методике сделано одно допущение: денежная сумма имеет одинаковую ценность в любой момент времени, т.е. расчеты ведутся без учета дисконтирования денежных потоков.

Применяются и другие методы расчётов суммы лизинговых платежей с учётом стоимости объекта лизинга, срока контракта, процентной ставки, периодичности выплат и инфляционных процессов.

2.3. Организация лизинговых операций

Организация лизингового процесса осуществляется с учетом приоритетных направлений. Предпочтение отдается в первую очередь тому виду оборудования (имущества), которое обеспечивает производство высококачественных товаров и развитие эффективной сферы услуг.

Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому предшествует подробное изучение всех условий и особенностей каждой сделки. После чего оформляются: заявка, получаемая Лизингодателем от будущего лизингополучателя, заключение о платежеспособности Лизингополучателя и эффективности лизингового проекта, заказ-наряд, направляемый поставщику оборудования Лизингодателем, кредитный договор, заключаемый лизингодателем (лизинговой компанией) с банком о предоставлении ссуды для проведения лизинговых сделок.

На втором этапе лизингового процесса в трех- и двухсторонних договорах производится юридическое закрепление лизинговой сделки. При этом оформляются: договор купли-продажи оборудования (имущества) в лизинг, акт приемки его в эксплуатацию, лизинговое соглашение, договор на техническое обслуживание передаваемого в лизинг оборудования (имущества).

Третий этап лизингового процесса охватывает период использования оборудования (имущества). При этом ведется бухгалтерский учет и отчетность по всем лизинговым операциям, осуществляется выплата лизингодателю лизинговых платежей, а по истечению срока лизинга оформляется дальнейшее использование оборудования (имущества).

Основным документом лизинговой сделки, в котором отражаются основные отношения, является лизинговое соглашение. Оно заключается между лизингодателем и лизингополучателем, где указывается, что лизингополучателю предоставляется в пользование для производственной эксплуатации оборудование (имущество). Лизинговое соглашение вступает в силу с момента подписания акта приемки оборудования (имущества), как объекта сделки в эксплуатацию и действует в течение оговоренного в нем срока. Акт приемки оформляется лизингополучателем, а подписывается всеми сторонами, участниками лизинговой сделки, т.е. лизингодателем, лизингополучателем и поставщиком - изготовителем.

После оформления акта приемки оборудования (имущества) в эксплуатацию лизингодатель не несет ответственности перед Лизингополучателем, поскольку последний выбор оборудования (имущества) осуществлял самостоятельно.

В процессе эксплуатации оборудования (имущества) лизингополучатель призван использовать его в соответствии с рекомендациями и техническими инструкциями поставщика, содержать его в работоспособном состоянии, производить необходимое обслуживание, текущий ремонт и все это за свой счет. Все риски, возникающие в процессе эксплуатации оборудования (имущества) и связанные с разрушением, потерей, преждевременным износом, порчей или повреждением независимо от причиненного ущерба, лизингополучатель принимает на себя.

В зависимости от финансового состояния лизингополучателя в соглашении может оговариваться порядок выплаты лизинговых платежей равными долями, с увеличивающимися или уменьшающимися размерами, в зависимости от устойчивости финансового положения лизингополучателя.

Операции по лизингу (финансовому) могут осуществляться только при наличии соответствующей лицензии у лизингодателя. При отсутствии ее, указанные операции подлежат отражению в учете в порядке, предусмотренном действующим законодательством, исходя из содержания договора (сделки по сдаче в аренду имущества, сделки купли-продажи).

Вся сумма лизинговых платежей у лизингополучателя относится на себестоимость производимой им продукции (работ, услуг). Сумма затрат за пользование кредитами, используемыми на финансирование лизинговых сделок, относится у лизингодателя на себестоимость лизинговых услуг. Лизинговое оборудование (имущество) учитывается на балансе лизингодателя по стоимости, им же начисляется и амортизация лизингового оборудования (имущества) в пределах коэффициентов, установленных действующим законодательством.

Сравнение вариантов получения кредита напрямую и через лизинг показывает, что очевидна и финансовая выгода. Кроме того, поскольку средства по лизингу находятся на балансе у лизингодателя, у лизингополучателя появляются дополнительные возможности к привлечению заемных средств.

2.4. Методика комплексной экспертизы лизинговых проектов

В лизинговых процедурах значительное место занимает независимая экспертиза предлагаемых лизинговых проектов, на основе которой выбирается предпочтительный арендатор имущества.

Методика оценки экономической эффективности инвестиционных проектов состоит из двух этапов: предварительной экспертизы и основной.

Анализ проектов должен всегда начинаться с узкого места. В условиях рыночной экономики наименее предсказуемым местом является реализация продукции или услуг на рынке. Именно поэтому особое внимание на этапе предварительной экспертизы должно уделяться аспектам, связанным со сбытом продукции или услуг, производству которых посвящён проект. Клиент должен обосновать, что его продукция имеет гарантированный сбыт, что у него имеются договоры на поставку сырья, а также наличие собственных средств, опыт работы, компетентные в соответствующем виде деятельности сотрудники. Одновременно на предварительном этапе изучается характеристика продукта, рынка, производства, а также учитываются финансовые и юридические аспекты предлагаемого проекта (с использованием балльных оценок от 1 до 5). В результате предварительной экспертизы рассчитывается интегральный показатель эффективности предложения, на основе которого принимается решение об отклонении проекта или о продолжении его рассмотрения. Как правило, на этапе предварительной экспертизы отсеивается от 80% до 90% предложений.

На этапе основной экспертизы происходит сравнение данных, представленных в проекте, с результатами анализа экспертов лизинговой компании, а также привлечённых экспертов. А именно осуществляется расчёт и анализ показателей эффективности инвестиций, платёжеспособности и ликвидности. Понятие « эффективности деятельности», несмотря на его многоплановое толкование, может быть сведено к решению единообразной задачи – сопоставление затрат на данный вид деятельности (какой-либо проект) и результатов (пользы, выгоды), получаемых в ходе её реализации. В финансовом анализе в качестве основных методов оценки эффективности инвестиций используют такие, как: расчёт периода окупаемости; дисконтирование (метод приведения будущих доходов к настоящей текущей стоимости); компаундинг (расширение) и расчёт внутренней нормы доходности.

Большинство предприятий для повышения надёжности при выборе вариантов инвестиционного проекта ориентируются не на один, а на несколько измерителей.

Как уже отмечалось выше, одним из методов упрощённой оценки инвестирования является определение срока окупаемости вложений. Рассмотрим его.

2.5. Методика расчёта срока окупаемости инвестиционного проекта.

Любая закупка оборудования по своей сути является инвестицией. Поэтому далее мы будем говорить о расчёте сроков окупаемости оборудования, как о расчёте сроков окупаемости инвестиций. Окупаемость – это показатель, который представляет упрощённый способ узнать, сколько времени потребуется предприятий для возмещения первоначальных капиталовложений за счёт прибыли, полученной от данного проекта. Срок окупаемости (или период) – это время, за которое поступления от использования оборудования покроют затраты на инвестиции. Срок окупаемости обычно измеряется в годах или месяцах. При этом под прибылью подразумевается чистая прибыль после вычета налогов плюс финансовые издержки, проценты и амортизация. В период окупаемости можно включать, а можно и не включать период строительства. Во втором случае он будет, естественно, короче. Период окупаемости проекта определяется как частное от деления суммы инвестиций на сумму ежегодных поступлений. Например, в объект инвестирования вложено 100 000 000 ман., а приток денежных средств (прибыли) от этого вложения ежегодно составляет 40 000 000 ман. В результате деления первой цифры на вторую получается, что данные капитальные вложения окупятся через 2,5 года.

Учитывая состояние экономики, в настоящее время основным требованием к проектам, разрабатываемым лизингополучателем, является, прежде всего, быстрая окупаемость средств, вложенных в проект. Как правило, окупаемость не должна превышать 3-х лет. Таким образом, не масса прибыли, а быстрота окупаемости, скорость отдачи от вложенных средств – это решающий критерий использования лизинга.

Показатель периода окупаемости достаточно хорошо характеризует риск проекта, однако он не отражает эффективность проекта после периода окупаемости и не может быть использован для определения прибыльности проекта.

2.6. Математические методы оценки эффективности инвестиционных проектов

Основу расчётов в инвестиционном анализе составляют более сложные методы, основанные на использовании математических приёмов, а именно методы:

ü дисконтирования;

ü компаундинга;

ü расчёта внутренней нормы доходности.

Каждый из перечисленных методов учитывает влияние на финансовые результаты фактора времени, принятых ставок банковских ссуд, депозитов, инфляции, риска.

Действительно, манат, доллар, франк, единица любой другой денежной валюты, полученная через год или через 10 лет, стоит меньше, чем тот же манат, доллар, франк, получаемые сегодня. Поэтому для оценки текущей стоимости будущих поступлений и, наоборот, для оценки будущей стоимости имеющихся сегодня средств необходимо сделать соответствующие поправки вышеуказанными методами компаундинга и дисконтирования. Рассмотрим механизм использования этих методов.

Итак, компаундинг – это расширение, накопление через сложный процент. Суть метода компаундинга состоит в том, что мы можем подсчитать, как вырастет базовая сумма капитала при ежегодном проценте прироста дохода. Эту технику набегающего сложного процента иногда сравнивают со снежным комом. При начислении сложного процента мы находим будущую стоимость путём умножения текущей стоимости на множитель (1 + ставка процента) столько раз, на сколько лет мы делаем расчёт:

FV = PV (1 + r)n

где FV - будущая стоимость денежного потока капитала;

PV – текущая его стоимость;

r - ставка дохода (отношение чистого дохода к вложенному капиталу);

n - число лет.

Например, 1 000 ман., вложенных в бизнес под 10% роста, при условии ежегодного реинвестирования дохода через 5 лет возрастет до 1 610,5 ман.

(1 000´(1+0,1)5).

Дисконтирование – обратный процесс, это приведение будущих доходов к сегодняшнему моменту времени, т.е. расчёт настоящей, текущей стоимости будущего потока капитала:

Чистая стоимость каждого года (PV) – это то, насколько ценится соответствующий будущий доход (FV) сегодня, поскольку решения об инвестировании, его перспективности надо принимать сейчас.

Чистая приведённая стоимость (NPV) проекта представляет собой разность между суммарной текущей стоимостью будущих денежных потоков за каждый год и суммой первоначальных инвестиционных затрат. Говоря другими словами, процесс вычисления чистой приведённой величины дохода выглядит следующим образом:

1. вычислить текущие стоимости всех ежегодных денежных потоков;

2. сложить все дисконтированные денежные потоки;

3. вычесть инвестиционный расход из общей суммы дисконтированных денежных потоков.

NPV используется для оценивания различных предложений об инвестициях с использованием общей базы для сравнения. Причём при альтернативных вариантах инвестирования надо выбирать вариант с максимальной положительной разностью между суммой приведённых стоимостей и первоначальным вложением. Чем выше текущая приведённая стоимость будущих доходов, тем предпочтительнее данное вложение капиталов, так как именно чистая приведённая стоимость показывает рост благосостояния владельцев компании, которая достижима при принятии проекта. Наоборот, отрицательная величина NPV указывает на то, что доходы от предложенной инвестиции недостаточно высоки, чтобы компенсировать риск, присущий данному проекту, поэтому данное предложение должно быть отклонено.

Показатель чистой приведённой стоимости (NPV) обычно считается самым надёжным показателем бюджета инвестиции, но он не может быть единственным средством оценки спрогнозированных денежных потоков. Поскольку VPV определяет величину отдачи от инвестиции, то, скорее всего, чем больше инвестиция, тем больше будет результат. Следовательно, результаты сравнения разных по объёму инвестиций будут искажены, если для их оценки использовать только NPV.

Поэтому всегда целесообразно дополнительно рассчитывать показатель внутренней нормы доходности (или прибыли) предлагаемого проекта.

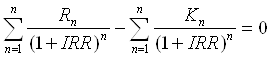

Внутренняя норма прибыли (IRR) – это та процентная ставка дисконтирования, при которой чистая приведённая стоимость (NPV) или эффект от инвестиций равен нулю. Говоря иначе, это та расчётная ставка процентов, при которой приведённая стоимость будущих денежных потоков равняется первоначальной сумме инвестиций, следовательно, капиталовложения окупаются. Значение IRR, при котором проект можно считать привлекательным, должно превышать условную стоимость капитала инвестора, например ставку по долгосрочным банковским кредитам, в противном случае - проект невыгоден. Этот показатель используется также как и показатель чистой приведённой стоимости для оценки эффективности инвестирования, только сравнение идёт по результату от проекта – получим или нет прибыль и на сколько максимально к границе внутренней нормы прибыли (желательно, чтобы выбранная процентная ставка дисконтирования была как можно дальше до этой границы).

Расчёт IRR представляет определённую сложность. Его точное значение определяется исходя из выполнения равенства:

где Rn - будущие денежные потоки соответствующего года;

Kn - первоначальные инвестиционные затраты.

Однако возможен приближённый расчёт внутренней нормы доходности с помощью итеративного процесса. Он начинается с приближённого задания барьерной ставки, при которой нужно будет дисконтировать будущие денежные поступления и такой, чтобы их суммарная текущая стоимость равнялась текущей стоимости начальных расходов - инвестиций. Затем полученное значение чистой приведённой величины дохода сравнивается с нулём. Если она положительна, то в следующий раз будет использована более высокая ставка. Если она отрицательна, то будет пробоваться более низкая ставка. Рамки для ставки дисконтирования постепенно сужаются, пока не наступит «касание» и не найдётся та ставка дисконтирования, при которой чистая приведённая стоимость проекта будет равна нулю.

Глава 3. Рынок лизинга и перспективы его развития

3.1. Применение различных видов лизинга в области авиатранспорта

Нужно отметить, что самолет – это идеальный капитал для такого метода финансирования, как лизинг. Во-первых, рынок авиаперевозок обеспечивает перевозчику значительный спрос на долгий срок при ограниченном предложении. Кроме того, относительно медленное технологическое развитие в этой области способствует долгой эксплуатации самолета. И, наконец, достаточно легкий процесс передачи самолета от одного пользователя другому существенно облегчает взаимоотношения субъектов лизинга.

Авиакомпании в вопросе приобретения зарубежных самолетов на условиях лизинга, в первую очередь, руководствуются критерием экономической целесообразности. Эксплуатация даже давно снятых с производства Боингов 737-200 выгоднее использования, например, российских авиалайнеров, так как по расчетам специалистов западные авиалайнеры сжигают на 15 - 20% меньше топлива, а затраты времени на предполетное обслуживание примерно на 30% ниже.

Существует два вида лизинга – финансовый и эксплуатационный. Остальные виды являются их производными.

3.1.1. Эксплуатационный лизинг

Договор об эксплуатационном лизинге, как правило, заключается не срок меньший, чем срок службы самолета. Право собственности остается у лизингодателя, поэтому стоимость самолета не включается в балансовый отчет авиакомпании. По этой причине договоры об эксплуатационном лизинге нередко называют «забалансовыми финансовыми договорами». В этом случае авиакомпания использует самолет для получения доходов, но самолет не фигурирует в составе ее фондов и не учитывается как используемый капитал. Тем самым фактически повышается показатель прибыльности компании – доход (прибыль) на используемый капитал. Более того, поскольку компания получает самолет, не расходуя при этом финансовые средства, не увеличивается размер ее задолженности и не ухудшается соотношение между заемными и собственными средствами. Взятый в эксплуатационный лизинг самолет не фигурирует в балансовом отчете в качестве элемента производственных фондов авиакомпании. Среди расходов могут указываться планируемые суммы лизинговой платы с учетом скидок.

Некоторые компании предпочитают использовать самолеты на условиях эксплуатационного лизинга прежде всего потому, что это обеспечивает отличные показатели в финансовых отчетах.

Однако, в основном, эксплуатационный лизинг представляет особый интерес в силу следующих четырех факторов:

ü Авиакомпании не приходится изыскивать средства из внутренних или внешних источников на приобретение самолета или права не его эксплуатацию;

ü Компания расплачивается за самолет в процессе его эксплуатации.

ü Лизинговые платежи вносятся из доходов, получаемых от эксплуатации самолета;

ü Расчет затрат, связанных с лизингом и эксплуатацией самолета, сравнительно прост; поэтому легко принимать решение о целесообразности вложения средств: сразу видно, выгодна или невыгодна эксплуатация самолета с финансовой точки зрения;

ü Договор о лизинге самолета может заключаться на сравнительно короткий срок; как правило, такие договоры заключаются на срок от 3 до 5 лет, а срок службы самолета составляет около 25 лет.

Возможность заключения договоров о лизинге на короткий срок дает большие выгоды, так как позволяет использовать лизинг в качестве временной меры и, в принципе, может помочь авиакомпаниям избежать негативных последствий цикличных изменений экономического положения в отрасли. При ухудшении экономических показателей всегда можно вернуть самолет владельцу. Капиталовложениями рискует лизингодатель, а не авиакомпания.

Однако лизингодатель должен иметь какую-то компенсацию за этот риск, поэтому следует ожидать, что в конечном итоге платежи по лизингу превысят сумму затрат на покупку или финансовый лизинг самолета.

Есть несколько способов, благодаря которым авиакомпания может уменьшить стоимость лизинга и, соответственно снизить уровень экономического риска:

ü Можно заключить долгосрочный договор о лизинге;

ü В долгосрочный договор можно включить положение о периодическом пересмотре положений договора, предусматривающее возможность его расторжения при наличии заблаговременного уведомления со стороны лизингополучателя;

ü При расторжении договора в соответствии с таким положением лизингодатель может принять решение о продаже самолета; в этом случае лизингополучатель может взять на себя обязательство возместить разницу между полученной за самолет ценой и заранее согласованной остаточной стоимостью.

Стоит обратить внимание на чрезвычайную важность правильного выбора лизингодателя.

Дело в том, что в некоторых странах финансовая компания, предоставляющая денежные средства под договор о лизинге для обновления средств производства получает налоговые льготы: то есть та часть прибыли, которая идет на приобретение техники, сдаваемой в лизинг, частично или полностью освобождается от налогов. При этом во Франции, например, освобождается от налогов не более 25% от общей прибыли финансовой компании. Причем требуется, чтобы частичную выгоду от налогового эффекта получила авиакомпания-лизингополучатель. А это возможно только за счет снижения уровня лизинговых платежей, что может не интересовать авиакомпанию. Налоговый эффект может быть получен также в США и других государствах. Основными лизингодателями являются компании GPA, ILFC, GATX, POLARIS, ANSETT.

Операция лизинга называется международной, когда лизингодатель и лизингополучатель принадлежит разным странам и, следовательно, подчинятся разным юрисдикциям.

Международные операции лизинга основываются на различиях, существующих на уровне понятия собственности между разными странами;

ü Страны римского права: владелец документа, подтверждающего право собственности на имущество, является единственным владельцем имущества;

ü Англо-саксонские страны: понятие экономического владения, когда владельцем имущества считается тот, кто его эксплуатирует.

Это различие используется для организации ступенчатого налогового лизинга, начиная его в той стране, где налоговые преимущества, связанные с инвестированием, даются юридическому владельцу, и заканчивая в стране, в которой они даются экономическому владельцу.

Кроме того, любопытен вариант, когда лизинговая компания – посредник расположена в «оффшорной зоне» (налоговом раю), что позволяет уберечь прибыль посредника от налогов и, следовательно, установить более низкие лизинговые платежи авиакомпании. В результате проведенного анализа возможных источников и форм финансирования новой авиатехники можно сделать вывод о том, что лизинг является, пожалуй, лишь ненамного менее выгодным делом при правильной конструкции лизинга, чем покупка воздушного судна, но притом, условии, что на протяжении всего срока службы самолета удается обеспечить определенный уровень коммерческой загрузки (порядка 65-75%).

Для авиакомпании, которой нужно в кратчайший срок обновить парк воздушных судов или ликвидировать временной дефицит в самолетах, аренда и лизинг представляют собой идеальный вариант.

3.1.2. Финансовый лизинг

Финансовый (капитальный) лизинг - долгосрочное соглашение, предусматривающее полную амортизацию арендуемого оборудования за счет платы, вносимой арендатором. Поскольку подобные соглашения не допускают возможности досрочного прекращения аренды, правильное определение величины периодической платы обеспечивает владельцу полное возмещение понесенных затрат на приобретение и содержание оборудования, а также требуемую норму доходности.

Выбор техники и переговоры для определения коммерческих условий производятся непосредственно между будущим авиакомпанией и поставщиком, что существенно уменьшает возможность недоразумений при заключении контракта при поставке самолета лизингополучателю. По истечении срока лизинга авиакомпания имеет возможность возвратить лизингодателю его законное имущество, продлить лизинговый контракт или выкупить самолет по определенной или по рыночной стоимости.

Финансовый лизинг характерен отделением права собственности на имущество от пользования этим имуществом и разнообразием и сложностью создаваемых на основе этого принципа схем, адаптируемых к юридическим и налоговым нормам каждой страны.

Финансовый лизинг отличается наиболее продолжительными сроками использования лизингового имущества, которые могут составлять 10 лет и более. Срок, на который имущество передаётся во временное пользование, как правило, совпадает с его нормативным сроком службы и периодом полной амортизации. За время действия договора лизингодатель целиком окупает свои затраты на приобретение имущества. Поэтому именно для финансового лизинга характерно предоставление лизингополучателю права на выкуп имущества в собственность по его остаточной стоимости по окончании срока действия договора лизинга.

Финансовый лизинг делится на две категории:

ü Финансовый лизинг с налоговыми последствиями;

ü Финансовый лизинг без налоговых последствий.

Финансовый лизинг без налоговых последствий – это возмещение финансирования аналогично налоговой амортизации имущества. Арендная плата возмещает общую сумму кредитования до стоимости, равной опциону выкупа. Право собственности на имущество в принципе принадлежит лизингодателю до реализации опциона выкупа, но в некоторых странах такая схема рассматривается как продажа в рассрочку и право собственности с самого начала переходит к лизингополучателю. Лизинг этого типа широко распространен в мире под разными названиями: Financial lease, Full payout lease, Credit-bail и др. Финансовый лизинг без налоговых последствий может сочетаться с экспортным кредитом. В этом случае его называют экспортным лизингом.

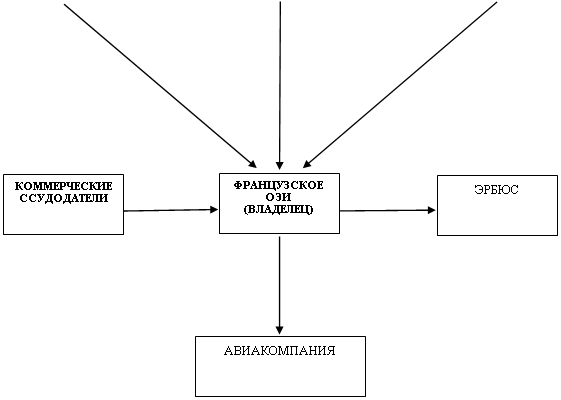

Экспортный лизинг «ЭРБЮС»

Пример для аэробусов семейства А-310 со 100% финансированием

|

|

|

![]()

![]()

|

|

|

Основные принципы лизинга с налоговыми последствиями таковы:

ü Он основан на сдвиге во времени между налоговой амортизацией самолета и сроком аренды

ü Отсрочка во времени уплаты налога лизингодателя: льгота лизингодателю по случаю ликвидных средств с нулевой нормой прибыли

ü Частичная передача этой льготы лизингополучателю в виде снижения взносов

ü Экономия оценивается с точки зрения текущей величины выплат по сравнению с ценой самолета.

ü Увеличенные штрафные санкции, применяемые к лизингополучателю в случае досрочного расторжения сделки

ü Сложные схемы, предназначаемые для платежеспособных компаний, находящихся в правовых государствах.

ü Ссуда без права регрессивного иска к арендодателю

ü Платежи поступают ссудодателям

ü Опцион выкупа по истечении срока лизинга: по рыночной стоимости

Лизинг с налоговыми последствиями

Структура базовой схемы лизинга с эффектом рычага

|

|

|

капитала 80-60%

![]()

![]()

|

|||||

покупка самолетов

100% Самолеты

изготовитель

платежи

|

Эффект рычага: инвесторы пользуются 100% налоговых льгот при вложении 20-40% капитала.

3.1.3. Возвратный лизинг

Еще одной разновидностью лизинга является возвратный лизинг (sale and leaseback). Его особенность состоит в том, что авиапредприятие сначала продает его будущему лизингодателю, а затем сам арендует этот же объект у покупателя, т.е. одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика и в качестве лизингополучателя. В результате лизингодатель как бы дает ссуду под залог имущества, находящегося у продавца. Операции возвратного лизинга позволяют авиапредприятиям временно высвобождать связанный капитал за счет продажи самолетов или другого оборудования и одновременно продолжать фактически пользоваться им уже на правах аренды. Не исключается возможность последующего выкупа имущества и восстановления авиапредприятием права собственности на него. Этот вид лизинга используется в тех случаях, когда авиапредприятие испытывает финансовые затруднения. Возвратный лизинг успешно используется для выравнивания баланса путем продажи своего оборудования не по балансовой, а по обычно опережающей рыночной стоимости. Таким способом авиапредприятие приводит свой баланс в соответствие с рыночной обстановкой, существенно увеличивая финансовый потенциал и одновременно удерживая свою прежнюю собственность в пользовании. Привлечение дополнительных ликвидных средств за счет первой фазы возвратного лизинга обеспечивает авиапредприятию доступ к нетрадиционным финансовым источникам.

3.2. Мировой рынок лизинга авиатранспортной продукции

Лизинг охватил весь мир в середине — конце 70-х годов. В этот период стала налаживаться общемировая статистика проведения лизинговых операций. Наибольшую активность в этом деле проявила компания London Financial Global Leasing Report. В течение многих лет здесь аккумулируется информация о национальных лизинговых рынках, прежде всего по 50 крупнейшим. На основе этих данных формируются и накапливаются сведения о континентальных и мировых объемах лизингового бизнеса.

Накопленная за многие годы статистическая информация очень важна для представления о сложившихся пропорциях в инвестициях, в активности проведения лизинговой деятельности. Статистика помогает проиллюстрировать и понять зависимость лизинга от политики продаж оборудования, техники; налогообложения и амортизации во многих странах; выявляет резервы развития лизинга. При любом заимствовании зарубежного опыта следует принимать во внимание не только внешнее сходство экономических процессов. Необходимо реально оценивать отличие ситуации в нашей стране и в странах с развитой рыночной экономикой.

Причины пристального внимания местных предпринимателей к лизингу совсем иные, чем у их зарубежных коллег 25— 30 лет назад. В тот период на Западе лизинг был востребован ввиду резко возросших инвестиционных потребностей экономики, в силу сложившихся темпов технического прогресса, которые уже не могли удовлетворяться за счет исключительно традиционных каналов финансирования. Вот почему в условиях обостряющейся конкуренции лизинг был дополнительным и достаточно эффективным каналом сбыта произведенной продукции, он позволял добиваться расширения круга потребителей и завоевывать новые рынки сбыта.

Из таблицы видно, как изменялись общемировые объемы проведения лизинговых операций в течение 19 лет.

Таблица 2.4.1. Объемы лизинга оборудования по регионам мира

в 1982—2000 гг., млрд. долл

| Год | Северная Америка | Европа | Азия | Южная Америка | Австралия и Новая Зеландия | Африка | Всего в мире |

| 1982 | 24,0 | 7,9 | 4,8 | 0,3 | 3,6 | 0,2 | 40,8 |

| 1983 | 29,8 | 11,9 | 5,9 | 0,8 | 4,3 | 0,3 | 53,0 |

| 1984 | 37,7 | 13,2 | 6,3 | 1,5 | 4,4 | 0,5 | 63,6 |

| 1985 | 48,0 | 16,0 | 8,5 | 1,6 | 4,7 | 0,8 | 79,6 |

| 1986 | 50,0 | 16,7 | 10,5 | 1,6 | 4,9 | 1,0 | 84,9 |

| 1987 | 52,5 | 17,4 | 15,9 | 1,7 | 4,8 | 1,1 | 93,5 |

| 1988 | 64,0 | 18,1 | 20,9 | 1,6 | 4,4 | 1,2 | 110,2 |

| 1989 | 80,8 | 24,7 | 25,9 | 1,6 | 3,9 | 1,2 | 138,1 |

| 1990 | 87,0 | 41,2 | 36,5 | 1,5 | 5,4 | 1,8 | 173,4 |

| 1991 | 101,3 | 64,6 | 50,2 | 1,4 | 5,6 | 2,1 | 225,2 |

| 1992 | 117,0 | 80,1 | 63,6 | 3,2 | 4,1 | 2,8 | 273,8 |

| 1993 | 126,8 | 98,0 | 65,3 | 2,0 | 7,3 | 3,0 | 302,4 |

| 1994 | 125,4 | 117,9 | 77,5 | 1,9 | 5,1 | 3,8 | 331,6 |

| 1995 | 130,0 | 120,0 | 83,4 | 3,5 | 4,0 | 4,4 | 345,3 |

| 1996 | 127,6 | 99,5 | 88,8 | 6,3 | 4,2 | 4,8 | 323,3 |

| 1997 | 132,5 | 81,0 | 79,9 | 9,3 | 4,9 | 2,0 | 309,6 |

| 1998 | 148,0 | 87,5 | 99,2 | 11,1 | 5,9 | 4,7 | 256,4 |

| 1999 | 169,3 | 100,0 | 104,8 | 15,1 | 6,2 | 5,7 | 409,1 |

| 2000 | 177,0 | 117,7 | 105,8 | 15,0 | 7,3 | 5,3 | 428,1 |

Почти за два десятка лет ежегодные объемы вновь заключаемых лизинговых договоров увеличились более чем в 10 раз. Однако нужно понимать, что доллар в конце 70-х годов не следует равнять с долларом в настоящее время. Поэтому рост в 10,5 раза должен быть скорректирован, как минимум, на величину инфляции в ведущих странах. Если ее принять в целом по миру в размере 3% в год, то более реальным представляется рост лизингового бизнеса в 6 раз. Такая динамика означает, что среднегодовые темпы роста за этот период составляли около 10%.

В 90-х годах (1994—1999), когда лизинговый рынок достиг достаточно больших объемов, прирост составил 24%, т.е. ежегодные темпы роста равнялись 4,4%.

В настоящее время наглядно виден рост мирового рынка лизинга без наличия особых налоговых льгот в авиации.

Основная часть мирового рынка лизинговых услуг сосредоточена в треугольнике "США - Западная Европа - Япония". На лизинговом рынке Европы ведущую роль выполняют Великобритания, Германия, Франция, Италия.

Во Франции достаточно ограниченный рынок, который практически полностью предназначен для самолетов со значительной долей французского участия, например, ЭРБЮС или В737/CFM, тогда как рынок Германии характеризуется медленной эволюцией, но очень богатым потенциалом.

Для Японии характерным является расширение лизинговых операций от финансирования услуг до предоставления "пакета услуг", включающего комбинации купли - продажи, лизинга и займов. Эти услуги получили название комплексного лизинга. Рынок международного лизинга Японии считается наиболее крупным, несмотря на снижение числа сделок в 1990 году, когда налоговые органы ограничили эту деятельность. 20% самолетов, поставленных в 1993 году, финансировались по схеме «Японского лизинга с эффектом рычага» (JLL) (5 млрд. дол.) по сравнению с 50-60% в 1990 году.

В книге “Leasing Finance” (London, Euromoney Books, 1994, p. 119—120) Филип Марвуд отмечает, что в Японии финансовый лизинг определяется как сделка, удовлетворяющая следующим двум основным требованиям:

1. Срок лизинга строго фиксируется, и общая сумма лизинговых платежей определяется в сумме, примерно равной совокупным затратам на приобретение оборудования, сданного в лизинг.

2. Запрещается аннулирование договора лизинга в течение периода его действия.

Если в Японии финансовый лизинг трактуется как сделка по реализации, то лизингополучатель наделяется правом на налоговую амортизацию. В противном случае, подобным правом будет обладать лизингодатель.

Финансовый лизинг рассматривается в качестве сделки по реализации продукции, если удовлетворяется один из следующих критериев:

ü по истечении периода лизинга лизинговое имущество будет передано лизингополучателю за нулевое или номинальное денежное вознаграждение;

ü в лизинг передается оборудование, вмонтированное в здание и поэтому неперемещаемое с места на место;

ü в лизинг передается оборудование, произведенные для специальных целей, так что в результате лизинговое имущество трудно использовать в каких-либо других целях;

ü срок лизинга короче 70% законодательно оговоренного срока службы лизингового имущества (60%, если этот срок службы составляет 10 лет и более), и лизингополучатель имеет право покупки.

Ряд японских лизинговых компаний относится к крупнейшим в мире. Так, второй по величине общей стоимости портфеля лизинговых контрактов (более 25 млрд. долл.) является Orix Corporation. Эта компания заключает в течение года новые лизинговые договоры примерно на 10 млрд. долл. По показателю ежегодного объема нового лизингового бизнеса в десятку крупнейших в мире до своего банкротства входила Japan Leasing Corporation с суммой договоров 3,3 млрд. долл. У компании Tokio Leasing Co. этот показатель соответствовал 3,2 млрд. долл. (весь лизинговый портфель этой компании превышает 10 млрд. долл.). Компания Centure Leasing System, Inc. с показателем 2,6—2,7 млрд. долл. (величина портфеля — более 5 млрд. долл.) находилась в середине второй десятки. Еще одна компания, Sanwa Business Credit, входила в первые 50 крупнейших в мире лизингодателей. Ее годовые лизинговые обороты превышают 1 млрд. долл., а стоимость всего портфеля была близка к 2 млрд. долл.

Финансирование арендных операций авиатранспорта активно применяется в США. Первый арендный договор персональной собственности был зарегистрирован в Северо-Американских Соединенных Штатах еще в начале XVIII в. В настоящее время на долю авиатранспорта приходится 19,1% всего объема арендованного оборудования. В США, как и в Великобритании, рынок полностью ориентирован на внутренние компании, чтобы самолеты использовались на внутренних линиях.

На рынке лизинговых услуг компании США являются наиболее заметными и крупными. Лизинг в США действительно развивается очень динамично, несмотря на достаточно жесткое регулирование со стороны государства.

Международный рынок лизинговых услуг считается одним из наиболее динамичных. По оценкам экспертов, к началу 1988г. с помощью лизинга реализовывалось основных фондов на 250 млрд. долл., в то время как в 1979г. - только на 50 млрд. долл.

В 90-х гг. в общей сумме капитальных вложений в машины и оборудование на долю лизинга приходилось: в США - 25-30%; в Англии, Франции, Швеции, Испании - 13-17%; в Италии, Голландии - 12-14%; Австрии, Дании, Норвегии - 8-10%; в Японии - 8-10%.

Для современного периода характерно создание международных лизинговых институтов. Так, объединение европейских лизинговых сообществ охватывает общества и союзы 17 европейских государств.

Итак, как видно из вышесказанного, наиболее развитыми лизинговыми рынками являются рынки США, Японии и ряда стран Западной Европы

3.3. Перспективы развития лизинга в Азербайджане

Существует

мировая практика кооперации как внутри страны, так и на международном уровне по

использованию промышленного оборудования, машин и механизмов, новых технологий,

сооружений промышленного назначения через особую форму предпринимательской

деятельности - лизинг.

Указом Президента Азербайджанской Республики от 29 ноября 1994 года вступил в

силу Закон "О лизинговых услугах", который регулирует лизинговые

отношения, определяют права и обязанности субъектов договора о лизинге.

Лизинговые услуги, оказываемые в Азербайджанской Республике, регулируются вышеуказанным

Законом, другими законодательными актами (Законами "О банках и банковской

деятельности", "Об инвестировании", "О предприятиях",

"О несостоятельности и банкротстве", "О страховании") и

международными договорами Азербайджанской Республики. Закон "О лизинговых

услугах" касается всех юридических и физических лиц, которые действуют на

территории Азербайджанской Республики и являются субъектами договора о лизинге.

Необходимо отметить, что субъектами договора о лизинге могут быть также

иностранные юридические и физические лица.

Прошло более трех лет с момента принятия Закона "О лизинговых

услугах". Но несмотря на это, лизинговая деятельность не получила должного

развития в нашей республике. Этому способствовали некоторые объективные и

субъективные причины.

Во-первых, лизинг - понятие для нас новое, и поэтому необходимо проводить разъяснительную работу и пропагандировать его выгоды. Это, прежде всего, связано с отсутствием обширной информации о лизинге и нужных специалистов, занимающихся лизинговыми операциями, определением спроса и предложения нового и подержанного оборудования, страхования имущества и т.д.

Во-вторых, финансово-кредитные органы республики, а именно, банки не рискуют вложить долгосрочный капитал в производство, так как лизинговые операции связаны, в основном, с производством. Банкам выгодно предоставлять краткосрочные кредиты (в основном, до трех месяцев) торговым фирмам, делая таким образом "быстрые деньги". Хотя эта операция тоже связана с немалым риском.