Дипломная работа: Управление внеоборотными и оборотными активами Краснобаковского филиала государственного учреждения Нижегородской области "Нижегородавтотранс"

Дипломная работа: Управление внеоборотными и оборотными активами Краснобаковского филиала государственного учреждения Нижегородской области "Нижегородавтотранс"

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1 Теоретические основы управления активами

1.1 Управление внеоборотными активами

1.2 Управление оборотными активами

ГЛАВА 2 Анализ деятельности хозяйствующего субъекта на примере Краснобаковского ПАП

2.1 Организационно-правовая форма деятельности

2.2 Организация управления

2.3 Управление персоналом: система работы, мотивация, оплата и оценка эффективности работы персонала

2.4 Организация бухгалтерского учета

2.5 Экономический анализ деятельности

2.6 Организация управления финансами

2.7 Управление капиталом

2.8 Система налогов и налогообложения

2.9 Использование рынка ценных бумаг

2.10 Система ценообразования

2.11 Система маркетинга

2.12 Статистический анализ показателей

ГЛАВА 3 Анализ эффективности управления активами Краснобаковского ПАП

3.1 Анализ эффективности использования внеоборотных активов

3.2 Анализ эффективности использования оборотных активов

3.3 Оптимизация управления активами Краснобаковского ПАП

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Актуальность работы состоит в том, что для более эффективной работы любого предприятия в рыночных условиях российской экономики необходимо четко и рационально решать вопросы, связанные с обеспечением, структурой и использованием активов.

Наличие внеоборотных и оборотных активов, их структура, динамика и порядок использования – это главный вопрос для эффективной работы предприятия и, как результат, положительной отдачи от активов.

В данной дипломной работе исследуется проблема эффективности использования активов Краснобаковского филиала государственного учреждения Нижегородской области «Нижегородавтотранс».

Цели и задачи исследования:

v Проанализировать наличие, структуру и динамику активов по годам;

v Проанализировать эффективность управления как внеоборотными, так и оборотными активами;

v Выявить пути повышения эффективности использования активов.

v Сформулировать выводы и предложения по более эффективному управлению активами.

Все выбранные аспекты обследованы с помощью таких методов познания, как сравнение, системный метод, индукции и дедукция.

Сравнение – это научный метод познания, в процессе которого неизвестное (изучаемое) явление, предметы сопоставляются уже с известными, изученными ранее, с целью определения общих черт либо различий между ними. С помощью сравнения определяется общее и специфическое в экономических явлениях, изучаются изменения исследуемых объектов, тенденции и закономерности их развития.

Информационной базой для дипломного исследования являются: нормативные и законодательные акты РФ по ведению бухгалтерского учета, по налогообложению, ФЗ «О бухгалтерском учете», ФЗ «Об аудиторской деятельности», прочие ФЗ, Конституция РФ, годовой отчет Краснобаковского ПАП за 2006 год.

Данная дипломная работа имеет 77 страниц. А также содержит 6 таблиц, 7 рисунков и 19 источников использованной литературы. Кроме того приложения.

Результаты дипломного исследования будут представлены членам государственной аттестационной комиссии на защите дипломной работы, а также руководству филиала для обсуждения и возможного внедрения в практику управления.

оборотный актив хозяйственный управление

ГЛАВА 1 Теоретические основы управления активами

Управление активами является одним из наиболее значимых функциональных направлений системы финансового менеджмента, которая тесно связана с другими системами управления предприятием. Общая система управления предприятием включает следующие подсистемы: 1

• управление производственно-сбытовой деятельностью (операционный менеджмент);

• управление инновационной деятельностью (инновационный менеджмент);

• управление финансовой деятельностью (финансовый менеджмент).

Управление активами органически входит в систему финансового управления и находится во взаимосвязи с системой операционного и инновационного управления.

Большинство современных ученых под управлением активами понимают деятельность предприятия, направленную для достижения поставленных целей путем рационального использования имеющихся ресурсов с применением принципов и методов экономичного механизма управления.

Управление активами предприятия представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с их формированием, эффективным использованием в различных видах деятельности предприятия и организацией их оборота.

Управление активами базируется на реализации следующих принципов:

• взаимосвязь с другими направлениями финансового менеджмента, а также прочими подсистемами общей системы управления предприятием (операционным, инновационным управлением);

• комплексный характер формирования управленческих решений в области формирования и использования активов, оказывающих прямое или комплексное воздействие на результаты финансовой деятельности;

• учет изменяющихся факторов внешней среды при принятии управленческих решений в области управления активами;

• разработка системы критериев, позволяющих сопоставить конкретное управленческое решение с общей финансовой политикой предприятия;

• ориентация на стратегические цели развития предприятия, независимо от складывающейся в текущем периоде ситуации.

С учетом изложенных принципов формируются цели и задачи управления активами предприятия. 2

Активы учреждений, оказывающих услуги для населения нуждаются также в тщательном изучении и выявлении неиспользованных резервов, для наиболее эффективной работы самого учреждения и для наивысших результатов выработки самих активов.

Все активы принято делить на внеоборотные и оборотные. Далее мы рассмотрим каждые из них.

1.1 Управление внеоборотными активами.

Внеоборотные активы включают основные средства, оборудование к установке, нематериальные активы, незавершенные капитальные вложения, долгосрочные финансовые вложения и некоторые другие.

Сформированные на первоначальном этапе деятельности предприятия внеоборотные активы требуют постоянного управления ими. Это управление осуществляется в различных формах и разными функциональными подразделениями предприятия. Часть функций этого управления возлагается на финансовый менеджмент. В связи с разнообразием видов и элементов внеоборотных активов предприятия дифференцируются формы и методы финансового управления внеоборотными активами предприятия в процессе осуществления различных финансовых операций.

Классификация внеоборотных активов:

· Основные средства: здания, сооружения, машины, оборудование, транспортные средства, многолетние насаждения и т.д. (более подробная классификация представлена в ОКОФ)

· Нематериальные активы: программные продукты, авторские права, товарный знак, патент и т.д.

· Капитальные вложения: затраты, связанные с улучшением материально-технической базы, строительство, модернизация, капитальный ремонт ит.д.;

· Долгосрочные финансовые вложения: это инвестиции в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций в предоставленные другим организациям займы.

Управление внеоборотными активами в значительной мере определяются спецификой цикла их стоимостного кругооборота. Внеоборотные активы в процессе полного цикла стоимостного кругооборота проходят три основные (главные) стадии:

• На первой стадии сформированные предприятием внеоборотные операционные активы (основные средства и нематериальные активы) в процессе своего использования и износа переносят часть своей стоимости на создаваемую (готовую) продукцию; этот процесс осуществляется в течение многих операционных циклов и продолжается до полного износа отдельных видов внеоборотных активов.

• На второй стадии в процессе реализации продукции износ внеоборотных операционных активов накапливается на предприятии в форме амортизационного фонда.

• На третьей стадии средства амортизационного фонда как часть собственных финансовых ресурсов предприятия направляются на восстановление действующих (текущий и капитальный ремонт) или приобретение новых аналогичных видов внеоборотных активов, другими словами инвестиции во внеоборотные средства.

Период времени, в течение которого совершается полный цикл кругооборота стоимости конкретных видов внеоборотных активов, характеризует срок их службы. Он рассчитывается по такой формуле:

Период времени полного оборота = 100 / норма амортизации в %.3

С учетом особенностей цикла стоимостного кругооборота внеоборотных активов выстраивается процесс управления этими видами долгосрочных активов предприятия. Несмотря на многообразие состава внеоборотных активов по отдельным видам и группам, цель финансового менеджмента в этой области относительно проста - обеспечить своевременное их обновление и повышение эффективности использования внеоборотных активов.

1.2 Управление оборотными активами

К оборотным активам относят: сырье, материалы, полуфабрикаты, денежные средства в кассе и на расчетном счете, дебиторская задолженность, готовая продукция, краткосрочные финансовые вложения и средства в расчетах. Классификация оборотных средств:

· Материалы: предметы труда – исходный материал, из которого изготавливается продукция. К ним относят: сырье и основные материалы, полуфабрикаты и незавершенное производство. Также сюда относят топливо и вспомогательные материалы.

· Готовая продукция: является предметом обращения, произведенным на данном предприятии предназначенную для реализации, кроме того в эту группу также включают товары отгруженные, это обусловлено тем, что до момента оплаты, товар принадлежит предприятию.

· Денежные средства: К этой группе относят все наличные и безналичные средства предприятия, собранные на счетах (расчетных, валютных и т.д.). По действующему законодательству, каждое предприятие или фирма имеет право открывать столько счетов в различных банках, сколько необходимо для осуществления финансово-хозяйственной деятельности.

· Средства в расчетах: это долги других предприятий или лиц данному предприятию. Такую задолженность называют дебиторской и она, как правило носит кратковременный характер. Прежде всего, к таким средствам относят задолженность покупателей и заказчиков за купленную у предприятия продукцию (выполненные работы, оказанные услуги), а также расчеты с работниками предприятия по денежным суммам, выданным под отчет на различные расходы.

Понятие «оборотный капитал» относится к мобильным активам предприятия, которые являются денежными средствами или могут обращаться в них в течение года или одного производственного цикла. Чистый оборотный капитал определяется как разность между текущими активами (оборотными средствами) и текущими обязательствами (кредиторской задолженностью) и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств.

Определение текущих активов

Это активы предприятия, которые обращаются в денежные средства или переходят в затраты в течение одного года или одного производственного цикла.

Основные характеристики

· Хранятся для продажи или перепродажи.

· Будут использованы в процессе производства или оказания услуг.

· С такими активами связаны текущие экономические выгоды.

Структура активов приведена в таблице 1

Таблица 1

Структура текущих активов 6

| Вид активов | Краткая характеристика |

| Денежные средства | Денежные средства на всех счетах предприятия и в кассе |

| Сырьё и материалы | Предметы, которые будут использованы в производстве |

| Незавершённое производство | Товары, производство которых завершено частично |

| Готовая продукция (оказанные услуги) |

Законченные товары, готовые к продаже Услуги автотранспорта |

| Дебиторская задолженность | Задолженность покупателей за оказанные услуги и поставленные товары |

| Авансы выданные | Предоплата поставщикам |

| Краткосрочные финансовые вложения | Краткосрочные денежные вклады или ценные бумаги, приносящие доход |

Краснобаковское ПАП обладает достаточными текущими ресурсами без продажи фиксированных активов и возврата долгосрочных инвестиций.

Положительная величина рабочего капитала показывает – какая часть текущих активов требует финансирования за счёт кредитов банков или собственных средств.

Отрицательная величина рабочего капитала свидетельствует о том, что часть фиксированных активов финансируется за счёт текущих обязательств.

Оборотные средства могут быть охарактеризованы с различных позиций, однако основной характеристикой является их ликвидность.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырьё и материалы, производит продукцию, затем продаёт её, как правило, в кредит, в результате чего образуется дебиторская задолженность, которая через некоторый промежуток времени превращается в денежные средства. Этот кругооборот средств показан на рис.1

|

|||||||||||||

|

|||||||||||||

|

|||||||||||||

|

|

||||||||||||

|

|||||||||||||

Рис.1 Кругооборот текущих активов

Циркуляционная природа текущих активов имеет ключевое значение в управлении оборотным капиталом. Текущие активы различаются по степени ликвидности, т.е. по их способности трансформироваться в денежные средства, обладающие абсолютной ликвидностью. Денежные эквиваленты наиболее близки по степени ликвидности к денежным средствам. Ликвидность дебиторской задолженности уже может ощутимо варьировать. Среди материально-производственных запасов наиболее ликвидна готовая продукция по сравнению с сырьём и материалами.

Что касается объема и структуры оборотных средств, то они в значительной степени определяются отраслевой принадлежностью. Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у финансовых корпораций обычно наблюдается значительная сумма денежных средств и их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью нет, однако считается, что у нормально функционирующего предприятия текущие активы должны превышать текущие обязательства.

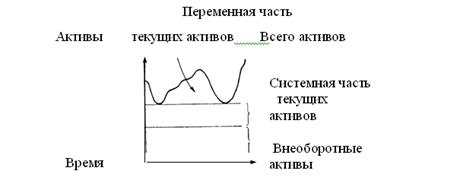

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный (рис.3).

В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовке постоянный оборотный капитал (или системная часть текущих активов) представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усреднённая, например, по временному параметру, величина текущих активов, находящихся в постоянном ведении предприятия. Согласно второй трактовке постоянный оборотный капитал может быть определён как минимум текущих активов необходимый для осуществления производственной деятельности. Этот подход означает, что предприятию для осуществления своей деятельности необходим некоторый минимум оборотных средств, например постоянный остаток денежных средств на расчётном счёте, некоторый аналог резервного капитала. В дальнейшем изложении материалов мы будем придерживаться второй трактовки.

Рис. 2 Компоненты динамического ряда активов предприятия

Категория переменного оборотного капитала (или варьирующей части активов) отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных производственно-материальных запасах может быть связана с поддержкой высокого уровня продаж во время сезонной реализации. В то же время по мере реализации возрастает дебиторская задолженность. Добавочные денежные средства необходимы для оплаты поставок сырья и материалов, а также трудовой деятельности, предшествующих периоду высокой деловой активности.

Главной установкой политики управления оборотным капталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет стратегический характер, не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью. С позиции повседневной деятельности важнейшей финансово- хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

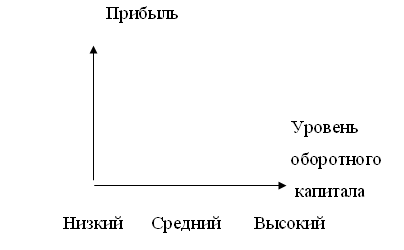

Рис.3 Взаимосвязь риска и уровня оборотного капитала 10

На рис.4 отражена взаимосвязь между риском потери ликвидности и уровнем чистого оборотного капитала. Если денежные средства, дебиторская задолженность и производственно-материальные запасы поддерживаются на относительно низких уровнях, то вероятность неплатежеспособности или нехватки средств для осуществления рентабельной деятельности велика. На графике видно, что с ростом величины чистого оборотного капитала риск ликвидности уменьшается. Безусловно, взаимосвязь имеет более сложный вид, поскольку не все текущие активы в равной степени положительно влияют на уровень ликвидности. Тем не менее можно сформулировать простейший вариант управления оборотными средствами, сводящий к минимуму риск потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска: таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

Совершенно иной вид имеет зависимость между прибылью и уровнем оборотного капитала (рис.4)

При низком уровне капитала производственная деятельность не поддерживается должным образом, отсюда возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведёт к тому, что предприятие будет иметь в распоряжении временно свободные, бездействующие текущие активы, а также излишние издержки финансирования, что повлечёт снижение прибыли. В связи с этим сформулированный вариант управления оборотными средствами, связанный со снижением риска ликвидности, не совсем верен.

Рис. 4 Взаимосвязь прибыли и уровня оборотного капитала 11

Таким образом, политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к решению двух важных задач.

1.) Обеспечение платёжеспособности. Такое условие отсутствует, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве. Предприятие, не имеющее достаточного уровня оборотного капитала, может столкнуться с риском неплатёжеспособности.

2.) Обеспечение приемлемого объёма, структуры и рентабельности активов. Известно, что различные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов потребует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объёмов реализации и увеличению доходов.

Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено как с позиции рентабельности данного вида активов, так и с позиции оптимальной структуры оборотных средств.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств и источников их покрытия предполагает знакомство с различными видами риска, нашедшими отражение в теории финансового менеджмента. Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Можно выделить следующие явления, потенциально несущие и в себе левосторонний риск.

1. Недостаточность денежных средств. Предприятие должно иметь денежные средства для ведения текущей деятельности, на случай непредвиденных расходов и на случай вероятных эффективных капиталовложений. Нехватка денежных средств в нужный момент связана с риском прерывания производственного процесса, возможным невыполнением обязательств либо с потерей возможной дополнительной прибыли.

2. Недостаточность собственных кредитных возможностей. Этот риск связан с тем, что при продаже товаров в кредит покупатели могут оплатить их в течение нескольких дней или даже месяцев, в результате чего на предприятии образуется дебиторская задолженность. С позиции финансового менеджмента дебиторская задолженность имеет двоякую природу. С одной стороны, «нормальный» рост дебиторской задолженности свидетельствует об увеличении потенциальных доходов и повышении ликвидности. С другой стороны, предприятие может «вынести» не всякий размер дебиторской задолженности, поскольку неоправданная дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, а превышение ею некоторого предела может привести также к потери ликвидности и даже остановке производства. Такая ситуация весьма характерна для российской экономики с её хроническими неплатежами.

3. Недостаточность производственных запасов. Предприятие должно располагать достаточным количеством сырья и материалов для проведения эффективного процесса производства; готовой продукции должно хватать для выполнения всех заказов и т.д. Неоптимальный объём запасов связан с риском дополнительных издержек или остановки производства.

4. Излишний объём текущих активов. Поскольку величина активов прямо связана с издержками финансирования, то поддержание излишних активов сокращает доходы. Возможно различные причины образования излишних активов: неходовые и залежалые товары, привычка «иметь про запас» и др. Известны и некоторые специфические причины. Например, транснациональные корпорации нередко сталкиваются с проблемой переброски неэффективно используемых оборотных средств из одной страны в другую, что приводит к появлению «замороженных» активов.

К наиболее существенным явлениям, потенциально несущим в себе правосторонний риск, относятся следующие:

1. Высокий уровень кредиторской задолженности. Когда предприятие приобретает производственно-материальные запасы в кредит, образуется кредиторская задолженность с определенными сроками погашения. Возможно, что предприятие купило запасов в большем количестве, чем ему необходимо в ближайшем будущем, и, следовательно, при значительном размере кредита и с бездействующими чрезмерными запасами предприятие не будет иметь достаточный запас денежных средств, чтобы оплатить счета, что, в свою очередь, ведет к невыполнению обязательств.

2. Неоптимальное сочетание между краткосрочными и долгосрочными источниками заемных средств. Как видно из рисунка, источником покрытия текущих активов является как краткосрочная кредиторская задолженность, так и постоянный капитал. Несмотря на то, что долгосрочные источники, как правило, дороже, в некоторых случаях именно они могут обеспечить меньший рост ликвидности и большую суммарную эффективность. Искусство сочетания различных источников средств является сравнительно новой проблемой для большинства российских менеджеров.

3. Высокая доля долгосрочного заемного капитала. В стабильно функционирующей экономике этот источник средств является сравнительно дорогим. Относительно высокая доля его в общей сумме источников средств требует и больших расходов по его обслуживанию, т.е. ведет к уменьшению прибыли. Это обратная сторона медали: чрезмерная краткосрочная кредиторская задолженность повышает риск потери ликвидности, а чрезмерная доля долгосрочных источников - риск снижения рентабельности. Безусловно, картина может меняться при некоторых обстоятельствах - инфляция, специфические или льготные условия кредитования и др.

В теории финансового менеджмента разработаны различные варианты воздействия на уровне рисков. Основными из них являются следующие.

1. Минимизация текущей кредиторской задолженности. Этот подход сокращает возможность потери ликвидности. Однако такая стратегия требует использования долгосрочных источников и собственного капитала для финансирования большей части оборотного капитала.

2. Минимизация совокупных издержек финансирования. В этом случае ставка делается на преимущественное использование краткосрочной кредиторской задолженности как источника покрытия активов. Этот источник самый дешевый, вместе с тем для него характерен высокий уровень риска невыполнения обязательств в отличие от ситуации, когда финансирование текущих активов осуществляется преимущественно за счет долгосрочных источников.

3. Максимизация полной стоимости фирмы. Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть её состоит в том, что любые решения в области управления оборотным капиталом, способствующие повышению «цены» предприятия, следует признать целесообразными.

ГЛАВА 2 Анализ деятельности хозяйствующего субъекта на примере Краснобаковского ПАП

2.1 Организационно-правовая форма деятельности

Краснобаковское ПАП является филиалом государственного учреждения Нижегородской области «Нижегородский автомобильный транспорт» и расположено в Нижегородской области в рабочем поселке Ветлужский на улице Орджоникидзе, д.35.

Тип предприятия – государственное предприятие Нижегородской области.

Форма собственности – собственность субъектов Российской федерации.

Организационно-правовая форма – представительства и филиалы.

Имущество – автобусы, здание автостанции.

Уставный капитал – сформирован в головном предприятии «Нижегородпассажиравтотранс», у Краснобаковского ПАП нет уставного капитала (см. приложение бухгалтерский баланс)

Осуществляет пассажирские и грузоперевозки как на территории Краснобаковского района, так и за его пределами.

Имеет в наличии автобусный парк на праве долгосрочной аренды и действует от лица филиала во всех финансовых отношениях:

o Краснобаковское ПАП и поставщики материалов (ГСМ, топливо, запасные части);

o Краснобаковское ПАП и потребители услуг (юридические и физические лица);

o Краснобаковское ПАП и налоговые органы;

o Краснобаковское ПАП и внебюджетные фонды и т.д.

Основные виды деятельности:

· Пригородные автомобильные (автобусные) пассажирские перевозки, подчиняющиеся расписанию;

· Грузоперевозки.

2.2 Управление Краснобаковским ПАП

Управление Краснобаковским ПАП осуществляется в соответствии с законодательством Российской Федерации и Уставом, и строится на принципах единоначалия и самоуправления.

Аникин Владимир Дмитриевич является директором Краснобаковского ПАП.

Директор несет персональную ответственность за выполнение возложенных на Краснобаковское ПАП задач и функций, результаты деятельности ПАП, организацию бухгалтерского учета, представление отчетности в установленные сроки.

Директор:

ü действует без доверенности от Краснобаковского ПАП, представляет его интересы в государственных органах, во взаимоотношениях с российскими и зарубежными юридическими и физическими лицами;

ü обеспечивает организацию работ показанию услуг пассажирского автотранспорта;

ü определяет структуру и утверждает штатное расписание по согласованию с головным предприятием «Нижегородавтотранс», численность, формы и размер оплаты труда работников в пределах выделенных на эти цели ассигнований;

ü устанавливает размер оплаты за оказание платных услуг перевозок в соответствии с утвержденной сметой расходов;

ü назначает на должность и освобождает от должности работников ПАП, определяет их должностные обязанности, применяет к ним меры поощрения и взыскания;

ü в пределах, установленных Уставом, распоряжается имуществом ПАП;

ü заключает договоры, выдает доверенности;

ü открывает лицевые и иные счета ПАП в органах федерального казначейства Министерства финансов Российской Федерации и других кредитных организациях;

ü утверждает локальные акты, регламентирующие деятельность ПАП, издает приказы и дает указания, обязательные для выполнения всеми работниками ПАП, а также контролирует их исполнение.

Трудовые отношения с работниками ПАП регулируются законодательством Российской Федерации о труде.

Вопросы, касающиеся тарифов на пассажирские перевозки, регулируются головным предприятием «Нижегородпассажиравтотранс» и пересматриваются два раза в год.

2.3 Управление персоналом: система работы, мотивация, оплата и оценка эффективности работы персонала

К работникам Краснобаковского ПАП относятся диспетчеры, водители автобусов, автослесари, административно-хозяйственный и другой персонал.

Прием и увольнение работников осуществляется согласно Трудовому кодексу Российской Федерации.

Работники имеют право:

o на материально-техническое и учебно-методическое обеспечение своей профессиональной деятельности;

o на участие в обсуждении и решении важнейших вопросов деятельности ПАП, через общественные организации и органы управления;

o на защиту своей профессиональной чести и достоинства;

o на выполнение других работ и обязанностей, оплачиваемых по дополнительному соглашению, кроме случаев, специально предусмотренных законодательством Российской Федерации;

o на обжалование приказов и распоряжений администрации в порядке, установленном законодательством Российской Федерации.

o работники имеют также другие права, закрепленные законодательством Российской Федерации.

Работники Краснобаковского ПАП обязаны:

o соблюдать Устав и правила внутреннего распорядка;

o постоянно повышать свой профессиональный уровень, строго следовать нормам профессиональной этики;

o качественно выполнять возложенные на них функциональные обязанности и работы, указанные в должностных инструкциях, контрактах, квалификационных характеристиках и других правовых актах;

o воздерживаться от действий и высказываний, ведущих к осложнению морально-психологического климата в коллективе;

За ненадлежащее исполнение своих обязанностей без уважительных причин работники ПАП несут ответственность в порядке, установленном законодательством Российской Федерации.

За успехи в профессиональной и другой работе для работников устанавливаются различные формы морального и материального поощрения.

Наряду с формами повышения квалификации, финансируемыми за счёт бюджетных ассигнований, допускается повышение профессиональной квалификации за счет средств заинтересованных граждан и организаций по договорам с ПАП.

Средняя численность работников насчитывает 104 человека. (см. приложение «Отчет по труду»)

Оплата труда лесоводов и прочего персонала производиться согласно должностным окладам и сдельным расценкам за единицу оказываемых услуг.

В основе трудового поведения лежат мотивы: внутренние устремления, ценности, определяющие направленность активности человека и ее формы.

Материальная заинтересованность — один из основных общечеловеческих стимулов трудовой активности. Однако рассматривать его необходимо осторожно, так как этот стимул, хоть и является очевидным, но, как показывает опыт, «срабатывает» далеко не всегда. Например, молодые работники, не имеющие своей семьи и профессионально не определившиеся, могут больше высокого заработка ценить возможность иметь свободное время; пожилые ориентированы на улучшение условий труда, снижение его напряженности даже в ущерб заработку.

Удовлетворенность работников заработной платой зависит не столько даже от размера, сколько от социальной справедливости в оплате труда. Уравниловка в оплате — препятствие сохранению и усилению трудовой мотивации. При всей увлеченности своим делом, добросовестном отношении к работе, сознании, что другой человек при значительно меньшем вкладе получает столько же, оказывает деморализующее влияние на работника.

Технология создания и оптимизации системы денежного вознаграждения и стимулирования была разработана на основе опыта проведения консультационных проектов, а также личного опыта автора, работавшего директором по персоналу в нескольких компаниях.

Базовая и дополнительная части заработной платы работников

Компенсационный пакет или система вознаграждений, которые используются в организации, складывается из трех элементов - основная оплата труда (базовая зарплата, постоянная часть денежного вознаграждения), дополнительная оплата (побудительные выплаты, премии, переменная часть денежного вознаграждения) и социальные выплаты. Базовая заработная плата есть гарантированная компенсация работнику за его труд в организации, т.е. вознаграждение за исполнение должностных обязанностей на своем рабочем месте в объеме и с качеством, которые предусмотрены должностными инструкциями или корпоративными стандартами. Базовая зарплата остается постоянной в течение достаточно продолжительного промежутка времени и впрямую не зависит от текущих результатов работы сотрудника.

Побудительные выплаты (переменная часть денежного вознаграждения) обычно связаны с вознаграждением за результативность труда работника. К ним относятся премии за выполнение плана, участие в прибылях и т.д. Все то, что составляет переменную часть денежного вознаграждения за труд и применяется для учета результативности работы сотрудников, связывая уровень денежного вознаграждения с общей эффективностью работы компании, подразделения или самого работника.

Социальные пособия рассматриваются как вознаграждения, не связанные с количеством и качеством труда, вознаграждения, которые получают сотрудники за факт работы в данной организации или на данном предприятии. К социальным пособиям относятся медицинская страховка, оплата отпусков, бесплатные обеды, компенсация транспортных расходов и прочие социальные выплаты, определенные законодательством или присущие только данной организации.

Таблица 2

Тарифные разряды и базовые оклады

| Тарифный разряд | Разрядный коэффициент |

Базовый оклад (в рублях) |

| 16 | 8 | 16000 |

| 15 | 7 | 14000 |

| 14 | 6,5 | 12000 |

| 13 | 6 | 10000 |

| 12 | 5 | 8000 |

| 11 | 4 | 6000 |

| 10 | 3 | 4000 |

| 9 | 2 | 3200 |

| 8 | 1,6 | 2600 |

| 7 | 1,3 | 2600 |

| 6 | 1 | 2000 |

| 5 | 0,9 | 1800 |

| Продолжение таблицы 1 | ||

| 4 | 0,8 | 1600 |

| 3 | 0,7 | 1400 |

| 2 | 0,6 | 1200 |

| 1 | 0,25 | 500 |

Система надбавок, как дополнительного заработка

Для учета индивидуальных особенностей работников и придания определенной гибкости и управляемости компенсационной системы можно использовать надбавки к окладу. Надбавки определяются в процентах к базовому окладу и могут начисляться за совместительство и совмещение профессий, за знание и использование в работе иностранного языка, за руководство другими сотрудниками, за общую эффективность в работе и т.д. Надбавки могут быть постоянными и временными (на 3-6 месяцев).

Таким образом, (базовый оклад) + (надбавки) составляют базовую заработную плату. Базовая заработная плата является ценой должности и некоторых постоянных характеристик производственного поведения работника. Кроме того, базовая заработная плата может являться основой для расчета и начисления переменной части денежного вознаграждения, т.е. того вознаграждения, которое выплачивается за индивидуальную или групповую результативность деятельности работников.

2.4 Организация бухгалтерского учета

Эффективность любой системы управления во многом зависит от качества, своевременности, и достоверности предоставленной информации. Информационная система организации состоит из различных подсистем, среди которых наибольший удельный вес занимает экономическая, использующая в основном информацию учетной системы.

Бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.12

Главная цель финансового учета – предоставление данных, необходимых для финансовой отчетности предприятия, которая предназначена как для собственников организации, так и для внешних пользователей.

На современном этапе бухгалтерский учет является языком бизнеса, способный объединять деловых людей. Кроме того, бухгалтерский учет рассматривается как важная составная часть общегосударственной системы формирования макроэкономических показателей. Дело в том, что при составлении финансовой отчетности и расчете показателей каждая организация придерживается единых подходов и правил, установленных законодательством.

Система бухгалтерского учета Краснобаковского ПАП построена следующим образом:

· Существует институт главного бухгалтера в лице Бобровой Галины Александровны и заместителя главного бухгалтера, а также бухгалтера по заработной плате, по расчетам со сторонними организациями, бухгалтера по материалам и основным средствам;

· Применяется компьютерная обработка данных с помощью программы «1С бухгалтерия»;

· Помимо компьютерной обработки данных, которая позволяет сдавать отчетность в надлежащем виде, существует традиционный учет.

Краснобаковское ПАП имеет следующие реквизиты:

¨ ИНН 005260000192;

¨ ОКПО 25683394;

¨ ОКВЭД 60.21.12 – пригородные автомобильные (автобусные) пассажирские перевозки, подчиняющиеся расписанию;

ПАП ведет в установленном порядке оперативный и бухгалтерский учет финансово-хозяйственной деятельности.

ПАП представляет государственным статистическим органам отчетность, необходимую для ведения общегосударственной системы сбора и обработки информации.

За непредставление отчетности, нарушение сроков ее представления, искажение отчетных данных должностные лица ПАП несут ответственность, установленную законодательством Российской Федерации.

Проверка и ревизия деятельности ПАП осуществляется налоговыми, финансовыми и другими органами в пределах их компетенции, на которые в соответствии с законодательством Российской Федерации возложена проверка деятельности государственных учреждений.

Учетная политика Краснобаковского ПАП содержит: рабочий план счетов (в нем представлен перечень синтетических и аналитических счетов бухгалтерского учета), формы первичных документов (в основном применяются унифицированные типографские формы, а также созданные с помощью компьютерных программ). Также установлен порядок проведения инвентаризации активов и обязательств предприятия, порядок контроля за хозяйственными операциями (текущий контроль осуществляет главный бухгалтер). В целях исчисления налога на прибыль установлен метод определения выручки от реализации по методу начислений (ст. 271-272 НК РФ).

Для обеспечения правовой поддержки бухгалтерского учета используется информационная система «Консультант Плюс».

Необходимо отметить, что в настоящее время идет процесс внедрения новых технологий, таких как универсальная бухгалтерская программа 1С бухгалтерия, процесс этот длительный и неоднозначный. Поэтому сотрудники бухгалтерии только учиться применять данную программу на практике. В основном же бухгалтерский учет ведется, как и прежде на бумажных носителях.

Внутренний контроль осуществляется согласно запланированному графику проведения проверок расчетов, наличия на складе материалов и т.д.

Внешний контроль осуществляется налоговыми органами и прочими уполномоченными службами, такими как ФСС (фонд социального страхования), ТФОМС (территориальный фонд обязательного медицинского страхования) и т.д.

2.5 Анализ хозяйственной деятельности Краснобаковского ПАП

Для проведения экономического анализа хозяйственной деятельности Краснобаковского ПАП, как и любого другого предприятия необходимо определиться с целями и задачами этого анализа.

Любая методика анализа будет представлять собой методологические советы или указания по проведению аналитического исследования. Она содержит такие моменты, как:13

- Задачи и формулировки целей анализа;

- Объекты анализа;

- Система показателей, с помощью которых будет исследоваться каждый объект анализа;

- Советы по последовательности и периодичности проведения аналитического исследования;

- Описание способов исследования изучаемых объектов;

- Источники данных, на основании которых производится анализ;

- Указания по организации анализа (какие лица, службы будут проводить отдельные части анализа);

- Технические средства и программные продукты, которые целесообразно использовать для аналитической обработки информации;

- Характеристика документов, которыми лучше всего оформлять результаты анализа;

- Потребители результатов анализа.

После того, как цели анализа определены можно приступать к анализу.

Таблица 3

Затраты на оказание автотранспортных услуг в Краснобаковском ПАП

| Элементы затрат | Сумма, тыс. руб. | Структура затрат, % | ||||

| 2005 год | 2006 год | +,- |

2005 год |

2006 год | +,- | |

| Материальные затраты | 7247 | 7896 | +649 | 50,80 | 51,07 | +0,27 |

| Заработная плата | 4604 | 5495 | +891 | 32,27 | 35,54 | +3,27 |

| Отчисления на социальные нужды | 1249 | 1438 | +189 | 8,75 | 9,30 | +0,55 |

| Амортизация основных средств | 341 | 174 | -167 | 2,39 | 1,12 | -1,27 |

| Прочие расходы | 824 | 459 | -365 | 5,79 | 2,97 | -2,82 |

| Полная себестоимость | 14265 | 15462 | 1197 | 100 | 100 | 0 |

Анализируя данные таблицы 3 «Затраты на оказание автотранспортных услуг» можно сделать вывод о том, что в структуре затрат наибольший удельный вес занимает статья «Материальные затраты» и в 2006 году по сравнению с 2005 годом она возросла на 0,27%. Вторая по емкости – это статья «Заработная плата она занимает удельный вес в 2005 году 32,27%, а в 2006 – 35,54%. Вместе со статьей «Заработная плата» естественно возрастает такая статья расходов, как «Отчисления на социальные нужды». А такие статьи, как «Амортизация основных средств» и «Прочие расходы» занимают традиционно наименьший удельный вес в структуре затрат и в 2006 году наблюдается их резкое снижение по сравнению с 2005 годом.

Для наглядности можно представить данные о затратах в виде гистограммы (см. приложение)

2.6 Организация управления финансами

Финансовые отношения возникают в процессе формирования и движения (распределения, перераспределения и использования) капитала, доходов, фондов, резервов и других денежных источников средств предприятия, то есть его финансовых ресурсов. Именно денежные потоки и финансовые ресурсы являются непосредственными объектами управления финансами предприятия.

Финансовые ресурсы предприятия – это все источники денежных средств, аккумулируемые предприятием для формирования необходимых ему активов в целях осуществления всех видов деятельности, как за счет собственных доходов, накоплений и капитала, так и за счет различного рода поступлений. Финансовые ресурсы формируются на стадии производства, когда создается новая стоимость и осуществляется перенос старой на готовый продукт. Работники материальной сферы производят не финансовые ресурсы, а продукты труда в натуральной форме.

Финансовые ресурсы являются источником образования целевых денежных фондов предприятий (потребления, накопления и резервного).

Наличие финансовых ресурсов в необходимых размерах предопределяет финансовое благополучие предприятия, то есть его финансовую устойчивость и платежеспособность в любой период времени.

По источникам формирования финансовые ресурсы делятся на собственные и заемные. Собственные – это средства предприятия, сформированные в момент его создания в виде уставного капитала. Данные средства находятся в распоряжении предприятия на все протяжении его существования. Собственными источниками пополнения финансовых ресурсов предприятия является нераспределенная прибыль отчетного года и прошлых лет, фонды специального назначения, эмиссионный доход, а также средства новых инвесторов (собственников). Источниками пополнения, приравненными к собственным, является кредиторская задолженность, постоянно находящаяся в распоряжении предприятия (устойчивые пассивы), целевое финансирование из бюджета и вышестоящих организаций.

В случае недостатка средств собственных источников предприятия могут привлекать заемные средства в виде долгосрочных и краткосрочных кредитов и ссуд банков, бюджетных ссуд и займов юридических и физических лиц.

Финансовые ресурсы предприятий направляются на следующие цели:

1. финансирование затрат на производство и реализацию продукции, работ, услуг;

2. реальные и финансовые инвестиции;

3. образование денежных фондов специального назначения;

4. платежи в бюджет и внебюджетные фонды;

5. погашение кредитов и ссуд;

6. благотворительные цели и другое.

Финансовый менеджмент — искусство управления финансами предприятий. С этой сферой управления связываются как довольно ощутимые достижения, так и существенные экономические катастрофы отдельных хозяйствующих субъектов.

Искусство управления финансами ставит жесткие условия своевременной корректировке финансовой тактики и стратегии предприятия, осуществление поиска новых методов и приемов, новых финансовых инструментов. Однако, следует заметить, что в финансовом менеджменте существует база, знание которой является основополагающим принципом для владения и дальнейшего изучения этого предмета. К ней относятся принципы формирования структуры капитала, методы управления денежными потоками, механизм финансового управления и т.д.

Финансы отличаются от денег тем, что являются экономическим инструментом распределения и перераспределения валового продукта и национального дохода. Главное их назначение состоит в обеспечении потребностей государства и предприятий денежными средствами и контроле за расходованием финансовых ресурсов. Распределительная функция финансов заключается в создании основных (первичных) доходов, сумма которых равна национальному доходу. Основные доходы делятся на две группы:

1) зарплата рабочих, служащих и доходы лиц, занятых в материальном производстве;

2) доходы предприятий сферы материального производства.

Вторичные доходы — доходы, полученные в отраслях непроизводственной сферы. Контрольная функция финансов проявляется в контроле за распределением валового продукта по соответствующим фондам и расходованием их по целевому назначению. Непосредственно контроль проводится финансовыми органами государства. Регулирующая функция финансов связана с вмешательством государства через финансы (государственные расходы, налоги, государственный кредит) в процесс воспроизводства.

Финансы предприятий как часть финансовой системы охватывают процессы создания, распределения и использования валового продукта в стоимостном выражении. Финансы коммерческих организаций представляют собой экономические отношения, возникающие в процессе формирования производственных фондов, производства и реализации продукции, образования собственных финансовых ресурсов, привлечения внешних источников финансирования, их распределения и использования.

Финансовые отношения коммерческих предприятий строятся на следующих принципах:

- хозяйственной самостоятельности;

- самофинансирования;

- материальной заинтересованности;

- материальной ответственности;

- обеспечения финансовыми резервами.

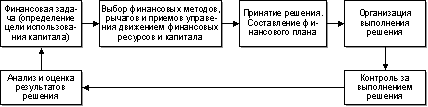

Финансовый менеджмент — это процесс выработки цели управления финансами и осуществление воздействия на них с помощью методов и рычагов финансового механизма. Финансовый менеджмент направлен на увеличение финансовых ресурсов, инвестиций и наращивания объема капитала. Финансовый менеджмент включает в себя также стратегию и тактику управления. В общем виде финансовый менеджмент можно представить схемой, показанной на рис. 8.

Объектом управления являются финансовые отношения, а субъектом управления — специальная группа людей, которая осуществляет целенаправленное функционирование объекта при помощи различного рода управленческих решений. Каждая из подсистем, в свою очередь, включает элементы и обеспечивает их внутреннюю взаимосвязь. Обратная связь заключается в предоставлении информации о состоянии объекта, связанной с изменением финансовых ресурсов, расходов и доходов, колебаниями спроса в управляющей подсистеме, что позволяет корректировать воздействия на управляемую подсистему в процессе работы всей системы управления. Открытость финансовой системы обеспечивается за счет обмена информации с внешней средой.

Финансовый механизм представляет собой систему действия финансовых рычагов, выражающуюся в организации, планировании и стимулировании использования финансовых ресурсов. В структуру финансового механизма входят пять элементов:

1) финансовые методы,

2) финансовые рычаги,

3) правовое обеспечение,

4) нормативное обеспечение,

Что касается объекта нашего исследования Краснобаковского ПАП, то

Рис. 5 Общая схема финансового менеджмента

управление финансовыми потоками осуществляется, главным образом, для удовлетворения непосредственной функции ПАП - пассажирские перевозки. Это означает, что те средства, которые поступают от заказчиков услуг (пассажиров) поступают и используются для слаженного функционирования системы пассажироперевозок. А именно, для закупки топлива, запасных частей, оплаты труда работникам ПАП, уплаты налогов и т.д.

Бюджетирование на основе формирования центров ответственности,

Бюджет - это количественное выражение планов предприятия с целью их практической реализации. Бюджет может быть составлен как для фирмы в целом так и для ее структурных подразделений.

Отправной точкой формирования бюджета является бюджет продаж. Когда предприятие знает, сколько будет оказано услуг можно определить, сколько их нужно оказать.

Виды бюджетов:

· бюджет продаж

· бюджет производства

· бюджет использования материалов

· бюджет затрат труда основного производственного персонала

· бюджет косвенных производственных расходов

· бюджет себестоимости производства одного изделия

· бюджет остатков на конец планового периода

· бюджет себестоимости реализованной продукции

· бюджет маркетинговых и административных расходов

· плановый бюджет прибылей и убытков

Для того чтобы бюджет оказался действительно полезным документом, требуется некоторая подготовительная работа.15

Заключительный этап - постановка системы бюджетирования. В данном случае система бюджетирования во многом основывается на системе управленческой отчетности. Но если система управленческой отчетности в значительной степени оперирует текущей фактической информацией, то бюджетирование используется для планирования, контроля и анализа отклонений.

Функции бюджета:

· Координация. С помощью бюджета предприятие координирует использование имеющихся ресурсов, взаимоувязывает и балансирует ресурсы предприятия для выполнения поставленных задач: менеджеры закупок увязывают свои планы с требованиями производственных мощностей и т. д.

· Внутрифирменная коммуникация

· Внутрифирменный контроль

Бюджет помогает более объективно оценить результаты работы менеджеров и усовершенствовать систему мотивации персонала.

2.7 Управление оборотным капиталом

Эффективность работы предприятия зависит не только от нормы рентабельности, но и от скорости оборота: от того, насколько быстро предприятие продает то, что производит или закупает. Даже при одинаковых показателях рентабельности прибыльнее будет работать то предприятие, которому удается продать продукцию (работы, услуги) быстрее. Поэтому скорость оборота играет в экономике предприятия колоссальную роль; ее мы рассмотрим с позиции политики снабжения и сбыта.

Для того, чтобы не допустить перебоев в работе предприятия рекомендуется иметь несколько поставщиков по всем типам сырья, материалов и комплектующих изделий. Желательно знать линии снабжения поставщиков и, при возможности, кооперироваться с организациями, поставляющими основные (ключевые) ресурсы для поставщиков. При наличии у предприятия достаточных средств рекомендуется использовать условия "давальческого сырья" для поставщиков, а при хороших перспективах расширения сбыта продукции - рассматривать вопрос о приобретении предприятием значительной доли в капитале поставщиков, дающей возможность влиять на политику поставщика. При этом рекомендуется использовать сочетание минимальных бартерных сделок, безналичных переводов и сделок за наличный расчет, что позволяет добиться гибкости снабжения.

Для того, чтобы выработать политику управления оборотными активами необходимо проанализировать обеспечение потребности в материальных ресурсах договорами на поставку и фактическое их выполнение, такой анализ проводиться в разрезе видов материальных ценностей, а таблицу для подобных вычислений можно представить следующим образом:

Таблица 4

Обеспечение потребности в материальных ресурсах Краснобаковского ПАП

| Вид материала | Плановая потребность, т. | Источники покрытия потребности, т. | Заключено договоров, т. | Обеспечение потребности договорами, % | Поступило от поставщиков, т. | Выполнение договоров, % | |

| внутренние | внешние | ||||||

| Бензин А-76 | 47000 | 1000 | 46000 | 40000 | 87 | 41000 | 102,5 |

| Бензин АИ-92 | 10000 | 500 | 9500 | 9500 | 100 | 9000 | 95,0 |

| И т.д. | |||||||

2.8 Система налогов и налогообложения

Краснобаковское ПАП находится на стандартном режиме налогообложения. Это означает, что ежемесячно, в качестве авансовых платежей ПАП отчисляет взносы с ФОТ, в Фонд социального страхования, медицинского страхования взносы, а также взносы от несчастных случаев на производстве. Из заработной платы работников производятся удержания и дальнейшее перечисление НДФЛ (налога на доходы физических лиц). А также с ФОТ производятся отчисления в ПФР (Пенсионный фонд России).

Не позднее 15 числа, месяца следующего за отчетным, производятся все положенные платежи. Согласно действующему законодательству ни одно предприятие не вправе выдавать заработную плату работникам, если с этой заработной платы не пересилены все положенные налоговые платежи и взносы в различные фонды.

ПАП является не очень добросовестным налогоплательщиком, потому что согласно бухгалтерскому балансу на 1 января 2007 года (см. приложение №1) оно имело задолженности:

o перед государственными внебюджетными фондами на начало года 127 тыс. руб., на конец года 138 тыс. руб. То есть можно судить о том, что задолженность за год увеличилась на 11 тыс. рублей или на 9%.

o По налогам и сборам на начало года 248 тыс. руб., на конец года 284 тыс. руб., что на 36 тыс. руб. или на 14 % больше.

Краснобаковское ПАП является убыточным предприятием, так как величина расходов превышает величину расходов (см приложение №2), поэтому не имеет возможности перечислять все необходимые платежи в срок.

В последующем за счет отчислений, производимых в ФСС, выплачиваются пособия по временной нетрудоспособности, пособия на рождение детей, другие пособия, предусмотренные законодательством РФ.

Из заработной платы работников ежемесячно производятся удержания по налогу на доходы физических лиц (13%), кроме того, применяются стандартные налоговые вычеты (400, 600, 500 рублей и др.).

Краснобаковское ПАП уплачивает налог на имущество, в отчетном году эта сумма составила 45 тыс. рублей. Также транспортный налог начислено 111 тыс. рублей, перечислено 89 тыс. руб., налог на землю начислено 8 тыс. руб., перечислено 6 тыс. рублей. Кроме того предприятие уплачивает плату за право пользования недрами и за выбросы загрязняющих веществ, начислено 8 тыс. руб., перечислено 9 тыс. руб., прочие налоги и сборы (водный налог0 начислено 4 тыс. руб., перечислено 4 тыс. руб. (см. приложение)

По итогам отчетного периода предоставляется налоговая и статистическая отчетность в органы инспекции по налогам и сборам, и Росстат.

2.9 Использование рынка ценных бумаг

Краснобаковское ПАП не является акционерным обществом и поэтому не выпускает в обращение ценные бумаги, а именно акции.

Прочие финансовые вложения также отсутствуют, это означает, что Краснобаковское ПАП не является совладельцем других предприятий, т.е не участвует в их уставном капитале.

2.10 Система ценообразования

Тарифы на пассажирские перевозки и на грузоперевозки устанавливаются органами власти для конкретного региона. В нашем случае речь идет о Приволжском федеральном округе в котором тарифы с 1.12.2006 года выросли на 17%.

Поэтому, в нашем случае, нельзя рассматривать политику ценообразования как таковую, но вместе с тем, нужно помнить о том, что тарифы постоянно пересматриваются и с 5 июля 2007 года их опять планируется поднять.

2.11 Система маркетинга в Краснобаковском ПАП

На сегодняшний день на Краснобаковском ПАП плана маркетинга как такового нет. Однако, определив маркетинг как комплексный подход к управлению производством и реализацией товаров, ориентированный на учет требований рынка и воздействия на спрос с целью расширения объема этих товаров*, можно сказать, что в работе автобусного предприятия учитываются принципы организации работы на основе маркетинга.

Например, можно четко обозначить комплекс маркетинга ПАП (4Р):

1. Product. Оказание услуг грузоперевозки и перевозки пассажиров. В основном в пассажирских перевозках используются автобусы Павловского автозавода.

2. Price. Ценовая политика определяется головным предприятием.

3. Place. Услуги оказываются на территории как Краснобаковского района, так и за его пределами.

4. Promotion. Рекламная деятельность на сегодняшний день практически не ведется.

Таким образом, считается целесообразным выполнение следующих мероприятий по оптимизации системы маркетинга.

Решения относительно товара. В основном в пассажирских используются крупногабаритные автобусы производства Павловского автозавода. Сегодня ситуация на рынке складывается следующим образом: увеличивается доля частных извозчиков (пассажирские автомобили «ГАЗель»), которые составляют конкуренцию ПАП. В данном случае предлагается введение на маршруты, когда становится невыгодным использовать крупногабаритный транспорт, таких же автомобилей.

Решения относительно цены. Все-таки ценовая политика должна ориентироваться на ситуацию на рынке, т.е. цены не должны быть выше цен конкурентов, но и ниже опускать тоже смысла нет.

Решения относительно места продаж. Необходим постоянный (на начальном этапе) мониторинг спроса на услуги пассажирских перевозок, т.е. необходимо выявить «сезонность продаж» (очевидно, что наибольший пик продаж приходится на отрезок недели пятница-воскресенье), необходимо оценить потенциальный спрос на различных маршрутах, а также потребность в разное время в течении дня.

На основании этого (и с учетом выполнения предложения по товару) можно составить следующий график движения: варьировать использование различного транспорта (автобусы ПАЗ или «ГАЗели») на одних и тех же маршрутах в зависимости от дней недели или времени суток. Или вообще – переход на использование «ГАЗелей».

Решения относительно продвижения. На наш взгляд, огромную роль может сыграть принятие решений в области рекламы, что позволит, во-первых, позиционировать ПАП относительно других участников рынка; во-вторых, приведет к увеличению спроса на услуги именно Краснобаковского ПАП. Рекомендую рекламные обращения в местной прессе, рекламу в транспорте и на остановках. Основной упор следует сделать на опытности персонала (не нужно забывать, что перевозки изначально осуществлялись Краснобаковским ПАП), на наличии не только парка машин, но и ремонтной базы, на то, что ПАП заботится не только об извлечении прибыли, но и о соблюдении интересов своих клиентов: ежедневный медицинский контроль водителей, ежедневный контроль состояния техники, обязательное соблюдение правил безопасности (в том числе, скоростного режима). Также будет удачным размещение на остановках графика следования транспорта Краснобаковского ПАП.

В плане оптимизации деятельности предприятия по оказанию услуг необходимо ввести использовать резервного транспорта, т.е. транспорта, который не имел бы постоянного маршрута, но который мог бы дополнять те маршруты, на которых может быть резкое увеличение пассажиропотоков.

Как таковой службы маркетинга нет. Все маркетинговые решения принимаются непосредственно директором филиала. Возможно, введение в штат маркетолога (маркетологов) не имеет смысла, но обеспечение оперативного получения информации о пассажиропотоках на каждом из маршрутов, о наиболее оптимальном графике движения должно быть обязательным.

2.12 Статистический анализ экономических и финансовых показателей хозяйственной деятельности

Как видно по данным баланса Краснобаковское ПАП является владельцем основных средств, на начало 2006 года их стоимость составляла 2087 тыс. руб., на конец отчетного периода их стоимость уменьшилась на 23 тыс. рублей и составила 2064 тыс. руб.

Нематериальных активов предприятие не имеет и в балансе не отражает.

Во втором разделе баланса стоимость материальных запасов увеличилась на 191 тыс. руб., темп роста этого показатели составил приблизительно 132%.

Денежные средства предприятия на начало периода составляли 570 тыс. руб., а на конец составили 25 тыс. руб. – на расчетных банковских счетах, что на 96% меньше.

Также существует дебиторская задолженность в виде задолженности по рыночным продажам услуг. Но на начало года она составляла 48 тыс. руб., а на конец года она составила – 42 тыс. руб. – это означает, что на конец года покупатели и заказчики частично расплатились, и поэтому задолженность уменьшилась на 6 тыс. руб.

В третьем разделе баланса отсутствуют данные об уставном и прочих капиталах предприятия – это свидетельствует о том, что Краснобаковское ПАП является филиалом «Нижегородпассажиравтотранс» и собственного капитала не имеет.

Но по строке 470 «нераспределенная прибыль (непокрытый убыток)» стоят отрицательные суммы, которые свидетельствуют о том, что предприятие убыточно и если оценить этот показатель в динамике, то убыток на начало года составлял 444 тыс. руб., а на конец 2006 года составил 1708 тыс. руб., что 3,8 раза больше.

Значит, за 2006 год Краснобаковское ПАП понесло убытки в три раз большие, чем в предыдущем 2005 году.

Вывод: финансовый результат ПАП отрицателен – предприятие убыточно.

Данных по четвертому разделу баланса предприятие не имеет, т. е. долгосрочных обязательств у него нет.

Раздел пятый баланса «Краткосрочные обязательства» имеет ряд показателей, характеризующих кредиторскую задолженность нашего предприятия. Это, в первую очередь, задолженность прочим кредиторам, которая на конец отчетного периода увеличилась на 567 тыс. руб. по сравнению с началом периода и составила 3513 тыс. руб.

Также в данном разделе имеется информация о задолженности перед поставщиками и подрядчиками это 230 тыс. руб. на конец 2006 года.

Далее, задолженность перед персоналом организации 337 тыс.руб., перед государственными внебюджетными фондами 138 тыс. рублей, перед бюджетом по налогам и сборам 284 тыс. рублей.

Кроме того, на забалансовых счетах предприятия учитывается имущество полученное в аренду – это основные средства на начало года сумма составляла 547 тыс. руб., на конец года имущество отсутствует, и нематериальные активы, полученные в пользование на начало года сумма НМА 9803 тыс. руб., на конец года 9966 тыс. руб.

ГЛАВА 3 Анализ эффективности управления активами Краснобаковского ПАП

3.1 Анализ эффективности использования внеоборотных активов

Данный анализ проводится для изучения динамики общего объема и состава, степени их годности, интенсивности обновления и эффективности использования внеоборотных активов.

• На первой стадии анализа рассматривается динамика общего объема операционных внеоборотных активов предприятия - темпы их роста в сопоставлении с темпами роста объема производства и реализации продукции, объема операционных оборотных активов, общей суммы внеоборотных активов. В процессе этого анализа изучается изменение коэффициента участия операционных внеоборотных активов в общей сумме операционных активов предприятия. Расчет этого коэффициента осуществляется по формуле:

![]()

![]() КУова - коэффициент

участия операционных внеоборотных активов в общей сумме операционных активов

предприятия;

КУова - коэффициент

участия операционных внеоборотных активов в общей сумме операционных активов

предприятия;

![]() - средняя стоимость операционных

внеоборотных активов предприятия в рассматриваемом периоде;

- средняя стоимость операционных

внеоборотных активов предприятия в рассматриваемом периоде;

- средняя сумма оборотных активов предприятия в рассматриваемом периоде.

В Краснобаковском ПАП

КУова = ((2087+2064)/2)/(((2087+2064)/2)+((1280+903)/2)) = 0,6553

• На второй стадии анализа изучается состав операционных внеоборотных активов предприятия и динамика их структуры. В процессе этого изучения рассматривается соотношение основных средств и нематериальных активов, используемых в операционном процессе предприятия; в составе производственных основных средств анализируется удельный вес движимых и недвижимых их видов; в составе нематериальных активов рассматриваются отдельные их виды.

Анализ наличия и движения внеоборотных активов за 2006 год в Краснобаковском ПАП

Таблица 5

| Наименование ОС | На начало года | Структура в % | Поступило | Структура в % | Выбыло | Структура в % | На конец года | Структура в % |

| Здания | 2794 | 43 | 0 | 0 | 0 | 0 | 2794 | 38 |

| Сооружения и передаточные устройства | 935 | 14 | 0 | 0 | 0 | 0 | 935 | 13 |

| Машины и оборудование | 509 | 8 | 0 | 0 | 59 | 29 | 450 | 6 |

| Транспортные средства | 2097 | 33 | 1052 | 100 | 138 | 69 | 3011 | 41 |

| Производственный и хозяйственный инвентарь | 99 | 2 | 0 | 0 | 4 | 2 | 95 | 2 |

| ИТОГО | 6434 | 100 | 1052 | 100 | 201 | 100 | 7285 | 100 |

ВЫВОД: В Краснобаковском ПАП на конец отчетного 2006 года структура основных средств поменялась. На начало отчетного периода наибольший удельный вес занимали здания, а на конец периода наибольший удельный вес в структуре основных средств занимают транспортные средства.

• На третьей стадии анализа оценивается состояние используемых предприятием операционных внеоборотных активов по степени их изношенности. В процессе такой оценки используются следующие основные показатели.

Коэффициент износа основных средств. Он рассчитывается по следующей формуле:

![]()

КИос - коэффициент износа основных средств;

Иос - сумма износа основных средств предприятия на определенную дату;

ПСос - первоначальная стоимость основных средств на определенную дату.

В Краснобаковском ПАП

КИос нач. года = 4347/6434 = 68%

КИос кон.года = 5221/7285 = 72%

На четвертой стадии анализа определяется период оборота используемых предприятием операционных внеоборотных активов. Он рассчитывается по следующей формуле:

![]()

где ПОова - период оборота используемых операционных внеоборотных активов, лет;

![]() - среднегодовая сумма всех

используемых предприятием операционных внеоборотных активов по первоначальной

стоимости;

- среднегодовая сумма всех

используемых предприятием операционных внеоборотных активов по первоначальной

стоимости;

![]() - среднегодовая сумма износа всех

используемых предприятием операционных внеоборотных активов.

- среднегодовая сумма износа всех

используемых предприятием операционных внеоборотных активов.

В Краснобаковском ПАП

ПОова = 7285/874 = 8 лет

На пятой стадии анализа изучается интенсивность обновления операционных внеоборотных активов в предшествующем периоде. В процессе изучения используются следующие основные показатели.

• Коэффициент выбытия операционных внеоборотных активов. Он характеризует долю выбывших операционных внеоборотных активов в общей их сумме.

![]()

где КВова - коэффициент выбытия внеоборотных активов;

ОВАв - стоимость выбывших внеоборотных активов в отчетном периоде;

ОВАн - стоимость операционных внеоборотных активов на начало отчетного периода.

Коэффициент ввода в действие новых внеоборотных активов. Он характеризует долю вновь введенных операционных внеоборотных активов в общей их сумме и рассчитывается по формуле:

![]()

где КВДова - коэффициент ввода в действие новых операционных внеоборотных активов;

ОВАвд - стоимость вновь введенных операционных внеоборотных активов в отчетном периоде;

ОВАк - стоимость операционных внеоборотных активов на конец отчетного периода.

Коэффициент обновления операционных внеоборотных активов. Он характеризует прирост новых операционных внеоборотных активов в общей их сумме и рассчитывается по формуле:

![]()

где КОова - коэффициент обновления операционных внеоборотных активов;

ОВАвд - стоимость вновь введенных операционных внеоборотных активов в отчетном периоде;

ОВАв - стоимость выбывших операционных внеоборотных активов в отчетном периоде;

ОВАк - стоимость операционных внеоборотных активов на конец отчетного периода.

Указанные показатели рассчитываются в процессе анализа не только по внеоборотным активам в целом, но и в разрезе их видов — основных средств и нематериальных активов.

2. Оптимизация общего объема и состава операционных внеоборотных активов предприятия. Такая оптимизация осуществляется с учетом вскрытых в процессе анализа возможных резервов повышения производственного использования операционных внеоборотных активов в предстоящем периоде. К числу основных из таких резервов относятся: повышение производительного использования операционных внеоборотных активов во времени (за счет прироста коэффициентов сменности и непрерывности их работы) и повышение производительного использования операционных внеоборотных активов по мощности (за счет роста производительности отдельных их видов в пределах предусмотренной технической мощности). В процессе оптимизации общего объема операционных внеоборотных активов из их состава исключаются те их виды, которые не участвуют в производственном процессе по различным причинам.

Принципиальная формула для определения необходимого общего объема операционных внеоборотных активов предприятия в предстоящем периоде имеет следующий вид:

ОПова= (ОВАк – ОВАнп) * (1 + ∆КИв) * (1 + КИм) * (1 + ОРп),

ОПова - общая потребность предприятия в операционных внеоборотных активах в предстоящем периоде;

ОВАк – стоимость используемых предприятием операционных внеоборотных активов на конец отчетного периода;

ОВАнп - стоимость операционных внеоборотных активов предприятия, не принимающих непосредственного участия в производственном процессе, на конец отчетного периода;

∆КИв - планируемый прирост коэффициента использования операционных внеоборотных активов во времени;

КИм - планируемый прирост коэффициента использования операционных внеоборотных активов по мощности;

ОРп - планируемый темп прироста объема реализации продукции, выраженный десятичной дробью.

По принципиальной формуле может быть рассчитан также необходимый объем операционных внеоборотных активов в разрезе отдельных их видов и элементов, что позволяет оптимизировать их стоимостной состав в рамках общей потребности.

Обеспечение правильного начисления амортизации внеоборотных активов.

Объектами амортизации являются операционные основные средства (кроме земли) и амортизируемые виды операционных нематериальных активов. Начисление амортизации осуществляется в течение срока полезного использования соответствующего актива, устанавливаемого предприятием. При определении срока полезного использования (эксплуатации) следует учитывать:

· ожидаемое использование актива предприятием с учетом его мощности, производительности или другого полезного эффекта;

· предполагаемый физический и моральный (функциональный) износ;

· правовые или другие ограничения по срокам использования отдельных видов актива;

· другие факторы, отражающие специфику эксплуатации соответствующего актива в операционном процессе.

Обеспечение своевременного обновления операционных внеоборотных активов предприятия.

В этих целях на предприятии определяется необходимый уровень интенсивности обновления отдельных групп операционных внеоборотных активов; рассчитывается общий объем активов, подлежащих обновлению в предстоящем периоде; устанавливаются основные формы и стоимость обновления различных групп активов.

Обеспечение эффективного использования операционных внеоборотных активов предприятия.

Такое обеспечение заключается в разработке системы мероприятий, направленных на повышение коэффициентов рентабельности и производственной отдачи операционных внеоборотных активов.

Выбор форм и оптимизация структуры источников финансирования операционных внеоборотных активов.

Принципиально обновление и прирост операционных внеоборотных активов могут финансироваться за счет собственного капитала, долгосрочного заемного капитала (долгосрочного банковского кредита, финансового лизинга и т.п.) и за счет смешанного их финансирования.

В системе управления операционными внеоборотными активами предприятия одной из наиболее важных функций финансового менеджмента является обеспечение своевременного и эффективного их обновления, финансовое управление обновлением внеоборотных активов подчинено общим целям политики управления этими активами, конкретизируя управленческие решения в этой области. Последовательность разработки и принятия управленческих решений по обеспечению обновления операционных внеоборотных активов предприятия характеризуется следующими основными этапами:

Формирование необходимого уровня интенсивности обновления отдельных групп операционных внеоборотных активов предприятия.

Интенсивность обновления операционных внеоборотных определяется двумя основными факторами - их физическим и функциональным (моральным) износом. Скорость утраты внеоборотными активами своих первоначальных функциональных свойств под воздействием физического и функционального (морального) износа, а соответственно и уровень интенсивности их обновления, во многом определяются индивидуальными условиями их использования в процессе операционной деятельности предприятия. В соответствии с этими условиями индивидуализируются (в определенных пределах) и нормы амортизации различных видов операционных внеоборотных активов. Эта индивидуализация норм амортизации, определяющая уровень интенсивности обновления отдельных групп операционных внеоборотных активов, характеризует амортизационную политику предприятия.

В процессе формирования амортизационной политики предприятия, определяющей уровень интенсивности обновления отдельных групп операционных внеоборотных активов, учитываются следующие основные факторы:

• объем используемых операционных основных средств и нематериальных активов.

• методы отражения в учете реальной стоимости используемых основных средств и нематериальных активов.

• реальный срок использования предприятием амортизируемых активов.

• разрешенные законодательством методы амортизации.

• состав и структура используемых основных средств.

• темпы инфляции.

• инвестиционная активность предприятия.

Учет перечисленных факторов позволяет предприятию выбрать соответствующие методы амортизации отдельных групп операционных внеоборотных активов, в наибольшей степени отражающие специфику их использования в операционном процессе.

Определение необходимого объема обновления операционных внеоборотных активов в предстоящем периоде.

Обновление операционных внеоборотных активов предприятия может осуществляться на простой или расширенной основе, отражая процесс простого или расширенного их воспроизводства.

• Простое воспроизводство операционных внеоборотных активов осуществляется по мере физического и функционального (морального) их износа в пределах суммы накопленной амортизации (средств амортизационного фонда). Необходимый объем обновления операционных внеоборотных активов в процессе простого их воспроизводства определяется по следующей формуле:

ОВАпрос = СВф + СВм,

где ОВАпрос - необходимый объем обновления операционных внеоборотных активов предприятия в процессе простого их воспроизводства;

СВф - первоначальная восстановительная стоимость операционных внеоборотных активов, выбывающих в связи с физическим их износом;

СВм - первоначальная восстановительная стоимость операционных внеоборотных активов, выбывающих в связи с моральным их износом.

•Расширенное воспроизводство операционных внеоборотных активов осуществляется с учетом необходимости формирования новых их видов не только за счет суммы накопленной амортизации, но и за счет других финансовых источников. Необходимый объем обновления операционных внеоборотных активов в процессе расширенного их воспроизводства определяется по следующей формуле:

ОВАрасш = ОПова – ФНова + СВф + СВм

где ОВАрасш - необходимый объем обновления операционных внеоборотных активов предприятия в процессе расширенного их воспроизводства;

ОПова – общая потребность предприятия в операционных внеоборотных активах в предстоящем периоде (алгоритм ее расчета был рассмотрен ранее);

ФНова - фактическое наличие используемых операционных внеоборотных активов предприятия на конец отчетного (начало предстоящего) периода;

СВф - стоимость операционных внеоборотных активов, выбывающих в предстоящем периоде в связи с физическим их износом;

СВм - стоимость операционных внеоборотных активов, выбывающих в предстоящем периоде в связи с моральным их износом.

Алгоритмам необходимый объем обновления операционных внеоборотных активов может быть определен не только в целом по предприятию, но и в разрезе отдельных их групп.

Выбор наиболее эффективных форм обновления отдельных групп операционных внеоборотных активов.

Конкретные формы обновления отдельных групп операционных активов определяются с учетом характера намечаемого их воспроизводства.