Дипломная работа: Валютные операции банка

Дипломная работа: Валютные операции банка

Содержание:

Введение. 2

Глава 1. Теоретические основы проведения валютных операций коммерческими банками 4

1.1 Понятие валютных операций и их классификация. 4

1.1.1 Открытие и ведение счетов банками в иностранной валюте. 5

1.1.2 Покупка - продажа валютных средств коммерческими банками РФ на российском рынке и за рубежом. 15

1.1.3 Операции коммерческих банков РФ с наличной иностранной валютой и пластиковыми банковскими карточками. 20

1.2 Валютный контроль за банковскими операциями. 24

1.3 Валютные риски и управление ими. 28

Глава 2. Анализ валютных операций ОАО «Альфабанк». 32

2.1 Характеристика ОАО «Альфа-Банк». 32

2.2 Виды валютных операций, совершаемых ОАО «Альфа-Банк». 34

2.3 Анализ операций ОАО «Альфабанк» на международном и внутреннем валютном рынке. 38

2.4 Анализ доходности валютных операций ОАО «Альфа-Банк». 41

Глава 3. Совершенствование валютных операций ОАО «Альфа-Банк». 53

3.1 Мероприятия по повышению доходности валютных операций Альфа-Банка 53

3.2 Расчет экономической эффективности предложенных мероприятий. 75

Заключение. 80

Список использованной литературы.. 84

В последние годы в нашей стране сложилась новая экономическая ситуация, характеризующаяся рядом отличительных черт, к которым относится, в первую очередь, рост численности негосударственных экономических структур.

Приватизация, принятие новых законодательных актов о статусе предприятия, о собственности, о валютном регулировании и другие позволяют постепенно перейти к качественному и новому этапу развития банковской системы.

Происходят изменения и в законодательстве о банках, в том числе в направлении расширения международной деятельности коммерческих банков. При осуществлении международных сделок встает вопрос о валютных операциях как форме банковского участия в них. Многие коммерческие банки, получив лицензию на проведение валютных операций, столкнулись с трудностями по их проведению.

В этой связи возникает необходимость изучения и использования опыта работы иностранных банков на валютных рынках и механизма проведения валютных операций на нем.

Расширяющиеся международные связи, возрастающая интернационализация хозяйственной жизни вызывает объективную необходимость изучения обмена одних национальных денежных единиц на другие.

Реализация этой необходимости происходит через особый валютный рынок, где под влиянием спроса и предложения стихийно формируется валютный курс, а валютные операции становятся подчас одними из основных операциями коммерческих банков.

Исходя из актуальности темы целью данной дипломной работы является - анализ проведения валютных операций коммерческими банками.

Объектом исследования является ОАО «Альфабанк».

Для достижения указанной выше цели поставлены следующие задачи:

- изучить теоретические аспекты проведения валютных операций коммерческими банками;

- проанализировать валютные операции ОАО «Альфабанка»;

- предложить комплекс мероприятий по совершенствованию существующих и внедрению новых валютных операций, а также экономически обосновать эффективность использования предложенных мероприятий в плане оценки проектной прибыли от их внедрения.

Для решения поставленных задач предварительно изучив теоретические аспекты, проанализировав во втором разделе проведение валютных операций коммерческим банком, в третьем разделе на базе выявленных закономерностей предложим комплекс мероприятий по повышению доходности валютных операций и рассчитаем экономическую эффективность предложенных мероприятий.

Глава 1. Теоретические основы проведения валютных операций коммерческими банками

1.1 Понятие валютных операций и их классификация

В своей деятельности коммерческие банки привлекают денежные средства предприятия, физических лиц, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим субъектам, нуждающимся в дополнительных средствах.

Согласно Закону «О валютном регулировании и валютном контроле» к валютным операциям относятся:

а) приобретение резидентом у резидента и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа;

б) приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

в) приобретение нерезидентом у нерезидента и отчуждение нерезидентом в пользу нерезидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

г) ввоз на таможенную территорию Российской Федерации и вывоз с таможенной территории Российской Федерации валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг;

д) перевод иностранной валюты, валюты Российской Федерации, внутренних и внешних ценных бумаг со счета, открытого за пределами территории Российской Федерации, на счет того же лица, открытый на территории Российской Федерации, и со счета, открытого на территории Российской Федерации, на счет того же лица, открытый за пределами территории Российской Федерации;

е) перевод нерезидентом валюты Российской Федерации, внутренних и внешних ценных бумаг со счета (с раздела счета), открытого на территории Российской Федерации, на счет (раздел счета) того же лица, открытый на территории Российской Федерации;

Коммерческие банки могут осуществлять вышеуказанные операции только при наличии соответствующей лицензии ЦБР. Банки, получившие лицензию на валютные операции, называются уполномоченными банками.

1.1.1 Открытие и ведение счетов банками в иностранной валюте

Банк в соответствии со своим уставом и лицензией на ведение международных операций принимает средства в иностранной валюте на счета государственных, акционерных, арендных и иных предприятий, объединений и организаций и совместных предприятий (в дальнейшем именуемых "предприятия").

Для открытия текущего валютного счета предприятие должно предоставить в банк следующие документы:

- заявление, содержащее его полное наименование, официальный адрес, номер телефона, телефакса и телекса. Заявление должно быть подписано руководителем и главным бухгалтером предприятия, скреплено печатью предприятия и содержать обязательство клиента соблюдать банковские правила открытия и ведения валютного счета;

- копии учредительных документов (договора о создании предприятия и его утвержденного устава), заверенные нотариально или вышестоящей организацией, или организацией, которая проводила регистрацию учредительных документов;

- решение о создании или реорганизации предприятия (только для организаций, которые в соответствии с действующими правилами должны представлять такой документ при открытии в банке расчетного счета);

- карточку установленной формы с образцами подписей лиц, уполномоченных распоряжаться счетом, и оттиском печати предприятия (подписи лиц, уполномоченных распоряжаться счетом предприятия, должны быть удостоверены нотариально);

- копию документа о регистрации местными органами власти;

- справку из налоговой инспекции об ее уведомлении о том, что предприятие открывает в банке валютный счет;

- справку из пенсионного фонда РФ о постановке на учет;

- справку из фонда обязательного медицинского страхования;

- в принципе банк может потребовать наличие экспортного или импортного контракта у предприятия.

Оформление и заверение карточки с образцами подписей, копии устава (положения) и документа о создании предприятия производятся по правилам, установленным Центральным банком РФ для оформления этих документов при открытии расчетных, текущих и бюджетных счетов в банке.

Банк оформляет открытие текущего валютного счета клиента на основе договора о расчетно - кассовом обслуживании по валютным счетам.

Текущие валютные счета открываются банком в иностранной валюте и в валютах клиринговых счетов.

В свободно конвертируемой валюте банк открывает владельцу валютных фондов только один валютный счет, при этом валюта счета определяется по выбору клиента. Конверсия в другие валюты осуществляется без ограничения. Конверсия одной валюты в другую производится по действующему курсу международного валютного рынка на день совершения операции. Курсовые разницы, связанные с пересчетом валют, относятся на счет владельца счета.

По желанию клиента банк вместо счета в одной из свободно конвертируемых валют может открыть счет в рублях со свободной конверсией, возможность которой определяется валютной позицией банка. Пересчет рублей в иностранную валюту и иностранной валюты в рубли осуществляется по курсу, установленному Центральным банком РФ на день совершения операции.

Устанавливается следующий режим текущих валютных счетов предприятий, средства валютных фондов которых учитываются банком.

На текущий валютный счет могут быть зачислены суммы в иностранной валюте:

- экспортная выручка в иностранной валюте;

- перечисленные с текущих валютных счетов других российских предприятий;

- перечисленные с текущих валютных счетов предприятий с иностранным участием, зарегистрированных на территории России, в оплату купленных владельцем счета на проводимых валютными биржами торгах;

- с текущих валютных счетов других владельцев (и физических лиц), в том числе на оплату взносов и паев участников в капитал акционерных и тому подобных организаций;

- другие суммы, используемые и получаемые в рамках валютных операций, разрешенных банку лицензией.

Выручка от экспорта зачисляется на транзитный валютный счет экспортера в уполномоченном банке, после чего 50 процентов выручки подлежит обязательной продаже на внутреннем валютном рынке по курсу ЦБ России (если требование обязательной продажи относится к поступившей сумме). При этом курс ЦБ устанавливается по результатам торгов на Московской межбанковской валютной бирже.

Банк начисляет и выплачивает проценты по текущим валютным счетам в тех валютах, по которым имеет доходы от их размещения на международном валютном рынке. Установление процентных ставок, их размеров, а также взимание платежей за банковские услуги производятся в соответствии с тарифами банка.

Банк по поручению владельцев валютных счетов принимает средства во вклады на различные сроки в зависимости от валюты вклада.

Все платежи с текущих валютных счетов производятся банком в пределах остатка средств на счете. Исключительные права по осуществлению платежей по овердрафту могут быть предоставлены постоянным надежным клиентам банка по решению его правления.

Предприятия независимо от форм собственности, включая предприятия с участием иностранных инвестиций, осуществляет обязательную продажу 30 процентов валютной выручки от экспорта товаров (работ, услуг) на внутреннем валютном рынке Российской Федерации через уполномоченные банки Российской Федерации по рыночному курсу рубля.

При осуществлении обязательной продажи предприятия могут продать иностранную валюту через уполномоченные банки на межбанковских валютных биржах, а также по согласованию с Департаментом иностранных операций Банка России - в Валютный резерв Банка России.

Обязательная продажа производится предприятиями от всей суммы поступлений в иностранной валюте от организаций и физических лиц, не являющихся резидентами Российской Федерации.

Обязательной продаже не подлежат следующие поступления в иностранной валюте от нерезидентов:

- поступления в качестве взносов в уставный капитал (фонд), а также доходы (дивиденды), полученные от участия в капитале;

- поступления от продажи фондовых ценностей (акций, облигаций), а также доходы (дивиденды) по фондовым ценностям (акциям, облигациям);

- поступления в виде привлеченных кредитов (депозитов, вкладов), а также суммы, поступающие в погашение предоставленных кредитов (депозитов, вкладов), включая начисленные проценты;

- поступления в виде пожертвований на благотворительные цели.

- поступления от реализации гражданами в установленном Банком России порядке товаров (работ, услуг) на территории Российской Федерации.

Обязательной продаже не подлежат поступившие от резидентов платежи в иностранной валюте, которые производятся за счет средств, оставшихся после обязательной продажи части экспортной выручки (средства на текущих валютных счетах предприятий), а также средства в иностранной валюте, купленные на внутреннем валютном рынке Российской Федерации.

Обязательная продажа валюты производится по поручению предприятий, в пользу которых поступила валютная выручка, с их транзитных валютных счетов. После обязательной продажи валютных средств с транзитных валютных счетов оставшаяся часть валютной выручки перечисляется по поручению предприятий на их текущие валютные счета и может использоваться на любые цели, в соответствии с действующим законодательством. Суммы в иностранной валюте, поступающие от резидентов на транзитные валютные счета посреднических организаций в оплату стоимости импортируемых по поручению резидентов товаров за счет их средств с текущих валютных счетов, не подлежат обязательной продаже и зачисляются в полном объеме (включая комиссионное вознаграждение) в пользу указанных посредников на их текущие валютные счета для выполнения посредническими организациями соответствующих внешнеторговых договоров / контрактов.

Операции с иностранной валютой на внутреннем валютном рынке Российской Федерации осуществляются через уполномоченные банки. Уполномоченные банки имеют право покупать и продавать иностранную валюту:

- от своего имени по поручению предприятий и коммерческих банков (посреднические операции за комиссионное вознаграждение) ;

- от своего имени и за свой счет.

Доступ на внутренний рынок Российской Федерации через уполномоченные банки для предприятий, не являющихся резидентами Российской Федерации, осуществляется по разрешению Банка России.

Уполномоченные банки по поручению предприятия продают средства в иностранной валюте: другому предприятию, на межбанковском валютном рынке (непосредственно уполномоченному банку или через валютную биржу) или Банку России. При выполнении поручения предприятия на продажу иностранной валюты, включая обязательную продажу части экспортной выручки, подлежащей реализации непосредственно на внутреннем валютном рынке, уполномоченный банк имеет право покупать за свой счет указанные средства в иностранной валюте. В случае проведения операций по покупке и продаже иностранной валюты от своего имени и за свой счет уполномоченный банк ведет открытую валютную позицию. Порядок ведения и лимиты открытой валютной позиции устанавливаются Банком России.

Уполномоченные банки имеют право покупать и продавать иностранную валюту на внутреннем валютном рынке для осуществления валютных операций с физическими лицами (неторговых валютных операций) в порядке, установленном Банком России.

Резиденты Российской Федерации имеют право покупать иностранную валюту за рубли через уполномоченные банки на внутреннем валютном рынке для целей осуществления текущих валютных операций, а также платежей в погашение основного долга по кредитам, полученным в иностранной валюте. Иностранная валюта, купленная предприятиями - резидентами Российской Федерации на внутреннем валютном рынке, зачисляется в полном объеме на их текущие валютные счета в уполномоченных банках Российской Федерации.

Уполномоченные банки осуществляют валютные операции, связанные с движением капитала, по поручению предприятий только при наличии у последних разрешений (лицензий) Банка России на проведение этих операций.

Уполномоченные банки осуществляют контроль за своевременной и полной реализацией предприятиями части экспортной выручки, подлежащей обязательной продаже на внутреннем валютном рынке.

При реализации на территории России за иностранную валюту товаров, полученных резидентом от нерезидента по договорам консигнации, заключенным между ними, вся валютная выручка от реализации товаров, принадлежащих резиденту, от имени резидента РФ должна зачисляться в общем порядке на счета резидентов в уполномоченных банках в полном объеме.

В случае, когда резидент РФ реализует товары за иностранную валюту от имени нерезидента в соответствии с заключенными между ними договорами поручения, выручкой резидента считается вознаграждение, уплачиваемое доверителем - нерезидентом поверенному - резиденту за исполнение поручения. Указанное вознаграждение зачисляется в полном объеме на транзитные валютные счета резидентов в уполномоченных банках. Сокрытой в этом случае считается валютная выручка поверенного резидента, не зачисленная на счета в уполномоченных банках на территории РФ.

При ввозе в РФ товаров в виде имущественного взноса нерезидента - участника договора о совместной деятельности в общую долевую собственность участников договора, указанные товары учитываются на отдельном балансе у российского участника договора. Реализация на территории РФ за иностранную валюту указанных товаров осуществляется от имени российского участника договора, и вся выручка от этой реализации должна зачисляться в общем порядке на счета резидентов в уполномоченных банках в полном объеме.

Если валютная выручка, в том числе выручка от реализации за иностранную валюту на территории РФ товаров, не была отражена в бухгалтерском учете предприятий и организаций, то эта выручка в соответствии с налоговым законодательством считается сокрытым доходом и влечет за собой применение соответствующих санкций, предусмотренных налоговым законодательством, включая взыскание всей суммы сокрытого дохода в иностранной валюте.

Механизм вовлекает в систему валютного контроля все коммерческие банки, а также ЦБ РФ в качестве главного законодателя в сфере валютного регулирования. Данная инструкция значительно усиливает роль ЦБ как основного органа, контролирующего возврат в Россию валютных средств, полученных от экспорта товаров. Коммерческие банки стали агентами государственного валютного контроля и обязаны предоставлять любую информацию об экспортных операциях и поступлениях валютной выручки на счета экспортеров по требованию государственных органов контроля.

Базовым документом валютного контроля является паспорт сделки, оформляемый экспортером в банке. Паспорт сделки - стандартный документ, содержащий основные условия внешнеторгового контракта. После подписания экспортером и обслуживающим его банком паспорта сделки банк берет на себя контроль за своевременным выполнением контракта и поступлением валютных средств на счета экспортера. Другой документ - учетная карточка таможенно - банковского контроля, которая составляется таможенными органами для направления в банки. Учетная карточка составляется на каждую экспортную сделку после обработки сведений о внешнеторговых операциях в вычислительном центре таможенного комитета на базе грузовой таможенной декларации.

Экспортеры должны своевременно зачислять валютную выручку от экспорта на свои валютные счета в уполномоченных банках. При этом зачисление выручки от экспорта товаров на другой счет, кроме счета экспортера в уполномоченном банке, указанного в контракте, допускается только с разрешения ЦБ РФ.

Основными видами операций банка со средствами физических лиц являются: прием депозитов до востребования и депозитов на срок.

Принимая вклад до востребования и открывая текущий счет, банк дает клиенту - фирме, государственному учреждению, частному лицу - обязательство выплачивать по его требованию без предварительного уведомления любые суммы в пределах вклада.

Депозиты на срок представляют собой вклады, которые могут изыматься с уведомлением за несколько дней или по истечении установленного срока. В отдельных случаях депозитные счета не открываются, а лишь устанавливается предел, ниже которого не может опускаться остаток по текущему счету клиента, и эта сумма считается срочным вкладом. Принимая вклад, банк выдает сберегательный сертификат или просто выписку о состоянии счета.

Для распоряжения текущим счетом применяются различные инструменты, но основной из них - чековая книжка, выдаваемая банком.

Крупные зарубежные банки наряду с чековыми книжками выдают клиентам особые дебетовые карточки, на которых напечатано наименование банка, имя и подпись клиента, номер его счета, дата выдачи. Карточки позволяют получать небольшие суммы наличными в специальных автоматах, устанавливаемых в крупных торговых центрах, или же приобретать товары без их оплаты наличными. Кроме того, такие карточки используются как удостоверения личности клиентов, гарантирующие оплату выставленных ими чеков.

По текущим счетам и вкладам банки начисляют выплачивают проценты в валюте счета. Размер процентных ставок в зависимости от степени заинтересованности банков в привлечении иностранной валюты может быть выше и ниже процентных ставок по счетам в национальной валюте.

Проценты по вкладам определяются с учетом их срока. Процент может быть как фиксированным, так и скользящим. При досрочном изъятии срочного вклада банк начисляет проценты по пониженной ставке или удерживает часть процентных выплат, стимулируя тем самым поступление средств более устойчивого характера.

В последние годы у крупных российских банков расширились возможности выдачи клиентам валютных кредитов. Банк может выдать предприятиям и организациям кредиты в иностранной валюте с погашением их за счет использования валютной выручки от экспорта товаров и услуг, произведенных в результате осуществления прокредитованных мероприятий или за счет других валютных поступлений.

Процентные ставки по кредитам в инвалюте устанавливаются банком с таким расчетом, чтобы сумма полученных банком процентов покрывала его расходы по привлечению средств, используемых для предоставления кредитов.

Периодичность и сроки уплаты процентов за пользование кредитом определяются банком по согласованию с заемщиком.

Важное значение при оценке кредитных рисков приобретает подробный анализ технико-экономического обоснования с точки зрения оценки обеспечения эффективного использования кредита и возможности вернуть всю сумму валютной задолженности в указанный срок.

1.1.2 Покупка - продажа валютных средств коммерческими банками РФ на российском рынке и за рубежом

Рассмотрим операции с иностранной валютой и операции валютного рынка, поскольку они ежедневно происходят в крупных банках.

Валютный рынок в узком смысле слова - особый институциональный механизм, опосредующий отношения по поводу купли и продажи иностранной валюты, где большинство сделок заключается между банками . Валютный рынок в широком смысле слова - это отношение не только между его субъектами (т.е. в основном между банками), но и между банками и их клиентами.

Главная характерная черта валютного рынка заключается в том, что на нем денежные единицы противостоят друг другу только в виде записей по корреспондентским счетам. Валютный рынок представляет собой преимущественно межбанковский рынок, поскольку именно в ходе межбанковских операций непосредственно формируется курс валюты. Роль валютного рынка в экономике определяется его функциями:

- обслуживание международного оборота товаров, услуг и капиталов;

- формирование валютного курса под влиянием спроса и предложения;

- механизм для защиты от валютных рисков и приложения спекулятивных капиталов;

- инструмент государства для целей денежно - кредитной и экономической политики.

Котировка валюты - определение ее курса. Полная котировка включает курс покупателя и курс продавца, в соответствии с которым банк купит или продаст иностранную валюту на национальную. Разница между курсом покупателя и продавца - маржа - является для банка источником дохода, за счет которого он покрывает расходы по осуществлению сделки и в определенной степени служит для страхования валютного риска.

В процессе совершения сделок с валютой банк получает одну валюту на другую. Соотношение требований и обязательств банка в иностранной валюте определяют его валютную позицию. Если требования и обязательства совпадают, валютная позиция считается закрытой, при несовпадении - открытой. Открытая позиция может быть двух типов: короткая и длинная. Позиция, при которой обязательства по данной валюте превышают требования, называется короткой, а если требования превышают обязательства - длинной.

Размер открытой валютной позиции уполномоченного банка определяется как разница между суммой иностранной валюты, купленной банком за свой счет начиная с 1 января отчетного года, и суммой, проданной банком за свой счет за тот же период времени иностранной валюты.

Для операций уполномоченного банка по купле - продаже иностранной валюты на внутреннем валютном рынке Российской Федерации за рубли устанавливается лимит открытой валютной позиции.

Торговля валютой в банках осуществляется валютными дилерами. Для успеха особенно важно сотрудничество в группе дилеров. Такая группа сможет работать совместно только в том случае, если каждый ее член способен подавить свою индивидуальность. Почти непрерывно все дилеры работают одновременно на нескольких телефонах. Когда заключаются крупные сделки, курсы могут меняться, после чего дилеры должны вносить поправки.

Торговля валютой требует современного технического оборудования. Предложения делаются по телефону или с использованием телетайпа, или по системе Reuters, в зависимости от расстояния и удобства. Ставки при наличных сделках и сделках на срок по разным валютам и ставки денежного рынка индицируются (показываются) на большом табло ставок.

В зависимости от лицензии банки могут заниматься операциями по покупке - продаже валюты либо только на внутреннем валютном рынке, либо на внутреннем и внешнем рынках. Обычно банкам разрешается заниматься этими операциями только после получения как минимум расширенной лицензии на совершение операций в валюте. Эта лицензия, как правило, дает банку возможность производить операции покупки - продажи валюты только на внутреннем валютном рынке, то есть на валютных биржах или на межбанковском валютном рынке. Право на совершение операций покупки - продажи валюты на внешних (международных) рынках дает только генеральная лицензия на совершение операций в валюте.

Торговля валютой происходит в виде наличных или срочных операций. Наличные валютные операции осуществляются в основном на условиях "спот", что подразумевает расчет на второй рабочий день после заключения сделки по курсу, зафиксированному в момент ее заключения. Это позволяет перевести деньги в любую страну и завершить оформление сделки. Базой для проведения операций "спот" служат корреспондентские отношения между банками. Валютные операции "спот" составляют примерно 90 процентов всех сделок в валюте.

Банки использую операции "спот" для поддержания минимально необходимых рабочих остатков иностранных банках на счетах "Ностро" в целях уменьшения излишков в одной валюте и покрытия потребности в другой. С помощью этого банки регулируют свою валютную позицию в целях избежания образования непокрытых остатков на счетах.

Срочными операциями называются валютные сделки, расчет по которым происходит более чем через два рабочих дня после их заключения. Цель их применения :

- страхование от изменения курсов валют;

- извлечение спекулятивной прибыли;

Межбанковские срочные сделки получили название "форвардных". В момент заключения сделки фиксируется срок, курс и сумма, но до наступления срока (обычно 1-6 месяцев) никакие суммы по счетам не проводятся.

К особенностям срочных сделок относятся:

- существование интервала во времени между моментом заключения и исполнения сделки;

- курс валюты определяется в момент заключения сделки.

В биржевых котировочных бюллетенях публикуется курс для сделок "спот" и премии или скидки для определения курса по сделкам "форвард" на разные сроки, как правило 1, 3 или 6 месяцев. Если валюта по сделке "форвард" котируется дороже, чем при немедленной поставке на условиях "спот", то она котируется с премией.

Среди срочных сделок с иностранной валютой выделяют сделки с "аутрайтом" - с условием поставки валюты на определенную дату, и сделки с "опционом" - с условием нефиксированной даты поставки. Одна из сторон по опционной сделке имеет право выбирать для себя наиболее выгодные условия исполнения обязательств. За это право вторая сторона получает премию, зависящую от длительности опциона, от разницы курсов при заключении сделки и оговоренных в данной операции. Их цель - ограничить потери от колебания курсов валют, т.е. страхование поступлений и платежей в валюте от валютного риска.

В зависимости от того, кто из участников и каким образом имеет право на изменение условий сделки, различают: опцион покупателя или сделку с предварительной премией, опцион продавца или сделку с обратной премией, временной опцион.

В случае опциона покупателя держатель опциона имеет право получить валюту в определенный день по обусловленному курсу. Покупатель оставляет за собой право отказаться от приема валюты, уплатив за это продавцу премию в качестве отступного. По опциону продавца держатель опциона может поставить валюту в обусловленный день по определенному курсу. Право на отказ от сделки принадлежит продавцу, и он платит премию покупателю в качестве отступного.

Сделки "своп" представляют собой валютные операции, сочетающие куплю или продажу валюты на условиях наличной сделки "спот" с одновременно куплей или продажей той же валюты на срок по курсу "форвард". Очередность проведения этих операций имеет свое название. Так, сделка, при которой происходит продажа иностранной валюты на условиях "спот" с одновременной ее покупкой на условиях "форвард", называется Репорт, сделка, где имеют место покупка иностранной валюты на условиях "спот" и одновременна продажа ее на условиях "форвард" - депорт. Сделки "своп" осуществляются по договоренности двух банков обычно на срок от одного дня до 6 месяцев. Эти операции могут производиться между коммерческими банками, между коммерческими и центральными банками и между самими центральными банками.

При сравнении операций "своп" и сделок с временным опционом необходимо отметить, что сделки с временным опционом осуществляют полную защиту от валютных рисков, в то время как операции "своп" только частично страхуют от них. Это обусловлено тем, что при проведении операции "своп" возникает валютный риск вследствие изменения в противоположную сторону дисконта или премии в период между заключением сделки и днем поставки валюты.

Валютный арбитраж совершается с целью извлечения прибыли на разнице курсов валют на рынках разных стран или в разных регионах одной большой страны, где курсы на различных биржах колеблются до 30 пунктов (такой арбитраж называется - пространственным) или на изменении валютного курса во времени (именуется - временной арбитраж). Необходимым условием его проведения является свободная обратимость валют. Предпосылкой служит несовпадение курсов.

В силу того что продажа и покупка валюты на разных рынках происходит практически одновременно, особенно с развитием ЭВМ и современных средств связи, пространственный арбитраж практически не связан с валютными рисками. Арбитражная операция может проводиться не только с двумя, но и с несколькими валютами. сравнительно небольшой размер прибыли, как правило, компенсируется большими размерами сумм сделок и быстротой оборачиваемости капитала.

Различают также конверсионный арбитраж, предполагающий покупку валюты самым дешевым образом, используя наиболее выгодный рынок. В отличие от пространственного и временного арбитража в конверсионном арбитраже начальная и конечная валюты не совпадают. При проведении конверсионного арбитража учитывается как использование наиболее благоприятных рынков для его проведения, так и изменения курсов валют во времени.

Другой вид арбитража - процентный - предполагает получение прибыли на разнице в процентных ставках на различных рынках ссудных капиталов. При проведении процентного арбитража необходимо учитывать не только разницу в процентных ставках, но и размер премии, так как прибыль от разницы в процентных ставках должна покрыть потерю от уплаты премии при совершении операции "форвард". В современных условиях валютный арбитраж уступает место процентному. Для проведения валютного арбитража необходимы огромные суммы, вследствие того что современные средства информации и развитие сети банков выравнивают валютный курс на разных рынках. Одновременно с этим все еще существует разница в процентных ставках из-за несогласованности национальных политик в области процентных ставок и нестабильности валют, хотя процессы интеграции на рынке ссудных капиталов усиливаются.

Российские коммерческие банки могут производить следующие операции с наличной иностранной валютой :

1. Покупка - продажа наличной иностранной валюты физическим лицам за российские рубли;

2. Прием и выдача наличной валюты со счетов физических лиц;

3. Выдача наличной валюты по банковским пластиковым карточкам;

4. Покупка за наличную иностранную валюту платежных документов в валюте;

5. выдача наличной валюты со счетов юридических лиц (только на командировочные расходы);

6. Покупка наличной иностранной валюты на межбанковском рынке (банкнотные сделки);

7. Зачисление наличной валюты на счета банков корреспондентов, и подкрепление собственных счетов в банках корреспондентах.

Для обеспечения валютного обслуживания российских и иностранных граждан банки организуют обменные пункты.

Курс покупки и курс продажи наличной иностранной валюты и платежных документов в иностранной валюте за наличные рубли, а также кросс - курс обмена (конверсии) наличной иностранной валюты устанавливаются банками самостоятельно. В целях регулирования внутреннего валютного рынка Российской Федерации и ограничения размеров валютного и курсового рисков Банк России может устанавливать предел отклонения курса покупки наличной иностранной валюты и платежных документов в иностранной валюте за наличные рубли от курса продажи за наличные рубли, а также предел отклонения вышеназванных курсов покупки и продажи от курса иностранных валют к рублю, устанавливаемого Банком России.

Курс покупки и курс продажи наличной иностранной валюты и платежных документов в иностранной валюте за наличные рубли, а также кросс - курс обмена (конверсии) наличной иностранной валюты устанавливаются приказом по банку либо отдельным распоряжением руководителя соответствующего подразделения банка, которому приказом по банку предоставлено право устанавливать указанные курсы покупки и продажи. Допускается установление приказом по банку либо вышеуказанным распоряжением руководителя соответствующего подразделения банка разных курсов покупки и курсов продажи наличной иностранной валюты и платежных документов в иностранной валюте за наличные рубли, а также кросс - курсов обмена (конверсии) наличной иностранной валюты для разных обменных пунктов банка.

За совершение валютно - обменных операций банк может взимать комиссионное вознаграждение в наличных рублях или в наличной иностранной валюте. Тариф комиссионного вознаграждения утверждается руководителем банка. Банки могут совершать валютно - обменные операции только с наличной иностранной валютой, курс которой к рублю устанавливается Банком России.

Банкам запрещается совершать операции только по покупке или только по продаже наличной иностранной валюты и платежных документов в иностранной валюте за наличные рубли.

Валютно - обменные операции совершаются при предъявлении физическим лицом (резидентом или нерезидентом) кассиру обменного пункта документа, удостоверяющего личность.

В современной практике денежных расчетов граждан развитых стран большая роль принадлежит автоматизированным безналичным платежам с помощью различного рода банковских карточек, которые выпускаются в обращение банками, финансовыми, торговыми и иными компаниями и обеспечивают клиента широким спектром финансовых услуг.

Финансовые учреждения создают свои программы использования кредитных карточек, стремясь соответствовать потребностям рынка в кредитном обслуживании и в то же время максимально застраховать от финансовых потерь применяемую ими схему отношений с участниками операций. Каждое финансовое учреждение свободно в установлении собственных правил предоставления кредита, величины взимаемого процента и годовых или пооперационных комиссионных платежей.

Владелец карточки имеет право в пределах установленных банком ограничений получать кредиты банка при оплате им товаров или в форме наличности, использовать карточку для расчетов на всех предприятиях торговли и услуг, принимающих карточки данного типа, с прохождением идентификации личности или без нее, в зависимости от суммы покупки платить задолженность банку после покупки, до начала действия банковского кредита.

Владелец кредитной карточки обязан предоставлять банку достоверную информацию о себе; своевременно погашать банку задолженность по кредиту и начисленные проценты; уведомлять банк о потере или хищении кредитной карточки и об известных ему случаях несанкционированного ее использования; платить банку - эмитенту установленную сумму за использование карточки. Банк - эмитент кредитной карточки имеет право проверять платежеспособность владельца карточки любыми законными средствами; прекращать кредитование в случаях, соглашением с владельцем карточки; взимать с владельца карточки проценты и комиссионные, предусмотренные действующими на данный момент банковскими тарифами; распоряжаться счетом владельца карточки в соответствии с условиями соглашения между владельцем карточки и банком; не оплачивать предприятиям торговли и сервиса счета за покупки, выполненные с нарушением правил использования кредитной карточки (превышение лимита кредитования, несанкционированная покупка) и правил идентификации покупателя, предусмотренных соглашением, регулирующим прием кредитных карточек данным предприятием; взимать платежи с предприятия торговли или сервиса за услуги по расчетам с кредитными карточками в соответствии с действующими тарифами банка.

Банк - эмитент обязан принимать к оплате от предприятий торговли и сервиса счета владельца карточки за покупки, совершенные в соответствии с соглашением между банком и владельцем; при получении надлежащим образом оформленного уведомления со стороны владельца карточки об ее утере, хищении или о совершении несанкционированных платежей блокировать счет карточки и опубликовать ее номер в специальном служебном бюллетене, чтобы избежать обслуживания незаконного держателя этой карточки; сообщать владельцу карточки о действиях в отношении его банковского счета и об изменениях в режиме использования карточек.

Организация торговли или сервиса, принимающая платежи по кредитным карточкам, имеет право провести идентификацию карточки, обратившись в банк - эмитент; отказаться от приема платежа по карточке без объяснения причин; задержать кредитную карточку покупателя, если установлено, что он является ее незаконным держателем. Организация торговли или сервиса обязана не разглашать информацию о шифрах кредитной карточки покупателя организациям и лицам, не связанным с обслуживанием банком - эмитентом владельца этой карточки.

Система использования кредитных карточек (VISA, American Express, Tomas Kuk) получила свое развитие и в коммерческих банках на территории России. Коммерческие банки могут осуществлять операции с кредитными карточками как для российских, так и для иностранных граждан, заключив соответствующий договор с уполномоченными банками.

1.2 Валютный контроль за банковскими операциями

Валютное законодательство РФ состоит из Федерального закона «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12.2003г. и принятых в соответствии с ним федеральных законов.

Федеральный закон «О валютном регулировании и валютном контроле» устанавливает правовые основы и принципы валютного регулирования и валютного контроля в Российской Федерации, полномочия органов валютного регулирования, а также определяет права и обязанности резидентов и нерезидентов в отношении владения, пользования и распоряжения валютными ценностями, права и обязанности нерезидентов в отношении владения, пользования и распоряжения валютой Российской Федерации и внутренними ценными бумагами, права и обязанности органов валютного контроля и агентов валютного контроля.

Органами валютного регулирования в Российской Федерации являются Центральный банк Российской Федерации, а также Правительство Российской Федерации.

Органами валютного контроля в Российской Федерации являются Центральный банк Российской Федерации, федеральные органы исполнительной власти, уполномоченные Правительством Российской Федерации.

Агентами валютного контроля являются уполномоченные банки, подотчетные Центральному банку Российской Федерации, а также не являющиеся уполномоченными банками профессиональные участники рынка ценных бумаг, в том числе держатели реестра (регистраторы), подотчетные федеральному органу исполнительной власти по рынку ценных бумаг, таможенные органы и налоговые органы.

Коммерческие банки как агенты валютного контроля осуществляют валютный контроль за всеми видами валютных операций в соответствии с действующим валютным законодательством.

Органы и агенты валютного контроля и их должностные лица в пределах своей компетенции и в соответствии с законодательством Российской Федерации имеют право:

1) проводить проверки соблюдения резидентами и нерезидентами актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

3) запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов. Обязательный срок для представления документов по запросам органов и агентов валютного контроля не может составлять менее семи рабочих дней со дня подачи запроса.

Органы валютного контроля и их должностные лица в пределах своей компетенции имеют право:

1) выдавать предписания об устранении выявленных нарушений актов валютного законодательства Российской Федерации и актов органов валютного регулирования;

2) применять установленные законодательством Российской Федерации меры ответственности за нарушение актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

Порядок представления резидентами и нерезидентами подтверждающих документов и информации при осуществлении валютных операций агентам валютного контроля устанавливается:

1) для представления агентам валютного контроля, за исключением уполномоченных банков, - Правительством Российской Федерации;

2) для представления уполномоченным банкам - Центральным банком Российской Федерации.

В целях осуществления валютного контроля агенты валютного контроля в пределах своей компетенции имеют право запрашивать и получать от резидентов и нерезидентов следующие документы (копии документов), связанные с проведением валютных операций, открытием и ведением счетов:

1) документы, удостоверяющие личность физического лица;

2) документ о государственной регистрации физического лица в качестве индивидуального предпринимателя;

3) документы, удостоверяющие статус юридического лица, - для нерезидентов, документ о государственной регистрации юридического лица - для резидентов;

4) свидетельство о постановке на учет в налоговом органе;

5) документы, удостоверяющие права лиц на недвижимое имущество;

6) документы, удостоверяющие права нерезидентов на осуществление валютных операций, открытие счетов (вкладов), оформляемые и выдаваемые органами страны места жительства (места регистрации) нерезидента, если получение нерезидентом такого документа предусмотрено законодательством иностранного государства;

7) уведомление налогового органа по месту учета резидента об открытии счета (вклада) в банке за пределами территории Российской Федерации;

8) регистрационные документы в случаях, когда предварительная регистрация предусмотрена в соответствии с настоящим Федеральным законом;

9) документы (проекты документов), являющиеся основанием для проведения валютных операций, включая договоры (соглашения, контракты), доверенности, выписки из протокола общего собрания или иного органа управления юридического лица; документы, содержащие сведения о результатах торгов (в случае их проведения); документы, подтверждающие факт передачи товаров (выполнения работ, оказания услуг), информации и результатов интеллектуальной деятельности, в том числе исключительных прав на них, акты государственных органов;

10) документы, оформляемые и выдаваемые кредитными организациями, включая банковские выписки; документы, подтверждающие совершение валютных операций;

11) таможенные декларации, документы, подтверждающие ввоз в Российскую Федерацию валюты Российской Федерации, иностранной валюты и внешних и внутренних ценных бумаг в документарной форме;

12) паспорт сделки.

Агенты валютного контроля вправе требовать представления только тех документов, которые непосредственно относятся к проводимой валютной операции.

Все документы должны быть действительными на день представления агентам валютного контроля. По запросу агента валютного контроля представляются надлежащим образом заверенные переводы на русский язык документов, исполненных полностью или в какой-либо их части на иностранном языке. Документы, исходящие от государственных органов иностранных государств, подтверждающие статус юридических лиц - нерезидентов, должны быть легализованы в установленном порядке. Иностранные официальные документы могут быть представлены без их легализации в случаях, предусмотренных международным договором Российской Федерации.

Документы представляются агентам валютного контроля в подлиннике или в форме надлежащим образом заверенной копии. Если к проведению валютной операции или открытию счета имеет отношение только часть документа, может быть представлена заверенная выписка из него.

Оригиналы документов принимаются агентами валютного контроля для ознакомления и возвращаются представившим их лицам. В материалы валютного контроля в этом случае помещаются заверенные агентом валютного контроля копии.

Органы и агенты валютного контроля представляют органу валютного контроля, уполномоченному Правительством Российской Федерации, необходимые для осуществления его функций документы и информацию в объеме и порядке, которые устанавливаются Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

1.3 Валютные риски и управление ими

Валютные риски являются частью коммерческих рисков, которым подвержены участники международных экономических отношений. Валютные риски представляют собой вероятность наступления потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием контракта или кредитного соглашения и осуществлением платежа. В основе валютного риска лежит изменение реальной стоимости денежного обязательства в указанный период.

Возникновение валютных рисков связано со следующими факторами:

1. Основной валютный риск может возникнуть при завершении сделки в рублевом выражении с последующей конвертацией полученной выручки в ее валютный эквивалент.

2. Валютный риск возникает также при использовании рублевого обеспечения кредита. Резкое повышение курса может привести к тому, что обеспечение не будет покрывать существующей задолженности банку заемщика.

3. Другим не менее важным фактором является понижение курса валюты, в которой проводится банковская операция, по отношению к рублю.

4. Валютный риск для заемщика может возникнуть в случае завершения расчетной операции в одной валюте при необходимости ее конвертации в другую. Изменение курсового соотношения может привести к существующим потерям для клиента и возникновению валютного риска у банка.

Валютные риски обычно управляются в банках различными методами.

Первым шагом к управлению валютными рисками внутри структуры банка является установление лимитов на валютные операции. Так, например, очень распространены следующие виды лимитов:

- лимиты на иностранные государства (устанавливается максимально возможные суммы для операций в течении дня с клиентами и контрпартнерами в сумме из каждой конкретной страны)

- лимиты на операции с контрпартнерами и клиентами (устанавливается максимально возможная сумма для операций на каждого контрпартнера, клиента или виды клиентов)

- лимит инструментария (установление ограничений по используемым инструментам и валютам с определением списка возможных к торговле валют и инструментов торговли)

- установление лимитов на каждый день и каждого дилера (обычно устанавливается размер максимально возможной открытой позиции по торгуемым иностранным валютам, возможный для переноса на следующий рабочий день для каждого конкретного дилера и каждого конкретного инструмента)

- лимит убытков (устанавливается максимально возможный размер убытков, после достижения которого все открытые позиции должны быть закрыты с убытками) . В некоторых банках такой лимит устанавливается на каждый рабочий день или отдельный период (обычно один месяц) , в некоторых банках он подразделяется на отдельные виды инструментов, а в некоторых банках может также устанавливаться на отдельных дилеров.

Кроме лимитов в мировой практике применяются следующие методы снижения валютных рисков:

Ø взаимный зачет покупки-продажи валюты по активу и пассиву, так называемый метод “мэтчинг” , где с помощью вычета поступления валюты из величины ее оттока банк имеет возможность оказывать влияние на их размер и соответственно на свои риски.

Ø использование метода “неттинга”,который заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения. Для этой цели банки создают подразделения, которые координируют поступления заявок на покупку-продажу иностранной валюты.

Ø приобретение дополнительной информации путем приобретения информационных продуктов специализированных фирм в режиме реального времени отображающих движение валютных курсов и последнюю информацию.

Ø тщательное изучение и анализ валютных рынков на ежедневной основе.

Ну и конечно, для ограничения валютных рисков применяется хеджирование. Одним из недостатков общего хеджирования (т.е. уменьшения всех рисков) является довольно существенные суммарные затраты на комиссионные и премии опционов. Выборочное хеджирование можно рассматривать как один из способов снижения общих затрат. Другой способ — страховать риски только после того, как курсы или ставки изменились до определенного уровня. Можно считать, что в какой-то степени компания может выдержать неблагоприятные изменения, но когда они достигнут допустимого предела, позицию следует полностью хеджировать для предотвращения дальнейших убытков. Такой подход позволяет избежать затрат на страхование рисков в ситуациях, когда обменные курсы или процентные ставки остаются стабильными или изменяются в благоприятном направлении.

Еще одним методом управления валютным риском является анализ движения курсов валют. Такой анализ бывает фундаментальным и техническим.

Фундаментальный анализ движения курсов валют основан на предположении, что основные изменения курсов происходят под действием макроэкономических факторов развития экономик стран-эмитентов валюты. Аналитики, причисляющие себя к фундаменталистам, внимательно отслеживают на регулярной основе базовые показатели макроэкономического развития отдельных стран и прогнозируют движения курсов валют в долгосрочной перспективе. Для прогноза движения этих курсов валют обычно анализируются изменения базовых показателей и курса иностранных валют.

Технический анализ основан на положении о том, что макроэкономические показатели в краткосрочной и среднесрочной перспективе мало отражаются на движениях курсов валют. Более того, курсы валют можно с исключительной точностью прогнозировать только с помощью метода технического анализа, основой которого является математическая система. Технический анализ прослеживает тенденцию колебаний курсов валют и дает сигналы к покупке и продаже.

Глава 2. Анализ валютных операций ОАО «Альфабанк»

2.1 Характеристика ОАО «Альфа-Банк»

Альфа-Банк основан в 1990 году. Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

Альфа-Банк является одним из крупнейших банков России по величине активов и собственного капитала. По данным аудированной финансовой отчетности (МСФО) за первое полугодие 2006 года, активы группы «Альфа-Банк», куда входят ОАО «Альфа-Банк», дочерние банки и финансовые компании, составили 12,3 млрд. долларов США, совокупный капитал — 1,0 млрд. долларов США, кредитный портфель за вычетом резервов — 7,9 млрд. долларов США. Чистая прибыль за первое полугодие составила 114,7 млн. долларов США (в 2005 г. — 180,6 млн. долларов США).

В Альфа-Банке обслуживается более 40 тыс. корпоративных клиентов и более 1,8 млн. физических лиц. Кредитование — один из наиболее важных продуктов, предлагаемых Банком корпоративным клиентам. Кредитная деятельность Альфа-Банка включает торговое кредитование, кредитование оборотного капитала и капитальных вложений, торговое и проектное финансирование. Среди клиентов Банка есть крупные предприятия, при этом основные заемщики — предприятия среднего бизнеса. Альфа-Банк диверсифицирует свой кредитный портфель, последовательно снижая его концентрацию.

Стратегическое направление деятельности Альфа-Банка — розничный бизнес. Сегодня в Москве открыто 29 отделений Альфа-Банка. В 2004 году Банк вышел на рынок потребительского кредитования.

Успешно развивается инвестиционный бизнес Альфа-Банка. Банк эффективно работает на рынках капитала, ценных бумаг с фиксированной доходностью, валютном и денежном рынках, в сфере операций с деривативами. Банк стабильно удерживает позицию одного из ведущих операторов и маркет-мейкеров на внешнем рынке суверенных российских облигаций и долговых инструментов российского корпоративного сектора.

Альфа-Банк создал разветвленную филиальную сеть — важнейший канал распространения услуг и продуктов. В Москве, регионах России и за рубежом открыто более 185 отделений и филиалов банка, в том числе дочерние банки на Украине, в Казахстане и Нидерландах. Представительства банка действуют в Великобритании и США.

Альфа-Банк — один из немногих российских банков, где проводится международная аудиторская проверка с 1993 года (PriceWaterhouseCoopers).

Альфа-Банк за годы своей работы получил множество наград, в том числе в 2005 году Банк признан журналом Global Finance «Лучшим провайдером услуг в сфере валютных операций» в России. Также Альфа-Банк дважды — в 2004-2005 годах — получил международную награду The Operational Risk Achievement Award «За внедрение наилучшей системы управления операционными рисками в компании, работающей на развивающихся рынках», что является беспрецедентным случаем в международной практике.

Долгосрочные текущие рейтинги Альфа-Банка — Moody’s («Ba2» со стабильным прогнозом) и Standard & Poor’s («BB−» со стабильным прогнозом).

Поддержка национального искусства — одно из приоритетных направлений культурно-просветительской деятельности Альфа-Банка. При содействии Альфа-Банка Россию посетили многие всемирно известные зарубежные музыканты. При поддержке Альфа-Банка в регионах России ежегодно проходят театральные фестивали с участием лауреатов национальной премии «Золотая Маска», концерты артистов Большого театра, балетной труппы Мариинского театра, камерного ансамбля «Солисты Москвы» под руководством Ю. Башмета, лучших джазовых коллективов страны, многочисленные выставки.

2.2 Виды валютных операций, совершаемых ОАО «Альфа-Банк»

Открытие и ведение валютных счетов клиентов. Данная операция включает в себя следующие виды:

- открытие валютных счетов юридическим лицам (резидентам и нерезидентам); физическим лицам; начисление процентов по остаткам на счетах; предоставления овердрафтов (особым клиентам по решению руководства банка); предоставление выписок по мере совершения операции; оформление архива счета за любой промежуток времени; выполнение операций, по распоряжению клиентов, относительно средств на их валютных счетах (оплата предоставленных документов, покупка и продажа иностранной валюты за счет средств клиентов);

- контроль за экспортно-импортными операциями.

Неторговые операции. ОАО «Альфа-Банк» осуществляет следующие виды данной операции:

- покупку и продажу наличной иностранной валюты и платежных документов в иностранной валюте;

- инкассо иностранной валюты и платежных документов в валюте;

- осуществляет выпуск и обслуживание пластиковых карточек клиентов банка;

- производит оплату денежных аккредитивов и выставление аналогичных аккредитивов.

Неторговые операции, в разрезе отдельных видов, получили широкое распространение для предоставления клиентам более широкого спектра банковских услуг, что играет немаловажное значение в конкурентной борьбе с другими коммерческими банками за привлечение клиентуры. Без операций, а именно осуществления переводов за границу, оплаты и выставления аккредитивов, практически невозможна повседневная работа с клиентами.. Операция покупки и продажи наличной валюты является одной из основных операций ОАО «Альфа-Банка» неторгового характера. Деятельность обменных пунктов коммерческих банков служит рекламой банка, средством привлечения клиентов в банк, и, самое главное, приносит реальный доход коммерческому банку.

Установление корреспондентских отношений с иностранными банками. Эта операция является необходимым условием проведения банком международных расчетов. Принятие решения об установлении корреспондентских отношений с тем или иным зарубежным банком должно быть основано на реальной потребности в обслуживании регулярных экспортно-импортных операций клиентуры.

Для осуществления международных расчетов Альфа-Банк открывает в иностранных банках и у себя корреспондентские счета «Ностро» и «Лоро». Счет «Ностро» — это текущий счет, открытый на имя Альфа-Банка у банка-корреспондента. Счет «Лоро» — это текущий счет, открытый в коммерческом банке на имя банка-корреспондента.

Конверсионные операции. Конверсионные операции представляют собой сделки покупки и продажи наличной и безналичной иностранной валюты (в том числе валюты с ограниченной конверсией) против наличных и безналичных рублей Российской Федерации.

Среди видо конверсионных операций ОАО «Альфа-Банка» следует выделить следующие:

- сделка с немедленной поставкой (наличная сделка -: cash) — это конверсионная операция с датой валютирования, отстоящей от дня заключения сделки не более, чем на два рабочих банковских дня. При этом под сделкой типа «today» понимается конверсионная операция с датой валютирования в день заключения сделки.

- сделка типа «tomorrow» представляет собой операцию с датой валютирования на следующий за днем заключения рабочий банковский день.

- срочная (форвардная) сделка (forward outriqht) — это конверсионная операция, дата валютирования по которой отстоит от даты заключения сделки более, чем на два рабочих банковских дня. Срочные биржевые операции (типа фьючерс, опцион, своп и проч.) Не являются конверсионной операцией.

- сделка СВОП — это банковская сделка, состоящая из двух противоположных конверсионных операций на одинаковую сумму, заключаемых в один и тот же день. При этом одна из указанных сделок является срочной, а вторая — сделкой с немедленной поставкой.

Операции по международным расчетам, связанные с экспортом и импортом товаров и услуг.

Во внешней торговле применяются такие формы расчетов, как документарный аккредитив, документарное инкассо, банковский перевод.

ОАО «Альфа-Банк» принимает на себя обязательство предъявить предоставленные доверителем документы плательщику (импортеру) для акцепта и получения денег (документарное инкассо).

При применении банковских переводов в расчетах вся валютная выручка зачисляется на транзитные счета в уполномоченных банках. После поступления ее на транзитный валютный счет в поручение о переводе поступившей суммы или части ее на текущий счет указывается и продажа части экспортной выручки на внутреннем валютном рынке в порядке обязательной продажи.

Операции по привлечению и размещению Альфа-Банком валютных средств. Эти операции включают в себя следующие виды:

1) привлечение депозитов:

- физических лиц;

- юридических лиц, в том числе межбанковские депозиты;

2) выдача кредитов:

- физическим лицам;

- юридическим лицам;

3) размещение кредитов на межбанковском рынке.

Эти операции являются основными для ОАО «Альфа-Банка» и по доходности, и по значимости в обслуживании клиентов банка.

Альфа-Банк активно проводит операции на международном валютном рынке Forex и является одним из крупнейших операторов для банков стран СНГ и Балтии, юридических и физических лиц — резидентов и нерезидентов РФ.

Основными направлениями работы Альфа-Банка на этом рынке являются следующие:

1.

Конверсионные

операции для клиентов — юридических лиц.

Исполнение клиентских поручений на конвертацию одной валюты в другую,

по предложенному банком курсу. Специалисты Альфа-Банка оказывают

содействие в выборе стратегии по хеджированию валютных рисков,

присущих экспортно-импортным сделкам.

2.

Арбитражные

операции на межбанковском валютном рынке.

Предоставление текущих рыночных котировок банкам всех стран мира. Работа

с банками проводится на основе установленных друг на друга

кредитных линий, либо на условиях полного закрытия позиции

и осуществления взаимозачета (неттинга) на дату валютирования. Размер

максимальной позиции по каждому из банков ограничен плечом

в 1:100 от действующего лимита.

3.

Арбитражные

операции для банков, юридических (нерезидентов) и физических лиц

на условиях Margin Trading.

Margin Trading — условия проведения арбитражных операций, осуществляемых

на сумму позиции, превышающую в несколько раз размер (до 1:100)

торгового счета клиента, с обязательным закрытием позиции клиента

на дату валютирования. При этом возможная прибыль по арбитражу

на дату валютирования в контрвалюте должна быть начислена (либо

списан убыток) с торгового счета клиента. Для заключения арбитражных

сделок Альфа-Банк предоставляет этой категории клиентов интернет-брокер Alfa

FX с текущими котировками основных валют в режиме онлайн.

2.3 Анализ операций ОАО «Альфабанк» на международном и внутреннем валютном рынке

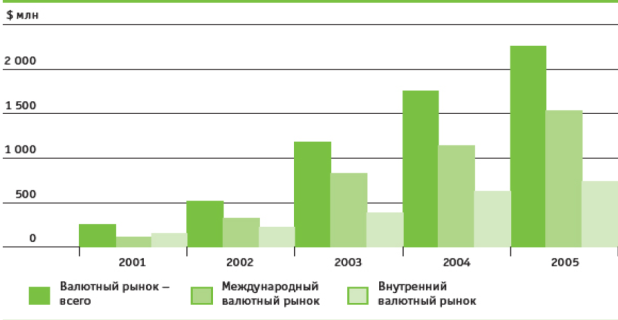

Альфа-Банк сохраняет позиции одного из ведущих операторов на внутреннем валютном рынке. В 2005 году общий оборот по сделкам рубль/доллар США составил 150 миллиардов долларов США, то есть около 68% общего оборота внутреннего валютного рынка. В 2005 году Банк стал одним из лидеров форвардного рынка рубль/доллар США.

Предлагаемые Банком операции "форвард" позволяют клиентам хеджировать валютные риски, что особенно актуально из-за стремления ЦБ РФ перейти от жесткого регулирования курса рубль/доллар США к свободному курсообразованию и полной конвертируемости рубля. За 2005 год в 1,3 раза выросли объемы форвардных операций.

Банк стал участником срочного рынка ММВБ. Объем форвардных сделок и сделок "своп", заключенных в 2005 году, превысил 1,4 миллиарда долларов США. Банк активно развивает операции "своп", что позволяет выйти на более высокий уровень управления ликвидностью и снизить себестоимость фондирования. В 2005 году более чем в 2 раза вырос объем взаимных кредитных линий с другими банками, в первую очередь за счет увеличения лимитов иностранными банками и их дочерними структурами.

Рис.1 Общий объем сделок на валютном рынке ОАО «Альфа-Банк»

В 2005 году Альфа-Банк устойчиво сохранял тенденцию к увеличению денежного оборота на международном валютном рынке. По итогам года брутто-оборот по данного вида операциям составил 400 миллиардов долларов США, а доля рынка 15%.

Основные элементы этого успеха предоставление банкам и компаниям из стран СНГ и Западной Европы конкурентоспособных котировок по твердым валютам и реальное внедрение системы Интернет-торговли Alfa FX. Система Alfa FX для клиентов Альфа-Банка и его филиалов продолжает развиваться в новых версиях, воплощая самые современные тенденции подобных систем, предлагаемых ведущими мировыми банками.

В 2005 году Альфа-Банк стал ведущим оператором крупнейшей в мире расчетной системы Continuous Linked Settlement, установив партнерские отношения с более чем 50 крупнейшими банками мира. В то же время оборот операций, проводимых через электронного брокера EBS, вырос до 250 миллиардов долларов США. В 2005 году Альфа-Банк занял лидирующие позиции на российском рынке валют стран СНГ и Балтии. Экономическая интеграция России с Казахстаном и Республикой Беларусь позволила увеличить объем операций с белорусским рублем и казахстанским тенге.

Развитие Альфа-Банка и активная работа с западными контрагентами позволили упрочить положение Банка на международном рынке. Банк год от года внедряет новые продукты, позволяющие удовлетворять потребности самых разных клиентов как банков-контрагентов и различных финансовых институтов, так и широкого спектра корпоративных клиентов.

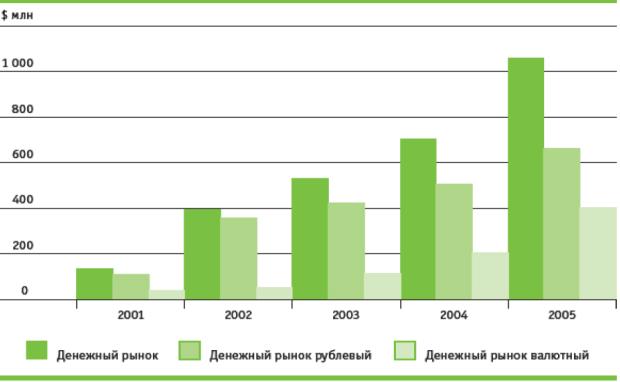

Продуктовый ряд включает целый набор операций финансирования как в рамках бланкового кредитования клиентов, так и ряд операций рефинансирования под залог различных финансовых активов. Структура операций по формированию пассивов Банка включает операции привлечения МБК, эмиссию собственных векселей, различные операции рефинансирования.

Рис.2 Среднегодовой объем операций ОАО «Альфа-Банк»

2.4 Анализ доходности валютных операций ОАО «Альфа-Банк»

Доходы банка – это сумма денежных средств, полученных от результатов активных операций. В соответствии с разработанной учетной политикой в доходы банка включаются доходы, непосредственно связанные с банковской деятельностью, и не относящиеся к основной деятельности банка, но обеспечивающие общую банковскую деятельность. Все доходные статьи можно разделить на доходы процентные и доходы непроцентные в зависимости от вида доходной операции. При учете процентных и комиссионных доходов в учреждениях банка используется принцип начисления. Все осуществленные операции регистрируются тогда, когда они имели место, независимо от времени получения или оплаты средств. Доходы считаются заработанными в том периоде, когда связанная с ними операция имела место, а не тогда когда средства были фактически получены. Процентные доходы начисляются на остатки по корсчетам, открытым в других банках, а также по депозитным счетам, по операциям с ценными бумагами. Размер процентных ставок, порядок начисления процентов, порядок их оплаты определяется в договорах между банком и клиентом. Доходы за последний день в некоторых случаях учитываются в следующем месяце, когда отчетная дата является датой окончания операции. Такая ситуация возникает также, когда нельзя определить сумму дохода через отсутствие необходимых данных для их определения, несмотря на то, что услуга оказана в предыдущем месяце. Начисление процентов осуществляется по методу «факт/факт» (в расчет принимается фактическое количество календарных дней в месяце и году).

Количественный анализ структуры доходов Альфа-Банка рассматривается в определении удельного веса статей дохода в общей сумме. Сравнительный анализ как общих доходов так и каждой их статей осуществляется за соответствующий временной период. Анализ структуры базируется на процентных значениях каждого к общей сумме. Изменения процентных показателей указывают на изменения удельного веса статей в общих показателях.

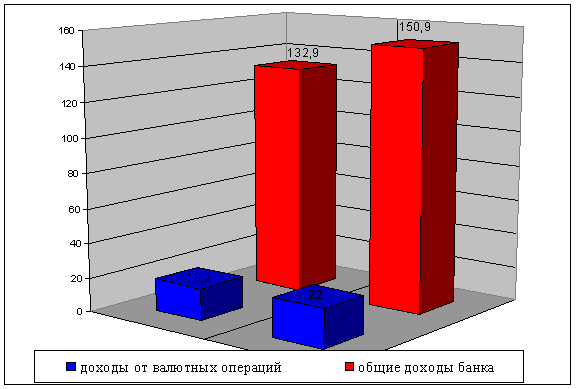

В 2004 году доходы от валютных операций составили 18,2 млн.долл., что составило 13,7% от общей суммы доходов, в 2005 году доходы от валютных операций выросли на 3,8 млн. долл. и составили 22 млн. долл., что составило 14,6% общей суммы доходов. Это наглядно изображено на Рис.3.

|

Рисунок 3. Удельный вес доходов от валютных операций в общей сумме доходов

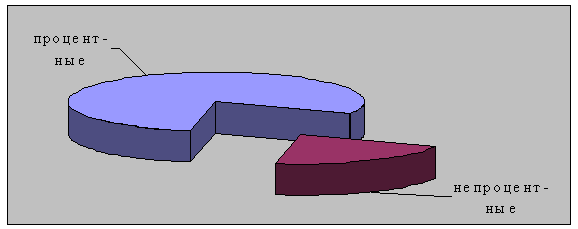

Все доходные статьи можно разделить на доходы процентные и доходы непроцентные в зависимости от вида доходной операции. Это наглядно изображено в таблице 1.

Таблица 1. Структура доходов и доходность от проведения валютных операций за анализируемый период

| процентные | Общая сумма, долл. | Доля в доходе, % |

| 1.Проценты по остаткам на счетах «НОСТРО» | 26 458,58 | 8,2 |

| 2.Проценты по МБК банков-нерезидентов в рублях | 16 134,54 | 5,0 |

| 3.Проценты по МБК в СКВ | 18 247,45 | 5,6 |

| 4.Доходы от конверсионных операций | 181 614,76 | 56,1 |

| 5.Комиссия от переводов средств по поручению клиентов | 1 919,85 | 0,6 |

| 6.Доход от разрешений на вывоз валюты | 2 479,00 | 0,8 |

| 7.Доход от продажи валюты на командировочные расходы | 2 988,00 | 0,9 |

| 8.Доход от продажи дорожных чеков | 1 275,58 | 0,4 |

| 9.Доход от продажи валюты | 14 980,00 | 4,6 |

| непроцентные | ||

| 1.Доход за выдачу справок на таможню | 547,60 | 0,2 |

| 2.Доход за выдачу справок клиентам | 289,50 | 0,1 |

| 3.Комиссия за банковские переводы, запросы, уточнения | 16 658,56 | 5,1 |

| 4.Доход за оформление справок о декларировании валютных ценностей | 314,58 | 0,1 |

| 5. Доход от пункта обмена валют по агентским соглашениям | 7 456,00 | 2,3 |

| Доход - всего | 323 819,00 | 100 |

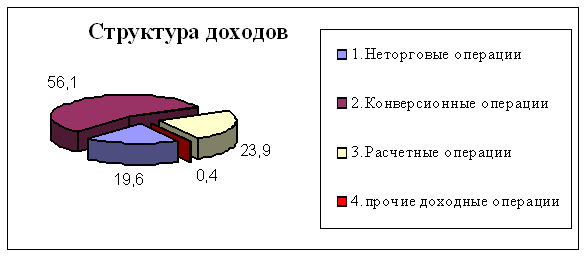

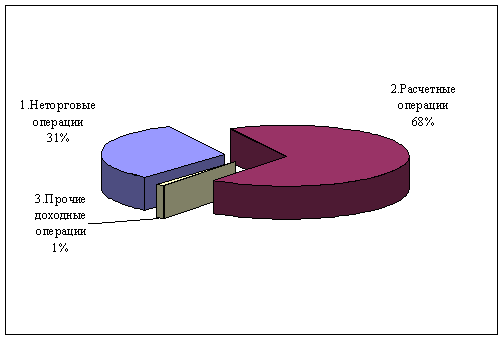

Источники поступления доходов представим в виде таблицы 2 и на рис.4.

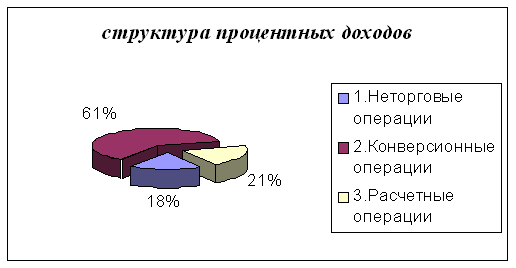

Рисунок 4. Источники поступления доходов ОАО

«Альфа-Банк» и их структура

Таблица 2. Источники поступления доходов Альфа-Банка и их структура

| Источники поступления доходов | Сумма, долл. | Уд вес, % |

| 1.Неторговые операции | 63 553,43 | 19,6 |

| 2.Конверсионные операции | 181 614,76 | 56,1 |

| 3.Расчетные операции | 77 499,13 | 23,9 |

| 4.прочие доходные операции | 1 151,68 | 0,4 |

| И Т О Г О | 323 819,00 | 100 |

К процентным доходам относятся доходы, которые рассчитываются пропорционально времени и сумме и являются компенсацией банку за взятый на себя кредитный риск. К ним относятся:

1.Доходы по кредитам и депозитам и другими процентными финансовыми инструментами и том числе по ценным бумагам с фиксированной прибылью;

2.Доходы в виде амортизационного дисконта (премии) по ценным бумагам;

3.Комиссионные, например, доходы от размещения средств в виде займа или обязательство его выдать, что определяться пропорционально времени и сумме обязательства, доходы от осуществления операций аренды.

Способы перечисления процентных платежей определяется в кредитном договоре.

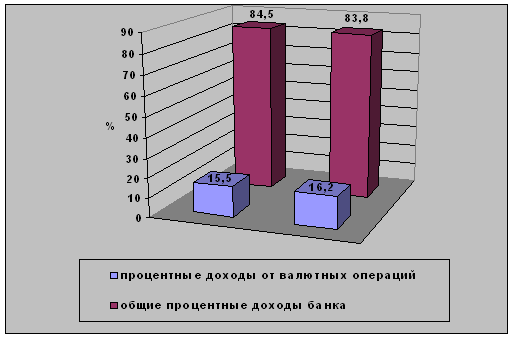

Процентные доходы занимают наибольший удельный вес в структуре доходов. В 2004 году процентные доходы от валютных операций составили 15,5% в общем объеме доходов банка, в 2005 году – 16,2%,что составляет 0,7 пункта прироста по сравнению с 2004 г. Это видно на рисунке 5.

|

Рисунок 5. Удельный вес процентных доходов от валютных операций в общей структуре доходов ОАО «Альфа-Банк»

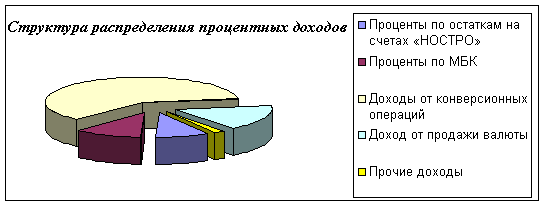

Рассмотрим источники и структуру процентных доходов в таблице 3 и 4, и на рисунках 6 и 7.

Таблица 3. Источники процентных доходов

| Процентные доходы | Сумма, долл. | Уд вес в дох, % |

| 1.Неторговые операции | 52278,43 | 17,7 |

| 2.Конверсионные операции | 181614,76 | 61,6 |

| 3.Расчетные операции | 60840,57 | 20,6 |

|

|

294733,76 | 100 |

Рисунок 6. Источники процентных доходов ОАО «Альфа-Банк»

Таблица 4. Структура распределения процентных доходов

|

процентные |

Сумма, долл. | Уд вес, % |

| Проценты по остаткам на счетах «НОСТРО» | 26 458,58 | 9,0 |

| Проценты по МБК | 34 381,99 | 11,7 |

| Доходы от конверсионных операций | 181 614,76 | 61,6 |

| Доход от продажи валюты | 46 604,00 | 15,8 |

| Прочие доходы | 5 674,43 | 1,9 |

| И Т О Г О | 294 733,76 | 100,0 |

Рисунок 7. Структра процентных доходов.

Удельный вес показателей в табл.4 дает возможность оценить, за счет каких валютных операций достигнут такой объем процентных доходов. После проведения подобного анализа определим факторы, повлиявшие на размер процентных доходов от валютных операций.

Основной источник доходов составляет кредитная деятельность банка. На кредитную деятельность оказывает влияние сложившаяся ситуация в экономике: инфляционные процессы, различные ограничения со стороны Банка Москвы, а также такие факторы как:

1.Увеличение в совокупных активах доли ссудных активов, приносящих доход в виде процентов;

2.Изменение ссудных активов по сравнению с прошлым годом.

Как показывают данные в анализируемом банке на протяжении 2004-2005 года темп роста объемов кредитов увеличился с 0,95 до 1,26 т.е. вышел на положительный уровень для характеристики банка более 1. Существенное влияние на доходность кредитования оказывает уровень процентной ставки, что видно из таблицы 5.

Таблица 5. Общая оценка выполнения плана по процентным доходам

| ДОХОДЫ |

На 01.01.2005г. Удельный вес в общем объеме доходов, % |

На 01.01.2006г. Удельный вес в общем объеме доходов, % |

ОТКЛОНЕНИЕ +,- |

| Процентные доходы от кредитной деятельности | 91,50 | 80,72 | - 10,78 |

| Всего доходов | 100 | 100 |

Из приведенных данных видно, что удельный вес доходов от кредитования в 2005 году снизился против 2004 года на 10,78 процентных пункта.

Рассмотрим два фактора (сумма выданных кредитов и процентная ставка по выданному кредиту), повлиявшие на величину процентных доходов.

Анализ структуры ресурсов и вложений в иностранной валюте приведем в таблице 6.

Таблица 6. Структура ресурсов и вложений в иностранной валюте

| Показатель |

Удельный вес в общей сумме ресурсов на 01.01.2000г. |

Удельный вес в общей сумме ресурсов на 01.01.2001г. |

|

Ресурсы: - Бесплатные - Дешевые - Дорогие |

100 20,58 28,07 51,35 |

100 16,28 18,36 65,36 |

|

Вложения: - не приносящие доход - приносящие доход |

100 18,03 81,97 |

100 12,01 87,99 |

Анализ структуры ресурсов и вложений в иностранной валюте свидетельствует, что положительным за этот период стало снижение активов, не приносящих доход на 6,02 процентных пункта, т.е. стало выгоднее размещение свободных средств. Однако наблюдается увеличение дорогих ресурсов на 14,01 процентных пункта и снижение бесплатных ресурсов на 4,3 процентных пункта, что объясняется уменьшением собственной валюты и размещением более дорогих средств заемщиков.

Что касается процентных доходов от полученных процентов по корсчетам, их доля в общей сумме доходов за 2004 год составляет 2,87%, за 2005 год -1,74%, снижение объясняется уменьшением средней процентной ставки на мировом рынке валют.

В условиях инфляции и жесткой конкуренции рост доходов за счет процентов уменьшается. Насколько Альфа-Банк активно использует прочие источники получения доходов, показывает анализ структуры непроцентных доходов.

Банк постоянно расширяет спектр платных услуг и нетрадиционных операций, которые увеличивают полученный совокупный доход.

Основными каналами поступления непроцентных доходов являются: неторговые операции, расчетно-кассовые операции, прочие непроцентные операции. Если рассматривать структуру непроцентных доходов на 01.01.2006 года наибольший удельный вес составляют расчетно-кассовые операции –65.9%, затем неторговые операции – 29.5%, прочие – 4.6%. Данные непроцентных доходов за 2005 год сведены в таблице 7.

Таблица 7. Структура непроцентных доходов

| Каналы поступления доходов | Сумма, долл. | Уд вес, % |

| 1.Неторговые операции | 7 456,00 | 29,5 |

| 2.Расчетные операции | 16 658,56 | 65,9 |

| 3.прочие доходные операции | 1 151,68 | 4,6 |

| И Т О Г О | 25 266,24 | 100 |

Расходы банка по валютным операциям классифицируются следующим образом:

- уплаченные проценты;

- курсовые разницы по иностранным валютам;

- прочие расходы.

Расходные статьи разделим на расходы процентные и непроцентные в зависимости от вида расходной операции.

Проведем анализ с соответствующей детализацией каждой из рассмотренных основных статей расходов с представлением полученных данных в виде таблиц 8, 9 и рисунков 8, 9.

Таблица 8. Расход от проведения валютных операций за анализируемый период

| Статья расхода | Сумма, долл. | Уд. вес, % |

| процентные | ||

| 1.Проценты по остаткам на корсчетах «ЛОРО» | 111034,50 | 52,88 |

| 2.Расход от покупки-продажи валюты | 18028,09 | 8,6 |

| 3.Проценты по МБК в СКВ | 32674,90 | 15,56 |

| 4.Проценты по МБК банков-нерезидентов в рублях | 16174,08 | 7,7 |

| непроцентные | ||

| 1.Расход по корсчетам «НОСТРО» | 31489,92 | 15 |

| 6.Расход за оформление справок по декларированию валютных ценностей | 578,57 | 0,28 |

| И Т О Г О | 224684,05 | 100 |

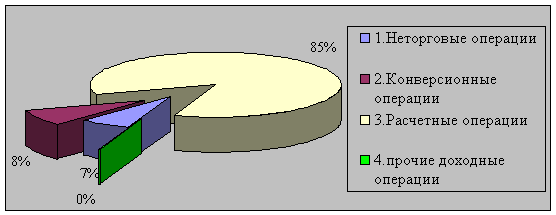

Таблица 9. Источники формирования расходов и их структура

| Источники формирования расходов | Сумма, долл. | Уд вес, % |

| 1.Неторговые операции | 14703,98 | 2,1 |

| 2.Конверсионные операции | 18028,09 | 8,4 |

| 3.Расчетные операции | 191373,40 | 89,3 |

| 4.прочие доходные операции | 578,57 | 0,3 |

| И Т О Г О | 224684,05 | 100 |

Рисунок 8. Удельный вес источников расходов

ОАО «Альфа-Банк»

Рисунок 9. Удельный вес процентных и

непроцентных расходов

Процентные расходы составляют основную часть расходов от валютных операций, поэтому их детальный анализ имеет большое значение. Исходя из пяти периодов, рассчитаем средние затраты от проведения валютных операций и представим их в виде таблицы 10 и рисунка 10.

Таблица 10. Средние затраты от проведения валютных операций в общей структуре процентных расходов

| Источники затрат | Средняя сумма затрат, долл. | Удельный вес, % |

| 1. Конверсионные операции | 3 605,62 | 10,1 |

| 2. Расчетные операции | 31 976,70 | 89,9 |

| И Т О Г О | 35 582,31 | 100 |

Рисунок 10. Удельный вес источников затрат в их структуре

Приведенные данные подтверждают, что преобладающую роль в общей сумме расходов Альфа-Банка по валютным операциям играют процентные расходы и, следовательно, необходимо провести их более детальный анализ с выявлением причин, повлиявших на их размеры.

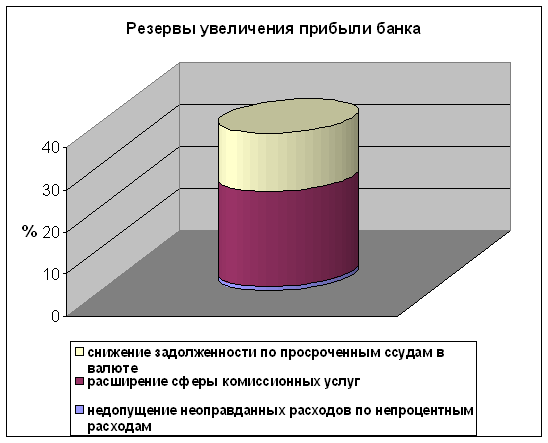

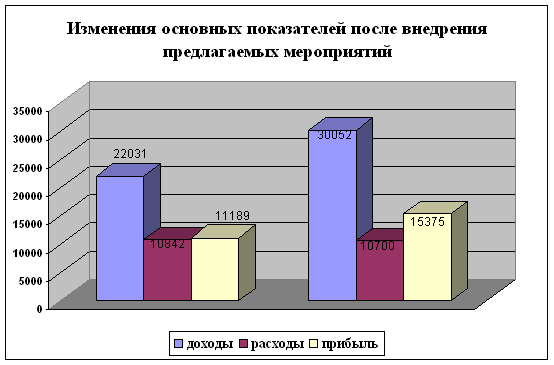

При анализе непроцентных расходов следует рассмотреть их структуру, определить место каждой группы расходов в их общей сумме. Основную часть непроцентных расходов составляют расчетные операции – 67,33% от общей суммы непроцентных расходов, затем неторговые операции –31,44%, прочие –1,24%.Структура распределения средних по пяти периодам непроцентных расходов приведена в таблице 11 и на рисунке 11.