Доклад: Реконструкция и модернизация оборудования в ОАО "Южноуральский молочный завод"

Доклад: Реконструкция и модернизация оборудования в ОАО "Южноуральский молочный завод"

Введение

В последнее время все больше растет число сельскохозяйственных предприятий переживающих кризис. Причины кризисного положения разнообразны: низкая урожайность сельскохозяйственных культур, устаревание машинно-тракторного парка, растущая потребность в основных средствах и многие другие, пожалуй, самой большой проблемой для предприятий сельского хозяйства является проблема нехватки денежных ресурсов на восстановление производства.

Выходом из сложившейся ситуации все чаще становится разработка грамотного, и, что самое необходимое, эффективного бизнес-плана, позволяющего предприятию найти необходимого инвестора и, тем самым, удовлетворить потребность в средствах финансирования.

Актуальность бизнес-планирования постоянно растет. Разработав бизнес-план, предприниматель составляет план по достижению поставленных целей. Составление бизнес-плана дает возможность трезво оценить свое предприятие, выявить его слабые и сильные стороны, определить, что требуется для осуществления деятельности того и или иного предприятия, оценить открывающиеся перспективы, предвидеть возможные трудности, не дать им перерасти в серьезную проблему, найти причины затруднений, а значит, найти путь их устранения.

Цель – обосновать теоретические и практические основы бизнес-планирования, доказать его важность и незаменимость в условиях кризиса.

В соответствии с поставленной целью решены следующие задачи:

- изложены теоретические основы бизнес-планирования, приведена классификация, структура и содержание бизнес-плана;

- проведен анализ производственно-экономических показателей деятельности Южноуральского молочного завода и финансовый анализ данного предприятия;

- разработан бизнес-план развития предприятия с расчетами производственных затрат и издержек и прогнозами финансовых показателей данного инвестиционного проекта.

Объектом является Южноуральский молочный завод.

Предмет исследования – экономические отношения, возникающие в процессе разработки и реализации бизнес-плана развития данного предприятия.

В проекте широко использовались приемы финансового анализа (анализа финансовой устойчивости, ликвидности, платежеспособности, рентабельности, диагностики банкротства) предприятия, а так же нахождения чистого дисконтированного дохода от реализации проекта.

Резюме

Наименование проекта: «Реконструкция и модернизация оборудования в ОАО «Южноуральский молочный завод».

Инициатором и исполнителем проекта является открытое акционерное общество «Южноуральский молочный завод» (далее ОАО «Южноуральский молочный завод»).

Местонахождение проекта: 457040, Челябинская область, г. Южноуральск, ул. Ленина, д. 1-Б.

Организационно-правовая форма реализации проекта: открытое акционерное общество.

Суть проекта.

Целью проекта является повышение экономической эффективности деятельности предприятия за счет:

- реконструкции и модернизации оборудования молочного завода;

- внедрения ресурсосберегающих технологий переработки молока.

Тип проекта – реконструкция и техническое перевооружение. В рамках проекта предполагается реализация следующих направлений:

- техническое переоснащение молочного завода, обновление технологического оборудования;

- закрепление и расширение сегмента регионального рынка сбыта молочной продукции на основе прямых договоров со сбытовыми организациями;

- накопление массы прибыли от производства и сбыта готовой продукции, достаточной для удовлетворения текущих потребностей предприятия и развития производства.

Данные виды деятельности сочетаются с региональными программами развития аграрного сектора экономики Челябинской области и повышения обеспеченности населения молокопродуктами.

Способ достижения цели – освоение новых технологий производства молокопродуктов, увеличение объема продаж, снижение себестоимости реализуемой продукции.

Стратегические преимущества проекта подкреплены обширным рынком сбыта в Уральском регионе.

Сроки и этапы реализации проекта: 01.12.2009 г. – 31.12.2012 гг.

Финансовые ресурсы, необходимые для осуществления проекта:

- общая стоимость проекта – 12,15 млн. руб.;

- собственные средства – 3,65 млн. руб.;

- потребность в финансировании – 8,5 млн. руб.

Схема финансирования:

- соотношение собственных и заемных средств – 30:70%;

- объем кредита – 8,5 млн. руб.;

- процентная ставка – 16 % годовых;

- график представления и возврата кредита: привлечение в январе 2010 года. Выплата процентов – ежемесячно. Возврат кредита будет осуществляться по согласованному графику, начиная с июля 2010 года. Полное погашение кредита в декабре 2012 года.

Оценка экономической эффективности проекта:

- срок окупаемости (время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока) – 16 месяцев;

- принятая ставка дисконтирования – 17%;

- дисконтированный срок окупаемости – 17 месяцев;

- чистая приведенная стоимость – 61 млн. рублей;

- внутренняя норма доходности – 208,9%;

- запас финансовой прочности по основным видам продукции в среднем составляет 80%;

- срок возврата заемных средств – не позднее 36 месяцев от даты предоставления кредита.

Оценка рисков проекта:

1) несвоевременная поставка оборудования производителями. Этот риск страхуется штрафными санкциями по договору поставки оборудования, которые перекрывают дополнительные расходы ОАО «Южноуральский молочный завод».

2) рост цен на товарно-материальные ресурсы и услуги, прежде всего, запасные части и техническое обслуживание оборудования. Страхуется долгосрочными договорами с официальными дилерами и поставщиками.

3) снижение цен реализации производимой продукции. Страхуется долгосрочными договорами продаж с торговыми сетями, а также выходом на розничные рынки крупных городов Уральского региона.

Обеспечение проекта:

Общество предполагает в качестве обеспечения (залога) кредита, необходимого для реализации настоящего проекта, внести активы ОАО «Южноуральский молочный завод» и его корпоративных партнеров в соответствии с их рыночной стоимостью, а также оборудование, которое будет приобретено в ходе реализации инвестиционного проекта

Основная информация об инициаторе проекта

Организационно-правовая форма: открытое акционерное общество.

Наименование: ОАО «Южноуральский молочный завод».

Юридический адрес: 457040, Челябинская область, г. Южноуральск, ул. Ленина, д. 1-Б.

Почтовый адрес: 457040, Челябинская область, г. Южноуральск, ул. Ленина, д. 1-Б.

Дата регистрации: 08.04.1998 года

Основной государственный регистрационный номер юридического лица до 01.07.2002 г.: серия ОАО№ 005

Орган, зарегистрировавший создание юридического лица: Администрация г. Южноуральска.

Идентификационный номер налогоплательщика: 7424004322

Адрес: 457040, Российская Федерация, Челябинская область, г. Южноуральск, ул. Ленина , 1 «Б»

Расчетные счета в филиале «Челябинский» ОАО «АЛЬФА-БАНК», ЗАО «Россельхозбанк», Южноуральском филиале ОАО «Челябинвестбанк», Южноуральском отделении ОСБ Сбербанка РФ № 8043.

Аудитором общества является Общество с ограниченной ответственностью «Партнер-Аудит»,66.

Зарегистрировано Администрацией города Челябинска 20.09.1999г, регистрационный № 14394, запись в ЕГРЮЛ внесена 04.10.2002 г. Инспекцией Министерства РФ по налогам и сборам по Калининскому району г. Челябинска, ОГРН 1027402321737.

Лицензия № Е - 002808 от 10.12.2002 г. на осуществление аудиторской деятельности выдана на основании Приказа Министерства Финансов РФ от 10.12.2002 г. № 297, со сроком действия до12.12.2012г.

Регистратором по ведению реестра общества является Закрытое Акционерное общество «Ведение Реестров Компаний».

Место нахождения: 620014, г. Екатеринбург, пр. Ленина, 28, тел. (343) 377-67-29.

Уставный капитал Общества составляет 8445 рублей. Уставный капитал Общества разделен на обыкновенные именные бездокументарные акции номинальной стоимостью 1,00 рубль каждая.

Главным Финансовым управлением администрации области зарегистрирован под кодом 69-Ш-217 выпуск акций акционерного общества открытого типа «Южноуральский молочный завод».

Количество акционеров, зарегистрированных в реестре 62, в том числе юридические лица - 5, физические лица - 57.

Открытое акционерное общество «Южноуральский молочный завод» является одним из производителей и поставщиков молочной продукции на Южно-уральском рынке с 1973 года.

Основными видами деятельности Общества являются:

Производство обработанного жидкого молока;

Производство сметаны и жидких сливок;

Производство кисломолочных продуктов;

Производство творога и творожных сырков;

Производство коровьего масла;

Производство СОМ.

Результаты производственно-финансовой деятельности ОАО "Южноуральский молочный завод" приведены в таблицах 1-6.

Таблица 1 – Результаты производственно-финансовой деятельности

| Наименование показателя | Период | |||||

| 2004 г. | 2005 г. | 2006 Г. | 2007 г. | 2008 г. | 2008 год к 2007 | |

| Объем переработанного сырого молока | 18229,40 | 14636,22 | 23379,30 | 25559,76 | 25332,00 | 99,11 |

| в том числе товарный кредит | 8539,00 | 8048,90 | 7922,30 | 8936,45 | 8085,50 | 90,48 |

| Объем продаж | 194727,40 | 172802,50 | 284731,0 | 358308,0 | 493547,10 | 137,74 |

| в том числе товарный кредит | 51956,10 | 53958,00 | 69720,60 | 70401,50 | 81096,80 | 115,19 |

| Финансовый результат от реализации молочной продукции | -8699,00 | 1335,00 | 24470,00 | 19645,00 | 31005,97 | 157,83 |

| Финансовый результат | -12683,00 | -3983,00 | 13671,00 | 6151,00 | 17067,00 | 277,47 |

Таблица 2 – Результаты производственно-финансовой деятельности

| Наименование показателя | Ед.изм. | Период | ||

| 1 полугодие 2008 г. | 1 полугодие 2009 г. | 2009 г. к 2008 г., % | ||

| Объем переработанного сырого молока | тыс. т | 13297,00 | 11469,00 | 86,25 |

| в том числе товарный кредит | тыс. т | 2633,00 | 2455,00 | 93,24 |

| Объем продаж | тыс.руб. | 239501,00 | 232326,00 | 97,00 |

| в том числе товарный кредит | тыс. т | 30466,00 | 27060,00 | 88,82 |

| Средняя зарплата | тыс.руб. | 11,60 | 11,78 | 101,55 |

| Финансовый результат от реализации молочной продукции | тыс.руб. | 12945,00 | 15522,00 | 119,91 |

| Финансовый результат | тыс.руб. | 6412,00 | 9775,00 | 152,45 |

За 2008 год на ОАО «Южноуральский молочный завод» (в том числе филиал №1 ОАО «ЮМЗ») было поставлено 25332 тонны молока, что составляет 99,22 % к 2007 году.

Таблица 3- Динамика закупа молока, тонн

| Наименование сельскохозяйственных районов и других поставщиков | Поставлено в 2007 году | Поставлено в 2008 году | Соотношение 2008 г. к 2007 г., % |

| Увельский | 1292,95 | 1609,12 | 124,5 |

| Троицкий | 4782,57 | 2257,81 | 47,2 |

| Чесменский | 487,02 | 61,18 | 12,6 |

| Варненский | 2800,23 | 1990,56 | 71,1 |

| Брединский | 3030,33 | 2235,85 | 73,8 |

| Карталинский | 100,08 | 96,31 | 96,2 |

| Октябрьский | 84,65 | 26,17 | 30,9 |

| Верхнеуральский | 2341,88 | 2495,07 | 106,5 |

| Сосновский | 428,02 | 1722,81 | 402,5 |

| Еткульский | 2102,93 | 1634,34 | 77,7 |

| Нагайбакский | 1397,76 | 1010,5 | 72,3 |

| Агаповский | 2468,04 | 2392,96 | 97 |

| Уйский | 2512,25 | 3424,96 | 136,3 |

| Частные предприниматели | 1443,06 | 370,08 | 25,6 |

| Прочие поставщики | 287,99 | 4004,28 | 1390,4 |

| ИТОГО | 25559,76 | 25332 | 99,22 |

В счет товарного кредита было поставлено хозяйствами 8082,5 тонны молока, что составляет 31,91 % от общих поставок молока в 2008 году.

Таблица 4 - Товарный кредит

| Наименование | Ед. изм. | Поставлено в 2007 г. | Поставлено в 2008 г. | Соотношение 2008 г. к 2007 г., % |

| Закуплено всего молока | тонн | 25559,76 | 25332,0 | 99,11 |

| в том числе | ||||

| Товарный кредит | тонн | 8936,45 | 8085,5 | 90,44 |

| доля товарного кредита | % | 34,96 | 31,91 | |

| Прямые поставки | тонн | 16623,31 | 17249,5 | 103,77 |

| доля прямых поставок | % | 65,04 | 68,09 | |

| Стоимость сырья | тыс. руб. | 207086,94 | 292308,7 | 141,15 |

| в том числе | ||||

| Товарный кредит | тыс. руб. | 72522,08 | 103737 | 97,86 |

| Прямые поставки | тыс. руб. | 134564,86 | 188571,7 | 164,48 |

| Средняя стоимость 1 кг. сырого молока | руб. | 8,10 | 11,54 | 142,42 |

| Средняя стоимость 1 кг. сырого молока товарный кредит | руб. | 8,12 | 10,9 | 133,6 |

| Средняя стоимость 1 кг. сырого молока прямые поставки | руб. | 8,09 | 12,83 | 158,51 |

В среднем в 2008 году поставлялось в день 69,21 тонны молока, в 2007 году 70,03 тонны.

Из полученного сырья была выработана молочная продукция.

Таблица 5 – Производство молочной продукции

|

Основные

виды |

Ед. изм. | Выработано в 2007 г. | Выработано в 2008 г. | Соотношение 2008 г. к 2007 г., % |

| Молочная продукция | тонн | 12593,39 | 12065,74 | 95,81 |

| Кисломолочная продукция | тонн | 3376,65 | 2896,69 | 85,79 |

| Творожная продукция | тонн | 607,22 | 652,85 | 107,51 |

| Сметана, сливки | тонн | 840,23 | 1072,18 | 127,61 |

| Масло | тонн | 370,76 | 531,18 | 143,27 |

| СЦМ | тонн | 35,88 | 1,12 | 3,12 |

| СОМ | тонн | 219,56 | 248,64 | 113,24 |

| Отходы | тонн | 43,03 | 34,46 | 80,08 |

| Сырое молоко | тонн | 75,69 | - | - |

| ВСЕГО: | тонн | 18162,41 | 17502,9 | 96,37 |

В среднем наблюдается снижение объема выпуска молочной продукции в 2008 году по сравнению с 2007 годом на 3,63 % .

Расходы по обычным видам деятельности составили в 2008 году - 445887,85 тыс. руб., в 2007 году- 318164,18 тыс. руб.

Таблица 6 – Расходы по обычным видам деятельности

| Показатели | Ед.изм. | 2007 г. | 2008 г. | Соотношение 2008 г. к 2007 г., % |

| Сырье | тыс. руб. | 209064,97 | 293451,86 | 140,36 |

| Материалы | тыс. руб. | 29879,57 | 43302,78 | 144,92 |

| ФОТ с начислениями | тыс. руб. | 44227,37 | 60100 | 135,89 |

| Амортизация | тыс. руб. | 4693,98 | 6432 | 137,03 |

| Электроэнергия | тыс. руб. | 2133,02 | 2728,02 | 127,89 |

| Теплоэнергия | тыс. руб. | 6601,13 | 8168,88 | 123,75 |

| Вода, пром. стоки | тыс. руб. | 1043,93 | 1305,68 | 125,07 |

| ГСМ | тыс. руб. | 9127,4 | 12901,1 | 141,34 |

| Тара (гофро) | тыс. руб. | 630,5 | 884,26 | 140,25 |

| Услуги сторонних организаций | тыс. руб. | 6695,49 | 12719,17 | 189,96 |

| Прочие расходы | тыс. руб | 4066,82 | 3894,27 | 95,76 |

| ВСЕГО: | тыс. руб. | 318164,18 | 445887,85 | 140,14 |

Структура затрат на выпуск единицы продукции представлена в таблице 7.

Таблица 7 – Структура затрат на выпуск единицы продукции

| Показатели | Ед. изм. | 2007 г. | Доля, % | 2008 г. | Доля, % | Отклонение по структуре затрат 2008 к 2007 гг. | Соотношение 2008 г. к 2007 г., % |

| Сырье | руб. | 11,51 | 65,7 | 16,77 | 65,81 | 5,26 | 145,66 |

| Материалы | руб. | 1,65 | 9,42 | 2,47 | 9,71 | 0,28 | 149,94 |

| ФОТ с начислениями | руб. | 2,44 | 13,93 | 3,43 | 13,48 | 0,99 | 140,73 |

| Амортизация | руб. | 0,26 | 1,48 | ,37 | 1,44 | о,п | 141,34 |

| Электроэнергия | руб. | 0,12 | 0,68 | 0,16 | 0,61 | 0,04 | 129,88 |

| Теплоэнергия | руб. | 0,36 | 2,05 | 0,47 | 1,83 | о,п | 129,64 |

| Вода, пром. стоки | руб. | 0,06 | ,34 | 0,07 | 0,29 | 0,01 | 124,33 |

| ГСМ | руб. | 0,50 | 2,85 | 0,74 | 2,89 | 0,24 | 147,42 |

| Тара (гофро) | руб. | 0,03 | 0,17 | 0,05 | 0,2 | 0,02 | 168,4 |

| Услуги сторонних организаций | руб. | 0,37 | 2,11 | 0,73 | 2,85 | 0,36 | 196,4 |

| Прочие расходы | руб. | 0,22 | 1,26 | 0,22 | 0,87 | 0 | 101,13 |

| ВСЕГО: | руб. | 17,52 | 100 | 25,48 | 100 | 7,96 | 145,41 |

В 2008 году по сравнению с 2007 годом рост выручки от реализации молочной продукции составил 38,02 %

реконструкция завод финансовый сбыт

Таблица 8 – Выручка от реализации молочной продукции

| Показатели | Ед. изм. | В тоннах | В тыс. руб. (в т.ч. НДС) | ||||

| 2007 г. | 2008 г. | 2008 г. к 2007 г., % | 2007 г. | 2008 г. | 2008 г. к 2007 г., % | ||

| Молочная продукция | тонн | 11349,8 1 | 11637,55 | 102,54 | 163082,07 | 244083,57 | 149,67 |

| Кисломолочная продукция | тонн | 3408,16 | 3140,41 | 92,14 | 59202,68 | 75635,6 | 127,76 |

| Творожная продукция | тонн | 624,22 | 669,14 | 107,2 | 42084,68 | 73874,5 | 175,54 |

| Сметана, сливки | тонн | 824,51 | 764,89 | 92,77 | 40432,36 | 53812,96 | 133,09 |

| Масло | тонн | 336,64 | 459,73 | 136,56 | 28039,36 | 46514,61 | 165,89 |

| СЦМ | тонн | 35,76 | 0,02 | 0,06 | 3511,02 | 1,8 | 0,05 |

| СОМ | тонн | 112,57 | 6,86 | 6,09 | 10124,93 | 618,22 | 6Д1 |

| Отходы | тонн | 43,4 | 34,5 | 79,49 | 97,95 | 5,86 | 5,98 |

| Сырое молоко | тонн | 1277,31 | 0 | 11685,3 | 0 | ||

| Доставка | руб. | 47,68 | 0 | ||||

| ВСЕГО: | 18012,3 8 | 16713,07 | 92,79 | 358308,03 | 494547,12 | 138,02 | |

Первоначальная стоимость основных средств на 01.01.2008 год - 103550 тыс.рублей с учетом переоценки. В 2008 году поступило основных средств на сумму - 11551 тыс.рублей, выбыло на -797 тыс.рублей. Коэффициент износа на конец отчетного года составил 39,7 % коэффициент годности - 60,3 %.

Остаточная стоимость основных средств на 01.01.2008 г.- 66910 тыс. руб. с учетом переоценки.

Износ основных средств составил 5976 тыс. руб. Остаточная стоимость основных средств на 01.01.2009 год - 71688 тыс. руб.

Запасы по состоянию на 01.01.2008 года составляют 23716 тыс.рублей на начало 2009 года 39057 тыс.рублей.

На 01.01.2009 год дебиторская задолженность составляет 44168 тыс.рублей. Кредиторская задолженность в 2008 году снизилась с 110597 тыс.рублей до 98900 тыс.рублей.

На отчетную дату завод имеет не погашенные краткосрочные обязательства по кредитам на сумму 25000 тыс.рублей:

в ЗАО«Челябкомзембанк» г.Копейск -15000 тыс.рублей;

в Южноуральский филиал Сберегательного банка РФ № 8043 - 10000 тыс.рублей.

Фондовооруженность в 2008 году составляет- 194,1 тыс.рублей, производительность труда – 2979,2 тыс.рублей.

В 2008 году по сравнению с 2007 годом наблюдается рост средней заработной платы на 33,1 %.

Изменения в уставный капитал в 2006 году не производилось.

Уставный фонд равен 8445 рублей. Сумма добавочного капитала составляет на конец отчетного периода 39116 тыс.рублей и сформирована в результате переоценки основных средств в предшествующие годы и в текущем году.

Сумма чистых активов на конец отчетного года составляет 53943 тыс.рублей, в 2007 году (-36876) тыс.рублей.

Финансово-экономические показатели работы ОАО «Южноуральский молочный завод» приведены в таблице 9

Таблица 9 – Финансово-экономические показатели работы

| Наименование показателя | Ед. изм. | 2007 г. | 2008 г. | 2008 г. к 2007г.,% |

| Выручка от реализации | тыс. руб. | 332663 | 450933 | 135,55 |

| в том числе | ||||

| молочной продукции | тыс. руб. | 325717 | 449539 | 138,02 |

| от оптовой торговли | тыс. руб. | 5902 | 919 | 15,57 |

| по оказанию услуг | тыс. руб. | 1044 | 475 | 45,5 |

| Себестоимость | тыс. руб. | 265870 | 356760 | 134,19 |

| в том числе | ||||

| молочной продукции | тыс. руб. | 259724 | 355769 | 137 |

| товаров | тыс. руб. | 5333 | 868 | 16,28 |

| услуг | тыс. руб. | 813 | 123 | 15,13 |

| Валовая прибыль | тыс. руб. | 66793 | 95164 | 142,48 |

| Коммерческие расходы | тыс. руб. | 23540 | 32625 | 138,59 |

| Управленческие расходы | тыс. руб. | 22808 | 31130 | 136,49 |

| Прибыль от продаж | тыс. руб. | 20445 | 31407 | 153,62 |

| Проценты к уплате | тыс. руб. | 1691 | 2646 | 156,48 |

| Прочие доходы | тыс. руб. | 623 | 1664 | 267,09 |

| Прочие расходы | тыс. руб. | 7227 | 5462 | 75,58 |

| Прибыль до налогообложения | тыс. руб. | 12150 | 24965 | 205,47 |

| Рентабельность | тыс. руб. | 3,65 | 5,54 |

От реализации продукции, товаров, работ и услуг в 2008 году получена валовая прибыль 95164 тыс.рублей, в 2007 году - 66793 тыс.рублей.

При учете операционных расходов и доходов, вне реализационных доходов и расходов по итогам 2008 года получена прибыль 24965 тыс.рублей, в 2007 года получена прибыль 12150 тыс.рублей.

За счет чистой прибыли полученной в 2008 году списаны расходы прошлых лет:

Пени, штрафы по налогам - 1131,3 тыс. рублей.

Дебиторы (срок исковой давности) - 1149 тыс.рублей.

Анализ движения денежных средств показывает, что в 2008 году поступило

447726 тыс.рублей, в том числе выручка от продажи товаров, продукции, работ и услуг -384075 тыс.рублей, что составляет 85,78 % от поступления денежных средств.

В 2008 году были получены кредиты - в Южноуральском ОСБ № 8043, в «Челябинском» Филиале «Альфа-Банк», в ЗАО«Челябкомзембанк» г.Копейск - на сумму 52500 тыс.рублей.

За 2008 год было израсходовано всего 444096 тыс.рублей, в том числе:

на оплату приобретенных товаров, работ, услуг - 304990 тыс.рублей;

на оплату труда - 40515 тыс.рублей;

на командировочные расходы - 542 тыс.рублей;

на выплату дивидендов, процентов - 2646 тыс.рублей;

на расчеты по налогам и сборам - 39249 тыс.рублей;

на погашение основной суммы по кредитам и займам - 32316 тыс.рублей;

на погашение обязательств по финансовой аренде - 4471 тыс.рублей;

прочие расходы - 19367 тыс.рублей.

По результатам работы ОАО «Южноуральский молочный завод» в 2008 году получена прибыль в сумме 17067 тыс.рублей.

Описание продукции (услуги)

Рациональное питание, по существу, является определяющим в здоровье населения любого государства. Особое место в рациональном питании человека занимает белок. Он отвечает за нормальное развитие и функционирование человеческого организма, являясь основным источником незаменимых аминокислот, играет роль строительного материала в процессе развития клеток и обмена веществ в организме. Белок является структурной и функциональной основой мышечных и нервных волокон, кожи, соединительных тканей, а также внутренних органов организма. Потребность белка в сутки в среднем составляет 0,7 г на 1 кг веса человека.

По данным Министерства сельского хозяйства и продовольствия Российской Федерации и Института питания Российской Академии медицинских наук, дефицит потребления населением России белка в 1996-2001 годах превысил 25% от рекомендуемой нормы и составляет около 1 млн. тонн. В первую очередь снижается потребление комплексного белка животного происхождения, и в рационе преобладают источники малоценного белка - хлебобулочные и мучные изделия, а также картофель. Данная практика ведет к необратимым неблагоприятным процессам в организме человека, особенно в детском возрасте.

Известно, что поставщиком белка являются продукты питания животного и растительного происхождения. Среди них особое место занимает молоко, которое является уникальным продуктам, обладающим беспрецедентным количеством пищевых приложений и направлений использования. Важнейшими компонентами, определяющими его пищевую ценность, являются уникальная концентрация полноценного белка, содержащего полный набор незаменимых аминокислот, и насыщенность различными микроэлементами.

В последние годы выявлены уникальные характеристики молочного белка. Наличие его в рационе питания способствует улучшению:

а) работы сердечнососудистой системы (снижение артериального давления, стабилизация содержания холестерина в крови);

б) деятельности желудочно-кишечного тракта (нормализация стула, уменьшение явлений метеоризма);

в) организации лечебно-профилактического питания, особенно лиц с дефицитом массы тела и нуждающихся в диетическом питании.

Одним из основных путей обеспечения населения России полноценным белком, не смотря на большие затраты ресурсов является восстановление конкурентоспособногомолочного комплекса, обеспечивающего производство традиционных белоксодержащих продуктов питания на уровне 1990-1991 годов.

Технология производства продукта

Основные элементы хода производственного процесса на ОАО «ЮМЗ» заключается в следующем.

Основное производство:

- приемка молока по качеству и количеству и его дальнейшая переработка: охлаждение, очистка и сепарирование молока, нормализация и пастеризация смеси на молоко пастеризованное и диетпродукты, пастеризация и охлаждение сливок на масло, сметану.

- заквашивание и сквашивание диетпродуктов (ряженка, варенец, кефир, бифидок, снежок, йогурт, био-простокваша), охлаждение, розлив диетпродуктов и молока пастеризованного в пакеты и пюр-паки.

- заквашивание сливок на сметану, сквашивание, охлаждение сметаны, розлив сметаны во фляги, фасовка в полистироловые стаканчики.

- выработка творога весового, фасованного в брикеты.

- выработка масла крестьянского методом непрерывного сбивания сливок.

- варка смеси, выработка мороженого пломбир, сливочного в вафельных стаканчиках, выработка мороженого эскимо пломбир, эскимо сливочного, эскимо пломбир шоколадный.

- сушка смеси на сухое цельное молоко, сушка сухого обезжиренного молока.

Компрессорный цех.

Основная задача компрессорного цеха – охлаждение и хранение всей молочной продукции, выпускаемой на заводе.

Первоначально в цехе было четыре компрессора, а при увеличении поступления сырья на завод данных мощностей стало не хватать. Поэтому были заменены компрессора на более мощные и добавлено три компрессора.

Механический цех.

Главная задача – следить за исправностью оборудования по производству молочной продукции, контролировать наличие запасных частей, заключать договора на поставку нового оборудования, новых запасных частей, а также установка, наладка и настройка оборудования.

Лаборатория.

Лаборатория ОАО «ЮМЗ» осуществляет контроль качества сырья, готовой продукции, ее безопасности по микробиологическим и физико-химическим, органолептическим показателям, а так же контролирует все поступающие на завод вспомогательные материалы. Бактериологическая лаборатория завода имеет разрешение на работу с микроорганизмами 4 группы патогенности.

Продукция выпускается согласно ГОСТ, ТУ, вся продукция сертифицирована. Лаборатория осуществляет так же производственный контроль. Контролирует технологические режимы производства, продукции, а также её микробиологическую безопасность, сроки хранения готовой продукции, микробиологические показатели в процессе хранения.

Ведется контроль за качеством мойки оборудования, контроль воды, используемой в производстве, воздуха производственных помещений. Контролирует соблюдение правил личной гигиены работников завода. Осуществляет внедрение в производство новых видов заквасок.

Автотранспортный цех.

Задачи автотранспортного цеха: бесперебойная доставка молочной продукции потребителям, обеспечение автотранспортом отдела ОМТС (отдел материально-технического снабжения), бухгалтерии, АБК, обеспечение исправного состояния автотранспорта. Автотранспортный цех ОАО «ЮМЗ» включает: грузовой транспорт -23 ед., легковой - 3 ед.

В ходе реализации мероприятий данного бизнес-проекта предполагается стабильно увеличивать объемы производимой продукции, одновременно с увеличением доли наиболее рентабельных продуктов.

В ходе реализации программы планируется использовать подрядные организации. Работы по монтажу и ремонту вновь вводимого и действующего оборудования производятся собственными силами, но при проведении некоторых работ используется специализированная монтажная организация. Поставщиками основных расходных материалов (упаковка, запчасти, моющие средства) являются специализированные организации Челябинской области, Екатеринбурга.

Для изложения стартовых позиций рассмотрим молочную отрасль РФ.

Прирост производства обеспечен в основном хозяйствами населения и фермерскими хозяйствами, производство молока в которых увеличилось, соответственно, на 293,6 тыс. т (на 2,2%) и 110,8 тыс. т (на 12,9%) (рисунок 5).

Продуктивность коров продолжала увеличиваться, однако темпы её роста относительно прошлого года замедлились. В январе-сентябре 2007 года надой молока на 1 корову в сельхозорганизациях составил 2970 кг, превысив соответствующий показатель предыдущего года на 127 кг (на 4,5%), при росте надоев в соответствующем периоде 2006 года - 218 кг (8,3%).

Поголовье коров продолжало сокращаться. Однако по сравнению с прошлым годом, его темпы в сельхозорганизациях и хозяйствах населения замедлились. В крестьянских (фермерских) хозяйствах поголовье коров продолжало увеличиваться (таблица 10).

Наличие всех кормов в сельхозорганизациях на конец сентября 2007 года было на 1,6% меньше, чем на соответствующую дату прошлого года, в том числе концентрированных – на 2,2% меньше. В расчете на условную голову приходилось 12,5 ц кормовых единиц против 12,9 ц кормовых единиц на конец сентября прошлого года.

Таблица 10 – Численность коров в Российской Федерации на 1 октября 2006-2007 гг. (по данным Росстата), тыс. голов

| Наименование | 2006 г. | 2007 г. | 2007 г. в % к 2006 г. | Справочно 2006 г. в % к 2005 г. |

| Все категории хозяйств | 9566,0 | 9443,4 | 98,7 | 96,6 |

| в том числе: | ||||

| сельхозорганизации | 4135,7 | 3990,3 | 96,5 | 94,3 |

| хозяйства населения | 5002,5 | 4969,0 | 99,3 | 97,4 |

| крестьянские (фермерские) хозяйства и индивидуальные предприниматели | 427,7 | 484,2 | 113,2 | 112,3 |

Доля импорта в формировании ресурсов молока и молокопродуктов (в пересчете на молоко) в январе-сентябре 2007 года, по предварительным данным Росстата, снизилась и составила 15,4% против 16,4% в соответствующем периоде прошлого года.

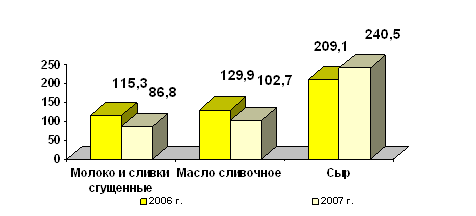

По оперативным данным ФТС России и Росстата, в январе-сентябре 2007 г. импорт молока и сливок сгущенных по сравнению с прошлым годом сократился на 24,7%, масла сливочного – на 20,9% , а сыра, напротив, – увеличился на 15 процентов (рисунок 1).

Рисунок 1 – Импорт основных видов молочной продукции в январе-сентябре 2006-2007 гг. по данным ФТС России и Росстата, тыс. тонн

Ввоз молочной продукции (кроме сыра) из стран СНГ уменьшился в основном за счет сокращения поставок из Украины (таблица 11). В январе-сентябре 2007 года в Украине закуплено лишь 1 тыс. т молока и сливок, что в 5 раз меньше, чем в соответствующем периоде прошлого года. Поставки сливочного масла в этот период не осуществлялись. Вместе с тем, импорт сыра из Украины вырос в 1,3 раза, составив почти 34 тыс. тонн.

Таблица 11 – Импорт молочной продукции в январе-сентябре 2006-2007 гг. по странам (с учетом Республики Беларусь), тыс. т (данные ФТС России и Росстата)

| Наименование | 2006 г. | 2007 г. | 2007 г. в % к 2006 г. |

|

Молоко и сливки сгущенные (код ТН ВЭД 0402) Дальнее зарубежье СНГ Всего |

1,9 113,4 115,3 |

2,2 84,6 86,8 |

115,8 74,6 75,3 |

|

Масло сливочное (код ТН ВЭД 0405) Дальнее зарубежье СНГ Всего |

79,7 50,2 129,9 |

58,6 44,1 102,7 |

73,5 87,8 79,1 |

|

Сыр (код ТН ВЭД 0406) Дальнее зарубежье СНГ Всего |

122,6 86,5 209,1 |

129,8 110,7 240,5 |

105,9 128,0 115,5 |

Основные среди стран СНГ поставки молочной продукции приходились на Республику Беларусь, хотя их объемы по сравнению с прошлым годом снизились (кроме сыра). В январе-сентябре 2007 г. в Белоруссии было закуплено 83,4 тыс. т молока и сливок сгущенных против 108,2 тыс. т в соответствующем периоде прошлого года, сливочного масла, соответственно, - 44,1 тыс. т и 45,6 тыс.т. Вместе с тем, импортировано 74,2 тыс. т сыра, что на 27% больше.

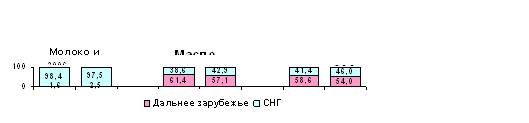

Импорт сливочного масла из стран дальнего зарубежья сократился, а молока и сыра - вырос. Как и в январе-сентябре прошлого года, большая часть импорта сливочного масла и сыра приходилась на эти страны при некотором снижении их доли в поставках (рисунок 2).

Основные среди стран дальнего зарубежья объемы поставок сливочного масла в отчетном периоде приходились на Новую Зеландию (21% от общих объемов импорта) и страны ЕС (27%), из которых наиболее крупным поставщиком была Финляндия.

Сыр закупался, преимущественно, в странах ЕС (64%), в основном в Германии, Литве и Финляндии.

Рисунок 2 – Структура импортных поставок некоторых молочных продуктов по странам в январе-сентябре 2006-2007 гг. (расчетно по данным ФТС России), %

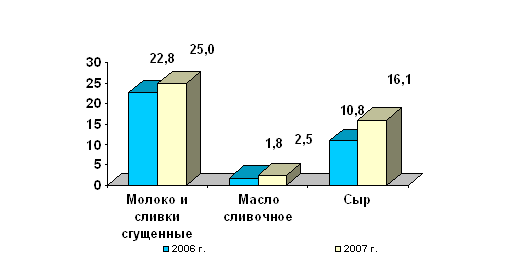

Вывоз на экспорт молока и сливок сгущенных в отчетном периоде увеличился на 10%, сливочного масла – в 1,4 раза, а сыра - в 1,5 раза (рисунок 3).

Поставки молочной продукции на экспорт осуществлялись в основном в страны СНГ, в частности в Казахстан, Украину и Республику Беларусь.

Объемы экспорта молочной продукции оставались незначительными. Их удельный вес в ресурсах молока и молокопродуктов в настоящее время не превышает 2 процентов.

Цены на закупаемую по импорту молочную продукцию в январе-сентябре этого года были выше, чем в соответствующем периоде 2006 года. Так, средняя контрактная цена на сливочное масло, ввезенное из стран дальнего зарубежья, в январе-сентябре 2007 года составила 2067 долл./т или на 19% выше, молоко и сливки сгущенные – 4182 долл./т, что в 1,9 раза выше, сыр - 3232 долл./т или почти на 25% дороже. Молочная продукция из стран СНГ тоже подорожала: контрактная цена на сливочное масло повысилась на 35%, молоко и сливки сгущенные – на 44%, сыр - на 26%, составив, соответственно, 2612долл./т, 2262 долл./т и 3324 руб./т.

Рисунок 3 – Экспорт некоторых видов молочной продукции в январе-сентябре 2006-2007 гг. по данным ФТС России и Росстата, тыс. т

Существенное повышение цен на закупаемую по импорту молочную продукцию вызвано ростом цен на мировом рынке, обусловленного рядом факторов, таких как: сокращение в связи с засухой производства молока в крупных странах-производителях - Австралии и Новой Зеландии; увеличением спроса на молочную продукцию, особенно в странах Юго-Восточной Азии; реформой системы государственной поддержки в ЕС, в частности почти полной отмены в 2007 году экспортных субсидий для производителей обезжиренного и цельного сухого молока, а также снижение субсидий для производителей сыра и масла животного.

По данным БИКИ (Бюллетень иностранной коммерческой информации), по мнению Организации экономического сотрудничества и развития (ОЭСР), мировые цены на сухое молоко и другие виды молочной продукции сохранятся на высоком уровне как минимум до середины следующего десятилетия. Поддерживающим цены фактором станет спрос со стороны стран с развивающимися рынками молочных товаров, таких как Россия, государства Северной Африки, Ближнего Востока и Восточной Азии, а также крупных потребителей со сложившимися рынками – ЕС и США. В докладе ОЭСР о положении на рынке сельскохозяйственной продукции в 2007 году отмечается, что в 2007 и 2008 гг. цены на молочные продукты, скорее всего, останутся высокими, хотя и должны несколько снизится с рекордных значений, достигнутых в определенной степени за счет воздействия краткосрочных факторов. Тем не менее, маловероятно, что цены опустятся ниже уровня 2006 г., а во второй половине прогнозируемого периода (2007-2016 гг.) повышательная динамика цен, скорее всего, возобновится.

В январе-сентябре 2007 года молокоперерабатывающими предприятиями выработано больше, по сравнению с соответствующим периодом прошлого года сливочного масла и цельномолочной продукции, а сухого цельного молока и молочных консервов, напротив, меньше. Производство сыров жирных осталось практически на уровне прошлого года (таблица 12).

Таблица 12 – Производство молочной продукции в Российской Федерации в январе-сентябре 2006 – 2007 гг. по данным Росстата, тыс. т

| Наименование | 2006 г. | 2007 г. |

2007 г. в % к 2006 г. |

| Масло животное | 210,1 | 214,0 | 101,8 |

| Сыры жирные | 321,9 | 320,6 | 99,6 |

| Цельномолочная продукция | 7499,8 | 7584,9 | 101,1 |

| Сухое цельное молоко | 65,0 | 62,1 | 95,6 |

| Консервы молочные, муб | 632,5 | 520,1 | 82,2 |

Рост потребительского спроса на все виды молочной продукции в текущем году продолжился, хотя темпы его роста по сравнению с прошлым годом (кроме цельномолочной продукции) замедлились. По данным Росстата, индекс физического объема продаж цельномолочной продукции в розничной торговле в январе-сентябре 2007 года составил к соответствующему периоду прошлого года 112,9% (в январе-сентябре 2006 г. – 110,5%), сыров жирных (включая брынзу) – 115,0% (115,4%), масла животного – 108% (112,9%), консервов молочных – 110,5% (123,2 процентов).

Повышение спроса на молочную продукцию вызвано ростом реальных доходов населения, которые в январе-июне 2007 года по сравнению с соответствующим периодом прошлого года выросли на 12,4 процента.

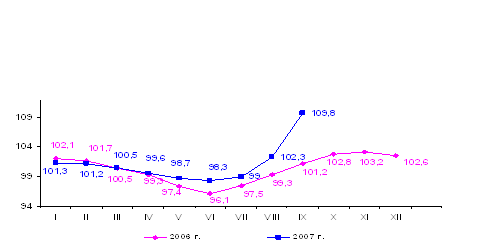

Ценовая ситуация на рынке молока в текущем году значительно отличалась от прошлогодней.

Изменение цен сельхозпроизводителей на реализуемое молоко в первой половине 2007 года соответствовало динамике предыдущего года (рисунок 4). В первые месяцы года цена реализации молока сельхозорганизациями традиционно повышалась при постепенном замедлении темпов роста, а во II квартале цены снижались но, по сравнению с прошлым годом, более низкими темпами. Однако с августа цена реализации стала расти, а в сентябре она выросла по сравнению с предыдущим месяцем почти на 10 процентов. В результате в январе-сентябре 2007 года индекс цены реализации относительно декабря предыдущего года составил 110,7% против 95% в соответствующем периоде 2006 года. Уровень средней цены первичной реализации молока в январе – сентябре этого года был на 6,7% выше прошлогоднего и составил 7670 руб./т (без учета НДС).

Основными причинами резкого роста цены реализации молока в III квартале 2007 года были: существенное повышение цен на сухое молоко на мировом рынке и, следовательно, удорожание импорта, приведшее к увеличению спроса перерабатывающей промышленности на сырое молоко; значительное удорожание комбикормов (в январе-сентябре 2007 года по сравнению с декабрем 2006 года комбикорма для крупного рогатого скота подорожали 44,3 процента).

Рисунок 4 – Индексы средних цен сельхозпроизводителей на молоко в 2006-2007 гг. по данным Росстата, % к предыдущему месяцу

Резкое удорожание сырья и импорта привело к повышению цен производителей на всю молочную продукцию и росту цен на неё на потребительском рынке. Только в III квартале 2007 года средние цены производителей на сыр выросли на 27,7%, молоко цельное сухое – на 26,6%, сливочное масло – на 15,6%, творог жирный – 12,6%, молоко цельное – 11,8%, сметану - 9 процентов. Рост потребительских цен в указанном периоде был несколько ниже, составив: на сыр – 18,5%, масло сливочное – 14%, сметану и творог жирный - 9,9%, молоко цельное - 8,2 процента.

В результате, индексы цен производителей и потребительских цен на молочные продукты в январе-сентябре 2007 года были существенно выше, чем в соответствующем периоде прошлого года, особенно на сухое цельное молоко и сыр.

Доля в формировании ресурсов сыра, а также сливочного масла, несмотря на снижение его импорта, остается весьма существенной. Так, в январе-сентябре этого года импорт сливочного масла к его внутреннему производству составил 48%, сыра – 75 процентов. Учитывая высокую долю импорта, повышение цен на молочную продукцию на мировом рынке оказалось решающим фактором значительного роста цен на внутреннем рынке.

Среднедушевое потребление молочной продукции в последние годы увеличивается. В соответствии с данными Росстата, в 2006 году потребление молока и молокопродуктов (в пересчете на молоко) составило 239 кг на человека в год против 235 кг в 2005 году. Вместе с тем, это существенно ниже рекомендуемой рациональной нормы потребления (404 кг). Несмотря на ежегодный рост реальных доходов, платежеспособный спрос значительной части населения ограничен. В связи с этим резкое подорожание молочной продукции может привести к снижению её потребления.

Данные массовых обследований, проводимых Институтом питания РАМН, свидетельствуют о недостаточном потреблении продуктов питания и все более нарастающем дефиците белков в рационе у значительной части населения страны. Например, в семьях с низкими доходами потребление основных продуктов питания в 1,5-2 раза меньше принятых в оценке прожиточного уровня минимальных нормативов, причем с преобладанием углеводистой массы.

В настоящее время при физиологической норме суточной калорийности питания среднестатистического человека (3000 ккал/чел. сутки) выделяют три уровня жизнедеятельности, связанных с потреблением энергии:

- оптимальный (2500-3500 ккал/чел. сутки);

- недостаточный (1500-2500 ккал/чел. сутки);

- критический < 1500 ккал/чел. сутки.

Так для большинства жителей Челябинской области энергетическая ценность суточного рациона составляет 2039 ккал, доля углеводов в суточном рационе превышает 70% при рекомендуемых 58%. Каждое четвертое исследованное блюдо в структуре питания организованных коллективов не отвечает нормативам по калорийности и соотношению белков, жиров и углеводов. Негативные последствия подобного дефицита хорошо известны современной медицине.

Введение в рацион питания населения большей доли молока и молокопродуктов позволяет, с одной стороны, достаточно легко и быстро ликвидировать дефицит важнейших пищевых веществ, с другой – значительно снизить риск многих заболеваний.

По оценке Института питания РАМН среднедушевое потребление молока в России составляет примерно 0,67 л/сутки. По оценкам специалистов к 2010 году потребление должно возрасти до 0,84. Таким образом, уже сегодня потенциальная емкость рынка сухого молока в Челябинской области составляет более 20 тыс. тонн/год и в дальнейшем будет возрастать. Следовательно, рынок молочных продуктов достаточно емкий и привлекательный, а его разработка и завоевание весьма перспективна.

Анализ рынков сбыта, маркетинговая стратегия предприятия

Необходимо отметить, что проблема сбыта продукции в данном проекте решается за счет использования как рыночных, так и государственных каналов реализации продукции. Сырьевая ситуация для переработчиков Челябинской области в целом, такова, что сегодня существует незначительный дефицит предложения качественного молока (преимущественно в зимний период времени), мешающий предприятиям переработчикам работать на 100% мощности. Вследствие этого, переработчики теряют одно из важнейших преимуществ – возможность снижать себестоимость выпускаемой продукции за счет увеличения объемов производства. Сырье является в данном случае сдерживающим фактором. В проекте Общество является одновременно и поставщиком сырья, его переработчиком и сбытовиком.

К основным ресурсам, необходимым для производства молокопродуктов относится молоко, которое в себестоимости продукции занимает до 70%.

В настоящее время "Южноуральский молочный завод" сотрудничает со значительным числом сельхозпредприятий предприятий практически из всех районов области (таблица 13).

Таблица 13 – Поставщики ресурсов

| Наименование контрагента | Наименование товара | Среднемесячный объем поставок | Доля в общем объеме, % |

| ООО "ТПК Атлант" | сырье молоко | 14075 | 60 |

| ГУП "Прод. корпорация" | сырье молоко | 5130 | 22 |

| 000 "Универсал" | сырье молоко | 2500 | 11 |

| 000 "НПК Родник"" | сырье молоко | 504 | 2 |

| ИП "Кутабаева" | сырье молоко | 163 | 1 |

| ООО «Ясные поляны» | |||

| Колхоз «Карсы» | |||

| ООО «Заря» | |||

| ООО «Боровое» | |||

| ООО «Белоносовское» | |||

| ООО «Комсомольский» | |||

| СССППК «Троицкий фермер» | |||

| ООО "СП Комсомольский" | сырье молоко | 347 | 2 |

| ООО "ТД Ламбумиз" | упаковка | 1100 | 6 |

| ООО "Урал Пластик" | упаковка | 685 | 2 |

| ЗАО "Копейский пластик" | упаковка | 550 | 1,5 |

| ООО "Энерго Альянс" | диз.топливо | 600 | 11 |

| ООО "Химлайн" | моющие ср-ва | 220 | 0,5 |

| ООО "Урал Ингридиент" | закваски, наполнители | 310 | 1 |

Проблем с наличием горюче-смазочных материалов в России в настоящий момент нет. В настоящее время Общество работает с ООО "Энерго Альянс" и получает там скидки и отсрочку платежа.

Запасные части для техники. Рынок запчастей в Челябинской области довольно насыщен. Многие дилеры, которые продают технику, осуществляют гарантийный и постгарантийный ремонт, а также реализуют запасные части.

Остальные ресурсы можно приобретать у государственного унитарного предприятия (ГУП) "Продовольственная корпорация" в рамках товарного кредита, что, в какой-то степени, поможет решить как поставки сырого молока, так и проблему сбыта производимой продукции.

В связи с изложенным выше, влияние конкурентов на условия закупок материально-технических ресурсов можно считать не существенным.

В Челябинской области работают следующие молокозаводы: ОАО «Южноуральский молочный завод», ОАО «Троицкий молочный завод», ОАО «Копейский молочный завод», ООО «Русский молочный продукт», ОАО «Камэлла Молочные Продукты», ОАО «Комбинат молочный стандарт», ООО «Уйский сыродельный завод», ЗАО «Саткинский гормолзавод» и группы лиц в составе ОАО «Челябинский городской молочный комбинат», ОАО «Магнитогорский молочный комбинат», ОАО «Чебаркульский молочный завод», ОАО «Комбинат молочный стандарт», ООО «Русский молочный продукт», ЗАО «Саткинский гормолзавод», ОАО «Троицкий молочный завод»

Объемы переработки молочного сырья ОАО «Комбинат молочный стандарт», ООО «Русский молочный продукт», ЗАО «Саткинский гормолзавод», ОАО «Троицкий молочный завод» занимают небольшую долю в общем объеме переработки молока на территории Челябинской области, в связи с чем указанные хозяйствующие субъекты не могут влиять на конкуренцию на данном товарном рынке.

Для целей установления факта установления доминирующего положения были определены основные параметры рынка: временной интервал исследования, продуктовые и географические границы товарного рынка, состав хозяйствующих субъектов, действующих на рынке, объем товарного рынка и доли хозяйствующих субъектов на нем.

Продуктовые границы рынка для целей рассмотрения данного дела определены как деятельность по переработке молока. В соответствии с Общероссийским классификатором видов экономической деятельности (далее – ОКВЭД), утвержденным приказом Федеральным агентством по техническому регулированию и метрологии от 22.11.2007 № 329-ст, деятельность по переработке молока классифицируется как «Переработка молока и производство сыра». Код ОКВЭД по данному виду деятельности – 15.51.

Определение географических границ товарного рынка осуществлено в соответствии с пунктом 4 статьи 4 Закона о защите конкуренции, пункта 27 Порядка проведения анализа № 108, в соответствии с которыми географические границы рынка определяются границами территории, на которой покупатель (покупатели) приобретают или имеют возможность приобрести товар, (исходя из экономической, технической или иной возможности либо целесообразности), и такая возможность либо целесообразность отсутствует за её пределами.

Условиями обращения товара - сырое молоко, ограничивающими экономические возможности приобретения основной его части за пределами области, являются:

· удорожание продукции за счет транспортных расходов;

Особенность продукции:

· молоко – скоропортящийся продукт;

· наличие дотаций в соседних областях, которые распространяются только на молочные хозяйства собственных территорий;

· наличие косвенного запрета на вывоз молока с территории области: предоставление субсидий из областного бюджета на развитие животноводства выдается только в случаях сдачи молока местным молокоперерабатывающим заводам.

Следовательно, географическими границами рынка переработки молока является территория Челябинской области.

Хозяйствующими субъектами, осуществляющими деятельность по переработке молока, являются молочные комбинаты и заводы, занимающиеся производством молочной продукции.

По информации Министерства сельского хозяйства Челябинской области от 05.06.2009 № 2108 на территории Челябинской области осуществляют деятельность 27 молокозаводов. Из 27 заводов лишь 4 имеют долю в общем объеме переработки молока более 10%, и 6 предприятий имеют долю менее 4%, но более 2%. То есть основная часть молокоперерабатывающих предприятий обладают малыми мощностями и не оказывают влияния на общие условия обращения товара на рынке (услуги по переработке сырого молока), такие как цены закупа, объемы переработки, условия приемки молока и т.д.

Поставщиками молочного сырья являются сельскохозяйственные предприятия. В настоящее время на территории Челябинской области согласно информации, представленной Министерством сельского хозяйства Челябинской области, работают 120 сельхозпредприятий, занимающихся производством молока.

Результатом проведенного исследования является установление доминирующего положения на рынке Челябинской области по переработке молока группы лиц в составе ОАО «Челябинский городской молочный комбинат», ОАО «Магнитогорский молочный комбинат», ОАО «Чебаркульский молочный завод».

Доля на рынке переработки молока указанной группы лиц составляет более 50% .

Данный рынок характеризуется тем, что доминирующее положение занимают покупатели (потребители) услуг по переработке молока, а не продавцы, как на большинстве рынков. Таким образом, на рынке переработки молока Челябинской области присутствует не монополия, а монопсония.

Также установлено коллективное доминирование указанной группы лиц в составе ОАО «Челябинский городской молочный комбинат», ОАО «Магнитогорский молочный комбинат», ОАО «Чебаркульский молочный завод» и ОАО «Южноуральский молочный завод». Совокупная доля четырех указанных хозяйствующих субъектов на рынке переработки молока Челябинской области составляет более 50%.

Следовательно, на основании пункта 1 части 3 статьи 5 Закона о защите конкуренции положение группы лиц в составе ОАО «Челябинский городской молочный комбинат», ОАО «Магнитогорский молочный комбинат», ОАО «Чебаркульский молочный завод» и ОАО «Южноуральский молочный завод» следует признать доминирующим.

По уровню развития конкуренции рынок переработки молока на территории Челябинской области относится к высококонцентрированным рынкам.

Анализ товарного рынка по переработке молока в границах Челябинской области проводился по результатам работы молокоперерабатывающих предприятий области за 2008 год.

Крупнейшими участниками рынка переработки молока являются:

1. Группа лиц в составе: ОАО «Челябинский городской молочный комбинат», ОАО «Магнитогорский молочный комбинат», ОАО «Чебаркульский молочный завод», которая перерабатывает 62,2 процента сырого молока.

2. ОАО «Южноуральский молочный завод», доля которого на рынке переработки молока составляет 12,7 процентов.

3. ОАО «Копейский молочный завод», доля которого на рынке переработки молока составляет 4,0 процента.

4. ОАО «Комбинат молочный стандарт», доля которого на рынке переработки молока составляет 3,5 процента.

5. ООО «Уйский сыродельный завод», доля которого на рынке переработки молока составляет 2,4 процента.

6. ООО «Русский молочный продукт», доля которого на рынке переработки молока составляет 2,1 процент.

7. ООО «Саткинский молочный завод», доля которого на рынке переработки молока составляет 2,0 процента.

Рынок переработки молока относится к высококонцентрированным, так как согласно аналитическому отчету коэффициент рыночной концентрации CR2 составил 74,9%, в связи с чем повышается возможность неоформленного сговора (согласованных действий) между его участниками и негласной скоординированности ценовой политики.

Рентабельность реализации молочной продукции по крупнейшим молокоперерабатывающим предприятиям области представлена в таблице 14.

Информация, представленная в таблице 4, показывает, что снижение закупочных цен на молочное сырье было необходимо не для поддержания доходности молокоперерабатывающего производства, а для существенного роста доходности и без того безубыточного производства.

Следует отметить неодинаковую структуру себестоимости продукции по различным молокоперерабатывающим предприятиям, т.е. состав статей различный. Анализ структуры себестоимости молока 2,5% жирности, 1 литр, пленка показал, что доля стоимости сырого молока в ней неуклонно снижается. Так, В ОАО «Челябинский городской молочный комбинат» стоимость молока в отпускной цене данной продукции на 01.01.2008 составляла 52.2%, а на 16.04.2009 - 48,8 %.

Наибольшее снижение доли молочного сырья на последнюю дату изменения отпускной цены по сравнению с 01.01.2009 произошло у ООО «Уйский сыродельный завод»: с 57,5% до 42,1% за первые 4 месяца 2009 года и у ОАО «Чебаркульский молочный завод»: с 50,9% до 46,7%.

Таблица 14 – Рентабельность реализации молочной продукции

| Организация | Выручка | Себестоимость | Прибыль от продаж |

Рентабельность, % |

||||

| 1 кв. 2009 | 1 кв. 2008 | 1 кв. 2009 | 1 кв. 2008 | 1 кв. 2009 | 1 кв. 2008 | 1 кв. 2009 | 1 кв. 2008 | |

| ОАО «Челябинский городской молочный комбинат» | 244492 | 251614 | 197067 | 220798 | 47425 | 30816 | 24,1 | 14,0 |

| ОАО «Магнитогорский молочный комбинат» | 218902 | 198054 | 182338 | 150643 | 36564 | 47411 | 20,1 | 31,5 |

| ОАО «Чебаркульский молочный завод» | 329723 | 273354 | 248932 | 235238 | 80791 | 38116 | 32,5 | 16,2 |

| ОАО «Южноуральский молочный комбинат» | 101024 | 112055 | 96043 | 104602 | 4981 | 7453 | 5,2 | 7,1 |

| ОАО «Копейский молочный завод» | 41712 | 45852 | 35406 | 39735 | 6306 | 6117 | 17,8 | 15,4 |

Все это свидетельствует об опережающих темпах роста собственных затрат предприятий по сравнению с темпами роста закупочных цен и свидетельствует о злоупотреблении ими своим положением на рынке.

Наибольший рост затрат на услуги естественных монополий (электроэнергия, водоснабжение) произошел у ООО «Уйский сыродельный завод» - почти в три раза и у ОАО «Южноуральский молочный завод» - почти в два раза. Статья затрат «энергоносители, вода» занимает в структуре отпускной цены от 1,8% (ОАО «Камэла Молочные Продукты») до 3,9% (ООО «Уйский сыродельный завод»).

Следует отметить, что тарифы на услуги естественных монополий регулируются и выросли в 2009 году по сравнению с 2008 годом. Так средневзвешенный тариф на электрическую энергию по Челябинской области за год (01.04.2008 – 01.04.2009) увеличился с 1,570 за кВт. до 1,824 рублуй за кВт, т.е на 15% (по данным Свердловской региональной комиссии).

Увеличение заработной платы произошло у ООО «Уйский сыродельный завод» на 41% и у ОАО «Челябинский городской молочный комбинат» на 13%. Статья затрат «заработная плата и отчисления» занимает в структуре отпускной цены от 1,5% (ОАО «Чебаркульский молочный завод») до 12,8% (ОАО «Челябинский городской молочный комбинат»). Такое существенное колебание затрат на заработную плату при производстве одной и той же продукции по одинаковой технологии (пастеризация) является экономически необъяснимым.

По статье «амортизация» рост затрат не произошел. Данная статья затрат занимает в структуре отпускной цены от 1% (ОАО «Чебаркульский молочный завод») до 2,2% (ООО «Уйский сыродельный завод»).

Затраты по статье «транспортные расходы» представили только ООО «Уйский сыродельный завод» и ОАО «Камэла Молочные Продукты». Темп роста затрат составляет 150%, что является экономически необоснованным, так как Министерством экономического развития 16.03.2009 утвержден индекс дефлятора для грузового транспорта – 113%.

Общепроизводственные, общехозяйственные и прочие расходы остались неизменными у ОАО «Чебаркульский молочный завод», по остальным заводам наблюдается значительный рост.

Так, общепроизводственные расходы увеличились у ОАО «Южноуральский молочный завод» - на 33,3%.

Все молокозаводы находятся на общей системе налогообложения, и в стоимость включен НДС в размере 10%.

Прибыль, заложенная в структуру отпускной цены молока жирностью 2,5% в полиэтиленовой упаковке, 1 литр, составляет от 5% или 0,93 руб. (ООО «Уйский сыродельный завод») до 17,9% или 4,03 руб. (ОАО «Магнитогорский молочный завод»). ОАО «Камэла Молочные Продукты» имеет от реализации каждого литра указанного молока убыток в размере 7% или 1,64 руб.

В таблице 15 приведены основные покупатели молочной продукции завода в Уральском регионе.

Таблица 15 – Основные покупатели молочной продукции

| Наименование контрагента | Наименование товара | Среднемесячный объем поставок | Доля в общем объеме, % |

| ГУП "Прод.Корпорация" | молочная продукция | 3500000 | 11 |

| УПК "Акцепт" | молочная продукция | 2700000 | 8 |

| ООО "УРС ЧТЗ" | молочная продукция | 800000 | 2,6 |

| ГУ "УУМТС МВД России" | молочная продукция | 3000000 | 10 |

| ДИКСИ-Челябинск | |||

| ИП "Кох И.Е." | молочная продукция | 600000 | 2 |

| ИП "Сироткина О.А." | молочная продукция | 500000 | 1,7 |

| ООО "Молл" | молочная продукция | 4700000 | 16 |

| ОАО "ЧЭМК" | молочная продукция | 1100000 | 4 |

| ООО «Торнадо-М» | |||

| ЗАО «Тандер» | |||

| ИП "Ахатова" | молочная продукция | 320000 | 1 |

| ИП "Викторова" | молочная продукция | 330000 | 1 |

| ИП "Грачев" | молочная продукция | 700000 | 2,3 |

| ИП "Бондапенко" | молочная продукция | 1200000 | 4 |

В дальнейшем после окончания реконструкции и выхода завода на полную производственную мощность основные рынки сбыта продукции могут быть определены четырьмя направлениями:

- торговые сети (федеральные, региональные, крупные супермаркеты) – до 58 % продаж;

- предприятия розничной торговли (средние и мелкие магазины) – до 12 % продаж;

- предприятия оптовой торговли (дистрибьюторы) – до 20 % продаж;

- собственные торговые точки, автолавки, столовые – до 10 % продаж.

Молокопродукция реализуется для удовлетворения потребностей общественного питания, а так же в торговую сеть.

Анализ спроса и его тенденций позволяет сделать следующий вывод: потенциал рынка очень высок, но продукция конкретного производителя будет пользоваться спросом, только в случае если предприятие сможет предложить высокое качество продукции и приемлемый уровень цен.

Конкурентными преимуществами данного проекта являются:

а) постоянно высокое качество продукции, которое будет обеспечено за счет полного замкнутого технологического цикла производства молока и его переработки;

б) производство нового, необычайно богатого ассортимента молокопродуктов;

в) обеспечение высокого уровня логистики;

г) известность торговой марки;

д) продажи на первоначальном этапе до 80 % объема продукции через своих партнеров и в социальную сферу.

Учитывая вышесказанное можно сделать вывод о том, что качество выпускаемой продукции и ее широкий ассортимент, известность торговой марки, а также ценовой фактор являются решающими факторами конкурентоспособности молокопродуктов.

Маркетинговая стратегия проекта

В 2008 году составлен и реализуется интегрированный план маркетинга ОАО «Южноуральский молочный завод». В нем сформулированы следующие положения:

1.Цели маркетинга:

формирование доверия у клиентов к предприятию как к производящему высококачественный, свежий, полезный, вкусный продукт, проведение дегустаций в местах продаж;

повышение лояльности оптовых покупателей и розничных сетей путем внедрения обоснованной и гибкой системы скидок;

повышение покупательского спроса на продукцию, имеющую более высокий уровень рентабельности, путем проведения дегустаций в местах продаж и информации о продуктах через СМИ, выставки;

усиление координации между сбытовыми службами и производством для более полного удовлетворения потребностей покупателей;

повышение узнаваемости продукции путем выдерживания фирменного стиля.

2.Товарная политика:

• увеличение доли в сумме отгрузки диетических продуктов за счет молока и кефира, а также сметаны и масла, так как эти позиции более рентабельны.

3. Ценовая политика:

•Для выхода на новые рынки в качестве стратегии планируется использовать «ценовой прорыв».

4.Сбытовая политика:

Стратегия предприятия в целом направлена на увеличение доли рынка. Поэтому предприятие намерено проводить агрессивную сбытовую политику, активную рекламу в местах продаж в виде дегустации, участие в выставках;

Гибкая система скидок (предоставление бонусов по результатам работы);

Повышение авторитета компании как производителя натуральных и качественных продуктов.

5.Политика продвижения продукции:

Стимулирование конечного потребителя и персонала торговых предприятий;

Участие в общественных и городских массовых мероприятиях;

Спонсорство.

На основании вышеуказанного плана распределены обязанности по его выполнению по службам с определением сроков выполнения поставленных задач.

Цена закупа молока имеет сезонный характер, поскольку меняется осенью и весной. В апреле 2009 года цена закупа молока снизилась на 4 рубля, такое резкое падение цены является более глубоким по сравнению с ежегодным сезонным летним снижением закупочных цен. Вообще цены на молоко устанавливаются на основании изучения всего рынка молочного сырья по Челябинской области. В 2009 по сравнению с 2008 годом у молокозаводов объем реализации упал примерно на 22%, также появилась большая конкуренция. На фоне этих событий объем сырья начал накапливаться, в связи с сезонными изменениями объемы молока увеличились. Появилась необходимость по хранению молока и, как следствие, появились дополнительные расходы.

Молокоперерабатывающие заводы пояснили, что снижение закупочных цен на молоко в рассматриваемый период обусловлено следующими факторами:

1) сезонным снижением цен;

2) снижением объемов реализации готовой молочной продукции;

3) нехваткой оборотных средств, обусловленной снижением уровня доступности кредитов;

4) необходимостью переработки части молочного сырья в сухое обезжиренное молоко, т.к. реализация свежих молочных продуктов в розничной торговле снизилась, притом, что данный вид деятельности является убыточным;

5) увеличением объемов реализации в торговых сетях цельномолочной продукции конкурентов из соседних областей.

Практическое решение перечисленных задач должно включать комплекс мероприятий, направленных как на распространение коммерческой информации о предприятии и его продуктах, так и на поддержание устойчивого постоянного интереса к ним со стороны всех групп потребителей. В части таких мероприятий выделим следующие:

- реализация большей части продукции через основных партнеров;

- выход на оптовые рынки Челябинской, Челябинской и Свердловской областей и г. Челябинска;

- использование системы госзакупок для организации поставок молокопродуктов в федеральный и региональный продовольственные фонды.

В целом прямой маркетинг – наиболее целесообразный метод сбыта продукции. Реализация продукции будет осуществляться на стандартных условиях оптовыми поставками вышеуказанным потребителям.

Маркетинговой стратегией ОАО «Южноуральский молочный завод» является ценовая конкуренция при условии постоянного поддержания цен на уровне рыночных. Для этого проводится еженедельный мониторинг цен на региональном рынке по Челябинской, Челябинской и Свердловской областям. Кроме того, планируется система скидок при покупке по предоплате и при покупке большой партии. Такая политика цен позволит привлекать в качестве покупателей розничную торговлю, мелкооптовых и крупно оптовых покупателей. Предполагается также, продажа товара в кредит с отсрочкой платежа, что позволит дополнительно привлечь покупателей.

Продажа продукции производится на основе заключенных долгосрочных договоров, а также разовых заказов. Наличие различных схем реализации товара позволяет значительно расширить сбытовую сеть за счет личного подхода к каждому клиенту. Наличие покупателей различных по величине и условиям поставки позволяет минимизировать риски по дебиторской задолженности.

Организационный план

ОАО «Южноуральский молочный завод» осуществляет свою деятельность в организационно-правовой форме открытого акционерного общества. Предприятие является Инициатором, Оператором и Заемщиком одновременно. Основная информация о нем как об инициаторе проекта приведена в разделе 2.

Поставку оборудования, его гарантийное (12 месяцев) и послегарантийное сервисное обслуживание, текущий ремонт, а также пусконаладочные работы с обучением обслуживающего персонала на территории Заказчика будет осуществлять компания «Таурас-Феникс».

Поставку сырого молока в настоящее время осуществляют сельские товаропроизводители: ООО "ТПК Атлант", ГУП "Прод.Корпорация", ООО "Универсал", ООО "НПК Родник", ИП "Кутабаева", ООО "СП Комсомольский"

Поставку ресурсов производят следующие предприятия: ООО "ТД Ламбумиз" (упаковка), ООО "Урал Пластик" (упаковка), ЗАО "Копейский пластик" (упаковка), ООО "Энерго Альянс" (диз.топливо), ООО "Химлайн" (моющие ср-ва), ООО "Урал Ингридиент" (закваски, наполнители).

Для улучшения деятельности завода необходимо осуществить следующие мероприятия: установить современное оборудование для разлива и упаковки молока.

Проведение реконструкции и модернизации завода позволит увеличить объем производства, снизить себестоимость продукции, занять одно из ведущих мест на рынке продукции региона.

График реализации проекта представлен в таблице 16.

Таблица 16 – Наименование и длительность подготовительных этапов

| Название | Длительность | Дата начала | Дата окончания |

| Разработка проекта реконструкции комплекса | 41 | 01.12.2009 | 10.01.2010 |

| Реконструкция инфраструктуры цеха | 79 | 11.01.2010 | 30.03.2010 |

| Приобретение автомата ТФ-РПП | 120 | 01.12.2009 | 30.03.2010 |

| Приобретение станции насосной к ТФ-РПП | 120 | 01.12.2009 | 30.03.2010 |

| Монтаж оборудования | 10 | 31.03.2010 | 09.04.2010 |

| Пусконаладочные работы | 30 | 10.04.2010 | 09.05.2010 |

| Производство [Молоко] | 0 | 01.12.2009 | ... |

| Производство [Кисломолочная продукция] | 0 | 01.12.2009 | ... |

| Производство [Творожная продукция] | 0 | 01.12.2009 | ... |

| Производство [Сметана] | 0 | 01.12.2009 | ... |

| Производство [Масло] | 0 | 01.12.2009 | ... |

Получение разрешительной документации, дающей право на хозяйственную деятельность по переработке продукции, будет осуществляться в соответствии с действующим законодательством по мере готовности объектов к эксплуатации.

План финансового состояния предприятия

Расчеты экономической эффективности проекта выполнены с учетом «Методических рекомендаций по оценке эффективности инвестиционных проектов» (утвержденных Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике № ВК 477 от 21.06.1999. – Вторая редакция, исправленная и дополненная).

Базовый вариант расчета выполнен с соблюдением следующих требований:

- расчет выполнен в постоянных ценах на момент разработки бизнес-плана инвестиционного проекта.

- старт проекта – 1 декабря 2009 года;

- продолжительность (горизонт) проекта – 37 месяцев;

- значения всех исходных и расчетных данных приводятся в рублях РФ;

- остаточная стоимость активов проекта на конец расчетного периода при анализе показателей его эффективности не учитывается, то есть не предполагается их продажа и закрытие предприятия по завершению проекта;

- расчеты экономической эффективности проведены для активов, приобретаемых на собственные и заемные средства.

Условия финансирования приняты следующими:

- общая стоимость проекта – 12,15 млн. руб. (данная сумма покрывает все инвестиционные и текущие издержки проекта с учетом дисконтирования всех денежных потоков проекта по ставке 17%);

- финансирование проекта осуществляется за счет собственных средств участников проекта на 30% и заемных средств – 70%.

- потребность в финансировании – 8,5 млн. руб.

Условия и схема кредитования:

- инвестиционные средства поступают на счет предприятия единовременно;

- срок предоставления кредита – 36 месяцев;

- плата за предоставление кредита – 16 % годовых в рублях;

- выплата основного долга производится по согласованному графику. Отсрочка платежа – 6 месяцев. Полное погашение кредита в декабре 2012 года;

- выплата процентов за кредит ежемесячно с 1 месяца с момента получения кредита;

- начисление процентов за кредит на размер задолженности по основному долгу.

Влияние внешних факторов на результаты проекта приняты в следующих размерах (таблица 20).

В соответствии с распространенным положением теории инвестиционного анализа предполагается, что ставка дисконтирования должна содержать темп инфляции, минимальную норму прибыли кредитора и поправку, учитывающую степень риска конкретного проекта.

Таблица 17 – Инфляция, %

| Период | 1 год | 2 год | 3 год | 4 год |

| Значение, % | 10,0 | 9,8 | 9,6 | 9,4 |

Ставка дисконтирования без учета риска проекта (d) определяется в долях единицы как отношение ставки рефинансирования (г), установленной Центральным банком Российской Федерации, и объявленного Правительством Российской Федерации на текущий год темпа инфляции (i)

1 + d = (1 + r/100) / (1 + i/100),

1 + d = (1 + 9,5/100) / (1 + 10/100),

d = -0,01

Поправка на риск определяется, исходя из типовых и специфических рисков проекта (таблица 18). Конкретное значение поправки принимается по нижней, средней или верхней границе интервала типового риска в зависимости от приведенной в бизнес-плане соответствующей оценки величины специфических рисков и чувствительности к ним проекта.

Таблица 18 – Типовые риски проекта

| Величина риска | Суть проекта | Значение риска (Р), % |

| Низкий | Снижение себестоимости продукции | 6-10 |

| Средний | Увеличение объема продаж существующей продукции | 8-12 |

| Высокий | Производство и продвижение на рынок нового продукта | 11-16 |

| Очень высокий | Вложения в исследования и инновации | 17-20 |

Ставка дисконтирования, учитывающая риски проекта, (D) определяется в процентах по формуле

D = d x 100 + P,

где Р - поправка на риск. Величина риска оценена как высокая, то есть принята на уровне производства и продвижения на рынок нового продукта (16%)

D = -0,01 * 100 + 18 = 17 %

Исходные данные по налоговому окружению, номенклатуре и ценам на продукцию, плану производства (продаж) продукции и другим показателям приведены в таблицах 19-20.

Таблица 19 – Налоговое окружение

| Наименование налогов | Ставка, % | Налогооблагаемая база | Период, дней |

| Налог на прибыль | 20,0 | Доходы, получаемые в виде денежных средств и взаимозачеты; расходы, списанные на пр-во и оплаченные | 90 |

| НДС |

18 10 |

Добавленная стоимость | 90 |

| ЕСН | 26 | Фонд заработной платы | 30 |

| Налог на несчастные случаи и профзаболевания | 2,1 | Фонд заработной платы | 30 |

Цена на продукцию в проекте принята на уровне минимальных цен рынка, динамика которых приводилась в разделе 5.4 (таблица 23).

Таблица 20 – Номенклатура и цены продукции, руб./т

| Наименование продукции | Цена |

| Молоко | 20 360,000 |

| Кисломолочная продукция | 25 340,000 |

| Творожная продукция | 110 000,000 |

| Сметана | 67 400,000 |

| Масло | 134 120,000 |

| Молоко | 20 360,000 |

Таблица 21 – План реализации продукции, т

| Наименование продукции | 2009 г. | 2010 г. | 2011 г. | 2012 г. |

| Молоко | 658,00 | 11 576,00 | 11 892,00 | 12 374,00 |

| Кисломолочная продукция | 178,00 | 3 133,00 | 3 598,00 | 4 640,00 |

| Творожная продукция | 41,00 | 726,00 | 911,00 | 1 027,00 |

| Сметана | 68,00 | 1 197,00 | 1 272,00 | 1 426,00 |

| Масло | 17,00 | 221,00 | 210,00 | 200,00 |

С учетом того, что производство продукции осуществляется на территории уже функционирующего предприятия, нормы обеспечения технологического процесса ресурсами приняты на существующем уровне.

Для производства требуется следующий персонал (таблица 22).

Таблица 22 – Потребность в трудовых ресурсах

| Должность | Кол-во | Зарплата, руб. | Платежи |

| Управление | |||

| Административно-управленческий персонал | 83 | 17 195,00 | Ежемесячно, весь проект |

| Младший обслуживающий персонал | 73 | 8 988,00 | Ежемесячно, весь проект |

| Производство | |||

| Производственно-промышленный персонал | 168 | 9 795,00 | Ежемесячно, весь проект |

| Маркетинг | |||

| Менеджеры | 3 | 15 000,00 | Ежемесячно, весь период пр-ва |

Всего: 327 чел. 3773869 руб./месяц без отчислений на социальные нужды

Калькуляция себестоимости продукции выполнена с учетом принятой производственной программы (таблица 23).

Таблица 23 – Калькуляция себестоимости продукции

| Наименование статей затрат | Сумма, руб./кг |

| Молоко | 20,36 |

| Кисломолочная продукция | 25,34 |

| Творожная продукция | 110,00 |

| Сметана | 67,4 |

| Масло | 134,12 |

Размер выручка от реализации продукции (рассчитывается на основе объема реализации продукции и цены) приведен в таблице 24.

Таблица 24 – Выручка от реализации продукции

| Наименование продукции | 2009 г. | 2010 г. | 2011 г. | 2012 г. |

| Молоко | 13396,88 | 248267,89 | 280269,18 | 319894,41 |

| Кисломолочная продукция | 4510,52 | 83627,92 | 105538,38 | 149294,35 |

| Творожная продукция | 4510,00 | 84122,77 | 115998,86 | 143443,84 |

| Сметана | 4583,20 | 84984,22 | 99240,67 | 122038,87 |

| Масло | 2280,04 | 31222,67 | 32602,85 | 34059,82 |

| ИТОГО | 29280,64 | 532225,48 | 633649,95 | 768731,29 |

Первоначальные оборотные средства в размере будут направлены на приобретение сырого молока, электрической энергии, газа, воды, тары и др.

Инвестиционный план

Общая потребность в финансировании проекта составляет 12,15 млн. руб. Инвестиции (8500 тыс. руб.) будут направлены на реконструкцию завода, приобретение перерабатывающего оборудования (таблица 25), а также финансирования текущей деятельности.

Потребность в инвестициях рассчитывалась исходя из реконструкции и организации основного, вспомогательных и обслуживающих производств, расчетного количества дополнительных оборотных средств для увеличенного объема производства.

При расчетах сумм учитывались конкретные поставщики оборудования и оборотных средств.

Таблица 25 – Инвестиционные издержки

| Наименование инвестиций | 2009 г. | 2010 г. | 2011 г. |

| Разработка проекта реконструкции комплекса | 453,66 | 147,51 | |

| Реконструкция инфраструктуры цеха | 811,96 | ||

| Пусконаладочные работы | 438,72 | ||

| Приобретение станции насосной к ТФ-РПП | 80,19 | 241,78 | |

| Приобретение автомата ТФ-РПП | 2062,08 | 6217,32 | |

| Монтаж оборудования | 870,50 | ||

| ИТОГО | 2595,93 | 8727,78 |

Источниками финансирования являются:

а) собственные средства, предназначенные для оплаты расходов подготовительного этапа проекта (разработка бизнес-плана инвестиционного проекта, выбор оборудования и поставщика, заключение договора поставки, оплата аванса и другие работы), проведения работ по реконструкции линии, а также формирования оборотных средств;

б) заемные средства, направляются для оплаты строительных работ и приобретаемой техники, ввода ее в эксплуатацию.

Структура источников финансирования определена исходя из финансовых возможностей предприятия. Кредиты будут привлечены для реализации программы оснащения предприятия новым высококачественным оборудованием.

Отчет о прибылях и убытках представляет собой форму финансовой оценки, предназначенной для анализа на каждом интервале планирования соотношения доходов предприятия (проекта), относимых в соответствии с учетной политикой предприятия к данному периоду, со связанными с ними расходами, а также налоговыми выплатами и дивидендами, а также размера чистой прибыли, являющейся наряду с амортизацией одним из основных источников денежных средств для возврата займов, привлеченных на финансирование инвестиционных издержек проекта.

Полученный результат свидетельствует, что при запланированных объемах сбыта, издержках производства и ценах производство продукции проект прибылен со второго года его реализации. На старте проекта возможно получение убытка -14 млн. руб., а потом предприятие становится прибыльным (таблица 26).

Чистый объем продаж на момент окончания проекта составил 739 млн. руб. в год. Валовая прибыль, за минусом суммарных прямых издержек, равна 191 млн. руб., а прибыль до выплаты налога, то есть с учетом суммарных постоянных издержек и суммарных непроизводственных издержек – 72 млн. руб. Чистая прибыль предприятия после уплаты налогов в сумме 4,2 млн. руб. будет равна 67,7 млн. руб. за год.

Таблица 26 – Прибыли-убытки

| Наименование | 2009 г. | 2010 г. | 2011 г. | 2012 г. |

| Валовой объем продаж | 28062,74 | 509655,67 | 608170,93 | 739649,98 |

| Чистый объем продаж | 28062,74 | 509655,67 | 608170,93 | 739649,98 |

| Материалы и комплектующие | 21140,16 | 382179,60 | 453911,37 | 548899,68 |

| Суммарные прямые издержки | 21140,16 | 382179,60 | 453911,37 | 548899,68 |

| Валовая прибыль | 6922,58 | 127476,07 | 154259,56 | 190750,30 |

| Административные издержки | 1900,70 | 24025,87 | 26402,04 | 28961,00 |

| Маркетинговые издержки | 1961,70 | 24796,94 | 27249,37 | 29890,46 |

| Зарплата административного персонала | 2083,31 | 26334,14 | 28938,61 | 31743,42 |

| Зарплата производственного персонала | 1645,56 | 20800,76 | 22857,97 | 25073,43 |

| Зарплата маркетингового персонала | 45,00 | 568,82 | 625,08 | 685,67 |

| Суммарные постоянные издержки | 7636,27 | 96526,54 | 106073,07 | 116353,98 |

| Амортизация | 1641,46 | 2244,28 | 2229,65 | |

| Проценты по кредитам | 1227,78 | 793,33 | 249,33 | |

| Суммарные непроизводственные издержки | 2869,23 | 3037,61 | 2478,99 | |

| Другие издержки | 13300,00 | 13300,00 | 13300,00 | |

| Убытки предыдущих периодов | 1401,37 | 1401,37 | 1401,37 | |

| Прибыль до выплаты налога | -14013,69 | 14780,30 | 31848,88 | 71917,34 |

| Налогооблагаемая прибыль | 24380,12 | 39906,82 | 70515,97 | |

| Налог на прибыль | 1462,81 | 2394,41 | 4230,96 | |

| Чистая прибыль | -14013,69 | 13317,49 | 29454,47 | 67686,38 |