Контрольная работа: Финансовый менеджмент

Контрольная работа: Финансовый менеджмент

ФИЛИАЛ

Федерального государственного образовательного учреждения

высшего профессионального образования

«СЕВЕРО-ЗАПАДНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ»

в г. Северодвинске (Архангельская область)

КУРСОВАЯ РАБОТА

по дисциплине: «Финансовый менеджмент»

Вариант 3

Студент

Группа 5 ФКТ-1

Научный

руководитель Оганджанянц С.И.

Оценка

Северодвинск

2007

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ………………………………………………………………..3

Задача 1…………………………………………………………………….5

Задача 2…………………………………………………………………..10

Задача 3…………………………………………………………………..13

Задача 4…………………………………………………………………..16

Задача 5…………………………………………………………………..18

Задача 6…………………………………………………………………..22

Задача 7…………………………………………………………………..25

Задача 8…………………………………………………………………..30

Задача 9…………………………………………………………………..33

Задача 10..………………………………………………………………..40

Задача 11..………………………………………………………………..41

ЗАКЛЮЧЕНИЕ………………………………………………………….43

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ…………………….44

ВВЕДЕНИЕ

Переход экономики нашей страны к рыночным преобразованиям требует существенных изменений в руководстве предприятиями. Это касается всех сторон деятельности предприятия. Особая роль в этом процессе принадлежит финансовой составляющей деятельности предприятия, конкретно – управлению финансами.

Область экономической науки, изучающая и анализирующая вопросы движения финансовых ресурсов фирмы, на Западе получила название финансовый менеджмент. В России этот термин также закрепился за отраслью знания, рассматривающей движение финансовых потоков предприятия. Таким образом, можно говорить, что финансовый менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

Однако у нас она имеет свои специфические черты. Российская экономика не является нормально рыночной. В нашей стране существует во многом не сопоставимая с западными стандартами система учета и статистики предприятия. Поэтому «напрямую», без соответствующей переработки невозможно применить теорию и практику финансового менеджмента западного образца.

Цель данной работы - изучение зарубежного опыта управления финансами и практическое использование теории финансового менеджмента с учетом специфики учета и статистики предприятия в России.

Задача: во – первых, - раскрыть основные задачи соответствующего раздела финансового менеджмента, дать определение основных понятий и категорий, характеризующих исследуемое явление; во – вторых, - описать систему показателей и методы исследования динамики этих показателей; в – третьих, - решить задачи в соответствии с номером варианта.

В качестве объекта курсовой работы выступает предприятие (фирма), а в качестве мотива деятельности – предпринимательский, поэтому анализируются вопросы управления финансами на предприятии, занимающемся предпринимательской, а не спекулятивной деятельностью.

Актуальность темы нужна для более подробного изучения развития финансового менеджмента.

ЗАДАЧА 1

Допустим, за отчетный период предприятие характеризуется данными, приведенными в табл. (тыс. руб.):

| АКТИВ | 2002 год | 2003 год |

| 1. Основные средства и внеоборотные активы: | 30 000 | 45 000 |

| основные фонды | 35 000 | 52 000 |

| амортизация | 5 000 | 7 000 |

| 2. Оборотные средства: | 20 000 | 40 000 |

| денежные средства | 4 000 | 8 000 |

| дебиторская задолженность | 6 000 | 17 000 |

| материально-производственные запасы | 7 000 | 15 000 |

| краткосрочные финансовые вложения | 3 000 | - |

| ИТОГО | 50 000 | 85 000 |

| ПАССИВ | ||

| 3. Собственный капитал: | ||

| акционерный капитал | 30 000 | 30 000 |

| эмиссионная премия | 1000 | 7 000 |

| накопленная прибыль | 4 000 | 8 000 |

| 4. Долгосрочные кредиты банка | - | 20 000 |

| 5. Краткосрочная задолженность: | 15 000 | 20 000 |

| краткосрочные кредиты банка | 6 000 | 5 000 |

| задолженность бюджету | 1000 | 2 000 |

| задолженность поставщикам | 7 000 | 9 000 |

| задолженность по заработной плате | 1000 | 4 000 |

| ИТОГО | 50 000 | 85 000 |

Допустим, далее, что чистая прибыль за период составила 3000 тыс. руб. Дивиденды были выплачены на сумму 1000 тыс. руб. Краткосрочные финансовые вложения были реализованы с прибылью в 100 тыс. руб., поскольку их рыночная стоимость превысила фактическую себестоимость, по которой они отражены в балансе, и составила 3100 тыс. руб.

Определите чистый денежный поток косвенным методом и проведите анализ денежного потока методом финансовых коэффициентов. Сделайте выводы.

І. Теоретическая часть

Одной из функций финансового менеджмента является управление денежными потоками. Функциями этого управления является формирование входящих и выходящих потоков денежных средств предприятия, их синхронизация по объему и во времени по отдельным предстоящим периодам, эффективное использование остатков денежных средств.

Денежный поток – это разность между всеми поступлениями денежных средств и расходами за определенный период времени. Баланс денежного потока, рассчитываемый по косвенному методу, основывается на корректировке чистой прибыли. Расчет потока денежных средств осуществляется по трем основным направлениям деятельности: текущая, инвестиционная и финансовая.

При расчете величины денежного потока можно руководствоваться следующей схемой расчета денежного потока.

1. Денежный поток от основной деятельности

| Прибыль (за вычетом налогов) | Чистая прибыль = прибыль до налогообложения отчетного периода /+отложенные налоговые активы /+отложенные налоговые обязательства текущий налог на прибыль |

| Плюс амортизационные отчисления | Амортизационные отчисления прибавляются к сумме чистой прибыли, т. к. они не вызывают оттока денежных средств |

|

Минус изменение текущих активов: - краткосрочные финансовые вложения; - дебиторская задолженность; - запасы; - прочие текущие активы; |

Увеличение суммы текущих активов означает, что денежные средства уменьшаются за счет связывания в дебиторской задолженности, запасах и затратах |

|

Плюс изменение суммы текущих обязательств - кредиторская задолженность; - прочие текущие обязательства. |

Увеличение текущих обязательств вызывает увеличение денежных средств за счет предоставленной отсрочки оплаты кредиторам, полученных авансов. |

2. Денежный поток от инвестиционной деятельности

|

Минус изменение суммы долгосрочных активов - нематериальные активы; - основные средства; - незавершенные капитальные вложения; - долгосрочные финансовые вложения; - прочие внеоборотные активы. |

Увеличение суммы долгосрочных активов означает уменьшение денежных средств за счет инвестирования в активы долгосрочного использования. Реализация долгосрочных активов (основных средств, акций других предприятий и др.) увеличивает денежные средства |

3. Денежный поток от финансовой деятельности

|

Плюс изменение суммы задолженности - краткосрочные кредиты и займы; долгосрочные кредиты и займы. |

Увеличение (уменьшение) задолженности указывает на увеличение (уменьшение) денежных средств за счет привлечения (погашения) |

|

Плюс изменение величины собственных средств - уставный капитал; - накопленный капитал; - целевые поступления |

Увеличение собственных средств за счет размещения акций означает увеличение денежных средств; выкуп акций и выплата дивидендов приводит к их уменьшению |

ІІ. Расчетная часть

Расчет денежного потока по косвенному методу

1. Денежный поток от основной деятельности:

2.

| Показатель |

Приток, тыс. руб. |

Отток, тыс. руб. |

| Чистая прибыль | 3000 | |

| Амортизация | 7000-5000=2000 | |

|

Текущие активы - краткосрочные финансовые вложения; - дебиторская задолженность; - запасы; прочие текущие активы; |

3100 |

17000-6000=(11000) 15000-7000=(8000) |

| Итого | 8100 | (19000) |

| Баланс | (10900) |

2. Денежный поток от инвестиционной деятельности:

| Показатель |

Приток, тыс. руб. |

Отток, тыс. руб. |

|

Изменение суммы долгосрочных активов: - нематериальные активы; - основные средства; - незавершенные капитальные вложения; - долгосрочные финансовые вложения; прочие внеоборотные активы. |

52000-35000=(17000) | |

| Итого | (17000) | |

| Баланс | (17000) |

3. Денежный поток от финансовой деятельности:

| Показатель |

Приток, тыс. руб. |

Отток, тыс. руб. |

| Долгосрочные кредиты банка | 20000 | |

| Краткосрочная задолженность | 20000-15000=5000 | |

| Дивиденды | 1000 | |

| Итого | 25000 | (1000) |

| Баланс | 24000 |

4. Баланс денежного потока:

| Показатель |

Приток, тыс. руб. |

Отток, тыс. руб. |

| Основная деятельность | (10900) | |

| Инвестиционная деятельность | (17000) | |

| Финансовая деятельность | 24000 | |

| Итого | 24000 | (27900) |

| Баланс | 3900 |

ВЫВОДЫ.

1. Отрицательный денежный поток получен за счет основной и инвестиционной деятельности. Для того, чтобы снизить эффект оттока от основной деятельности организация воспользовалась привлеченными кредитами, т.е. финансовые активы составили 25000 тыс. руб.

2. Отрицательный баланс денежного потока составил 3900 тыс. руб.

ЗАДАЧА 2

Предприятие специализируется на производстве музыкальных инструментов. Общие доходы от основной деятельности предприятия за текущий год составили 1200 тыс. руб., внереализационные доходы составили 400 тыс. руб., а прибыль (до уплаты % за кредит и налога на прибыль) – 400 тыс. руб. Актив предприятия составляет 2000 тыс. руб.

Определите экономическую рентабельность активов. Какой результат эксплуатации инвестиций предприятия дает каждый рубль оборота? Сколько рублей оборота снимается с каждого рубля актива?

І. Теоретическая часть

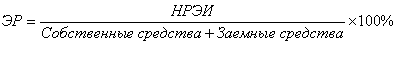

В задаче требуется определить экономическую рентабельность активов, то есть результат, связанный с величиной НРЭИ, под которой понимается чистый результат эксплуатации – чистая прибыль плюс проценты за кредит. Экономическая рентабельность активов (ЭР) характеризует эффективность затрат и вложений:

| ЭР= | НРЭИ | *100% = | БП+ проценты за кредит | *100% |

| АКТИВ | АКТИВ |

где БП – прибыль до налогообложения.

Далее необходимо четко представлять два важнейших элемента рентабельности:

первый: КОММЕРЧЕСКАЯ МАРЖА (КМ). По существу, это экономическая рентабельность оборота, или рентабельность продаж, рентабельность реализованной продукции. Коммерческая маржа показывает, какой результат эксплуатации дают каждый 1 руб. оборота (обычно КМ выражается в процентах).

второй: КОЭФФИЦИЕНТ ТРАНСФОРМАЦИИ (КТ) показывает, сколько рублей оборота снимается с каждого рубля актива.

Для решения данной задачи необходимо знать определения этих понятий, а также следующие формулы расчета:

| 1. ЭР= | НРЭИ | *100%, |

| АКТИВ |

где ЭР – экономическая рентабельность в процентах;

НРЭИ – нетто-результат эксплуатации инвестиций.

2. ЭР = КМ*КТ,

где КМ – коммерческая маржа, в процентах;

КТ – коэффициент трансформации.

| 3. КМ= | НРЭИ | *100%, |

| ОБОРОТ |

где оборот складывается из доходов от обычных видов деятельности и прочих доходов предприятия.

| 4.КТ= | ОБОРОТ | , |

| АКТИВ |

Оборот включает выручку плюс внереализационные доходы.

ІІ. Расчетная часть

1. Определим экономическую рентабельность активов:

| ЭР= | НРЭИ | *100% = 400 / 2000 * 100% = 20%. |

| АКТИВ |

2. Рассчитаем какой результат эксплуатации инвестиций предприятия дают каждые 100 рубля оборота:

| КМ= | НРЭИ | *100% = 400 / (1200 + 400) * 100% = 25%. |

| ОБОРОТ |

3. Определим сколько рублей оборота снимается с каждого рубля актива:

| КТ= | ОБОРОТ | = (1200 + 400) / 2000 = 0,80, |

| АКТИВ |

тогда экономическая рентабельность:

ЭР = КМ*КТ = 25% * 0,80 =20%

ВЫВОДЫ.

1. Экономическая рентабельность активов составила 20%, показывает, что на 1 рубль активов приходится 20 копеек чистой прибыли и процентов за кредит.

2. Коммерческая маржа составила 25%, показывает, что каждый рубль обо-рота дает 25 копеек эксплуатации инвестиций предприятия.

3. Коэффициент трансформации составил 0,8, показывает, что с каждого рубля актива снимается 80 копеек оборота.

ЗАДАЧА 3

Рассчитать выгодность привлечения заемных средств, исходя из следующих условий предприятия:

| 1. АКТИВ | 27 348 руб. |

|

ПАССИВ: собственный источник заемные средства |

14 531 руб. 12 817 руб. |

| 3. Финансовые издержки по задолженности | 2 691,6 руб. |

| 4. Финансовый результат | 9 398 руб. |

| 5. Предприятию необходимо привлечение средств сроком на 9 месяцев в размере | 15 500 руб. |

| Процентная ставка в КБ | 35% годовых |

І. Теоретическая часть

При решении задачи следует понимать, в чем заключается действие финансового рычага: предприятие, использующее заемные средства, изменяет чистую рентабельность собственных средств и свои дивидендные возможности.

Существующие различия в расчете эффекта финансового рычага связаны с различным понятием корпоративного управления и с его моделями, которые применяются в американской и западноевропейской практике корпоративного управления.

Акционерное общество объединяет в себе стороны, каждая из которых преследует свои частные интересы, – это управляющие, служащие, акционеры и другие, материально заинтересованные лица. Корпоративное управление описывает механизм взаимодействия их между собой. На структуру этих отношений в различных странах мира определяющее влияние оказывает законодательная база, регулирующая права и обязанности сторон, сложившаяся практика экономических отношений в данной стране, устав акционерного общества. На сегодняшний день специалисты выделяют три основные модели корпоративного управления: англо-американскую, западноевропейскую и японскую. Эти модели определили и различия в расчете показателя эффекта финансового рычага.

Западноевропейские финансисты определяют эффект финансового рычага по формуле:

| ЭФР=(1 – СНП)*(ЭР – СРСП)* | ЗС |

| СС |

где СНП – ставка налогообложения прибыли;

ЭФР – эффект финансового рычага;

ЭР – экономическая рентабельность;

ЗС – заемные средства;

СС – собственные средства;

СРСП – средняя расчетная ставка процента.

При этом СРСП определяется как отношение фактических финансовых издержек по всем полученным кредитам за расчетный период (сумма уплаченных процентов) к общей сумме заемных средств, привлеченных предприятием в расчетном периоде.

Американские ученые трактуют эффект финансового рычага как процентное изменение чистой прибыли на акцию, порождаемое данным процентным изменением прибыли до уплаты процентов за кредит, и налога на прибыль (нетто-результата эксплуатации инвестиций).

В литературе такую трактовку называют второй концепцией эффекта финансового рычага:

Сила воздействия финансового рычага =

| = | Dчистой прибыли на акцию, % | = |

| DНРЭИ |

| = | НРЭИ | = |

| НРЭИ – проценты за кредит |

| = | БП + проценты за кредит | = |

| БП |

| = 1 + | Проценты за кредит |

| БП |

Предприятие, которое использует кредит, каждый процент изменения НРЭИ приносит больше процентов чистой прибыли на акцию, чем предприятие, которое использует только собственные средства. Данная формула служит измерителем чувствительности на обыкновенную акцию по отношению к изменению прибыли до уплаты процентов и налога на прибыль. Степень этой чувствительности характеризует финансовый риск изменения чистой прибыли на обыкновенную акцию по отношению к вложенному заемному капиталу.

ІІ. Расчетная часть

Для расчета выгодности привлечения заемных средств произведем сравнительный анализ экономической рентабельности (ЭР) активов, которая рассчитывается по формуле:

| Показатель | Без кредита | С учетом кредита | Изменения |

| Итог баланса, в т.ч. | 27 348 | 38 500 | + 15 500 |

| собственные средства | 14 531 | 14 531 | - |

| заемные средства | 12 817 |

28 317 (12 817 + 15 500) |

+ 15 500 |

| Финансовый результат | 9 398 | 9 398 | - |

| Издержки по задолженности | 2 691,6 |

6 760,35 (2691,6 + 15500* *0,35/12*9) |

+ 4 068,75 |

| НРЭИ | 12 300 | 14 505 | + 4 068,75 |

| ЭР, % | 44,2 | 37,7 | -6,5 |

Таким образом, при сложившихся условиях привлечение кредита нецелесообразно.

ЗАДАЧА 4

Предприятие «Алмаз» специализируется на выпуске ювелирных изделий.

Актив предприятия составляет 130 тыс. руб.; собственные средства – 70 тыс. руб., долгосрочные заемные средства – 37,6 тыс. руб., а срочная кредиторская задолженность – 22,4 тыс. руб., предприятие за текущий год получило прибыль в размере 80 тыс. руб. (до уплаты % за кредит и налога на прибыль) и ему необходимо взять дополнительно кредит на покупку нового оборудования, при условии, что средняя расчетная ставка процента составляет 32%.

Рассчитайте уровень эффекта финансового рычага для данного предприятия и экономическую рентабельность активов, а также определите желательные условия получения запрашиваемого кредита и рассчитайте его сумму.

І. Теоретическая часть

В задаче 4 используется западноевропейский подход к расчету эффекта финансового рычага (ЭФР), то есть приращение рентабельности собственных средств предприятия (РСС), получаемое благодаря использованию заемного капитала.

Показатель экономической рентабельности определяется по формуле, приведенной в методических указаниях к задаче № 2. Разность между экономической рентабельностью и средней расчетной ставкой процента называется дифференциалом (ЭР-СРСП). Соотношение между заемными и собственными средствами называется плечом эффекта финансового рычага (ЗС/СС). Следует отметить, что роль дифференциала и плеча в регулировании ЭФР различна. Наращивать дифференциал ЭФР желательно. Это позволит повышать РСС либо за счет роста экономической рентабельности активов, либо за счет снижения СРСП. Это означает, что предприятие может оказывать влияние на дифференциал только через ЭР. Значение дифференциала имеет также важное значение для банка при выдаче им новых кредитов предприятию.

ІІ. Расчетная часть

1. Определим экономическую рентабельность активов:

| ЭР = | НРЭИ | *100% = 80 / 130 * 100% = 61,5%. |

| АКТИВ |

Экономическая рентабельность активов составила 61,5%, показывает, что на 1 рубль активов приходится 62 копейки чистой прибыли и процентов за кредит.

2. Рассчитаем во сколько раз экономическая рентабельность активов превышает среднюю расчетную ставку процента:

ЭР / СРСП = 61,5 / 32 = 1,9, т.е. ЭР = 1,9 СРСП.

3. Определим дифференциал:

ЭР - СРСП = 61,5 – 32 = 29,5%.

3. Рассчитаем уровень эффекта финансового рычага для данного предприятия:

| ЭФР=(1 – СНП)*(ЭР – СРСП)* | ЗС | = 2 / 3*(61,5 – 32)*60 / 70 = 16,9% |

| СС |

Предприятию сейчас вообще не следует обращаться в банк за кредитом.

ЗАДАЧА 5

Предприятие имеет 900 000 шт. выпущенных и оплаченных акций на общую сумму 9 000 000 руб. и рассматривает альтернативные возможности: либо осуществить дополнительную эмиссию акций того же номинала (10 руб.) еще на 9 000 000 руб., либо привлечь кредиторов на эту же сумму под среднюю расчетную ставку процента – 14 процентов.

Что выгоднее? Анализ проводится для двух различных прогностических сценариев нетто-результата эксплуатации инвестиций: оптимистический сценарий допускает достижение НРЭИ величины 3 600 000 руб., пессимистический ограничивает НРЭИ суммой 1 800 000 руб. Всю чистую прибыль выплачивают дивидендами, не оставляя нераспределенной прибыли.

І. Теоретическая часть

Рациональная структура источников средств предполагает такое соотношение заемных и собственных средств, при котором стоимость акций будет наивысшей. При решении задачи студент должен определить, что выгодно для предприятия: увеличить собственные источники средств путем дополнительной эмиссии акций или расширить заемные, привлекая кредиты.

Последовательность решения задачи должна быть следующей:

1. Проводится сравнительный анализ чистой рентабельности собственных средств и чистой прибыли в расчете на одну акцию для двух вариантов структуры пассива предприятия. Первый вариант ЗС = 0, второй вариант ЗС/СС = 1. Расчетные показатели заносятся в таблицу по двум вариантам:

- внутреннее (бездолговое) финансирование;

- внешнее (долговое) финансирование.

При заполнении таблицы необходимо выполнить некоторые расчеты (обобщенные из зарубежной практики):

Прибыль, подлежащая налогообложению = НРЭИ - проценты за кредит

Чистая прибыль = Прибыль, подлежащая налогообложению сумма налога на прибыль

Чистая рентабельность собственных средств =

| = | Чистая прибыль | *100 |

| Собственные средства |

Таблица 1

| Показатели | Бездолговое финансирование | Долговое финансирование | ||

| НРЭИ (прибыль до уплаты процентов за кредит и налога), руб. | X | X | X | X |

| Проценты за кредит, руб. | ||||

| Прибыль, подлежащая налогообложению, руб. | ||||

| Сумма налога на прибыль, руб. | ||||

| Чистая прибыль, руб. | ||||

| Количество обыкновенных акций, штук | ||||

| Экономическая рентабельность, % | ||||

| СРСП % | ||||

| Чистая прибыль на акцию, руб. | ||||

| Чистая рентабельность собственных средств, % | ||||

2. Расчет порогового (критического) значения НРЭИ.

На пороговом значении НРЭИ одинаково выгодно использовать и заемные, и собственные средства. А это значит, что уровень эффекта финансового рычага равен нулю – либо за счет нулевого значения дифференциала (тогда ЭР=СРСП), либо за счет нулевого плеча рычага (и тогда заемных средств нет). Правильность полученного значения НРЭИ можно подтвердить, решив уравнение:

| ЭР = | НРЭИ | *100=СРСП |

| ЗС + СС |

Выбирается оптимальный вариант финансирования.

ІІ. Расчетная часть

| Показатели | Бездолговое финансирование | Долговое финансирование | ||

| НРЭИ (прибыль до уплаты процентов за кредит и налога), руб. |

X 1800000 |

X 3600000 |

X 1800000 |

X 3600000 |

| Проценты за кредит, руб. | - | - | 1260000 | 1260000 |

| Прибыль, подлежащая налогообложению, руб. | 1800000 | 3600000 | 540000 | 2340000 |

|

Сумма налога на прибыль, руб. (ставка 24% или 0,24) |

432000 | 864000 | 129600 | 561600 |

| Чистая прибыль, руб. | 1368000 | 2736000 | 410400 | 1778400 |

| Количество обыкновенных акций, штук | 1800000 | 1800000 | 900000 | 900000 |

| Экономическая рентабельность, % | 10 | 20 | 10 | 20 |

| СРСП % | - | - | 20 | 20 |

| Чистая прибыль на акцию, руб. | 0,76 | 1,52 | 0,456 | 1,976 |

| Чистая рентабельность собственных средств, % | 7,6 | 15,2 | 4,56 | 19,76 |

Расчеты показывают, что наименьшую чистую рентабельность собственных средств предприятие будет иметь при пониженном НРЭИ = 1 800 тыс. руб. в случае привлечения кредита. Проценты за кредит оказываются непосильным бременем для предприятия.

При финансировании производства такого же нетто-результата эксплуатации инвестиций исключительно за счет собственных средств чистая рентабельность собственных средств (7,6%) и чистая прибыль на акцию (0,76 руб.) улучшаются, но предприятие недополучает доходов из-за ограниченности своих возможностей: нехватка капитала оборачивается недобором нетто-результата эксплуатации инвестиций.

Настаивая на лозунге опоры на собственные силы, предприятие может при хорошем раскладе довести НРЭИ до 3 600 тыс. руб. и достичь более высокого уровня РСС и чистой прибыли на акцию (15,2% и 1,52 руб. соответственно), однако благодаря чему будут получены и насколько устойчивыми окажутся такие результаты? Ставка явно делается на усиленный операционный рычаг. Но наверняка по мере удаления от порога рентабельности и снижения силы воздействия операционного рычага перед предприятием будет все настоятельнее вставать жесткая необходимость серьезного увеличения постоянных затрат, иначе просто не удастся поддержать высокие объемы продаж и максимальные суммы НРЭИ, — а ведь на них вся надежда. Откуда тогда будут черпаться средства, чтобы произвести новый скачок постоянных затрат? Вновь возникнет вопрос выбора источников финансирования... Кроме того, в этом варианте при изначально предполагаемой высокой силе воздействия операционного рычага предприятие выплачивает самые высокие суммы налога на прибыль, даже частично не нейтрализуемые эффектом финансового рычага. Это может усугубить будущий недостаток средств на масштабные затраты.

В последнем из рассматриваемых вариантов есть и налоговая экономия, и одно из наивысших вознаграждений акционеров. Чистая прибыль на акцию – 1,976 руб., чистая рентабельность собственных средств достигает 19,76 %. Возникает, конечно, финансовый риск, но появляется и реальная перспектива повышения курса акций предприятия, уменьшается опасность скупки контрольного пакета «чужаком». Администрация чувствует себя хозяйкой положения: снижается акционерный риск.

ЗАДАЧА 6

По нижеприведенным данным о деятельности фирмы «Алкор», специализирующейся на продаже компьютеров и аксессуаров к ним, рассчитайте:

- коммерческую маржу;

- экономическую рентабельность;

- эффект финансового рычага;

- рентабельность собственных средств;

- внутренние темпы роста.

Исходные данные:

- актив, за вычетом кредиторской задолженности 12 тыс. руб.;

- пассив:

• собственные средства 4,8 тыс. руб.;

• заемные средства 7,2 тыс. руб.;

- оборот составляет 36 тыс. руб.;

- НРЭИ достигает 2,16 тыс. руб.;

- СРСП составляет 16,8%;

- на дивиденды распределяется 30% прибыли.

Какой величины достигнет объем пассива, актива и оборота?

І. Теоретическая часть

В данной задаче необходимо руководствоваться следующими понятия-ми:

■ внутренние темпы роста собственных средств

(ВТР= РСС (1-НР));

■ норма распределения прибыли на дивиденды (HP).

Норма распределения прибыли показывает, какую часть чистой прибыли направляет предприятие на выплату дивидендов. Внутренние темпы роста собственных средств фактически дают информацию о нарастании собственных средств предприятия и его пассива и оборота. Следует иметь в виду, что полученная чистая прибыль используется двояко: одна часть направляется в фонд развития предприятия, другая - используется на выплату дивидендов. Этот процесс осуществляется под воздействием нормы распределения прибыли. Если предприятие направляет всю чистую прибыль, на выплату дивидендов, то оно ограничивает свои внутренние темпы роста, они становятся равны рентабельности собственных средств.

Для решения задачи необходимо:

1. Определить уже известные показатели:

■ экономическую рентабельность;

■ эффект финансового рычага;

■ рентабельность собственных средств.

2. Определить внутренние темпы роста собственных средств.

3. Определить новый актив и пассив предприятия с учетом внутренних темпов роста собственных средств.

4. Определить увеличение оборота предприятия.

ІІ. Расчетная часть

1. Рассчитаем коммерческую маржу:

| КМ= | НРЭИ | *100% = 2,16 / 36 * 100% = 6%. |

| ОБОРОТ |

2. Определим экономическую рентабельность активов:

| ЭР= | НРЭИ | *100% = 2,16 / 12 * 100% = 18%. |

| АКТИВ |

3. Рассчитаем уровень эффекта финансового рычага для данного предприятия:

| ЭФР=(1 – СНП)*(ЭР – СРСП)* | ЗС | = (1 – 0,24)*(18 – 16,8)*7,2 / 4,8 = 1,368%. |

| СС |

4. Определим рентабельность собственных средств:

![]() %.

%.

5. Определим внутренние темпы роста собственных средств:

ВТР= РСС * (1-НР) = 13,37 * (1- 0,33) = 9,0%.

Таким образом, предприятие при внутренних темпах роста 9,0% имеет возможность увеличить собственные средства с 4,8 тыс. руб. до 5,23 тыс. руб. Но тогда, не нарушая соотношения между заемными и собственными средствами, можно довести задолженность до 7,85 тыс. руб.:

7,85 тыс. руб. 7,2 тыс. руб.

5,23 тыс. руб. 4,8 тыс. руб.

Значит, не меняя структуры пассива, можно увеличить его объем (не считая долговых обязательств поставщикам) до (7,85 тыс. руб. + 5,23 тыс. руб.) = 13,08 тыс. руб. Это плюс 9,0% по сравнению с прошлым периодом. Соответственно и актив возрастет на 9,0% и составит 13,08 тыс. руб. Итак, заметим, сколько процентов насчитаем внутренних темпов роста — на столько процентов можем увеличить и актив.

Поэтому первый вывод: при неизменной структуре пассива внутренние темпы роста применимы к возрастанию актива.

Далее, если коэффициент трансформации, равный трем, поддерживается на прежнем уровне, то актив объемом 13,08 тыс. руб. принесет 39,24 тыс. руб. оборота. Опять плюс 9,0%!

Второй вывод: при неизменной структуре пассива и неизменном коэффициенте трансформации внутренние темпы роста применимы к возрастанию оборота.

ЗАДАЧА 7

Комиссионный магазин принимает на реализацию у оптовой фирмы телевизоры по цене 250 у. д. е. за штуку и реализует по цене 300 у. д. е. за штуку. Непроданный товар возвращается оптовой фирме по исходной цене – 250 у. д. е. за штуку.

Постоянные издержки магазина составляют 1500 у. д. е.

1. Каков порог рентабельности магазина? Как он изменится, если удастся увеличить цену реализации с 300 у. д. е. до 310 у. д. е.?

2. Какое количество телевизоров необходимо продать для получения прибыли в размере 750 у. д. е.? Какой запас финансовой прочности имеет магазин при данной прибыли?

3. Какую прибыль можно ожидать при различных условиях продаж?

І. Теоретическая часть

Ключевыми элементами операционного анализа служат: финансовый и операционный рычаги, порог рентабельности и запас финансовой прочности предприятия.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Этот эффект обусловлен различной степенью влияния динамики постоянных и переменных затрат на формирование финансовых результатов деятельности предприятия при изменении объема производства.

Для определения силы воздействия операционного рычага (СВОР) следует воспользоваться следующей формулой:

| СВОР= | Валовая маржа |

| Прибыль |

где валовая маржа (ВМ) – разница между выручкой от реализации и переменными затратами. Для определения порога рентабельности (критической точки, «мертвой точки», точки безубыточности, точки самоокупаемости, точки переелома и т. д.) воспользуемся следующими формулами:

Порог рентабельности =

| = | Постоянные затраты (руб.) | , (1) |

| Валовая маржа в относительном выражении |

Валовая маржа в относительном выражении =

| = | Валовая маржа (руб.) |

| Выручка от реализации (руб.) |

Пороговое количество товара =

| = | Постоянные затраты, необходимые для деят - ти пред -ия | (шт.) (2) |

| Цена реализации |

или

Пороговое количество товара =

| = | Постоянные затраты, необходимые для деят - ти пред -ия | (3) |

| Цена ед. товара - Переменные затраты на ед. |

Пороговое значение объема производства, рассчитанное по формуле 2, совпадает с таковым значением, рассчитанным по формуле 3, только когда речь идет об одном-единственном товаре, который своей выручкой от реализации покрывает все постоянные затраты предприятия.

Но если предполагается выпускать несколько товаров, то расчет объема производства, обеспечивающего безубыточность, например, товара 1, осуществляется по формуле, учитывающей роль этого товара в общей выручке от реализации и приходящуюся на него долю в постоянных затратах. Тогда вместо формулы (3) воспользуемся формулой (4).

Пороговое количество товара =

| = | Постоянные затраты предприяти* Уд. вес товара 1 в об. выр. | (4) |

| Цена товара 1 - Переменные затраты на ед. товара 1 |

Для определения порога рентабельности при заданном уровне прибыли целесообразно воспользоваться формулой:

Пороговое рентабельности =

| = | Постоянные затраты + Прибыль | (5) |

| Цена реализации – Переменные затраты на ед. товара |

Запас финансовой прочности (кромка безопасности) – показывает возможное падение выручки, которое может выдержать предприятие, прежде чем начнет нести убытки. Этот показатель можно рассчитать по следующим формулам:

Запас финанс. прочности =

| = | Ожидаемый объем продукции (шт) | (6) |

| Порог рентабельности (шт.) |

Запас финанс. прочности = Выручка от реализации (руб.) – Порог рентабельности (руб.)

При решении вопроса о целесообразности выпуска какого-либо изделия рекомендуется придерживаться следующей политики: если при прекращении выпуска какого-либо одного товара запас финансовой прочности всего предприятия будет величиной отрицательной, так как все постоянные издержки ложатся на выпускаемый товар, а при выпуске обоих видов изделия запас финансовой прочности – положительный или хотя бы равен нулю, то не следует прекращать выпуск товара, так как товар может быть нерентабельный, но он берет на себя покрытие части постоянных издержек.

Необходимость покрытия постоянных затрат одним товаром, как правило, отдаляет безубыточность при заданной цене.

ІІ. Расчетная часть

1. Для определения порога рентабельности рассчитаем валовую маржу в относительном выражении:

Валовая маржа в относительном выражении =

| = | Валовая маржа (руб.) | = (300-250) / 300 = 0,16667 |

| Выручка от реализации (руб.) |

тогда:

Порог рентабельности =

| = | Постоянные затраты (руб.) | = 1500 / 0,16667 = 9000 (руб.) |

| Валовая маржа в относительном выражении |

Пороговое количество товара =

| = | Постоянные затраты, необходимые для деят - ти пред -ия |

| Цена ед. товара - Переменные затраты на ед. |

= 1500 / (300 – 250) = 30 (шт.)

2. Если удастся увеличить цену реализации с 300 у. д. е. до 310 у. д. е., то порог рентабельности соответственно будет равен:

Валовая маржа в относительном выражении =

| = | Валовая маржа (руб.) | = (310-250) / 310 = 0,19355 |

| Выручка от реализации (руб.) |

тогда:

Порог рентабельности =

| = | Постоянные затраты (руб.) | = 1500 / 0,19355 = 7750 (руб.) |

| Валовая маржа в относительном выражении |

3. Для определения порога рентабельности при заданном уровне прибыли в размере 750 у.д.е. воспользуемся формулой:

Пороговое рентабельности =

| = | Постоянные затраты + Прибыль | = |

| Цена реализации – Переменные затраты на ед. товара |

= (1500 + 750) / (300 – 250) = 45 (шт.)

4. Рассчитаем какой запас финансовой прочности имеет магазин при данной прибыли:

Запас финанс. прочности =

| = | Ожидаемый объем продукции (шт) | = 45 / 30 = 1,5 |

| Порог рентабельности (шт.) |

Запас финанс. прочности = Выручка от реализации (руб.) – Порог рентабельности (руб.) = 45 * 300 – 9000 = 4500 (руб.)

5. Определим силу воздействия операционного рычага:

| СВОР= | Валовая маржа | = 45*50 / 750 = 3 |

| Прибыль |

ВЫВОДЫ.

1. Порог рентабельности магазина составил 9000 руб. в денежном выражении, пороговое количество товара или точка безубыточности - 30 шт., в этой точке и далее наступает окупаемость всех издержек и предприятие начинает получать прибыль.

2. С повышением цены на реализуемый товар (телевизоры) с 300 у. д. е. до 310 у. д. е. минимальный объем товара, который соответствует критической точке, уменьшится до 7750 руб.

3. Для получения прибыли в размере 750 у. д.е. необходимо продать 45 телевизоров.

4. При данной прибыли магазин имеет запас финансовой прочности в размере 4500 руб. – это сумма, на которую магазин может себе позволить снизить выручку, не выходя из зоны прибыли.

5. Определив силу воздействия операционного рычага, можно сделать вывод:

- при увеличении выручки на 10%, прибыль возрастет также на 10%,

- при уменьшении выручки на 10%, прибыль снизится также на 10%, следовательно, связь между различными условиями продаж и прибылью прямая.

ЗАДАЧА 8

ОАО «Салют» шьет 5000 изделий в месяц и продает их по цене 300 руб. за штуку. Расходуемые на одно изделия материалы составляет 253 руб., а постоянные затраты предприятия составляют 92,5 тыс. руб.

1. Как изменится прибыль, если цена реализации изменится на 8%? На сколько единиц продукции можно сократить объем реализации без потери прибыли?

2. Как изменится прибыль при 8% увеличении объема реализации?

3. Определить запас финансовой прочности предприятия.

4. Определить силу воздействия операционного рычага.

І. Теоретическая часть

Задача 8 основана на анализе чувствительности прибыли. Сущность понятия чувствительности прибыли показывает степень влияния основных элементов стоимости на прибыль.

В основе анализа чувствительности лежат следующие условия:

1. Изменение элементов стоимости должно быть пропорциональными.

2. Эти изменения должны быть параллельными, а не последовательными.

Для решения задачи необходимо воспользоваться формулами для вычисления объема реализации, обеспечивающего постоянный результат при изменении одного из элементов операционного рычага.

1. Изменяется цена реализации:

|

So = |

Исходная сумма валовой маржи | : Новая цена реализации |

| Новый коэффициент валовой маржи |

2. Изменяются постоянные затраты:

|

So = |

Новая сумма валовой маржи | : Цена реализации |

| Исходный коэффициент валовой маржи |

3. Изменяются переменные затраты:

|

So = |

Исходная сумма валовой маржи | : Цена реализации |

| Новый коэффициент валовой маржи |

ІІ. Расчетная часть

1. Рассчитаем прибыль ОАО «Салют»:

П = (300 – 253) * 5000 – 92500 = 142500 (руб.).

2. Рассчитаем прибыль ОАО «Салют», если измениться цена реализации на 8%:

П = (300 * 1,08 – 253) * 5000 – 92500 = 262500 (руб.),

П = (300 * 0,92 – 253) * 5000 – 92500 = 22500 (руб.).

3. Определим изменение объема реализации без потери прибыли:

П = (262500 – 142500) / (300 * 1,08) = 370 (ед.).

4. Рассчитаем прибыль ОАО «Салют», если объем реализации увеличится на 8%:

П = (300 – 253) * (5000 * 1,08) – 92500 = 161300 (руб.).

5. Определим порог рентабельности:

Валовая маржа в относительном выражении =

| = | Валовая маржа (руб.) | = (300-253) / 300 = 0,15667 |

| Выручка от реализации (руб.) |

тогда:

Порог рентабельности =

| = | Постоянные затраты (руб.) | = 92500 / 0,15667 = 590413 (руб.) |

| Валовая маржа в относительном выражении |

Пороговое количество товара =

| = | Постоянные затраты, необходимые для деят - ти пред -ия |

| Цена ед. товара - Переменные затраты на ед. |

= 92500 / (300 – 253) = 1968 (шт.)

6. Рассчитаем какой запас финансовой прочности имеет магазин при увеличе-нии объема реализации на 8%:

Запас финанс. прочности =

| = | Ожидаемый объем продукции (шт) | = 5400 / 1968 = 2,7 |

| Порог рентабельности (шт.) |

Запас финанс. прочности = Выручка от реализации (руб.) – Порог рентабельности (руб.) = 5400 * 300 – 590413 = 1029587 (руб.)

6. Определим силу воздействия операционного рычага:

| СВОР= | Валовая маржа | = 5400*47 / 161300 = 1,6 |

| Прибыль |

ВЫВОДЫ.

1. Если цена реализации измениться на 8%, то прибыль: возрастет на 120000 руб. или на 84%; снизится на 120000 руб. или на 16%.

2. Объем реализации без потери прибыли можно сократить на 370 ед. продукции.

3. Если объем реализации увеличится на 8%, то прибыль возрастет на 18800 руб. или на 13%.

4. При данном объеме реализации ОАО «Салют» имеет запас финансовой прочности в размере 1029587 руб. – это сумма, на которую ателье может себе позволить снизить выручку, не выходя из зоны прибыли.

5. Сила воздействия операционного рычага составляет 1,6.

ЗАДАЧА 9

Фирма специализируется на производстве аудиокассет. В 2003 году при объеме реализации 61500 руб. (включая НДС) фирма несет убытки.

Конъюнктурные исследования показали, что аналогичные предприятия (фирмы), работающие в тех же условиях и по тому же принципу, имеют прибыль на уровне 6% оборота.

С целью достижения прибыли в размере 6% сегодняшней выручки от реализации, руководство фирмы наметило четыре альтернативных выхода из кризисной ситуации:

1) Увеличение объема реализации.

2) Сокращение издержек.

3) Одновременное увеличение реализации и сокращение издержек.

4) Изменение ориентации реализации (выбор более рентабельных изделий, более выгодных заказчиков, более прибыльных объемов заказов и путей реализации).

руб.

Переменные издержки: 39 072,35

сырье и материалы 20 800,00

заработная плата основных производственных рабочих 12 110,00

ЕСН и отчисления в ФСС 4662,35

прочие переменные издержки 1500,00

Постоянные издержки: 16 160,00

заработная плата 7000,00

ЕСН и отчисления в ФСС 2695,00

аренда 950,00

амортизация 740,00

прочие постоянные издержки 3870,00

В состав постоянных издержек по заработной плате входит заработная плата мастера, контролирующего выпуск определенного вида продукции – 2785 руб. (с начислениями в сумме 3857,25 руб.).

1. Провести анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности.

Характеризуя четвертое направление выхода из кризиса (изменение ассортиментной политики), использовать данные по основным видам продукции фирмы, представленные в таблице, руб.:

| Показатель | Основа | Лента | Футляр | Итого |

| кассеты | ||||

| Выручка от реализации | 20 000,00 | 10 000,00 | 20 000,00 | 50 000,00 |

| Переменные издержки: | 15 432,60 | 7051,00 | 16 588,75 | 39 072,35 |

| материалы | 7040,00 | 3050,00 | 10 710,0 | 20 800,00 |

| заработная плата | 5760,00 | 2600,00 | 3750,00 | 12 110,00 |

| начисления | 2217,60 | 1001,00 | 1443,75 | 4662,35 |

| прочие издержки | 415,00 | 400,00 | 685,00 | 1500,00 |

| Постоянные издержки: | 16 160,00 | |||

| заработная плата | 4215,00 | |||

| начисления | 1622,75 | |||

| аренда | 950,00 | |||

| амортизация | 740 00 | |||

| заработная плата | ||||

| мастера с начислениями | 1100,00 | 900,00 | 1875,25 | 3857,25 |

| прочие постоянные | ||||

| издержки | 3870,00 |

2. Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве прибыльных изделий.

Маркетинговые исследования показали, что расширить реализацию футляров без снижения цены невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос превышает предложение. Фирма сняла с производству основу кассеты и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб.

Провести оценку перечисленных в условиях задания направлений выхода из кризиса.

І. Теоретическая часть

Теоретический инструментарий решения данной задачи аналогичен предыдущему. Последовательность решения задачи следующая:

1. Определяются основные элементы стоимости.

2. Увеличение объема реализации приведет к пропорциональному увеличению переменных затрат.

3. Сокращение издержек необходимо осуществить на величину = убытки + прибыль, то есть покрыть убытки и прогнозируемую прибыль.

4. Увеличить реализацию и сократить издержки.

5. Для определения направлений изменения ассортиментной политики необходимо провести сравнительный анализ рентабельности различных групп изделий.

ІІ. Расчетная часть

Проведем анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности.

1. Цель расчета: достижение фирмой 6% рентабельности оборота, т.е. получение 3 тыс. руб. прибыли. Рассчитаем с помощью таблицы основные элементы операционного рычага:

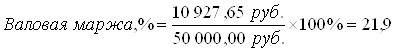

%

%

руб.

руб.

![]() руб.

руб.

| Показатель | Основа | Лента | Футляр | Итого | % |

| кассеты | |||||

| Объем реализации | 61500,00 | ||||

| Косвенные налоги | 11500,00 | ||||

| Выручка от реализации за вычетом косвенных налогов | 20000,00 | 10000,00 | 20000,00 | 50000,00 | 100 |

| Переменные издержки | 15432,60 | 7051,00 | 16588,75 | 39072,35 | 78,1 |

|

Валовая маржа1 |

4567,40 | 2949,00 | 3411,25 | 10927,65 | 21,9 |

| То же, в % к выручке | 22,8 | 29,5 | 17,1 | ||

| Постоянные издержки по оплате труда мастера | 1100,00 | 900,00 | 1875,25 | 3857,25 | 7,7 |

|

Валовая маржа2 |

3467,40 | 2049,00 | 1536,00 | 7070,40 | 14,2 |

| То же, в % к выручке | 17,3 | 20,5 | 7,7 | ||

| Постоянные издержки | 12302,75 | 24,6 | |||

| Прибыль (убыток) | -5232,35 | -10,4 |

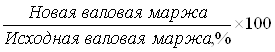

Увеличение объема реализации приведет к пропорциональному увели-чению переменных издержек. Если переменные издержки по отношению к объему реализации остаются на прежнем уровне (т.е. процент валовой маржи не меняется), то объем выручки от реализации, соответствующий новому уровню валовой маржи должен составить

.

.

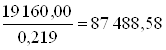

Новая валовая маржа должна достигнуть такого уровня, чтобы покрыть постоянные издержки и обеспечить получение прибыли в сумме 3,0 тыс. руб.:

16 160,00 + 3 000,00 = 19 160,00 руб.

Тогда новая выручка от реализации составит:

руб.

руб.

2. Сокращение издержек должно составить:

5232,00 + 3 000,00 = 8232,00 руб.

Предположим, что фирме удастся снизить постоянные издержки на 1 тыс. руб., после чего убытки составят 4232 руб. Новая валовая маржа должна покрыть новый уровень постоянных издержек и обеспечить прежнюю прибыль в 3,0 тыс. руб.:

10 927,65 + 4232,00 + 3 000,00 = 18159,65 руб.

Тогда объем реализации должен составить:

![]() руб.

руб.

3. Для определения направлений изменения ассортиментной политики необходимо провести сравнительный анализ рентабельности различных групп изделий. Расчет составлен на основе двух величин валовой маржи, соответствующих двум различным направлениям выхода из кризиса. Валовая маржа получается после возмещения переменных издержек, обусловленных производством данного вида продукции. Каждый из представленных видов продукции имеет и накладные расходы постоянного характера. К ним можно отнести зарплату мастера. Если один из трех видов продукции исключается из производственной программы, то и переменные издержки, связанные с этой продукцией, исключаются из расчета рентабельности. Постоянные издержки по оплате труда мастера перераспределяются на другие изделия. После замены этой статьи Валовой мажой1, получаем Валовую мажу2, которая является ценно характеристикой рентабельности различных групп изделий для второго направления выхода из кризиса.

Анализ показывает, что наименее рентабельным является выпуск футляров, процент валовой маржи2 по которым составляет 1536,00 руб.: 20000,00 руб. * 100 = 7,7 %. Процент валовой маржи2 производства основы кассеты составляет 17,3 %, а наиболее рентабельным является производство ленты с процентом валовой маржи2 на уровне 20,5 %.

Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве основы кассеты и ленты. Маркетинговые исследования показали, что расширить реализацию футляров без соответствующего снижения цены практически невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос значительно превышает предложение. Фирма сняла с производства футляры и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб.

Прибыль должна составить 3 тыс. руб., объем реализации основы кассеты не изменился.

- Валовая маржа всей фирмы равна:

(12 302,75 + 3 000,00) = 15 302,75 руб.

- Валовая маржа ленты составляет:

(15 302,75 – 3467,40) = 11835,35 руб.

- Выручка от реализации ленты в новых условиях составляет:

(11835,35 + 900,00 + 1875,25) : 0,4 = 36526,50 руб.

- Выручка от реализации всей фирмы равна:

(36526,50 + 20 000,00) = 56526,50 руб.

- для выхода из кризисной ситуации фирма взяла кредит, проценты по которому составляют 0,6 тыс. руб.; теперь сила воздействия финансового рычага равна 1,2 (0,6/3,0).

Далее проведем оценку перечисленных трех направлений выхода из кризиса.

Оценку преимуществ различных направлений выхода из кризиса представим в виде таблицы:

| Направления выхода из кризиса | Выручка от реализации, руб. |

Валовая маржа, руб. |

Сила операционного рычага | Сопряженный эффект финансового и операционного рычагов |

| 1. Увеличение выручки от реализации | 87 488,58 | 19 160,00 | ||

| 2. Увеличение выручки и снижение издержек | 82920,78 | 18159,65 | ||

| 3. Изменение ассортиментной политики | 56526,50 | 19 160,00 |

Очевидно преимущество второго направления выхода из кризиса, которое позволяет сохранить значительный рыночный сегмент при относительно меньшем предпринимательском риске.

ЗАДАЧА 10

Фирма, специализирующаяся на выпуске телевизоров, закупает необходимое сырье и материалы. Стоимость хранения единицы запаса составляет 60 руб. Организационные расходы на выполнение заказа составляют 400 руб. на каждую партию. Общая годовая потребность в сырье и материалах – 500 тыс. единиц.

Определите оптимальный размер заказа для фирмы.

І. Теоретическая часть

Экономный размер заказа – это такой заказ, при котором суммарные издержки на хранение и подготовку единицы заказа минимальны.

Для определения экономного размера заказа следует воспользоваться следующей формулой:

Экономный

размер заказа =  ,

,

где: П – годовая потребность в запасах, ед.; З– затраты на подготовку одной пар-тии заказа, руб.; С – стоимость хранения единицы заказа, руб.

ІІ. Расчетная часть

Экономный размер заказа =

=

= ![]() = 2582 ед.

= 2582 ед.

ВЫВОДЫ.

Оптимальный размер заказа для фирмы составляет 2582 единицы.

ЗАДАЧА 11

Фирма предлагает спецодежду на следующих условиях: 4% скидка при платеже в 5-дневный срок при максимальной отсрочке платежа – 12 дней. Уровень банковского процента составляет 60% годовых. Начальник считает, что следует отказаться от данного предложения фирмы.

Согласны ли вы с ним? Поясните свой ответ.

І. Теоретическая часть

Одним из ключевых моментов финансового менеджмента является спонтанное финансирование.

Спонтанное финансирование – это определение скидок покупателям за сокращение сроков расчета.

Всегда возникает вопрос, стоит ли оплачивать товар до истечения определенного срока, и при этом покупатель может воспользоваться солидной скидкой с цены.

При решении задач по данному методу финансирования необходимо сопоставить цену отказа от скидки со ставкой банковского процента по кредиту.

Цена отказа от скидки рассчитывается по следующей формуле:

Цена отказа от скидки=

| Цена отказа от скидки = | Процент скидки | *100 * |

| 100%-процент скидки |

| * | 360 дней |

| максим. длит. отсрочки платежа – период, в теч. кот. предоставл. скидка (дн.) |

Если цена отказа от скидки превысит ставку банковского процента, то следует обратиться в банк за кредитом и оплатить товар в течение льготного пери-ода.

ІІ. Расчетная часть

| Цена отказа от скидки = | Процент скидки | *100 * |

| 100%-процент скидки |

=

| * | 360 дней |

| максим. длит. отсрочки платежа – период, в теч. кот. предоставл. скидка (дн.) |

= 4 / (100 – 4) * 100 * 360 / (12 – 5) = 214,3%

ВЫВОДЫ.

Цена отказа от скидки составила 214,3%, что превысила уровень ставки банковского процента (60%) на 154,3%; в связи с этим, начальнику следует отказаться от данного предложения фирмы и обратиться в банк за кредитом, чтобы оплатить товар в течение льготного периода.

ЗАКЛЮЧЕНИЕ

Таким образом, автором данной работы исследованы следующие моменты:

- обоснована эффективность привлечения средств на развитие предприятия,

- рассчитана оптимальная структура источников финансирования,

- выбрана дивидендная политика предприятия,

- дана оценка риска инвестиционной деятельности предприятия,

- проведен анализ различных методов финансирования организации,

- обоснована финансовая политика предприятия.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом? - М.: Финансы и статистика, 1995.

2. Балабанов И.Т. Сборник задач по финансовому менеджменту: Учебное пособие. - М.: Финансы и статистика, 1994.

3. Ковалев В.В. Финансовый менеджмент: Теория и практика. – М.: ТК Велби, Изд-во Проспект, 2006. - 1016с.

4. Мухачев В.М. Финансовый менеджмент: Учебно–методический комплекс. – М.: Изд-во СЗАГС, 2005. - 96с.

5. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – М.: Изд-во «Перспектива», 2007. – 656с.

Перепечатка материалов без ссылки на наш сайт запрещена