Контрольная работа: Лизинговые платежи

Контрольная работа: Лизинговые платежи

Федеральное агентство по образованию

Государственное образовательное учреждение высшего профессионального образования «Уральский Государственный Экономический Университет»

Центр дистанционного образования

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: «Экономика предприятия»

на тему: «Лизинг»

Исполнитель:

студент группы

Корнилова

Анастасия Алексеевна

Екатеринбург 2009 г.

СОДЕРЖАНИЕ

Введение

1. Сущность, виды и значение лизинга

1.1 Понятие лизинга

1.2 Субъекты и объекты лизинговых отношений

1.3 Виды и типы лизинга

2. Лизинговые платежи

2.1 Понятие лизингового платежа, его состав

2.2 Расчет лизинговых платежей согласно методическим рекомендациям Минэкономики РФ

2.3 Расчет лизинговых платежей с помощью формулы аннуитетов

3. Развитие лизинга в России

4. Практическое задание

Заключение

Список используемой литературы

Приложение

ВВЕДЕНИЕ

Преобразование под воздействием научно-технического прогресса сферы производства и обращения, глубокие изменения экономических условий хозяйствования вызывают необходимость поиска и внедрения нетрадиционных для хозяйства нашей страны методов обновления материально-технической базы и модификации основных фондов субъектов различных форм собственности. Одним из таких методов является лизинг.

Актуальность развития лизинга в России, включая формирование лизингового рынка, обусловлена прежде всего неблагоприятным состоянием парка оборудования: значителен удельный вес морально устаревшего оборудования, низка эффективность его использования, нет обеспеченности запасными частями и т.д. Одним из вариантов решения этих проблем может быть лизинг, который объединяет все элементы внешнеторговых, кредитных и инвестиционных операций.

Форма лизинга примиряет противоречия между предприятием, у которого нет средств на модернизацию, и банком, который неохотно предоставит этому предприятию кредит, так как не имеет достаточных гарантий возврата инвестированных средств. Лизинговая операция выгодна всем участвующим: одна сторона получает кредит, который выплачивает поэтапно, и нужное оборудование; другая сторона – гарантию возврата кредита, так как объект лизинга является собственностью лизингодателя или банка, финансирующего лизинговую операцию, до поступления последнего платежа.

Цель данной контрольной работы – изучить природу такого вида инвестиционной деятельности, как лизинг. Для реализации поставленной цели необходимо решить следующие задачи:

1) Изучить и обобщить научную литературу и периодические издания по данному вопросу

2) Определить сущность, виды и значение лизинга

3) Исследовать методику расчета лизинговых платежей

4) Дать характеристику развитие лизинга в России

1. СУЩНОСТЬ, ВИДЫ И ЗНАЧЕНИЕ ЛИЗИНГА

1.1 Понятие лизинга

Как у любого сложного экономического понятия у лизинга есть множество определений. Прежде всего, лизинг, - слово английского происхождения, производное от глагола to lease – брать и сдавать имущество во временное пользование. Наиболее точно отражающим сущность термина «лизинг» является следующее определение: лизинг представляет собой инвестирование временно свободных или привлеченных финансовых средств, при котором лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование с правом последующего выкупа.

Лизинговая сделка, в свою очередь, представляет собой совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

Предметом лизинга могут быть любые, не потребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Типичная лизинговая сделка выглядит следующим образом.

а. Пользователь (после вступления в лизинговые отношения лизингополучатель) сообщает лизинговой компании, какое оборудование ему необходимо.

б. Лизинговая компания, убедившись в ликвидности проекта, покупает это оборудование у фирмы-изготовителя, или другого юридического, или физического лица, продающего имущество, являющееся объектом лизинга.

в. Лизинговая компания (лизингодатель), став собственником оборудования, передает его во временное пользование с правом дальнейшего выкупа (определяется договором) лизингополучателю, получая взамен лизинговые платежи.

1.2 Субъекты и объекты лизинговых отношений

В лизинговой сделке обычно участвуют несколько субъектов:

ü Лизингодатель - физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

ü Лизингополучатель - физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

ü Продавец имущества (поставщик) - физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец (поставщик) обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи.

ü Банк (или другое кредитное учреждение), предоставляющее средства на приобретение предмета договора.

На рынке лизинговых услуг можно выделить и специальные субъекты, такие как страховые компании, осуществляющие страхование всевозможных рисков, возникающих при лизинговой сделке: страхование имущества лизингодателя, кредитов, предоставляемых лизенгодателю кредитным учреждением, от возможных рисков неплатежей и многое другое.

1.3 Виды и типы лизинга

Рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции.

При выделении видов лизинга исходят, прежде всего, из признаков их классификации, которые характеризуют: отношение к арендуемому имуществу; тип финансирования лизинговой операции; тип лизингового имущества; состав участников лизинговой сделки; тип передаваемого в лизинг имущества; степень окупаемости лизингового имущества; сектор рынка, где проводятся лизинговые операции; отношение к налоговым, таможенным и амортизационным льготам и преференциям; порядок лизинговых платежей.

По отношению к арендуемому имуществу (или по объему обслуживания) лизинг делится на:

ü Чистый - когда все расходы по обслуживанию имущества принимает на себя лизингополучатель. При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи. Большинство услуг на отечественном лизинговом рынке оборудования являются чистыми.

ü Полный, когда лизингодатель принимает на себя все расходы по обслуживанию имущества. Его используют, как правило, сами изготовители оборудования. По стоимости полный лизинг один из самых дорогих, так как у лизингодателя увеличиваются расходы на техническое обслуживание, сопровождение квалифицированным персоналом, ремонт, поставку необходимого сырья и комплектующих изделий и др.

ü Частичный (с частичным набором услуг), когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

По типу финансирования лизинг делится на:

ü Срочный, когда имеет место одноразовая аренда имущества.

ü Возобновляемый (револьверный), при котором после истечения первого срока договор лизинга продлевается на следующий период. При этом объекты лизинга через определенное время в зависимости от износа и по желанию лизингополучателя меняются на более совершенные образцы. Лизингополучатель принимает на себя все расходы по замене оборудования. Количество объектов лизинга и сроки их использования по возобновляемому лизингу заранее сторонами не оговариваются.

Разновидностью возобновляемого лизинга является генеральный лизинг, который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. Это очень важно для предприятий с непрерывным производственным циклом и при жесткой контрактной кооперации с партнерами. Генеральный лизинг используется, когда требуется срочная поставка или замена уже полученного по лизингу оборудования, а времени, необходимого на проработку и заключение нового контракта, как правило, нет. По условию соглашения в режиме генерального лизинга лизингополучателю в случае возникновения срочной непредвиденной необходимости в получении дополнительного оборудования достаточно направить лизингодателю запрос на поставку требуемого оборудования со ссылкой на согласованный перечень или каталог. В конце периода, на который заключено соглашение, производится разновременности затрат лизингодателя и заключается новое соглашение.

В зависимости от состава участников (субъектов) сделки различают следующие виды лизинга:

ü Прямой лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двухсторонняя сделка). По сути, эту сделку нельзя назвать классической лизинговой сделкой, так как в ней не участвует лизинговая компания.

ü Косвенный лизинг, когда передача имущества в лизинг происходит через посредника. Такого рода сделка схожа с классической лизинговой операцией, так как в ней участвуют поставщик, лизингодатель и лизингополучатель, причем каждый из них выступает самостоятельно.

ü Раздельный лизинг (лизинг с участием множества сторон). Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких, как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.п. Такой лизинг называется еще групповым, или акционерным, лизингом с участием нескольких компаний поставщиков, лизингодателей и привлечением кредитных средств у ряда банков, а также страхованием лизингового имущества и возврата лизинговых платежей с помощью страховых пулов. Этот вид лизинга считается наиболее сложным, так как ему присуще многоканальное финансирование. Специфической особенностью данного вида лизинга является то, что лизингодатели обеспечивают лишь часть суммы, которая необходима для покупки объекта лизинга. Эти средства привлекаются и аккумулируются путем выпуска акций и распространения их среди лизингодателей, принимающих участие в финансировании сделки. Оставшаяся часть контрактной стоимости объекта лизинга финансируется кредиторами (банками, другими инвесторами). Характерно, что при этом кредиторы не имеют, как правило, права востребования задолженности по кредитам непосредственно у лизингодателей. В этих сделках ввиду множества участвующих сторон присутствуют: поверенный кредиторов - для координации действий заимодателей, и поверенный лизингодателей - для управления совместными действиями контрагентов. Поверенный лизингодателей действует в качестве номинального лизингодателя и получает титул собственника оборудования. Он же распределяет прибыль между акционерами.

Одной из форм прямого лизинга является возвратный лизинг. Возвратный лизинг представляет собой систему взаимосвязанных соглашений, при которой фирма - собственник земли, зданий, сооружений или оборудования продает эту собственность финансовому институту (банку, страховой компании, инвестиционному фонду, фирме, специально ориентированной на лизинговые операции) с одновременным оформлением соглашения о долгосрочной аренде своей бывшей собственности на условиях лизинга.

Возвратный лизинг выступает в данном случае как альтернатива залоговой операции, причем продавец собственности, который в результате сделки становится ее арендатором, немедленно получает в свое распоряжение от покупателя взаимно согласованную сумму сделки купли-продажи, а покупатель продолжает участвовать в этой операции, но уже в качестве арендодателя. Возвратный лизинг необходим, прежде всего, для тех хозяйствующих субъектов, которым срочно требуются значительные объемы оборотных средств.

Возвратный лизинг выступает в данном случае как альтернатива залоговой операции, причем продавец собственности, который в результате сделки становится ее арендатором, немедленно получает в свое распоряжение от покупателя взаимно согласованную сумму сделки купли-продажи, а покупатель продолжает участвовать в этой операции, но уже в качестве арендодателя. Возвратный лизинг необходим, прежде всего, для тех хозяйствующих субъектов, которым срочно требуются значительные объемы оборотных средств.

Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы, предоставляемые для участников лизинговых операций. Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно если платежеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заемными фондами.

При возвратном лизинге арендная плата устанавливается по следующей схеме: сумма платежей должна быть достаточной для полного возмещения инвестору всей суммы, которая была выплачена им при покупке, и плюс к этому обеспечивать среднюю норму прибыли на инвестированный капитал.

По типу имущества различают:

ü Лизинг движимого имущества (оборудование, техника, автомобили, суда, самолеты и т.п.), в том числе нового и бывшего в употреблении.

ü Лизинг недвижимости (здания, сооружения).

По степени окупаемости имущества лизинг подразделяется на:

ü Лизинг с полной окупаемостью (или близкой к полной), когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости имущества.

ü Лизинг с неполной окупаемостью, при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть ее.

В соответствии с признаками окупаемости (условиями амортизации имущества) выделяют финансовый и оперативный лизинг.

Финансовый (капитальный, прямой) лизинг представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

Оперативный (сервисный) лизинг представляет собой арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Заключается он, как правило, на 2 - 5 лет. При оперативном лизинге риск порчи или утери объекта лежит в основном на лизингодателе. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантии окупаемости затрат. По окончании оперативного лизингового договора лизингополучатель имеет право: продлить срок договора на более выгодных условиях; вернуть оборудование лизингодателю; купить оборудование у лизингодателя при наличии соглашения (опциона) на покупку по рыночной стоимости.

В зависимости от сектора рынка, где проводятся лизинговые операции, различают:

ü Внутренний лизинг, когда все участники сделки представляют одну страну.

ü Внешний (международный) лизинг - к нему относятся сделки, в которых хотя бы одна из сторон принадлежит разным странам. К этому же виду лизинга относят и сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой.

2. ЛИЗИНГОВЫЕ ПЛАТЕЖИ

2.1 Понятие лизингового платежа, его состав

Под лизинговыми платежами понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом - предметом договора. Посредством лизинговых платежей лизингодатель возмещает свои финансовые затраты на покупку имущества и получает прибыль.

В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение лизингодателю, плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга, стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей, сумма налога на лизинговое имущество.

В лизинговых платежах в настоящее время учитываются налог на имущество, налог на пользователей автомобильных дорог, налог на содержание жилищного фонда и объектов социально-культурной сферы, который лизингодатель должен будет уплатить, а также налог на приобретение автотранспортных средств, если в лизинг будут сдаваться автотранспортные средства. На практике первые три из перечисленных налогов учитываются в комиссионном вознаграждении лизингодателя, а налог на приобретение транспортных средств - в стоимости имущества или дополнительных затратах лизингодателя.

При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты.

По форме платежа лизинговые платежи могут осуществляться в денежной форме, компенсационной форме (продукцией или услугами лизингополучателя), а также в смешанной форме. При этом цена продукции или услуг лизингополучателя устанавливается в соответствии с действующим законодательством. Преобладает денежная форма расчета.

По методу начисления лизинговых платежей стороны могут выбрать: метод «с фиксированной общей суммой», когда общая сумма платежей начисляется равными долями в течение всего срока договора в соответствии с согласованной сторонами периодичностью (это наиболее часто применяемый на практике метод начисления лизинговых платежей); метод «с авансом», когда лизингополучатель при заключении договора выплачивает лизингодателю аванс в согласованном сторонами размере, а остальная часть общей суммы лизинговых платежей (за минусом аванса) начисляется и уплачивается в течение срока действия договора, как и при начислении платежей с фиксированной общей суммой; метод «минимальных платежей», когда в общую сумму платежей включаются сумма амортизации лизингового имущества за весь срок действия договора, плата за использованные лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя, предусмотренные договором, а также стоимость выкупаемого лизингового имущества, если выкуп предусмотрен договором.

В договоре лизинга стороны устанавливают периодичность выплат (ежегодно, ежеквартально, ежемесячно, еженедельно), а также сроки внесения платы по числам месяца.

В основном применяются периодические платежи, хотя возможны и единовременные. Но способ расчета с периодическим возмещением стоимости имущества более всего соответствует сущности финансового лизинга.

Единовременная форма платежа превращает лизинговую сделку в простую покупку имущества, что невыгодно предприятиям, закупающим оборудование на условиях финансового лизинга.

По способу внесения лизинговых платежей различается внесение равными либо изменяющимися долями. При этом могут использоваться способ с прогрессивными (увеличивающимися) размерами платежей и способы с регрессивными (уменьшающимися) размерами долей лизингового платежа.

На практике оба способа внесения лизинговых платежей применяются достаточно часто. В основном все зависит от финансового состояния и платежеспособности лизингополучателя.

Выбор способа платежа – это одно из важнейших условий лизингового договора.

В первое время эксплуатации лизингового оборудования у лизингополучателя еще может быть недостаточно денежных средств. Лизинговая компания в этом случае может пойти навстречу интересам лизингополучателя и в договоре предусмотреть уменьшенные размеры лизинговых платежей.

Если финансовое положение лизингополучателя хорошее, он может погасить большую часть полагающейся ему по договору к уплате общей суммы лизинговых платежей. В этом случае в договоре финансового лизинга можно предусмотреть аванс.

При любом применяемом способе внесения лизинговых платежей неотъемлемую часть лизингового договора составляет график лизинговых платежей с указанием конкретных дат выплат. Нарушение лизингополучателем сроков графика выплат лизинговых платежей приводит к экономическим санкциям.

В основе выбора наиболее приемлемой формы расчетов лежит величина общей суммы лизинговых платежей. Эта величина не постоянная, а зависит от тех критериев, которые будут выбраны для обоснования методики расчета лизинговых платежей. Чем быстрее такой методикой будет предусмотрено возмещение стоимости лизингового оборудования, тем меньшая сумма процентов будет начисляться на оставшуюся его стоимость.

Если же лизингополучатель переносит выплату первых платежей на более поздний срок, то первоначальная стоимость оборудования увеличивается за счет начисленных процентов на лизинговое оборудование и кредит.

В договоре финансового лизинга может быть предусмотрен выкуп лизингового имущества. В этом случае по согласованию сторон остаточная стоимость равными или неравными долями включается в лизинговые платежи.

Вообще, с точки зрения лизингополучателя применение любой методики расчета лизинговых платежей должно преследовать одну цель – использовать лизинговую сделку как ресурсосберегающий фактор для проведения собственных инвестиций.

2.2 Расчет лизинговых платежей согласно методическим рекомендациям Минэкономики РФ

В связи с тем, что с уменьшением задолженности по кредиту, полученному лизингодателем для приобретения имущества - предмета договора лизинга, уменьшается и размер платы за используемые кредиты, а также уменьшается и размер комиссионного вознаграждения лизингодателю, если ставка вознаграждения очень часто устанавливается сторонами в процентах к непогашенной (несамортизированной) стоимости имущества, целесообразно осуществлять расчет лизинговых платежей в следующей последовательности:

1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга.

2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам.

3. Рассчитываются размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

Примечание. При оперативном лизинге, когда срок договора меньше одного года, размеры лизинговых платежей определяются по месяцам.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП = АО + ПК + КВ + ДУ + НДС, <*> (1)

где:

ЛП - общая сумма лизинговых платежей;

АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК - плата за используемые кредитные ресурсы лизингодателем на приобретение имущества - объекта договора лизинга;

КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Если лизингополучатель является малым предприятием, в общую сумму лизинговых платежей налог на добавленную стоимость не включается.

Амортизационные отчисления АО рассчитываются по формуле:

БС * На

АО = ------- , (2)

100

где:

БС - балансовая стоимость имущества - предмета договора лизинга, млн. руб.;

На - норма амортизационных отчислений, процентов.

Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга.

Амортизационные отчисления производит балансодержатель предмета лизинга.

При применении ускоренной амортизации используется равномерный (линейный) метод ее начисления, при котором утвержденная в установленном порядке норма амортизационных отчислений увеличивается на коэффициент ускорения в размере не выше 3.

Расчет платы за используемые кредитные ресурсы.

Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества-предмета договора рассчитывается по формуле:

КР * СТк

ПК = --------, (3)

100

где:

ПК - плата за используемые кредитные ресурсы, млн. руб.;

СТк - ставка за кредит, процентов годовых.

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества - предмета договора:

Q * (OCn + OCk)

КРt = ---------------, (4)

2

где:

КРt - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, млн. руб.;

OCn и OCk - расчетная остаточная стоимость имущества соответственно на начало и конец года, млн. руб.;

Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

Расчет комиссионного вознаграждения лизингодателю.

Комиссионное вознаграждение может устанавливаться по соглашению сторон в процентах:

а) от балансовой стоимости имущества - предмета договора;

б) от среднегодовой остаточной стоимости имущества.

В соответствии с этим расчет комиссионного вознаграждения осуществляется по формуле (5а):

КВt = p * БС, (5а)

где:

p - ставка комиссионного вознаграждения, процентов годовых от балансовой стоимости имущества;

БС - то же, что и в формуле (2);

или по формуле 5(б)

ОСн + ОСк СТв

КВt = ---------- * --- , (5б)

2 100

где:

ОСн и ОСк - то же, что и в формуле (4);

Ств - ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества-предмета договора.

Расчет платы за дополнительные услуги лизингодателя, предусмотренные договором лизинга.

Плата за дополнительные услуги в расчетном году рассчитывается по формуле:

(Р + Р + ... Рn)

ДУт = ---------------- , (6)

Т

где:

ДУт - плата за дополнительные услуги в расчетном году, млн. руб.;

Р, Р ... Рn - расход лизингодателя на каждую предусмотренную договором услугу, млн. руб.;

Т - срок договора, лет.

Лизинг характеризуется большим разнообразием услуг, которые могут быть предоставлены лизингополучателю. Все виды этих услуг можно условно разделить на две группы:

Технические услуги, связанные с организацией транспортировки объекта лизинга к месту его использования клиентом. Это монтаж и наладка сданного в лизинг оборудования, техническое обслуживание и текущий ремонт оборудования (особенно с случае сложного новейшего оборудования).

Консультационные услуги – услуги по вопросам налогообложения, оформления сделки и др.

Расчет размера налога на добавленную стоимость, уплачиваемого лизингодателем по услугам договора лизинга.

Размер налога на добавленную стоимость определяется по формуле:

Вt * СТn

НДСt = --------, (7)

100

где:

НДСt - величина налога, подлежащего уплате в расчетном году, млн. руб.;

Вt - выручка от сделки по договору лизинга в расчетном году, млн. руб.;

СТn - ставка налога на добавленную стоимость, процентов.

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы (ПК), сумма вознаграждения лизингодателю (КВ) и плата за дополнительные услуги лизингодателя, предусмотренные договором (ДУ):

Вт = АОt + ПКt + КВt + ДУt (8)

Примечание. Состав слагаемых при определении выручки определяется законодательством о налоге на добавленную стоимость и инструкциями по определению налогооблагаемой базы.

Расчет размеров лизинговых взносов при их уплате равными долями с оговоренной в договоре периодичностью.

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

ЛВг = ЛП:Т (9)

где:

ЛВг - размер ежегодного взноса, млн. руб.;

ЛП - общая сумма лизинговых платежей, млн. руб.;

Т - срок договора лизинга, лет.

Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

ЛВк = ЛП:Т:4, (10)

где:

ЛВк - размер ежеквартального лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

ЛВм = ЛП:Т:12, (11)

где:

ЛВм - размер ежемесячного лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Таким образом рассчитывается базовая величина с учетом всех элементов лизинговых платежей. Эта базовая величина служит исходной для расчетов стоимости лизинга. Совершенствовать данную методику можно путем корректировки стоимости лизинга с учетом факторов, действительно влияющих на размеры лизинговых платежей.

2.3 Расчет лизинговых платежей с помощью формулы аннуитетов

Методические рекомендации Минэкономики РФ направлены на то, чтобы помочь пользователю осуществить расчет лизинговых платежей по договору:

ü оперативного лизинга;

ü финансового лизинга с полной амортизацией;

ü финансового лизинга с уплатой аванса при заключении договора и применении механизма ускоренной амортизации;

ü финансового лизинга, предоставляющего лизингополучателю право выкупа имущества – предмета договора по остаточной стоимости по истечении срока договора.

Но более обоснованным и математически точным, на мой взгляд, является другой подход к определению размера лизингового платежа.

Для расчетов используется формула аннуитетов (ежегодных платежей по конкретному займу), которая отражает взаимосвязанное воздействие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичности платежей.

Процент за кредит начисляется на сумму долга. При этом амортизация возрастает в геометрической прогрессии, а процент убывает.

Эта методика также учитывает, что виды лизинговых платежей могут быть различными и предусматривать:

ü фиксированную сумму лизингового платежа, согласованную сторонами и выплачиваемую в порядке, установленном в договоре. Обычно составляется график платежей;

ü платеж с авансом;

ü неопределенная лизинговая плата. Устанавливается не фиксированная сумма, а процент от объема реализации, индекса цен и других условий.

Способы платежа могут быть единовременными и периодическими.

Единовременные платежи обычно предусматривают финансирование сделки только в период выполнения поставщиком договора купли-продажи или наряда на поставку (оплата производственных, транспортных, страховых расходов и т.д.).

Периодические платежи осуществляются на протяжении всего срока действия договора. Они могут быть:

ü равными по суммам в течение всего договора;

ü с увеличивающимися суммами платежей;

ü с определенным первоначальным взносом;

ü с ускоренными платежами.

Формула расчета лизинговых платежей в соответствии с данным подходом имеет следующий первоначальный вид:

И : Т

Р = А * ------------------------------ ;

Т* П

1 – 1 : (1 + И : Т)

где:

Р – сумма лизинговых платежей;

А – стоимость лизингового имущества;

П – срок договора;

И – ставка лизингового процента;

Т – периодичность лизинговых платежей.

Если договором предусматривается частичная оплата стоимости объекта лизинга, то общую сумму платежа необходимо рассчитать с учетом его остаточной стоимости. Для этого надо использовать формулу дисконтного множителя:

1

Кос = ---------------------------------- ;

Т* П

1 + ОС * 1 : (1 + И : Т)

где:

Кос – коэффициент поправок по остаточной стоимости;

ОС – остаточная стоимость в процентах от первоначальной стоимости.

Если при поквартальных расчетах выплаты лизинговых платежей производят авансом, то в расчеты вносится еще и коэффициент поправок по авансовым платежам, который определяют по формуле:

1

Кап = ------------------------ ;

|

|

где:

Кап - коэффициент поправок по авансовым платежам.

Однако эту сумму следует считать основной, но не полной. Необходимо также учитывать такие элементы лизинговых платежей, как рисковая премия; плата за предусмотренные в лизинговом договоре дополнительные услуги лизингодателя; плата за страхование лизингового имущества, если оно застраховано лизинговой компанией и другие.

В заключение следует отметить, что приведенные методики расчета лизинговых платежей не могут рассматриваться как универсальные. Каждая конкретная лизинговая сделка требует индивидуального подхода.

3. РАЗВИТИЕ ЛИЗИНГА В РОССИИ

Прошедший 2008 год для финансового рынка следует поделить на два периода. В «мажорном» отрезке первого полугодия, пока сохранялась иллюзия отката кризисных явлений, наблюдался небольшой прирост объема заключенных сделок, что логично, учитывая обычную сезонность рынка.

Второе полугодие стало периодом «краха надежд». Объем нового бизнеса по итогам 9 месяцев 2008 года составил 319,7 млрд рублей без НДС, что составляет всего 62 процента от показателя 2007 года. Четвертый квартал оказался наиболее сложным периодом: резкое сужение рынка корпоративного кредитования, падение рублевой ликвидности, замораживание выплат клиентами (рис. 1).

Рис. 1

Объемы нового бизнеса в 2008 году оказались на четверть (24,7%) меньше результатов 2007 года и составили 26,65 млрд долларов с НДС. Снизилась также доля лизинга в ВВП до 1,4%, а доля лизинга в объеме инвестиций в основной капитал упала до 6,6%. При этом количество договоров увеличилось на 13,5% и составило 72 161 штук. Число лизингополучателей увеличилось на 13,3 % и достигло 42 147. Также увеличился суммарный портфель лизинговых сделок компаний. Рост составил 18,2%, объем портфеля увеличился до 545 203,19 млн рублей (Здесь и далее без НДС) (рис. 2).

Рис. 2

Лизинговая отрасль, будучи не просто активным участником экономических отношений, но и сектором, с высокой степенью зависимости от объемов и периодичности привлечения заемных средств, особенно сильно ощутила на себе последствия сжатия объемов кредитования.

В первую очередь пострадали компании, придерживавшиеся рискованной кредитно-денежной политики, рассчитывавшие на реструктуризацию пассивов за счет привлечения новых кредитов. С ростом стоимости заемных ресурсов они, во-первых, лишились оборотных средств для заключения новых контрактов. А также получили реализованный риск ликвидности. «Масла в огонь» добавляет и новая практика банковских структур по изменению условий уже действующих договоров кредитования. Однако пока что действенных способов противодействия таким действиям не существует.

Усугубило ситуацию и то, что некоторые компании не прибегали к хеджированию своих валютных рисков, и полуторократный рост курса доллара помноженный на реальное уменьшение доходной части активов, вызванное девальвацией рубля, реализовал риск ликвидности в еще больших объемах.

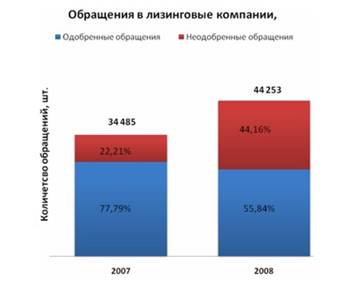

При этом спрос на лизинговые услуги значительно возрос. Компании, сохранившие источники финансирования, получили возможность выбирать наиболее перспективные с точки зрения «качества» заемщика и объекта лизинга заявки. Количество обращений в лизинговые компании выросло на 22% и достигло 44 253. При этом число одобренных и профинансированных обращений сократилось на 8,5% и составило 24 712. Таким образом видно, что доля одобренных обращений в 2008 году ровна 55,8 % от общего их числа. В то время как в прошлом году эта цифра составляла 77,7%. При этом в абсолютном выражении число одобренных заявок выросло, в том числе за счет смещения акцента в сторону более мелких контрактов с более низким уровнем кредитного риска (рис. 3).

Рис. 3

Предприятиям стали особенно интересны схемы возвратного лизинга. Ранее он «отпугивал» клиентов высокой вероятностью возникновения трудностей с налоговыми органами. Но отчаянные времена требуют отчаянных мер. Возвратный лизинг позволяет высвободить дополнительные оборотные средства за счет передачи прав на ранее купленное имущество лизинговым компаниям, что в свою очередь позволяет списывать на расходы лизинговые платежи и применять коэффициент ускоренной амортизации.

На снижение объемов рынка оказало влияние и сокращение программы РЖД по обновлению своего подвижного состава. Последние несколько лет лизинг железнодорожного транспорта являлся самым динамичным и объемным сегментом и, в первую очередь, за счет монополиста РЖД.

Всего несколько лет назад лизинговым компаниям приходилось убеждать клиентов воспользоваться их услугами. В условиях сокращения банками своих кредитных программ, спрос на лизинговые услуги продолжит увеличиваться. Но отыгрывать его смогут немногие.

В приложении №1 указан общий рейтинг лизинговых компаний в 2008 году.

4. ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Дать сравнительную характеристику организационно-правовых форм (ОПФ) коммерческих организаций: открытое акционерное общество; закрытое акционерное общество; общество с ограниченной ответственностью; общество с дополнительной ответственностью; полное хозяйственное товарищество; хозяйственное товарищество «на вере»'; производственный кооператив; унитарные государственные и муниципальные предприятия.

| Название ОПФ | Участники и форма участия | Min и max число участников |

Учредительные документы |

Формирование уставного капитала |

Ответственность участников |

Распределение прибыли (убытков) | Организация управления |

Условия ликвидации и реорганизации |

| ОАО | Акционеры | Не ограничено | Договор о создании акционерного общества, устав | разделен на определенное число акций | Ответственность участников в пределах своего вклада | Выплата дивидендов каждому акционеру пропорционально его пакету акций | Высший орган управления – общее собрание его акционеров, совет директоров (если акционеров более 50), исполнительный орган коллегиальный (правление, дирекция) и (или) единоличный (директор) | добровольно по решению общего собрания акционеров. Возможно слияние, присоединение, разделение, выделение |

| ЗАО | Акционеры | Не более 50 | Договор о создании акционерного общества, устав | разделен на определенное число акций | Ответственность участников в пределах своего вклада | Выплата дивидендов каждому акционеру пропорционально его пакету акций | Высший орган управления – общее собрание его акционеров, исполнительный орган коллегиальный (правление, дирекция) и (или) единоличный (директор) | добровольно по решению общего собрания акционеров. Возможно слияние, присоединение, разделение, выделение |

| ООО | Физические и юридические лица кроме государственных органов и органов местного самоуправления | Не менее одного участника, но не более 50 | Учредительный договор | Только за счет вкладов учредителей | Ответственность учредителей в пределах своего вклада | пропорционально их долям в уставном капитале общества | Высший орган - общее собрание его участников, исполнительный орган осуществляет текущее руководство и подотчетнен общему собранию участников | добровольно по единогласному решению его участников |

| ОДО | Физические и юридические лица кроме государственных органов и органов местного самоуправления | Не менее одного | Учредительный договор | Только за счет вкладов учредителей | Полная ответственность (в т.ч. и распространяется на личное имущество) | пропорционально их долям в уставном капитале общества | Высший орган - общее собрание его участников, исполнительный орган осуществляет текущее руководство и подотчетнен общему собранию участников | добровольно по единогласному решению его участников |

| Полное товарищество | Полные товарищи | Не менее одного участника | Учредительный договор | Доли участников товарищества в складочном капитале | Полная субсидиарная ответственность по обязательствам | пропорционально долям участников в складочном капитале | осуществляется по общему согласию всех участников, Каждый участник полного товарищества имеет один голос, Каждый участник вправе знакомиться со всей документацией по ведению дел | по решению его учредителей (участников), по решению суда, вследствие признания его несостоятельным (банкротом), когда в товариществе остается единственный участник |

| Товарищество «на вере» | Комлимента рии и командитисты (вкладчики) | Более одного полного товарища Не менее одного вкладчика | Учредительный договор | Доли полных товарищей в складочном капитале, вклады вкладчиков в складочный капитал | Полная субсидиарная ответственность по обязательствам для полных товарищей. Вкладчики отвечают только своим вкладом | пропорционально их долям в складочном капитале | Управление осуществляется полными товарищами, Вкладчики не вправе участвовать в управлении | при выбытии всех участвовавших в нем вкладчиков, по основаниям ликвидации полного товарищества |

| ПК | граждане Российской Федерации, иностранные граждане, лица без гражданства. Юр. лицо участвует в деятельности через своего представителя | не менее чем пять человек | Устав | за счет паевых взносов членов кооператива | Субсидиарная ответственность членов кооператива. Кооператив отвечает по своим обязательствам всем принадлежащим ему на праве собственности имуществом, но не отвечает по обязательствам его членов | в соответствии с личным трудовым и (или) иным участием членов кооператива, размером паевого взноса, а также в соответствии с размером их паевого взноса. | Высшим органом управления кооперативом является общее собрание его членов. наблюдательный совет (если членов более 50). Исполнительный орган – правление и (или) председатель кооператива | по решению общего собрания членов кооператива, в том числе в связи с истечением срока, на который он создан, достижением цели, ради которой он создан. Возможно слияние, присоединение, разделение, выделение, поглощение |

ЗАКЛЮЧЕНИЕ

В последние годы Лизинг стал гибким и многообещающим экономическим рычагом способным привлечь инвестиции, способствовать подъему отечественного производства, привлечь капитал в жизненно важные отрасли экономики страны, обеспечить реальную поддержку малому бизнесу, обеспечить долгосрочный и надежный доход для коммерческих банков и т. п.

Власти, продекларировав политику благоприятствования лизингу как инвестиционному инструменту за последние годы подготовили солидную нормативную базу. К сожалению не все льготы, определенные законом, подкреплены инструкциями на местах и фактически не выполняются.

В заключение стоит еще раз подчеркнуть, что лизинг не является дешевой заменой кредита. Существуют определенные преимущества финансирования оборудования основных средств, но навыки кредитования и оценка финансовых потоков оказывается настолько же критичными, как при необеспеченном кредите. Другими словами пропадает основной привлекательный момент для лизингополучателей (в частности для малого бизнеса), заключающийся в том, чтобы начать дело без достаточных средств, но с высокоэффективным проектом, так как и при лизинге банки требуют предоставления залога (объект лизинговой сделки может представлять ценность для проекта, но не обладать ликвидностью в той мере, чтобы покрыть издержки банка).

Таким образом, лизинг стал эффективным инструментом обслуживания инвестиционных проектов предприятий различной форм собственности.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Гражданский кодекс РФ от 30 ноября 1994 года N 51-ФЗ (в ред. от 09.02.2009 г.).

2. ФЗ «Об акционерных обществах» от 26 декабря 1995 года N 208-ФЗ (в ред. от 30.12.2008 г.).

3. ФЗ «Об обществах с ограниченной ответственностью» от 8 февраля 1998 года N 14-ФЗ (в ред. от 22.12.2008 г.).

4. ФЗ «О государственных и муниципальных унитарных предприятиях» от 14 ноября 2002 года N 161-ФЗ (в ред. от 01.12.2007 г.).

5. ФЗ «О финансовой аренде (лизинге)» от 29.10.98 г. N 164-ФЗ (в ред.от 26.07.2006 г.).

6. Абашина А.М. Аренда и лизинг. - М.: Филинъ, 2005.

7. Газман В.Д. Рынок лизинговых услуг. - М.: Фонд «Правовая культура», 2007.

8. Карп М.В.Финансовый лизинг на предприятии. - М.: Финансы: ЮНИТИ, 2006.

9. Девяткин О.В. Экономика предприятия (фирмы). - М.: ИНФРА-М, 2007.

10. Маркетинговое исследование «Рынок лизинга РФ. IV квартал 2008 года» http://marketing.rbc.ru/research/562949954535492.shtml

Приложение

Таблица 1 - Общий рейтинг лизинговых компаний в 2008 году

| Название компании | Объем нового бизнеса в млн. руб. без НДС | Количество контрактов | Количество лизингополучателей | |

| 1 | ЛК «Уралсиб» | 39 529,35 | 6 189 | 3 346 |

| 2 | Ильюшин Финанс Ко | 38 076,59 | н.д. | н.д. |

| 3 | Росагролизинг | 27 080,44 | н.д. | н.д. |

| 4 | Газтехлизинг | 20 535,75 | 2 113 | 48 |

| 5 | Europlan | 19 091,00 | 15 620 | 7 722 |

| 6 | Группа Компаний «Балтийский Лизинг» | 13 460,72 | 3 343 | 1 693 |

| 7 | Скания Лизинг | 10 042,00 | 703 | н.д. |

| 8 | ТрансКредитЛизинг | 9 855,68 | 164 | 74 |

| 9 | CARCADE Лизинг | 9 809,06 | 9 223 | 9 223 |

| 10 | Бизнес Альянс | 9 419,34 | 29 | 8 |

| 11 | Интерлизинг | 9 350,79 | 1 302 | 1 302 |

| 12 | Лизинговая компания «КамАЗ» | 8 882,68 | 1 058 | 691 |

| 13 | РГ Лизинг | 8 128,28 | 863 | 863 |

| 14 | Элемент Лизинг | 7 564,00 | 4 762 | 3 190 |

| 15 | Райффайзен-Лизинг | 7 466,27 | 760 | 298 |

| 16 | Брансвик Рейл Лизинг | 6 360,13 | н.д. | 18 |

| 17 | ДельтаЛизинг | 5 816,41 | 1 688 | 1 688 |

| 18 | РБ Лизинг | 5 299,40 | 358 | 45 |

| 19 | ЮТэйр-Лизинг | 5 151,30 | 85 | 52 |

| 20 | Центр-Капитал | 5 075,35 | 402 | 132 |

| 21 | ЮниКредит Лизинг | 4 926,41 | 314 | 102 |

| 22 | АльянсРегионЛизинг | 4 817,69 | 170 | 58 |

| 23 | ФБ-Лизинг | 4 733,80 | 2 308 | 2 308 |

| 24 | Энерголизинг | 4 013,58 | 196 | 78 |

| 25 | Северная Венеция ГЛК | 3 719,75 | 390 | 181 |

| 26 | Ураллизинг | 3 483,83 | 1 621 | н.д. |

| 27 | Главлизинг | 3 455,38 | 301 | 140 |

| 28 | РМБ-Лизинг | 3 388,02 | 411 | 411 |

| 29 | Стоун-XXI | 3 169,14 | 1 298 | 624 |

| 30 | Глобус-Лизинг | 3 047,34 | 751 | 442 |

| 31 | Зест | 2 843,10 | 197 | 84 |

| 32 | Лизинговая компания «Медведь» | 2 743,62 | 207 | 207 |

| 33 | Грузомобиль-Лизинг | 2 085,48 | 505 | 366 |

| 34 | Лизинг-Максимум | 2 045,68 | 776 | 495 |

| 35 | АЛФК Ярфинвест | 1 985,60 | 193 | 69 |

| 36 | Петербургская Лизинговая Компания | 1 985,59 | н.д. | н.д. |

| 37 | Фольксваген Груп Финанц | 1 975,95 | 1 453 | 344 |

| 38 | Арвал | 1 966,00 | 2 436 | 111 |

| 39 | Лизинг-Трейд | 1 892,30 | 587 | 255 |

| 40 | Абсолют-Лизинг | 1 799,01 | 348 | 348 |

| 41 | Инвест-Связь-Холдинг | 1 738,00 | 355 | 355 |

| 42 | Промышленная Лизинговая Компания | 1 682,40 | 169 | 169 |

| 43 | ИР-Лизинг | 1 589,00 | 104 | 15 |

| 44 | ЯрКамп Лизинг | 1 477,47 | н.д. | н.д. |

| 45 | Атлант-М Лизинг (ONZA) | 1 464,35 | 478 | 478 |

| 46 | Клиентская Лизинговая Компания | 1 447,12 | 172 | 113 |

| 47 | СТС Лизинг | 1 172,63 | 44 | 10 |

| 48 | Лизинг-М | 1 129,00 | 353 | 285 |

| 49 | Лизинговая компания «Дельта» | 1 126,86 | 216 | 140 |

| 50 | Прогресс-Нева Лизинг | 1 065,04 | 324 | 324 |

| 51 | Столичный Лизинг | 1 056,06 | 453 | 256 |

| 52 | ВСП-Лизинг | 1 026,08 | 60 | 23 |

| 53 | Челиндлизинг | 941,24 | 325 | 151 |

| 54 | Югорская Лизинговая Компания | 871,2 | 235 | 169 |

| 55 | Транслизинг | 812,46 | 296 | 296 |

| 56 | Бизнес Кар Лизинг | 716,1 | 364 | 161 |

| 57 | Волгопромлизинг | 708,19 | 240 | 240 |

| 58 | Экономлизинг | 658,31 | 205 | 322 |

| 59 | Первая Лизинговая Компания (Тверь) | 627 | 237 | 163 |

| 60 | Яков Семенов | 571,6 | 30 | 11 |

| 61 | Лизинговая компания «Скандинавия» | 544,44 | 96 | 43 |

| 62 | Версус | 493,6 | 108 | 58 |

| 63 | Уралпромлизинг | 479,9 | 136 | 95 |

| 64 | Региональная Лизинговая Компания | 468,5 | 128 | 37 |

| 65 | Аквилон-Лизинг | 431,3 | 41 | 16 |

| 66 | Индустрия-Финанс | 431 | н.д. | н.д. |

| 67 | Лизинговая компания Сибири | 430,03 | 61 | 61 |

| 68 | ПРГ-Ресурс | 424,58 | 71 | 71 |

| 69 | Лизинг-Сервис | 362,11 | 71 | 20 |

| 70 | Халык-Лизинг (Челябинский Филиал) | 338,09 | 16 | 16 |

| 71 | Московская Лизинговая Компания | 319,2 | 133 | 133 |

| 72 | Вейтус | 299 | 28 | 28 |

| 73 | Бэлти-Гранд | 288,64 | 210 | 108 |

| 74 | Лизинговая компания «Волжанин» | 261,54 | 30 | 12 |

| 75 | Лизинговая компания «Феост» | 252,4 | 10 | 10 |

| 76 | Топкоминвест | 246,02 | 150 | 30 |

| 77 | Сахалинская Лизинговая Компания | 241 | 32 | 28 |

| 78 | Прогресс-Лизинг Кострома | 218 | 132 | 73 |

| 79 | Экспресс-Волга-Лизинг | 215,19 | 80 | 44 |

| 80 | Эксперт-Лизинг | 197,31 | 118 | 40 |

| 81 | Титан-лизинг | 170,5 | 45 | 27 |

| 82 | Оренбурггазпромлизинг | 148 | 61 | 44 |

| 83 | Технолизинг | 112,6 | 29 | 29 |

| 84 | Агентство по инвестициям и лизингу «ГЛОРЭСС» | 54,42 | 17 | 8 |

| 85 | Лизинговая компания «ЦФМ» | 41,68 | 19 | 19 |

| 86 | Внештранссервис | 25 | 9 | 3 |

| Итого | 355 445,96 | 72 126 | 42 118 |

Перепечатка материалов без ссылки на наш сайт запрещена