Курсовая работа: Финансовая эффективность функционирования предприятия

Курсовая работа: Финансовая эффективность функционирования предприятия

Содержание

Введение

1. Теоретические основы финансовой оценки эффективности функционирования предприятия

1.1 Прибыль, как основной показатель эффективности деятельности предприятия

1.2 Показатели рентабельности и их значение для оценки эффективности функционирования предприятия

1.3 Основные факторы, влияющие на прибыль и рентабельность

2. Финансовая оценка и анализ эффективности функционирования ОАО «Завод бурового оборудования»

2.1 Организационно-экономическая характеристика ОАО «Завод бурового оборудования»

2.2 Анализ и оценка уровня и динамики финансовых результатов ОАО «Завод бурового оборудования»

2.3 Анализ показателей рентабельности ОАО «Завод бурового оборудования»

3. Направления повышения эффективности функционирования ОАО «Завод бурового оборудования»

Заключение

Список использованных источников

Введение

Вопросы анализа эффективности функционирования предприятий и пути её повышения всегда занимали одно из самых приоритетных мест в экономической науке и повседневной хозяйственной деятельности. Со временем актуальность этих вопросов ничуть не уменьшилась, а, наоборот, возросла. Об этом свидетельствует появление в течение последних лет значительного количества новых публикаций отечественных и зарубежных авторов, как фундаментальных, так и прикладного характера, посвященных проблеме повышения эффективности функционирования промышленных и сельскохозяйственных предприятий. Такое внимание связано с тем, что успешное решение указанной проблемы ведет к подъему промышленности и сельского хозяйства, а, следовательно, способствует экономическому росту.

Актуальность темы исследования обусловлена необходимостью повышения эффективности функционирования предприятий, практическая реализация которого позволит обеспечить их успешную деятельность в условиях рыночной экономики России.

Цель написания данной курсовой работы: разработка рекомендаций по повышению эффективности функционирования ОАО «Завод бурового оборудования».

Исходя из поставленной цели, в работе определены и решены следующие задачи:

1. изучить теоретические основы финансовой эффективности функционирования предприятия, а именно финансовые показатели, такие как прибыль и рентабельность;

2. систематизировать полученную информацию;

3. дать организационно-экономическую характеристику ОАО «Завод бурового оборудования»;

4. провести анализ уровня и динамики финансовых результатов, используя при этом данные бухгалтерской отчетности анализируемого предприятия;

5. провести анализ показателей рентабельности и факторов на них влияющих;

6. предложить основные направления эффективности функционирования предприятия.

Объектом курсовой работы являются финансово-хозяйственная деятельность ОАО «Завод бурового оборудования».

Предмет исследования – экономические отношения, возникающие в процессе формирования финансовых результатов деятельности предприятия.

Теоретическим и методологическим основам анализа эффективности деятельности промышленных предприятий посвящены труды отечественных и зарубежных ученых в данной области, а имен но: П.Н. Шуляка, А.Д. Шеремета, А.Ф. Ионовой, В.В. Ковалева, Вит.В. Ковалева, Г.Б. Поляка.

1. Теоретические основы финансовой оценки эффективности функционирования предприятия

1.1 Прибыль, как основной показатель эффективности деятельности предприятия

Прибыль – выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности; прибыль представляет собой разность между совокупными доходами и совокупными затратами в процессе осуществления предпринимательской деятельности.

Прибыль – это особый систематически воспроизводимый ресурс коммерческой организации, конечная цель развития бизнеса. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это:

- основной источник текущего и долгосрочного развития организации;

- главный источник возрастания рыночной стоимости организации;

- индикатор кредитоспособности организации;

- главный интерес собственника, поскольку он обеспечивает возможность возрастания капитала и бизнеса;

- индикатор конкурентоспособности организации при наличии стабильного и устойчивого уровня прибыли;

- гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Прибыль – важнейший показатель, характеризующий финансовый результат деятельности предприятия. Целью деятельности любой коммерческой структуры в условиях рыночной экономики в конечном счете является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыльность рассматривается не только как основная цель, но и как главное условие деловой активности, эффективности выполнения своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности и рискованности бизнеса – одна из главных внутренних причин банкротства.

Получение наибольшей прибыли является мотивационным стимулом для:

- повышения заинтересованности предприятия и трудового коллектива в эффективном хозяйствовании, так как от конечных результатов зависят доходы предпринимателей и работников;

- конкуренции между хозяйствующими субъектами; в этой борьбе побеждает наиболее финансово устойчивые и рентабельные предприятия, способные при необходимости расширять свою деятельность, маневрировать своими ценами на продукцию.

Следовательно, в рыночных условиях успешно развиваются лишь те предприятия, которые руководствуются в своей деятельности мотивом максимизации прибыли. По прибыли можно определить рентабельность, изучить эффективность функционирования предприятий и концернов (холдингов).

Основные функции прибыли:

Во-первых, прибыль характеризует экономический эффект, полученный в результате деятельности предприятия.

Во-вторых, прибыль обладает стимулирующей функцией. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для выплаты дивидендов, создания фондов потребления и социального развития предприятия, материального поощрения работников.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ (за счет финансовых результатов формируется налог на имущество; за счет чистой прибыли – налог на рекламу, на право торговли, пошлины; за счет прибыли – налог на прибыль).

В-четвертых, прибыль обладает воспроизводственной функцией. Ее содержание в том, что за счет прибыли в значительной мере осуществляется расширение производственного потенциала предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Нераспределенная прибыль, лежащая на депозитных счетах, вложенная на краткосрочные финансовые инструменты, обладает функцией самонакопления (капитализации)2.

Модель формирования прибыли в условиях построения рыночной экономики в России содержит ряд итераций или расчетов (см. схема 1). Рассмотрим их подробнее:

1-я итерация. Определение брутто-прибыли (валовой прибыли) от реализации продукции (работ, услуг).

Прибыль от реализации продукции определяется как разница между выручкой от реализации продукции в отпускных ценах предприятий (без налога на добавленную стоимость, акцизов и других косвенных налогов и сборов) и затратами, включаемыми в производственную себестоимость. В себестоимость продукции при определении валовой прибыли включаются прямые материальные затраты, прямые расходы на оплату труда и начисления, а также амортизация основных производственных фондов и прочие расходы.

Схема 1 – Модель хозяйственного механизма предприятия, основанная на формировании прибыли (указаны строки формы №2)

В соответствии с НК РФ прибыль от продаж равна разности полученных доходов от реализации товаров и произведенных расходов.

3-я итерация. Определение результата финансовых операций общей прибыли от финансово-хозяйственной деятельности (основной и финансовой деятельности). Результат (прибыль или убыток) финансовой деятельности определяется арифметическим сложением процентов к получении и уплате, доходов от участия в других организациях, прочих операционных доходов и расходов, в том числе от прочей реализации, т.е. продажи основных средств, нематериальных ценностей.

4-я итерация. Определение прибыли отчетного года, т.е. общей, бухгалтерской, налогооблагаемой прибыли. Такая прибыль есть алгебраическая сумма прибылей от основной и финансовой деятельности и прочих внереализационных и операционных доходов и расходов. Налогооблагаемая прибыль (раньше ее называли балансовой) есть показатель экономической эффективности всей хозяйственной деятельности организации.

5-я итерация. Определение чистой прибыли, т.е. прибыли после налогообложения. Как видно из схемы 1, чистая бухгалтерская прибыль отчетного года получается вычитанием из налогооблагаемой прибыли текущего налога на прибыль и иных обязательных платежей из прибыли (например, штрафы и пени по расчетам с бюджетом и др.), а также величины отложенных налоговых активов и прибавлением налоговых обязательств (ранее учтенных в текущем налоге на прибыль). Текущий налог на прибыль учитывает отложенные налоговые активы (+) и обязательства (-), если таковые имеют место.

Чистая прибыль – основной показатель финансовых результатов предприятия, характеризующий его экономический эффект.

6-я итерация. Определение нераспределенной прибыли отчетного периода производится путем вычитания из величины чистой прибыли суммы распределенной прибыли. В соответствии с приказом Министерства Финансов Российской Федерации от 22 июля 2003 г. № 67-н в годовом бухгалтерском балансе статьи «Нераспределенная прибыль (непокрытый убыток)» показываются с учетом рассмотрения итогов деятельности организации за отчетный год, принятых решений о покрытии убытков, выплаты дивидендов и пр.

В условиях рыночной экономики величина чистой прибыли и показатели характеризующие финансовое положение предприятия, дают обобщенную характеристику его деятельности. Предприятию важно не только получить возможно большую прибыль, но и правильно использовать ту ее часть, которая остается в его распоряжении, т.е. обеспечивать оптимальное соотношение научно-технического, производственного и социального расширенного воспроизводства. В динамике темпов роста собственных средств за счет прибыли проявляется в конечном счете успехи или недостатки предприятия.

Данная модель формирования и распределения финансовых результатов деятельности предприятия отражает основные черты системы принятых нормативных распределительных отношений между государством и отдельными предприятиями (предпринимателями). Для предприятия налог на прибыль как система безвозмездного изъятия определенной доли прибыли в государственный и местные бюджеты является неизбежным необходимым элементом в процессе функционирования капитала данного предприятия. Величина этого элемента может быть минимизирована за счет улучшения системы внутрипроизводственного планирования и контроля издержек и инвестиций, за счет комплексной рационализации хозяйственной деятельности и обоснованного выбора учетной политики.

Прибыль формируется в процессе хозяйственной деятельности организации. Это находит отражение в бухгалтерском учете и отчетности.

Общий финансовый результат хозяйственной деятельности в бухгалтерском учете определяется на счете «Прибыли и убытки» путем подсчета и балансирования всех прибылей и убытков за отчетный год. Основные показатели прибыли (валовая прибыль, прибыль от продаж, налогооблагаемая прибыль, чистая прибыль) содержатся в форме №2 «Отчет о прибылях и убытках».

Прибыль – важнейший показатель, характеризующий финансовый результат деятельности предприятия. Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности. По прибыли определяется доля доходов учредителей и собственников, размеры дивидендов и других доходов. По прибыли определяется также рентабельность собственных и заемных средств, основных фондов, всего авансированного капитала и каждой акции.

Чтобы управлять прибылью, необходимо раскрыть механизм ее формирования, определить долю каждого фактора ее роста или снижения.

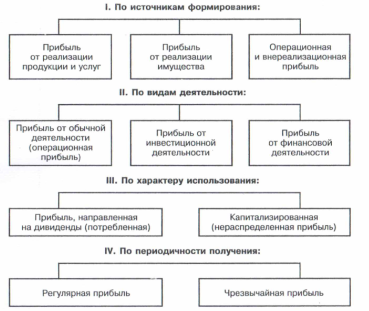

При проведении анализа могут быть использованы и другие различные группировки показателей прибыли (схема 2). В основе этих группировок всегда лежат те цели и задачи, которые решаются в процессе аналитических процедур пользователями конечных результатов этого анализа.

Использование этих группировок позволяет более детально проанализировать показатели прибыли и определит, насколько существующая ситуация позволяет обеспечить решение текущих и перспективных задач предприятия, направленное на достижение:

- максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре;

- оптимальной пропорциональности между уровнем формируемой прибыли и допустимым уровнем риска;

- высокого качества формируемой прибыли;

- выплата необходимого уровня дохода на инвестированный капитал собственникам компании;

- достаточного объема инвестиций за счет прибыли в соответствии с задачами развития бизнеса;

- эффективности программ участия персонала в распределении прибыли3.

Схема 2 – Виды группировок показателей прибыли

1.2 Показатели рентабельности и их значение для оценки эффективности функционирования предприятия

Конечный финансовый результат хозяйственной деятельности предприятий (организаций) характеризуется абсолютной величиной прибыли. Сумма прибыли выражает количественную сторону финансового результата хозяйственной деятельности предприятия (организации). Однако она не всегда дает возможность объективной оценки работы предприятия или разных предприятий в одно и то же время. Например, два предприятия, имея разный объем деятельности основных и оборотных средств, получили одинаковую сумму прибыли. Сказать, что они работали одинаково успешно, однако, нельзя. В связи с этим для объективной оценки деятельности предприятий используется относительный показатель – рентабельность. Она характеризует эффективность, определяемую как отношение прибыли к одному из показателей функционирования предприятий. Выбор относительного показателя зависит от того, какая сторона финансово-хозяйственной деятельности изучается. Уровень рентабельности исчисляется в процентах4.

Показатели рентабельности измеряют прибыльность (доходность) с разных позиций. Общая формула расчета рентабельности:

П

Р=-----,

V

где П- прибыль организации;

V – показатель, по отношению к которому рассчитывается рентабельность.

В качестве числителя может выступать:

- прибыль от продажи продукции;

- прибыль до налогообложения;

- чистая прибыль.

В знаменателе могут быть:

- активы (или капитал) организации;

- собственный капитал;

- перманентный капитал (сумма собственного капитала и долгосрочных заемных средств);

- текущие активы;

- основные производственные средства;

- производственные средства (сумма основных производственных средств и производственных оборотных фондов);

- выручка от реализации продукции;

- себестоимость проданной продукции.

Использование такого обширного состава показателей и их сочетаний для расчета рентабельности в практической и аналитической работе – следствие сложности финансово-хозяйственной деятельности; это затрудняет адекватную интерпретацию полученных результатов1.

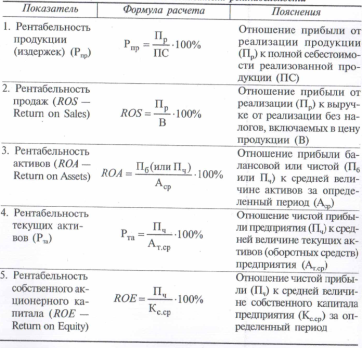

При принятии решений, связанных с управлением процессами формирования прибыли, используются показатели рентабельности капитала, издержек, продаж и др. (табл.1).

1-й показатель характеризует выход прибыли в процессе реализации продукции на единицу издержек в основной деятельности предприятий.

2-й характеризует доходность основной деятельности предприятия. Менеджеры используют этот показатель для контроля над взаимосвязью между ценами, количеством реализованного товара и величиной издержек производства и реализации продукции.

3-й служит для определения эффективности использования капиталов на разных предприятиях и в отраслях, поскольку дает общую оценку доходности вложенного в производство капитала как собственного, так и заемного, привлекаемого на долгосрочной основе.

4-й характеризует прибыль, полученную с каждого рубля, вложенного в текущие активы.

5-й занимает особое место среди показателей рентабельности и характеризует эффективность использования собственных средств акционеров, т.е. прибыль, остающуюся в распоряжении предприятия, полученную на каждый рубль вложений акционеров в данное предприятие. Значение этого показателя отражает степень привлекательности объекта для вложений средств акционеров. Чем выше этот показатель, тем больше прибыли приходится на одну акцию, чем выше потенциальные дивиденды.

Таблица 1.- Основные показатели рентабельности

Показатели рентабельности активно участвуют в процессах анализа финансово-хозяйственной деятельности предприятий, финансовом планировании, выработке управленческих решений, принятии решений потенциальными кредиторами и инвесторами5.

1.3 Основные факторы, влияющие на прибыль и рентабельность

Для того, чтобы сознательно и целесообразно принимать организационно-технические и хозяйственно- управленческие решения по наращиванию прибыли, необходимо, прежде всего, классифицировать факторы роста прибыли и параметры, количественная оценка которых позволяет оценить их влияние на этот процесс. Все факторы можно разделить на две группы – внешние (экзогенные) и внутренние (эндогенные)1.

К группе внешних – не зависящих, от предприятия, или неконтролируемых – факторов относятся:

- чрезвычайные события, природные (климатические) условия, изменение рыночной конъюнктуры, конкуренция, социальные условия в стране, транспортные и другие факторы, вызывающие дополнительные затраты у одних предприятий и обусловливающие дополнительную прибыль – у других;

- изменение государственными органами или инфляционными процессами цен на продукцию, потребляемое сырье, материалы, топливо, покупные полуфабрикаты, тарифов на услуги и перевозки, торговых скидок, надбавок, норм амортизационных отчислений ставок заработной платы, начислений на нее и ставок налогов и других сборов, выплачиваемых предприятием;

- нарушение дисциплины по хозяйственным вопросам поставщиками, снабженческо-сбытовыми, финансовыми, банковскими и другими органами, затрагивающие интересы предприятия.

К группе внутренних – зависящих от предприятия и контролируемых им факторов относятся: основные факторы, определяющие сущностные результаты работы, и факторы, связанные с нарушением хозяйственной дисциплины.

Экономическая теория определяет как основные факторы формирования прибыли от продаж: количество и качество продукции, ее себестоимость, цены на продукцию и элементы себестоимости, а также структурные сдвиги в составе продукции.

В свою очередь, основные факторы обусловлены уровнем управления и хозяйствования на предприятии. Речь идет о факторах:

- материально-технических (использование прогрессивных и экономичных предметов труда, применение производительного технологического оборудования, проведение модернизации и реконструкции материально-технической базы производства);

- организационно-управленческих (освоение новых, более совершенных видов продукции и услуг, разработка стратегии и тактики деятельности и развития организации, информационное обеспечение процессов принятия решения);

- экономических (финансовое планирование деятельности организации, анализ и поиск внутренних резервов роста прибыли, экономическое стимулирование производства, налоговое планирование);

- социальных (повышение квалификации работников, улучшение условий труда, организация оздоровления и отдыха работников)3.

Количественную оценку перечисленных факторов производят с помощью ряда параметров, основными из которых являются:

• изменения отпускных цен на реализованную продукцию;

• изменения в объеме продукции (по базовой себестоимости);

• изменения в структуре реализации продукции;

• экономия от снижения себестоимости продукции;

• изменения себестоимости за счет структурных сдвигов;

• изменения цен на материалы и тарифов на услуги;

• изменение цен на 1 руб. продукции1.

На рентабельность оказывают влияние факторы, определяющие направления развития хозяйственного механизма в целом. К ним можно отнести рост тарифов на автоперевозки и процентных ставок за кредит, цен на товары народного потребления, платежи в бюджет. Ряд факторов непосредственно зависят от работников предприятий. Это совершенствование структуры управления и организационного построения; организация технологического процесса, рекламы; максимальное ускорение оборачиваемости оборотных средств; повышение доли собственных средств в оплате товаров; снижение себестоимости4.

2. Финансовая оценка и анализ эффективности функционирования ОАО «Завод бурового оборудования»

2.1 Организационно-экономическая характеристика ОАО «Завод бурового оборудования»

Акционерное общество «Завод бурового оборудования», в дальнейшем именуемое "общество", является открытым акционерным обществом. Общество является юридическим лицом, действует на основании устава и законодательства Российской Федерации. Общество создано без ограничения срока его деятельности.

Целью общества является извлечение прибыли.

Общество имеет гражданские права и несет гражданские обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

Отдельными видами деятельности, перечень которых определяется федеральными законами, общество может заниматься только на основании специального разрешения (лицензии). Если условиями предоставления разрешения (лицензии) на занятие определённым видом деятельности предусмотрено требование о занятиях такой деятельностью как исключительной, то общество в течение срока действия лицензии не вправе осуществлять иные виды деятельности, кроме предусмотренных лицензией.

Общество осуществляет следующие основные виды деятельности:

- производство геологоразведочного оборудования, инструмента, оборудования для агропромышленного комплекса:

- капитальный ремонт бурового оборудования;

- монтажные, пуско-наладочные работы;

- сервисное обслуживание оборудования; торгово-закупочная деятельность;

- оказание консалтинговых, маркетинговых, инжиниринговых, лизинговых, агентских, информационно – рекламных услуг организациям и предприятиям страны, а также иностранным фирмам и гражданам;

- оптовая и розничная торговля, открытие сети комиссионных и коммерческих магазинов;

- производство, переработка и реализация сельхозпродуктов и продуктов питания;

- закупка и реализация продуктов питания, напитков и табачных изделий;

- покупка, перевозка, хранение и продажа автомобилей, автотранспортной техники, прицепов и узлов для них;

- организация грузовых и пассажирских перевозок, автосервис, организация и эксплуатация транспортного хозяйства, услуги по хранению грузов;

- производство товаров народного потребления и производственно-технического назначения;

- внешнеэкономическая деятельность;

- дилерские и брокерские услуги;

- снабженческо – сбытовая деятельность;

- строительно – монтажные, ремонтно – строительные работы;

- строительство, реконструкция, капительный ремонт жилых зданий и промышленных объектов;

- деятельность по производству и реализации строительных материалов, деталей и конструкций;

- ремонт станочного оборудования;

- производство пиломатериалов, изделий из дерева.

Общество осуществляет любые виды деятельности, не запрещенные законом, в установленном законом порядке.

По любому из перечисленных выше видов деятельности Общество, в установленном законодательстве порядке осуществляет внешнеэкономическую деятельность.

Общество осуществляет внешнеэкономическую деятельность (экспорт-импорт товаров, работ, услуг) в соответствии с действующим законодательством как самостоятельно, так и через другие специализирующиеся в этом организации. Денежные средства в иностранной валюте после расчетов с бюджетом по установленным нормативам поступают в полное распоряжение Общества и хранятся на его собственных счетах в банках.

Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Общество может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по обязательствам своих акционеров. Государство и его органы не несут ответственности по обязательствам общества, равно как и общество не отвечает по обязательствам государства и его органов.

Общество может создавать филиалы и открывать представительства на территории Российской Федерации и за ее пределами. Филиалы и представительства осуществляют деятельность от имени общества, которое несет ответственность за их деятельность. Филиалы и представительства не являются юридическими лицами, наделяются обществом имуществом и действуют в соответствии с положением о них. Имущество филиалов и представительств учитывается на их отдельном балансе и на балансе общества. Руководители филиалов и представительств действуют на основании доверенности, выданной обществом.

Уставный капитал общества составляет 1 758 800 (Один миллион семьсот пятьдесят восемь тысяч восемьсот) рублей. Уставный капитал общества разделен на 17 588 (Семнадцать тысяч пятьсот восемьдесят восемь) обыкновенных именных акций номинальной стоимостью 100 (Сто) рублей каждая, которые размещены среди акционеров общества.

Уставный капитал общества может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций. Решение об увеличении уставного капитала общества путем увеличения номинальной стоимости акций принимается общим собранием акционеров. Решение об увеличении уставного капитала общества путем размещения дополнительных акций принимается советом директоров, кроме случаев, когда в соответствии с федеральным законом данное решение может быть принято только общим собранием акционеров. Решение совета директоров общества об увеличении уставного капитала путем размещения дополнительных акций принимается единогласно всеми членами совета директоров общества, при этом не учитываются голоса выбывших членов совета директоров общества.

Уставный капитал общества может быть уменьшен путем уменьшения номинальной стоимости акций или сокращения их общего количества, в том числе путем приобретения части акций. Уставный капитал может быть уменьшен путем приобретения части акций общества по решению общего собрания акционеров с целью их погашения. Уставный капитал может быть уменьшен на основании решения общего собрания акционеров об уменьшении уставного капитала путем погашения акций, поступивших в распоряжение общества.

В обществе создается резервный фонд в размере 5 процентов от уставного капитала общества. Величина ежегодных отчислений в резервный фонд общества составляет 5 процентов от чистой прибыли общества. Указанные отчисления производятся до достижения размера резервного фонда, предусмотренного уставом.

Резервный фонд общества предназначен для покрытия его убытков, а также для погашения облигаций общества и выкупа акций общества в случае отсутствия иных средств. Резервный фонд не может быть использован для иных целей.

Достоверность данных, содержащихся в годовых отчетах общества, годовой бухгалтерской отчетности, должна быть подтверждена ревизионной комиссией общества. Перед опубликованием обществом документов общество обязано привлечь для ежегодной проверки и подтверждения годовой финансовой отчетности аудитора, не связанного имущественными интересами с обществом или его акционерами. Годовые отчеты общества подлежат предварительному утверждению советом директоров общества не позднее, чем за 30 дней до даты проведения годового общего собрания акционеров.

Общество может быть реорганизовано добровольно в порядке, предусмотренном Федеральным законом «Об акционерных обществах». По другим основаниям реорганизация общества производится в соответствии с Гражданским Кодексом РФ и иными федеральными законами6.

Для того чтобы составить организационно-экономическую характеристику предприятия необходимо рассчитать и сделать выводы о динамике следующих показателей:

Таблица №2

Основные показатели деятельности

| Показатели | 2005 год | 2006 год | 2007 год |

Отклонения (+,-) |

Темп роста, % | ||

| 2006 от 2005 | 2007 от 2006 | 2006 г. к 2005 г., % | 2007г. к 2006г., % | ||||

| Выручка от продажи товаров, продукции, работ, услуг (без НДС), тыс. руб. | 64 784 | 109 842 | 195 093 | 45 058 | 85 251 | 169,6 | 176,6 |

| Выпуск продукции, работ, услуг собственного производства в отпускных ценах (без НДС), тыс.руб. | 55 489 | 107 445 | 189 786 | 51 956 | 82 341 | 193,6 | 177,6 |

| Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. | 55 062 | 96 400 | 165 925 | 41 338 | 69 525 | 175,1 | 172,1 |

| Затраты на 1 рубль реализованной продукции, работ, услуг, руб. | 0,85 | 0,88 | 0,85 | 0,03 | -0,03 | 103,5 | 96,6 |

| Прибыль от продаж, тыс. руб | 9 722 | 13 442 | 29 168 | 3 720 | 15 726 | 138,3 | 217,0 |

| Рентабельность продаж, % | 15,0 | 12,2 | 15,0 | -2,8 | 2,8 | 81,3 | 123,0 |

| Чистая прибыль, тыс. руб. | 3 888 | 4 701 | 12 083 | 813 | 7 382 | 120,9 | 257,0 |

| Валюта баланса (на конец года), тыс. руб. | 45 565 | 61 657 | 85 311 | 16 092 | 23 654 | 135,3 | 138,4 |

Полная себестоимость реализованных товаров, продукции, работ, услуг на 2007 год составила 165,9 млн. руб., что на 69,5 млн. руб. больше чем в 2006 г. и на 110,8 млн. руб. – в 2005 г. Это свидетельствует о том, что затраты на производство и реализацию готовой продукции ежегодно увеличиваются, это может плохо отразиться на конечном финансовом результате деятельности предприятия.

Затраты на 1 рубль реализованных товаров, продукции, работ и в 2006 г. услуг увеличились в сравнении с 2005 годом на 0,03 руб., или 3,5 %. На рост затрат в основном повлияли расходы на ремонт кровли производственного цеха и административного корпуса – 4,4 млн. руб., ремонт служебных и бытовых помещений с заменой, ремонтом и реконструкции внутренних коммуникаций – 11,1 млн. руб., капитальный и текущий ремонт производственного оборудования – 4,5 млн. руб. Затраты на один рубль реализованных товаров, продукции, работ и услуг в 2007 г. снизились в сравнении с 2006 годом на 0,03 руб. или 3,4%. По сравнению с плановой величиной затрат на один рубль реализованных товаров, продукции, работ и услуг на 2007 год (0,87 руб.) снижение составило 2 копейки или 2,3%. Снижение затрат на один рубль реализованной продукции, работ, услуг связано с эффектом масштаба – темпы роста выручки (177,6%) превышают темпы роста управленческих (постоянных) расходов (137,8%).

Маржинальный доход в целом по компании за 2007 год составил 74,0 млн. руб. при плане 67,6 млн. руб., темп роста 109,5%. Темп прироста маржинального дохода по отношению к 2006 году – 63,9%. Маржинальный доход по буровому инструменту вырос по сравнению с 2006 годом на 70,9% и составил 61,7 млн. руб.

Прибыль от продаж составила в 2006 г. 13,4 млн. руб., темп роста к 2005 году 138,3 %. Прибыль от продаж в 2007 г. составила 29,2 млн. руб., темп роста к 2006 году – 217 %.

С учетом прочих доходов и расходов, налога на прибыль, чистая прибыль по итогам 2006 года составила 4,7 млн. руб. Увеличение чистой прибыли по сравнению с 2005 г. в абсолютном выражении составило 813 млн. руб.С учетом прочих доходов и расходов, налога на прибыль, чистая прибыль по итогам 2007 года составила 12,1 млн. руб. при плане 8,3 млн. руб. Увеличение чистой прибыли по сравнению с 2006 годом в абсолютном выражении составило 7,4 млн. руб., рост в 2,6 раза.

Капитализация компании по валюте баланса составила на конец 2007 года 85,3 млн. руб., увеличившись по сравнению с 2006 годом в 1,4 раза. В структуре активов на конец 2007 года внеоборотные активы составляют 22,2%, оборотные – 77,8%. По сравнению с 2006 годом доля оборотных активов в 2007 году увеличилась на 7,6%.

2.2 Анализ и оценка уровня и динамики финансовых результатов

Для анализа и оценки уровня и динамики финансовых результатов составляется таблица (табл. 3), в которой используются данные бухгалтерской отчетности организации из формы №2 «Отчет о прибылях и убытках».

Общий финансовый результат отчетного периода отражается в отчетности в развернутом виде и представляет собой алгебраическую сумму прибыли (убытка) от реализации продукции (работ, услуг); реализация основный средств, нематериальных активов и иного имущества и результата от другой финансовой деятельности; прочих внереализационных операций11.

Многие относительные показатели этой таблицы (гр.2,4 и т.д.), рассматриваемые в динамике, представляют несомненный интерес как для пользователей, так и для руководителей компании. Прежде всего сюда относятся: уровень совокупных расходов в общей сумме доходов и поступлений, структура затрат и др12. В частности, можно сделать выводы:

• Совокупные доходы предприятия возрастают: так рост с 2005 г. на 2006 г. составил 46648 тыс.руб. или 168,22%, а с 2006 г. на 2007 г. рост составляет 84896 тыс.руб. или 173,8%.

Таблица №3

Аналитическая таблица для вертикального (компонентного) анализа финансовых результатов (тыс. руб.)

| Показатель | 2005 год | 2006 год | 2007 год |

2006/ 2005 |

2007/ 2006 |

|||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс.руб (%) |

Тыс.руб (%) |

|

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1.Всего доходов и поступлений (∑стр.010,060, 080,090,120,170) | 68382 | 100 | 115030 | 100 | 199926 | 100 |

46648 (168,22) |

84896 (173,8) |

|

2.Общие расходы финансово- хозяйственной деятельности2 (∑стр.020,030,040,070,100,130 180) |

65499 | 100 | 107691 | 100 | 181233 | 100 |

42192 (164,41) |

73542 (168,29) |

|

3.Выручка от реализации2 (стр.010) |

64784 | 94,74 | 109842 | 95,49 | 195093 | 97,58 |

45058 (169,55) |

85251 (177,61) |

|

4.Затраты на производство и сбыт продукции4 В том числе: -себестоимость продукции4 (стр.020) -коммерческие расходы4 (стр. 030) -управленческие расходы4 (стр.040) |

55062 38976 855 15231 |

84,99 70,79 1,55 27,66 |

96400 64683 1840 29877 |

87,76 67,4 1,91 30,99 |

165924 121088 3665 41171 |

86,38 72,98 2,21 24,81 |

41338 (175,1) 25707 (165,96) 985 (215,2) 14646 (196,16) |

69524 (172,12) 56405 (187,2) 1825 (199,18) 11294 (137,8) |

|

5.Прибыль (убыток) от продаж3 (стр.050) |

9722 | 15,0 | 13442 | 12,24 | 29168 | 14,59 |

3720 (138,26) |

15726 (216,99) |

|

6.Доходы по операциям финансового характера2 (стр.060+стр.080) |

19 | 0,03 | 4 | 0,003 | 12 | 0,006 |

-15 (21,1) |

8 (300) |

|

7.Прочие доходы2 (стр.090) |

3579 | 0,05 | 5184 | 4,5 | 4821 | 2,41 |

1605 (144,84) |

-363 (93,0) |

|

8.Прочие расходы5 (стр100) |

7437 | 11,35 | 11291 | 10,48 | 15309 | 8,45 |

3854 (151,94) |

4018 (135,59) |

|

9.Прибыль (убыток) до налогообложения2 (стр.140) |

3883 | 8,6 | 7339 | 6,38 | 18692 | 9,35 |

3456 (189,0) |

11353 (254,69) |

|

10.Налог на прибыль и иные обязательные платежи6 (стр.150) |

2326 | 37,54 | 2048 | 27,9 | 6482 | 34,68 |

-278 (88,05) |

4434 (316,5) |

|

11.Чистая прибыль2 (стр.190) |

3888 | 5,69 | 4701 | 4,09 | 12083 | 6,04 |

813 (120,9) |

7382 (257,0) |

|

1 Номера строк взяты из формы «Отчет о прибылях и убытках» (приказ МФ РФ от 13.01.200г. №4н). 2 В процентах к стр.1. 3 В процентах к стр.3. 4 В процентах к стр.4. 5 В процентах к стр.2. 6 В процентах к стр.10. |

||||||||

• увеличение показателя по стр. 3 свидетельствует о том, что все больший доход организация получает от своей основной деятельности, т.е. выпуска собственной продукции и дальнейшей ее реализации. Данную тенденция следует считать позитивной, т.к. наблюдается ежегодный рост выручки от реализации товаров (продукции, работ): так рост с 2005 на 2006 г. составляет 42192 тыс.руб., а с 2006 г. на 2007 г. – 73542 тыс.руб.

• увеличение показателя по стр. 2 и стр. 4 – отрицательная тенденция, она говорит о высоких затратах на производство и реализацию продукции. Если такая тенденция будет продолжатся и значение показателей возрастет, то предприятие будет работать себе в убыток, поэтому необходимо уделять этому большое внимание и искать пути для снижение его роста.

• рост показателя по стр. 5 благоприятен и свидетельствует об увеличении рентабельности продукции и относительном снижении издержек производства и обращения. Рост с 2005 г. на 2006 г. составляет 3720 тыс.руб. или 138,26%, рост с 2006 г. на 2007 г. – 15726 тыс.руб. или 216,99 (т.е. прибыль от продаж в 2007 г. по сравнению с 2006 г. возросла в 2 раза).

• рост показателей по стр. 10 и стр.12 также указывает на положительные тенденции в организации производства на данном предприятии; разные темпы изменения этих показателей могут быть вызваны в основном корректировкой системы налогообложения;

• показатель по стр. 11 характеризует долю прибыли, перечисляемую в бюджет в виде налога на прибыль и обязательных платежей; рост этого показателя в динамике, происходящий, как правило, при увеличении ставок налогообложения, - нежелательное, но необходимое и не зависящее от коммерческой организации явление; в рамках внутрифирменного финансового анализа здесь можно выделить и контролировать динамику штрафных санкций. Однако, в период с 2005 г. по 2007 г. ставка по налогу на прибыль не изменялась, значит увеличение платежей по налогу на прибыль вызваны ростом налогооблагаемой прибыли, соответственно.

На основе данных, полученных в результате анализа «Отчета о прибылях и убытках», можно сделать следующие выводы: ОАО «Завод бурового оборудования» функционирует стабильно, в результате своей деятельности получает положительный финансовый результат в виде прибыли; также наблюдается увеличение доходов по операциям финансового характера, т.е. предприятие помимо доходов от выпуска и реализации продукции получает дополнительный доход; однако с увеличением доходов, увеличиваются и расходы, которые необходимо снижать. В общем можно сделать следующий вывод, предприятие функционирует эффективно.

Важное значение для оценки прибыли имеет факторный анализ. В приведенных ниже таблицах приведены расчеты влияния на прибыль от продаж продукции трех наиболее важных факторов – объем реализации в натуральном выражении, цена на единицу продукции и себестоимость одной реализованной единицы продукции.

Таблица №4

Анализ прибыли от продаж продукции ОАО «Завод бурового оборудования» за 2006 год.

| Показатели | 2005 год | 2006 год | Изменения, (+,-) |

| Выручка, тыс.руб. | 64784 | 109842 | +45058 |

| Себестоимость, тыс.руб. | 38976 | 64683 | +25707 |

| Объем реализации в натуральном выражении, тыс.руб. | 55489 | 107445 | +51946 |

| Цена за единицу, тыс.руб. | 1,1675 | 1,0223 | -0,1452 |

| Себестоимость за единицу, тыс.руб. | 0,7024 | 0,602 | -0,1 |

| Прибыль, тыс.руб. | 25807,934 | 45159,134 | +19351,2 |

PR=V*(Ц – С)

PR2006=V *(Ц –С)=107445*(1,0223 – 0,602)=45159,134

PR2005=V *(Ц –С)=55489*(1,1675 – 0,7024)=25807,934

PR= PR2006 – PR2005=19351,2

1. Объем реализации в натуральном выражении:

PR0=V *(Ц –С)= 107445*(1,0223 – 0,602)=45159,134

PR1= PR2006 – PR2005=19351,2

2. Цена:

PRц=V *(Ц –С)= 107445*(1,0223 – 0,7024)=34371,656

PR2= PR01 – PR0=-10787,478

3. Себестоимость:

PR=V *(Ц –С)= PR =107445*(1,0223 – 0,602)=45159,134

PR3= PR – PR2=10787,478

Общее влияние:

PR= PR2006 – PR2005= PR1 + PR2 + PR3=19350,2

Таблица №4

Анализ прибыли от продаж продукции ОАО «Завод бурового оборудования» за 2007 год.

| Показатели | 2006 год | 2007 год | Изменение, (+,-) |

| Выручка, тыс.руб. | 109842 | 195093 | +85251 |

| Себестоимость, тыс.руб. | 64683 | 121088 | +56405 |

| Объем реализации в натуральном выражении, ц | 107445 | 187786 | +80341 |

| Цена за единицу, тыс.руб/ц | 1,0223 | 1,0389 | +0,0166 |

| Себестоимость за единицу, тыс.руб./ц | 0,602 | 0,6448 | +0,428 |

| Прибыль, тыс.руб. | 45159,134 | 74006,463 | +28847,329 |

PR=V*(Ц – С)

PR2007=V *(Ц –С)=187786*(1,0389-0,6448)=74006,463

PR2006=V *(Ц –С)= 107445*(1,0223 – 0,602)=45159,134

PR= PR2007 – PR2006=28847,329

1. Объем реализации в натуральном выражении:

PR=V *(Ц –С)= 187786*(1,0223 – 0,602)=78926,456

PR1= PR2006 – PR2005=33767,322

2. Цена:

PR=V *(Ц –С)= 187786*(1,0389 – 0,602)=82043,703

PR2= PR – PR1=3117,247

3. Себестоимость:

PR=V *(Ц –С)= PR =187786*(1,0389-0,6448)=74006,463

PR3= PR – PR2=-8037,24

Общее влияние:

PR= PR2006 – PR2005= PR1 + PR2 + PR3=28847,329

Таким образом, наиболее значительное влияние на величину прибыли от продаж продукции ОАО «Завод бурового оборудования» оказал фактор изменения себестоимости, причем в 2007 году влияние данного фактора было негативным (-8037,24); фактор изменения цен, который в 2007 году увеличил свое влияние. Однако увеличение объема реализации (19351,2 до 33767,322) оказало положительное влияние на величину прибыли. В целом, суммарное влияние всех факторов составило 28847,329.

2.3 Анализ показателей рентабельности ОАО «Завод бурового оборудования»

Одним из результирующих показателей эффективности финансово-хозяйственной деятельности предприятия являются различные показатели рентабельности. В рыночных условиях наиболее часто используются показатели рентабельности капитала, продукции и продаж. Первая группа показателей рентабельности представляет собой различные соотношения прибыли и вложенного капитала (собственного, инвестированного и т.д.). Наиболее общим является показатель рентабельности активов (капитала) (Ра, ROA):

Пч (Ф. №2, стр.190)

ROA=-------------------------*100%, (1)

Аср. (Ф. №1, 300)

Где ROE- рентабельность активов, %;

Пч - прибыль в распоряжении предприятия (чистая прибыль) (Ф. №2, стр.190);

Аср- средняя величина активов (расчет по данным баланса или учетных регистров) (Ф. №1, 300).

Этот показатель показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы. Он может рассчитываться как в целом по предприятию, так и сводится в среднем по отрасли.

Инвесторы капитала (акционеры) вкладывают свои средства с целью получения дохода от инвестиций. Поэтому, с точки зрения акционеров, наилучшей оценкой результатов хозяйственной деятельности является наличие чистой прибыли на вложенный капитал (уставный капитал).

Рентабельность собственного капитала (Рск или ROE) выражается формулой:

Пч (Ф. №2, стр. 190)

ROE=---------------------------*100%, (2)

Кср. (Ф. №1, стр. 490)

Где ROE – рентабельность собственного капитала (акционерного капитала);

Пч - прибыль в распоряжении предприятия (чистая прибыль) (Ф. №2, стр. 190);

Кср. – средняя величина собственного капитала (Ф. №1, стр. 490).

Данный показатель показывает эффективность использования собственного капитала.

Кроме вышеперечисленных показателей рентабельности на предприятии рассчитываются показатели рентабельности продаж (Рп или ROS):

Ппр (Ф. №2, стр. 050)

ROS=------------------------------*100%, (3)

В (N) (Ф. №2, стр. 010)

Где ROS – рентабельность продаж,

Ппр – прибыль от продаж (Ф. №2, стр. 050),

В (N) – выручка о реализации (продаж) (Ф. №2, стр. 010)13.

Данный показатель показывает, сколько прибыли приходится на одну единицу реализованной продукции.

Если предприятие ориентирует свою деятельность на перспективу, ему необходимо разработать инвестиционную политику (под инвестированием в данном случае понимается долгосрочное финансирование). Информация о средствах, инвестированных в предприятие, может быть рассчитана но данным баланса как сумма собственных источников средств и долгосрочных обязательств (или, что то же самое, как разность общей суммы активов и краткосрочных обязательств).

Рентабельность инвестиций (Ри) рассчитывается следующим образом:

Пдн (Ф. №2, стр. 140)

Ри=----------------------------------------------------*100%, (4)

(Б-Ок) (Ф. №1, стр. 700; Ф. №1, стр. 690)

Где Пдн – прибыль до налогообложения (Ф. №2, стр. 140),

Б- валюта баланса (Ф. №1, стр. 700),

Ок – краткосрочные обязательства (Ф. №1, стр. 690).

Показатель рентабельности инвестиций рассматривается в практике финансового анализа как способ оценки «мастерства» финансовых менеджеров по управлению инвестициями. Поскольку руководство предприятия не может влиять на величину уплачиваемых налогов на прибыль, для более точного расчета показателя в числителе используется величина прибыли до уплаты налогов на прибыль. Финансовые менеджеры не только контролируют изменение рентабельности продаж, но и рентабельность производства отдельных видов продукции (Рпрод).

В том случае прибыль (убыток) от продаж отдельных видов продукции (Ппр) относится к полной себестоимости этой продукции (ПС)2.

Ппр (Ф. №2, стр. 050)

Р прод=---------------------------------*100%, (5)

ПС (Ф. №2, стр. 020)

Далее на примере реальных отчетных данных ОАО «Завод бурового оборудования» рассчитаем динамику показателей рентабельности (табл. 6).

Таблица №6

Расчет показателей рентабельности ОАО «Завод бурового оборудования» (по данным баланса и отчета о прибылях и убытках за год) (в тыс. руб.)

|

№ п/п |

Показатель | 2005 год | 2006 год | 2007 год | Отклонение | |||

| 2006/2005 | 2007/2006 | |||||||

| (+/-) | % | (+/-) | % | |||||

| I | Данные для расчета | |||||||

| 1 | Выручка(нетто) от продаж | 64784 | 109842 | 195093 | +45058 | 165,55 | +85251 | 177,61 |

| 2 | Полная себестоимость проданной продукции | 38976 | 64683 | 121088 | +25707 | 165,96 | +56405 | 187,2 |

| 3 | Прибыль (убыток) от продаж | 9722 | 13442 | 29166 | +3720 | 138,26 | +15726 | 216,99 |

| 4 | Прибыль до налогообложения | 5883 | 7339 | 18692 | +3456 | 189,0 | +11353 | 254,69 |

| 5 | Чистая прибыль | 3888 | 4701 | 12083 | +813 | 120,9 | +7382 | 257,0 |

| 6 | Активы | 44297,5 | 53611 | 73484 | +9313,5 | +19873 | 135,98 | 137,1 |

| 7 | Собственные средства | 39424,5 | 41735,5 | 48287 | +2311 | +6551,5 | 105,86 | 115,7 |

| 8 | Краткосрочные обязательства | 4480,5 | 11127,5 | 23979,5 | +6647 | +12852 | 248,35 | 215,5 |

| II | Показатели рентабельности, % | |||||||

| 1 | Рентабельность активов (5/6) | 8,8 | 8,8 | 16,4 | 0 | 100 | +7,6 | 186,4 |

| 2 | Рентабельность инвестиций (4/6-8) | 14,8 | 17,3 | 37,8 | +2,5 | 116,9 | +20,5 | 219,8 |

| 3 | Рентабельность собственного капитала (5/7) | 9,9 | 11,3 | 25,0 | +1,4 | 114,1 | +13,7 | 221,2 |

| 4 | Рентабельность продаж (3/1) | 15,0 | 12,2 | 14,9 | -2,8 | 81,3 | +2,7 | 122,1 |

| 5 | Рентабельность продукции (3/2) | 24,9 | 20,8 | 24,1 | -4,1 | +3,3 | 83,5 | 115,9 |

Показатели рентабельности активов, инвестиций и собственного капитала ОАО «Завод бурового оборудования» за отчетный период существенно возросли, что свидетельствует об улучшении капитала и инвестиций. Рост прибыли существенно опережал рост активов и собственного капитала. Показатели рентабельности продаж и рентабельности производства продукции при этом снизились (в 2006 г. по сравнению с 2005г., а в 2007г. произошло небольшое увеличение этих показателей), хотя их абсолютный уровень продолжал оставаться довольно высоким (122,1% и 115,9% соответственно в 2007 г.).

Методология факторного анализа показателей рентабельности предусматривает разложение исходных формул по всем качественным и количественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности.

Например, для анализа общей рентабельности (рентабельности производственных фондов) можно использовать трехфакторную модель.

Рентабельность фондов тем выше, чем выше прибыльность продукции; чем выше фондоотдача основных фондов и скорость оборота оборотных средств; чем ниже затраты на 1 руб. продукции и удельные затраты по экономическим элементам (средств труда, материалов, труда). Числовая оценка влияния отдельных факторов на уровень рентабельности определяется по методу цепных подстановок или интегральному методу оценки факторных влияний.

Проведем факторный анализ рентабельности капитала. Для факторного анализа используем трехфакторную модель. Она выглядит следующим образом:

P/N λp

R=---------------= -----------, (6)

F/N + E/N λF+λE

где λp – прибыльность продукции;

λF – фондоемкость продукции;

λE – оборачиваемость оборотных средств.

Таблица №7

Факторный анализ рентабельности ОАО «Завод бурового оборудования» за 2006 год.

| Показатели |

Условн. Обозн. |

2005 год | 2006 год | Отклонения | ||

| (+/-) | % | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Объем продаж, тыс. руб. | N | 64784 | 109842 | +45058 | 169,5 | |

| Основные фонды, тыс.руб. | F | 43691,5 | 43313,5 | -378 | 99,13 | |

| Оборотные средства, тыс.руб. | E | 44297,5 | 33611 | +9313,5 | 75,87 | |

| Прибыль, тыс.руб. | P | 3888 | 4701 | +813 | 120,9 | |

| Рентабельность капитала | R | 9,9 | 11,3 | +1,4 | 114,14 | |

| Факторы | ||||||

| Прибыльность продукции | P/N | 0,06 | 0,0428 | -0,0172 | 0,26 | |

| Фондоемкость продукции | F/N | 0,6744 | 0,3943 | -0,2801 | 58,5 | |

| Оборачиваемость оборотных средств | E/N | 0,6838 | 0,4881 | -0,1957 | 71,38 | |

Сначала найдем значение рентабельности для базисного и отчетного годов.

Для базисного года:

P/N λp 0,06

R0=---------------= -----------=------------------ =0,0442= 4,42%.

F/N + E/N λF+λE 0,6744+0,6838

Для отчетного года:

P/N λp 0,0428

R1=---------------= -----------=------------------=0,0487= 4,87%.

F/N + E/N λF+λE 0,3943+0,4881

Для отчетного года:

P/N λp 0,0619

R=---------------= -----------=------------------=0,0889=8,89%.

F/N + E/N λF+λE 0,3197+0,3767

Таким образом, прирост рентабельности составляет:

∆R2006/2005=0,0487-0,0442= 0,0045= 0,45%.

Рассмотрим, какое влияние на эти изменения оказали различные факторы.

1. Исследование влияния изменения фактора прибыльности продукции

1.1. Рассчитаем условную рентабельность по прибыльности продукции при условии, что изменялась только рентабельность продукции, а значения всех остальных факторов остались на уровне базисных:

λ1p 0,0428

RλP=--------------=------------------=0,0315=3,15%.

λ0F+λ0E 0,6744+0,6838

1.2. Выделяем влияние фактора прибыльности продукции:

∆ RλP= RλP- R0= 0,0315-0,0442=-0,0127=-1,27%.

2. Исследование влияния изменения фондоемкости.

2.1. Рассчитаем условную рентабельность по фондоемкости при условии, что изменились два фактора – рентабельность продукции и фондоемкость, а значения всех остальных факторов остались на уровне базисных:

λ1p 0,0428

RλF=-------------=---------------------=0,0397=3,97%.

λ1F+λ0E 0,03943+0,6838

2.2. Выделим влияние фактора фондоемкости:

∆RλF= RλF- RλP=0,0397-0,0315=0,0082=0,82%.

3. Исследование влияния оборачиваемости оборотных средств.

3.1. Рассчитываем рентабельность для отчетного периода. Ее можно рассматривать как условную рентабельность при условии, что изменились значения всех трех факторов рентабельности продукции, фондоемкости и оборачиваемости оборотных средств (расчет R1=0,0487 приведен выше).

3.2. Выделяем влияние фактора оборачиваемости оборотных средств:

∆RλF= R1- RλF=0,0487-0,0397=0,009=0,9%.

Итак,

∆R= R1-R2= RλP+ RλF+ RλF=-0,0127+0,0082+0,009=0,0045=0,45%.

Таблица №8

Факторный анализ рентабельности ОАО «Завод бурового оборудования» за 2007 год.

| Показатели |

Условн. Обозн. |

2006 год | 20067год | Отклонения | ||

| (+/-) | % | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Объем продаж, тыс. руб. | N | 109842 | 195093 | +85251 | 177,6 | |

| Основные фонды, тыс.руб. | F | 43313,5 | 62370,5 | +19057 | 144,0 | |

| Оборотные средства, тыс.руб. | E | 33611 | 73484 | +39873 | 218,6 | |

| Прибыль, тыс.руб. | P | 4701 | 12083 | +7382 | 257,0 | |

| Рентабельность капитала | R | 11,3 | 25,0 | +13,7 | 221,2 | |

| Факторы | ||||||

|

Фактор 1: Прибыльность продукции |

P/N | 0,0428 | 0,0619 | +0,0191 | 144,6 | |

|

Фактор 2: Фондоемкость продукции |

F/N | 0,3943 | 0,3197 | -0,08 | 81,1 | |

|

Фактор 3: Оборачиваемость оборотных средств |

E/N | 0,4881 | 0,3767 | -0,1114 | 77,2 | |

Сначала найдем значение рентабельности для базисного и отчетного годов.

Для базисного года:

P/N λp 0,0428

R0=---------------= -----------=------------------ =0,0487= 4,87%.

F/N + E/N λF+λE 0,3943+0,4881

Для отчетного года:

P/N λp 0,0619

R=---------------= -----------=------------------=0,0889=8,89%.

F/N + E/N λF+λE 0,3197+0,3767

Таким образом, прирост рентабельности составляет:

∆R=0,0889-0,0487=0,0442=4,02%.

Рассмотрим, какое влияние на эти изменения оказали различные факторы.

4. Исследование влияния изменения фактора прибыльности продукции

4.1. Рассчитаем условную рентабельность по прибыльности продукции при условии, что изменялась только рентабельность продукции, а значения всех остальных факторов остались на уровне базисных:

λ1p 0,0619

RλP=--------------=------------------=0,0705=7,05%.

λ0F+λ0E 0,3943+0,4881

4.2. Выделяем влияние фактора прибыльности продукции:

∆ RλP= RλP- R0= 0,0705-0,0487=0,0218=2,18%.

5. Исследование влияния изменения фондоемкости.

5.1. Рассчитаем условную рентабельность по фондоемкости при условии, что изменились два фактора – рентабельность продукции и фондоемкость, а значения всех остальных факторов остались на уровне базисных:

λ1p 0,0619

RλF=-------------=---------------------=0,0766=7,66%.

λ1F+λ0E 0,3197 +0,481

2.2. Выделим влияние фактора фондоемкости:

∆RλF= RλF- RλP=0,0766-0,0705=0,0061=0,61%.

6. Исследование влияния оборачиваемости оборотных средств.

6.1. Рассчитываем рентабельность для отчетного периода. Ее можно рассматривать как условную рентабельность при условии, что изменились значения всех трех факторов рентабельности продукции, фондоемкости и оборачиваемости оборотных средств (расчет R1=0,0889 приведен выше).

2.2. Выделяем влияние фактора оборачиваемости оборотных средств:

∆RλF= R1- RλF=0,0889-0,0766=0,0123=1,23%.

Итак,

∆R= R1-R2= RλP+ RλF+ RλF=0,0218+0,0061+0,0123=0,0402=4,02%.

Таким образом, на показатель рентабельности капитала оказал наибольшее влияние фактор прибыльности продукции(0,0218). Наименьшее влияние оказал фактор фондоемкости (0,0061). Суммарное влияние факторов составило 0,0402.

3. Направления повышения эффективности функционирования ОАО «Завод бурового оборудования»

Проведенный анализ показывает, что ОАО «Завод бурового оборудования» является эффективно функционирующим предприятием, поскольку у предприятия большая величина собственных средств, чистой прибыли и прочих доходов, что очень положительно влияет на его финансовое положение и на привлекательность всего предприятия для внешних инвесторов.

На предприятии за 2007 год получены следующие результаты:

1. Выручка от реализации услуг составила – 195093 тыс. руб.

2. Себестоимость реализованных услуг– 121088 тыс. руб.

3.Прибыль от основной деятельности - 29168 тыс. руб.

4.Прочие доходы:

- от прочей реализации - 4821 тыс. руб.;

- проценты банка, проценты по векселям - 79 тыс. руб.

5.Налоги (кроме налога на прибыль) - 36295 тыс.руб., т.ч ЕСН-8830 тыс.руб.

6.Налог на прибыль - 6482 тыс. руб.

7. Премии, материальная помощь, дополнительные отпуска, командировочные расходы -7083 тыс. руб.

8.Чистая прибыль - 12083 тыс. руб.

Как показывает анализ, на предприятии наблюдается увеличение прибыли от реализации продаж, а также себестоимости проданных товаров.

На изменение прибыли повлияли следующие факторы: себестоимость проданных услуг, разновидность выполняемых работ, объем реализации, среднее изменение цен вследствие инфляции. Наибольшее влияние на изменение убытка оказывает себестоимость.

В результате проведенного анализа показателй рентабельности активов, инвестиций и собственного капитала ОАО «Завод бурового оборудования» за отчетный период, можно сделать вывод о том, что эти показатели существенно возросли, что свидетельствует об улучшении капитала и инвестиций. Рост прибыли существенно опережал рост активов и собственного капитала. Показатели рентабельности продаж и рентабельности производства продукции при этом снизились (в 2006 г. по сравнению с 2005г., а в 2007г. произошло небольшое увеличение этих показателей), хотя их абсолютный уровень продолжал оставаться довольно высоким (122,1% и 115,9% соответственно в 2007 г.). Рентабельность продаж составила 24,1%, т.е. на каждый рубль выручки приходится 0,24 руб. прибыли от продаж. Факторный анализ рентабельности капитала выявил, что суммарное влияние факторов прибыльности продукции, фондоемкости и оборачиваемости оборотных средств в целом положительно, однако наибольшую долю влияния оказал фактор прибыльности, а наименьшую – факторфондоемкости. Это говорит о том, что предприятие должно проводить ряд мероприятий, способствующих увеличению прибыли и показателей рентабельности.

Для повышения эффективности функционирования ОАО «Заводу бурового оборудования» рекомендуется:

1. провести комплекс мероприятий по снижению уровня себестоимости:

- внедрение новой прогрессивной технологии, модернизация оборудования;

- сокращение затрат на управление, сокращение потерь от брака, улучшение организации труда.

2. провести ряд маркетинговых мероприятий, способствующих проникновению на новые рынки и привлечению большего числа потенциальных клиентов;

3. разработоть и создать новую конкурентоспособную продукцию и выводить ее на новые, еще не освоенные рынки;

4. создание комплексной системы управления персоналом для достижения стратегических целей предприятия;

5. провести масштабную и эффективную политики в области управления активами и кредиторской задолженностью. Целесообразно провести политику по снижению кредиторской задолженности, и уменьшению зависимости предприятия от внешних источников финансирования;

6. больше внимания уделять больше внимания повышению скорости движения оборотных средств, сокращению всех видов запасов, добиваться максимально быстрого продвижения готовых изделий от производителя к потребителю. Улучшать качество выполняемых работ, что приведет к конкурентоспособности и заинтересованности выбора данного предприятия заказчиками работ;

7. увеличить объемы производства выполняемых работ за счет более полного использования производственных мощностей предприятия.

Выполнение этих предложений несомненно повлияет на эффективность функционирования ОАО «Завод бурового оборудования».

Заключение

Прибыль – важнейший показатель, характеризующий финансовый результат деятельности предприятия. Целью деятельности любой коммерческой структуры в условиях рыночной экономики в конечном счете является получение прибыли, способной обеспечить ее дальнейшее развитие. Прибыльность рассматривается не только как основная цель, но и как главное условие деловой активности, эффективности выполнения своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них. Систематический недостаток прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности и рискованности бизнеса – одна из главных внутренних причин банкротства.

Получение наибольшей прибыли является мотивационным стимулом для:

- повышения заинтересованности предприятия и трудового коллектива в эффективном хозяйствовании, так как от конечных результатов зависят доходы предпринимателей и работников;

- конкуренции между хозяйствующими субъектами; в этой борьбе побеждает наиболее финансово устойчивые и рентабельные предприятия, способные при необходимости расширять свою деятельность, маневрировать своими ценами на продукцию.

Следовательно, в рыночных условиях успешно развиваются лишь те предприятия, которые руководствуются в своей деятельности мотивом максимизации прибыли. По прибыли можно определить рентабельность, изучить эффективность функционирования предприятий и концернов (холдингов).

Конечный финансовый результат хозяйственной деятельности предприятий (организаций) характеризуется абсолютной величиной прибыли. Сумма прибыли выражает количественную сторону финансового результата хозяйственной деятельности предприятия (организации). Однако она не всегда дает возможность объективной оценки работы предприятия или разных предприятий в одно и то же время. Например, два предприятия, имея разный объем деятельности основных и оборотных средств, получили одинаковую сумму прибыли. Сказать, что они работали одинаково успешно, однако, нельзя. В связи с этим для объективной оценки деятельности предприятий используется относительный показатель – рентабельность. Она характеризует эффективность, определяемую как отношение прибыли к одному из показателей функционирования предприятий. Выбор относительного показателя зависит от того, какая сторона финансово-хозяйственной деятельности изучается. Уровень рентабельности исчисляется в процентах.

К основным факторам, влияющим на величину показателей прибыли и рентабельности, относятся внешние и внутренние факторы.

К группе внешних – не зависящих, от предприятия, или неконтролируемых – факторов относятся:

- чрезвычайные события, природные (климатические) условия, изменение рыночной конъюнктуры, конкуренция, социальные условия в стране, транспортные и другие факторы, вызывающие дополнительные затраты у одних предприятий и обусловливающие дополнительную прибыль – у других;

- изменение государственными органами или инфляционными процессами цен на продукцию, потребляемое сырье, материалы, топливо, покупные полуфабрикаты, тарифов на услуги и перевозки, торговых скидок, надбавок, норм амортизационных отчислений ставок заработной платы, начислений на нее и ставок налогов и других сборов, выплачиваемых предприятием;

- нарушение дисциплины по хозяйственным вопросам поставщиками, снабженческо-сбытовыми, финансовыми, банковскими и другими органами, затрагивающие интересы предприятия.

К группе внутренних – зависящих от предприятия и контролируемых им факторов относятся: основные факторы, определяющие сущностные результаты работы, и факторы, связанные с нарушением хозяйственной дисциплины (материально-технические, экономические и социальные факторы).

Список использованных источников

1. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ: Учеб. Пособие.-М.: ЮНИТИ-ДАНА, 2002.-479с.

2. Карелин В.С. Финансы корпораций: Учебник.-М.:Издательство-торговая корпорация «Дашков и К», 2005.-620с.

3. Шеремет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ: Учеб. Пособие.-2-е изд., испр. И доп.-М.: ИНФРА-М, 2006.-479с.

4. Попов Е.М. Финансы предприятий: учебник/ Е.М. Попов.-М.: Высш. Шк., 2005.-573с.

5. Финансы организаций (предприятий): Учебник для вузов / Н.В. Колчина, Г.Б. Поляк, М.М. Бурмистрова и др.; Под ред. проф. Н.В. Колчиной.-3-е изд., перераб. и доп.-М.: ЮНИТИ_ДАНА, 2004.-368с.

6. Устав ОАО «Завод бурового оборудования», 2002.-16с.

7. сайт ОАО «Завод бурового оборудования»: www.zbo.ru

8. Отчетный доклад годовому собранию акционеров ОАО «Завод бурового оборудования» за 2005 год, 2006.-26с.

9. Годовой отчет ОАО «Завод бурового оборудования» за 2006 год, 2007.-84с.

10.. Годовой отчет ОАО «Завод бурового оборудования» за 2007 год, 2008.-76с.

11. Шуляк П.Н. Финансы предприятия: Учебник.- 5-е изд., перераб. и доп. – М.: Издательство –торговая корпорация «Дашков и К», 2005.-712с.

12. Любушин Н.П. Экономический анализ: учеб. пособие для студентов вузов, обучающихся по специальностям 080109 «Бухгалтерский учет, анализ и аудит» и 080105 «Финансы и кредит» / Н.П. Любушин.- 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2007.-423с.

13. Попова Р.Г. Финансы предприятий / Р.Г. Попова, СПб.: Питер, 2007.-208 с.

14. Гаврилова А.Н. Финансы организаций (предприятий): учеб. пособие для студентов вузов, обучающихся по специальности «Финансы и кредит» / А.Н. Гаврилова, А.А. Попов.-4-е изд., стер.- М.: КноРус, 2008.-608 с.

15. Рукина С.Н. Финансы коммерческих предприятий и организаций: учебное пособие для вузов / С.Н. Рукина. – М.: Экспертное бюро.-2000.-176 с.

Перепечатка материалов без ссылки на наш сайт запрещена