Курсовая работа: Финансовая система России

Курсовая работа: Финансовая система России

Федеральное агентство по образованию

Государственное образовательное учреждение

Высшее профессиональное образование

Восточно-Сибирский государственный технологический университет

(ГОУ ВПО ВСГТУ)

Кафедра: «Финансы и кредит»

Курсовая работа

на тему:

«Финансовая система России»

Выполнил: студент группы 584

Киреев Д.А.

Проверил: старший преподаватель

Сунграпова Э.Б.

Улан-Удэ, 2006 г

Содержание

Введение…………………………………………………………………….……..3

1. Понятие финансовой системы страны. Ее состав и структура…………...6

1.1. Понятие финансовой системы………………………………………….…..6

1.2. Состав и структура финансовой системы…………………………………7

2. Анализ и характеристика элементов финансовой системы РФ…………15

2.1. Финансы субъектов хозяйствования и их составляющие.…...………….15

2.2. Государственные и муниципальные финансы и их составляющие……26

2.3. Страхование как отдельная сфера финансовой системы РФ или

структурный элемент других сфер……………………………………………..44

3. Направление изменения финансовой системы страны……….…..……..50

Заключение……………………………………………………………..………...54

Список используемой литературы……………….…………………….……….56

Введение

Финансы – это система экономических отношений, которые возникают между государством, юридическими и физическими лицами, между отдельными государствами по поводу формирования, распределения и использования фондов денежных средств. Иными словами, денежные отношения, реализация которых происходит через особые фонды, - это финансовые отношения.

Считается, что понятие финансовой системы является развитием более общего определения – финансы. При этом, как отмечалось ранее, финансы выражают экономические общественные отношения. В теории систем и менеджменте системой называют то, что решает проблему. В качестве проблем современного общества, которые призвана решать финансовая система, можно назвать:

- недостаточные темпы развития экономики;

- диспропорции развития экономической системы;

- отставание в адаптации к изменениям на внешних товарных и финансовых рынках;

- излишнюю социальную напряженность, отрицательно влияющую на воспроизводственный процесс;

- низкий уровень удовлетворения потребностей индивидуума и др.

Финансовую систему будем рассматривать как форму организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределению совокупного общественного продукта.[1]

Тема курсовой работы является очень актуальной для сегодняшнего дня. Надежная финансовая система является стержнем в развитии и успешного функционирования рыночной экономики и необходимой предпосылкой роста и стабильности экономики в целом. Эта система является основой, мобилизующей и распределяющей сбережения общества и облегчающей его повседневные операции. Следовательно, хотя структурный переход от в основном централизованно планируемой и контролируемой экономики к экономике, функционирующей в соответствии с рыночными принципами, включает в себя многие элементы, самое важное - создать надежную финансовую систему. После того, как создана надежная финансовая система, могут развиваться рынки денег и капитала, особенно первичный и вторичный рынки национальных государственных ценных бумаг.

Финансовая система сегодня является предметом дискуссий и обсуждений. В качестве проблем современного общества, которые призвана решать финансовая система, можно назвать: недостаточные темпы развития экономики; диспропорции развития экономической системы; отставание в адаптации к изменениям на внешних товарных и финансовых рынках; излишнюю социальную напряженность, отрицательно влияющую на воспроизводственный процесс; низкий уровень удовлетворения потребностей индивидуума и др.

В нашей стране написано много научных работ и учебников по финансовой системе. Но если рассматривать структуры системы, которые предлагают авторы, то можно заметить некоторые разногласия. Авторы выделяют разное количество сфер системы, структурные элементы сфер также не одинаковы. Поэтому я хочу провести свой анализ всех составных частей финансовой системы, рассмотреть различия и сходства тех структур, которые предлагают авторы книг и прийти к единой, более правильной, на мой взгляд, финансовой системе.

Не исключено, что тот состав и структура системы, которая является правильной сейчас, будет оставаться верной и в последующее время. Ведь в России за год происходит большое количество изменений в экономике, принимаются новые законы и вводятся поправки. С 2005 произойдут большие изменения в налоговом законодательстве, изменения затронут также и Бюджетный кодекс РФ. Поэтому в своей курсовой работе я рассмотрю также и изменения, которые могут повлиять на финансовую систему, её состав и структуру в связи с принятием новых законов.

1. Понятие финансовой системы страны. Ее состав и структура

1.1. Понятие финансовой системы

Имея ввиду финансовую систему, рассматривается вся совокупность финансовых отношений, как система, в которой выделяются отдельные сферы и звенья финансовых отношений.[2]

Финансы являются неотъемлемым элементом общественного производства на всех уровнях хозяйствования. Без финансов невозможно обеспечивать индивидуальный и общественный кругооборот производственных фондов на расширенной основе, регулировать отраслевую и территориальную структуру экономики, стимулировать быстрейшее внедрение научно-технических достижений, удовлетворять другие общественные потребности. Такие потребности у хозяйствующих субъектов и государства обусловливают возникновение разнообразных видов финансовых отношений. Финансовые отношения складываются между государством, с одной стороны, юридическими и физическими лицами, с другой; между двумя юридическими лицами; между юридическими лицами, с одной стороны, и физическими лицами – с другой. Отношения между двумя физическими лицами в настоящее время некоторыми экономистами не признаются финансовыми, хотя появляются издания о личных финансах, финансах домашних хозяйств (финансах населения), семейном бюджете.

При всём своём разнообразии финансовые отношения имеют некоторые общие черты, что позволяет объединять их в отдельные группы. Группировку финансовых отношений можно проводить по разным признакам, но наиболее обоснованной является классификация этих отношений в соответствии с объективными критериями. Финансовые отношения являются по своей природе распределительными, так как распределяют часть стоимости общественного продукта по субъектам. Именно субъекты формируют фонды целевого назначения в зависимости от их роли в общественном производстве. Поэтому наиболее приемлемым критерием классификации является роль субъекта в общественном производстве. В зависимости от этого критерия определяются способы организации финансов. Порядок образования и использования финансовых ресурсов и финансовых фондов.

Сгруппированные по определенному признаку финансовые отношения образуют финансовую систему. Финансовые отношения при всём их многообразии можно объединить в отдельные, относительно обособленные группы – сферы и звенья. Эти сферы и звенья тесно связаны между собой. Каждой группе финансовых отношений соответствуют денежные фонды, а соответствующие финансовые органы осуществляют управление этими отношениями и фондами.

Таким образом финансовая система – это совокупность сфер и звеньев финансовых отношений, связанных с ними денежных фондов и органов управления финансами.

1.2. Состав и структура финансовой системы

Чтобы понять функционирование и проблемы финансовой системы РФ, ее отраслевую структуру, необходимо взглянуть на ее историческое развитие с одной стороны, и на систему государственного управления исполнительной власти, с другой.

В историческом плане можно выделить две эпохи государственного управления, которые в свою очередь разделяются на этапы:

I. Преобладание волюнтаристическо-личного» начала, нерегламентированность управления:

1. Дворцово-вотчинный этап (XII-XIV вв.);

2. Приказной этап (конец XV-XVII в.)

II. Преобладание формального, безличного начала, регламентированнность управления:

1. Коллежско-сенатский ( коллегиальный) этап (XVIII в.);

2. Министерский этап (XIX в.-н.в.)

1) 1802-1917гг.: Министерства Российской Империи

2) 1917-1991гг.: Наркоматы РСФСР-СССР-Министерства СССР

3) 1991-2006гг.: Министерства РСФСР- РФ и другие федеральные органы исполнительной власти.

Финансовая система может быть рассмотрена как совокупность определенных финансовых функций, в этом плане финансовые системы достаточно типичны и зависят от уровня развития экономики, государства.

Структура финансовой системы – это совокупность её элементов и связей между ними.

Сферы и звенья финансовых отношений взаимосвязаны, образуют в совокупности единую финансовую систему. Последняя имеет следующий вид.[3]

Финансовая система

Централизованные Децентрализованные

финансы финансы

- государственный бюджет - финансы коммерческих пред-ий

- внебюджетные фонды - финансы некоммерческих пред-ий

- государственный кредит - финансы общественных

- страхование объединений

а) социальное

б) личное

в) имущественное

г) страхование ответственности

д) страхование предприн-их рисков

Разграничение финансовой системы на отдельные звенья обусловлено различиями в задачах каждого звена, а также в методах формирования и использования централизованных и децентрализованных фондов денежных средств.

Каждому звену системы финансов присущи свои специфические формы и методы образования и использования денежных фондов и доходов.

Функции финансовой системы:

- денежная – эмиссия, обращение, расчеты;

- налоговая (фискальная) - изъятие части продукта в форме средств, т.е. наполнение казны;

- бюджетная – превращение налогов в доходы, последних – в расходы;

- контрольно-надзорная – надзор за финансовыми институтами;

- государственного кредита – управление государственным долгом.

Но возможен и организационный аспект, когда финансовая система рассматривается как совокупность органов, подсистема государственной власти.

Финансовая система состоит из финансовых организаций (институтов) различных типов и уровней. Особенностью финансов как сферы государственной деятельности является первичное значение нормативной базы, так как любой финансовый институт создается на основе нормативных актов и действует в ее пределах. Следовательно, рассмотрение финансовой системы начнем с нормативно-законодательных институтов и их нормативных актов:

Федеральное Собрание - Федеральные Конституционные законы, федеральные законы;

Президент РФ – Указы Президента РФ;

Правительство РФ – Постановления Правительства РФ;

Федеральное Министерство – приказ и т.д.

Существует несколько типов финансовых институтов (ФИ):

- ФИ1 (создаются государством)

- ФИ2 (создаются населением под руководством государства);

- ФИ3 (саморегулирующиеся организации).

Сами финансовые институты могут рассматриваться на разных уровнях:

Федеральный - представлен федеральными финансовыми институтами, которые состоят из Центрального аппарата и территориальных органов

Субъектный - представлен субъектными финансовыми институтами. Их сфера деятельности ограничена с одной стороны федеральными финансовыми институтами, и полномочиями субъектов в финансовой сфере - с другой.

Муниципальный – местные финансовые институты, муниципальные образования.

В современных условиях в системе государственного управления выделяются федеральные органы исполнительной власти – финансовые, полуфинансовые, нефинансовые.

Финансовый блок Правительства (расширенного, так как ЦБ РФ формально не входит в Правительство РФ):

1. Центральный Банк РФ (Центральный аппарат (ЦА) + территориальные учреждения: Главные управления, национальные банки, расчетно-кассовые центры);

2. Министерство финансов РФ (ЦА + Контрольно-ревизионные управления + Управления Федерального Казначейства по субъектам РФ + органы страхового надзора + органы валютного контроля + подведомственные организации)

3. Министерство РФ по налогам и сборам (ЦА + межрегиональные инспекции + Управление МНС по субъекту)

4. Государственный таможенный комитет (ЦА + региональное таможенное управление + таможня РФ + таможенный пост РФ)

5. Федеральная комиссия по рынку ценных бумаг (ЦА + региональное отделение)

6. Министерство имущественных отношений (ЦА + региональное отделение)

7. Разные финансовые органы, в т.ч. государственные внебюджетные фонды

Полуфинансовый блок:

1. Министерства: по антимонопольной политике РФ, природных ресурсов РФ, труда и социального развития РФ, экономического развития и торговли РФ, юстиции РФ

2. Федеральная энергетическая комиссия

3. Федеральная служба финансового оздоровления

4. Российское агентство по государственным резервам

Все остальные федеральные органы исполнительной власти входят в нефинансовый блок.

В учебниках советского периода в структуре системы финансов выделялись обычно две подсистемы: финансы предприятий и отраслей народного хозяйства и общегосударственные финансы. Иногда к ним добавляли, как отдельную подсистему государственный кредит. Сравнительно простая система финансов СССР соответствовала его экономическому базису и проводимой финансовой политике. Проведение рыночных реформ в России, осуществление принципиально новой экономической и финансовой политики, объективно обусловили выделение новых звеньев финансовых отношений.

Следует иметь в виду, что первичные доходы сферы финансов частных и государственных предприятий, а также доходы граждан создают основу системы финансов любого государства. И это не только теоретическое предположение, поскольку вся совокупность этих ресурсов отражается в сводном балансе финансовых ресурсов России. В целом, вся система финансов состоит из двух укрупненных подсистем (сфер):

- государственных и муниципальных финансов

- финансов хозяйствующих субъектов.

Как уже говорилось ранее, классификационным признаком такого деления является роль субъекта в общественном воспроизводстве. В соответствии с этим критерием имеются различия в потребностях финансовых ресурсов и соответственно финансовых фондов.

Так, непосредственно участники общественного воспроизводства, организации и граждане, занимающиеся предпринимательской деятельностью, производят товары и занимаются оказанием услуг. Для осуществления своей деятельности им необходимы финансовые ресурсы, которые обеспечили бы процесс производства, необходимая сумма денежных средств.

Таким образом, для субъектов хозяйствования будут характерны такие финансовые отношения, которые будут обеспечивать непрерывность процесса производства товаров и оказания услуг.

Каждая сфера финансовой системы в свою очередь имеет структурные элементы. Финансы субъектов хозяйствования выступают исходным финансовой системы, так как именно в этой сфере происходит формирование первичных доходов и финансовых ресурсов и начинаются прочие распределения и перераспределения стоимости.

Группировка финансовых отношений внутри сферы субъекта хозяйствования осуществляется в зависимости от характера деятельности субъекта. Он оказывает влияние на источники формирования финансовых ресурсов и порядок их использования. Часть организаций в качестве целей своей деятельности, преследует извлечение прибыли, они являются коммерческими. Помимо коммерческих организаций для нормального функционирования общества необходимы организации для удовлетворения потребностей общества в образовательных, культурных, научных, благотворительных и других общественно необходимых благах.

Такие организации не преследуют цель получения прибыли и не распределяют полученную прибыль между учредителями. Финансовые ресурсы им необходимы только для осуществления своей уставной деятельности. Это также оказывает влияние на состав финансовых отношений, участниками которых являются такие организации.

Участниками товарного производства также выступают ПБОЮЛ (предприятия без образования юридического лица). Под деятельностью таких предприятий понимается самостоятельная, осуществляющаяся на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг, лицами, зарегистрированными в этом качестве в установленном законе порядке.

Таким образом, выделяют следующие звенья в сфере субъектов хозяйствования:

- финансы коммерческих организаций;

- финансы некоммерческих организаций;

- финансы ПБОЮЛ.

Центральное место в финансовой системе любого государства занимает государственный бюджет, имеющий силу закона финансовый план государства (роспись доходов и расходов) на текущий (финансовый) год. Бюджетный кодекс Российской Федерации определяет бюджет «как форму образования и расходования фонда денежных средств, предназначенного для финансового обеспечения задач и функций государства и местного самоуправления». Таким образом, государственный бюджет, являясь для государства средством аккумулирования финансовых ресурсов, даёт государственной власти возможность содержания государственного аппарата, армии, выполнения социальных мероприятий, реализации приоритетных экономических задач, т.е. выполнения государством присущих ему функций.

Сфера финансов государственные и муниципальные финансы состоит из двух звеньев:

1) финансы государственного бюджета;

2) финансы внебюджетных фондов.

Государственный внебюджетный фонд – это форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов Российской Федерации. Государственные внебюджетные фонды предназначены для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь и имеют строгое целевое назначение. Расходы и доходы (бюджет) государственных внебюджетных фондов утверждаются законодательными (представительными) органами в форме закона (решения) аналогично закону (решению) об утверждении государственного бюджета. Формируются государственные внебюджетные фонды в основном за счет обязательных отчислений, уплачиваемых юридическими и физическими лицами. Средства государственных внебюджетных фондов находятся в государственной собственности.

Таким образом в состав финансовой системы входят две крупные сферы и звенья, входящие в их состав.

2. Анализ и характеристика элементов финансовой системы РФ

2.1. Финансы субъектов хозяйствования и их составляющие

Финансы субъектов хозяйствования занимают определяющее положение в структуре финансовой системы страны, т.к. именно на уровне предприятий формируется преобладающая масса финансовых ресурсов государства.

Финансы хозяйствующих субъектов – это денежные отношения, связанные с формированием денежных доходов, поступлений и накоплений у экономических субъектов и их использованием на финансирование затрат по расширенному воспроизводству или предоставлению услуг, на материальное стимулирование работающих, выполнение обязательств перед государством, физическими и юридическими лицами.

Финансы экономических субъектов отличаются многообразием форм финансовых отношений, опосредуют процесс создания материальных благ и оказания услуг потребителям, обеспечивают процесс формирования, постоянного восполнения и увеличения производственных фондов и фондов непроизводственного назначения коммерческих и некоммерческих организаций. Финансы хозяйствующих субъектов имеют широкие возможности воздействия на все сферы хозяйственной жизни, выступая исходным звеном финансовой системы.

Особенности формирования и использования финансовых ресурсов разных экономических субъектов определяются: сферой деятельности экономических субъектов (коммерческая, некоммерческая), организационно-правовой формой, отраслью. Кроме экономических субъектов, действующих как юридическое лицо, предпринимательскую деятельность могут осуществлять лица, действующие без образования юридического лица.

Предприятия и организации функционируют на коммерческих и некоммерческих началах. Для коммерческих организаций характерна, прежде всего, главная цель – получение прибыли. Некоммерческие организации преследуют иную цель – обеспечение наилучшего социального эффекта, и если такая организация получает прибыль, то, как правило, не распределяет её между участниками.

При функционировании коммерческих организаций возникают следующие группы финансовых отношений:

- внутри коммерческой организации по поводу формирования, распределения и использования финансовых ресурсов;

- между коммерческой организацией и другими экономическими субъектами: получение и уплата штрафов, внесение паевых взносов, инвестирование средств, участие в распределении прибыли, получение дивидендов и т.п.;

- между коммерческой организацией и финансово-кредитными организациями в связи с уплатой страховых взносов (премий) и получением страховых выплат (возмещением или обеспечением), привлечением источников инвестиций, размещением финансовых ресурсов и получением доходов от этого размещения;

- с государством по поводу образования и использования бюджетных и внебюджетных фондов (платежи в бюджет и внебюджетные фонды, бюджетное финансирование в форме субсидий и субвенций, бюджетного кредита, оплаты государственного и муниципального заказов, государственных инвестиций, покупка государственных ценных бумаг, получение доходов по ним);

- с работниками организации по выплатам из чистой прибыли (социальные программы, ссуды, премии и др.).

Финансовые отношения коммерческой организации могут быть очень сложными, когда речь идёт о холдингах (перераспределение финансовых ресурсов между центральной компанией и её дочерними фирмами), участниках финансово-промышленных групп и т.д.

Принципы организации финансов в сфере коммерческой деятельности:

- максимизация прибыли предприятия;

- оптимизация источников формирования финансовых ресурсов;

- обеспечение финансовой устойчивости коммерческих предприятий и организаций, в том числе использование различных механизмов защиты от предпринимательских рисков (страхование, хеджирование, создание финансовых резервов);

- обеспечение инвестиционной привлекательности;

- материальная ответственность – предполагает наличие системы ответственности (финансовых санкций) за ведение и результаты финансово-хозяйственной деятельности.

При функционировании некоммерческих организаций также возникают группы финансовых отношений:

- между учредителями и некоммерческой организацией по поводу формирования финансовых ресурсов

- между некоммерческой организацией и физическими и юридическими лицами по поводу добровольных взносов как источника финансовых ресурсов некоммерческой организации, оплаты услуг, оказываемых некоммерческой организацией, размещения финансовых ресурсов некоммерческой организации;

- внутри организаций по поводу формирования и использования финансовых ресурсов;

- между отраслевыми органами управления и подведомственными им учреждениями и организациями по поводу использования отраслевых фондов;

- отношения между некоммерческой организацией и финансово-банковской системой;

- отношения с государством по поводу уплаты обязательных налогов и платежей.

Для финансов некоммерческих организаций характерны принципы:

1) сметного финансирования – покрытия затрат учреждений и организаций в соответствии с утвержденной сметой;

2) материальной ответственности за ведение и результаты деятельности.

Принцип самофинансирования справедлив для некоммерческих организаций, не являющихся учреждением.

Теперь нужно провести анализ тех структурных звеньев, которые выделяют авторы в сфере финансы субъектов хозяйствования.

Помимо финансов коммерческих организаций, финансов некоммерческих организаций и финансов ПБОЮЛ авторы выделяют такие звенья как: финансовые посредники, финансы общественных объединений, финансы домохозяйств.

Такой термин как финансовые посредники встречается в учебнике. Причем автор далее пишет, что «в сфере финансов хозяйствующих субъектов следует выделить более частные сферы: финансы коммерческих предприятий и организаций и финансы некоммерческих организаций». Для звена финансовые посредники даётся лишь пояснение, что «к финансовым посредникам относятся кредитные организации, частные пенсионные фонды, страховые организации и другие финансовые институты».

По определению (из Федерального закона от 02.12.1990 №395-1 (ред.от 29.06.2004) «О банках и банковской деятельности»), «кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество» Из этого определения можно сделать вывод, что деятельность кредитных организаций является коммерческой, так как главная цель – это извлечение прибыли, что свойственно именно для коммерческих организаций, и кредитная организация может образовываться на основе любой формы собственности как хозяйственное общество.

Далее Романовский в разделе финансы хозяйствующих субъектов пишет, что «из сферы финансов коммерческих организаций можно выделить такую специфическую сферу, как «финансовые посредники». Таким образом происходит противоречие. С одной стороны автор выделяет финансовых посредников как отдельное звено, а потом пишет, что они являются коммерческими организациями.[4]

На основании вышесказанного можно сделать вывод, что финансовых посредников не правильно выделять в отдельное звено.

В учебниках Родионовой и Галицкой встречается такое понятие как финансы общественных объединений, которые авторы выделят в отдельное звено финансовой системы.

Общественные объединения создаются на основе принадлежности людей к одной профессии или определенной социальной группе, общих интересов, увлечений или подходов к решению задач общегражданского, идеологического значения. В России действует большое количество общественных объединений: профессиональные союзы, партии, творческие союзы, спортивные и другие добровольные общества, специальные целевые и благотворительные фонды.

Характерной особенностью использования собственности общественных объединений является то, что она не выступает источником доходов для отдельных их членов, что является характерным признаком некоммерческой организации. Все доходы общественных объединений идут на общее обслуживание, удовлетворение их уставных потребностей в целом, что отражается в организации финансов.

В Гражданском Кодексе (статья 117) даётся следующая характеристика общественных объединений:

«1. Общественными и религиозными организациями (объединениями) признаются добровольные объединения граждан, в установленном законом порядке объединившихся на основе общности их интересов для удовлетворения духовных или иных нематериальных потребностей.

Общественные и религиозные организации являются некоммерческими организациями. Они вправе осуществлять предпринимательскую деятельность лишь для достижения целей, ради которых они созданы, и соответствующую этим целям.

2. Участники (члены) общественных и религиозных организаций не сохраняют прав на переданное ими этим организациям в собственность имущество, в том числе на членские взносы. Они не отвечают по обязательствам общественных и религиозных организаций, в которых участвуют в качестве их членов, а указанные организации не отвечают по обязательствам своих членов.

3. Особенности правового положения общественных и религиозных организаций как участников отношений, регулируемых настоящим Кодексом, определяются законом»

На основе этого материала можно сделать заключение, что общественные объединения являются некоммерческими организациями и не могут выделяться как отдельное звено финансовой системы.

Автор Вавилов выделяет отдельное звено – финансы домохозяйств. Но далее в учебнике не разъясняется, что именно подразумевается под этим термином и почему автор выделяет её в отдельное звено. В разделе о субъектах хозяйствования Вавилов приводит более подробное описание финансов коммерческих, некоммерческих организаций и предприятий без образования юридического лица, а разъяснение финансов домохозяйств отсутствует.

Домохозяйство – это экономическая единица, состоящая из одного или более лиц, которая снабжает экономику ресурсами и использует полученные за них деньги для приобретения товаров и услуг, удовлетворяющих материальные потребности человека.[5]

Также есть еще одно определение:

Домохозяйство – это группа людей, проживающих в одном жилом помещении или его части, совместно обеспечивающих себя пищей и всем необходимым для жизни, то есть полностью или частично объединяющих или расходующих свои средства. Эти люди могут быть связаны отношениями родства или отношениями, вытекающими из брака, либо быть не родственниками, либо и теми и другими.

Из этих определений следует, что домохозяйства ведут какую-то деятельность по изготовлению продукции или, например, ведению сельского хозяйства. Но для того, чтобы снабжать ресурсами экономику, как сказано в первом определении, необходимо иметь на это разрешение, зарегистрироваться как предприятие, платить налоги и т.д. В законодательстве РФ не существует такой организационно-правовой формы как домохозяйство. А снабжать, например, какую-либо фирму ресурсами с целью получения прибыли и при этом не иметь никакого права на такую деятельность – это уже экономическое преступление.

Автор Ковалёва выделяет финансы государственных, муниципальных, частных, акционерных, арендных и общественных хозяйствующих субъектов.

В сфере субъектов хозяйствования существует такая организационно-правовая форма как государственные и муниципальные унитарные предприятия. Из определения следует, что эти предприятия относятся к коммерческим организациям:

Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за ней собственником имущество. Имущество унитарного предприятия является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия.

Под частными предприятиями автор понимает, скорее всего, предприятие без образования юридического лица.

ПБОЮЛ являются отдельным звеном финансовой системы в сфере финансов субъектов хозяйствования.

Граждане Российской Федерации вправе заниматься предпринимательской деятельностью без образования юридического лица с момента регистрации в качестве индивидуального предпринимателя. Под предпринимательской деятельностью понимается инициативная, самостоятельная деятельность граждан, направленная на получение прибыли или личного дохода, осуществляемая от своего имени, на свой риск и под свою имущественную ответственность или от имени и под юридическую ответственность юридического лица.

Индивидуальная предпринимательская деятельность связана с розничной и мелкооптовой торговлей, предоставлением услуг (в т.ч. брокерских, аудиторских), с некрупным производством товаров. Предпринимательской деятельностью без образования юридического лица могут заниматься частнопрактикующие врачи, юристы (нотариусы, адвокаты), частные детективы, аудиторы, имеющие личную лицензию, мелкие торговцы, фермеры.

Финансы хозяйствующих субъектов без образования юридического лица – это денежные отношения, возникающие в связи с формированием денежных доходов и накоплений индивидуального предпринимателя и использованием их на расширенное воспроизводство, материальное стимулирование, выполнение обязательств и удовлетворение иных собственных потребностей. Основное отличие индивидуальных предпринимателей от финансов юридических лиц, заключается в том, что в хозяйственный оборот могут непосредственно вовлекаться личные сбережения, и, наоборот, предпринимательский доход может использоваться не только на ведение и расширение дела, но и на личное потребление.

Индивидуальный предприниматель может вступать в финансовые отношения с другими предпринимателями (в том числе с юридическими лицами коммерческой и некоммерческой сфер деятельности, с государством, с банковской системой, со страховыми организациями. Индивидуальные предприниматели относятся к малому бизнесу, поэтому к ним в полной мере могут быть применимы формы государственной финансовой поддержки малого бизнеса.

Финансовые ресурсы предпринимателей, действующих без образования юридического лица, формируются в момент начала предпринимательской деятельности и, как правило, за счет личных сбережений, реже – за счет кредитов банков, обществ взаимного кредитования. В дальнейшем основным источником формирования финансовых ресурсов является предпринимательский доход. Финансовые ресурсы индивидуальных предпринимателей используются на расширение дела, платежи в бюджет и внебюджетные фонды, благотворительные взносы и пожертвования, на личные (семейные) сбережения и личное потребление. Предпринимательская деятельность в любой момент может быть прекращена по желанию предпринимателя, тогда все полученные доходы пойдут на формирование личных сбережений и личное потребление.

Принадлежность финансов общественных субъектов хозяйствования к финансам некоммерческих организаций была рассмотрена ранее.

Акционерное общество является организационно-правовой формой коммерческих предприятий. Поэтому финансы акционерных обществ не правильно выделять в отдельное звено финансовой системы.

Акционерным обществом признается общество, уставный капитал которого разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Отличительными чертами акционерного общества по сравнению с другими организационно-правовыми формами хозяйствования являются:

- добровольность его образования, причем учредителями и участниками акционерного общества могут быть самые различные юридические и физические лица;

- возможность внесения участниками общества своих средств в уставный фонд в самых различных формах – в виде зданий и сооружений, оборудования, денежных средств, в том числе в иностранной валюте, интеллектуальной собственности и т.д.; однако при этом весь капитал акционерного общества и доля каждого их его участников обязательно переводится в акции.

Выпускаемые обществом акции являются не только инструментом мобилизации финансовых ресурсов, эффективным методом быстрого перелива финансовых средств из одних отраслей в другие, но и способом дробления («распыления») риска. Различия в самих акциях и условиях их оборота приводят к тому, что акционерная форма организации хозяйства является очень гибкой и бытро приспосабливаемой к любой сфере коммерческой деятельности. С позиций достигаемого эффекта акционерные общества являются главной формой хозяйствования в условиях рыночной экономики.

Акционерное общество обладает ограниченной ответственностью – не отвечает по имущественным обязательствам акционеров, а они несут ответственность по обязательствам общетсва в пределах своего вклада (пакета принадлежащих им акций). Полученная обществом прибыль распределяется в соответствии с нормой распределения, в том числе используется на выплату дивидендов по акциям. Дивиденды могут выплачиваться ежеквартально, раз в полгода или раз в год. Промежуточный дивиденд объявляется директором акционерного общества и имеет фиксированный размер; окончательный дивиденд объявляется общим годовым собранием по результатам года, с учетом выплат промежуточных дивидендов.

Финансы арендных субъектов хозяйствования также следует отнести к финансам коммерческих предприятий, так как арендное предприятие является организационно-правовой формой коммерческого предприятия.

Аренда – это распоряжение и пользование каким-либо имуществом за плату в течение определенного срока, оговоренного договором аренды. В аренду могут передаваться земля, здания, сооружения, предприятия, средства производства и т.д. Аренда не влечет за собой изменения права собственности. Арендатор лишь временно на срок и в рамках, оговоренных договором, получает права собственника, за что и вносит арендную плату. Величина арендной платы включает амортизационные отчисления от стоимости арендованного имущества и часть дохода от использования имущества, устанавливаемую на договорной основе, но, как правило, не ниже банковского процента.

Арендное предприятие образуется после заключения договора аренды между государственным органом и организацией арендаторов, формируемой по решению трудового коллектива. Оно действует на основании устава, утверждаемого общим собранием. В организации своей хозяйственной деятельности предприятие полностью самостоятельно. Доходы арендного предприятия, получаемые из выручки после возмещения материальных затрат, оплаты труда, уплаты налогов, арендной платы, страховых платежей, поступают в его полное распоряжение. Наряду с доходами от хозяйственной деятельности приобретаемое за счет средств арендатора имущество тоже является его собственностью. Распределение дохода на фонды экономического стимулирования и оплаты труда осуществляется на арендных предприятиях по самостоятельно разрабатываемым нормативам.

Таким образом, на дискуссионный вопрос о составе сферы «финансы субъектов хозяйствования» можно дать ответ, что в эту сферу входят: финансы коммерческих организаций, финансы некоммерческих организаций и финансы предприятий без образования юридического лица.[6]

2.2. Государственные и муниципальные финансы и их составляющие

Государственные и муниципальные финансы представляют собой экономические отношения, возникающие в реальном денежном обороте по поводу формирования, распределения и использования централизованных фондов финансовых ресурсов. Их структура включает следующие элементы:

1) Бюджетная система как совокупность финансовых планов органов власти различных уровней и бюджетов внебюджетных фондов.

2) Система государственных и муниципальных займов, являющаяся способом мобилизации государственных доходов и обслуживающая дефициты бюджетной системы.

В социально-экономическом развитии общества государственные и муниципальные финансы выполняют ряд функций:

- Планирования - формулировка целей и выбор путей их достижения. Реализуется через составление бюджетов;

- Организации - присутствует бюджетное устройство, бюджетная классификация, единые процедуры бюджетного процесса;

- Стимулирования - осуществление деятельности, направленной на реализацию целей;

- Контроля.

Можно выделить некоторые принципы организации государственных и муниципальных финансов:

- единство законодательной и нормативной базы;

- открытость и прозрачность;

- разграничения полномочий и предметов ведения;

- целевой ориентированности:

- научного подхода;

- экономичности и рациональности;

- управляемости финансовыми потоками на централизованной основе.

Часть этих принципов дублируют принципы бюджетной системы РФ.

В системе государственных и муниципальных финансов (ГМФ) единая бюджетная классификация обеспечивает учет и систематизацию информации о состоянии бюджета, сопоставимость показателей бюджетов всех уровней. Используется при составлении и исполнении бюджетов всех уровней власти и управления (в т.ч., и консолидированных), а также бюджетов внебюджетных фондов.

Территориальные финансы представляют собой систему экономических отношений, которая распределяет и перераспределяет Национальный Доход на экономическое и социальное развитие территорий, а также на выравнивание уровней жизни и социального развития локальных территорий (бюджетное регулирование в целях выравнивания доходной базы городов, районов, поселков и т.п. на основе единых стандартов проживания на территории).

Структура финансов субъекта РФ выглядит таким образом:

- бюджет субъекта РФ;

- бюджеты муниципальных образований территории;

- внебюджетные фонды субъектов РФ;

- иные финансовые ресурсы, привлекаемые для финансирования обще территориальных потребностей.

Структура местных финансов выглядит таким образом:

- местный бюджет;

- иные финансовые ресурсы.

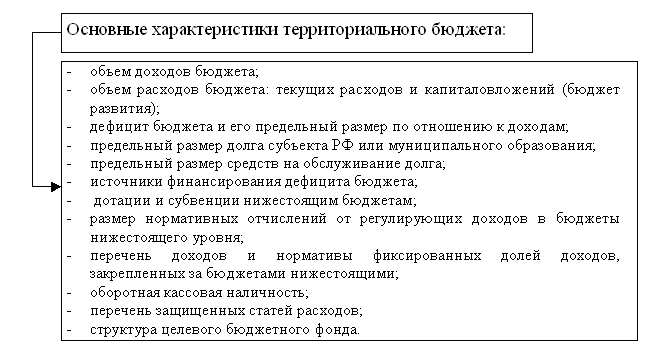

Основными показателями бюджета територии выступают:

Схема 1. Основные характеристики бюджета территории.

Совершенствование финансовых и налоговых отношений между РФ и субъектами, а также органами государственной власти и местного самоуправления направлено на повышение уровня бюджетного самообеспечения регионов и муниципальных образований. Для этого необходимо закрепление за субъектами РФ постоянных финансовых, а прежде всего, налоговых доходов для самостоятельного формирования бюджетов. Это позволит уменьшить неоправданные финансовые потоки между бюджетами различных уровней, снизить объемы федеральной финансовой поддержки регионов, способных к самофинансированию.

Бюджет субъекта РФ представляет собой форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения субъекта РФ. Консолидированный бюджет субъекта РФ свод бюджета региона и бюджетов муниципальных образований, находящихся на его территории.

Полномочия органов государственной власти субъектов РФ в сфере регулирования бюджетных правоотношений заключаются в:

- установление порядка составления и рассмотрения проектов бюджетов субъектов РФ, утверждения и исполнения бюджетов, осуществлении контроля за их исполнением и утверждении отчетов об исполнении;

- составление и рассмотрение проектов бюджетов субъектов РФ, консолидированных бюджетов, утверждении и исполнении бюджетов, осуществлении контроля за исполнением и утверждении отчетов об исполнении бюджетов субъектов РФ и бюджетов территориальных внебюджетных фондов;

- распределение доходов от региональных налогов и сборов, иных доходов субъектов РФ между региональным бюджетом и местными бюджетами;

- определение порядка направления в бюджет субъектов РФ доходов от использования собственности доходов от налогов и сборов субъектов РФ, иных доходов бюджета;

- разграничении полномочий по осуществлению расходов между

уровнями бюджетной системы;

- установлении порядка и условий предоставления финансовой помощи, бюджетных ссуд и бюджетных кредитов в бюджет субъектов РФ и из него в местные;

- осуществление государственных внутренних заимствований субъектов РФ, проведении внутренних и внешних заимствований и управлении государственным долгом субъектов РФ.

Доходы регионального бюджета формируются за счет собственных и регулирующих налоговых доходов, кроме доходов, передаваемых в порядке регулирования местным бюджетам, доходов от использования имущества, находящегося в собственности субъекта РФ, и доходов от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении региона, иных неналоговых доходов.

К налоговым доходам бюджетов субъектов РФ относятся:

1. собственные налоговые доходы от закрепленных региональных налогов и сборов, перечень, ставки, пропорции и разграничения которых определяются на основе налогового законодательства РФ, закона о бюджете РФ на очередной финансовый год и порядка формирования доходов местного бюджета;

2. отчисления от регулирующих налоговых доходов поступающих от федеральных налогов и сборов, распределенных к зачислению в бюджеты субъектов РФ, по нормативам, определенным федеральным законом о федеральном бюджете на очередной финансовый год, за исключением доходов от федеральных налогов и сборов, передаваемых в порядке бюджетного регулирования местным бюджетам.

В неналоговые доходы региональных бюджетов поступает часть прибыли государственных унитарных предприятий, остающейся после уплаты налогов и других обязательных платежей в бюджет, в размерах, устанавливаемых законами субъектов РФ.

В соответствии с полномочиями законодательных (представительных) и исполнительных органов власти субъектов РФ по формированию доходов бюджета:

- вводятся региональные налоги и сборы, устанавливают размеры ставок по ним, предоставляются налоговые льготы в пределах регионального налогового законодательства;

- предоставляются налоговые кредиты, отсрочки и рассрочки по уплате налогов и иных обязательных платежей в бюджеты субъектов РФ в пределах лимитов предоставления кредитов.

Составные части расходов бюджетов соответствуют единой бюджетной классификации расходов по функциям, экономическим операциям использования ассигнований, ведомствам, получающим бюджетные ассигнования.

Необходимость сбалансированности регионального бюджета предполагает следующие источники финансирования его дефицита:

- внутренние: государственные займы путем выпуска ценных бумаг от имени субъектов РФ; бюджетные ссуды от бюджетов других уровней; кредиты от кредитных организаций;

- внешние: государственные внешние займы от имени субъектов РФ.

Возникающие в связи с этим долговые обязательства представляют собой государственный долг субъектов РФ, который обеспечивается всем, имуществом, составляющим казну субъектов РФ.

Оказание финансовой помощи из федерального бюджета бюджетам субъектов РФ может быть осуществлено в следующих формах:

- дотации на выравнивание уровня минимальной бюджетной обеспеченности;

- субвенции на финансирование отдельных целевых расходов, бюджетные ссуды на покрытие временных кассовых разрывов, возникающих при исполнении бюджета.

Межбюджетные отношения представляют собой совокупность отношений между органами государственной власти РФ, органами власти субъектов РФ и местного самоуправления по поводу разграничения и закрепления бюджетных правомочий, соблюдения прав, обязанностей и ответственности при составлении, утверждении и исполнении бюджетов.

Финансовая помощь из бюджета субъекта РФ местному бюджету может быть оказана в следующих формах:

- на выравнивание уровня минимальной бюджетной обеспеченности муниципальных образований с целью финансирования минимальных государственных социальных стандартов, ответственность за обеспечение которых возложена на органы местного самоуправления;

- субвенции на финансирование отдельных целевых расходов;

- другие формы, предусмотренные бюджетным законодательством.

Местному бюджету могут быть представлены бюджетные ссуды из регионального бюджета на покрытие временных кассовых разрывов, возникающих при исполнении местного бюджета. Порядок предоставления и расчет всех видов финансовой помощи определяется законом субъекта РФ. Уполномоченный орган государственной власти субъекта РФ имеет право на проведение ревизии местного бюджета, получающего финансовую помощь. Также предусмотрена финансовая помощь местным бюджетам на финансирование расходов по федеральным целевым программам.

Таким образом, наиболее острой проблемой бюджетной системы РФ является ее вертикальная несбалансированность, выражающаяся в значительном превышении объема фактически сложившихся расходных полномочий консолидированных бюджетов субъектов РФ над их бюджетной обеспеченностью. На практике реализуется остаточный принцип формирования нижестоящих бюджетов, имеет место низкая степень финансовой самостоятельности региональных и местных бюджетов, усиливается концентрация финансовых ресурсов на федеральном уровне.

Регулирование межбюджетных отношений на территории осуществляется путем:

- нормативов отчислений из регулирующих доходов;

- дотаций и субвенций из областного бюджета;

- средств, выделяемых из фонда финансовой поддержки областного бюджета;

- средств, поступающих по взаимным расчетом из федерального бюджета и бюджетов субъектов РФ;

- социальных норм и финансовых нормативов, выступающих основой расходов муниципальных образований.

Итак, регулирование межбюджетных отношений - процесс распределения доходов и перераспределения средств между бюджетами разных уровней в целях выравнивания доходной базы местных бюджетов, осуществляемый с учетом государственных минимальных социальных стандартов. Субъектами регулирования являются социально-экономические отношения, возникающие в процессе формирования и исполнения бюджетов разных уровней на территории, которые определяют определенную систему экономических отношений. Нельзя при этом не учитывать опосредование бюджетов функционированием всех звеньев кредитно-финансовой системы.

Межбюджетные отношения, влияющие на доходы местных бюджетов, включают:

- определение нормативов по регулирующим доходам (налог на прибыль, акцизы, подоходный налог с физических лиц и т.д.);

- расчет средней бюджетной обеспеченности;

- поддержание минимальной границы бюджетов;

- местные налоги;

- метод распределения трансфертных фондов: дотации, субвенции, трансферты.

Отношения, опосредующие формирование расходов бюджетов, включают в себя социальные нормы и нормативы, идущие на содержание (текущие расходы) объектов социальной сферы на территории: культуры; образования; здравоохранения; управления и др. Это нормативы финансовых затрат, обеспечивающие предоставление государственных услуг по социальным стандартам.

Внебюджетные фонды представляют собой особую модель формирования и перераспределения финансовых средств для решения отдельных социально значимых или оперативных задач на основе выделения специальных источников, порядка использования средств и органов управления ими.

С экономической точки зрения целесообразность выделения внебюджетных фондов обосновывается необходимостью привлечения дополнительных по отношению к бюджету средств целевого назначения для решения конкретной проблемы, обеспечения гарантированных прав граждан в форме обособленного фонда, оперативно управляемого и подотчетного органам власти. В то же время это обособление имеет как преимущества, так и недостатки.

Преимущества - относительная автономность от других расходов и целенаправленность, независимость от дефицита бюджета, возможность более оперативного использования.

Недостатки недостаточность контроля за расходованием средств и целевым характером их использования, ограниченность набора доходных источников и возможностей повышения эффективности их сбора и расходования, множественностью проблем, требующих целевого финансирования и многократным усложнением системы платежей.

Порядок образования и деятельности внебюджетных фондов определяется законодательными нормативно-правовыми актами. Общие положения, регулирующие вопросы взаимоотношения органов власти с внебюджетными фондами, сформированы в Бюджетном кодексе РФ (принят Федеральным законом от 31.08.1998 г. 145 - ФЗ, введен в действие с 01.01.2000 г. Федеральным законом от 09.07.1999 г. 159-ФЗ). Здесь же определены общие нормативные положения по формированию и расходованию государственных внебюджетных РФ и целевых фондов, консолидированных в бюджеты.

Виды внебюджетных фондов можно классифицировать по признакам:

1. Функционального назначения: предназначенные (статья 13 Бюджетного кодекса РФ) для реализации конституционных прав граждан на:

а) пенсионное обеспечение, б) социальное страхование, в) социальное обеспечение в случае безработицы, г) охрану здоровья и медицинскую помощь.

2. По уровням подчиненности:

а) государственные внебюджетные фонды Российской Федерации, находящиеся в Федеральной собственности, в т.ч. (статья 144):

- Пенсионный фонд Российской Федерации;

- Фонд социального страхования Российской Федерации;

- Федеральный фонд обязательного медицинского страхования;

б) территориальные государственные внебюджетные фонды (статья10).

Конкретный перечень фондов данного вида в положениях Бюджетного кодекса РФ не определен. Фактически, в соответствии с законодательством РФ, сюда относятся только территориальные фонды социального страхования и обязательного медицинского страхования.

Государственные внебюджетные фонды относятся к федеральной собственности, имеют социальную, экономическую, благотворительную и другую направленность.

Проекты бюджетов государственных внебюджетных фондов составляются органами управления данных фондов и представляются органами исполнительной власти на рассмотрение законодательных органов в составе документов с проектами соответствующих бюджетов на очередной финансовый год. Рассматриваются и утверждаются их бюджеты Федеральным собранием в форме федеральных законов одновременно с принятием закона о федеральном бюджете. Проекты бюджетов территориальных фондов представляются органами исполнительной власти субъектов РФ на рассмотрение законодательных органов субъектов РФ и утверждаются одновременно с принятием закона о региональном бюджете.

Доходы государственных внебюджетных фондов формируются за счет:

- обязательных платежей, установленных законодательством РФ;

- добровольных взносов физических и юридических лиц;

- других доходов, предусмотренных законодательством.

Сбор и контроль за поступлением доходов осуществляет Министерство по налогам и сборам.

Расходование средств государственных внебюджетных фондов осуществляется исключительно на цели, определенные законодательством РФ, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными законами РФ и субъектов РФ.

Исполнение бюджетов государственных внебюджетных фондов осуществляется Федеральным Казначейством РФ.

Отчет об исполнении бюджета государственного внебюджетного фонда составляется органом управления фонда и представляется Правительством РФ на рассмотрение и утверждение Федеральному собранию в форме закона. Отчет об исполнении бюджета территориального государственного внебюджетного фонда составляется органом управления фонда и представляется органом исполнительной власти субъекта РФ на рассмотрение и утверждение законодательному органу субъекта РФ в форме закона.

Контроль за исполнением бюджетов государственных внебюджетных фондов осуществляется органами, обеспечивающими контроль за исполнением бюджетов соответствующего уровня бюджетной системы.

Основным источником доходов государственных внебюджетных фондов является сейчас единый социальный налог (ЕСН) (страховой взнос). Его плательщиками выступают организации-работодатели всех форм собственности, а налогооблагаемой базой являются все выплаты, начисленные работодателем в пользу работника по всем основаниям. Налог взимается по регрессивной ставке (Налоговый кодекс РФ, часть 2, ст. 236-242). Законодательство предусматривает некоторые льготы по уплате ЕСН.

В составе внебюджетных фондов выделяют еще экономические, к которым относятся сейчас территориальные дорожные, экологические и другие фонды. Они могут формироваться за счет региональных налогов и сборов, доходов от штрафов и лотерей, территориальных займов, имеют экономическую направленность.

Существуют также внебюджетные фонды межотраслевого и отраслевого назначения, целью которых является финансовая поддержка конкретных институтов, проектов, развитие и стимулирование производства.

В федеральных министерствах и других федеральных органах исполнительной власти, а также в организациях, осуществляющих координацию деятельности по разработке, финансированию и реализации комплексных и целевых научно-технических программ, научно-исследовательских и опытно-конструкторских работ, действуют отраслевые и межотраслевые внебюджетные фонды НИОКР.

Министерство науки и технологий РФ осуществляет регистрацию внебюджетных фондов, образуемых федеральными министерствами и другими федеральными органами исполнительной власти, организациями, а также ведение реестра этих фондов.

Отраслевые и межотраслевые внебюджетные фонды НИОКР образуют:

- Министерство науки и технологий РФ - Российский фонд технологического развития;

- федеральные министерства - внебюджетные фонды министерств;

- другие федеральные органы исполнительной власти внебюджетные фонды ведомств;

- организации, ассоциации - внебюджетные фонды объединений.

Внебюджетные фонды министерств, ведомств и объединений создаются по согласованию с Министерством науки и технологий РФ, не наделяются правами юридического лица и действуют от имени федеральных министерств, других федеральных органов исполнительной власти и объединений, в которых они образованы. Внебюджетные фонды формируются за счет отчислений предприятий и организаций в размере до 1,5% от себестоимости реализуемой продукции, работ, услуг, а суммы, отчисленных средств, включаются организациями в себестоимость продукции. Отчисления не производятся, если реализуемая продукция изготавливалась для государственных нужд, и ее производство финансировалось за счет бюджетных ассигнований.

Предприятия и организации на договорной основе ежеквартально перечисляют средства в следующие внебюджетные фонды:

- предприятия и организации, входящие в объединение - во внебюджетный фонд объединения, в который они входят;

- предприятия и организации, входящие в несколько независимых друг от друга образующих внебюджетные фонды объединений, - во внебюджетный фонд объединения, по своему выбору;

- предприятия и организации, не входящие в объединение, но находящиеся в ведении федерального министерства или другого федерального органа исполнительной власти, - во внебюджетный фонд соответствующего министерства или ведомства;

- предприятия и организации, не входящие в объединение, и не находящиеся в ведении федерального министерства или другого федерального органа исполнительной власти, - во внебюджетный фонд по своему выбору.

Выделение из внебюджетных фондов средств на проведение научно-исследовательских и опытно-конструкторских работ осуществляется на договорной основе. Контроль за целевым использованием средств внебюджетных фондов осуществляют Министерством науки и технологий РФ и Минфин РФ.

Многие авторы, вместе с финансами государственного бюджета и внебюджетных фондов выделяют такое звено как государственный кредит.

Под государственным кредитом понимается совокупность экономических отношений государства с физическими и юридическими лицами, при которых государство выступает в качестве:

1) заемщика,

2) кредитора,

3) гаранта.

В первом случае, органы власти привлекают на добровольной, платной и возвратной основах временно свободные денежные средства юридических и физических лиц, на внутреннем и внешнем рынках для финансирования дефицитов бюджетной системы. Эти операции опосредуются эмиссией государственных и муниципальных ценных бумаги организацией их обращения на фондовом рынке. Данная деятельность реализует фискальную функцию государственного кредита и ведет к образованию государственного внутреннего и внешнего долга и необходимости его обслуживать. Такой государственный кредит называется внутренним.

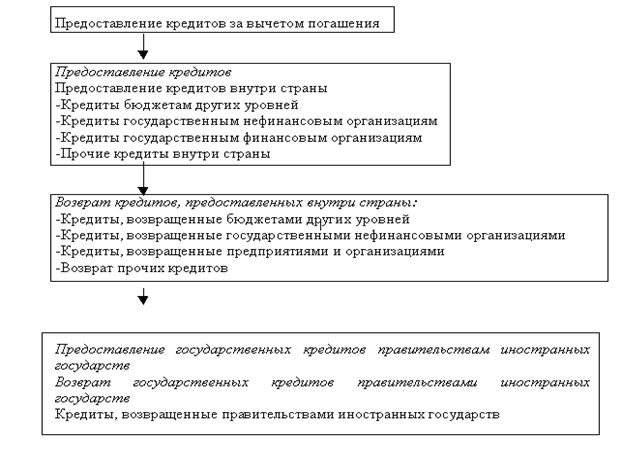

Во втором случае, ораны власти кредитуют: ниже стоящие уровни бюджетной системы, предоставляя им бюджетные ссуды ан покрытие временных кассовых разрывов; юридических лиц, предоставляя им целевые бюджетные кредиты на реализацию программ социально-экономического развития территории; другие иностранные государства, предоставляя им внешние кредиты за счет федерального бюджета на платной возвратной основе (Страны СНГ, Болгария, Индия, Алжир и др.). Эта деятельность формирует возвратные финансовые потоки и служит регулированию экономического и социального развития страны. Такие отношения называются внешним государственным кредитом.

Схема 1. Структура бюджетных ссуд, предоставляемых государственным бюджетом.

В третьем случае, органы власти предоставляют государственные и муниципальные гарантии и поручительства нижестоящим уровням бюджетной системы и юридическим лицам под долгосрочные целевые кредиты, внешние займы и др. Необоснованная выдача гарантий и поручительств может вести к увеличению государственного долга, т.к. это пролонгированные финансовые обязательства. Такие отношения называются условным государственным кредитом.

Как экономическая категория государственный кредит обслуживает формирование и использование государственных централизованных денежных фондов. Его специфическими чертами являются:

- добровольность;

- возвратность и платность;

- на общегосударственном уровне не имеет конкретного целевого характера.

В отличие от банковского кредита, государственный предполагает непроизводительное использование - содержание политической надстройки. Еще одно отличие состоит в том, что государство выплачивает доходы кредиторам из будущих бюджетных поступлений и ведет к образованию государственного долга и необходимости его обслуживать, иногда за счет недофинансирования учреждений, предоставляющих социальные услуги населению. Размер и структура государственного долга отражают состояние экономики и финансов страны, эффективность функционирования государственных структур.

Функции государственного кредита:

1) регулирующая: вступая в отношения кредита, государство воздействует на денежное обращение, производство, занятость, уровень ставок на рынке денег и капиталов и другое. Государство может проводить ту или иную финансовую политику: мобилизуя средства физических лиц, государство снижает их платежеспособный спрос; если за счет государственного кредита финансируются производственные затраты (инвестиции), то наличная денежная масса в обращении сокращается; в случае финансирования затрат на оплату труда работников бюджетной сферы денежная масса сокращается; если привлекаются накопления юридических лиц и средства направляются на выплаты населению, то объем денежной массы в обращении возрастает; увеличение объемов государственных займов ведет к увеличению цены банковского кредита и соответственно, к снижению инвестиций в бизнес и другое;

2) фискальная: государственный кредит является вторым после налогов способом финансирования государственных расходов. В развитых странах за счет государственных займов финансируются затраты капитального характера и это имеет положительное значение. Объекты социально-культурной инфраструктуры (школы, ВУЗы, больницы и др.) служат в течение 30-40 лет, следовательно, разумнее переложить финансирование таких объектов на все поколения, которые будут ими пользоваться. Такое растяжение и обеспечивается путем выпуска займов на соответствующий срок. Поколение, которое строит объект и последующие несут аналогичное финансовое бремя за счет налогов, с которых погашается как основной долг, так и проценты по нему. Налоги, которые взимаются в период финансирования расходов за счет государственных займов, не увеличиваются. При погашении же кредитов, налоги взимаются не только для выплаты займов, но и процентов по задолженности. Таким образом, использование средств в системе государственного кредита может быть производительным (при этом налоги не увеличиваются) и не производительным (при этом источником погашения займов являются возрастающие налоги и новые займы). Такой способ использования называется рефинансированием т. е., старая задолженность погашается путем выпуска новых займов. При этом, мобилизуемые государственным кредитом средства являются антиципированными взятыми вперед налогами (часть бюджетных средств отвлекается от производительного использования и обслуживает государственный долг. При обслуживании долга действует такое правило: чем больше величина долга, тем большая доля средств направляется на его обслуживание.

Внутренний государственный кредит может выступать в следующих формах:

- заимствование средств общегосударственного ссудного фонда. ЦБ РФ предоставляет часть своих кредитных ресурсов на покрытие расходов правительства, не опосредуя операцию покупкой государственных ценных бумаг;

- обращение части вкладов населения в государственные займы. Посредником в этой операции выступает уполномоченный коммерческий банк, который передает средства без ведома реальных владельцев через покупку особо ценных бумаг - сберегательных сертификатов, казначейских обязательств и др. В качестве примера можно привести Сберегательный банк РФ.;

- государственные займы привлекают временно свободные денежные средства юридических и физических лиц на финансирование общественных потребностей путем выпуска и реализации государственных ценных бумаг.

Целевые бюджетные кредиты являются источниками финансирования отраслевых программ инвестиционного характера, конверсии оборонной промышленности, пополнения оборотных средств предприятий и др. Бюджетные кредиты предусматриваются в бюджете на текущий год. Но поскольку их выделение связано с финансированием мероприятий долгосрочного характера, то возникает необходимость в преемственности программ кредитования на протяжении нескольких финансовых лет.

Государственная или муниципальная гарантия- способ обеспечения гражданско-правовых обязательств, в силу которого соответственно РФ, субъект РФ, ОМС- гарант- дает письменное обязательство отвечать полностью ил частично за исполнение лицом, которому дается гарантия, обязательства пред третьими лицами.

Срок гарантии определяется сроком исполнения обязательств, по которым предоставлена гарантия. Гарантии предоставляются, как правило, на конкурсной основе.

Гарант по государственной или муниципальной гарантии несет субсидиарную ответственность дополнительно к ответственности должника по гарантированному им обязательству. Предусмотренное обязательство гаранта перед третьим лицом ограничивается уплатой суммы, на которую выдана гарантия. Гарант, исполнивший обязательства получателя гарантии, имеет право потребовать от последнего возмещения в полном объеме сумм, уплаченных третьему лицу по гарантии. Федеральным законом о федеральном бюджете устанавливается верхний предел общей суммы государственных гарантий РФ, предоставляемых в национальной валюте и верхний предел общей суммы государственных гарантий РФ, предоставляемых в иностранной валюте. Общая сумма, предоставленных государственных гарантий РФ для обеспечения обязательств включается в состав государственного долга РФ как вид долгового обязательства. Законом о федеральном бюджете утверждаются гарантии, выдаваемые отдельному субъекту РФ, муниципальному образованию или юридическому лицу.

Таким образом, можно отметить, что, фондовый рынок является одной из составляющих централизованной части финансовой системы страны, что определяет финансы фондового рынка в финансы государственного бюджета и не выделяет его в отдельное звено системы. Как известно, централизованная часть финансовой системы отвечает за процесс перераспределения национального дохода и валового внутреннего продукта. Перераспределение происходит при помощи бюджетных, страховых отношений и отношений, возникающих на фондовом рынке.

Таким образом, на дискуссионный вопрос о составе сферы «государственные и муниципальные финансы» можно дать ответ, что она состоит из: финансов государственного бюджета и финансов внебюджетных фондов.

2.3. Страхование как отдельная сфера финансовой системы РФ или структурный элемент других сфер

Вопрос о выделении страхования в отдельную сферу является одним из основных дискуссионных вопросов. Для того чтобы правильно ответить на этот вопрос необходимо проанализировать основные критерии организации финансов в страховании, источники формирования финансовых ресурсов и направления распределения прибыли.

Переход экономики на рыночные отношения, развитие предпринимательской деятельности, расширение круга товарных и обменных операций, взаимных договорных обязательств между хозяйствующими субъектами объективно требуют надежной системы гарантий, предоставляемой страхованием. Только на основе страхования становиться возможной защита общественных и личных интересов, возникающих в процессе производства, распределения, обмена и потребления материальных благ.

Страхование представляет собой особу форму перераспределительных отношений по поводу формирования и использования целевых фондов денежных средств для защиты имущественных интересов физических и юридических лиц и возмещения им материального ущерба при наступлении неблагоприятных явлений и событий.

Важная роль страхования в системе общественного воспроизводства предполагает наличие сферы страховых услуг, соответствующий типу экономического развития государства. В условиях рыночного хозяйства наряду с традиционным использованием возможностей страхования по защите от чрезвычайных явлений природного характера (землетрясения, оползни, наводнения др.) техногенных рисков (пожары, аварии, взрывы и др.) резко возрастает потребность у предпринимателей в страховом покрытии ущерба, возникающего при нарушении финансовых и кредитных обязательств, неплатежеспособности контрагентов и действии других экономических факторов, ведущих к потере прибыли и доходов.

Страховая жизнь, здоровья, трудоспособности и материального благосостояния граждан также неразрывно связана с их экономическими интересами и реализуется с помощью услуг имущественного, личного и социального страхования.

Из фондов, традиционно относящихся к учреждениям социального страхования, у нас действуют только следующие:

- Пенсионный фонд, имеющий довольно разнообразные функции, относящиеся по большей степени не к сфере социального страхования;

- Фонд социального страхования, также не могущий служить основой для создания в России стройной системы социального страхования;

- Фонд медицинского страхования, который фактически так же к страхованию имеет весьма отдаленное отношение, воплощая в себе все ту же бюджетную медицину с несколько иными источниками формирования бюджета.

В связи с различиями в объектах страхования всю совокупность страховых отношений можно разделить на пять отраслей: социальное, имущественное, личное, страхование ответственности, страхование предпринимательских рисков

Социальное страхование – это система отношений, с помощью которой формируются и расходуются фонды денежных средств для материального обеспечения лиц, не обладающих физической трудоспособностью или располагающих таковой, но не имеющих возможности реализовать ее по различным причинам.

Социальное страхование как финансовая категория представляет собою часть денежных отношений по распределению и перераспределению национального дохода с целью формирования и использования фондов, предназначенных для содержания лиц, не участвующих в общественном труде.

Имущественное страхование – отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц.

Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

Имущественное страхование защищает интересы страхователя, связанные с владением, пользованием, распоряжением имуществом и товарно-материальными ценностями. К традиционным и освоенным видам имущественного страхования относятся сельскохозяйственное страхование, транспортное страхование, страхование имущества граждан, страхование имущества предприятий различных форм собственности. Для российского страхового рынка перспективными, отличающимися высокими страховыми суммами и уровнем страховой ответственности считаются морское и авиационное страхование, страхование грузов, страхование транспортных средств от всех рисков, страхование от огневых рисков.

Личное страхование выступает формой социальной защиты и укрепления материального благосостояния населения. Его объекты — жизнь, здоровье, трудоспособность граждан. Преобладающая доля операций по личному страхованию проводится на добровольной основе. Наиболее распространенными считаются смешанное страхование жизни с широким объемом страховой ответственности (в связи с дожитием до окончания срока страхования, в связи с потерей здоровья от несчастного случая, в связи с наступлением смерти застрахованного), страхование детей до достижения ими совершеннолетия, страхование детей и школьников от несчастных случаев, ритуальное страхование, страхование пенсий, страхование образования.

В области личного страхования, особенно по долгосрочным и обязательным видам страхования, лидером является государственное акционерное общество "Росгосстрах". Большинство российских страховых компаний, преимущественно вновь создаваемых, ориентируются на краткосрочные виды страхования, что препятствует накоплению страховых фондов и снижает долю личного страхования в общем объеме страховых операций.

Следует отметить, что на динамику операций по личному страхованию отрицательное воздействие оказывают инфляционные процессы, снижение его сберегательной (накопительной) функции, отсутствие у населения желания направлять временно свободные средства на цели страхования.

Страхование ответственности в отличие от имущественного и личного защищает интересы как самого страхователя, поскольку ущерб за него возмещает страховая организация, так и других (третьих) лиц, которым гарантируются выплаты за ущерб, причиненный вследствие действия или бездействия страхователя независимо от его имущественного положения. Тем самым страхование ответственности обеспечивает защиту экономических интересов возможных виновников вреда и лиц, которым в конкретном страховом случае причинен ущерб.

- С расширением сферы банковской деятельности, связанной с повышенным риском проведения активных кредитных операций по выдаче ссуд, становится актуальным страхование ответственности заемщика за непогашение кредита. Договор страхования заключается между страховой компанией (страховщиком) и предприятиями-заемщиками (страхователями). Объектом страхования является ответственность заемщика перед банком, выдавшим кредит.

- Развитие коммерческого расчета и усиление имущественной ответственности предпринимателей по широкому кругу обязательств предполагают включение в российскую страховую практику таких видов страхования, как страхование ответственности работодателей, страхование профессиональной ответственности частнопрактикующих специалистов (адвокатов, аудиторов, врачей и др.), страхование деловой ответственности, страхование ответственности от экологических рисков, страхование ответственности за качество продукции, страхование ядерной ответственности.

Страхование предпринимательских рисков - новая отрасль страхования для России, охватывает те виды страхования, в которых, прежде всего, заинтересован предприниматель. Объект страхования – предпринимательская деятельность страхователя, под которой понимается инвестирование денежных и материальных ресурсов в какой-либо вид производства или бизнеса и получение от этих вложений соответствующей финансовой отдачи в виде прибыли. Покрытие предпринимательских рисков осуществляется при помощи:

- страхования от потери прибыли (дохода) вследствие нарушения процесса производства, простоя, повреждения или кражи имущества и иных потерь, связанных с прерыванием основной деятельности;

- страхования от невыполнения договорных обязательств по поставке и реализации продукции.

Этот вид страхования начали проводить альтернативные страховые общества (акционерные, кооперативные, взаимные, ведомственные).

Теперь можно сделать вывод, что существует два вида страховых организаций:

1. Различные фонды (пенсионного, медицинского, социального) страхования, которые являются внебюджетными фондами, а значит их финансы являются составной частью государственных и муниципальных финансов.

2. Финансовые организации, которые являются юридическими лицами и целью их деятельности является получение прибыли, что характерно для коммерческих предприятий.

Значит, страхование не является отдельной сферой финансовой системы РФ, а является структурными элементами звеньев двух других сфер.

3. Направление изменения финансовой системы страны

В современной рыночной экономике существуют два способа перераспределения финансовых ресурсов и, соответственно, два типа организации финансовой структуры экономики:

- Экономика финансовых рынков (система экзогенного предложения денег) - система американского типа с преобладанием финансирования через финансовые рынки;

- Экономика задолженности (система эндогенного предложения денег) – система французского (японского) типа с преобладанием финансирования через банковский кредит.

Экономика финансовых рынков предъявляет чрезвычайно высокие требования к самим рынкам (к качеству соответствующих институтов и инструментов), а также к циркулирующей рыночной информации и способности отдельных рынков к ее усвоению. Для эффективного перераспределения через рынок необходимо, чтобы инвесторы располагали достаточно полной и достоверной информацией по долговым обязательствам, выставляемым на продажу на рынке, и могли должным образом сопоставлять между собой отдельные обязательства по ценам, по ликвидности, по качеству – долги, выставляемые на рынок, должны быть хорошо структурированы. Кроме того, чтобы указанные сопоставления были возможны, необходимы устойчивые ожидания основных параметров общеэкономического процесса, по крайней мере, на среднесрочную перспективу.

В сегодняшней России, где рынки только начинают складываться, коммерческие долги не структурированы, а их качество слабо поддается оценке. Поэтому ожидать высокую эффективность перераспределительных функций финансового рынка не приходится.

Экономика, базирующаяся на банковском финансировании, дает гораздо больше возможностей регулирования в оперативном плане, менее восприимчива к асимметрии экономической информации и практически не ограничивает возможностей трансформации ресурсов (при адекватном участии кредитора в последней инстанции – Центрального банка). Поэтому в ближайшие годы эффективная организация финансирования в России предполагает доминирование банковских форм финансового перераспределения.

Вместе с тем, последние события в финансовом секторе экономики резко обострили проблему устойчивости банковской системы, и в настоящее время она не в состоянии нормально выполнять свою перераспределительную функцию, а, следовательно, и не может организовать нормальное финансовое обеспечение экономического роста. В то же время и финансовые рынки (за исключением валютного рынка) практически не функционируют и также не способны на перераспределение финансовых ресурсов в значимых масштабах.

Вместе с тем тотальное самофинансирование – далеко не самый эффективный способ организации финансовой структуры экономики. С одной стороны, при этом предложение финансирования не может адекватно реагировать на спрос финансово-недостаточных экономических агентов, т.е. экономика остается относительно недофинансированной. С другой стороны, значительную часть свободных остатков средств финансово-избыточных агентов невозможно задействовать для финансирования экономического роста, и они объективно уходит в спекулятивные операции.

В этой связи на первый план выходит задача реструктуризации и укрепление банковской системы с тем, чтобы она реально могла осуществлять перелив капитала.