Курсовая работа: Лизинг как способ финансирования

Курсовая работа: Лизинг как способ финансирования

Министерство образования и науки Российской Федерации

Санкт-Петербургский государственный инженерно-экономический университет

Кафедра мировой экономики и международного менеджмента

КУРСОВАЯ РАБОТА

на тему: «Лизинг как способ финансирования»

по дисциплине «Международный финансовый менеджмент»

Выполнила:

студентка гр. № 1351

Гамеза Н.В.

Руководитель:

заведующий кафедрой «Мировая экономика»

Шимко П.Д.

Санкт-Петербург

2009

План курсовой работы

Введение

Глава 1. Понятие и экономическое значение лизинга

§1. Сущность экономической категории «лизинг»

§2. Субъекты лизинга и лизинговая деятельность

§3. Предмет лизинга

§4. Разновидности лизинг

§5. Отличие лизинга от аренды. Преимущества лизинга

Глава 2. Развитие лизинга в Российской Федерации

§1. Становление лизинга в России

§2. Нормативное регулирование лизинга в РФ

§3. Современное состояние лизингового рынка в России

§4. Модельные расчеты лизинговой сделки

Заключение

Список литературы

Приложение

Введение

«Бизнес» сегодня является наиболее популярным, и давно стало общеупотребительным словом. Под этим понятием многие из нас понимают собственное дело и занятие, в ходе реализации которого его владелец получает прибыль. Бизнесмен в нашем понимании – это успешный и получающий неплохой доход гражданин. Однако на самом деле при открытии собственного бизнеса или реализации задуманного проекта есть множество нюансов, преимуществ и недостатков. И тот, кто начинает или продолжает свой бизнес всегда в определенной мере рискует. Его доход зависит лишь от него самого, вернее, от его профессионального и грамотного руководства. Каждый предприниматель страстно желает, чтобы его бизнес рос и развивался.

Под развитием бизнеса можно подразумевать улучшение результатов его деятельности и увеличение количества ресурсов, используемых бизнесом, т.е. больше работников, больше оборудования, больше деловых связей и т.д. Но увеличение количества ресурсов не возникает само по себе, его необходимо финансировать. Обычно финансирование развития осуществляется за счет прибыли самого бизнеса или внешней инвестиции. Часто складывается ситуация, когда доходов самого бизнеса не хватает для обеспечения одновременно и желаемых доходов собственников, и обеспечения желаемой скорости развития предприятия. Особенно нехватка денежных средств обостряется, когда доходность бизнеса снижается до нуля или ниже, а возрастающая конкуренция не позволяет стоять на месте. В этом случае вопрос срочного привлечения дополнительного финансирования превращается в вопрос «жизни и смерти» для данного бизнеса. Если в этой ситуации немедленно не вложить дополнительные средства в бизнес, то в ближайшее время он может вообще прекратить свое существование, а его стоимость превратится в ноль. Необходимость дополнительного финансирования бизнеса может быть связана не только с его развитием. Очень часто в повседневной деятельности по самым различным причинам возникает необходимость в привлечении дополнительных финансовых средств.

Обеспечение финансирования бизнеса - наиболее важная задача предприятия. При возникновении в компании какой-либо инвестиционной задачи или проекта после принятия решения о целесообразности их реализации возникают следующие вопросы: каким источником финансирования воспользоваться и как из множества альтернативных источников выбрать наиболее предпочтительный? Финансировать бизнес можно за счет собственных ресурсов, но быстрое и эффективное развитие невозможно без привлечения средств извне.

Чтобы привлечь денежные средства в свой бизнес, проще всего обратиться в свой банк за кредитом, но далеко не всегда срабатывает этот наиболее распространенный метод. Возможно, предлагаемый срок кредитования слишком мал или нет кредитной истории, или Вы не можете предоставить устраивающее банк имущество в залог, или просто у банка в этот момент нет свободных денежных средств. Именно поэтому существует много других законных методов и источников получения денежных средств. Среди этих законных методов нет хороших или плохих, можно только говорить, что какие-то методы более применимы и эффективны для данного предприятия в этой конкретной ситуации.

Актуальность выбранной темы вызвана развитием лизинговых операций в России и интеграции отечественного лизинга в мировую финансовую систему. Анализ лизинговой деятельности в США, Японии, Великобритании, Германии, во Франции, в Австрии показал, что ряду ведущих российских лизинговых компаний удалось не просто скопировать, но и во многом удачно адаптировать в наши условия опыт стран с развитыми лизинговыми отношениями. В этих странах в течение последних сорока с лишним лет сложилась высокая культура проведения лизинговых операций, считающихся наиболее сложной разновидностью банковской деятельности.

Отечественные и зарубежные банки, крупные производители и поставщики машин и оборудования всерьез стали обращать внимание на возможность применения в России известного во всем мире высокоэффективного финансового инструмента — лизинга.

В настоящее время в России интерес к лизингу в силу присущих ему возможностей все более возрастает. Увеличивается число лизинговых компаний как российских так и зарубежных, расширяют поле деятельности существующие.

Целью данной курсовой работы является обобщение мирового опыта в сфере лизинга, рассмотрение возможных путей перенесения его на российскую почву. В работе рассматриваются виды лизинговых сделок, формы лизинга, указываются преимущества и недостатки лизинга, проводится сравнение лизинга с одной из наиболее распространенных форм инвестирования – арендой.

Задачами курсовой работы являются:

1. Дать понятие лизинга, оценить его значение как метода финансирования.

2. Сравнить лизинг с арендой. Выявить преимущества лизинга.

3. Рассмотреть становление и перспективы развития лизинга в России.

Глава 1. Понятие и экономическое значение лизинга

Чтобы оценить значение международного лизинга как метода инвестирования, необходимо в первую очередь дать классификацию форм и видов финансирования в целом. Ее можно задать по нескольким признакам:

1. В зависимости от срока, на который требуется финансирование (что не всегда совпадает со сроком реализации проекта или решения других производственных задач), различают:

Краткосрочное финансирование (Срок: до 1 года).

Цели:

· пополнение оборотных средств (оборотного капитала);

· закупка сырья;

· финансирование незавершенного производства, запасов готовой продукции;

· выплата зарплаты и др.

Долгосрочное финансирование (Срок: более года).

Цели:

· обеспечение развития и роста компании;

· внедрение новых технологий, новых продуктов, оборудования;

· развитие дистрибьюторами сети;

· развитие систем управления и др.

2. В зависимости от природы источников (инструментов) различают внутренние и внешние источники (инструменты) финансирования, классификация которых в сочетании со сроком, на который требуется финансирование, выглядит следующим образом:

Краткосрочные

— внутренние:

- реструктуризация дебиторской и кредиторской задолженности;

- продажа активов;

- собственные источники: прибыль, фонды;

- амортизация;

- снижение уровня запасов.

— внешние:

- кредиты и займы;

- выпуск векселей и других долговых инструментов;

- дотации, субсидии, господдержка.

Долгосрочные

— внутренние:

- сдача в аренду помещений, оборудования;

- продажа активов;

- продажа убыточных направлений бизнеса, неосновных производств;

- реинвестирование прибыли, уменьшение дивидендных выплат.

— внешние:

- кредиты и займы;

- эмиссия акций и облигаций;

- бартер;

- факторинг, форфейтинг;

- лизинг;

- проектное финансирование;

- концессионные соглашения;

- государственные гарантии, налоговые льготы, гранты и др.

3. В соответствии со структурой пассивов и необходимостью возврата привлеченных средств различают:

Собственные средства:

· эмиссия акций;

· прибыль;

· фонды, добавочный капитал;

· бюджетное финансирование;

· гранты.

Заемные средства:

· эмиссия облигаций;

· выпуск векселей;

· кредиты и займы;

· лизинг;

различные типы концессионных соглашений

Итак, лизинг является заемной, долгосрочной формой возможного финансирования. Термин “лизинг” происходит от английского глагола “to lease” и означает “сдавать и брать имущество в аренду”.

§1. Сущность экономической категории «лизинг»

Согласно базисному определению Европейской федерации национальных ассоциаций по лизингу оборудования (Eurolease): « Лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для последующего использования в производственных целях арендатором, в то время как эти товары покупаются арендодателем и именно он сохраняет за собой право собственности (в том числе на весь период действия лизингового договора)». [16]

Относительно экономической сущности лизинга пока еще нет единого мнения экономистов. Содержание и роль его в теории и практике трактуется по-разному. Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности, другие полностью отождествляют его с долгосрочной арендой или с одной из ее форм, которая в свою очередь сводится к наемным или подрядным отношениям, третьи считают лизинг завуалированным способом купли-продажи средств производства или права пользования с чужим имуществом, четвертые интерпретируют как действия за чужой счет, то есть управление чужим имуществом по поручению доверителя. [5]

“Лизинг в самом широком толковании представляет собой комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей передачей его во временное пользование за определенную плату” [13]

На мой взгляд более четко характеризует лизинговые отношения следующее определение: “Лизинг- это особый вид предпринимательской деятельности, включающей три формы организационно-экономических отношении: арендные, кредитные и торговые, содержание каждого из которых в отдельности полностью не исчерпывает сущности таких специфических имущественно-финансовых операций”.[8]

§2. Субъекты лизинга и лизинговая деятельность

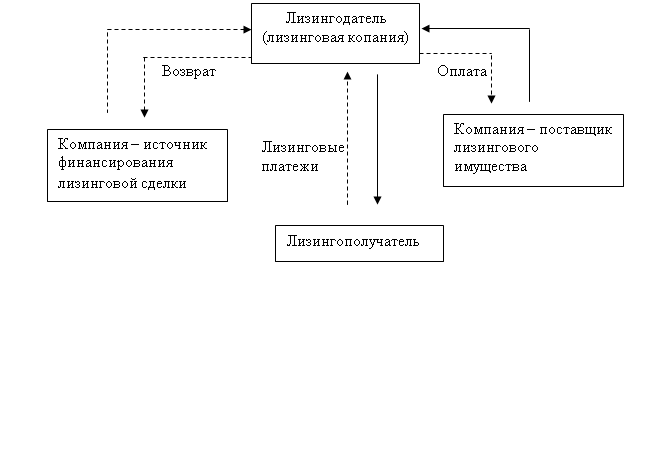

Классическая лизинговая операция осуществляется с участием трех сторон: лизингодателя, лизингополучателя и продавца (поставщика) имущества.

Лизингодатель - это физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без права собственности лизингополучателю на предмет лизинга.

Лизингополучатель – физическое или юридическое лицо, которое согласно с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга.

Продавец(поставщик) – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое или закупаемое им имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. [3]

Схема самой операции выглядит следующим образом. Будущий лизингополучатель нуждается в определенном имуществе, для приобретения которого у него нет свободных денежных средств. Он обращается в лизинговую компанию, которая располагает достаточными финансовыми ресурсами, с предложением о заключении договора лизинга. По условиям этого договора лизингополучатель выбирает продавца необходимого ему имущества, а лизингодатель приобретает это имущество и передает его как свою собственность во временное пользование лизингополучателю, который выплачивавет лизингодателю установленные лизинговые платежи. По окончании срока договора имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя (рис. 1).

Число участников операции может сократиться до двух, если лизингодатель либо лизингополучатель одновременно является продавцом имущества. В реализации крупномасштабной и дорогостоящей операции, напротив, может участвовать больше сторон. В этом случае лизингодатель, как правило, привлекает к сделке новых участников, способных обеспечить необходимые объемы финансирования (банки, страховые компании, инвестиционные фонды и т.д.).

Финансирование сделки Лизинговое имущество

1. Лизинговая сделка

С точки зрения имущественных отношений лизинговая сделка состоит из двух взаимосвязанных составляющих: отношений, связанных с куплей-продажей, и отношений, связанных с временным использованием имущества. С позиций обязательственного права эти отношения реализуются с помощью двух видов договоров: договора купли-продажи и договора лизинга.

В том случае, если в договоре лизинга предусмотрена продажа имущества по окончании срока договора, то отношения по временному использованию имущества вновь трансформируются в отношения купли-продажи. Только теперь они возникают между лизингодателем и бывшим лизингополучателем, в чью собственность переходит имущество.

Важно отметить, что все элементы лизингового процесса тесно связаны между собой. Отношения по временному использованию имущества, регулируемые договором лизинга, возникают только после реализации договора купли-продажи. Получается, что только исполнив один договор, можно перейти к реализации следующего. Вместе с тем очевидно, что отношения по передаче имущества во временное пользование играют здесь определяющую роль, а отношения по купле-продаже имущества имеют подчиненное значение.

Экономическая сторона лизинговой операции выглядит следующим образом. Имущество, передаваемое в лизинг, является собственностью лизингодателя. Он становится собственником имущества, приобретая его у продавца за полную стоимость по договору купли-продажи. Лизингополучатель по договору лизинга получает право на владение и пользование имуществом в течение определенного времени. За это право лизингополучатель выплачивает лизингодателю установленную договором сумму в виде лизинговых платежей, которые включают полную или частичную компенсацию стоимости имущества, а также плату за саму лизинговую услугу и другие дополнительные услуги лизингодателя.

“Затраты лизингодателя по сделке (Здат) могут быть выражены равенством:

3дат = СИ + ПК + ДУ+ДРс + ДРн (1),

где СИ — стоимость имущества, передаваемого в лизинг; ПК — проценты за кредит, если для приобретения имущества были привлечены заемные средства; ДУ— стоимость дополнительных услуг; ДРс — другие расходы, связанные с данной сделкой (по страхованию имущества, валютных рисков, уплате налогов и т.д.); ДРн - другие расходы, не связанные с данной сделкой (на содержание помещений, оплату персонала и т.д.).

Затраты лизингополучателя по сделке (3пол), т.е. сумма причитающихся к выплате лизинговых платежей, выражаются следующим равенством:

Зпол = К*СИ + ПК + ДУ + ДРс+ КВ (2),

где К— коэффициент, учитывающий величину амортизации имущества в течение срока действия договора лизинга; KB— комиссионное вознаграждение лизингодателя за собственно лизинговую услугу” [2]

Сопоставление двух равенств показывает, что затраты лизингодателя на приобретение имущества могут не полностью компенсироваться лизинговыми платежами. Степень компенсации затрат зависит от соотношения между периодом действия договора и сроком амортизации имущества. Если срок амортизации превышает период действия договора, то имущество по окончании договора, как правило, остается в собственности лизингодателя, но учитывается уже по остаточной стоимости.

Для лизингодателя комиссионное вознаграждение является источником не только покрытия затрат, не связанных с данной конкретной сделкой, но и образования прибыли. Поэтому его основной интерес заключается в предоставлении собственно лизинговой услуги; именно здесь он видит свою экономическую выгоду. Что касается лизингополучателя, то ему необходимо соизмерять свои затраты по лизинговой сделке с той вероятной прибылью, которую он получит при использовании имущества.

§3. Предмет лизинга.

Обычно в качестве имущества выступают предметы длительного пользования и прочие непотребляемые вещи:

- здания, сооружения;

- машины, транспортные средства (самолеты, автомобили и др.);

- оборудование (компьютеры, контрольное оборудование и др.);

- предприятия и другие имущественные комплексы.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Предмет лизинга передается в лизинг вместе со всеми его принадлежностями и со всеми документами (техническим паспортом и другими), если иное не предусмотрено договором лизинга.

Лизингополучатель за свой счет осуществляет техническое обслуживание предмета лизинга и обеспечивает его сохранность, а также осуществляет капитальный и текущий ремонт предмета лизинга, если иное не предусмотрено договором лизинга.

Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Предмет лизинга может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества продавцом и до момента окончания срока действия договора лизинга, если иное не предусмотрено договором. Стороны, выступающие в качестве страхователя и выгодоприобретателя, а также период страхования предмета лизинга определяется договором лизинга. [4]

§4. Разновидности лизинга

В мировой практике находят применение самые разнообразные виды лизинга. Их классификация может осуществляться по целому ряду признаков.

1. Срок использования лизингового имущества служит одним из критериев для разграничения финансового и оперативного лизинга, которые особенно распространены в современной деловой практике.

Финансовый лизинг (finance leasing) отличается наиболее продолжительными сроками использования лизингового имущества, которые могут составлять 10 лет и более. Срок, на который имущество передаётся во временное пользование, как правило, совпадает с его нормативным сроком службы и периодом полной амортизации. За время действия договора лизингодатель целиком окупает свои затраты на приобретение имущества. Поэтому именно для финансового лизинга характерно предоставление лизингополучателю права на выкуп имущества в собственность по его остаточной стоимости по окончании срока действия договора лизинга.

При оперативном лизинге (operative leasing) имущество предоставляется в пользование на период, который намного меньше его нормативного срока службы (сезонное, разовое, целевое использование имущества). Поэтому предметом этого вида лизинга часто является высокотехнологичное оборудование с высокими темпами морального старения. Отличительными чертами оперативного лизинга являются частичная амортизация лизингового имущества и соответственно неполная окупаемость затрат на его приобретение в течение срока действия одного договора. Таким образом, лизингодатель вынужден многократно предоставлять имущество во временное пользование различным лизингополучателям. В результате существенно возрастает риск того, что лизингодатель не сумеет возместить все свои затраты на приобретение имущества, поскольку со временем спрос на него может сократиться. По этой причине размеры лизинговых платежей при оперативном лизинге гораздо выше, чем при финансовом лизинге. Оперативный лизинг широко используется в транспорте, сельском хозяйстве и других отраслях. [12]

2. В зависимости от количества участников сделки различают прямой и косвенный лизинг.

Прямой лизинг имеет место в том случае, когда лизингодатель одновременно является поставщиком имущества, а сама сделка носит двусторонний характер.

При косвенном лизинге между поставщиком имущества и лизингополучателем стоит один или несколько финансовых посредников. Если посредник один, то это— классическая трехсторонняя лизинговая сделка. При увеличении числа посредников заключаются сложные многосторонние сделки.

Разновидностью прямого лизинга является возвратный лизинг (sale and leaseback). Его особенность состоит в том, что собственник имущества сначала продает его будущему лизингодателю, а затем сам арендует этот же объект у покупателя, т.е. одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика и в качестве лизингополучателя. В результате лизингодатель как бы дает ссуду под залог имущества, находящегося у продавца. Операции возвратного лизинга позволяют предприятиям временно высвобождать связанный капитал за счет продажи имущества и одновременно продолжать фактически пользоваться им уже на правах аренды. Этот вид лизинга используется в тех случаях, когда предприятия испытывают финансовые затруднения.

Так, например, на условиях возвратного лизинга ассоциация “Балтлиз” приобрела у Балтийского морского пароходства сухогрузные судна “Кисловодск” и сразу же предоставила его в аренду пароходства. Договор был подписан на пять лет и предусматривал возмещение за этот период “Балтлизу” пароходством стоимости судна и лизингового процента. Понятно, что по истечении срока лизинговой аренды право собственности на сухогрузное судно перешло Балтийскому пароходству.

Лизинг поставщику отличается от возвратного тем, что поставщик оборудования хотя и выступает в роли продавца и арендатора одновременно, но не является пользователем имущества, которое он обязательно передает в сублизинг третьему лицу.

Одной из наиболее сложных форм косвенного лизинга считается так называемый раздельный лизинг (leverage leasing), или лизинг с использованием дополнительных источников финансирования. Сделки этого типа заключаются, как правило, для реализации дорогостоящих проектов, имеют большое количество участников и отличаются сложностью финансовых потоков.

Особенность раздельного лизинга заключается в том, что лизингодатель, приобретая имущество, оплачивает из своих средств только часть его стоимости. Остальную сумму,обычно до 70-80% стоимости объекта лизинга, он берет в ссуду у одного или нескольких кредиторов. При этом лизингодатель пользуется всеми налоговыми льготами, которые рассчитываются исходя из полной стоимости имущества. Важным моментом являются также условия предоставления ссуды. Заемщик — лизингодатель непосредственно не несет ответственности перед кредиторами за возврат ссуды. Он лишь оформляет в пользу кредиторов залог на переданное в лизинг имущество и уступает им право на получение части лизинговых платежей в счет погашения ссуды. Таким образом, основные финансовые риски по сделке несут кредиторы, а ее обеспечением служат имущество и лизинговые платежи. Надо отметить, что сегодня более 85% всех лизинговых сделок в мире строится на основе раздельного лизинга. [14]

3. По типу передаваемого в лизинг имущества различают лизинг движимого имущества, т.е. различных видов технического оборудования, и лизинг недвижимости, т.е. производственных зданий и сооружений.

Новой тенденцией в практике лизинга движимого имущества, получившей развитие в последнее время, является передача в лизинг оборудования, уже находившегося в эксплуатации. Предприятие — собственник имущества самостоятельно или через посредника — лизингодателя предоставляет в лизинг исправно работавшее, но в данный момент простаивающее оборудование. По окончании срока лизинга оборудование возвращается собственнику и может быть поставлено под производственную нагрузку. Предприятие тем самым не только экономит на издержках, но и получает дополнительный доход. Лизингополучателя, в свою очередь, привлекает то, что лизинговые платежи рассчитываются исходя не из первоначальной, а оценочной стоимости оборудования, что существенно удешевляет сделку.

4. По степени окупаемости затрат на лизинговое имущество выделяют лизинг с полной и неполной окупаемостью. Лизинг с полной окупаемостью (full-payout lease) имеет место, когда в течение срока действия одного договора лизингодатель полностью компенсирует затраты на приобретение передаваемого в пользование имущества. При лизинге c неполной окупаемостью (non full-payout lease) компенсируется только часть этих затрат. [17]

5. В зависимости от условий амортизации передаваемого в лизинг имущества различают лизинг с полной и частичной амортизацией. Лизинг с полной амортизацией означает, что срок действия договора лизинга примерно совпадает с нормативным сроком службы имущества и его стоимость полностью списывается за время исполнения договора. Лизинг с неполной амортизацией предполагает, что период действия договора короче срока службы имущества, и позволяет списать только часть его стоимости.

6. По характеру и объему обслуживания передаваемого в лизинг имущества выделяют чистый и так называемый мокрый лизинг. Чистый лизинг (net leasing) имеет место в том случае, когда лизингодатель оказывает только лизинговую услугу, т.е. предоставляет имущество во временное пользование, а его обслуживание и связанные с этим расходы целиком ложатся на лизингополучателя.

“Мокрый” лизинг (wet leasing) или полносервисный (частичносервисный) лизинг характеризует то, что лизингодатель предлагает лизингополучателю различные сопутствующие услуги, связанные с обслуживанием лизингового имущества. Если в лизинг передается оборудование, то такие услуги могут включать его регулярное профилактическое обслуживание, ремонт, страхование и т.п. При лизинге особо сложного оборудования с уникальными техническими характеристиками лизингодатель может брать на себя дополнительные обязательства, включая поставку необходимого сырья и комплектующих, обучение персонала, маркетинг и рекламную поддержку продукции лизингополучателя. Данный вид лизинга является одним из самых дорогостоящих.

7. В зависимости от географического фактора различают внутренний и внешний лизинг. При внутреннем лизинге все участники сделки являются резидентами одной страны. Внешний, или международный лизинг подразумевает, что хотя бы один из участников сделки является резидентом иностранного государства.

Внешний лизинг в свою очередь подразделяют на экспортный и импортный. При экспортном лизинге резидентом иностранного государства является лизингополучатель, а при импортном лизинге — лизингодатель. Для России в настоящее время характерен импортный лизинг.

8. По виду лизинговых платежей выделяют лизинг с денежным платежом (денежный), когда все расчеты между участниками сделки осуществляются только в денежной форме; лизинг с компенсационным платежом (компенсационный), при котором услуги лизингодателя оплачиваются либо поставками товаров, произведенных с использованием лизингового имущества, либо встречными услугами; лизинг со смешанным платежом (смешанный), когда применяется сочетание денежной и компенсационной форм расчетов. В Российской практике лизинговые договора очень часто строятся по схеме компенсационного лизинга.

9. По суммарному размеру лизинговых платежей за весь срок действия договора лизинга на практике различают еще три вида лизинга: мелкий, стандартный и средний.

Мелкий лизинг (до 50000$) широко распространен во многих странах. Предметом таких сделок обычно является непроизводственное оборудование, т.е. незадействованное в процессе производства оборудование - компьютеры, оргтехника, телефонные станции, системы безопасности, оснащение офисных помещений.

В настоящее время в России рынок мелких лизинговых сделок ограничен. Лизинговые компании очень неохотно занимаются мелкими сделками, поскольку при обычном подходе объем работы по оформлению и исполнению любой мелкой сделки не намного меньше, чем объем работы по средней сделке, в то время как масса прибыли гораздо меньше.

Между тем в развитых странах сектор мелких сделок является заметной частью лизинговой индустрии, хотя, например, в Великобритании в самом начале своего становления лизинговые компании ориентировались только на крупные и гораздо реже - средние сделки, как это происходит сегодня в России. Сегодня причина, по которой лизинговые компании стали работать в этом секторе, заключается в том, что они научились работать на нем: заключая большое количество мелких сделок, они получают относительно менее рискованный бизнес, приносящий повышенную норму прибыли.

Стандартный лизинг располагается в диапазоне 50000$-40 млн.$, что соответствует цене таких популярных видов оборудования, как мини-пекарни, завод по разливу воды и др.

Крупные лизинговые сделки (от 40-50 млн.$) ориентированы на объекты, как самолеты, суда, энергетическое оборудование и т.д. Работа в этом секторе рынка требует наличия больших финансовых ресурсов, а также серьезной подготовки специалистов лизинговых компаний, способных создать для отдельных заказчиков специальные финансовые схемы. [6]

В России в отличие от развитых стран рынок крупных лизинговых сделок практически не существует.

В западных странах и в России рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции.

§5. Отличие лизинга от аренды. Преимущества лизинга

Лизинг имеет определенное сходство с арендой. Например, при обычной аренде имущества арендодатель точно так же передает его во временное владение и пользование арендатору за определенное вознаграждение.

Однако лизинг является самостоятельным видом договорных отношений и обладает целым рядом характерных особенностей, отличающих его от аренды.

Во-первых, лизинг отличается от аренды тем, что в сделке, как правило, участвуют три стороны: лизингодатель, лизингополучатель и поставщик (продавец) имущества. При аренде же взаимодействуют только два участника: арендодатель и арендатор.

Во-вторых, предметом договора лизинга является специально приобретенное, а в некоторых случаях даже специально изготовленное имущество. В аренду же обычно сдается имущество, которым арендатор располагает на момент заключения сделки.

В-третьих, выбор необходимого лизингового имущества и его поставщика осуществляется самим лизингополучателем.

В-четвертых, важной отличительной чертой лизинга является невозможность внесения изменений в установленный договором срок, в течение которого стороны обладают гарантированным правовым статусом. Объясняется это тем, что срок договора обязательно соизмеряется с нормативным сроком службы имущества и лежит в основе расчета лизинговых платежей.[8]

Наконец, лизингополучатель в отличие от арендатора может выкупать лизинговое имущество по окончании срока действия договора по заранее согласованной цене.

С помощью лизинга смягчается проблема ограниченности ликвидных средств, затраты на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства для вложения в другие виды активов. Лизингополучатель может зафиксировать в договоре лизинга удобную для себя периодичность лизинговых платежей, а также способ их расчета и форму выплаты.

Лизинговые платежи относятся на себестоимость продукции, что существенно уменьшает налоговую нагрузку предприятия. [11]

Практически на условиях лизинга можно получить объект лизинга «под ключ», предоставив осуществление всех формальностей лизинговой компании, и благодаря этому сконцентрировать усилия на решении других вопросов. Расходы по предоставляемым лизинговой компанией услугам включаются в состав лизинговых платежей.

Немаловажно и то, что риск физического и морального износа оборудования целиком лежит на лизингодателе. Лизингополучатель же при относительно небольших затратах имеет возможность постоянно обновлять свой производственный аппарат.

Подводя итоги можно сказать, что лизинг является сложной формой предпринимательской и финансовой деятельности, которая позволяет сочетать и комбинировать разного рода преимущества (финансовые, налоговые, инвестиционные).

Глава 2. Развитие лизинга в Российской Федерации

§1. Становление лизинга в России

В России лизинг применялся до начала 90-х годов в сравнительно небольших масштабах и лишь в международной торговле. Однако и раньше напрокат сдавались легковые машины, а прокат по своей сущности близок к оперативному лизингу.

В 70- 80-е годы лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения и реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, кузнечно-прессовое, энергетическое оборудование, а также ремонтные мастерские, самолеты, морские суда, автомашины, вычислительная техника на базе ЭВМ и т.д., с использованием специальной формы кредита. Лизинг обычно фиксировался в соглашениях, заключенных между советскими и иностранными партнерами, на определенный срок.

Так, например, разновидностью лизинговой операции, активно применявшейся Минморфлотом СССР, являлся “бербоут - чартер” - наем морского судна без экипажа. Суть этой операции состояла в том, что в соответствии с условиями контракта, заключаемого “Совфрахт” Минморфлота СССР с посреднической фирмой, предоставляющей судно в аренду, на это судно, прибывшее в какой-либо из портов Западной Европы или Японии под флагом третьей страны, направлялся советский экипаж, поднимался флаг Советского Союза и судно поступало в распоряжение советской стороны для эксплуатации. По окончании или до истечения срока аренды по взаимно заключенному соглашению в качестве обязательного условия предусматривалось приобретение корабля арендатором.

Достаточно активно применялся лизинг международных автомобильных перевозок внешнеторговым объединением “Совтрансавто”, которое приобретало за рубежом на условиях аренды с последующей покупкой различные виды грузового автомобильного транспорта: тягачи, рефрижераторные и тентовые полуприцепы, кузова, контейнерные шасси. На условиях аренды в СССР использовались иностранные контейнеры.

Начало современного развития лизинговых операций на отечественном рынке можно отнести к 1988 — 1989 гг. в связи с внедрением арендных форм хозяйствования. Заметным явлением в становлении начальных правил применения лизинга стали Основы законодательства Союза ССР и союзных республик об аренде от 23 ноября 1989 года № 810-1 и письмо Госбанка СССР от 16 февраля 1990 года № 270 “О плане счетов бухгалтерского учета”, в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику. Так, в 1988 г. было создано совместное советско-финское лизинговое СП “Арендмаш” по сдаче в аренду строительной техники инофирмам, работающим в СССР. В том же году было образовано, а с 1989 г. стало действовать АО “Совфинтрейд”, в уставе которого предусматривалось проведение лизинговых операций.

В 1990 г. было создано четыре лизинговые компании: во Владивостоке — Дальневосточная акционерная лизинговая компания “Дальлизинг” (сфера деятельности — лизинг рыболовецких судов, шахтного оборудования); в Нижнем Новгороде — торгово-лизинговое объединение “РОССИЯ” (операции со станочным оборудованием, прокатными станами, электронными системами); в Ярославле — лизинговая компания “Ярославтехлизинг”, а в Санкт-Петербурге — компания “Балтийский лизинг”.

В июле 1991 г. в Санкт-Петербурге появилась компания “Петролизинг”, а в 1992 г. в Москве — компании “Лизингбизнес”, “Межсбер-Юраско лизинг”, “Промстройлизинг”. В том же году образовалось Русское акционерное лизинговое общество — РАЛИО. В 1993 г. в Москве были зарегистрированы Русско-германская лизинговая компания (“РГ Лизинг”) и Русская авиационная акционерная лизинговая компания “Аэролизинг”, а в Пензе — компания “Лизинком”.

В октябре 1994 г. учреждается Российская ассоциация лизинговых компании (Рослизинг), которая является некоммерческой организацией; она призвана выражать и отстаивать интересы профессиональных участников лизингового рынка.

Выполняя поручение Президента Российской Федерации, Правительство России своим постановлением от 29 июня 1995 г. № 633 утвердило Временное положение о лизинге. Этот документ заложил нормативные и методологические основы лизинговой деятельности в нашей стране. [1]

Эффективность лизинга напрямую зависит от гибкости государственной амортизационной политики. В рамках общего курса на повышение роли амортизационных отчислений как одного из основных источников формирования инвестиций постановлением Правительства Российской Федерации от 27 июня 1996 г. № 752 “О государственной поддержке развития лизинговой деятельности в Российской Федерации” был установлен порядок, по которому ко всем видам движимого лизингового имущества, относящегося к активной части основных фондов, мог применяться в соответствии с условиями договора лизинга механизм ускоренной амортизации с коэффициентом 3.

Развивалась методическая база лизинга. Министерством экономики и Министерством финансов Российской Федерации были разработаны типовой устав акционерной лизинговой компании, примерная форма договора о финансовом лизинге, методические рекомендации по расчету лизинговых платежей. Минфин РФ также утвердил инструкцию по бухгалтерскому учету лизинговых операций.

Государственная поддержка способствовала активизации лизинговой деятельности в стране. Увеличивалось число лизинговых компаний, расширялся спектр их услуг. Растущий интерес к лизингу стали проявлять ведущие российские коммерческие банки.

В сентябре 1996 г. Комиссией при Министерстве экономики Российской Федерации были выданы первые 17 лицензий на право заниматься лизинговой деятельностью. С февраля 1997 г. лицензии стали выдавать не только резидентам, но и нерезидентам. К началу 1998 г. были выданы лицензии уже 408 российским и 43 зарубежным компаниям, а к августу 1998 г. (до кризиса) лицензирование прошли 776 лицензиатов, в том числе 710 резидентов и 66 нерезидентов из Австрии, Великобритании, Германии, Италии, Нидерландов, США, Швеции и других стран. К началу 1999 г. лицензии получили 823 компании, из них 753 резидента и 70 нерезидентов. [9]

Внедрение инвестиционного механизма лизинга в экономику России закономерно. В период радикальных экономических реформ у нас в стране возникла огромная потребность в инвестициях в основные средства промышленности и социальной сферы. Устаревший парк машин и оборудования требовал реконструкции и замены. Сделать это в минимальные сроки можно было, только используя современные инвестиционные инструменты, одним из которых является лизинг. Несмотря на несовершенство Российского законодательства и Российской экономики в целом, лизинг в России продолжает развиваться. Активность дальнейшего развития лизинга во многом зависит от совершенствования нормативно-правовой базы в РФ.

§2. Нормативное регулирование лизинга в РФ

Права и обязанности сторон договора лизинга сегодня регулируются гражданским законодательством Российской Федерации, Федеральным законом «О финансовой аренде (лизинге)» от 29 октября 1998 г. N 164-ФЗ и договором лизинга. В Гражданском кодексе этому непосредственно посвящены параграф 1 «Общие положения об аренде» (положения данного параграфа применяются, если иное не установлено правилами ГК РФ о договоре финансовой аренды) и параграф 6 «Финансовая аренда (лизинг)» главы 34 «Аренда».

Федеральным законом «О финансовой аренде (лизинге)» от 29 октября 1998 г. №164-ФЗ предусмотрен внутренний лизинг, в котором лизингодатель и лизингополучатель являются резидентами РФ, и международный лизинг, когда лизингодатель или лизингополучатель не является резидентом РФ.

Права и обязанности участников международного лизинга определены в Федеральном законе N 16-ФЗ от 8 февраля 1998 г. «О присоединении РФ к Конвенции УНИДРУА о международном финансовом лизинге»

Также принимаются во внимание методические рекомендации по расчету лизинговых платежей (утвержденные Министерством экономики РФ 16 апреля 1996 года) [10]

§3. Современное состояние лизингового рынка в России

Глубокие структурные изменения в современной российской экономике заставляют по новому взглянуть на состояние и перспективы развития лизинга в России. В течение короткого времени, по сравнению с Западной Европой, российскими лизинговыми компаниями накоплен значительный практический опыт лизинговой деятельности, сформированы цивилизованные традиции делового общения. Рынок российского лизинга по темпам роста опережает практически все основные финансовые секторы экономики. Поэтому растет не только абсолютный размер лизинговых сделок, но и их роль в экономике России. По своим объемам российский рынок лизинга уже занимает 10-е место в мире. И вместе с тем перевооружение во многих отраслях промышленности, а также бурное развитие новых для лизинга отраслей требует от тех, кто финансирует лизинг, еще большей активности и сулит еще большие объемы бизнеса. [15]

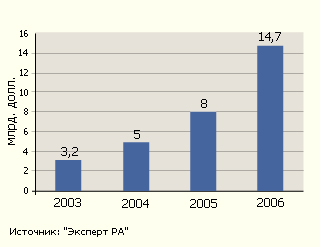

В 2006 г. рынок лизинга, набравший обороты в предыдущие годы, продолжил стремительное развитие. Объем нового бизнеса составил 14,7 млрд. долл., а суммарный портфель лизинговых компаний — 19,5 млрд.долл.

Таблица 1. Основные показатели состояния рынка лизинга

| Показатели | 2003 г. | 2004 г. | 2005 г. | 2006 г. |

| Объем нового бизнеса, млрд долл. | 3,2 | 5,0 | 8,0 | 14,7 |

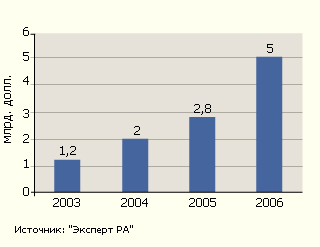

| Объем полученных лизинговых платежей, млрд долл. | 1,2 | 2,0 | 2,8 | 5,0 |

| Объем профинансированных средств млрд долл. | 1,2 | 2,4 | 3,9 | 7,4 |

Доля лизинга в ВВП достигла 1,5% (в 2005г. — 0,99%). В объеме средств, инвестированных в основной капитал, лизинг занял 8,7% (в 2005г. — 5,7%). Лизинговые платежи, полученные лизингодателями в 2006 году превысили 5 млрд.долл. (табл. 1)

График 1. Объем нового бизнеса на рынке лизинга в 2006 году

График 2. Объем полученных лизинговых платежей в 2006 году

Средняя сумма договора лизинга составила в 2006 году примерно 4,5 млн руб. [19]

А в 2007 году объем всех новых лизинговых сделок по итогам первого полугодия, по оценке Российской ассоциации лизинговых компаний, составил 14 млрд долларов. Это почти такой же объем, как за весь 2006 год. Прирост к первому полугодию прошлого года составил 86% — более высокий прирост наблюдался лишь в 2000 году (200%), но тогда он объяснялся восстановлением объема рынка после провала, вызванного финансовым кризисом 1998 года.

Объем сделок во втором полугодии 2007 года составил 10 млрд долларов.

Во втором полугодии действовали две разнонаправленные тенденции. С одной стороны, на рынке лизинга традиционно во втором полугодии заключается больше сделок, чем в первом. С другой стороны, кризис ликвидности затронул ряд лизинговых компаний, вынудив отложить заключение сделок. В то же время эти проблемы коснулись в основном малых лизинговых компаний, преимущественно региональных. В то время как основная доля рынка приходится на несколько десятков крупнейших лизингодателей, которые пока не испытывают проблем с финансированием. Следовательно, в 2007 году кризис ликвидности не слишком сильно снизил темпы прироста рынка. Представители некоторых крупных лизингодателей даже отмечают, что кризис ликвидности позволил им заключать во втором полугодии больше сделок, чем планировалось, за счет обращений клиентов, которые не смогли получить финансирование в банках. Итак, абсолютный размер прироста рынка по итогам 2007 года составил 10 млрд долларов. Это больше, чем размер самого российского рынка лизинга в любой предыдущий год, кроме 2006. Также это больше, чем рынки лизинга ряда средних европейских стран, таких как Швеция, Австрия, Нидерланды, Швейцария, а также таких стран, как Австралия, ЮАР, Турция, Мексика. [21]

"Работать в сфере лизинга стало несколько легче, так как многие компании по достоинству оценили преимущества лизинга, и нет необходимости объяснять, что лизинг — удобный и экономически выгодный финансовый инструмент", — комментирует Вячеслав Савин, генеральный директор ЗАО "МИК". С ним согласен и Павел Голубков, генеральный директор ЛК "Медведь": "Стало намного интереснее работать. Клиенты, понимая все преимущества, стали более ориентированы на лизинг и, как говорится, стали более подкованными. Мы говорим с клиентами на одном языке. А это позволяет всем достигать намеченных целей: клиентам переоснащать мощности и развивать свой бизнес, а нам реализовывать различные, в том числе и крупные инвестиционные и "национальные", проекты, усовершенствуя свою деятельность и свои услуги". [20]

За период с 2003 по 2007 год лизинговый рынок вырос в 10 раз. Сейчас отчетливо прослеживается тенденция перехода от кэптивного обслуживания к рыночным сделкам. Существенно увеличивается количество федеральных лизинговых компаний, ужесточается конкуренция. В то же время в течение последнего года в связи с финансовым кризисом на западном рынке многие лизингодатели лишились доступа к дешевым деньгам, вследствие чего ужесточились требования к клиентам и увеличилась стоимость ведения сделок.

В последние годы произошло сразу несколько событий и изменений, которые существенно повлияли на развитие лизинга в России. Основную роль в этом сыграл финансовый кризис. Но, с другой стороны, рынок лизинга набрал очень высокую «скорость», устанавливая каждый год рекорды роста, и, может быть, именно сейчас пора остановится и оглядеться, что сделано и как. Выбросить «слабые звенья». Перейти от количественного роста к качественному.

Для этого необходимо законодательно сохранить и укрепить инвестиционный характер лизинга и через это обеспечить максимальную защиту инвестора на российском рынке, сделать лизинг более привлекательным для отечественных и зарубежных инвесторов и при этом создать равные условия для всех участников лизинговых отношений, включая компании-нерезиденты РФ.

§4. Модельные расчеты лизинговой сделки

Для лучшего понимания эффективности использования лизинга, приведем сравнительный пример затрат предприятия на приобретение технологического оборудования, которые предприятие должно понести при различных способах финансирования.

Допустим, что это оборудование имеет срок эксплуатации 9 лет. Предположим, что цена этого оборудования, включая НДС, составляет 100 тыс. долл., а эффективность этого оборудования такова, что оно позволяет получать 30 тыс. долл. дохода ежегодно.

1.Приобретение в лизинг

В условия сделки обычно входит предоплата в размере 30% от стоимости оборудования.

Применим коэффициент ускорения амортизации равный трем, что даст срок договора лизинга в три года. Будем считать, что процентная ставка за кредит составляет 20%.

| Стоимость оборудования, включая НДС, USD | 100 000 |

| Срок полной амортизации оборудования, лет | 9 |

| Срок полной амортизации оборудования с применением ускоряющего коэфф. 3, мес. | 36 |

| Предоплата за оборудование 30%, USD | 30 000 |

| Сумма предоставляемого кредита (лизинговая сумма), USD | 70 000 |

| Плата за кредитные ресурсы, % годовых | 20% |

| Кол-во выплат в год | 12 |

| Фактический срок лизингового договора, мес. | 36 |

| Сумма всех процентов по кредиту, USD (представлен расчет) | 21 583 |

| Сумма процентов по кредиту в месяц, USD | 600 |

| Комиссионное вознаграждение лизинговой компании – 6% годовых от балансовой стоимости | 6% |

| НДС | 18% |

| Налог на имущество | 2,0% |

Рассчитаем лизинговые платежи (USD):

| Авансовый платеж | Последующие платежи (ежемесячные) | Всего платежей за три года | |

| Выплаты за оборудование | 25 424 | 1 648 | 84 746 |

| Плата за кредитные ресурсы | 0 | 600 | 21 583 |

| Комиссионное вознаграждение лизинговой компании | 0 | 423 | 15 228 |

| Налог на имущество | 0 | 71 | 2 573 |

| Итого | 25 424 | 2 742 | 124 130 |

| НДС | 4 576 | 493 | 22 343 |

| Всего: |

30 000 |

3 235 |

146 473 |

Таким образом, суммарные затраты, понесенные предприятием за три года при приобретении оборудования через лизинговую компанию, составят 146 473 долл. Эти средства выплачиваются в основном в течение трех лет и не требуют крупных единовременных выплат. Оборудование по истечении этого срока считается полностью амортизированным, и налог на имущество платить далее уже не надо. Лизинговые платежи полностью относятся на себестоимость продукции, поэтому лизингополучатель на сумму лизинговых платежей снижает налогооблагаемую прибыль.

2. Покупка из собственных средств.

Рассмотрим покупку того же оборудования из собственных средств предприятия. Поскольку законодательство позволяет приобретать оборудование только из прибыли, чтобы выделить на оплату оборудования 100 тыс. долл. Потребуется заплатить налог на прибыль в сумме, эквивалентной 31 579 долл. Исходя из оцененной (см. начало страницы) эффективности оборудования предприятие будет иметь ежегодный доход 30 тыс. долл., что будет создавать налогооблагаемую прибыль. Оценим затраты предприятия в течение трех первых лет эксплуатации оборудования, чтобы сравнить эти затраты с затратами по трехлетнему договору лизинга.

|

Стоимость оборудования USD с НДС |

100 000 |

| Поскольку оплата из прибыли, то налог на прибыль к уплате 24%, USD | 31 579 |

| Стоимость оборудования без НДС | 84 746 |

| Срок полной амортизации оборудования, лет | 9 |

| Норма амортизационных отчислений (100/9) | 11,11% |

| Ежегодно на затраты будет относиться амортизация, USD | 9415 |

|

Доход от использования оборудования в год, USD |

30 000 |

| Налогооблагаемая прибыль в год без учета налога на имущество, USD | 20 585 |

|

Расчет для 1-го года: |

|

| Налог на прибыль от финанс. деятельности 24%, USD | 4 584 |

| Налог на имущество 2%, USD | 1 485 |

|

Расчет для 2-го года: |

|

| Налог на прибыль от финанс. деятельности 24%, USD | 4 598 |

| Налог на имущество 2%, USD | 1 428 |

|

Расчет для 3-го года: |

|

| Налог на прибыль от финанс. деятельности 24%, USD | 4 643 |

| Налог на имущество 2%, USD | 1 240 |

|

Всего за 3 года, USD |

149 557 |

|

В том числе затраты из собственных средств в начале первого года |

131 579 |

По окончании трех лет предприятие будет еще шесть лет продолжать платить налог на имущество, что составит еще 3 492 долл., а общая сумма затрат вырастет за срок эксплуатации до 153 049 долл.

3.Покупка оборудования в кредит

Рассчитаем затраты на покупку того же оборудования при схеме финансирования в кредит. Как и при оформлении в лизинг, будем считать, что потребуется задаток в размере 30% от стоимости оборудования, а кредитная ставка составит те же 20% в год. Срок кредитования примем равным трем годам, как и в случае договора лизинга, но кредит погашается не равными долями в течении 3 лет, а единовременно по окончании кредитного договора, т.к. чтоб погасить кредит средства необходимо заработать.

Для упрощения расчетов примем, что ставка рефинансирования ЦБ, увеличенная в 1,1 раза больше 20%, т.е все проценты относим на себестоимость продукции.

По-прежнему будем считать, что оборудование увеличивает выручку предприятия на 30 000 долл. в год.

|

Доход от использования оборудования в год, USD |

30 000 |

| Стоимость оборудования без НДС | 84 746 |

| Срок полной амортизации оборудования, лет | 9 |

| Норма амортизационных отчислений | 11,11% |

| Ежегодно на затраты будет относиться амортизация, USD | 9 415 |

|

Сумма кредита, USD |

70 000 |

| Плата за кредитные ресурсы, % годовых | 20% |

|

Расчет стоимости кредитных ресурсов при ежемесячном погашении |

|

| Срок погашения кредита, через 36 мес. | 36 |

|

Сумма процентов по кредиту в год |

14 000 |

| Налогооблагаемая прибыль в год без учета налога на имущество, USD | 6 585 |

|

Расчет для 1-го года: |

|

| Предоплата за оборудование, USD – внесена из чистой прибыли | 30 000 |

| Налог на прибыль с предоплаты 24%, USD | 9 474 |

| Налог на прибыль от финанс. деятельности 24%, USD | 1 203 |

| Налог на имущество 2%, USD (представлен расчет в приложении) | 1 574 |

| Проценты по кредиту, USD | 14 000 |

|

Расчет для 2-го года: |

|

| Налог на прибыль от финанс. деятельности 24%, USD | 1 238 |

| Налог на имущество 2%, USD (представлен расчет в приложении) | 1 428 |

| Проценты по кредиту, USD | 14 000 |

|

Расчет для 3-го года: |

|

| Налог на прибыль от финанс. деятельности 24%, USD | 1 283 |

| Налог на имущество 2%, USD (представлен расчет в приложении) | 1 240 |

| Проценты по кредиту, USD | 14 000 |

| Основной долг, USD | 70 000 |

| Налог на прибыль для погаш. кредита 24%, USD | 22 105 |

|

Всего за 3 года, USD |

181 545 |

По окончании трех лет предприятие будет еще шесть лет продолжать платить налог на имущество, что составит еще 3 492 долл., а общая сумма затрат вырастет за срок эксплуатации до 185 037 долл.

Мы понимаем, что у клиента возникает закономерный вопрос о корректности сравнения 3-х схем финансирования, ведь в первой (лизинговой) схеме по окончании трехлетнего договора невозможно будет относить на себестоимость ту часть, которая относится на себестоимость в других схемах (9 415 долл. ежегодно), и позволяет тем самым сэкономить на налоге на прибыль (9 415 долл. х 24% = 2 260 долл. ежегодно). Однако, обращаем внимание, что длительный промежуток оставшегося для анализа времени (6 лет) вынудит учитывать временную стоимость денег (дисконтировать с учетом кредитной ставки 20% годовых) не только для недополученной за 6 будущих лет экономии, но и для уже полученной за 3 года экономии; что в конечном итоге сведет экономию до несущественных сумм. Такой подход только затруднит расчеты и понимание сути схем, кардинально не изменит результат, а поэтому можно эту сумму не учитывать.

Вывод

Как видно из приведенных расчетов, приобретение оборудования в лизинг является в нашем случае наиболее выгодной формой покупки оборудования. Договор лизинга позволяет сохранить оборотные средства предприятия, распределить платежи на несколько лет и легально снизить налоговые отчисления.

Заключение

Уже сейчас российский рынок лизинга является крупнейшим в мире из числа развивающихся стран и стран с переходной экономикой. Кроме того, из числа этих стран Россия — единственная в десятке мировых лидеров. Остальные девять стран — развитые. И помимо этого Россия демонстрирует практически беспрецедентный для других стран рост рынка лизинга. В течение последних пяти лет прирост российского рынка лизинга составлял от 40 до 70% ежегодно, в то время как средний рост мирового рынка за десять лет, с 1996 по 2005 год, составлял лишь 3,6% ежегодно. За эти 10 лет мировой рынок лизинга вырос на 35,9%. Российский же рынок лизинга только за 7 лет, с 2000 по 2007 год, вырос в 20 раз, с 1,2 млрд до 24 млрд долларов2. [18]

Совокупность этих факторов позволяет говорить о том, что для крупных иностранных лизингодателей Россия на данный момент является самым привлекательным рынком для инвестиций. Это особенно актуально в контексте перенасыщения и невысоких темпов роста собственных рынков лизинга в основных регионах — традиционных экспортерах лизингового капитала: США, ЕС, Японии.

Даже обычно более успешные конкуренты России в борьбе за привлечение иностранных инвестиций — Китай, Индия и Бразилия — в данном случае заметно уступают российскому лизинговому рынку. Рынки лизинга Китая (4,25 млрд долларов) и Индии (440 млн долларов) не обладают серьезным размером с точки зрения иностранных инвесторов, а их доля в ВВП и суммарных инвестициях этих стран чрезмерно мала (0,19% и 0,06% ВВП соответственно).

Дополнительную привлекательность российскому лизинговому рынку в глазах иностранных инвесторов обеспечивают благоприятное и в целом качественное законодательство о лизинге (к тому же построенное в соответствии с конвенцией УНИДРУА «О международном финансовом лизинге»), крайне низкий уровень неплатежей лизингополучателей (в среднем не более 1%), отсутствие регулятивной нагрузки на лизинговый бизнес (то есть тех нормативов, которые предъявляются к банкам), а также инвестиционный уровень суверенного кредитного рейтинга России. Значительный приток капитала в Россию в 2008 году (42,1 млрд долларов) и ожидание сопоставимого притока в 2009 году также создают благоприятный фон для лизинговых инвестиций.

Приведенный анализ позволяет сделать вывод о том, что в ближайшие годы именно масштабный приток иностранных инвестиций в российский рынок лизинга станет главной движущей силой роста этого рынка.

Целью данной работы было исследование вопросов, раскрывающих основные аспекты лизинговых операций для лучшего понимания сущности инвестиций в виде функционирующего капитала, определение степени влияния тех или иных факторов на рентабельность лизинговой сделки и перспектив развития лизинга в стране.

Проведенное исследование показало, что лизинговая деятельность является перспективным видом бизнеса. Это связано со следующими фактами:

1) Мировым опытом, который показывает, что на долю лизинга в новых инвестициях в оборудование приходится 15-20%.

2) Лизинг является одним из основных источников активизации инвестиционной деятельности, что так важно для нашей экономики.

3) Переориентацией банков с рынка ценных бумаг на инвестиции в производство. При этом лизинг является более привлекательным финансовым механизмом, чем кредит, так как используется исключительно для покупки оборудования, которое к тому же выступает обеспечением сделки.

4) Снижением ставок на рынке заемного капитала и как следствием -удешевлением лизинговой сделки.

5) Большим потенциальным спросом на лизинговые услуги, связанным с потребностью предприятий в обновлении основных фондов и возможностью их осуществить без ощутимых первоначальных затрат.

Конечно, инвестиционные лизинговые проекты крайне сложны. Они предполагают разработку специальных схем финансирования, обеспечения, предоставления гарантий, участия банков, страховых компаний. Вместе с тем высокая результативность лизинговых операций во многих странах мира не может не подтвердиться и на российском рынке, если его, судя по заявлениям Правительства, намереваются интегрировать в мировой рынок.

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом работают не только лизинговые компании, связанные с администрацией регионов, муниципальными банками, федеральными и местными агентствами содействия развитию малого и среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают, что малые и средние предприятия являются клиентами 78% лизинговых компаний. [7]

Развитая лизинговая отрасль расширит возможности финансирования реального сектора экономики, будет способствовать росту внутреннего производства, реализации основных средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние полтора года произошло увеличение объемов банковского кредитования реального сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении этой стратегической задачи, стоящей перед российской экономикой, в переоснащении основных фондов промышленных предприятий.

Подводя итог, можно отметить, что финансовая аренда (лизинг) является более доступным, эффективным и гибким методом привлечения ресурсов по сравнению с банковским кредитом, что достигается за счет эффективного применения норм действующего законодательства. Многие лизингополучатели отмечают, что лизинг существенно удешевляет обновление основных средств и во многих случаях является единственно возможным способом расширения бизнеса.

Список литературы

1. Бочков В. Е., Демин Ю. Н., Ищенко М. М., Лещенко М. И. “Лизинг в России” Издательство: МГИУ, 2005 г.

2. Васильев Н.М., Катырин С.Н., Лепе Л.Н. “Лизинг как механизм развития инвестиций и предпринимательства”,- Москва: Центр международного частного предпринимательства CIPE, 2001, 228с.

3. Волков А.С. “Искусство финанс-я бизнеса. Выбор оптимальных схем”, – М.: Вершина, 2006. – 328 с.

4. Волков Н. Г. Комментарий к Федеральному закону от 29 октября 2000 г. № 164-ФЗ “О лизинге” / Главбух 2006г.- № 22.

5. Газман В.А. "Лизинг. Теория. Практика. Комментарий " М:Фонд "Правовая культура",1997

6. Газман В.А. Финансовый лизинг: Учебное пособие. – М. 2005 – 295 с.;

7. Галиаскаров Ф.М., Идрисов М.М., Миннигулова Д.Б. Лизинг: Учебное пособие. – Уфа: РИО БашГУ, 2007. – 128 с.;

8. Горемыкин В.А. “Лизинг: Практическое учебно-справочное пособие”,— М.: Инфра-М, 1997, 241с.

9. Ивасенко А.Г. Лизинг. Экономическая сущность и перспективы развития. Учебное пособие. - Новосибирск: НГАЭиУ, 1996.

10. Красавина Л.Н. Международные валютно-кредитные и финансовые отношения, М.:”Финансы и статистика”, 1994.

11. Лукин Е.В. Лизинг: бухгалтерский учет и налогообложение Издательство: Журнал "Горячая линия бухгалтера", 2006 г.

12. Муфтиев Г.Г., Галиаскаров Ф.М.: Теоретические основы финансового менеджмента: Учебное пособие. – Уфа: УИ РГТЭУ, 2006. – 124 с.

13. Серегин В.П., Халевинская Е.Д. “Организация, учет и налогообложение лизинговых операций”,- Москва: “Юрист”, 2001, 176с. Стр.16.

13. Талье И., Абашина А. и др. "Аренда и лизинг ",М:ИИД "Филинъ", 1997 г.

14. Шабашев В.А., Федулова Е. А., Кошкин А. В. Лизинг: основы теории и практики. Учебное пособие Издательство: КноРус, 2008 г.

15. Шеленков В. М. Учет лизинговых операций и анализ их эффективности: Учебник. – М.: 2005, 280 с.;

16. Giovanoli M. Le credit-bail en Europe, 1980, 247p.

17. World Leasing Yearbook 2000., 19th edition., Ed. by Christopher Holloway,— London, Euromoney Publication, 2000., 341p.

18. “Лизинг-ревю”, 2007, №1/2,- М.: Издательский дом “Деловая пресса”.

19. Интернет портал www.banki.ru

20.Интернет портал www.leasing.ru

21.Интернет портал www.rosleasing.ru

Перепечатка материалов без ссылки на наш сайт запрещена