Курсовая работа: Налоговое планирование предприятия

Курсовая работа: Налоговое планирование предприятия

Министерство образования и науки Республики Казахстан

Международная бизнес академия

Кафедра «Финансы и маркетинг»

Курсовая работа

По дисциплине: «Финансы»

На тему: «Налоговое планирование предприятия»

Выполнила: ст-ка гр. КФ-06

Оленникова Олеся

Проверил:

преподаватель

Сафрыгина О.А.

Караганда 2008Содержание

Введение

1 Теоретические основы налогового планирования на предприятии

1.1 Понятие и содержание налогового планирования

1.2 Классификация налогового планирования

1.3 Принципы, этапы и уровни налогового планирования на предприятии

2 Налоговое планирование на предприятии АО «Имсталькон»

2.1 Организация налогового планирования на предприятии

2.2 Анализ налогооблагаемой базы и налоговой нагрузки на предприятии ао «имсталькон»

3 Повышение ээфективности налогового планирования на предприятии

Заключение

Список использованных источников

|

|

Введение

Право налогоплательщика принимать меры, направленные на правомерное уменьшение своих налоговых обязательств, основано на праве всех субъектов права защищать свои охраняемые законом права (в первую очередь, право собственности) любыми не запрещенными законом способами.

Поскольку налог - это ничто иное, как безвозмездное изъятие в доход государства определенной части имущества налогоплательщика, естественно, что налогоплательщик вправе избрать способ уплаты налогов, позволяющий уменьшить ’’ущерб", причиненный ему взиманием налогов, воспользовавшись для этих целей всеми допустимыми законом способами.

Необходимость налогового планирования изначально определена современным налоговым законодательством, изначально предусматривающее различные налоговые режимы, в зависимости от статуса налогоплательщика, направлений и результатов его финансово-хозяйственной деятельности, места регистрации и организационной структуры организации налогоплательщика.

Налоговое планирование, вплотную взаимодействуя с такими управленческими функциями, как маркетинг, финансы, учет, кадровая политика, снабжение, в то же время является одним из базовых инструментов генерирования показателей эффективности функционирования предприятия, так как расчет последних без учета налоговых последствий представляется весьма неразумным и иррациональным. Следовательно, налоговое планирование должно стать обязательным инструментарием в менеджменте

Роль налогового планирования в экономике современного предприятия обусловила внимание ученых к исследованию проблемы функционирования налогового планирования. В многочисленных работах по данной проблематике приводится множество дефиниций налогового планирования, указывается место налогового планирования в системе управления предприятием, проявляется роль различных структурных подразделений в налоговом планировании, проецируются различные модели и способы оптимизации и минимизации налогообложения. В то же время необходимо отметить, что проблема планирования налоговых платежей рассматривается в основном с позиций практических рекомендаций руководителям, бухгалтерам, экономистам по налогам, разъясняющих методику законного снижения налоговых отчислений.

Таким образом, планирование налоговых отчислений предприятиями в современный период развития способно стать одной из важнейших и полезнейших функций управления предприятием, которая, к сожалению, пока не имеет должной теоретической обоснованности, а на практике применяется только сугубо в целях уменьшения налоговых выплат в бюджет, без учета существующих функциональных взаимосвязей во внутренней организационной структуре предприятия, носит бессистемный характер. Все выше изложенное обусловливает актуальность темы настоящей работы.

Цель данной курсовой работы – изучение налогового планирования предприятия.

В соответствии с целью определены задачи курсовой работы:

- рассмотреть теоретические основ налогового планирования на предприятии;

- изучить налоговое планирование на предприятии АО «Имсталькон»;

- исследовать аспекты налоговой оптимизации на предприятиях.

Объектом изучения являются практические материалы действующего предприятия АО «Имсталькон». Основным видом деятельности предприятия является производство и реализация металлоконструкций.

Теоретической и методологической основой послужили труды и Указы президента Республики Казахстан, Законы Республики Казахстан, постановления правительства Республики Казахстан, монографические труды отечественных и зарубежных ученых в области финансов и экономики.

1 Теоретические основы налогового планирования на предприятии

1.1 Понятие и содержание налогового планирования

Налоговое планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия. В условиях жестокой фискальной политики российского государства на фоне продолжающего экономического кризиса и сокращения материального производства налоговое планирование позволяет предприятию выжить.

Под налоговым планированием понимаются способы выбора "оптимального" сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства.

Любой подход к проблеме экономии и риска вынуждает применять комплекс специальных мер по маневрированию в "налоговых воротах" и адаптации к непостоянству законодательства и регламентирующих документов. Активная деятельность в этом направлении при справедливом ужесточении налогового контроля немыслима без понимания принципов налогового планирования вне зависимости от конкретно приводимых примеров. [11, c.115]

Налоговое планирование можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Очевидно, что в идеале такое планирование должно быть перспективным, поскольку многие решения, принимаемые в рамках проведения сделок особенно при проведении крупных инвестиционных программ, весьма дорогостоящи, и их "компенсация" может повлечь за собой крупные финансовые потери.

Поэтому налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по тем или иным вопросам, проектах налоговых законов, направлениях и содержании готовящихся налоговых реформ, а также на анализе направлений налоговой политики, проводимой правительством. Информацию по этим вопросам можно получить из материалов, публикуемых в прессе, местных органов управления, электронных правовых информационных систем и т.д.

Эффективность налогового планирования всегда следует соотносить с затратами на его проведение. Следует также соотносить цели налогового планирования со стратегическими (коммерческими) приоритетами организации.

Необходимость и объем налогового планирования напрямую связан с тяжестью налогового бремени в той или налоговой юрисдикции.

Налоговое планирование является одной из главных составляющих частей процесса финансового планирования, основной задачей которой является предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности по отношению к конкретной сделке или проекту (группе сделок) в зависимости от различных правовых форм ее реализации.

Налоговое планирование при его правильной организации дает возможность предприятию: [6, c. 140]

- придерживаться налогового законодательства путем правильности расчета налогов, сборов и других платежей налогового характера;

- свести к минимуму налоговые обязательства;

- максимально увеличить прибыль;

- разработать структуру взаимовыгодных соглашений с поставщиками и заказчиками;

- эффективно руководить денежными потоками;

- избегать штрафных санкций.

Налоговое планирование целесообразное всегда: и когда предприятие процветает, и когда оно балансирует на гране рентабельности или, что худшее, на гране банкротства. При грамотном подходе улучшение финансового состояния предприятия не будет связано с налоговыми нарушениями.

1.2 Классификация налогового планирования

Налоговое планирование могут осуществлять как граждане - субъекты предпринимательской деятельности, так и юридические лица. В последнем случае особенности оптимизации налогообложения будут зависеть от того, к какой сфере деятельности принадлежит предприятие (так называемая отраслевая оптимизация имеет свои конкретные инструменты и методы, присущие конкретному виду деятельности, - производственное предприятие, торговое, посредническое, финансово-кредитное и т.п.), а также от размеров самого предприятия (маленькое, среднее, большое).

В зависимости от организационной структуры субъекта предпринимательства налоговое планирование бывает индивидуальное и корпоративное. Особенностью корпоративного налогового планирования является возможность использования гибкой структуры корпорации для перераспределения прибыли между соответствующими структурными единицами, которые входят в состав корпорации. Индивидуальное налоговое планирование реализуется субъектами предпринимательства, которые не имеют корпоративной структуры, и субъектами предпринимательства, которые осуществляют деятельность без создания юридического лица.[7, c. 9]

В зависимости от характера управленческих решений налоговое планирование разделяют на:

- текущий налоговый контроль - мероприятия ежедневного мониторинга изменения законодательной базы

- контроль правильности вычисления и перечисления налоговых обязательств, а также исследование причин разных изменений среднестатистических показателей предприятия;

- текущее налоговое планирование - мероприятия из текущей оптимизации налогообложения, складывание типичных схем хозяйственных операций и реализации соглашений;

- стратегическое налоговое планирование (вариационно-налоговый анализ) - составление прогнозов налоговых обязательств предприятия, а также схем реализации мероприятий по снижению налоговой нагрузки на предприятие.

В зависимости от инструментов, которые используют в налоговом планировании, оно может базироваться на:

- использовании налоговых льгот - полное или частичное освобождение субъектов предпринимательства от уплаты определенных налогов, связанное с определенной деятельностью или производством определенной продукции,

- использовании налоговых лазеек - отдельных вопросов предпринимательской деятельности, не урегулированных налоговым законодательством,

- использовании специально разработанных схем, оптимизации налоговых платежей, которые обычно и являются основным инструментом налогового планирования.

Налоговое планирование может базироваться и на прямых нарушениях налогового законодательства, но тогда оно перестает отвечать основным принципам, которые лежат в основе этого планирования.

В зависимости от действенности субъектов налогового планирования относительно использования возможных инструментов, оно делится на пассивное и активное. В основе пассивного налогового планирования лежит альтернативная оптимизация. Такая оптимизация возможна тогда, когда в налоговом законодательстве существует две и больше альтернативных нормы, а целесообразность использования какой-либо из них решает специалист предприятия или физическое лицо - налогоплательщик. Примером пассивного налогового планирования может быть решение вопроса относительно целесообразности перехода на упрощенную систему налогообложения субъекта малого предпринимательства. К активному налоговому планированию относят специфические методы планирования деятельности предприятия с использованием специально разработанных оптимизационных схем.[7, c. 11]

Налоговая схема деятельности каждого предприятия в общем, как и реализации каждого отдельного соглашения в частности, является индивидуальной и требует предварительного планирования и расчетов. Элементы налогового планирования, даже если оно специально не организовывается и не реализуется, присутствуют в деятельности каждого предприятия и каждого предпринимателя. Человек, который только-только становится на путь предпринимательской деятельности и решает, в какой форме эту деятельность осуществлять - быть предпринимателем без создания юридического лица или регистрировать предприятие - уже занимается налоговым планированием, поскольку, просчитывая затраты, связанные с приобретением патента или регистрацией предприятия, он одновременно считает и налоги, которые будет платить в первом и во втором случаях.

В крупных организационных предпринимательских структурах следует формировать специальные отделы налогового планирования.

В состав этих подразделений (групп или отделов) целесообразно вводить:

- финансистов, которые разрабатывают схемы налогового планирования и оценивают их возможную эффективность;

- бухгалтеров - анализируют возможность отображения таких схем в бухгалтерском учете в соответствии с нормами действующего налогового законодательства и положений (стандартов) бухгалтерского учета;

- юристов - готовят необходимые документы для оформления и выполнения соглашений, а также анализируют схемы налогового планирования с точки зрения их правовой защищенности с учетом норм налогов, финансового, хозяйственного, гражданского и международного права. [12, c. 41]

В случае если отдел налогового планирования на предприятии не создается, к реализации отдельных схем по минимизации налоговых платежей целесообразно привлекать, кроме руководителя предприятия, юриста, бухгалтера и специалиста по налоговому планированию.

Каждый из участников оптимизации налоговых платежей выполняет четко определенные функции:

- руководитель предприятия принимает решение относительно целесообразности определенной деятельности или схемы, дает юристу и бухгалтеру распоряжения относительно фактических условий реализации и ожидаемых результатов налоговой оптимизации

- юрист анализирует правовые аспекты соглашения и его соответствие законодательству, согласовывает особенности реализации соглашения с контрагентами

- бухгалтер осуществляет расчеты финансовых параметров, порядок их отражения в бухгалтерском учете и налоговой отчетности, расчет налогов, которые следует уплатить

- специалист по налоговому планированию оценивает всю информацию, которая поступила от руководителя, юриста и бухгалтера и дает заключение относительно возможности и целесообразности реализации такой схемы (рисунок 1).

Рисунок 1 - Виды налогового планирования

1.3 Принципы, этапы и уровни налогового планирования на предприятии

Налоговое планирование конкретного субъекта предпринимательской деятельности - это выбор оптимального, с точки зрения конкретного налогоплательщика, сочетания и построения правовых форм деятельности в целях снижения налогового бремени в рамках действующего налогового законодательства.

Назовем основные принципы налогового планирования, которые можно сформулировать следующим образом:

1) законность, то есть соответствие действующему законодательству;

2) знание и подробное изучение позиции налоговых органов, а также судебной практики по тем аспектам налоговых правоотношений, которых касается оптимизация;

3) перспективность. Налогоплательщик должен предвидеть последствия некорректного применения различных методов и схем налоговой оптимизации, которые могут повлечь за собой крупные финансовые потери;

4) этапность планирования;

5) предварительный расчет финансовых последствий планирования (расчет вариантов сумм налогов, в том числе с оборота, по результатам общей деятельности по отношению к конкретной сделке или проекту в зависимости от различных правовых форм ее реализации);

6) индивидуальность налогового планирования. Налоговая схема работы каждой организации и финансовая схема каждой сделки во многом уникальны, и практические советы могут даваться в каждом конкретном случае после предварительной правовой экспертизы специалистов;

7) коллегиальность в принятии решений о методах и формах налоговой оптимизации. Специалисты отмечают, что процесс налоговой оптимизации - это:

- совместная работа бухгалтера, юриста и руководителя (менеджера);

- постоянный поиск новых оригинальных решений и схем работы организации;

- постоянное изучение специальной литературы, изучение и анализ опыта других организаций этого профиля и смежных сфер бизнеса. [14, c. 54]

Процесс налогового планирования на предприятии можно разбить на несколько этапов.

1. Принятие решения. На основе подготовленной информации первый руководитель или его заместители осуществляют акт решения;

2. Подготовка решения. Комплексная подготовка решения с привлечением указанных в матрице подразделений или должностных лиц;

3. Участие в подготовке решения, заключающегося в подготовке отдельных вопросов или информации по поручению подразделений или должностного лица, ответственного за подготовку решения;

4. Обязательное согласование на стадии подготовки решения или его принятия;

5. Исполнение решения;

6. Контроль исполнения решения.

Помимо создания адекватной сегодняшним экономическим реалиям структуры налогового планирования, определения полномочий и требований к участникам процесса планирования налоговых платежей, для успешной постановки деятельности по планированию налогов необходимо наличие финансовых, материально-технических и интеллектуальных ресурсов, которые формируются при составлении ежегодного налогового плана.

Материально-технические ресурсы, задействованные в процессе налогового планирования, определяются до создания группы планирования мероприятий по оптимизации налогового портфеля, и формируются из двух частей: первая часть состоит из элементов материально-технической базы, находящейся в распоряжении тех подразделений предприятия, сотрудники которых заняты планированием налоговых платежей; вторая часть создается специально в целях функционирования налоговой группы. Среди всего перечня материально-технических ресурсов, необходимых для успешного осуществления функций налогового планирования, существенное место должны занимать: обеспечение налоговой группы современными информационно-вычислительными комплексами, необходимыми для применения статистико-математических методов определения вариантов распределения мероприятий по налоговой оптимизации; использование в процессе работы обширного библиотечного фонда, состоящего из нормативной, научной, практической и периодической литературы; применение баз данных законодательства РК, облегчающих поиск необходимой документации нормативно-правового характера.

Финансовая база организации налогового планирования формируется исходя из потребностей в осуществлении мероприятий по налоговой оптимизации. Кроме того, руководство предприятия должно сформировать политику стимулирования работников налогового сектора за достижение положительных результатов процесса налогового планирования.

В целях повышения интеллектуального уровня специалистов системы налогового планирования составляется график участия в тематических семинарах, конференциях, учебных курсах, курсах повышения квалификации, на что отводятся дополнительные финансовые ресурсы. Указанный график также входит в налоговый план предприятия.

Таким образом, налоговый план предприятия должен иметь следующие разделы:

1. Календарь налогоплательщика по каждому налогу;

2. Перечень мероприятий по оптимизации налоговых потоков, временные параметры реализации оптимизационных мероприятий, ответственные исполнители, ресурсы и инструментарий, необходимые для реализации указанных мероприятий;

3. График налоговых выплат с учетом применения мероприятий по оптимизации налогового портфеля и налоговых льгот по конкретным налогам;

4. График повышения квалификации специалистов налоговой сферы;

5. Иные вопросы.

Заключительным этапом постановки налогового планирования на предприятии является организация работы по формированию, ведению и хранению базы данных планово-экономической информации, внесению изменений в справочную и нормативную информацию, используемую при обработке налоговых данных.

Налоговое планирование предусматривает несколько уровней, каждый из которых требует определенных знаний и навыков:

- уровень первый - выучить налоговые законы и научиться своевременно и правильно платить налоговые платежи. Для этого нужно знать только перечень всех налогов и сборов, их объекты налогообложения, ставки, источник и сроки уплаты. Вычислить базу налогообложения, умножить ее на ставку и отнести за счет соответствующего источника - это все, что нужно сделать, чтобы налог был начислен. При принятии решения относительно осуществления любой хозяйственной операции следует внимательно выучить законодательное поле и пользоваться только официальными нормативными документами;

- уровень второй - научиться оптимально платить налоговые платежи (планировать соразмерность доходов и затрат в одном налоговом периоде, избегать дебиторской задолженности, то есть не платить лишнего), анализировать финансовое состояние предприятия;

- уровень третий - научиться платить минимально, используя законные методы уменьшения налогового давления.

Таким образом, эффективность налогового планирования значительно повышается при условии правильной и целенаправленной организации, которая предусматривает формирование коллектива людей, которые будут заниматься этой работой, разработкой плана, целей и задач налогового планирования, а также разработкой и реализацией схем минимизации налоговых платежей.

2 Налоговое планирование на предприятии АО «Имсталькон»

2.1 Организация налогового планирования на предприятии

АО «Имсталькон» на протяжении многих лет является ведущим предприятием по изготовлению строительных металлоконструкций. Выпуск металлоконструкций освоен в 1963 году – с момента пуска завода в производство. Кроме типовых строительных металлоконструкций завод специализируется на выпуске сложных, нетрадиционных металлоконструкций. КЗМК производит следующие строительные металлоконструкции: каркасы зданий и сооружений всех отраслей народного хозяйства, конструкции жилых и общественных зданий и специальных сооружений, металлоконструкции автодорожных, железнодорожных и пешеходных мостов, нестандартное оборудование большинства отраслей промышленного производства, а также кислород технический и медицинский.

Размер объявленного уставного капитала общества равен выпущенному (оплаченному) уставному капиталу Общества, состоит из вкладов акционеров и составляет 300 000 000 тг. Уставный фонд разделен на 1 500 000 шт. акций номинальной стоимостью 200 тг.

В таблице 2.1 отраженны данные объема товарной и реализованной продукции за 2006 и 2007 гг. в денежном выражении.

Таблица 2.1 - Объем товарной продукции за 2006 и 2007 гг тыс.тг

| №п/п | Наименование | 2006 | 2007 | Темп роста, |

| 1 | Товарная продукция | 1 655 536 | 2 278 144 | 137,6 |

| в т.ч. металлоконструкции | 1 620 287 | 2 241 041 | 138,3 | |

| прочие м/к | 11 691 | 16 482 | 141,0 | |

| кислород | 22 885 | 18 958 | 82,8 | |

| теплоэнергия | 673 | 1 663 | 247,1 | |

| 2 | Реализация товарной продукции | 1 578 989 | 2 292 391 | 145,2 |

В 2007 г. на основании заключенных договоров произведено товарной продукции на сумму 2 278 144 тыс.тг, что составляет 137,6 % товарной продукции 2006 г., т.е. товарная продукция в 2007 г. увеличилась на 622 608 тыс. тг., или на 37,6%.

Сумма задолженности по расчетам с бюджетом на начало года составила 49929 тыс.тг., из них отсроченная по решению Правительства РК – 33131,2 тыс.тг. Начислено налогов за 2007 год 176675 тыс.тг. в т.ч. социальный налог – 60893 тыс.тг., земельный налог – 2397 тыс.тг., налог на имущество – 2557 тыс.тг., налог на транспортные средства – 222 тыс.тг., по зоне отдыха – 268 тыс.тг., уплачено – 157559 тыс.тг. Начислено пени за несвоевременную оплату налогов в сумме 228 тыс.тг., уплачено – 240 тыс.тг. Остаток задолженности на конец года по налогам составил 63139 тыс.тг. из них отсроченных налогов – 33131,2 тыс.тг..

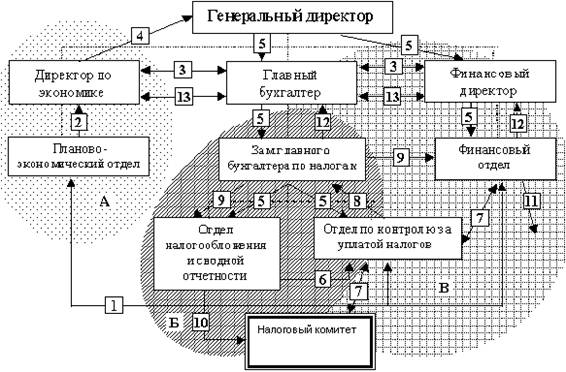

Организационная структура налогового планирования на АО “Имсталькон” представлена на рисунке 2.

Рисунок 2 - Организационная структура налогового планирования АО “Имсталькон”

Организационная структура налогового планирования на АО “Имсталькон” строится исходя из функционального состава планирования налоговых платежей: собственно планирования (на рисунке 1 - область А), реализации плана (область Б) и контроля за реализацией плана (область В), а также в соответствии с выбранным на предприятии линейно-функциональным принципом построения управленческих взаимосвязей.

Планирование налоговых отчислений производится в рамках разработки годовой производственной программы, которая формируется планово-экономическим отделом совместно в области прогнозирования налоговых выплат с финансовым отделом и отделом по контролю за уплатой налогов (управленческая связь 1). При этом с отделом по контролю за уплатой налогов согласовывается график уплаты текущих налогов, а также погашение реструктурированной задолженности; финансовый отдел предоставляет информацию касательно прогнозов наличия финансовых ресурсов на дату запланированной уплаты налоговых платежей. Сверстанный план производства передается в порядке согласования директору по экономике (2), который критически анализирует его совместно, в части исчисления налоговых платежей, с главным бухгалтером и финансовым директором (3), вносит коррективы и утверждает у генерального директора (внешнего управляющего) (4). Утвержденная производственная программа передается на исполнение (5).

Следующий этап - реализация запланированных показателей. Отдел налогообложения и сводной отчетности исчисляет и закрепляет в бухгалтерском учете налоговые платежи, формирует бухгалтерскую отчетность, заполняет налоговые декларации, которые передаются на оценку в отдел контроля за уплатой налогов (6). Отдел контроля за уплатой налогов в необходимых случаях согласовывает данные отдела налогообложения и сводной отчетности с данными налогового органа либо получает консультации в последнем относительно возникших вопросов при анализе деклараций (7). Кроме того, изучается возможность уплаты исчисленных платежей финансовой службой (7), учитывая дефицит ликвидности, испытываемый предприятием. В дальнейшем бухгалтерская и налоговая отчетность утверждается у заместителя главного бухгалтера по налогам (8), подписывается главным бухгалтером и направляется отделом налогообложения и сводной отчетности в Налоговой Комитет (10). Финансовая служба производит уплату налогов (11) по распоряжению заместителя главного бухгалтера по налогам (9), согласованному с финансовым директором.

Контроль за правильностью исчисления налогооблагаемой базы осуществляется отделом по контролю за уплатой налогов в процессе непосредственной реализации налогового плана. Контроль за эффективностью реализации запланированных действий производится на основании данных, предоставленных заместителем главного бухгалтера и финансовым отделом независимо друг от друга (12), совместными усилиями директора по экономике, главного бухгалтера и финансового директора (13).

Таким образом, в процедуре налогового планирования на АО «Имсталькон» задействованы два отдела главной бухгалтерии, непосредственно ответственные за налоговую политику предприятия: отдел по контролю за уплатой налогов и отдел налогообложения и сводной отчетности.

Состав отдела по контролю за уплатой налогов насчитывает 5 человек. Функции отдела:

- разработка плана налоговых отчислений в соответствии с порядком, предусмотренным действующим законодательством, а также на основе информации о производственных возможностях, предоставляемых ПЭО, наличии денежных ресурсов (финансовый план) и данных налогового и бухгалтерского учета;

- контроль за правильностью ведения налогового учета и заполнения налоговых деклараций, справок и другой обязательной документации, представляемой в налоговые органы;

- реструктуризация налоговой задолженности предприятия;

- разработка финансовых схем по оптимизации налоговых платежей предприятия;

- контроль за своевременностью уплаты налоговых платежей финансовой службой;

- анализ действующего налогового законодательства, рекомендации по результатам проведенного анализа всем заинтересованным лицам;

- взаимоотношения с налоговыми органами всех уровней, органами налоговой полиции, таможни при проведении последними выездных и камеральных налоговых проверок, расследовании уголовных дел, возбужденных в связи с неуплатой налоговых платежей, а также при разрешении спорных и требующих неоднозначного разрешения вопросов налогообложения;

- регулярное предоставление руководству предприятия сведений о задолженности в бюджет и внебюджетные фонды по налоговым платежам.

Все специалисты отдела имеют высшее образование, постоянно повышают свою квалификацию, посещая тематические семинары, проводимые сторонними организациями, изучая периодическую и научно-практическую литературу.

Отделу налогообложения и сводной отчетности вменены следующие обязанности:

- отражение на счетах бухгалтерского учета предприятия операций по налогообложению;

- расчет в соответствии с данными бухгалтерского учета налоговых платежей, причитающихся к уплате в бюджет в отчетном периоде;

- подготовка и предоставление в налоговые органы и органы статистики налоговой и бухгалтерской отчетности.

Отдел состоит из начальника, двух заместителей начальника, соответственно возглавляющих бюро составления отчетности и бюро учета. В бюро составления отчетности, помимо начальника бюро (заместителя начальника отдела), - 2 экономиста, один из которых имеет высшее образование, другой - среднее специальное. В бюро учета - 5 бухгалтеров, имеющих среднее специальное бухгалтерское образование. Руководящий состав отдела имеет высшее образование.

Специалисты отдела налогообложения и сводной отчетности ежегодно посещают тренинги и семинары, проводимые под методическим руководством сотрудников отдела по контролю за уплатой налогов с привлечением специалистов финансового, юридического, планово-экономического отделов, заместителя главного бухгалтера и, иногда, сторонних консультантов, в качестве которых выступают эксперты аудиторской фирмы ТОО “Плюс-Аудит».

Кроме того, ТОО “Плюс-Аудит ” по мере возникновения проблемных ситуаций консультирует предприятие по сложным вопросам налогообложения.

Среди инструментов налогового планирования, применяемых на предприятии, можно выделить: периодические издания: «Бюллетень Бухгалтера», «Главбух», «Файл бухгалтера», «Баланс», «Учет и финансы».

При планировании налоговых платежей на АО “Имсталькон” применяют следующие мероприятия по оптимизации налогового портфеля:

- метод отсрочки налогового платежа;

- метод делегирования налоговой ответственности предприятию-сателлиту - в настоящее время наиболее значимые активы предприятия переводятся в бридж-структуру с целью создания нового, не отягощенного прежними долгами, в том числе и перед бюджетом, предприятия;

- метод принятия учетной политики с максимальным использованием предоставленных возможностей для снижения размера налоговых платежей;

- метод применения законодательно установленных льгот и преференций для различных отраслей народного хозяйства и групп налогоплательщиков;

- метод расчетов с бюджетом поставкой продукции по завышенным ценам.

2.2 Анализ налогооблагаемой базы и налоговой нагрузки на предприятии АО «Имсталькон»

На первом этапе для определения налогооблагаемой базы для основных налогов предприятия: налога на имущество, НДС и налога на прибыль, рассмотрим коэффициенты прироста имущества, выручки и от реализации и прибыли предприятия за период 2006-2007 гг.

Данные отразим в таблице 2.2.

Таблица 2.2 Коэффициенты прироста имущества, выручки от реализации и прибыли предприятия

| Показатели | 2006 г. | 2007 г. | Коэффициент прироста показателя |

| 1 | 2 | 3 | 4 |

| 1. Среднегодовая стоимость имущества (активов), тыс.тг | 1399520 | 2107057 | 1,5 |

| 2. Выручка от реализации продукции, тыс.тг | 1578989 | 2292391 | 1,45 |

| 3. Прибыль до налогообложения | 72557 | 155237 | 2,14 |

Проводя анализ полученных данных, можно отметить, что среднегодовая стоимость имущества за анализируемый период возросла и составила 2107057 тыс.тг., коэффициент прироста составил 1,5, что можно интерпретировать как рост на 50%.

Выручка от реализации продукции также имела тенденцию к росту и составила в 2007 г. 2292391 тыс.тг, коэффициент прироста составил 1,45.

Прибыль, полученная предприятием в 2007 г., возросла в абсолютном выражении на 82680 тыс.тг., соответственно коэффициент прироста показателя в 2007 году составил 2,14, то есть можно высказать мнение о значительном росте налогооблагаемой базы по налогу на прибыль.

Проведем анализ налогового поля предприятия, для этого составим таблицу 2.3, в которой отразим такие данные по налогам как: ставка; сроки уплаты.

Таблица 2.3 Налоговое поле АО Имсталькон» на 2007 год

| Наименование налога | Налоговая база | Ставка | Срок уплаты |

| 1 | 2 | 3 | 4 |

| Налог на прибыль | гл.15 НК РК | 30% | Каждый месяц до 20 числа |

| Налог на имущество | Среднегодовая остаточная стоимость объектов обложения, определяемая по данным бухгалтерского учета | 1% |

Текущие платежи до 20 февраля до 20 мая до 20 августа до 20 ноября |

| НДС | 13% | Каждый месяц до 20 числа | |

| Налог на доходы физ.лиц | Доходы работников, уменьшенные на сумму налоговых вычетов | 10% | Каждый месяц до 20 числа |

| Социальный налог | гл.50 НК РК | регрессивная шкала налога со ставками от 13 до 5 % | Каждый месяц до 20 числа |

| Транспортный налог | гл. 57 НК РК | гл. 58 НК РК | до 1 июля |

Отметим, что составляемое налоговое поле включает налоги, уплачиваемые предприятием АО «Имсталькон» в 2007 г. Поэтому налоговое поле предприятия не является постоянным. Ввиду постоянных изменений в части налогового законодательства могут происходить значительные изменения в части исчисления и уплаты налога.

Так, например, на следующий налоговый период 2009 год произойдут изменения следующего плана:

- понижение ставки налога на добавленную стоимость с 13 до 12 %.

- ставка корпоративного подоходного налога будет снижена с 30% до 20%.

- переход от регрессивной шкалы налога со ставками от 13 до 5 процентов к плоской шкале со ставкой на уровне 11%;

- в качестве объекта обложения налогом на имущество будет выступать не основные средства и нематериальные активы, а только недвижимость.

Одним из показателем эффективной работы предприятия, и в том числе оптимизации налогов, является размер налоговой нагрузки на предприятие.

Для определения уровня совокупной налоговой нагрузки нам необходимо рассчитать отношение суммы всех налогов, уплаченных предприятием, к общей сумме доходов, полученной предприятием. Данные отразим в таблице 2.4.

Таблица 2.4 Уровень совокупной налоговой нагрузки предприятия АО «Имсталькон»

| Показатели | 2006 год | 2007 год | Отклонение (+/-) | Темп прироста, % |

| 1 | 2 | 3 | 4 | 5 |

| Общая величина доходов предприятия, тыс.тг | 1 578 989 | 2 292 391 | +713402 | 45 |

| Налоговые платежи, тыс.тг | 49929 | 176675 | +126746 | 254 |

| Уровень совокупной налоговой нагрузки предприятия, % | 3,2 | 7,7 | 4,5 | 140 |

Отметим, что такой показатель как общая величина доходов предприятия определили как сумму выручки от реализации с учетом НДС и прочих налогов, а также прочих доходов.

Анализируя представленные в таблице 2.4 данные, следует отметить что за анализируемый период уровень налоговой нагрузки на предприятие имел тенденцию к росту и составил в 2007 г. 7,7 %, что на 4,5 % больше аналогичного показателя в 2006 г.

Данные таблицы 2.4 позволяют оценить влияние общей величины доходов предприятия и суммы налоговых платежей на уровень совокупной налоговой нагрузки. Так, учитывая, что темп прироста доходов составил 45%, а темп прироста налоговых платежей – 254 %, можно сделать вывод о том, что причиной уменьшения налоговой нагрузки стал менее быстрый рост общих доходов предприятия в сравнении с резким ростом размера налоговых платежей.

Таким образом, был проведен анализ налогового планирования на предприятии АО «Имсталькон». Была изучена организационная структура налогового планирования на предприятии АО «Имсталькон», а также проведен анализ налогооблагаемой базы, налогового поля и налоговой нагрузки.

3 Повышение ээфективности налогового планирования на предприятии

Налоговое планирование является одной из главных составляющих частей процесса финансового планирования, основной задачей которой является предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности по отношению к конкретной сделке или проекту (группе сделок) в зависимости от различных правовых форм ее реализации.

Налоговая оптимизация - процесс, связанных с достижением определенных пропорций всех финансовых аспектов сделки или проекта.

Существует распространенное мнение, что оптимизация проводится только с целью максимального законного снижения налогов. В этом случае ее часто называют налоговой минимизацией. [15,c. 54]

Налоговая оптимизация - обычно под этим термином понимается деятельность, реализуемая налогоплательщиком с целью снижения налоговых выплат.

Определение оптимальных объемов налоговых платежей - проблема каждого конкретного предприятия или физического лица. Действия компании по определению оптимальных объемов называют системой корпоративного налогового менеджмента. При этом на практике минимальные выплаты оказываются не всегда оптимальными. Например, предприятие, выделяющееся из общей массы слишком маленькими выплатами, рискует навлечь на себя дополнительные проверки, что чревато дополнительными издержками. Налоговый менеджмент предполагает оптимизацию бремени и структуры налогов со всех точек зрения.

Оптимизация налогов - это только часть более крупной - главной - задачи, стоящей перед финансовым менеджментом (финансовым управлением предприятием). Главная задача финансового менеджмента - финансовая оптимизация, т. е. выбор наилучшего пути управления финансовыми ресурсами предприятия, а также привлечение внешних источников финансирования.[21, c.7]

Существует некая усредненная статическая модель деятельности организации, которая может быть рассчитана государственными органами на основании средних данных по региону для предприятий различных типов и сфер деятельности. Разработанные поведенческие модели с соответствующими экономическими параметрами, которые рассчитываются на основании обработки статистических данных, описывают работу предприятий и организаций.

В практике работы часто встречаются случаи, когда необходимо проведение работ по составлению сбалансированных налоговых отчислений, в первую очередь связанное с существующими негласными нормативами сумм платежей в бюджет по разным налогам, которые могут быть взаимно зачтены.

Оптимизация налогообложения предполагает: минимизацию налоговых выплат (в долгосрочном и краткосрочном периоде при любом выпуске) и недопущение штрафных санкций со стороны фискальных органов, что достигается правильностью начисления и своевременностью уплаты налогов.

«Минимизация налогов» - термин, который вводит в заблуждение. В действительности, конечно, целью должна быть не минимизация (снижение) налогов, а увеличение прибыли предприятия после налогообложения. [15,c.57]

В результате складывается казусная ситуация: корпоративные менеджеры, которые должны стремиться увеличить размер чистой прибыли, с помощью юристов, бухгалтеров и финансовых консультантов прилагают нередко значительные усилия для того, чтобы уменьшить размер «прибыли для целей налогообложения».

Цель минимизации налогов - не уменьшение какого-нибудь налога как такового, а увеличение всех финансовых ресурсов предприятия. Оптимизация налоговой политики предприятия позволяет избежать переплаты налогов в каждый данный момент времени, пусть не намного, но, как известно, сегодняшние деньги гораздо дороже завтрашних. В условиях высоких налоговых ставок неправильный или недостаточный учет налогового фактора может привести к весьма неблагоприятным последствиям или даже вызвать банкротство предприятия. Ситуация, когда предприятие платит налоги «в лоб», т. е. следуя букве закона формально, без привязки к особенностям собственного бизнеса, встречается все реже и свидетельствует о том, что над налогами на предприятии никто не работал.

Сокращение налоговых выплат лишь на первый взгляд ведет к увеличению размера прибыли предприятия. Эта зависимость не всегда бывает такой прямой и непосредственной. Вполне возможно, что сокращение одних налогов приведет к увеличению других, а также к финансовым санкциям со стороны контролирующих органов. Поэтому наиболее эффективным способом увеличения прибыльности является не механическое сокращение налогов, а построение эффективной системы управления предприятием; как показывает практика, такой подход обеспечивает значительное и устойчивое сокращение налоговых потерь на долгосрочную перспективу.

Все методы оптимизации складываются в оптимизационные схемы. Ни один из методов сам по себе не приносит успеха в налоговом планировании, лишь составленная грамотно и с учетом всех особенностей схема позволяет достичь намечаемого результата; напротив, некачественная схема налоговой оптимизации может нанести компании ощутимый вред. Любая схема перед внедрением проверяется на соответствие нескольким критериям: разумности, эффективности, соответствия требованиям закона, автономности, надежности, безвредности.

Эффективность - это полнота использования в схеме всех возможностей минимизации налогов. Соответствие требованиям закона - учет всех возможных правовых последствий использования схемы, продуманность механизмов реагирования на изменение действующего законодательства или на действия налоговых органов. Автономность - схема рассматривается с точки зрения сложности в управлении, подконтрольности в применении и сложности в реализации. Надежность - это устойчивость схемы к изменению внешних и внутренних факторов, в том числе к действиям партнеров по бизнесу. Наконец, безвредность предполагает избежание возможных негативных последствий от использования схемы внутри предприятия.

При резком изменении или значительном и постоянно несоответствии указанным параметрам существует риск подвергнуться внеплановой пристрастной налоговой проверке контролирующих органов, которая может существенно затормозить текущую деятельность организации или сделать ее практически невозможной.

Как правило, эта неприятная процедура при отсутствии квалифицированного юриста или финансового адвоката может закончиться значительными потерями даже при корректном ведении бухгалтерского учета. Кроме того, следует отдавать себе отчет, что при безоглядном применении налоговой минимизации нарушается баланс операций по другим сделкам, что вызывает пристальное и заслуженное внимание фискальных служб.

Цели налогового планирования соотносятся со стратегическими (коммерческими) приоритетами и интересами предприятия, с затратами на его проведение и с тяжестью налогового бремени. Правильным подходом в рамках проведения грамотного налогового планирования считается использование льгот в сочетании с другими приемами, часто в большей степени организационными, чем финансовыми или бухгалтерскими.

Налоговое планирование является одной из главных составляющих частей процесса финансового планирования. Происходит предварительный расчет вариантов сумм прямых и косвенных налогов, налогов с оборота по результатам общей деятельности и по отношению к конкретной сделке или проекту в зависимости от различных правовых форм ее реализации. Налоговое планирование доступно любому, но осуществлять его надо не после совершения какой-либо хозяйственной операции или прошествия налогового периода, а до этого.

Налоговое планирование достаточно сложно поддается ясному и формализованному описанию из-за того, что налоговая схема работы каждой организации и финансовая схема каждой сделки во многом уникальна и практические советы даются так же, как и врачебное заключение, - только в конкретном случае после предварительной экспертизы.

Государство предоставляет множество возможностей для снижения налоговых выплат. Это обусловлено и предусмотренными в законодательстве налоговыми льготами, и наличием различных ставок налогообложения и существованием пробелов или неясностей в законодательстве, не только из-за низкой юридической квалификации законодателей, но и ввиду невозможности учета всех обстоятельств, возникающих при исчислении и уплате того или иного налога.

Налоговое законодательство предоставляет налогоплательщику достаточно много возможностей для снижения размера налоговых платежей путем внутреннего планирования, в связи с чем можно выделить общие и специальные методы. Среди общих методов выделяют: выбор учетной политики, разработка контрактных схем, использование оборотных средств, льгот и прочих налоговых освобождений. Среди специальных: метод замены отношений, метод разделения отклонений, метод отсрочки налогового платежа и метод прямого сокращения объекта налогообложения.

Внутреннее планирование.

1. Выбор учетной политики организации (один раз в финансовый год)

Учетная политика предприятий разрабатывается в соответствии с:

1 Законом Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года № №234-III; [4]

2 Национальными стандартами финансовой отчетности;

3 Приказом Министра финансов Республики Казахстан «Об утверждении Национального стандарта финансовой отчетности №2» от 21.06.2007 г. №217

4 Приказом Министра финансов Республики Казахстан «Об утверждении Типового плана счетов бухгалтерского учета» от 23.05.2007г. № 185

Организации, руководствуясь законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности. Таким образом, возможно изначальное создание поля доказательств, подтверждающих обоснованность и законность того или иного толкования нормативно-правовых актов и действий налогоплательщика. [18, c.5]

2. Создание контрактных схем позволяют выбрать оптимальный налоговый режим осуществления конкретной сделки с учетом графика поступления и расхода финансовых и товарных потоков.. Речь идет, во-первых, об использовании налогоплательщиком в контрактах четких и ясных формулировок, а не принятых типовых, во-вторых, об использовании нескольких договоров, обеспечивающих одну сделку. Все это помогает выбрать оптимальный налоговый режим осуществления конкретной сделки с учетом графика поступления и расхода финансовых и товарных потоков.

3. Льготы. Льготы по налогам занимают важное место в налоговом планировании. Теоретически это один из способов для государства стимулировать те направления деятельности и сферы экономики которые необходимы государству в меру их социальной значимости или из-за невозможности государственного финансирования. Льготы - одна из важнейших деталей внутреннего и внешнего налогового планирования. Практически же большинство льгот достаточно жестко лимитируют сегмент их использования. Льготы и их применение в значительной степени зависят от местного законодательства. Как правило, значительную часть льгот предоставляют местные законы.

Налоговое законодательство предусматривает различные льготы: необлагаемый минимум объекта; изъятия из обложения определенных элементов объекта; освобождение от уплаты налогов отдельных лиц или категорий плательщиков; понижение налоговых ставок; целевые налоговые льготы.

Для того, чтобы максимально эффективно применять в налоговом планировании льготы, предоставленные законодательством, необходимо подготовить специальную подборку из законодательной базы или заказать у консультационной компании. Ее необходимо постоянно (не реже, чем в месяц) пополнять и корректировать.

Иногда льгота напрямую может не относится к организации, но при определенных, чисто бумажных (формальных) изменениях или интерпретациях деятельности существует возможность попасть в число льготников.

Действующие льготы по налогообложению прибыли предприятий направлены на стимулирование:

- финансирования затрат на развитие производства и жилищное строительство;

- малых форм предпринимательства;

- занятости инвалидов и пенсионеров;

- благотворительной деятельности в социально-культурной и природоохранной сферах.

4. Использование оборотных средств.

Наиболее простыми методами налоговой оптимизации является снижение налогооблагаемой прибыли за счет применения ускоренной амортизации, учет налоговых льгот прямого использования.

5. Порядок использования и распределения прибыли организации

Определяется учредительными документами организации. В основном определяется наличием льгот и преференций, предоставляемых налоговой юрисдикции по месту расположения головного офиса организации.

Специальные методы налоговой оптимизации имеют более узкую сферу применения, чем общие, однако так же могут применяться на всех предприятиях.

Метод замены отношений основывается на многовариантности путей решения хозяйственных проблем в рамках существующего законодательства. Субъект вправе предпочесть любой из допустимых вариантов как с точки зрения экономической эффективности операции, так и с точки зрения оптимизации налогообложения.

Метод разделения отклонений базируется на методе замены. В данном случае заменяется не вся хозяйственная операция, а только ее часть, либо хозяйственная операция заменяется на несколько операций. Метод применяется, как правило, когда полная замена не позволяет достичь ожидаемого результата.

Метод отсрочки налогового платежа основан на возможности переносить момент возникновения объекта налогообложения на последующий календарный период. В соответствии с действующим законодательством срок уплаты большинства налогов тесно связан с моментом возникновения объекта налогообложения и календарным периодом. Используя элементы метода замены и метода разделения, можно изменить срок уплаты налога или его части на последующий, что позволит существенно сэкономить оборотные средства.

Метод прямого сокращения объекта налогообложения имеет целью снижение размера объекта, подлежащего налогообложению, или замену этого объекта иным, облагаемым более низким налогом или не облагаемым налогом вовсе. Объектом могут быть как хозяйственные операции, так и облагаемое налогами имущество, причем сокращение не должно оказать негативного влияния на хозяйственную деятельность предпринимателя.

Классификация налогов в целях их минимизации.

Классификация отталкивается от положения налога относительно себестоимости:

1. Налоги, находящиеся «внутри» себестоимости. Уменьшение таких налогов приводит к снижению себестоимости и к увеличению налога на прибыль. В итоге эффект от минимизации таких налогов есть, но он частично гасится увеличением налога на прибыль.

2. Налоги, находящиеся «вне» себестоимости (НДС). Минимизация выплат по НДС заключается не только в минимизации выручки (с которой выплачивается НДС), но и в максимизации НДС, который идет в зачет (НДС, выплаченный всей цепочкой поставщиков) и компенсируется компании.

3. Налоги, находящиеся «над» себестоимостью (налог на прибыль). Для этих налогов следует стремиться к уменьшению ставки (путем замены лица с юридического на физическое или юрисдикции) и формальному уменьшению налогооблагаемой базы. При этом возможно увеличение налогов «внутри» себестоимости.

4. Налоги, выплачиваемые из чистой прибыли. Для этих налогов стремятся к уменьшению ставки и налогооблагаемой базы.

Рассмотренная система налогообложения на предприятии АО «Имсталькон» действует достаточно эффективно, но в качестве мер по оптимизации налогообложения, на наш взгляд, следует порекомендовать такие как:

- обзор нормативно-правовой базы и комментариев специалистов по налоговой тематике;

- составление прогнозов налоговых обязательств организации и последствий планируемых схем сделок;

- составление графика соответствия исполнения налоговых обязательств и изменения финансовых ресурсов организации;

- прогноз и исследование возможных причин резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий инноваций или проводимой сделки.

- при принятии решения относительно осуществления любой хозяйственной операции следует внимательно изучать законодательное поле и пользоваться только официальными нормативными документами

- рациональное использование существующих налоговых льгот по каждому из уплачиваемых налогов;

- контроль со стороны руководства за своевременной сдачей отчетности по налогам и платежам;

- разработать структуру взаимовыгодных соглашений с поставщиками и заказчиками;

- более эффективно использовать налоговые льготы - полное или частичное освобождение субъектов предпринимательства от уплаты определенных налогов, связанное с определенной деятельностью или производством определенной продукции;

- анализировать финансовое состояние предприятия.

В итоге следует отметить , что только комплексное и грамотное использование указанных мероприятий позволит достичь эффективности от их применения, снизить налоговую нагрузку и улучшить финансовые результаты.

Заключение

Проведенное исследование убедило нас в многоаспектности темы курсовой работы. Налоговое планирование – это выбор “оптимального” сочетания риска от внедрения и стоимости различных форм осуществления деятельности и способов размещения активов (управления пассивами), направленный на достижение возможно более низкого уровня возникающих при этом налогов.

Налоговое планирование – это непрерывный процесс, который можно охарактеризовать 5 последовательными этапами:

1. прежде всего анализ существующего порядка налогообложения (построение налоговой модели предприятия),

2. последовательное применение в расчетах того или иного инструмента налогового планирования,

3. сравнительный анализ эффективности выбранных вариантов оптимизации налогообложения (модернизация налоговой модели),

4. внедрение наиболее эффективных инструментов на предприятии,

5. сопровождение и адаптирование реализованной схемы.

Налоговое планирование является одной из составляющих частей процесса финансового планирования.

В курсовой работе был проведен анализ налогового планирования на предприятии АО «Имсталькон». В результате проведенного анализа можно сделать следующие выводы:

- Организационная структура налогового планирования на АО “Имсталькон” строится исходя из функционального состава планирования налоговых платежей. Планирование налоговых отчислений производится в рамках разработки годовой производственной программы, которая формируется планово-экономическим отделом. Контроль за правильностью исчисления налогооблагаемой базы осуществляется отделом по контролю за уплатой налогов в процессе непосредственной реализации налогового плана. В процедуре налогового планирования на АО «Имсталькон» задействованы два отдела главной бухгалтерии, непосредственно ответственные за налоговую политику предприятия: отдел по контролю за уплатой налогов и отдел налогообложения и сводной отчетности.

- Анализ налогооблагаемой базы показал рост среднегодовой стоимости имущества, выручки от реализации, а также прибыли до налогообложения: среднегодовая стоимость имущества за 2007 год возросла и составила 2107057 тыс.тг., коэффициент прироста составил 1,5; выручка от реализации продукции также имела тенденцию к росту и составила в 2007 г. 2292391 тыс.тг, коэффициент прироста составил 1,45; прибыль, полученная предприятием в 2007 г., возросла в абсолютном выражении на 82680 тыс.тг., соответственно коэффициент прироста показателя в 2007 году составил 2,14. За 2006-2007 гг. уровень совокупной налоговой нагрузки на предприятие увеличился и составил 7,7 %.

Таким образом рассмотрена налоговая оптимизация, которая представляет собой часть финансовой оптимизации – это выбор наилучшего пути управления финансовыми ресурсами предприятия, а также привлечение внешних источников финансирования. Налоговое планирование осуществляется не после проведения какой-либо хозяйственной операции или прошествии налогового периода, а до того. Снизить налоговую нагрузку, оставаясь в рамках правового поля, возможно практически для любой организации.

Список использованных источников

1. Послание Президента Республики Казахстан народу Казахстана от 06 февраля 2008 года «Рост благосостояния граждан Казахстана - главная цель государственной политики».

2. Гражданский Кодекс Республики Казахстан (Общая часть). Комментарий (постатейный). В двух книгах. Книга 2. – 2-е изд., испр. и доп., с использованием судебной практики/ Под ред. М.К.Сулейменова, Ю.Г.Басина. – Алматы: Жеті жарғы, 2003. – 528с.

3. О налогах и других обязательных платежах в бюджет (Налоговый кодекс). Кодекс Республики Казахстан от 12 июня 2001 г., №209-11 (с изменениями и дополнениями от 31.12.2007г.). - Алматы: Каржы-Каражат, 2007 г.

4. О бухгалтерском учете и финансовой отчетности. Закон Республики Казахстан от 28 февраля 2007г., №234-111.Алматы: Юрист, 2007г.

5. Брызгалин А.В., Берник В.Р., Головкин А.Н. Налоговая оптимизация: принципы, методы, рекомендации, арбитражная практика/Под ред. к.ю.н. А.В.Брызгалина. - Екатеринбург: Издательство «Налоги и финансовое право», 2002. С.40.

6. Горбунов А.Р. Налоговое планирование и снижение финансовых потерь. -М.: СО «Анкил», 2003.

7. Джаарбеков С.М. Методы и схемы оптимизации налогообложения. - М.: МЦФЭР, 2002. С.9-12.

8. Козенкова Т.А. Налоговое планирование на предприятии. — М.: АиН, 2006.

9. Крейнина М.Н. Анализ финансового состояния предприятия. – М.: Экономика, 1994 – 198с.

10. Медведев А. Н. Как планировать налоговые платежи. Практическое руководство для предпринимателей. — М.: ИНФРА-М, 2006.

11. Налоговая реформа и направления налоговой политики - ЭКО - № 1, 2003 - С. 115-119

12. Рогозин Б.А. Налоговое планирование на предприятиях и в организациях (оптимизация и минимизация налогообложения). 7-е изд., в 3-х тт. — М., 1997.

13. Самин В.Н., Ситникова О.Ю. Техника финасово-экономических расчетов. – Алматы, 1998.

14. Сутырин С.Ф., Погорлецкий А.И. Налоги и налоговое планирование в мировой экономике/ Под ред. Сутырина С.Ф. — СПб.: Изд-во В.А. Михайлова, Изд-во “Полиус”, 1998.

15. Тихонов Д.Н. Основы налогового планирования. — М., 1999.

16. Фомина О.А. Зарубежный опыт налогового планирования// Налоговый вестник, № 5 1997, с. 82.

17. Черник Д.Г., Починок А.П., Морозов В.П. Основы налоговой системы: Учеб. пособие для вузов/ Под ред. Д.Г. Черника. — М.: Финансы, ЮНИТИ, 1998.

18. Агеева О.А. Учетная политика предприятия как элемент налогового планирования// Налоговое планирование, № 3 2004, с. 5.

19. Денисенко В. Предпосылки налогового планирования// Закон. Финансы. Налоги. № 29, 18 июля 2000, с. 6.

20. Искусство налогового планирования// Экономика и жизнь. СПб региональный выпуск. 1994, № 18.

21. Методология налоговой оптимизации: конкретные приемы// Консультант, № 22, 1999 г.

22. Фокин Ю., Кирова Е. Налоговая нагрузка: проблемы и пути решения// Экономист, № 10 1998, с. 52.

Перепечатка материалов без ссылки на наш сайт запрещена