Курсовая работа: Общая характеристика инфляционных процессов в России

Курсовая работа: Общая характеристика инфляционных процессов в России

Введение

1. Природа и причины инфляции

1.1 Сущность инфляции

1.2 Причины инфляции

1.3 Измерение инфляции

1.4 Виды инфляции

2. Механизм и последствия инфляции

2.1 Инфляция спроса и инфляция предложения

2.2 Социально-экономические последствия инфляции

3. Особенности инфляции в российской экономике

3.1 Общая характеристика инфляционных процессов в России

3.2 Антиинфляционная политика

Заключение

Список использованной литературы

Введение

Инфляция представляет собой одну из наиболее острых проблем движения современной экономики. В большей или меньшей мере она проявляется почти во всех странах. Она прочно обосновалась в экономике и стала ее неотъемлемым свойством.

Эта тяжелая экономическая болезнь 20-го века характерна и для России.

Инфляция начала 90-х гг. оставила неизгладимый след в памяти соотечественников. Сама возможность бурного и неуправляемого роста цен не укладывалась в сознании советского человека, знавшего только государственное регулирование и контроль во всех сферах экономики. Товарный дефицит, нескончаемые очереди, продовольственные нормы потребления, спекуляции и ценовые перекосы - все это пришлось познавать, как говорится, "с нуля". Хотя с момента либерализации цен прошло более десяти лет, инфляция все так же во многом остается областью неизведанного. Конечно, многие явления, сопровождающие общий рост цен, на сегодня хорошо изучены, в том числе благодаря постсоветскому кризису. Однако немалая часть инфляционного феномена все еще остается скрытой от глаз исследователей. Очередной виток цен в 2001 - начале 2002г. показывает, что проблема инфляции остается одной из самых актуальных в российской экономике. Цели данной курсовой работы:

всестороннее достоверное изучение инфляционного процесса

выявление особенностей инфляции в российской экономике

Исходя из целей, можно выделить следующие задачи:

определить причины и природу инфляции

раскрыть механизм инфляции

выявить последствия инфляционного процесса

рассмотреть государственную систему антиинфляционных мер

1. Природа и причины инфляции 1.1 Сущность инфляции

Инфляция (лат. Inflation - вздутие) - это повышение общего уровня цен, сопровождающееся обесценением денежной единицы.

Во время инфляции бумажные деньги обесцениваются по отношению: а) к золоту (при золотом стандарте), б) к товарам, в) к иностранным валютам. Вследствие этого происходит в первом случае - повышение рыночной цены золота в бумажных деньгах, во втором - рост цен товаров и в третьем случае - падение курса национальной валюты, по отношению к иностранным денежным единицам, сохранившим прежнюю реальную стоимость или обесценившимся в меньшей степени.

Многие экономисты, изучающие проблему инфляции, суть ее сводят:

к дисбалансу спроса и предложения на рынке благ и рынке денег;

к росту цен и обесценению денег, но это скорее форма проявления инфляции, чем ее сущность. Но это не означает, что в период инфляции растут все цены.

Цены на одни товары могут расти, на другие оставаться стабильными; цены на одни товары могут расти быстрее, чем на другие. В основе этих пропорций лежит разное соотношение между спросом и предложением и различная эластичность.

Однако не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ограниченности факторов производства, изменения общественных потребностей.

По мере нарастания инфляции деньгам все труднее выполнять свои функции, обслуживать обращение товаров и услуг, платежные операции и т.д.

1.2 Причины инфляции

Природа инфляции достаточна сложна и выявление ее причин требует глубокого многофакторного анализа.

Основная причина заложена в несоответствии денежной и товарной массы, в выпуске денег не обеспеченных товарами.

Инфляция денежной массы может быть раскрыта с помощью уравнения Фишера: MV=PQ, где Р = уровень цены, М = денежная масса в экономике, V = скорость оборачиваемости денег, Q= реальный объем производства. Из этого уравнения следует, что сбалансированность между денежной массой и ее товарным покрытием достигается за счет изменения цен. Чем больше в обороте денег и меньше товаров, тем выше цены.

Отсюда, необходимым условием возникновения инфляции является быстрый рост количества денег в обращении по сравнению с ростом производства благ.

Для возникновения инфляции достаточно, чтобы выполнялось хотя бы одно из трех условий.

M’>y’ при V=0

V’>y’ при M=0

M’ + V’> y’,

где M’, V’, y’ - соответственно темпы прироста номинального количества денег, скорости их обращения и реального дохода.

В немонетарных концепциях неравенство M’ + V’> y’ выступает лишь необходим условием, но не причиной инфляции.

Авторы и сторонники монетарных концепций считают, что причинами инфляции могут быть:

рост количества денег в обращении, денежная эмиссия, превышающая рост производства материальных благ;

рост скорости обращения денег;

утрата бумажными денежными знаками, находящимися в обращении, связи с золотом.

Из вышеизложенного следует, что когда денег много, а товаров мало, покупательский спрос превышает товарное предложение, цены начинают расти.

Увеличение денежной массы является необходимым условием роста уровня цен. Темп роста денежной массы определяет темп инфляции. Это положение подтверждает кэмбриджское уравнение M=rPY, которое более наглядно можно записать, как M’s=P’, т.е. темп изменения денежной массы равен темпу изменению уровня цен.

Однако, инфляция никогда не была чисто денежным феноменом.

Глубинной причиной инфляции является нарушение сбалансированности, пропорциональности национальной экономики, т.е. нарушение общего экономического равновесия. Как подтверждает и теория и практика, это может быть вызвано:

отрывом отраслей первого подразделения, их абсолютным преобладанием;

структурными изменениями в экономике;

сокращением производства дешевых товаров;

государственной монополией на эмиссию бумажных денег, внешнюю торговлю, на непроизводственные расходы;

усилением роли профсоюзов в борьбе за рост заработной платы;

монополией крупных фирм на определение цен и собственных издержек производства.

Все эти причины, причем каждая по-своему, могут привести к росту или снижению совокупного спроса и совокупного предложения, нарушая их равновесие между денежной и товарной массой.

Возникновению и развитию инфляции активно способствует милитаризация, отвлекая из сферы производства потребительских благ значительную часть материальных, трудовых и финансовых ресурсов. Милитаризация увеличивает потребительский спрос лиц, занятых в оборонной промышленности или на военной службе, без соответствующего увеличения потребительских товаров в обороте, что ведет к росту денежной массы по сравнению с товарной.

Аналогичное влияние на развитие инфляции оказывает незавершенное производство.

Причиной инфляции может быть дефицит госбюджета. Там, где на центральный банк смотрят как на подразделение министерства финансов и отсутствует верная денежная стратегия, дефицит финансируется посредством денежной эмиссии, что ведет к резкому ускорению инфляции.

Другой вариант - регулярные займы правительства в центральном банке. В этом случае инфляция все равно неизбежна, хотя и протекает несколько медленнее и в более цивилизованных формах.

Толчком к возникновению и развитию инфляции могут стать растущие инфляционные ожидания. Полагая, что инфляция будет расти, население будет увеличивать спрос, заключать контракты с работодателями, предусматривая рост заработной платы. Фирмы, ожидая, что цены на факторы производства будут расти, будут увеличивать цены на произведенные товары и снижать объемы производства, особенно в краткосрочном периоде.

Причиной инфляции может быть и рост производительности труда. Как известно, рост производительности труда вызывает снижение цен на товары, производство которых стало дешевле, но в условиях несовершенной конкуренции это явление скорее необычное, чем закономерное. Предприниматели охотнее идут на повышение заработной платы, но если уровень повышения заработной платы превысит уровень производительности труда, это обязательно приведет к росту цен и, следовательно, к инфляции.

Также внешнеэкономические факторы влияют на инфляцию. С ростом "открытости" экономики той или иной страны увеличивается опасность импортируемой инфляции. В условиях неизменного курса валюты страна каждый раз испытывает воздействие внешнего повышения цен на ввозимые товары. Так, к примеру, скачок цен на энергоносители в 1973 году вызвал рост цен на импортируемую нефть и далее, по технологической цепочке - на другие товары. Возможности бороться с импортируемой инфляцией весьма ограничены.

1.3 Измерение инфляцииТемпы инфляции - это темпы изменения общего уровня цен. И если речь идет о росте темпов инфляции, следовательно, речь идет об индексе цен. Индекс цен - это показатель общего уровня цен, это средневзвешенная цена определенного набора товаров и услуг.

Более универсальный способ определения темпа или уровня инфляции - это определение индекса роста розничных цен потребительской корзины. Этот индекс рассчитывается как по стране, так и по региону, может рассчитываться в среднем за год, за квартал, за месяц. Также используют индекс оптовых цен (индекс цен товаров производственного назначения).

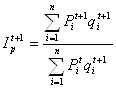

Индекс цен производителей измеряет уровень цен на стадии производства или оптовой торговли и широко применяется в деловой практике. Индекс цен потребительской корзины определяется следующим образом:

![]()

Для определения уровня инфляции широко используется дефлятор ВНП, который определяется как отношение величины номинального ВНП к величине реального ВНП.

Можно определить дефляторы для отдельных компонентов ВНП, например дефлятор потребительских расходов, инвестиционных расходов и др.

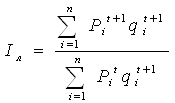

Существуют и другие индексы, с помощью которых можно определить уровень инфляции. Одним из наиболее распространенных является индекс Пааше.

![]() - индекс цен в году

t+1;

- индекс цен в году

t+1;

![]() ,

, ![]() - цена товар i в годах t+1

и t;

- цена товар i в годах t+1

и t;

![]() - объем продаж в

году t+1;

- объем продаж в

году t+1;

n - количество видов товарной продукции.

Если ![]() =1, можно

сказать, что в указанном году цены были стабильны, если

=1, можно

сказать, что в указанном году цены были стабильны, если ![]() >1 - цены возросли, при

>1 - цены возросли, при ![]() <1 - цены снизились.

<1 - цены снизились.

В качестве показателя уровня инфляции может быть использован индекс Ласпейреса.

Индекс Ласпейреса не отличается точностью, поскольку не учитывает изменения в структуре потребления в текущем году.

Так называемое "правило величины 70" дает нам другую возможность количественно измерить инфляцию. Точнее говоря, оно позволяет быстро подсчитать количество лет, необходимых для удвоения уровня цен. Для этого надо разделить число 70 на ежегодный уровень инфляции.

1.4 Виды инфляцииИнфляция может протекать умеренно, быть ползучей, в условиях которой цены возрастают не более чем на 10% в год. Покупательная способность денег сохраняется. Как показала практика, при умеренной инфляции экономика может развиваться нормально.

Для галопирующей инфляции характерен рост цен от 10 до 100% в год. Деньги ускоренно материализуются. Эта инфляция опасна для экономики и требует антиинфляционных мер.

Гиперинфляция представляет собой астрономический рост количества денег в обращении и уровня товарных цен (определяется темпами свыше 100% в год). В таких условиях наносится огромный ущерб населению, даже состоятельным слоям общества. Разрушается национальное хозяйство.

Инфляция может быть сбалансированной, т.е. рост цен умеренный и одновременный на большинство товаров и услуг. В этом случае, соответственно ежегодному росту цен, возрастает ставка процента, что равнозначно экономической ситуации со стабильными ценами.

Несбалансированная инфляция представляет собой различные темпы роста цен на различные товары. Она очень опасна для бизнеса, чревата большими издержками адаптационного плана и не дает возможности прогнозировать будущее бизнеса.

Поскольку трудно предсказать, что товарные группы - лидеры роста цен останутся лидерами на будущее, невозможно определить более прибыльные сферы приложения капитала, рассчитать доходность различных вариантов инвестирования.

В экономике может сложиться ситуация, когда рост общего уровня цен происходит при одновременном сокращении производства. Состояние экономики, которое характеризуется одновременным ростом цен и сокращением производства, называется стагфляцией.

Следует также отличать ожидаемую инфляцию от неожидаемой. Ожидаемую инфляцию можно прогнозировать на какой-либо период, или она "планируется" правительством страны. Неожидаемая инфляция характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении и системе налогообложения. В такой ситуации, если в экономике уже существовали инфляционные ожидания, население, опасаясь дальнейшего обесценения своих доходов, резко увеличивает затраты на приобретение товаров и услуг, что само по себе создает трудности в экономике, искажает реальную картину потребностей в обществе и ведет к расстройству хозяйства. Таким образом, внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен.

Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными. Ожидая, что этот скачок цен кратковременное явление и вскоре последует их снижение, потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. А раз

уменьшаются размеры спроса, начинается давление на цены в сторону их снижения. Экономика вновь возвращается в состояние равновесия. Тем самым мы описали один из эффектов, существующих в нормально функционирующем рыночном хозяйстве: эффект Пигу (эффект реальных кассовых остатков).

И умеренная, и галопирующая, и гиперинфляция представляют собой тип так называемой открытой инфляции. В отличие от нее, при подавленной инфляции рост цен может и не наблюдаться.

Открытая инфляция не разрушает механизмы рынка. Они продолжают работать, посылают в экономику ценовые сигналы, подталкивают инвестиции, стимулируют расширение производства и предложение. А раз так, то борьба с инфляцией становится делом пусть и сложным, но все же небезнадежным.

Сильные инфляционные эффекты могут быть вызваны неверными действиями государства в сфере налогообложения. Имеются в виду, прежде всего ставки налога на прибыль. Когда они становятся непомерно высокими, включаются механизмы торможения роста производства и продаж. Предприниматели, у которых отбирают в бюджет большую часть прибыли, сталкиваются с нарастающими трудностями при финансировании капиталовложений. Более того, ослабляется сама склонность к инвестированию. Все чаще возникают ситуации, когда ту часть прибыли, что осталась после уплаты налогов, выгоднее положить в банк в расчете на процент, нежели потратить на приобретение новой технологии, машин, оборудования и т.п.

При таком течении событий расхождения между инфляционным спросом и предложением могут только возрасти. К тому же на непродуманные действия государства, закручивающего налоговые тиски, предприниматель, бывает, вынужден ответить повышением цены. Если суммировать все эти эффекты, то вырисовываются очертания механизма налоговой инфляции.

С вероятностью неожиданного роста цен государству следует считаться и тогда, когда оно затевает крупномасштабную организационную перестройку своей деятельности. Судя по мировой практике, у предпринимателей есть все основания опасаться, что реорганизация выразится в посягательствах на часть прибыли, в новых инструкциях и непредвиденных финансовых санкциях, в изменении правил контроля, и т.д. Поскольку все это, так или иначе, ведет к росту издержек, размеры которого заранее предугадать нельзя, предприниматель идет на заблаговременное повышение цены, надеясь таким способом компенсировать будущие убытки. Это явление получило название инфляции ценовой накидки.

Подавленная инфляция. Случается, что государство, обеспокоенное инфляционным неравновесием рынков, обращает внимание не столько на породившие его причины, сколько на следствия. Делается это по-разному. Например, вводится временное замораживание цен и доходов, устанавливаются верхние пределы их роста, и т.п. Иной раз государство ставит перед собой задачу удержать динамику заработной платы на уровне, не превышающем темп роста производительности труда. Возможен и крайний вариант - тотальный административный контроль над ценами и доходами. Когда события разворачиваются именно так, открытая инфляция уступает место подавленной.

Поскольку обязательными признаками подавленной инфляции являются те или иные способы административного регулирования цен, ей неизбежно сопутствует деформация рыночных механизмов.

Вовсе не следует, что административный контроль над ценами - абсолютное зло и вообще не имеет права на жизнь. Без него вряд ли можно обойтись в период формирования современного рыночного хозяйства, особенно если к нему начинает движение такая сверх монополизированная экономика как наша.

Одно из ведущих звеньев механизма подавленной инфляции связано с неизбежным возникновением взрыва между административно установленными ценами и другими (куда более высокими), выравнивающими предложение с инфляционным спросом. Появляется мощный экономический стимул, вызывающий перемещение товарных масс из официальной экономики в теневую.

Подавленная инфляция лишает изготовителей столь необходимых им ценовых стимулов, что препятствует развертыванию инвестиционного процесса, расширению производства и предложения. Поскольку зависимость цен от спроса заметно ослабевает (а то и вовсе исчезает), становится совершенно неясным, в каких именно товарах и услугах нуждается население, куда направлять потоки капиталовложений. Инвесторы теряют ориентировку, а отраслевое распределение финансовых, материальных и человеческих ресурсов становится заведомо неоптимальным.

Бывает так, что подавленная инфляция переплетается с элементами инфляции затрат. Имеются в виду ситуации, когда государство, ослабляя административный контроль над формированием доходов, сохраняет его неизменным в сфере ценообразования. В этом случае финансовое положение предприятий становится незавидным: сталкиваясь с ростом денежных издержек производства, они лишают возможности парировать удар с помощью повышения цен на свою продукцию. Попав в такой переплет, предприятие часто вынуждены прибегать к свертыванию производства. В отечественной экономике последних лет подобные коллизии получили довольно широкое распространение.

В целом замечено, что если открытая инфляция оборачивается общим повышением цен, то подавленная инфляция чревата хронической нехваткой товаров и услуг, их перманентным дефицитом.

2. Механизм и последствия инфляции 2.1 Инфляция спроса и инфляция предложения

Инфляция спроса.

Инфляция является результатом нарушения равновесия между спросом и предложением. Равновесие может нарушаться прежде всего со стороны спроса. В этом случае возникает инфляция спроса. Другая ситуация создается, когда растут издержки производства, т.е. поднимается цена предложения, возникает инфляция предложения.

Инфляция спроса упрощенно может быть представлена следующим образом:

Совокупный спрос, превышающий текущие производственные возможности, вызывает повышение уровня цен. Инфляция, вызванная этим источником, начинается с роста цен на конечные продукты, который постепенно распространяется на факторы производства, причем рост цен на последние не поспевает за ростом цен на первые.

Разумеется, какими бы причинами ни был вызван первоначальный рост цен, он немедленно упирается в границы, определяемые фактическим объемом денежной массы. Другими словами, само по себе увеличение спроса порождает не столько инфляцию, сколько угрозу инфляции. И это становится проблемой для институтов, регулирующих объем денежной массы, т.е. в большинстве случаев - для государства (Правительства и Центрального банка). Если государство, с целью предотвратить грозящий спад производства, реагирует увеличением этого объема, то отсюда, собственно, и начинается инфляция:

- в краткосрочном периоде такая политика вызывает рост цен и увеличение реального выпуска;

- в долгосрочном - только рост цен (инфляционная спираль).

Если государство сдерживает рост денежной массы, то уже в краткосрочном периоде происходит дезинфляция - сжимается спрос и восстанавливается равновесие.

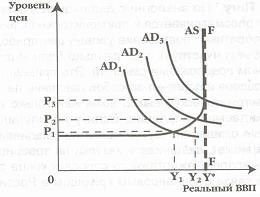

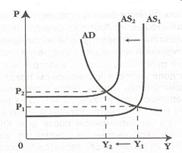

Механизм инфляции спроса графически изображен на рис.1

Рис.1 Инфляция спроса

Причины смещения кривой совокупного спроса:

1. рост спроса со стороны населения в связи с ростом заработной платы, ростом занятости, снижением налогов;

2. рост инвестиционного спроса в фазе подъема;

3. рост спроса со стороны государства, т.е. государственных расходов;

4. рост чистого экспорта;

5. проведение длительной экспансионистской бюджетно-налоговой или денежно-кредитной политики;

6. рост предложения денег;

7. рост дефицита госбюджета.

Механизм раскручивания инфляции спроса характеризуется тем, что сначала увеличивается денежная масса, а затем - совокупный спрос.

Рассмотрим соотношения между совокупным спросом, с одной стороны, и объемом производства, занятостью и уровнем цен, с другой стороны. (рис.2)

На первом отрезке кривой общие расходы до такой степени низки, что объем валового национального продукта отстает от своего максимального уровня. Уровень безработицы высок, большая доля производственных мощностей бездействует.

Предположим, что совокупный спрос начал расти, это приведет к росту производства, снижению безработицы, уровень цен будет очень медленно повышаться (это объясняется тем, что существует огромное количество незадействованных трудовых и материальных ресурсов: ведь вчерашние безработные не будут сразу требовать повышения заработной платы).

По мере роста спроса экономика вступает во второй отрезок кривой: растет производство, растут цены. По мере расширения производства запасы исчерпываются, все труднее и труднее находить необходимые экономические ресурсы. Ведь привлечение квалифицированной рабочей силы требует более высокой оплаты труда, что приведет к росту издержек и, соответственно цен.

Р

3 Потенциальный ВНП

2

1

Реальный ВНП и занятость

Рис. 2 Уровни цен и занятость

Третий отрезок характеризуется полной занятостью, достигнут максимальный валовой продукт, т.е. экономика не может отвечать на рост спроса увеличением объема. Единственное, что может вызвать увеличивающийся совокупный спрос, - это рост цен.

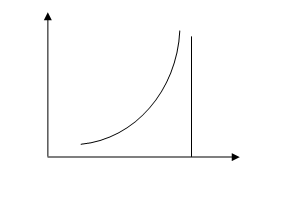

Инфляция предложения. Инфляция предложения означает рост цен, спровоцированный увеличением издержек производства в условиях недоиспользования производственных ресурсов. В последнее время тип инфляции, при котором цены растут при снижении совокупного спроса, часто встречается в мировой практике.

Теория инфляции, обусловленной ростом издержек, объясняет рост цен такими факторами, которые приводят к увеличению издержек на единицу продукции. Повышение издержек на единицу продукции сокращает прибыль и объем продукции, которое предприятия готовы предложить при существующем уровне цен. В результате уменьшается предложение товаров и услуг и увеличиваются цены. Следовательно, по этой схеме не спрос, а издержки взвинчивают цены.

Инфляция издержек описывается следующим образом:

В силу ряда причин, требующих отдельного обсуждения, начинается рост издержек производства (в расчете на единицу продукта). Предложение при прежних ценах падает, что вызывает рост цен. При этом объем производства и занятость уменьшаются - признак недостаточного спроса. Инфляция, вызванная этим источником, начинается с роста цен на факторы производства и затем распространяется - в свою очередь, через повышение издержек - на конечный продукт.

Механизм инфляции предложения графически изображен на рис.3.

Рис.3 Инфляция предложения

Если в условиях инфляции издержек проводится политика смягчения ограничений роста денежной массы (в целях предотвращения спада производства), то с высокой вероятностью можно ожидать раскручивание инфляционной спирали, т.е., аналогично инфляции спроса:

- в краткосрочном периоде рост цен и реального выпуска;

- в долгосрочном - только рост цен.

Если проводится политика жестких ограничений, то производство реагирует спадом, который в течение известного времени сводит инфляцию на нет. Однако в силу особенностей конкретных факторов роста издержек продолжительность этого "известного времени" (времени дезинфляции) может оказаться достаточной для возрастания "трансакционных издержек" (если можно так выразиться) использования этих методов до политически и социально неприемлемого уровня. А может и не оказаться: требуется конкретный анализ.

Теория инфляции издержек тесно связана с концепцией Кейнса о том, что инфляция претерпевает две стадии в своем развитии:

первая стадия инфляции (полуинфляция) - это инфляция спроса;

вторая стадия инфляции (подлинная инфляция) - результат инфляции издержек производства.

Авторы уверены в том, что инфляцию вызывают лишь издержки, связанные с заработной платой, на чем основана теория инфляционной спирали "заработная плата - цены", которой придерживается также большинство западных экономистов. Данная теория является основой антиинфляционных мер по "замораживанию" заработной платы, политики ограничения фондов населения. Особенно актуальна эта идея для западных стран с их высоким уровнем научно-технических достижений и соответственно динамичным ростом заработной платы. Вполне очевидно, что ее увеличение не должно превышать роста производительности труда. В противном случае произойдет раскручивание дополнительных витков инфляционной спирали.

Сокращение совокупного предложения может быть обусловлено:

1. монополизмом профсоюзов. В частности, ростом заработной платы;

2. ростом цен на сырье и энергоносители;

3. ростом ставки банковского процента;

4. освоением новых наукоемких технологий;

5. структурными кризисами;

6. природно-климатическими условиями;

7. монополизмом фирм (лидерство в ценах);

8. снижением роста производительности труда и падение производства;

9. возросшим значением сферы услуг. Оно характеризуется, с одной стороны, более медленным ростом производительности труда по сравнению с отраслями материального производства, а с другой - большим удельным весом заработной платы в общих издержках производства.

Механизм раскручивания инфляции издержек характеризуется тем, что первоначально в результате роста издержек повышается уровень цен, а лишь затем расширяется денежная масса.

2.2 Социально-экономические последствия инфляцииИнфляция представляет собой негативное экономическое явление, а при ее высоком уровне - экономическое бедствие.

Инфляция усиливает диспропорции в экономике. Неравномерный рост цен на товары имеет следствием неравенство прибылей в различных отраслях производства, что приводит к неравенству возможностей развития производства, в одних отраслях производство расширяется, в других - сокращается.

Инфляция подрывает стимулы к долгосрочному инвестированию, усиливает риск при крупном инвестировании, способствует переливу капитала в сферу обращения, что деформирует процесс воспроизводства, сокращает производство.

Рост цен искажает реальную картину спроса, перестает давать верные сигналы, а отсюда неизбежными становятся диспропорции как отраслевые, так и региональные.

В условиях инфляции происходит обесценение производительного капитала - через недогрузку производственных мощностей, товарного капитала - через отставания товарооборота от роста цен, денежного капитала - через обесценение денег. Все это ослабляет производство, особенно малый бизнес. В производстве выигрывают крупные фирмы, оборудованные современной техникой, использующие совершенные формы организации производства.

При инфляции необходима периодическая переоценка балансовой стоимости основных средств и амортизационных отчислений. Если этого не делать, то установленная ранее стоимость основных средств окажется слишком низкой.

Инфляция замедляет экономическое развитие, экономический рост. Во-первых, с развитием инфляции сокращаются сбережения, возрастает потребление; во-вторых, инфляция вызывает неуверенность в завтрашнем дне, и то и другое тормозит рост капиталовложений.

Инфляция обостряет проблему емкости внутреннего рынка, так как ведет к снижению реальной заработной платы, реальных доходов, искажает структуру потребительского спроса. Рост цен порождает "бегство" от денег к ценным товарам, независимо в потребности в них. В результате сокращаются сбережения в ликвидной форме и возрастают сбережения в натуральной форме. Это в определенной степени объясняется тем, что в период инфляции держатели денежной ликвидности несут значительные потери, поскольку снижается стоимость денег, их покупательная способность. По той же причине кредиторы несут потери в пользу дебиторов.

Инфляция оказывает существенное влияние на распределение дохода и богатства.

Если вы дебитор, то инфляция, сократив ценность вашего долга, увеличит ваше богатство. Если же вы кредитор или владеете ценными бумагами, то рост цен сделает вас беднее, поскольку покупательная способность возвращаемых денег будет ниже отдаваемых в долг.

В условиях инфляции сокращаются реальные размеры доходов, пособий, социальных выплат, усиливается социальная дифференциация. В лучшем положении оказываются социальные группы, живущие на нефиксированные доходы.

Также негативным явлением инфляции является - отставание цен государственных предприятий от рыночных цен. В государственном (регулируемом) секторе рыночной экономики цены издержек производства и товаров пересматриваются реже и дольше, чем в частном секторе. В условиях инфляции каждое повышение своих цен госпредприятия вынуждены обосновывать, получать на это разрешение всех вышестоящих организаций. Это долго и неэффективно. В условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции подобный механизм даже технически трудно - осуществим. В итоге нарастает дисбаланс частного и общественного секторов, государство утрачивает свой экономический потенциал воздействия на рынок. Данный эффект особенно опасен.

Очередное последствие инфляции - нестабильность и недостаточность экономической информации, мешающие составлению бизнес-планов. Цены есть главный индикатор рыночной экономики. Ценовая информация--главная для бизнеса. В ходе же инфляции цены постоянно меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной цены. Падает уверенность в будущих доходах, население утрачивает экономические стимулы, снижается активность бизнеса.

Инфляция интенсифицирует натуральный обмен, сужает мотивы трудовой деятельности, снижает заинтересованность у производителей в производстве качественных и дешевых товаров.

3. Особенности инфляции в российской экономике 3.1 Общая характеристика инфляционных процессов в России

Одной из наиболее актуальных проблем развития трансформируемой экономики России является инфляция. Анализ инфляционных процессов в отечественной экономической литературе основан на кейнсианской и монетаристской теориях инфляции. Следует отметить, что с начала 1990-х годов более популярным стал монетаристский подход к исследованию инфляции. Известно, что монетаристская теория рассматривает инфляцию как чисто денежное явление, обусловленное увеличением предложения денег. Данный подход нашел отражение в жесткой денежной политике Правительства России в1990-е годы.

Существует и другая точка зрения на природу российской инфляции, которая может быть представлена как затратная теория инфляции, связывающая ее с действием немонетарных факторов.

Некоторые авторы при анализе инфляции отмечают действие как монетарных, так и затратных факторов.

Современная инфляция - не какой-то новый феномен российской истории 20-го столетия, в четко выраженных формах она проявляется, по крайней мере, в третий раз. Сначала это было в период первой мировой войны, в годы послевоенного восстановления (1914-1924 гг.). Второй раз инфляция проявилась уже в советское время (1928-1947гг.). Третий раз она проявилась в период экономических реформ, направленных на воссоздание рыночной экономики (1992-1996гг.) и продолжается по настоящий год.

Исторической особенностью ее являлось то, что ей предшествовал длительный период скрытой инфляции, выражавшийся, прежде всего в увеличении денежных сбережений населения, представляющий отложенный спрос, при усилении товарного дефицита.

Советской экономике были присущи длительное развитие в режиме военного времени (норма накопления, по некоторым оценкам, достигла 1/2 национального дохода против 15-20% в странах Запада), чрезмерная доля военных расходов в ВНП, высокая степень монополизации производства, распределения и денежно-кредитной системы, низкий удельный вес заработной платы в национальном доходе и другие особенности.

Прежняя система экономики, основанная на командах сверху, жесткой централизации материальных и финансовых ресурсов, подавление рыночных механизмов и конкуренции, на уравнительности и иждивенчестве предприятий, завела страну в тупик. Прежняя система обусловила:

технологическую и экономическую стагнацию;

структурные перекосы в экономике;

перманентную дефицитность;

перегруженность базовыми производствами при гигантской милитаризации;

запущенность потребительского сектора.

Перечисленные выше недостатки препятствовали переходу к новому технологическому укладу, развернувшемуся в мировой экономике.

Конец 1980-х-начало 1990-х годов характеризовались ярко выраженной инфляцией спроса, связанной с избыточной денежной массой в обращении и перерастающей из подавленной формы в открытую по мере расширения использования договорных цен.

В 1991г. в соответствии с правительственной программой была проведена реформа цен, которая предполагала постепенное повышение цен под контролем государства. Рост цен при сокращении производства в 1991 г. на 11% вызвал значительное увеличение товарного дефицита и усиление инфляционных ожиданий.

В сложившейся ситуации Правительство РФ вынуждено было использовать соответствующие методы борьбы с инфляцией, отдавая предпочтение жесткой монетаристской политике ограничения денежной массы в обращении. К сожалению, предпринятые меры в сочетании с обвальной либерализацией цен и внешнеэкономической деятельности в 1992 г. были недостаточно продуманными и отличались излишним радикализмом, что привело к высоким темпам инфляции, значительному спаду производства и падению уровня жизни трудящихся.

Реализация мер правительства не создала условий для автоматического действия рыночного механизма, так как не была подготовлена соответствующая экономическая основа в виде многообразия форм собственности и конкурентной среды. Цены не стали свободными - вместо государственных органов их стали диктовать предприятия-монополисты. Поэтому снижение темпов прироста цен на потребительские товары и услуги и средства производства происходило значительно более медленными темпами, чем предполагало правительство. Тем не менее, после резкого повышения цен в 1992-1993 гг. из-за периодической денежной и кредитной эмиссии, в сочетании с жесткой денежной политикой, фактическим изъятием личных сбережений и значительным сокращением реальных доходов населения инфляция спроса во многом была преодолена.

Однако, несмотря на явно выраженную рестриктивную денежную политику, инфляционные процессы в стране, хотя и замедлились, но продолжались развиваться. Инфляция спроса, доминировавшая в начале 1990-х годов, трансформировалась в инфляцию издержек, так как цены продолжали расти в сочетании со спадом производства и ростом безработицы. Изменилась роль факторов инфляции - на первый план выдвинулись немонетарные компоненты инфляционных процессов.

Политика жесткого ограничения прироста денежного предложения в российской экономике дополнялась соответствующей кредитной политикой. Центральным банком РФ была установлена на высоком уровне ставка рефинансирования, что также ограничивало денежную массу, вело к сокращению инвестиций и производства, развитию инфляции издержек.

Таким образом, монетаристские методы регулирования экономики, обострившие многие проблемы российской экономики, полностью не устранили инфляцию, а только изменили ее экономическую природу.

Таблица 1 - Инфляция в России (динамика среднегодовых уровней потребительских цен в %)

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | |

| Темп инфляции | 215,0 | 131,0 | 21,8 | 11,0 | 84,4 | 36,5 | 20,2 | 18,6 | 15,7 | 13,7 | 10,7 |

Источник: Процесс перехода и показатели стран СНГ. - ЕБРР, 2005, с.14.

Как видно из таблицы 1, на пятый год реформ, уровень инфляции удалось снизить и в основном ввести в управляемые рамки. Однако эффективный механизм антиинфляционного регулирования экономики еще не отработан.

В настоящее время проводимая в России денежно-кредитная политика направлена на обеспечение внутренней и внешней стабильности национальной валюты.

В 2006 году, как и в 2005 году, денежно-кредитная политика будет осуществляться в условиях сильного влияния внешнеэкономических факторов конъюнктурного характера, продолжения структурных реформ, которые оказывают влияние на инфляционные процессы и на распределение денежных потоков, а также активного применения Правительством Российской Федерации мер по ограничению инфляции.

3.2 Антиинфляционная политика

Борьба с инфляцией есть задача макроэкономическая. Различные страны решают эту дилемму по-своему. Одни страны принимают пассивную адаптацию к росту цен через индексацию доходов населения, другие же разрабатывают активную стратегию борьбы с инфляцией в ходе спада деловой активности и усиления безработицы.

Методы борьбы с инфляцией могут быть прямые и косвенные. Чаще всего проявляется следующая закономерность: чем глубже кризис, тем насущнее прямые методы воздействия правительства и центрального банка на экономику и денежную массу, как ее составляющую.

Косвенные методы включают:

- регулирование общей массы денег через управление “печатным станком”.

- регулирование процентных ставок коммерческих банков через управление ими Центробанком.

- обязательные денежные резервы коммерческих банков.

- операции Центрального банка на открытом рынке ценных бумаг.

Косвенные методы не могут работать в нашей экономике на полную мощность по причине ее недостаточной “рыночности”. Полноценный рынок ценных бумаг, в том числе рынок государственных обязательств у нас отсутствует, а, соответственно, Центральный банк не может воздействовать на денежную массу через куплю-продажу ценных бумаг.

Прямое регулирование покупательной способности денежной единицы включает в себя такие методы, как:

- прямое и непосредственное регулирование кредитов и их распределения государством.

- государственное регулирование цен.

- государственное регулирование пределов заработной платы.

- государственное регулирование внешней торговли и операций с иностранным капиталом.

- государственное регулирование валютного курса.

Правительствами многих государств создаются антиинфляционные программы с целью избежать значительных темпов инфляции. Вот главные из пунктов таких антиинфляционных программ:

- введение жестких лимитов на приросты денежной массы

- сокращение дефицита бюджета, в идеале его полное отсутствие

- погашение инфляционных ожиданий.

Должна быть разработана долгосрочная антиинфляционная стратегия и определены меры, сдерживающие глубинные причины инфляции. В их числе:

- оздоровление экономики (устранение структурных перекосов, гипертрофии отраслей группы "А" и военно-промышленного комплекса, ликвидация убыточности предприятий);

- развитие агропромышленного комплекса;

- наведение порядка в капиталовложениях с использованием, в частности, мирового опыта проектного финансирования (основанного на минимальном участии бюджетных средств);

- нормализация торговли, так как самовольное накручивание цен, продажа товаров по спекулятивным ценам в ближнее зарубежье, усугубляют дисбаланс между денежной и товарной массой;

- активное вовлечение в рыночный оборот нетрадиционных товаров (квартир, ценных бумаг и т.п.);

- конверсия военного производства;

- развитие рынка услуг. Одними товарами обеспечить разбухшую денежную массу невозможно.

Западный опыт подсказывает два варианта регулирования инфляции в зависимости от состояния экономики:

1) дефляционная политика, т.е. ограничение роста денежной массы, кредитов, зарплаты, платежеспособности спроса. Но она применима в условиях экономического роста с целью сдерживания перегрева экономики. Поэтому дефляционные меры в нашей стране вызывают справедливую негативную реакцию предпринимателей, банкиров, трудящихся;

2) при стагфляции, т.е. при сочетании инфляции со спадом производства (пример России), на Западе применяется политика доходов-согласование и увязка темпов роста зарплаты и цен под наблюдением и при посредничестве государства. Для России второй вариант представляет собой более приемлемый и надежный путь постепенного выхода из инфляции и экономического спада.

Заключение

В ходе данной работы были достигнуты поставленные цели и решены главные задачи по анализу инфляционных процессов, и выявлению их особенностей в России.

Итак, после тщательного изучения материалов курсовой работы, можно сделать следующие выводы:

1) В настоящее время инфляция - один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция означает не только снижение покупательной способности денег, она подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций

2) По своему характеру, интенсивности, проявлениям инфляция бывает весьма различной, хотя и обозначается одним термином. Инфляционные процессы не могут рассматриваться как прямой результат только определенной политики, политики расширения денежной эмиссии или дефицитного регулирования производства, ибо рост цен оказывается неизбежным результатом глубинных процессов в экономике, объективным следствием нарастания диспропорций между спросом и предложением, производством предметов потребления и средств производства, накоплением и потреблением и т.д. В итоге процесс инфляции - в различных его проявлениях - носит не случайный характер, а весьма устойчивый.

3) К негативным последствиям инфляционных процессов относятся снижение реальных доходов населения, обесценение сбережений населения, потеря у производителей заинтересованности в создании качественных товаров, ограничение продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие, ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются за счет госбюджета).

4) В отличие от Запада в России и других странах, осуществляющих преобразование хозяйственного механизма, инфляционный процесс развертывается, как правило, в возрастающих темпах. Это весьма необычный, специфический тип инфляции, плохо поддающийся сдерживанию и регулированию. Инфляцию поддерживают инфляционные ожидания, нарушения народнохозяйственной сбалансированности (дефицит госбюджета, отрицательное сальдо внешнеторгового баланса, растущая внешняя задолженность, излишняя денежная масса в обращении).

5) Управление инфляцией представляет важнейшую проблему денежно-кредитной и в целом экономической политики. Необходимо учитывать при этом многосложный, многофакторный характер инфляции. В ее основе лежат не только монетарные, но и другие факторы. При всей значимости сокращения государственных расходов, постепенного сжатия денежной эмиссии требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них - стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, повышение ответственности предприятий за результаты хозяйственной деятельности, изменение обменного курса рубля, проведение определенных мер по регулированию цен и доходов.

Нормализация денежного обращения и противодействие инфляции требуют выверенных, гибких решений, настойчиво и целеустремленно проводимых в жизнь.

Список использованной литературы

1. Агапова Т.А. Макроэкономика: учебник / Т.А. Агапова, С.Ф. Серегина. - 6-е изд., перераб. и доп. - М.: Дело и сервис, 2004. - 448 с.

2. Бункина М.К. Макроэкономика: учебник / М.К. Бункина, В.А. Семенов - 4 изд.; перераб. и доп. - М: Дело и сервис, 2003. - 544 с.

3. Самуэльсон П. Экономика: учебное пособие / П. Самуэльсон, В.Д. Нордхаус. - 16 изд. - М.: изд. дом "Вильямс", 2001. - 688 с.

4. Введение в рыночную экономику: учебник / под ред. А.Я. Лившица, И.Н. Никулиной. - М.: Высшая школа, 1994. - 447 с.

5. Курс экономической теории: учебник / под ред. Чепурина Е.А., Киселевой Е.А. - 5-е изд.; доп. и перераб. - Киров: АСА, 2004. - 832 с.

6. Макроэкономика: учебник / под ред. Н.П. Кетовой. - Ростов-на-Дону: Феникс, 2004. - 384 с.

7. Макроэкономика. Теория и российская практика: учебник / под ред.А.Г. Грязновой, Н.Н. Думной. - 2-е изд.; перераб. и доп. - М.: Кнорус, 2005. - 688 с.

8. Экономическая теория: учебник / под ред.В.М. Видяпина, А.И. Добрынина, Г.П. Журавлевой и др. - М.: ИНФРА-М, 2002. - 714 с.

9. Экономическая теория: учебник / под ред. В.Д. Камаева. - 8-е изд.; перераб. и доп. - М.: Владос, 2002. - 640 с.

10. Ильяшенко В.В. Особенности инфляции в трансформируемой экономики России // Известия Уральского Экономического университета. - 2004. - №8. С.3-10.

11. Моисеев С.Р. Инфляция: макро - и микроанализ // Бизнес и банки. - 2004. - №3. С.1-4.

12. Плышевский Б.П. Инфляция в российской экономике // Финансы. - 1997. - №4. - С.59-62.

Перепечатка материалов без ссылки на наш сайт запрещена