Курсовая работа: Оценка финансового состояния юридического лица Инспекции Федеральной налоговой службы

Курсовая работа: Оценка финансового состояния юридического лица Инспекции Федеральной налоговой службы

Содержание

1. Краткая характеристика ИФНС по Кировскому району г. Уфы Республики Башкортостан

2. Деятельность ИФНС при признании юридического лица несостоятельным (банкротом)

3. Выявление ИФНС признаков преднамеренного или фиктивного банкротства юридических лиц

4. Внешний анализ финансового состояния юридического лица

4.1 Общая оценка финансового состояния предприятия и его динамики

4.2 Анализ финансовой устойчивости предприятия

4.3 Анализ ликвидности баланса

4.4 Анализ финансовых коэффициентов

4.5 Состояние платежеспособности предприятия

5. Порядок ликвидации несостоятельного предприятия (банкрота)

6. Проблемы процедуры признания банкротства юридических лиц

Заключение

Список литературы

1. Краткая характеристика ИФНС по Кировскому району г. Уфы Республики Башкортостан

Инспекция ФНС России по Кировскому району г. Уфы Республики Башкортостан является территориальным органом Федеральной налоговой службы (ФНС России) и входит в единую централизованную систему налоговых органов. Инспекция находится в непосредственном подчинении Управления ФНС России по Республике Башкортостан и подконтрольна ФНС России и УФНС. Инспекция имеет сокращенное наименование: ИФНС России по Кировскому району г. Уфы РБ.

Инспекция является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства Российской Федерации в пределах компетенции налоговых органов.

Инспекция осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам.

Инспекция в своей деятельности руководствуется Конституцией Российской Федерации, федеральными конституционными законами, федеральными законами, актами Президента Российской Федерации и Правительства Российской Федерации, международными договорами Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации, правовыми актами ФНС России, нормативными правовыми актами органов власти Республики Башкортостан и местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов.

Инспекция осуществляет свою деятельность во взаимодействии с территориальными органами федеральных органов исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

Инспекция осуществляет следующие полномочия:

1. осуществляет контроль и надзор за:

соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях предусмотренных законодательством Российской Федерации, - за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей;

фактическими объемами производства и реализации этилового спирта, алкогольной и спиртосодержащей продукции;

осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями;

соблюдением требований к контрольно-кассовой технике, порядком и условиями ее регистрации и применения, а также полнотой учета выручки денежных средств;

проведением лотерей, в том числе за целевым использованием выручки от проведения лотерей;

2. осуществляет:

государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

установку и пломбирование на предприятиях и в организациях, осуществляющих производство спирта, контрольных спиртоизмеряющих приборов, а в организациях, производящих алкогольную продукцию, - приборов учета объемов этой продукции;

3. регистрирует в установленном порядке:

договоры коммерческой концессии;

контрольно-кассовую технику, используемую организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации;

4. ведет в установленном порядке:

учет налогоплательщиков на подведомственной территории;

Единый государственный реестр юридических лиц (ЕГРЮЛ), Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) и Единый государственный реестр налогоплательщиков (ЕГРН);

учет (по каждому налогоплательщику и виду платежа) сумм налогов и сборов, подлежащих уплате и фактически поступивших в бюджет, а также сумм пени, налоговых санкций;

представляет сведения, содержащиеся в ЕГРЮЛ, ЕГРИП и ЕГРН, в соответствии с законодательством Российской Федерации;

бесплатно информирует налогоплательщиков (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставляет формы налоговой отчетности и разъясняет порядок их заполнения;

осуществляет в установленном законодательством Российской Федерации порядке возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, пеней и штрафов;

принимает в установленном законодательством РФ порядке решения об изменении сроков уплаты налогов, сборов и пеней;

взыскивает в установленном порядке недоимки и пени по налогам и сборам, предъявляет в суды иски о взыскании налоговых санкций с лиц, допустивших нарушения законодательства о налогах и сборах, а также в иных случаях, установленных законодательством Российской Федерации;

представляет в соответствии с законодательством РФ о несостоятельности (банкротстве) интересы Российской Федерации по обязательным платежам и (или) денежным обязательствам;

осуществляет в установленном порядке проверку деятельности юридических лиц и физических лиц в установленной сфере деятельности;

осуществляет функции получателя средств федерального бюджета, предусмотренных на содержание Инспекции и реализацию возложенных на нее функций;

обеспечивает в пределах своей компетенции защиту сведений, составляющих государственную и налоговую тайну;

организует прием граждан, обеспечивает своевременное и полное рассмотрение обращений граждан, принимает по ним решения и направляет заявителям ответы в установленный срок;

организует профессиональную подготовку работников аппарата Инспекции, их переподготовку, повышение квалификации и стажировку;

осуществляет в соответствии с законодательством Российской Федерации работу по комплектованию, хранению, учету и использованию архивных документов, образовавшихся в ходе деятельности Инспекции;

обеспечивает внедрение информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работы Инспекции;

проводит в установленном порядке конкурсы и заключает государственные контракты на размещение заказов на поставку товаров, выполнение работ, оказание услуг для нужд Инспекции;

осуществляет иные функции, предусмотренные федеральными законами и другими нормативными правовыми актами.

Инспекция с целью реализации полномочий в установленной сфере деятельности имеет право:

запрашивать и получать сведения и материалы, необходимые для принятия решений по вопросам, отнесенным к установленной сфере деятельности;

привлекать в установленном порядке для проработки вопросов, отнесенных к установленной сфере деятельности, научные и иные организации, ученых и специалистов;

давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности;

применять предусмотренные законодательством Российской Федерации меры ограничительного, предупредительного и профилактического характера, а также санкции, направленные на недопущение и (или) ликвидацию последствий, вызванных нарушением юридическими и физическими лицами обязательных требований в установленной сфере деятельности, с целью пресечения фактов нарушения законодательства Российской Федерации.

ИФНС по Кировскому району г. Уфы РБ является юридическим лицом, имеет бланк и печать с изображением Государственного герба Российской Федерации со своим полным и сокращенным наименованием, иные печати, штампы и бланки установленного образца, а также счета, открываемые в соответствии с законодательством Российской Федерации.

В структуру ИФНС по Кировскому району г. Уфы РБ входят:

1) Отдел общего и хозяйственного обеспечения;

2) Отдел финансового обеспечения;

3) Отдел кадрового обеспечения и безопасности;

4) Юридический отдел;

5) Отдел регистрации и учета налогоплательщиков;

6) Отдел работы с налогоплательщиками;

7) Отдел информационных технологий;

8) Отдел ввода и обработки данных;

9) Отдел учета, отчетности и анализа;

10) Отдел урегулирования задолженности;

11) Отделы камеральных проверок;

12) Отдел выездных проверок;

13) Отдел оперативного контроля;

14) Отдел налогового аудита;

15) Отдел общего обеспечения.

Через ИФНС по Кировскому району г. Уфы РБ осуществляет свою деятельность в данном районе Управление Федеральной налоговой службы по Республике Башкортостан. Федеральная налоговая служба находится в ведении Министерства финансов Российской Федерации.

Итоги работы налоговых органов Республики Башкортостан за январь-июль 2008 года отмечаются следующими показателями.

За семь месяцев 2008 года в бюджетную систему Российской Федерации по Республике Башкортостан поступило 122,5 млрд. рублей налогов, сборов и других обязательных платежей, администрируемых налоговыми органами, с ростом по сравнению с аналогичным периодом прошлого года на 23,3 млрд. рублей или на 23,5 процента.

В бюджеты всех уровней (с учетом единого социального налога, зачисляемого в федеральный бюджет) поступило свыше 104,4 млрд. рублей, что на 23,5 процента больше, чем в январе-июле 2007 года.

В федеральный бюджет перечислено 50,7 млрд. рублей налогов и сборов, с ростом на 23,3 процента.

В консолидированный бюджет Республики Башкортостан зачислено 45 млрд. рублей, с ростом на 22,4 процента по сравнению с семью месяцами прошлого года, в том числе в бюджет Республики Башкортостан - свыше 36,5 млрд. рублей, на 29,4 процента больше, чем в аналогичном периоде прошлого года; в бюджеты муниципальных образований - около 8,5 млрд. рублей, с ростом на 31,7 процента.

Поступления в бюджеты всех уровней на 91,5 процента сформированы за счет налога на прибыль организаций (25,1 млрд. рублей), налога на добычу полезных ископаемых (22,9 млрд. рублей), налога на доходы физических лиц (15,8 млрд. рублей), акцизов (14,8 млрд. рублей), НДС (11,2 млрд. рублей), единого социального налога, зачисляемого в федеральный бюджет (5,6 млрд. рублей). Единый социальный налог (ЕСН) и страховые взносы на обязательное пенсионное страхование мобилизован в сумме 23,4 млрд. рублей, в том числе:

в Пенсионный фонд Российской Федерации - 14,4 млрд. рублей;

в Фонд социального страхования РФ - 533 млн. рублей;

в Федеральный фонд обязательного медицинского страхования (ФФОМС) - свыше 1 млрд. рублей;

в Территориальный Фонд обязательного медицинского страхования (ТФОМС) - более 1,8 млрд. рублей.

Сумма поступлений от налога на совокупный доход, перечисляемая в социальные внебюджетные фонды, превысила 363 млн. рублей.

Всего государственные внебюджетные фонды пополнились 18,1 млрд. рублей, с ростом на 23,6 процента.

Задание, установленное на девять месяцев 2008 года по поступлениям налогов и сборов в бюджет Республики Башкортостан, выполнено за семь месяцев на 102,3 процента.

Бюджеты муниципальных образований, принятые на девять месяцев текущего года, выполнены по налоговым доходам на 86,1 процента.

2. Деятельность ИФНС при признании юридического лица несостоятельным (банкротом)

Если стоимость имущества должника - юридического лица, в отношении которого принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов, такое юридическое лицо ликвидируется в порядке, предусмотренном параграфом 1 главы XI "Особенности банкротства ликвидируемого должника" Закона о несостоятельности (банкротстве).

Причины, по которым должник - юридическое лицо ликвидируется, значения не имеют. Они могут быть, и не связаны с недостаточностью имущества для удовлетворения требований всех. Если в процессе ликвидации выясняется, что должник не в состоянии погасить требования кредиторов, то ликвидация должна продолжаться в соответствии с нормами закона о несостоятельности.

Упрощение процедуры банкротства ликвидируемого должника касается в первую очередь признаков банкротства.

В качестве обязательного признака банкротства выступает установление факта недостаточности стоимости имущества ликвидируемого юридического лица для удовлетворения требований кредиторов на фоне уже принятого решения о ликвидации. Это может быть известно как исполнительным органам управления, так и ликвидационной комиссии должника.

Упрощенная процедура банкротства как установленный законодательством особый сокращенный порядок применения специальных мер к должнику, имеющему признаки банкротства, характеризуется относительной оперативностью проведения судебного разбирательства и осуществления процедур банкротства (фактически используется только одна процедура банкротства - конкурсное производство). Поскольку упрощенная процедура банкротства реализуется в условиях особой хозяйственной ситуации, складывающейся в отношении должника, то она приводит и к некоторой предопределенности решения суда (т.к сразу открывается конкурсное производство с последующей ликвидацией должника). Ведь субъект, подпадающий под упрощенную процедуру банкротства, уже фактически не осуществляет деятельность, приносящую прибыль (доход). Поэтому в интересах гражданского оборота как можно скорее от такого субъекта избавиться, что, собственно, и решает законодательство о несостоятельности.

При достаточности для удовлетворения требований кредиторов стоимости имущества должника - юридического лица, принявшего решение о ликвидации, его ликвидация по решению арбитражного суда в порядке, предусмотренном Законом о несостоятельности, исключается.

В случае установления в ходе ликвидации юридического лица недостаточности имущества для удовлетворения требований кредиторов (п.4ст.61 ГКРФ) правом (14) на обращение в суд с заявлением о признании юридического лица банкротом обладают только указанные в законе лица: ликвидационная комиссия, собственник имущества должника - унитарного предприятия, учредитель (участник) должника или руководитель должника (п. п.2, 3 ст.224 Закона о несостоятельности).

Под ликвидацией юридического лица понимается его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам.

Порядок ликвидации юридического лица регламентируется статьями 61 - 65 Гражданского кодекса Российской Федерации (ГК РФ), главой VII Федерального закона от 08.08.2001 № 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей", Федеральным законом от 26.10.2002 № 127-ФЗ "О несостоятельности (банкротстве)".

Методические рекомендации для территориальных органов ФНС России при осуществлении ими государственной регистрации в связи с ликвидацией юридических лиц определены Письмом ФНС от 27.05.2005 № ЧД-6-09/439.

Ликвидация юридического лица является длительной процедурой и состоит из следующих этапов:

1. принятие решения о ликвидации. При этом следует учитывать, что юридическое лицо может быть ликвидировано:

по решению его учредителей (участников) либо органа юридического лица, уполномоченного на то учредительными документами, в том числе в связи с истечением срока, на который создано юридическое лицо, с достижением цели, ради которой оно создано;

судом на основании требования органа государственной власти;

2. формирование ликвидационной комиссии, назначение ликвидатора;

3. публикация сообщения о ликвидации и составление промежуточного ликвидационного баланса;

4. осуществление расчетов с кредиторами и составление ликвидационного баланса;

5. государственная регистрация юридического лица в связи с ликвидацией.

В соответствии со статьей 124 Закона № 127-ФЗ "О банкротстве" принятие арбитражным судом решения о признании должника банкротом влечет за собой открытие конкурсного производства. При этом в соответствии с абзацем 14 статьи 2 Закона № 127-ФЗ "О банкротстве" конкурсное производство - процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

На основании вышеизложенного принятие арбитражным судом решения о признании должника банкротом равнозначно принятию решения о ликвидации юридического лица.

При поступлении решения об открытии конкурсного производства регистрирующий (налоговый) орган в пятидневный срок с момента его поступления осуществляет внесение в ЕГРЮЛ записи о принятии в отношении юридического лица решения о ликвидации. При этом присваивается ГРН, распечатывается свидетельство, которое вместе с соответствующей выпиской из ЕГРЮЛ направляется конкурсному управляющему.

С этого момента не допускаются регистрационные действия, предусмотренные пунктом 2 статьи 20 Закона № 129-ФЗ, за исключением государственной регистрации создания открытых акционерных обществ, учредителем которых является юридическое лицо, признанное судом несостоятельным (банкротом), и образуемых в связи с замещением активов юридического лица - банкрота в соответствии со статьей 141 Закона № 127-ФЗ.

Согласно статье 127 Закона № 127-ФЗ при принятии решения о признании должника банкротом и об открытии конкурсного производства арбитражный суд утверждает конкурсного управляющего в порядке, предусмотренном статьей 45 Закона № 127-ФЗ, и размер вознаграждения конкурсного управляющего, о чем выносит определение. Указанное определение подлежит немедленному исполнению и может быть обжаловано.

В соответствии с Постановлением Пленума Высшего Арбитражного Суда от 15.12.2004 № 29 арбитражный суд рассматривает разногласия, заявления, ходатайства и жалобы в деле о банкротстве до внесения записи о государственной регистрации в связи с ликвидацией должника в Единый государственный реестр юридических лиц.

В случае если в решении арбитражного суда о признании должника банкротом арбитражным судом утверждается кандидатура конкурсного управляющего, регистрирующий (налоговый) орган на основании указанного решения арбитражного суда (без предоставления уведомлений по формам № Р15002 и Р15001) вносит в Единый государственный реестр юридических лиц две записи, а именно:

запись о принятии решения о ликвидации юридического лица;

запись о формировании ликвидационной комиссии юридического лица, назначении ликвидатора.

Соответственно, на основании внесенных записей в Единый государственный реестр юридических лиц конкурсному управляющему выдаются (направляются) два свидетельства по форме № Р50003 (Свидетельство о внесении записи в Единый государственный реестр юридических лиц).

При банкротстве юридического лица в случае назначения конкурсного управляющего сведения о лице, имеющем право без доверенности действовать от имени юридического лица, вносятся на основании определения суда, направленного в регистрирующий орган, или уведомления о формировании ликвидационной комиссии юридического лица, назначении ликвидатора (форма № Р15002), представленного конкурсным управляющим.

В соответствии с пунктом 2 статьи 21 Закона № 129-ФЗ при государственной регистрации юридического лица в связи с ликвидацией в случае применения процедуры банкротства в регистрирующий (налоговый) орган представляется определение арбитражного суда о завершении конкурсного производства.

Регистрирующий (налоговый) орган вносит запись о государственной регистрации юридического лица в связи с его ликвидацией на основании определения арбитражного суда о завершении конкурсного производства, при этом в графе "Заявитель" заполняется Ф. И.О. конкурсного управляющего, указанное в решении (определении) арбитражного суда.

Определение арбитражного суда о завершении конкурсного производства является основанием для внесения в Единый государственный реестр юридических лиц записи о ликвидации должника.

Соответствующая запись должна быть внесена в этот реестр не позднее чем через пять дней с даты представления указанного определения арбитражного суда в орган, осуществляющий государственную регистрацию юридических лиц.

На основании внесенной записи в ЕГРЮЛ конкурсному управляющему направляется свидетельство по форме № Р50001 и выписка из ЕГРЮЛ.

С момента внесения записи о ликвидации должника в Единый государственный реестр юридических лиц арбитражный суд выносит определение о прекращении производства по рассмотрению всех разногласий, заявлений, ходатайств и жалоб.

3. Выявление ИФНС признаков преднамеренного или фиктивного банкротства юридических лиц

Проверка наличия признаков фиктивного и преднамеренного банкротства осуществляется на основе анализа значений и динамики коэффициентов, характеризующих платежеспособность должника, рассчитанных за исследуемый период в соответствии с Правилами проведения финансового анализа, утвержденными постановлением Правительства Российской Федерации от 25 июня 2003 г. № 367. Проверка наличия признаков фиктивного и преднамеренного банкротства осуществляется во всех процедурах банкротства: наблюдении, финансовом оздоровлении, внешнем управлении и конкурсном производстве. На основе проведенной проверки наличия (отсутствия) признаков фиктивного и преднамеренного банкротства должны быть сделаны выводы: об отсутствии или о наличии признаков преднамеренного банкротства с предварительной оценкой ущерба, или о невозможности проведения проверки наличия (отсутствия) признаков преднамеренного банкротства; об отсутствии оснований для проведения проверки наличия признаков фиктивного банкротства; об отсутствии или о наличии признаков фиктивного банкротства. При финансовом анализе также можно выявить причины неустойчивого состояния предприятия и наметить пути его улучшения - программу финансового оздоровления.

Необходимо анализировать обеспеченность предприятия финансовыми ресурсами, целесообразность и эффективность их размещения и использования, платежеспособность предприятия, его финансовые взаимоотношения с партнерами. Оценка этих показателей важна как для для эффективного внешнего управления предприятием.

4. Внешний анализ финансового состояния юридического лица

4.1 Общая оценка финансового состояния предприятия и его динамики

Для проведения анализа финансового состояния предприятия для определения несостоятельности (банкротства) следует воспользоваться сравнительным аналитическим балансом.

Агрегированный баланс предприятия

| СТАТЬЯ БАЛАНСА | Расчет, строка | Отчетный год | |

| Начало | Конец | ||

| АКТИВ | |||

|

I. Внеоборотные активы, F |

а190 |

128260 | 129520 |

|

II. Оборотные активы R а |

а290 |

190409 | 201342 |

| в том числе: |

|

||

|

• запасы, Z |

а210+а220 |

119176 | 130309 |

|

• дебиторская задолженность, rd |

а230+а240 |

61352 | 63174 |

|

• денежные средств и КФВ, d |

а250+а260 |

9881 | 7859 |

|

• прочие оборотные активы, r а |

а270 |

||

| Баланс, В |

а300 |

318669 | 330862 |

| ПАССИВ | |||

|

Ш. Капитал и резервы, Ис |

Р490 |

199166 | 202076 |

|

IV. Долгосрочные обязательства, КT |

Р590 |

7822 | 7075 |

|

V. Краткосрочные обязательства, Rp |

Рб90 |

111681 | 121711 |

| В том числе: | |||

|

• заемные средства, Кt |

Р610 |

79462 | 59277 |

|

• кредиторская задолженность, r k |

Рб20 |

25664 | 47210 |

|

• прочие пассивы, rp |

Р630 ÷ Р660 |

6555 | 15224 |

| Баланс, В |

Р700 |

318669 | 330862 |

Структуру и динамику финансового состояния предприятия можно исследовать при помощи сравнительного аналитического баланса.

Аналитический баланс представлен в таблице 2.

Аналитический баланс предприятия

| Структура | Изменения | |||||||

| Начало | Конец | Начало | Конец |

Абсолютная величина (гр.2 - гр.1) |

Уд. вес (гр.4 - гр.3) |

% (гр.5: гр.1 * 100) |

% (гр.5: ∆В * 100) |

|

| АКТИВ | 1 | 2 | 3 | 4 | 5 | |||

|

I. Внеоборотные активы, F |

128260 | 129520 | 40,2% | 39,1% | 1260 | -1,1% | 1,0% | 10,3% |

|

II. Оборотные активы R а |

190409 | 201342 | 59,8% | 60,9% | 10933 | 1,1% | 5,7% | 89,7% |

| в том числе: | ||||||||

|

• запасы, Z |

119176 | 130309 | 37,4% | 39,4% | 11133 | 2,0% | 9,3% | 91,3% |

|

• дебиторская задолженность, rd |

61352 | 63174 | 19,3% | 19,1% | 1822 | -0,2% | 3,0% | 14,9% |

|

• денежные средств и КФВ, d |

9881 | 7859 | 3,1% | 2,4% | -2022 | -0,7% | -20,5% | -16,6% |

|

• прочие оборотные активы, r а |

- | - | - | - | - | - | - | - |

| Баланс, В | 318669 | 330862 | 100,0% | 100,0% | 12193 | 0,0% | 3,8% | 100,0% |

| ПАССИВ | ||||||||

|

Ш. Капитал и резервы, Ис |

199166 | 202076 | 62,5% | 61,1% | 2910 | -1,4% | 1,5% | 23,9% |

|

IV. Долгосрочные обязательства, КT |

7822 | 7075 | 2,5% | 2,1% | -747 | -0,3% | -9,5% | -6,1% |

|

V. Краткосрочные обязательства, Rp |

111681 | 121711 | 35,0% | 36,8% | 10030 | 1,7% | 9,0% | 82,3% |

| в том числе: | ||||||||

|

• заемные средства, Кt |

79462 | 59277 | 24,9% | 17,9% | -20185 | -7,0% | -25,4% | -165,5% |

|

• кредиторская задолженность, r k |

25664 | 47210 | 8,1% | 14,3% | 21546 | 6,2% | 84,0% | 176,7% |

|

• прочие пассивы, rp |

6555 | 15224 | 2,1% | 4,6% | 8669 | 2,5% | 132,3% | 71,1% |

| Баланс, В | 318669 | 330862 | 100,0% | 100,0% | 0,0% | 3,8% | 100,0% | |

Как можно видеть по данным таблицы 2, общая валюта баланса в течение отчетного года увеличилась с 318669 тыс. руб. до 330862 тыс. руб., на 12193 тыс. руб., что составило 3,8% к начальной величине. В активе баланса отмечено увеличение внеоборотных активов с 128260 тыс. руб. до 129520 тыс. руб., на 1260 тыс. руб., или на 1,0,%. Оборотные активы увеличились со 190409 тыс. руб. до 201342 тыс. руб. на 10933 тыс. руб., или на 5,7%. В пассиве увеличились краткосрочные обязательства с 111681 тыс. руб. до 121711 тыс. руб., на 10030 тыс. руб., или на 9,0%. Капитал и резервы возросли с 199166 тыс. руб. до 202076 тыс. руб., на 2910 тыс. руб., что составило 1,5%. Долгосрочные обязательства уменьшились с 7822 тыс. руб. до 7075 тыс. руб., или на 747 тыс. руб., что составило 9,5%.

Структура актива баланса изменилась в сторону увеличения доли оборотных активов. Так, если на начало периода доля внеоборотных активов составляла 40,2%, за отчетный период она снизилась на 1,1% и составила 39,1%. Доля оборотных активов, соответственно, составляла 59,8% и возросла на 1,1%, на конец периода составила 60,9%.

Структура пассива изменилась также незначительно. На начало периода доля капитала и резервов составила 62,5%, снизившись на 1,4% за год до величины 61,1%. Доля долгосрочных обязательств также уменьшилась - на 0,3%, с 2,5% до 2,1%. Возросла в структуре пассива только доля краткосрочных обязательств, составлявшая на начало периода 35,0%, а на конец периода - 36,8%. Увеличение доли составило 1,7%.

На увеличение валюты баланса повлияли следующие показатели. В активе на 89,7% увеличение баланса обусловлено ростом оборотных активов, на 10,3% - ростом внеоборотных активов. В пассиве наибольшее влияние оказал рост краткосрочных обязательств, за счет чего валюта баланса увеличилась на 82,3%. Рост капитала и резервов обеспечил увеличение баланса на 23,9%, а снижение долгосрочных обязательств уменьшило рост валюты баланса на 6,1%.

Таким образом, можно сделать вывод, что приток новых средств в основном был через краткосрочные обязательства, эти новые средства были вложены в основном в оборотные активы. Рассмотрим эти показатели более детально.

В составе оборотных активов выделяются запасы, дебиторская задолженность, денежные средства и краткосрочные финансовые обязательства. Прочие оборотные активы в балансе отсутствуют.

Запасы предприятия увеличились со 119176 тыс. руб. до 130309 тыс. руб., на 11133 тыс. руб., что составило 9,3%. Дебиторская задолженность возросла с 61352 тыс. руб. до 63174 тыс. руб., или на 1822 тыс. руб., что составило 3%. Денежные средства и КФВ уменьшились с 9881 тыс. руб. до 7859 тыс. руб., на 2022 тыс. руб., что составило 20,5%.

Несколько изменилась структура оборотных активов. Доля запасов составляла 37,4% активов баланса на начало периода и возросла за год на 2,0% до показателя 39,4%. Доля дебиторской задолженности снизилась на 0,2% - с 19,3% активов до 19,1%. Доля денежных средств и КФВ снизилась несколько больше - на 0,7%, с 3,1% до 2,4% активов баланса. Общее изменение оборотных активов составило 1,1% активов баланса.

На увеличение валюты баланса повлияло увеличение оборотных активов на 89,7%, в том числе: увеличение запасов - на 91,3%, увеличение дебиторской задолженности - на 14,9%. Снижение денежных средств и КФВ уменьшило общий итог на 16,6%.

В пассиве баланса в составе краткосрочных обязательств выделяются заемные средства, кредиторская задолженность и прочие пассивы.

Краткосрочные заемные средства существенно уменьшились - с 79462 тыс. руб. до 59277 тыс. руб., или на 20185 тыс. руб., что составило - 25,4%. Кредиторская задолженность резко увеличилась - с 25664 тыс. руб. до 47210 тыс. руб., на 21546 тыс. руб., или на 84%. Прочие пассивы увеличились с 6555 тыс. руб. до 15224 тыс. руб., на 8669 тыс. руб., что составило 132,3%.

Изменилась структура краткосрочных обязательств. Так, если доля краткосрочных заемных средств составляла 24,9% пассива баланса, к концу периода она снизилась на 7,0% и составила 17,9%. Доля кредиторской задолженности увеличилась с 8,1% до 14,3% пассива, или на 6,2%. Доля прочих пассивов составляла 2,1% к пассиву баланса, увеличилась на 2,5% и составила к концу периода 4,6%.

На увеличение валюты баланса повлияло увеличение краткосрочных обязательств: рост кредиторской задолженности обусловил 176,7% прироста баланса, увеличение прочих пассивов - 71,1%, а снижение краткосрочных заемных средств уменьшило на 165,5%. Общее влияние роста краткосрочных обязательств составило 82,3%.

Таким образом, в течение отчетного года предприятие получило приток новых средств, прежде всего, в виде кредиторской задолженности, существенно снизив краткосрочные заемные средства. Полученные ресурсы были направлены в основном в запасы.

4.2 Анализ финансовой устойчивости предприятия

Для характеристики источников формирования запасов и затрат определяют три основных показателя:

1. Наличие собственных оборотных средств, как разница между капиталом и резервами и внеоборотными активами. Этот показатель характеризует чистый оборотный капитал.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, определяемое путем увеличения предыдущего показателя на сумму долгосрочных обязательств.

3. Общая величина основных источников формирования запасов и затрат, определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

Ф1 = Р490 - А190 - (А210 + А220)

2. Излишек (+) или недостаток (-) и долгосрочных основных источников формирования запасов и затрат:

Ф2 = Р490 + Р590 - А190 - (А210 + А220)

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат:

ФЗ = Р490 + Р590 + Р610 - А190 - (А210 + А220)

С помощью этих трех показателей можно определить трехкомпонентный показатель типа финансовой ситуации:

S (Ф) = 1, если Ф>0

S (Ф) = 0, если Ф<0.

Анализ финансовой устойчивости проводится в таблице 3.

Анализ финансовой устойчивости, тыс. руб.

| Наименование показателя | Расчет, строка баланса или таблицы | Отчетный год | ||

| Начало | Конец | Изменение (гр.2 - гр.1) | ||

| А | Б | 1 | 2 | 3 |

| 1. Источники собственных средств |

Р490 |

199166 | 202076 | 2910 |

| 2. Основные средства и вложения |

а190 |

128260 | 129520 | 1260 |

| 3. Наличие собственных оборотных средств | 1-2 | 70906 | 72556 | 1650 |

| 4. Долгосрочные кредиты и заемные средства |

Р590 |

7822 | 7075 | -747 |

| 5. Собственные и долгосрочные заемные источники | 3+4 | 78728 | 79631 | 903 |

| 6. Краткосрочные кредиты и заемные средства |

Р610 |

79462 | 59277 | -20185 |

| 7. Общая величина основных источников формирования запасов и затрат | 5+6 | 158190 | 138908 | -19282 |

| 8. Общая величина запасов и затрат |

а210+а220 |

119176 | 130309 | 11133 |

| 9. Излишек (+) или недостаток (-): | ||||

| • собственных оборотных средств | 3-8 | -48270 | -57753 | -9483 |

| • собственных и долгосрочных заемных средств | 5-8 | -40448 | -50678 | -10230 |

| • общей величины основных источников формирования запасов и затрат | 7-8 | 39014 | 8599 | -30415 |

| 10. Трехкомпонентный показатель типа финансовой устойчивости | S={0, 0, 1} | S={0, 0, 1} | S={0, 0, 1} | |

По данным таблицы 3 можно видеть, что собственные оборотные средства, рассчитываемые как разница между капиталом и резервами и внеоборотными активами, увеличились с 70906 тыс. руб. до 72556 тыс. руб. То есть, чистый оборотный капитал предприятия возрос на 1650 тыс. руб.

Собственные и долгосрочные заемные источники формирования запасов и затрат, определяемые путем увеличения предыдущего показателя на сумму долгосрочных обязательств, проявили меньший рост - на 903 тыс. руб., увеличившись с 78728 тыс. руб. до 79631 тыс. руб., так как долгосрочные кредиты и заемные средства предприятия снизились на 747 тыс. руб.

Общая величина основных источников формирования запасов и затрат, определяемая путем увеличения предыдущего показателя на сумму краткосрочных заемных средств, снизилась со 158190 тыс. руб. до 138908 тыс. руб., или на 19282 тыс. руб., поскольку краткосрочные кредиты и заемные средства уменьшились на 20185 тыс. руб.

При расчете общей величины запасов и затрат, с учетом увеличения данного показателя на 11133 тыс. руб., было выявлено следующее.

На начало отчетного периода недостаток собственных оборотных средств составлял 48270 тыс. руб., а недостаток собственных оборотных и долгосрочных заемных средств составлял 40448 тыс. руб. Однако, за счет краткосрочных заемных средств образовался платежный излишек общей величины источников формирования запасов и затрат в сумме 39014 тыс. руб.

На конец периода недостаток собственных оборотных средств увеличился на 9483 тыс. руб. и составлял 57753 тыс. руб., а недостаток собственных оборотных и долгосрочных заемных средств увеличился еще больше - на 10230 тыс. руб. - и составлял 50678 тыс. руб. Излишек общей величины источников формирования запасов и затрат снизился на 30415 тыс. руб. и составил 8599 тыс. руб.

Таким образом, основные показатели обеспеченности запасов и затрат источниками формирования, следующие.

Ф1 - показатель обеспеченности собственными оборотными средствами

на начало года S (Ф1) = 0, так как Ф1<0.

на конец года S (Ф1) = 0, так как Ф1<0.

Ф2 - показатель обеспеченности собственными оборотными средствами и долгосрочными заемными источниками

на начало года S (Ф2) = 0, так как Ф2<0.

на конец года S (Ф2) = 0, так как Ф2<0.

Ф3 - показатель обеспеченности основными источниками формирования запасов и затрат

на начало года S (Ф3) = 1, так как Ф3>0.

на конец года S (Ф3) = 1, так как Ф3>0.

Для характеристики финансовой ситуации на предприятии существуют четыре типа финансовой устойчивости:

1. Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости. Указанные три показателя составляют следующие величины: S={1, 1, 1}.

2. Нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность: S={0, 1, 1}.

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: S={0, 0, 1}.

4. Кризисное финансовое состояние, при котором предприятие может находиться на грани банкротства: S={0, 0, 0}.

Итак, как на начало, так и на конец отчетного года трехкомпонентный показатель финансовой устойчивости был равен S={0, 0, 1}, что характеризует финансовое состояние как неустойчивое, сопряженное с нарушением платежеспособности, хотя сохраняется возможность восстановления равновесия.

4.3 Анализ ликвидности баланса

Задача анализа ликвидности баланса возникает в условиях рынка в связи с необходимостью давать оценку кредитоспособности предприятия, т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам. Анализ ликвидности баланса заключается в сравнении средств по активу, расположенных в порядке убывания их ликвидности, с обязательствами по пассиву, сгруппированными в порядке возрастания сроков их погашения.

Анализ ликвидности предприятия представлен в таблице 4.

Анализ ликвидности предприятия

| Актив | Начало | Конец | Пассив | Начало | Конец | Платежный излишек, недостаток | |

| отчетного года | отчетного года | Начало (гр.1 - гр.3) | Конец (гр.2 - гр.4) | ||||

| отчетного года | |||||||

| А | 1 | 2 | П | 3 | 4 | 5 | 6 |

| 1. Наиболее ликвидные активы (а250+а260) | 9881 | 7859 |

1. Наиболее срочные обязательства, Р620 |

25664 | 47210 | -15783 | -39351 |

| 2. Быстро-реализуемые активы (а240+а270) | 61151 | 62731 |

2. Кратко-срочные пассивы, (Р610+Р660) |

79462 | 67518 | -18311 | -4787 |

| 3. Медленно реализуемые активы (а210-а216+а220+а230+а140) | 130531 | 141868 | 3. Долго-срочные пассивы (Р590+Р630+Р640+Р650) | 14377 | 14058 | 116154 | 127810 |

| 4. Трудно реализуемые активы (а190-а140) | 116861 | 118006 | 4. Постоянные пассивы (Р490-а216) | 198921 | 201678 | -82060 | -83672 |

| БАЛАНС | 318424 | 330464 | БАЛАНС | 318424 | 330464 | ||

Как видно по данным таблицы 4, на предприятии наблюдается платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств. На начало года платежный недостаток по данной группе составил 15783 тыс. руб., на конец года - увеличился до 39351 тыс. руб. То есть, наиболее срочные обязательства не могут быть быстро погашены.

По следующей группе также наблюдается платежный недостаток быстрореализуемых активов для покрытия краткосрочных пассивов. На начало года платежный недостаток составил 18311 тыс. руб., к концу года он уменьшился до 4787 тыс. руб. Таким образом, краткосрочные обязательства предприятия тоже не могут быть погашены в срок.

Платежный излишек существует только по медленно реализуемым активам в покрытие долгосрочных пассивов предприятия. На начало года платежный излишек составляет 116154 тыс. руб., на конец года он увеличился до 127810 тыс. руб. Платежный излишек по данной группе покрывает платежный недостаток по двум предыдущим группам, то есть, за счет медленно реализуемых активов предприятие может погасить не только свои долгосрочные пассивы, но и краткосрочные обязательства, и наиболее срочные обязательства. Таким образом, у предприятия есть возможность погасить все свои обязательства, однако, в течение продолжительного срока, требуемого для реализации всех запасов.

Таким образом, в ближайшее к моменту проведения анализа время предприятие характеризуется как неплатежеспособное, однако, в долгосрочном периоде предприятие платежеспособно, обладает перспективной ликвидностью.

Баланс считается ликвидным при условии следующих соотношений групп активов и обязательств:

А1 ³ П1

А2 ³ П2

А3 ³ П3

А4 £ П4

То есть, баланс предприятия нельзя признать ликвидным ни на начало исследуемого периода, ни на конец периода.

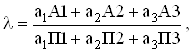

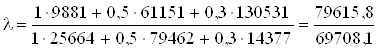

Для комплексной оценки ликвидности баланса рассчитывается общий показатель ликвидности по формуле:

где а - весовые коэффициенты групп ликвидности по активу и пассиву.

В курсовой работе принимаются

а1=1; а2=0,5; а3=0,3.

На начало периода

А1 = 9881

А2 = 61151

А3 = 130531

П1 = 25664

П2 = 79462

П3 = 14377

= 1,142

= 1,142

На конец периода

А1 = 7859

А2 = 62731

А3 = 141868

П1 = 47210

П2 = 67518

П3 = 14058

= 0,960

= 0,960

Общий показатель ликвидности баланса на начало года равен 1,142; на конец года - 0,960. Это говорит о том, что на начало года предприятие могло покрыть 114% своих обязательств, а к концу года ликвидность упала до 96%.

4.4 Анализ финансовых коэффициентов

Финансовые коэффициенты представляют собой относительные показатели ФСП.

Они рассчитываются в виде отношения абсолютных показателей финансового состояния.

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период.

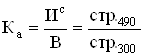

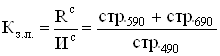

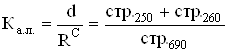

Коэффициент автономии:

На начало года

![]() =

0,625

=

0,625

На конец года

![]() = 0,611

= 0,611

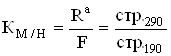

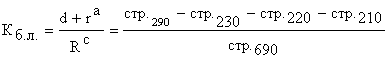

Коэффициент соотношения заемных и собственных средств:

На начало года

![]() = 0,600

= 0,600

На конец года

![]() = 0,637

= 0,637

Коэффициент соотношения мобильных и иммобилизованных средств:

На начало года

![]() = 1,485

= 1,485

На конец года

![]() = 1,555

= 1,555

Коэффициент маневренности:

На начало года

![]() = 0,356

= 0,356

На конец года

![]() = 0,359

= 0,359

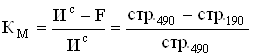

Коэффициент обеспеченности запасов и затрат:

На начало года

![]() = 0,595

= 0,595

На конец года

![]() = 0,557

= 0,557

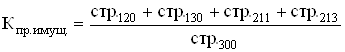

Коэффициент имущества производственного назначения:

На начало года

![]() = 0,424

= 0,424

На конец года

![]() = 0,397

= 0,397

Коэффициент абсолютной ликвидности:

где Rc - срочные обязательства предприятия. На начало года

![]() = 0,088

= 0,088

На конец года

![]() = 0,065

= 0,065

Коэффициент быстрой ликвидности:

На начало года

![]() = 0,636

= 0,636

На конец года

![]() = 0,580

= 0,580

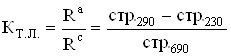

Коэффициент текущей ликвидности:

На начало года

![]() = 1,703

= 1,703

На конец года

![]() = 1,651

= 1,651

Анализ финансовых коэффициентов осуществляется в табл.5.

Анализ финансовых коэффициентов

| Коэффициент | Нормальное ограничение | Отчетный год | Изменения | |

| Начало | Конец | (гр.3 - гр.2) | ||

|

Автономии Ка |

>=0,5 | 0,625 | 0,611 | -0,014 |

|

Соотношения заемных и собственных средств Кз/с |

<=1 | 0,600 | 0,637 | 0,037 |

| Соотношение мобильных и иммобилизованных средств Км/и | - | 1,485 | 1,555 | 0,070 |

|

Маневренности Км |

opt ~ 0,5 | 0,356 | 0,359 | 0,003 |

|

Обеспеченности запасов и затрат К0 |

>= 0,6÷0,8 | 0,595 | 0,557 | -0,038 |

|

Имущества производственного назначения Кпр. имущ. |

>=0,5 | 0,424 | 0,397 | -0,027 |

|

Абсолютной ликвидности Ка. л. |

>=0,2÷0,25 | 0,088 | 0,065 | -0,024 |

|

Быстрой ликвидности Кб. л. |

>=0,7÷1,0 | 0,636 | 0,580 | -0,056 |

|

Текущей ликвидности Кт. л. |

>=2 |

1,703 | 1,651 | -0,053 |

Данные таблицы 5 показывают, что коэффициент автономии на начало (0,625) и конец года (0,611) выше нормативного значения 0,5. Таким образом, используемые предприятием активы более чем наполовину сформированы за счет собственного капитала. Это положительно влияет на уровень финансовой устойчивости предприятия. Данный коэффициент - один из важнейших для характеристики финансовой устойчивости предприятия, так как показывает независимость от заемных источников.

Коэффициент соотношения заемных и собственных средств менее 1, соответствует нормативному значению, на начало года его значение 0,600, на конец года - 0,637. Это говорит о том, что доля заемных средств на предприятии составляет примерно 60% от собственных средств. Одним из последствий высокого соотношения заемных и собственных средств на протяжении всего анализируемого периода является высокая вероятность реальных финансовых затруднений в будущем. На данном предприятии такого не наблюдается, что можно отметить как положительный фактор.

Соотношение мобильных и иммобилизованных средств на начало года составляет 1,485, а на конец года - 1,555. Это говорит о том, что оборотные активы предприятия превышают внеоборотные примерно в 1,5 раза. Положительная динамика роста коэффициента показывает, что предприятие вкладывает ресурсы в оборотные средства больше, чем в основные.

Коэффициент маневренности (КМ) показывает, какая часть собственного капитала находится в обороте в той форме, которая позволяет свободно маневрировать этими средствами. Считается, что данный коэффициент должен быть достаточно высоким и до 50% оборотных средств должно финансироваться из собственных источников, обеспечивая достаточную гибкость в использовании собственных средств предприятия. Данные табл.5 свидетельствуют о том, что за период Км незначительно увеличился, если на начало периода 35,6% собственного капитала находилось в составе оборотных средств, то к концу года этот показатель вырос до 35,9%. Однако, величина коэффициента недостаточна, что следует оценить как негативный фактор и при конструировании решений исходить из задачи доведения этого коэффициента до нормального уровня - Км ≥ 0,5.

Коэффициент обеспеченности запасов и затрат показывает долю собственных оборотных средств в общей сумме источников формирования запасов. В течение анализируемого периода предприятие для формирования запасов использовало почти 60% собственного капитала, коэффициент можно считать равным нормативному 0,6 - на начало года 0,595, на конец года 0,557, что говорит о том, что предприятие практически не ориентируется на средства кредиторов и старается использовать собственные средства. Здесь четко прослеживается взаимозависимость различных финансовых показателей (коэффициентов ликвидности, автономии, маневренности и т.п.), которая позволяет более глубоко обосновывать выводы и избегать ошибок при конструировании решений.

Коэффициент имущества производственного назначения (Кпр. имущ) показывает целесообразность или нецелесообразность привлечения долгосрочных заемных средств для увеличения имущества производственного назначения. Нормальным считается уровень Кпр. имущ. > 0,5. За анализируемый период значение данного показателя находится немного ниже допустимого уровня (0,424 на начало года и 0,397 на конец года). Следовательно, привлечение долгосрочных заемных средств целесообразно для улучшения финансовых показателей, а потому нет необходимости проявлять бережливость, используя для увеличения имущества краткосрочные обязательства. Исходя из значений данного коэффициента для этих целей предприятию можно рекомендовать использовать долгосрочные заемные средства.

Коэффициент абсолютной ликвидности существенно ниже нормы 0,2: на начало года 0,088, к концу года уменьшился на 0,024 - до 0,065. Чем выше значение данного показателя, тем больше гарантии погашения долгов. Соответственно, гарантии погашения долгов у предприятия низкие и еще снизились в исследуемом году. Однако даже при небольшом значении этого коэффициента предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам.

Коэффициент быстрой ликвидности на начало года составил 0,636, на конец - 0,580. Это опять не совпадает с нормативным значением 0,7-0,8. Отсюда следует, что большую часть ликвидных средств предприятия составляет дебиторская задолженность, которую трудно своевременно взыскать, таким образом, возможность удовлетворения краткосрочных финансовых обязательств за счет ликвидных активов будет зависеть от своевременности погашения дебиторской задолженности.

За исследуемый период коэффициент текущей ликвидности составил на начало года - 1,703, на конец года - 1,651 при оптимальном соотношении 2:

1. Следовательно, это означает слабую возможность покрытия предприятием всех своих обязательств за счет текущих активов.

4.5 Состояние платежеспособности предприятия

Предприятие считается платежеспособным, когда ресурсы, имеющиеся в активе баланса достаточны, чтобы погасить срочные обязательства предприятия и не допустить нарушения сроков расчетов по обязательствам. Анализ платежеспособности осуществляется на основе табл.6.

Анализ платежеспособности предприятия

| Виды денежных средств | Сумма | Виды предстоящих платежей | Сумма | ||||

| На н. г | На к. г. | +,- | На н. г. | На к. г. | +,- | ||

| А | 1 | 2 | 3 | Б | 4 | 5 | 6 |

| 1. Денежные средства, а260 | 7365 | 6525 | -840 | 1. Налоги, р624 | 1188 | 3365 | 2177 |

| 2. Расчеты с внебюджетными фондами, р623 | 1677 | 3337 | 1660 | ||||

| 3. Погашение ссуд, р610 | 79462 | 59277 | -20185 | ||||

| 4. Оплата товаров, работ и услуг, р621 | 16574 | 31513 | 14939 | ||||

| 2. Дебиторская задолженность, а240 | 61151 | 62731 | 1580 | 5. Оплата услуг сторонних организаций, р625 | 2699 | 3578 | 879 |

| 6. Оплата труда, р622 | 3526 | 5417 | 1891 | ||||

| ИТОГО: | 68516 | 69256 | 740 | ИТОГО: | 105126 | 106487 | 1361 |

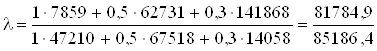

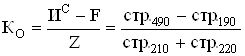

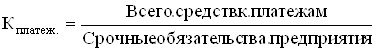

Платежеспособность предприятия выражается через коэффициент платежеспособности

Если Кплатеж. >1, то предприятие платежеспособно, если <1, то предприятие неплатежеспособно.

На начало периода

![]() = 0,652

= 0,652

На конец периода

![]() = 0,650

= 0,650

Таким образом, предприятие неплатежеспособно по показателям на начало отчетного периода и на конец отчетного периода.

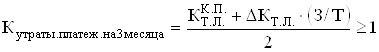

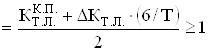

Если платежеспособность нарушена, то нужно рассчитать коэффициент утраты платежеспособности сроком на 3 месяца и коэффициент восстановления платежеспособности сроком на 6 месяцев по формулам:

Где ![]() - коэффициент текущей

ликвидности предприятия на конец отчетного периода;

- коэффициент текущей

ликвидности предприятия на конец отчетного периода; ![]() = 1,651;

= 1,651;

![]() - изменение

коэффициента за отчетный период;

- изменение

коэффициента за отчетный период;

ΔК = - 0,053;

Т - период времени в месяцах; Т = 3 мес.

2 - норматив коэффициента текущей ликвидности.

Квосстан. платеж

сроком на 6 месяцев

Указанные коэффициенты должны быть больше 1. В противном случае предприятие в ближайшее время не сможет восстановить свою платежеспособность.

![]() = 0,8

= 0,8

Квосстан. платеж

сроком на 6 месяцев ![]() = 1,6

= 1,6

Как показывают расчеты, предприятие сможет восстановить свою платежеспособность не ранее, чем через 6 месяцев.

Таким образом, на предприятии наблюдается неустойчивое финансовое состояние, баланс предприятия не является ликвидным в исследуемом периоде, ликвидность по финансовым коэффициентам также не соответствует установленным нормативам.

Предприятие следует признать несостоятельным, но способным к финансовому оздоровлению.

5. Порядок ликвидации несостоятельного предприятия (банкрота)

Порядок ликвидации юридического лица регламентируется статьями 61 - 65 Гражданского кодекса Российской Федерации (ГК РФ), главой VII Федерального закона от 08.08.2001 № 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" Федеральным законом от 26.10.2002 № 127-ФЗ "О несостоятельности (банкротстве)".

Согласно пункту 4 статьи 61 ГК РФ, юридическое лицо, являющееся коммерческой организацией либо действующее в форме потребительского кооператива, благотворительного или иного фонда, может быть ликвидировано в соответствии со статьей 65 ГК РФ вследствие признания его несостоятельным (банкротом).

В настоящее время дела о признании несостоятельными (банкротами) соответствующих юридических лиц подведомственны арбитражным судам.

Ликвидация юридического лица, стоимость имущества которого недостаточна для удовлетворения требований кредиторов, осуществляется в порядке статей 224 - 226 Закона № 127-ФЗ "О банкротстве".

При обнаружении недостаточности стоимости имущества ликвидационная комиссия (ликвидатор) обязана обратиться в арбитражный суд с заявлением о признании должника банкротом. Арбитражный суд принимает решение о признании ликвидируемого должника банкротом и об открытии конкурсного производства и утверждает конкурсного управляющего.

В соответствии со статьей 226 Закона № 127-ФЗ непредставление в арбитражный суд заявления о признании ликвидируемого юридического лица банкротом является основанием для отказа во внесении в Единый государственный реестр юридических лиц (ЕГРЮЛ) записи о ликвидации юридического лица.

Согласно пункту 9 статьи 142 Закона № 127-ФЗ, а также в соответствии с пунктом 6 статьи 64 Гражданского кодекса Российской Федерации требования кредиторов, не удовлетворенные по причине недостаточности имущества должника, считаются погашенными.

В случае представления указанными юридическими лицами документов для государственной регистрации в связи с ликвидацией при наличии в ликвидационном балансе задолженности перед кредиторами, в том числе по обязательным платежам в бюджет, регистрирующий (налоговый) орган не вправе принимать решение об отказе в государственной регистрации юридического лица на основании пункта 1 статьи 226 Закона № 127-ФЗ.

Согласно пункту 8 статьи 63 ГК РФ ликвидация юридического лица считается завершенной, а юридическое лицо - прекратившим существование после внесения об этом записи в Единый государственный реестр юридических лиц (ЕГРЮЛ).

В соответствии со статьей 21 Закона № 129-ФЗ для государственной регистрации в связи с ликвидацией юридического лица в регистрирующий орган представляются следующие документы:

подписанное заявителем заявление о государственной регистрации по форме № Р16001, утвержденной Постановлением № 439;

ликвидационный баланс;

документ об уплате государственной пошлины.

Документы, предусмотренные статьей 21 Закона № 129-ФЗ, представляются в регистрирующий (налоговый) орган не ранее чем через два месяца с момента помещения в органах печати ликвидационной комиссией (ликвидатором) публикации о ликвидации юридического лица.

При принятии документов для государственной регистрации ликвидации юридического лица ИФНС по Кировскому району г. Уфы РБ не вправе требовать представления каких-либо документов, подтверждающих завершение расчетов с кредиторами (например, справки об отсутствии задолженности из налогового органа, справки о перечислении в Фонд социального страхования сумм капитализированных платежей по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний).

Заявление о государственной регистрации юридического лица в связи с его ликвидацией по форме № Р16001, утвержденной Постановлением № 439, представляется в регистрирующий (налоговый) орган ликвидационной комиссией или ликвидатором.

На основании представленного заявления регистрирующий (налоговый) орган ИФНС по Кировскому району г. Уфы РБ вносит запись о государственной регистрации ликвидации юридического лица и выдает (направляет) свидетельство по форме № Р15001 и выписку из ЕГРЮЛ по месту нахождения юридического лица.

Ликвидационный баланс является одним из обязательных документов, представляемых в регистрирующий орган ИФНС по Кировскому району г. Уфы РБ для внесения в ЕГРЮЛ записи о ликвидации юридического лица.

Анализ положений статьи 63 ГК РФ показывает, что в ликвидационном балансе должны быть отражены сведения о составе оставшегося после удовлетворения требований кредиторов имущества. Ликвидационный баланс юридического лица (за исключением банков), так же как и промежуточный ликвидационный баланс, составляется в простой письменной форме.

На основании пункта 5 статьи 63 ГК РФ ликвидационный баланс составляется ликвидационной комиссией только после расчета с кредиторами юридического лица, после проведения инвентаризации оставшегося имущества и утверждается учредителями юридического лица.

В связи с этим при направлении уведомления о составлении промежуточного ликвидационного баланса или заявления о ликвидации юридического лица ИФНС по Кировскому району г. Уфы РБ руководствуется сроками составления (утверждения) промежуточного ликвидационного баланса, установленными Гражданским кодексом Российской Федерации.

Если юридическим лицом подано Заявление о государственной регистрации юридического лица в связи с его ликвидацией с нарушением срока, установленного пунктом 2 статьи 22 Закона № 127-ФЗ (до истечения двух месяцев с момента помещения в органах печати публикации о ликвидации юридического лица), то регистрирующий орган ИФНС по Кировскому району г. Уфы РБ в целях недопущения нарушения вышеуказанной статьи принимает решение об отказе в государственной регистрации в соответствии с подпунктом "а" пункта 1 статьи 23 Закона (непредставление заявления о государственной регистрации в связи с ликвидацией).

Документы представляются в регистрирующий орган ИФНС по Кировскому району г. Уфы РБ по истечении установленного законом срока.

Необходимо отметить, что в заявлении по форме № Р16001 подтверждается, что соблюден установленный федеральным законом порядок ликвидации юридического лица, расчеты с его кредиторами завершены.

В случае представления в регистрирующий (налоговый) орган ИФНС по Кировскому району г. Уфы РБ документов для государственной регистрации ликвидации юридического лица, в том числе подтверждающих завершение всех расчетов с кредиторами (ликвидационный баланс), и при наличии в регистрирующем (налоговом) органе сведений об отсутствии удовлетворения требований кредиторов (в т. ч. требований по обязательным платежам) либо при обнаружении недостаточности имущества ликвидируемого юридического лица для удовлетворения требований кредиторов регистрирующий (налоговый) орган принимает решение об отказе в государственной регистрации юридического лица в связи с его ликвидацией в соответствии с пунктом 1 статьи 23 Закона № 129-ФЗ, пунктом 1 статьи 226 Закона № 127-ФЗ.

6. Проблемы процедуры признания банкротства юридических лиц

Для обращения в суд с заявлением о банкротстве ликвидируемого должника важным условием является наличие решения о добровольной ликвидации юридического лица. От наличия или отсутствия решения о добровольной ликвидации юридического лица зависит, в частности, возможность рассмотрения арбитражным судом дела о банкротстве должника по заявлению его кредитора.

В случае если дело о банкротстве возбуждено на основании поданного до создания ликвидационной комиссии (назначения ликвидатора) заявления собственника имущества должника - унитарного предприятия, учредителя должника или руководителя должника, рассмотрение дела о банкротстве осуществляется без учета особенностей, предусмотренных законом для банкротства ликвидируемого должника (п.3 ст.225 Закона №127-ФЗ).

Если же после принятия заявления о банкротстве ликвидируемого должника суд признал недействительным решение общего собрания о ликвидации организации, то производство по делу о банкротстве ликвидируемого должника должно быть прекращено. Перевод в этом случае конкурсного процесса в обычные рамки недопустим, даже при условии наличия всех признаков, требуемых для инициирования процесса по делу о банкротстве в обычном режиме.

Сложнее обстоит дело, если заявление о признании должника несостоятельным подает кредитор. Ведь зачастую кредитор, осознав, что его требования не будут удовлетворены, стремится к скорейшей ликвидации должника. В такой ситуации находятся, например, банки, которые формируют резерв на возможные потери по ссудам при нарушении сроков выплаты процентов по основному долгу и до момента погашения либо списания задолженности с баланса. Основанием же для списания задолженности ликвидируемого должника выступает решение суда.

Закон не ограничивает ликвидационную комиссию временными рамками в части составления промежуточного ликвидационного баланса должника. И при определенной недобросовестности ее председателя и членов этот процесс может затянуться на неопределенное время. Доказав эту недобросовестность, банки могут потребовать возмещения упущенной выгоды (в виде неполученных процентов на те денежные средства, которые были использованы при формировании резерва). Но все же банкам выгоднее высвободить денежные средства из резерва, чем инициировать судебный процесс о возмещении неполученных доходов с неопределенной перспективой.

В настоящее время кредитор не может обратиться в суд с заявлением о признании ликвидируемого должника банкротом. Лишение кредитора подобного права объясняется спецификой хозяйственной ситуации (ликвидацией должника). Если принятие решения о ликвидации и создании ликвидационной комиссии имело место до обращения кредитора в арбитражный суд и возбуждения дела о банкротстве должника, то рассмотрение в арбитражном суде спора о признании должника банкротом в порядке, предусмотренном Законом о несостоятельности по заявлению кредитора должника исключается в любом случае, поскольку причиной ликвидации юридического лица является не его банкротство, а иные основания.

В то же время если решением арбитражного суда по ранее рассмотренному делу коммерческая организация признана несостоятельной (банкротом), то иск о ее ликвидации в связи с осуществлением ею деятельности с неоднократными и грубыми нарушениями закона и иных правовых актов не подлежит рассмотрению.

Признаком несостоятельности ликвидируемого должника является также просрочка исполнения денежных обязательств (обязанности по уплате обязательных платежей). Однако факты наличия просрочки в исполнении денежных обязательств (обязанностей по уплате обязательных платежей), превышения размера задолженности сверх законодательно определенных минимальных величин для решения вопроса о возбуждении производства по делу о банкротстве ликвидируемого должника значения не имеют.

В этих условиях критерий неоплатности, который применительно к ликвидируемому должнику присутствует, является не столько критерием банкротства, сколько критерием необходимости обращения в арбитражный суд с заявлением о банкротстве ликвидируемого должника.

Упрощение процедур банкротства ликвидируемого должника выражается в отказе от использования процедур наблюдения, внешнего управления и финансового оздоровления, даже если есть основания полагать возможность восстановления платежеспособности. Арбитражный суд сразу принимает решение о признании ликвидируемого должника банкротом и об открытии конкурсного производства и утверждает конкурсного управляющего.

Нарушение требования об обращении в суд при обнаружении недостаточности имущества ликвидируемого должника для удовлетворения требований всех кредиторов недопустимо, поскольку может явиться основанием для отказа во внесении в единый государственный реестр юридических лиц записи о ликвидации юридического лица.

Подводя итог выполненной работе, сформулируем основные результаты преддипломной практики и выводы, сделанные на их основе.

Если стоимость имущества должника - юридического лица, в отношении которого принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов, такое юридическое лицо ликвидируется.

В качестве обязательного признака банкротства выступает установление факта недостаточности стоимости имущества ликвидируемого юридического лица для удовлетворения требований кредиторов на фоне уже принятого решения о ликвидации.

Упрощенная процедура банкротства как установленный законодательством особый сокращенный порядок применения специальных мер к должнику, имеющему признаки банкротства, характеризуется относительной оперативностью проведения судебного разбирательства и осуществления процедур банкротства (фактически используется только одна процедура банкротства - конкурсное производство). Поскольку упрощенная процедура банкротства реализуется в условиях особой хозяйственной ситуации, складывающейся в отношении должника, то она приводит и к некоторой предопределенности решения суда (т.к сразу открывается конкурсное производство с последующей ликвидацией должника). Ведь субъект, подпадающий под упрощенную процедуру банкротства, уже фактически не осуществляет деятельность, приносящую прибыль (доход). Поэтому в интересах гражданского оборота как можно скорее от такого субъекта избавиться, что, собственно, и решает законодательство о несостоятельности.

Порядок ликвидации юридического лица регламентируется статьями 61 - 65 Гражданского кодекса Российской Федерации (ГК РФ), главой VII Федерального закона от 08.08.2001 № 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей", Федеральным законом от 26.10.2002 № 127-ФЗ "О несостоятельности (банкротстве)".

Методические рекомендации для территориальных органов ФНС России при осуществлении ими государственной регистрации в связи с ликвидацией юридических лиц определены Письмом ФНС от 27.05.2005 № ЧД-6-09/439.

Проверка наличия признаков фиктивного и преднамеренного банкротства осуществляется во всех процедурах банкротства: наблюдении, финансовом оздоровлении, внешнем управлении и конкурсном производстве.

На основе проведенной проверки наличия (отсутствия) признаков фиктивного и преднамеренного банкротства должны быть сделаны выводы:

об отсутствии или о наличии признаков преднамеренного банкротства с предварительной оценкой ущерба, или о невозможности проведения проверки наличия (отсутствия) признаков преднамеренного банкротства;

об отсутствии оснований для проведения проверки наличия признаков фиктивного банкротства;

об отсутствии или о наличии признаков фиктивного банкротства.

В соответствии со статьей 21 Закона № 129-ФЗ для государственной регистрации в связи с ликвидацией юридического лица в регистрирующий орган представляются следующие документы:

подписанное заявителем заявление о государственной регистрации по форме № Р16001, утвержденной Постановлением № 439;

ликвидационный баланс;

документ об уплате государственной пошлины.

Документы, предусмотренные статьей 21 Закона № 129-ФЗ, представляются в регистрирующий (налоговый) орган не ранее чем через два месяца с момента помещения в органах печати ликвидационной комиссией (ликвидатором) публикации о ликвидации юридического лица.

Ликвидация юридического лица считается завершенной, а юридическое лицо - прекратившим существование после внесения об этом записи в Единый государственный реестр юридических лиц (ЕГРЮЛ).

Гражданский Кодекс Российской Федерации

Федеральный Закон от № 127-ФЗ 26.10.2002 "О несостоятельности (банкротстве)"

Федеральный Закон № 129-ФЗ от 08.08.2001 "О государственной регистрации юридических лиц и индивидуальных предпринимателей"

Письмо ФНС от 27.05.2005 № ЧД-6-09/439 "Методические рекомендации для территориальных органов ФНС России при осуществлении ими государственной регистрации в связи с ликвидацией юридических лиц"

Антикризисное управление от банкротства - к финансовому оздоровлению / под. ред. Г.П. Иванова. - М.: Закон и право, ЮНИТИ, 2005 г. - 317 с. I том.

Берстайн Л.А. Анализ финансовой отчетности. - М.: Ф. и Ст., 2005. - 224 с.

Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности. - М.: ДИС, 2005. - 262 с.

Каплунова Г.Ю. Признаки и методы выявления преднамеренного и фиктивного банкротства (по первичной и бухгалтерской документации): более 130 признаков умышленного банкротства. - М.: Центр деловой информации, 2007. - 196 с.

Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. Изд.4-е, исправл., доп. - М.: Центр экономики и маркетинга, 2005 г. - 442 с.

Ковалев В.В., Патров В.В. Как читать баланс. М.: Ф. и Ст., 2003. - 224 с.

Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. - М.: ДиС, 2004. - 316 с.

Палий В.Ф. Методика анализа бухгалтерской отчетности. - М.: АКДИ Экономика и жизнь, 2005. - 342 с.

Савицкая Г.В. Анализ хозяйственной деятельности предприятий. - Минск: "Новое знание", 2007. - 704 с.

Стратегия и тактика антикризисного управления фирмой. / Под ред.А.П. Градова и Б.И. Кузина. - СПб.: Специальная литература, 2002. - 288 с.

Теория и практика антикризисного управления: / Г.З. Базаров, С.Г. Беляев, Л.П. Белых и др. М.: Закон и право, ЮНИТИ, 2005 г. - 469 с.

Федорова Г.В. Финансовый анализ предприятия при угрозе банкротства - М.: Омега-Л, 2005. - 272 с.

Четыркин Е.М., Васильева Н.Е. Финансово-экономические расчеты: Справочное пособие. - М.: Финансы и статистика, 2005. - 302 с.

Чечевицина Л.Н. Анализ финансово-экономической деятельности. - М.: "Маркетинг", 2004. - 352 с.

Шеремет В.В., Сайфулин Р.С. Финансы предприятий. - М.: Инфра-М, 2004. - 656 с.

Шеремет А.Д. Анализ финансового состояния, 2-е изд. - М.: "ФБК-Пресс", 2003. - 512 с.

Перепечатка материалов без ссылки на наш сайт запрещена