Курсовая работа: Подходы к оценке бизнеса в кризисных условиях

Курсовая работа: Подходы к оценке бизнеса в кризисных условиях

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. Понятие и сущность оценки бизнеса

1.1 Особенности оценки бизнеса и субъекты оценки

1.2 Необходимость и цели оценки бизнеса

1.3 Виды стоимости, определяемые при оценке бизнеса

2. Подходы к оценке бизнеса

2.1 Затратный (имущественный) подход

2.2 Доходный подход

2.3 Сравнительный (рыночный) подход

3. Оценка бизнеса в современных условиях

3.1 Использование подходов при кризисных условиях

3.2 Оценка гудвелла (деловой репутации)

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Переход нашей страны к рыночной экономике потребовал углубленного развития ряда новых областей науки и практики. По мере развития, спрос на оценку бизнеса будет возрастать. Процесс приватизации, возникновение фондового рынка, развитие системы страхования, переход коммерческих банков к выдаче кредитов под залог имущества сформировали потребность в новой услуге – оценке стоимости предприятия (бизнеса), определении рыночной стоимости его капитала. В свою очередь это привело к появлению новой профессии, утвержденной Министерством труда Российской Федерации, - эксперт оценщик. В соответствии с растущими потребностями в новом виде услуг разрабатываются законодательные и методические основы новой области экономики – оценки собственности.

Бизнес предприятия – товар уникальный и сложный по составу, его природу в значительной мере определяют конкретные факторы. Поэтому необходима комплексная оценка бизнеса с учетом всех соответствующих внутренних и внешних условий его развития. Оценка стоимости предприятий необходима при заключении сделок по купле-продаже предприятий, кредитованию под залог, передаче имущества предприятий в аренду или лизинг, переоценке основных фондов предприятий, слиянии и поглощении предприятий, оценке доли собственника в уставном капитале и ряде других случаев. Определение рыночной стоимости предприятия способствует его подготовке к борьбе за выживание на конкурентном рынке, дает реалистичное представление о потенциальных возможностях предприятия.

Процесс оценки бизнеса предприятий служит основанием для выработки их стратегии. Он выявляет альтернативные подходы и определяет, какой из них обеспечит бизнесу максимальную эффективность, а следовательно, и более высокую рыночную цену. На практике для этого используют три подхода в совокупности.

Таким образом, актуальность данной работы заключается в изучении подходов оценки бизнеса и методов, которые они включают, а так же в ознакомлении с особенностями применения подходов в кризисных условиях.

Целью данной работы является формирование теоретической базы и навыков в области оценки бизнеса.

Для достижения намеченной цели поставлены следующие задачи:

- определить сущность и особенности оценки бизнеса;

- рассмотреть необходимость и цели оценки;

- выявить виды стоимости, определяемые при оценке;

- изучить подходы к оценке бизнеса

- ознакомиться с оценкой бизнеса в современных условиях

Объектом исследования является стоимость бизнеса.

Предметом исследования являются особенности оценки бизнеса

В данной работе анализируются вторичные данные. При написании работы использовались научные труды, аналитические работы, законодательная база, журналы, учебники и научная литература. Методами исследования являются сравнение, сопоставление, анализ и обобщение.

В рамках проделанной работы был обобщён материал по особенностям оценки бизнеса, проанализированы подходы к его оценке, а так же были выявлены особенности применения подходов в современных условиях.

1. ПОНЯТИЕ И СУЩНОСТЬ ОЦЕНКИ БИЗНЕСА

1.1Особенности оценки бизнеса и субъекты оценки

Владелец бизнеса имеет право продать его, заложить, застраховать, завещать.

Таким образом, бизнес становится объектом сделки, товаром со всеми присущими ему свойствами.

Как всякий товар, бизнес обладает полезностью для покупателя. Прежде всего он должен соответствовать потребности в получении доходов. Как и у любого другого товара, полезность бизнеса осуществляется в пользовании. Следовательно, если бизнес не приносит дохода собственнику, он теряет для него свою полезность и подлежит продаже. И если кто-то другой видит новые способы его использования, иные возможности получения дохода, то бизнес становится товаром. Все это справедливо и для предприятия, и для фирмы.

В то же время получение дохода, воспроизводство или формирование альтернативного бизнеса, нового предприятия сопровождается определенными затратами.

Полезность и затраты в совокупности составляют ту величину, которая является основой рыночной цены, рассчитываемой оценщиком и которую можно определить как рыночную стоимость. Таким образом, бизнес, как определенный вид деятельности, предприятие и фирма, как его организационная форма в рыночной экономике, удовлетворяют потребности собственника в доходах, для получения которых затрачиваются определенные ресурсы. Бизнес, предприятие и фирма обладают всеми признаками товара и могут быть объектом купли-продажи. Но это товары особого рода. И особенности эти предопределяют принципы, модели, подходы и методы оценки.

Во-первых, это товар инвестиционный, т. е. товар, вложения в который осуществляются с целью отдачи в будущем. Затраты и доходы разъединены во времени. Причем размер ожидаемой прибыли не известен, имеет вероятностный характер, поэтому инвестору приходится учитывать риск возможной неудачи. Если будущие доходы с учетом времени их получения оказываются меньше издержек на приобретение инвестиционного товара, он теряет свою инвестиционную привлекательность. Таким образом, текущая стоимость будущих доходов, которые может получить собственник, представляет собой верхний предел рыночной цены со стороны покупателя.[1,c.34]

Во-вторых, бизнес является системой, но продаваться может как вся система в целом, так и отдельно ее подсистемы и даже элементы. В этом случае разрушается его связь с собственным конкретным капиталом, конкретной организационно-экономической формой, элементы бизнеса становятся основой формирования иной, качественно новой системы. Фактически товаром становится не сам бизнес, а отдельные его составляющие.

В-третьих, потребность в этом товаре зависит от процессов, которые происходят как внутри самого товара, так и во внешней среде. Причем, с одной стороны, нестабильность в обществе приводит бизнес к неустойчивости, с другой стороны, его неустойчивость ведет к дальнейшему нарастанию нестабильности и в самом обществе. Из этого вытекает еще одна особенность бизнеса как товара - потребность в регулировании купли-продажи.

В-четвертых, учитывая особое значение устойчивости бизнеса для стабильности в обществе, необходимо участие государства не только в регулировании механизма купли-продажи бизнеса, но и в формировании рыночных цен на бизнес, в его оценке.[3,c.36]

Субъекты оценки

Принципы и методики оценки были разработаны в разных странах с развитой рыночной экономикой к сороковым годам двадцатого столетия. Они основываются на экономической теории и практике. Существует и развивается наука об оценке. Оценка стоимости различных объектов собственности уходит своими корнями в классическую экономическую теорию: теорию предельной полезности, факторов производства, стоимости и т.д. Учитывая огромное значение независимой оценки для нормального функционирования и развития экономики, в 50-е годы в мировой практике появилась новая самостоятельная профессия - профессия оценщика. Для России она является сравнительно новой. Потребность в профессии оценщика родилась и развивается параллельно с развитием рыночных отношений в экономике. Пионером оценочной деятельности в России стало Российское общество оценщиков. В последние годы созданы также такие общественные организации, как Федеральный фонд оценки, Национальная коллегия оценщиков. В 80-е годы процесс развития оценочной деятельности вышел с национального на международный уровень. В первую очередь это было связано с расширением деятельности международных финансовых институтов и интеграцией национальных рынков. Все это обусловило выработку единых Международных стандартов оценки. В 1981 г. был образован Международный комитет по стандартам оценки имущества (МКСОИ). Основными задачами МКСОИ являются: формулировка, публикация стандартов и практических рекомендаций по процедуре оценки имущества для использования в финансовой отчетности и осуществление деятельности по распространению этих материалов в мировом масштабе, способствование их принятию и соблюдению национальными организациями. Задачей комитета являются также корректировка стандартов с учетом особенностей разных стран и выявление по мере их возникновения различий в формулировках стандартов и (или) в их применении. В своей деятельности МКСОИ поддерживает постоянную связь с Международным комитетом по стандартам бухгалтерского учета, Международной федерацией бухгалтеров, Международным комитетом по аудиторской деятельности. В связи с этим в задачи МКСОИ входят консультативная деятельность по оценке активов в контексте бухгалтерского учета, координирование стандартов и рабочих программ смежных профессиональных дисциплин, тесное взаимодействие с вышеупомянутым и другими международными организациями при определении, разработке и обнародовании новых стандартов. Взаимодействие осуществляется как на основе прямых контактов, так и посредством участия в других международных организациях, таких, как Организация Объединенных Наций. В мае 1985 г. МКСОИ был включен в реестр Экономического и социального Совета ООН.

Профессиональные оценщики работают по заказам, поступающим от государственных органов, предприятий, банков, инвестиционных и страховых институтов, а также граждан.

В своей деятельности они руководствуются правовыми, профессиональными и этическими нормами. Правовые нормы закреплены в законодательных актах на федеральном и местном уровнях. В настоящее время Закон «Об основах оценочной деятельности в Российской Федерации» прошло второе чтение в Государственной Думе. Оценщик в своей деятельности руководствуется также нормами гражданского и хозяйственного права. Профессиональные нормы оценки - это стандарты профессиональной практики оценки, разрабатываемые профессиональными организациями для контроля за деятельностью своих членов. Этические нормы поведения оценщика зафиксированы в Кодексе этики, который принимается профессиональными организациями. При нарушении стандартов или Кодекса этики профессиональные организации применяют к своим членам-нарушителям санкции, вплоть до исключения из организации и лишения сертификата.[3,c.45]

К основным требованиям, предъявляемым к оценщику, относятся следующие:

· Профессионализм. Оценщик должен иметь сертификат от профессиональной организации. В ряде стран существует государственное лицензирование оценочной деятельности. В настоящее время в ряде областей Российской Федерации введено местное лицензирование. Согласно проекту Закона «Об основах оценочной деятельности в Российской Федерации» вводится обязательное государственное лицензирование.

· Определенный опыт работы. Обычно требуются два года практики для того, чтобы оценщик мог подписывать отчет об оценке.

· Личные качества, такие, как честность, объективность и независимость в суждениях. При выполнении работы оценщик может подвергаться давлению со стороны заинтересованных лиц, поэтому очень важна независимость оценщика при выработке заключения о стоимости.

· Обязательность в выполнении условий заключенного с заказчиком договора.

1.2 Необходимость и цели оценки бизнеса

Профессиональный оценщик в своей" деятельности всегда руководствуется конкретной целью. Четкая, грамотная формулировка цели позволяет правильно определить вид рассчитываемой стоимости, выбрать метод оценки.

Как правило, цель оценки состоит в определении какой-либо оценочной стоимости, что необходимо клиенту для принятия решения. В проведении оценочных работ заинтересованы различные стороны: с государственных структур до частных лиц; в оценке бизнеса могут быть заинтересованы контрольно-ревизионные органы, управленческие структуры, кредитные организации, страховые компании, налоговые фирмы и другие организации, частные владельцы бизнеса, инвесторы и т.п.

Стороны, заинтересованные в проведении оценочных работ, стремясь реализовать свои экономические интересы, определяют цели оценки.

Оценку бизнеса проводят в целях:

• повышения эффективности текущего управления предприятием, фирмой;

• определения стоимости ценных бумаг в случае купли-продажи акций предприятий на фондовом рынке. Для принятия обоснованного инвестиционного решения необходимо оценить собственность предприятия и долю этой собственности, приходящуюся на приобретаемый пакет акций, а также возможные будущие доходы от бизнеса;

• определения стоимости предприятия в случае его купли-продажи целиком или по частям. Когда владелец предприятия решает продать свой бизнес или когда один из членов товарищества намерен продать свой пай, возникает необходимость определения рыночной стоимости предприятия или части его активов. В рыночной экономике часто бывает необходимо оценить предприятие для подписания договора, устанавливающего доли совладельцев в случае расторжения договора или смерти одного из партнеров;

• реструктуризации предприятия. Ликвидация предприятия, слияние, поглощение либо выделение самостоятельных предприятий из состава холдинга предполагает проведение его рыночной оценки, так как необходимо определить цену покупки или выкупа акций, конвертации, величину премии, выплачиваемой акционерам поглощаемой фирмы;

• разработки плана развития предприятия. В процессе стратегического планирования важно оценить будущие доходы фирмы, степень ее устойчивости и ценность имиджа;

• определения кредитоспособности предприятия и стоимости залога при кредитовании. В данном случае оценка требуется в силу того, что величина стоимости активов по бухгалтерской отчетности может резко отличаться от их рыночной стоимости;

• страхования, в процессе которого возникает необходимость определения стоимости активов в преддверии потерь;

• налогообложения. При определении налога облагаемой базы необходимо

провести объективную оценку предприятия;

• принятия обоснованных управленческих решений. Инфляция искажает финансовую отчетность предприятия, поэтому периодическая переоценка имущества независимыми оценщиками позволяет повысить реалистичность финансовой отчетности, являющейся базой для принятия финансовых решений;

• осуществления инвестиционного проекта развития бизнеса. В этом случае для его обоснования необходимо знать исходную стоимость предприятия в целом, его собственного капитала, активов, бизнеса. Если же объектом сделки купли-продажи, кредитования, страхования, аренды или лизинга, внесения пая является какой-либо элемент имущества предприятия, а также если определяется налог на имущество и т.п., то отдельно оценивается необходимый объект, например недвижимость, машины и оборудование, нематериальные активы.[3,c.56]

Оценка стоимости развития имущества предприятия проводится в следующих случаях:

1) продажи какой-то части недвижимости по той или иной причине: чтобы избавиться от неиспользуемых земельных участков, зданий, сооружений; расплатиться с кредиторами в случае некредитоспособности; расплатиться с партнерами при нанесении им ущерба согласно решению суда и т.д.;

2) получения кредита под залог части недвижимости;

3) страхования недвижимого имущества и определения в связи с этим стоимости страхуемого имущества;

4) передачи недвижимости в аренду;

5) определения налоговой базы для исчисления налога на имущество;

6) оформления части недвижимости в качестве вклада в уставный капитал другого создаваемого предприятия;

7) оценки при разработке бизнес-плана по реализации какого-либо инвестиционного проекта;

8) оценки недвижимого имущества как промежуточного этапа в общей оценке стоимости предприятия при использовании затратного подхода.

Оценка стоимости оборудования необходима в следующих случаях:

• продажи некоторых единиц оборудования, приборов и оснастки по ряду причин: чтобы избавиться от ненужного, физически или морально устаревающего оборудования; расплатиться с кредиторами при неплатежеспособности; заменить оборудование более прогрессивным по экономическим и экологическим критериям;

• оформления залога под какую-то часть движимого имущества для обеспечения сделок и кредита;

• страхования движимого имущества;

• передачи машин и оборудования в аренду;

• организации лизинга машин и оборудования;

• определения налоговой базы для основных средств при исчислении налога на имущество;

• оформления машин и оборудования в качестве вклада в уставный капитал другого предприятия;

• оценки стоимости машин и оборудования при реализации инвестиционного проекта.

Оценка стоимости фирменного знака или других средств индивидуализации предприятия и его продукции (услуг) производится:

1) при их перекупке, приобретении другой фирмой;

2) при предоставлении франшизы новым компаньонам, когда расширяется рынок сбыта и увеличивается объем продаж;

3) при установлении ущерба, нанесенного деловой репутации предприятия незаконными действиями со стороны других предприятий;

4) при использовании их в качестве вклада в уставный капитал;

5) при определении стоимости нематериальных активов, гудвилла для общей оценки стоимости предприятия.

Таким образом, обоснованность и достоверность оценки во многом зависят от того, насколько правильно определена область использования оценки: купля-продажа, получение кредита, страхование, налогообложение, реструктуризация.[2]

1.3 Виды стоимости, определяемые при оценке

В зависимости от цели проводимой оценки, количества и подбора учитываемых факторов оценщик рассчитывает различные виды стоимости.

Стоимость - это денежный эквивалент, который покупатель готов обменять на какой-либо предмет или объект. Стоимость отличается от цены и затрат. По степени рыночности различают рыночную стоимость и нормативно рассчитываемую стоимость. Под рыночной стоимостью в Международных стандартах оценки понимается расчетная величина, за которую предполагается переход имущества из рук в руки на дату оценки в результате коммерческой сделки между добровольным покупателем и добровольным продавцом после адекватного маркетинга; при этом предполагается, что каждая сторона действовала компетентно, расчетливо и без принуждения.

Рыночная стоимость - это наиболее вероятная цена при осуществлении сделки между типичным покупателем и продавцом. Определение отражает тот факт, что рыночная стоимость рассчитывается исходя из ситуации на рынке на конкретную дату, поэтому при изменении рыночных условий рыночная стоимость будет меняться. На покупателя и продавца не оказывается внешнее давление, и обе стороны достаточно информированы о сущности и характеристике продаваемого имущества.

В некоторые случаях рыночная стоимость может выражаться отрицательной величиной. Например, это может быть в случае оценки устаревших объектов недвижимости, сумма затрат на снос которых превышает стоимость участка, или в случае оценки экологически благоприятных объектов.

Нормативно рассчитываемая стоимость - это стоимость объекта собственности, рассчитываемая на основе методик и нормативов, утвержденных соответствующими' органами (Госкомимуществом, Госкомстатом, Роскомземом). При этом применяются единые шкалы нормативов. Как правило, нормативно рассчитываемая стоимость не совпадает с величиной рыночной стоимости, однако нормативы периодически обновляются в соответствии с базой рыночной стоимости. С точки зрения оценки различают рыночную, инвестиционную, страховую, налогооблагаемую, утилизационную стоимости. При оценке собственности как объекта продажи на открытом рынке используется рыночная стоимость. При обосновании инвестиционных проектов рассчитывают инвестиционную стоимость.

Инвестиционная стоимость - стоимость собственности для конкретного инвестора при определенных целях инвестирования. В отличие от рыночной стоимости, определяемой мотивами поведения типичного покупателя и продавца, инвестиционная стоимость зависит от требований к инвестициям, предъявляемых конкретным инвестором. Существует ряд причин, по которым инвестиционная стоимость может отличаться от рыночной. Основными причинами могут быть различия: в оценке будущей прибыльности; в представлениях о степени риска; в налоговой ситуации; в сочетаемости с другими объектами, принадлежащими владельцу или контролируемыми им.

Страховая стоимость - стоимость собственности, определяемая положениями страхового контракта или полиса.

Налогооблагаемая стоимость - стоимость, рассчитываемая на базе определений, содержащихся в соответствующих нормативных документах, относящихся к налогообложению собственности.

Утилизационная (скраповая) стоимость - стоимость объекта собственности (за исключением земельного участка), рассматриваемая как совокупная стоимость материалов, содержащихся в нем, без дополнительного ремонта. В зависимости от характера аналога различают стоимость воспроизводства и стоимость замещения.

Стоимость воспроизводства - это стоимость объекта собственности, создаваемой по той же планировке и из тех же материалов, что и оцениваемая, но по ныне действующим ценам.

Стоимость замещения - это стоимость близкого аналога оцениваемого объекта. Стоимость воспроизводства и стоимость замещения широко используют в сфере страхования. В бухгалтерском учете различают балансовую стоимость и остаточную стоимость.

Балансовая стоимость - затраты на строительство или приобретение объекта собственности. Балансовая стоимость бывает первоначальной и восстановительной. Первоначальная стоимость отражается в бухгалтерских документах на момент ввода в эксплуатацию.

Восстановительная стоимость - стоимость воспроизводства ранее созданных основных средств в современных условиях; определяется в процессе переоценки основных фондов. В зависимости от перспектив развития предприятия различают стоимость действующего предприятия и ликвидационную стоимость.

Стоимость действующего предприятия - это стоимость сформировавшегося предприятия как единого целого, а не какой-либо его составной части. Стоимость отдельных активов или компонентов действующего предприятия определяется на основе их вклада в данный бизнес и рассматривается как их потребительная стоимость для конкретного предприятия и его владельца. Если некоторый объект собственности как часть действующего предприятия не вносит вклад в общую прибыльность фирмы, то данный объект следует рассматривать в качестве избыточного актива относительно потребностей, связанных с функционированием предприятия, и применимое в этом случае понятие стоимости должно учитывать возможные альтернативные варианты его использования, включая потенциальную утилизационную стоимость.

Оценка действующего предприятия предполагает, что бизнес имеет благоприятные перспективы развития, поэтому можно ожидать сохранения предприятия как системы, а ценность целого обычно всегда больше, чем простая сумма стоимостей отдельных элементов. Если же предполагаются закрытие предприятия и реализация активов бизнеса по отдельности, то важно определить его ликвидационную стоимость.[3,c.78]

Ликвидационная стоимость, или стоимость вынужденной продажи, денежная сумма, которая реально может быть получена от продажи собственности в срок, слишком короткий для проведения адекватного маркетинга. При ее определении необходимо учитывать все расходы, связанные с ликвидацией предприятия, такие, как комиссионные, административные издержки по поддержанию работы предприятия до его ликвидации, расходы на юридические и бухгалтерские услуги. Разность между выручкой, которую можно получить от продажи активов предприятия на рынке, и издержками на ликвидацию дает ликвидационную стоимость предприятия. При оценке стоимости предприятия выделяют также и такое понятие, как эффективная стоимость.

Эффективная стоимость- стоимость активов, равная большей из двух величин - потребительной стоимости активов для данного владельца и стоимости их реализации. Любой вид стоимости, рассчитанный оценщиком, является не историческим фактом, а оценкой конкретного объекта собственности в данный момент в соответствии с выбранной целью (табл.1).

Экономическое понятие стоимости выражает реальный взгляд на выгоду, которую имеет собственник данного объекта или покупатель на момент оценки. Основой стоимости любого объекта собственности, в том числе бизнеса, является его полезность. Кроме понятия «стоимость» в теории и практике оценки используют понятия «цена» и «затраты» (себестоимость).

Цена - это показатель, обозначающий денежную сумму, требуемую, предполагаемую или уплаченную за некий товар или услугу. Она является

историческим фактом, т.е. относится к определенному моменту и месту. В зависимости от финансовых возможностей, мотивов или особых конкретных интересов покупателя и продавца цена может отклоняться от стоимости. Себестоимость - это денежная сумма, требуемая для создания или производства товара или услуги. Себестоимость включает совокупность затрат, издержек или расходов. По завершении процесса создания или акта купли-продажи себестоимость становится историческим фактом. Цена, заплаченная покупателем за товар и услугу, становится для него затратами на приобретение. Себестоимость влияет на рыночную стоимость, однако однозначно ее не определяет. Умелое сочетание и использование всех указанных понятий позволяют проводить качественную оценку объектов собственности. Наряду с фундаментальными понятиями, лежащими в основе сделки, существуют также и единые принципы, и общепринятые методы оценки собственности.

Табл.1

| Цель оценки | Виды стоимости |

|

Помочь потенциальному покупателю (продавцу) определить предполагаемую цену |

Рыночная |

| Определить целесообразность инвестиций | Инвестиционная |

| Обеспечить заявки на получение ссуды | Залоговая |

| Имущественная оценка | Рыночная или иная стоимость, признаваемая налоговым законодательством |

|

Определить суммы покрытия по страховому договору Или сформулировать требования в связи с потерей или Повреждением застрахованных активов |

Страховая |

|

Возможная ликвидация (частичная или полная) Действующего предприятия |

Ликвидационная |

2. ПОДХОДЫ К ОЦЕНКЕ БИЗНЕСА

2.1 Затратный (имущественный) подход

Затратный подход, чаще называемый имущественным, заключается в том, что стоимость предприятия соответствует затратам, которые понес владелец. Все затраты (как текущего, так и капитального характера) материализуются в имуществе предприятия. Но деятельность компании, как мы уже знаем, может финансироваться и за счет заемного капитала. Следовательно, задача определения стоимости собственного капитала сводится к расчету рыночной стоимости всех активов предприятия, которая затем уменьшается на величину заемного капитала.

Базовой формулой в имущественном (затратном) подходе является: Собственный капитал = Активы — Обязательства.

Данный поход представлен двумя основными методами:

· метод стоимости чистых активов;

· метод ликвидационной стоимости.

Метод стоимости чистых активов включает несколько этапов:

1. Оценивается недвижимое имущество предприятия по обоснованной рыночной стоимости.

2. Определяется обоснованная рыночная стоимость машин и оборудования.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость финансовых вложений как долгосрочных, так и краткосрочных.

5. Товарно-материальные запасы переводятся в текущую стоимость.

6. Оценивается дебиторская задолженность.

7. Оцениваются расходы будущих периодов.

8. Обязательства предприятия переводятся в текущую стоимость.

9. Определяется стоимость собственного капитала, путем вычитания из обоснованной рыночной стоимости суммы активов текущей стоимости всех обязательств.

Применяется метод стоимости чистых активов в случае, если:

· Компания обладает значительными материальными активами;

· Ожидается, что компания по-прежнему будет действующим предприятием.

Показатель стоимости чистых активов введен первой частью Гражданского кодекса РФ для оценки степени ликвидности организаций. Чистые активы — это величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его обязательств, принимаемых к расчету. Проведение оценки с помощью методики чистых активов основывается на анализе финансовой отчетности. Она является индикатором финансового состояния предприятия на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.[4]

Основные документы финансовой отчетности, анализируемые в процессе оценки:

· бухгалтерский баланс;

· отчет о финансовых результатах;

· отчет о движении денежных средств;

· приложения к ним и расшифровки.

Кроме того, могут использоваться и другие официальные формы бухгалтерской отчетности, а также внутренняя отчетность предприятия. Предварительно оценщик проводит инфляционную корректировку, цель которой — приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконта. Простейшим способом корректировки является переоценка всех статей баланса по изменению курса рубля относительно курса более стабильной валюты, например, американского доллара. Отличительной особенностью затратного подхода при оценке стоимости предприятия является то, что для целей оценки активы предприятия разбивают на группы, оценивают каждую часть, затем суммируют полученные стоимости.

Алгоритм данного подхода следующий:

На первом этапе производят анализ активов предприятия и выделяют составные части, оценка стоимости которых будет производиться. Например, при оценке стоимости предприятия могут быть выделены следующие составные части: земля, здания, коммуникации, нематериальные активы, финансовые активы, сырье, материалы, машины и оборудование и т.п. В каждой группе активов можно выделить подгруппы.

На втором этапе оценщик выбирает наиболее приемлемый метод оценки для каждой группы (подгруппы) активов, выполняет необходимые расчеты. Определяется итоговая величина стоимости предприятия. Ликвидационная стоимость предприятия представляет собой разность между суммарной стоимостью всех активов предприятия и затратами на его ликвидацию.

Метод ликвидационной стоимости

Метод ликвидационной стоимости при оценке бизнеса предприятия применяется, когда предприятие находится в ситуации банкротства или ликвидации, либо есть серьезные сомнения в способности предприятия оставаться действующим и продолжать свой бизнес.

Под ликвидацией предприятия понимается прекращение его деятельности без перехода прав и обязанностей в порядке правопреемства к другим лицам. Ликвидационная стоимость представляет собой денежную сумму, которую собственник предприятия может получить при ликвидации предприятия и раздельной распродажи его активов.[5,c.254]

Оценка ликвидационной стоимости проводится в следующих случаях:

1. Денежные потоки предприятия не велики по сравнению со стоимостью его чистых активов; стоимость предприятия по методу чистых активов значительно превышает стоимость, рассчитанную доходным подходом. Собственником принимается решение о добровольной ликвидации.

2. Ликвидация предприятия может произойти принудительно в результате признания его банкротом в соответствии с федеральным законом

3. Юридическое лицо может ликвидировано принудительно в соответствии с 61-ой статьей гражданского кодекса в следующих случаях: а) по решению его учредителей; б) по решению суда (суд установил: предприятие осуществляет деятельность без лицензии; предприятие осуществляет деятельность, запрещенную законом; со стороны предприятия имели место неоднократные нарушения закона)

Виды ликвидационной стоимости:

1. Упорядоченная ликвидационная стоимость (распродажа активов осуществляется в период времени, достаточный чтобы получить наибольшую цену за каждый из продаваемых активов);

2. Принудительная ликвидационная стоимость \ аукционная стоимость (имеет место, когда активы предприятия распродаются настолько быстро, насколько это возможно - обычно на одном аукционе);

3. Ликвидационная стоимость прекращения существования активов предприятия (в этом случае активы предприятия не распродаются, а списываются и уничтожаются, а на данном месте строится данное предприятие);

Важной особенностью оценки ликвидационной стоимости является высокая степень заинтересованности 3-их сторон. Обычно результаты оценки предоставляются, а возникающие проблемы обсуждаются только с заказчиком. При ликвидации предприятия результаты оценки используются третьей стороной - кредиторами, судебными органами.

Процедура оценки ликвидационной стоимости предприятия:

1. Разработка календарного графика ликвидации активов предприятия;

2. Расчет текущей стоимости активов предприятия;

3. Определение величины долговых обязательств предприятия;

4. Расчет ликвидационной стоимости предприятия.

Разработка календарного графика ликвидации активов предприятия.

Продажа отдельных частей имущественного комплекса предприятия может быть произведена в разные сроки. Длительность периода продажи зависит от следующих факторов:

· от профиля предприятия и степени его специализации (чем более универсально производство и применяемые технологи, тем быстрее реализация активов);

· от степени износа зданий и сооружений, а также, от загрязнения земельного участка;

· от уровня деловой активности в отрасли и её инвестиционной привлекательности;

· от эффективности рекламной компании и действий риэлторов, занимающихся продажей имущества;

Для разработки календарного графика проводится юридическая экспертиза прав собственности на объекты, входящие в имущественный комплекс предприятия. В результате данной экспертизы все активы делятся на отчуждаемые и неотчуждаемые. Неотчуждаемые активы - это имущество, право собственности, на которое в соответствии с действующим законодательством или условиями договоров не может быть передано другим лицам (лицензии, репутация и другие материальные активы, которые не могут быть проданы отдельно от предприятия). При ликвидации стоимость неотчуждаемых активов не учитывается. Отчуждаемые активы - это имущество, право собственности, на которое может переходить другим лицам. Отчуждаемые активы делятся на 2 группы:[6]

· Специализированные (могут продаваться только как часть предприятия составным компонентом, которого они являются - электростанции, судоремонтные заводы и т.д.): поскольку активы не могут быть проданы по отдельности, то для них определяется стоимость материалов, из которых они изготовлены.

· Не специализированные (являются самостоятельными объектами и могут свободно обращаться на рынке): активы, типичные сроки экспозиции которых укладываются в период времени, установленный для ликвидации (определяется рыночная стоимость) и активы, типичные сроки экспозиции которых превышают установленные сроки их продажи (определяется ликвидационная стоимость).

Как правило, ликвидацию активов предприятия проводит специальная ликвидационная комиссия в состав которой наряду с ведущими специалистами ликвидируемого предприятия входят: юристы, оценщики, риэлторы.

Расчет текущей стоимости предприятия

Сведения о составе имущества ликвидируемого предприятия берутся из данных ежеквартального бухгалтерского баланса последнего на дату оценки. Статьи баланса проверяются и оцениваются по рыночной стоимости и переводятся в текущую стоимость исходя из календарного графика продажи активов. В соответствии с законом бухгалтерского учета при ликвидации предприятия обязательно проводится инвентаризация его имущества.

В состав затрат связанных с ликвидацией предприятия входит:

1. затраты по налогообложению до продажи активов;

2. оплата коммунальных услуг;

3. выплата выходных пособий работникам предприятия;

4. заработная плата членам ликвидационной комиссии;

5. оплата почтовых и телефонных услуг;

6. затраты по страхованию активов до их продажи;

7. затраты по охране активов до завершения ликвидации;

8. оплата услуг по оценки, аудиту и проведению аукциона;

Определение величины долговых обязательств предприятия

Денежные суммы кредиторам выплачиваются за счет выручки от продажи активов предприятия. Сведения о числе кредиторов и величине их требований берутся из реестра требований кредиторов. В соответствии с законом "о несостоятельности (банкротстве)" можно выделить 3 группы очередности удовлетворения требований кредиторов:[9]

1. Вне очереди покрываются: судебные расходы; вознаграждение арбитражному управляющему; текущие коммунальные и эксплуатационные платежи (необходимые для осуществления деятельности должника).

2. Очередные требования включают: требования граждан, перед которыми ликвидируемое предприятие несет ответственность за причинение вреда жизни; выплата выходных пособий работникам предприятия; требования по обязательствам обеспеченным залогом-имуществом ликвидируемого предприятия; требования остальных кредиторов сумма основного долга, но без штрафных санкций; требования по возмещению убытков в форме штрафных санкций, упущенной выгоды.

3. Послеочередные требования (если после удовлетворения всех внеочередных и очередных требований осталось имущество, то оно передается собственнику, а если собственник его не востребует, то имущество идет на баланс муниципального образования. Требования не удовлетворенные из-за недостатков комплексной массы, а так же не предъявленные в установленный срок считаются погашенными.[7,c.137]

2.2 Доходный подход

Доходный подход основывается на допущении, что рациональный инвестор (будущий владелец) не заплатит за предприятие больше полученных в перспективе доходов. Поэтому задача сводится к прогнозированию деятельности компании на перспективу и определению величины доходов, приносимых собственным капиталом. При этом учитывается, что будущие доходы, если их оценивать сегодня, будут меньше на величину упущенной выгоды от невозможности их «крутить» сейчас.

Данный подход представлен двумя основными методами:

· Метод дисконтирования денежных потоков

· Метод капитализации дохода

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном из-за определенных выгод в будущем. Инвестор рассматривает объект недвижимости в виде набора будущих преимуществ и оценивает его привлекательность с позиций того, как денежное выражение этих будущих преимуществ соотносится с ценой, по которой объект может быть приобретен.

Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Расчет стоимости объекта недвижимости методом ДДП осуществляется в следующей последовательности:

1. Определяется прогнозный период. В международной оценочной практике средняя величина прогнозного периода 5 – 10 лет, для России – это период длительностью 3 – 5 лет.

2. Прогнозирование величин денежных потоков, включая реверсию, требует:

а) тщательного анализа на основе данных, представляемых заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

б) изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноза доходов и расходов на основе реконструированного отчета о доходах.

При использовании метода ДДП рассчитывается несколько видов дохода от объекта в следующей последовательности:

• потенциальный валовой доход;

• действительный валовой доход;

• чистый операционный доход;

• денежный поток до уплаты налогов;

• денежный поток после уплаты налогов.

Если из ПВД вычесть потери от незанятости и при сборе арендной платы и прибавить прочие доходы, то получится денежный поток до уплаты налогов.

3. Расчет стоимости реверсии.

Реверсия – это остаточная стоимость объекта при прекращении поступлений потока доходов.

Стоимость реверсии можно спрогнозировать с помощью:

1) назначения цены продажи, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта;

2) принятия допущений относительно изменения стоимости недвижимости за период владения;

3) капитализации дохода за год, следующий за годом окончания прогнозного периода, с использованием самостоятельно рассчитанной ставки капитализации.

4. Определение ставки дисконтирования.

Рассчитать ставку дисконтирования можно разными методами.

Метод кумулятивного построения был рассмотрен выше, поэтому перейдем к рассмотрению следующих методов.

Метод выделения (см. метод капитализации дохода). Ставка дисконтирования, как ставка сложного процента, рассчитывается на основе данных о совершенных сделках с аналогичными объектами на рынке недвижимости. Механизм расчета заключается в реконструкции предположений о величине будущих доходов и последующем сопоставлении будущих денежных потоков с начальными инвестициями (ценой покупки). При этом расчет будет варьировать в зависимости от объема исход ной информации и размера оцениваемых прав.

Ставка дисконтирования прямо из данных о продаже выделена быть не может, так как ее нельзя рассчитать без выявления ожиданий покупателя относительно будущих денежных потоков.

Расчет ставки дисконтирования по методу выделения осуществляется в следующей последовательности:

• моделируются потоки доходов и расходов для каждого объекта аналога в течение определенного периода времени по сценарию наилучшего и наиболее эффективного использования;

• рассчитывается ставка доходности инвестиций по объекту;

• полученные результаты обрабатываются любым приемлемым статистическим или экспертным способом с целью приведения характеристик анализа к оцениваемому объекту.

Метод мониторинга основан на регулярном мониторинге рынка, отслеживании по данным сделок основных экономических показателей инвестиций в недвижимость.

Российские оценщики ставку дисконта чаще всего рассчитывают методом кумулятивного построения.[3,c.348]

Расчет стоимости объекта недвижимости методом ДДП производится по формуле:

![]()

где РV текущая стоимость;

С t – денежный поток периода t ;

i – ставка дисконтирования денежного потока периода t;

R – стоимость реверсии.

Стоимость реверсии, должна быть продисконтирована (по фактору последнего прогнозного года) и прибавлена к сумме текущих стоимостей денежных потоков.

Таким образом, стоимость объекта недвижимости равна сумме те кущей стоимости прогнозируемых денежных потоков и текущей стоимости остаточной стоимости (реверсии).

Метод капитализации доходов

Метод капитализации доходов основан на прямом преобразовании чистого операционного дохода (ЧОД) в стоимость путем деления его на коэффициент капитализации.

Коэффициент капитализации – это ставка, применяемая для приведения потока доходов к единой сумме стоимости.26 Однако, на наш взгляд данное определение дает понимание математической сущности данного показателя. С экономической точки зрения, коэффициент капитализации отражает норму доходности инвестора.

Метод капитализации доходов применяется если:

• потоки доходов – стабильные положительные величины;

• потоки доходов возрастают устойчивыми, умеренными темпами.

Данный метод не следует использовать, если:

• потоки доходов нестабильны;

• объект недвижимости находится в состоянии незавершенного строительства или требуется значительная реконструкция объекта;

• нет информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, и другой информации, которая затрудняет расчет чистого операционного дохода и ставки капитализации.

Основные этапы оценки методом капитализации доходов

1. Определение чистого операционного дохода.

Расчет ЧОД начинается с определения потенциального валового дохода (ПВД). ПВД – это доход, который можно получить, при использовании недвижимости на 100%, без учета всех потерь и расходов. ПВД рассчитывается путем умножения площади оцениваемого объекта на арендную ставку.[8]

2. Определение действительного (эффективного) валового дохода. Следующий шаг расчета ЧОД – определение действительного валового дохода (ДВД). Для получения ДВД предполагаемые потери от недоиспользования арендных площадей и неуплаты арендной платы не обходимо вычесть из потенциального валового дохода, так как существует вероятность того, что часть арендной платы в течение прогнозируемого года не будет собрана, а часть площадей останется не занятой арендаторами.

3. Определение величины операционных расходов. Операционными расходами называются периодические расходы

для обеспечения нормального функционирования объекта и воспроизводства действительного валового дохода. Их делят на условно постоянные, условно переменные (эксплуатационные), расходы (резервы) на замещение.

К условно постоянным относятся расходы, размер которых не за висит от степени загруженности объекта. Как правило, это налог на имущество, арендная плата за землю, расходы на страхование и другие.

К условно переменным относятся расходы, размер которых зависит от степени загруженности объекта и уровня предоставляемых услуг. Основные условно переменные расходы это расходы на управление, коммунальные платежи, на обеспечение безопасности, на содержание территории, на текущие ремонтные работы и др.

Расходы на замещение вычисляют как ежегодные отчисления (резерв) в фонд замещения. Это расходы на периодическую замену короткоживущих элементов строений.

4. Определение чистого операционного дохода.

ЧОД рассчитывается как разница между величиной ДВД и величиной операционных расходов (ОР).

5. Расчет коэффициента капитализации

Коэффициент (ставка) капитализации состоит из двух ставок: ставки дохода на капитал и нормы возврата капитала. Ставка дохода на капитал – это компенсация, которая должна быть выплачена инвестору за ценность денег с учетом фактора времени, за риск и другие факторы, связанные с конкретными инвестициями. Возврат капитала означает по гашение суммы первоначального вложения.

Теоретически коэффициент капитализации для текущего дохода должен прямо или косвенно учитывать следующие факторы:

• компенсацию за безрисковые, ликвидные инвестиции;

• компенсацию за риск;

• компенсацию за низкую ликвидность;

• компенсацию за инвестиционный менеджмент;

• поправку на прогнозируемое повышение или снижение стоимости актива.

Чтобы показать, как некоторые из этих факторов могут быть учтены в коэффициенте капитализации, рассмотрим метод кумулятивного построения (суммирования). Данный метод используется для расчета ставки дохода на капитал. Ставка дохода на капитал разбивается на несколько составляющих. В качестве базовой принимается безрисковая ставка дохода, и к ней последовательно прибавляются поправки на раз личные виды риска, связанные с особенностями оцениваемой недвижимости: премия за риск, премия за низкую ликвидность, премия за инвестиционный менеджмент и др.

Безрисковая ставка компенсирует стоимость денег во времени при практически нулевом уровне риска.

В качестве возможных безрисковых ставок в пределах РФ принято рассматривать следующие инструменты:

1. Депозиты Сбербанка РФ и других надежных российских банков;

2. Государственные облигации РФ;

3. Ставки по межбанковским кредитам РФ;

4. Ставка рефинансирования ЦБ РФ;

5. Западные финансовые инструменты (государственные облигации развитых стран).

Премия за риск вложения в недвижимость учитывает возможность случайной потери потребительской стоимости объекта, и может быть принята в размере страховых отчислений в страховых компаниях высшей категории надежности.[8]

Премия за низкую ликвидность учитывает невозможность немедленного возврата вложенных в объект недвижимости инвестиций.

Премия за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют, тем выше премия за инвестиционный менеджмент. Путем суммирования указанных составляющих (безрисковой ставки дохода, премий за низкую ликвидность, инвестиционный менеджмент и специальный риск присущий объекту недвижимости) получают величину ставки дохода на капитал.

Норма возврата капитала показывает годовую величину возмещения средств, вложенных в объект недвижимости в том случае, если по каким- либо причинам прогнозируется потеря этих средств (полностью или частично) в период владения недвижимостью. Здесь возможны три варианта:

• стоимость недвижимости не меняется (не прогнозируется изменение стоимости основной суммы инвестиций), т.е. возмещение капитала произойдет в момент перепродажи объекта.

Когда не прогнозируется изменение стоимости основной суммы инвестиций. В данном случае в коэффициенте капитализации нет необходимости учитывать возмещение капитала.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1, где

R - ставка капитализации,

R 1 – ставка дохода на капитал (определяется методом кумулятивно го построения).[10]

•стоимость недвижимости снижается (прогнозируется снижение стоимости вложенного капитала), т.е. необходимо возмещение суммы инвестиций (полное или частичное), вложенных в объект недвижимости.

Когда прогнозируется снижение стоимости вложенного капитала , сумма возмещаемых инвестиций должна быть получена из текущего дохода. Поэтому коэффициент капитализации текущего дохода должен включать как доход на инвестиции, так и возмещение ожидаемой потери.

Норма возврата капитала может определяться различными методами:

• прямолинейным методом или методом Ринга;

• аннуитетным методом или методом Инвуда;

• методом возврата капитала по фонду возмещения и безрисковой ставке процента или методом Хоскольда.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1 + ∆ * R 2, где

R - ставка капитализации,

R 1 – ставка дохода на капитал (определяется методом кумулятивно го построения);

∆ доля снижения стоимости за период владения объектом (в долях единицы);

R 2 – норма возврата капитала, определяемая одним из трех методов.[11,c.267]

Метод Ринга является наиболее простым. Его целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться ежегодно равными частями. Применяется метод, когда объект недвижимости стареющий, доходы от объекта снижающиеся. Норма возврата капитала рассчитывается путем деления 100% на срок финансирования инвестиций.

Метод Инвуда построен так, что норма возврата капитала определяется как величина фактора фонда возмещения по ставке дохода на инвестиции. При этом величина нормы возврата капитала получается меньше величины, определенной методом Ринга. Это более точный метод расчет нормы возврата капитала. Применяется в случае возможности вложения полученных средств под тот же процент (равный ставке дохода на капитал).

Метод Хоскольда является самым приближенным к реальности. По методу Хоскольда норма возврата капитала определяется как величина фактора фонда возмещения по безрисковой ставке, так как возможность инвестирования средств по ставке дохода на капитал у инвестора может отсутствовать (т.е. применить метод Инвуда).

• стоимость недвижимости повышается (ожидается повышение стоимости первоначально вложенного капитала), т.е. в момент пере продажи инвестор получит больше, чем в момент вложения средств.

Когда ожидается повышение стоимости первоначально вложенного капитала и покупатель с продавцом предвидят будущий рост стоимости, то выплаченная цена может включать премию сверх стоимости собственности при ее текущем использовании. Эта премия учитывает будущий прирост стоимости. Текущий доход может быть достаточно низким, поэтому в сопоставлении с текущим доходом цена будет высокой. С учетом этого теоретически обоснованным будет вычесть надбавку на будущий прирост капитала из ставки процента или дисконта с тем, чтобы определить коэффициент капитализации текущего дохода.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1 ∆ * R 2, где

R - ставка капитализации,

R 1 - ставка дохода на капитал (определяется методом кумулятивно го построения);

∆ - доля роста стоимости за период владения объектом (в долях единицы);

R 2 – норма возврата капитала.[12]

Расчет ставки капитализации может осуществляться методом рыночной информации (рыночной экстракции, рыночной выборки, методом выделения). Для этого изучается рынок проданных аналогов. Отбираются наиболее схожие с объектом оценки объекты, реконструируется величина чистого операционного дохода, по каждому аналогу определяется величина ставки капитализации по формуле:

R = NOI / V , где

NOI – чистый операционный доход аналога,

V – цена продажи аналога.

При необходимости в расчеты могут вносится необходимые поправки по аналогам.

Кроме того, имеются методы расчета ставки капитализации при инвестировании средств в оцениваемый объект не только собственных, но и заемных (например, метод связанных инвестиций). В данном пособии не будем подробно на них останавливаться.

5. Расчет оцениваемой стоимости недвижимости V = NOI / R[12]

2.3 Сравнительный (рыночный) подход

Сравнительный подход, называемый в оценке бизнеса методом компании-аналога, базируется на допущении, что наибольшая стоимость предприятия определяется наименьшей ценой, которая может быть получена за аналогичное предприятие. Основная идея метода - найти предприятия-аналоги, у которых известны либо цена акций, либо цена сделки при приобретении предприятия. Дальше при расчетах исходят из гипотезы о прямой пропорциональности цены и некоторых финансовых показателей (например, чистой прибыли на акцию). Следовательно, если мы знаем соотношение цены и чистой прибыли на акцию у аналога, то можем рассчитать цену акций своего предприятия, умножив свою чистую прибыль на полученное по аналогу соотношение.[13,c.386]

Данный подход представлен тремя основными методами:

· Метод компании-аналога

· Метод сделок (сравнения продаж)

· Метод отраслевых коэффициентов

Метод компании-аналога

При использовании метода компании-аналога оценка стоимости готового бизнеса проводится на основании информации о стоимости предприятий-аналогов, акции которых котируются на рынке. Прежде чем приступить к подбору компаний-аналогов, необходимо проанализировать специфику работы и рынок, занимаемый оцениваемой компанией.

Предприятия-аналоги должны относиться к той же отрасли, что и оцениваемая компания, а также быть сходны по следующим основным финансовым и производственным характеристикам:

· размер компании (выручка, численность, стоимость активов и т. д.);

· ассортимент;

· товарная и территориальная диверсификация;

· технологическая и техническая оснащенность;

· риски, связанные с работой;

· сопоставимость предполагаемой сделки (форма сделки, условия финансирования, условия оплаты и т. д.).

Компании-аналоги, отобранные для проведения оценки стоимости компании сравнительным методом, должны не только осуществлять один вид деятельности с оцениваемой компанией, но и должны были быть проданы не так давно по отношению к сроку продажи компании. При этом компании-аналоги не должны быть вовлечены в процесс поглощения, поскольку это искажает их реальную цену.

Если между компаниями-аналогами и оцениваемой компанией по каким-либо из перечисленных критериев существуют расхождения, необходимо использовать соответствующие мультипликаторы (коэффициенты, характеризующие соотношения результирующего показателя к одной из его составляющих).

Широко распространены следующие виды мультипликаторов:

· стоимость компании/прибыль;

· стоимость компании/денежный поток;

· стоимость компании/рыночная стоимость материальных активов.

В зависимости от того, какая информация о предприятиях-аналогах доступна, могут быть использованы и другие мультипликаторы.

При расчете стоимости компании рекомендуется пользоваться несколькими мультипликаторами, заранее рассчитав для каждого степень достоверности (весомость). Достоверность того или иного мультипликатора определяется экспертным методом. При использовании нескольких мультипликаторов формула расчета стоимости компании будет выглядеть следующим образом:

Стоимость компании =![]() (Кi

х Mi х Bi),

(Кi

х Mi х Bi),

где n - количество показателей деятельности, используемых при оценке стоимости компании; Ki - показатель деятельности оцениваемого предприятия; Mi - мультипликатор по i-му показателю; Bi - вес i-го мультипликатора.[14]

Метод сделок (сравнения продаж)

Метод сравнения продаж базируется на информации о недавних сделках с аналогичными объектами на рынке и сравнении оцениваемой недвижимости с аналогами.

Исходной предпосылкой применения метода сравнения продаж является наличие развитого рынка недвижимости. Недостаточная же развитость данного рынка, а также то, что оцениваемый объект недвижимости является специализированным либо обладает исключительными выгодами или обременениями, не отражающими общее состояние рынка, делают применение этого подхода нецелесообразным.

Рассмотрим основные этапы оценки недвижимости методом сравнения продаж.

1 этап. Изучаются состояние и тенденции развития рынка не движимости и особенно того сегмента, к которому принадлежит данный объект. Выявляются объекты недвижимости, наиболее сопоставимые с оцениваемым, проданные относительно недавно.

2 этап. Собирается и проверяется информация по объекта аналогам. Анализируется собранная информация и каждый объект аналог сравнивается с оцениваемым объектом.

3 этап. На выделенные различия в ценообразующих характеристиках сравниваемых объектов вносятся поправки в цены продаж сопоставимых аналогов.

4 этап. Согласовываются скорректированные цены объектов аналогов и выводится итоговая величина рыночной стоимости объекта недвижимости на основе сравнительного подхода.[14]

На первом этапе необходимо сегментирование рынка, т.е. разбиение рынка на секторы, имеющие сходные объекты и субъекты. Сходные объекты по:

• назначению использования;

• качеству;

• передаваемым правам;

• местоположению;

• физическим характеристикам. Сходные субъекты по:

• платежеспособности;

• возможностям финансирования;

• инвестиционной мотивации.

Сопоставимые объекты должны относиться к одному сегменту рынка недвижимости, и сделки с ними осуществляться на типичных для данного сегмента условиях:

• сроке окупаемости;

• независимости субъектов сделки;

• инвестиционной мотивации.

В частности, необходимо отслеживать следующие моменты.

Срок экспозиции – время, которое объект находится на рынке. Срок экспозиции отличается для разных сегментов рынка и зависит в немалой степени от качества объектов. Например, в Москве усредненный срок экспозиции для жилых квартир равен примерно одному месяцу, для офисных зданий – от полутора до трех месяцев. Если объект был продан за период времени, гораздо меньший стандартного срока экспозиции, это свидетельствует о заниженной цене. Если объект находился на рынке значительно дольше стандартного срока экспозиции, следовательно, цена завышена. В обоих случаях сделка не является типичной для сегмента рынка и не должна рассматриваться в качестве сравнимой.

Под зависимостью субъектов сделки подразумевается, что сделки заключаются не по рыночной цене и данные по ним не могут использоваться для сравнения, если покупатель и продавец:

• находятся в родственных отношениях;

• являются представителями холдинга и независимой дочерней компании;

• имеют иную взаимозависимость и взаимозаинтересованность ;

• сделки осуществляются с объектами, отягощенными залогом или иными обязательствами;

• занимаются продажей имущества умерших лиц;

• занимаются продажей с целью избежать отчуждения заложенного имущества и т.д.[15,c.569]

Инвестиционная мотивация определяется:

• аналогичными мотивами инвесторов;

• аналогичным наилучшим и наиболее эффективным использованием объектов;

• степенью износа здания.

Например, покупка здания для организации в нем офиса не может использоваться в качестве аналога, если здание планируется использовать под гостиницу, так как ожидаемые потоки доходов и расходов будут иными.

Объект, степень износа которого составляет более 80%, не может быть использован по своему профилю без проведения капитального ремонта. Поэтому покупка здания с износом более 80% происходит с иной мотивацией по сравнению с покупкой здания с меньшим износом. В первом случае – это, как правило, покупка прав на строительство нового объекта.

Основные критерии выбора сопоставимых объектов (аналогов):

• переданные права собственности на недвижимость;

• условия финансовых расчетов при приобретении недвижимости;

• условия продажи (чистота сделки);

• время продажи;

• местоположение;

• физические характеристики;

• экономические характеристики;

• наличие движимого имущества.

1) Переданные права собственности.

Наличие тех или иных ограничений на право собственности (отсутствие права на распоряжение земельным участком, наличие сервитута и т.п.) объективно снижает стоимость объекта недвижимости, а следовательно, и цену продажи. В первую очередь должно быть учтено соответствие прав на оцениваемый объект недвижимости и аналогичные объекты сравнения.[18,c.231]

2) Условия финансирования сделки.

При нетипичных условиях финансирования сделки купли-продажи объекта недвижимости (например, в случае ее полного кредитования, отсрочки платежа, дробности платежей) цена, по которой осуществляется сделка меняется . Необходим тщательный анализ, в результате которо го вносится соответствующая поправка к цене сделок с нетипичными условиями финансирования.

3) Условия продажи и время продажи.

Поскольку рассчитать поправку на условия финансирования и налогообложения на передаваемые юридические права и ограничения, а также условия продажи затруднительно, то лучше по возможности не рассматривать для анализа и сравнения подобные сделки. В противном случае поправки на эти характеристики делаются в первую очередь.

4) Время продажи – один из основных элементов сравнения сопоставимых продаж. Для внесения поправки на данную характеристику в цену продажи объекта аналога необходимо знать тенденции изменения цен на рынке недвижимости с течением времени.

5) Местоположение – необходимый элемент сравнения сопоставимых продаж, поскольку оказывает существенное воздействие на стоимость оцениваемого объекта. Идентичные объекты недвижимости, рас положенные в центре города и на окраине, имеют зачастую разницу в стоимости. Данный фактор учитывается при выборе аналогов и по этому фактору вносятся корректировка.

6) Физические характеристики объекта недвижимости – размеры, вид и качество материалов, состояние и степень изношенности объекта и другие характеристики, на которые также вносятся поправки.

7) Экономические характеристики.

К экономическим характеристикам относят те, которые влияют на основные результаты использования доходной недвижимости: условия и сроки аренды, применение скидки к арендной плате и отклонение от целевого использования и т.п.

8) Наличие движимого имущества.

Необходимо исключать из цены продажи сравниваемого объекта стоимости стоимость движимого имущества. Например, при продаже магазина сделка может быть по всему имуществу, включая и движимое имущество (кассовые аппараты, демонтируемое торговое оборудование и т.д.) В этом случае необходимо исключить из цены продажи торгового павильона стоимость движимого имущества, оцененного по рыночной стоимости.

Единицы сравнения.

Поскольку объекты различаются по размеру и числу входящих в ни единиц, при проведении сравнения проданных объектов с оцениваемы объектом неизбежны большие сложности и требуется приведение имеющихся данных к общему знаменателю, которым может быть либо физическая единица (например, цена за 1 м 2 ), либо экономическая.[16]

На различных сегментах рынка недвижимости используются различные единицы сравнения.

Единицы сравнения земли:

• цена за 1 га;

• цена за 1 сотку;

• цена за 1 м 2 .

Единицы сравнения застроенных участков:

• цена за 1 м 2 общей площади;

• цена за 1 фронтальный метр;

• цена за 1 м 2 чистой площади, подлежащей сдаче в аренду;

• цена за 1 м3

Классификация и суть поправок.

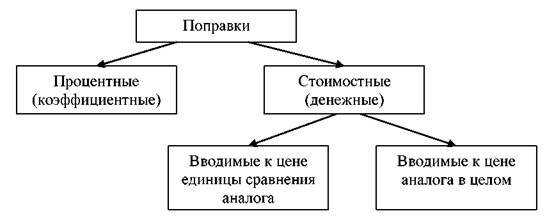

Классификация вводимых поправок основана на учете разных способов расчета и внесения корректировок на различия, имеющиеся между оцениваемым объектом и сопоставимым аналогом.

Процентные поправки вносятся путем умножения цены продажи объекта аналога или его единицы сравнения на коэффициент, отражающий степень различий в характеристиках объекта аналога и оцениваемо го объекта. Если оцениваемый объект лучше сопоставимого аналога, то к цене последнего вносится повышающий коэффициент, если хуже – понижающий коэффициент.

К процентным поправкам можно отнести, например, поправки на местоположение, износ, время продажи.

Стоимостные поправки:

а) денежные поправки, вносимые к единице сравнения (1 га, единица плотности, 1 сотка), изменяют цену проданного объекта аналога на определенную сумму, в которую оценивается различие в характеристиках объекта аналога и оцениваемого объекта. Поправка вносится положительная, если оцениваемый объект лучше сопоставимого аналога, если хуже, применяется отрицательная поправка.

К денежным поправкам, вносимым к единице сравнения, можно отнести поправки на качественные характеристики, а также поправки, рассчитанные статистическими методами;

б) денежные поправки, вносимые к цене проданного объекта аналога в целом, изменяют ее на определенную сумму, в которую оценивается различие в характеристиках объекта аналога и оцениваемого объекта.

К денежным поправкам, вносимым к цене проданного объекта аналога в целом, следует отнести поправки на наличие или отсутствие дополнительных улучшений (складских пристроек, стоянок автотранспорта и пр.)[10]

Расчет и внесение поправок.

Для расчета и внесения поправок используется множество различных методов, среди которых можно выделить следующие:

• методы парных продаж;

• экспертный метод;

• статистические методы.

Метод парных продаж. Парными продажами являются продажи двух объектов, которые почти идентичны, за исключением какого-либо одного параметра. Именно этот параметр оценщик должен оценить, чтобы внести правильную поправку. Этот метод применяется в том случае, когда есть возможность подобрать парные продажи, что очень часто представляет собой большую сложность.

Метод отраслевых коэффициентов.

Метод отраслевых коэффициентов, или метод отраслевых соотношений, основан на использовании рекомендуемых соотношений между ценой бизнеса предприятия и определенными финансовыми параметрами.

Отраслевые коэффициенты рассчитываются на основе длительных статистических наблюдений специальными исследовательскими институтами за ценой продажи различных действующих предприятий и их важнейшими производственно-финансовыми характеристиками. В результате многолетних обобщений, в странах с развитой рыночной экономикой разработаны достаточно простые формулы определения стоимости бизнеса предприятия.

Метод отраслевых коэффициентов (или метод отраслевых соотношений) используется для ориентировочных оценок стоимости предприятий. Опыт западных оценочных фирм свидетельствует:

- бухгалтерские фирмы и рекламные агентства продаются соответственно за 0,5 и 0,7 от годовой выручки;

- рестораны и туристические агентства - соответственно 0,25 - 0,5 и 0,04 - 0,1 от валовой выручки;

- заправочные станции - 1,2 - 2,0 от месячной выручки;

- предприятия розничной торговли - 0,75 - 1,5 от суммы (чистый доход + оборудование + запасы);

- машиностроительные предприятия - 1,5 - 2,5 от суммы (чистый доход + запасы).

Широко известное «золотое правило» оценки для некоторых отраслей экономики, гласит: покупатель не заплатит за предприятие более 4-кратной величины среднегодовой прибыли до налогообложения.

Метод отраслевых коэффициентов пока не получил достаточного распространения в российской практике оценки бизнеса в связи с отсутствием необходимой информации, сбор и обобщение которой требуют длительного периода времени и определенной экономической стабильности.[16]

3. ОЦЕНКА БИЗНЕСА В СОВРЕМЕННЫХ УСЛОВИЯХ

3.1 Использование подходов при кризисных условиях

Сегодняшняя ситуация поставила под сомнение все универсальные подходы к оценке бизнеса и требует максимального погружения в каждый проект и проецирования сценариев развития кризиса на будущую деятельность каждого предприятия. В ситуации колоссального дефицита ликвидности выражение cash is the king (англ. - «ценность наличности») становится очень актуальным – ведь сейчас самое время, чтобы войти в хороший бизнес на выгодных условиях.

Как правило, чтобы отобрать наиболее привлекательные для вложения денег компании, используется многоуровневая система отсева. На первом этапе нужно проверить соответствие деятельности компании намеченным целям (с точки зрения отраслей, регионов, рынков, где работает компания, и т. п.). На втором этапе – с помощью финансового анализа отсеять организации с неудовлетворительными значениями отдельных коэффициентов. Причем в условиях кризиса критерии ужесточаются.

Среди наиболее популярных коэффициентов сейчас можно выделить следующие показатели и их целевые значения:

· Debt / EBITDA (отношение долговой нагрузки к операционной прибыли) < 5;

· Debt / Equity (отношение долговой нагрузки к капиталу) < 2;

· Debt / Sales (отношение долговой нагрузки к выручке) < 0,5;

И, наконец, на третьем этапе необходимо провести более детальный анализ и согласовать стоимость с продавцом. Таким образом, из первоначальных ста анализируемых Вами проектов лишь три - пять компаний будут достойны получить реальные инвестиции.[12]

Способы оценки компаний

Оценка инвестиционной привлекательности организаций строится на применении комбинаций из трех подходов – доходного, сравнительного и затратного.

Доходный подход

Основная идея подхода в том, что стоимость бизнеса равна текущей стоимости всех денежных потоков, которые бизнес способен принести его собственнику. Для расчета этой стоимости используется метод дисконтированных денежных потоков (discounted cash flow, DCF). Потоки находятся в распоряжении мажоритарных акционеров бизнеса, которые могут на них рассчитывать не только в виде дивидендов. Следовательно, рассчитав методом DCF стоимость всего бизнеса, получите стоимость прав как мажоритарного акционера.

Если хотите стать в компании миноритарным акционером, то нужно обратить внимание на рост курсовой стоимости. Иными словами, привлекательность инвестиций определяется сравнением роста курсовой стоимости акций за период инвестирования с требуемой (ожидаемой) доходностью за соответствующий период. Рост курсовой стоимости акций многие специалисты предпочитают определять с применением другого подхода – сравнительного. Но такой прогноз можно сделать и используя тот же метод DCF. В этом случае нужно опираться на прогнозы ключевых показателей (ставки дисконтирования, стоимости денежных потоков), известных на текущую дату.[12]

Использование подхода в условиях кризиса. Для оценки компании сначала необходимо проанализировать всю имеющуюся отчетность. Так выявляются причины колебаний операционных и финансовых показателей, проверяется соответствие основных коэффициентов рентабельности, ликвидности и долговой нагрузки среднеотраслевым значениям. Далее необходимо прогнозировать денежные потоки, учитывая следующие факторы.

· Сокращается спрос на товары, работы, услуги. Следовательно, нужно учесть падение маржи, продиктованное необходимостью снижения цен.

· Происходит отток денежных средств из-за необходимости досрочного погашения обязательств и роста процентных ставок. Поэтому мы не рекомендуем закладывать в модель ставку менее 20% годовых в среднесрочной перспективе.

· Увеличивается потребность в оборотном капитале. Предлагаем при расчетах увеличивать потребность компании на 30–50% в сравнении с прежними данными.[12]

Сравнительный подход

В рамках этого подхода оценку стоимости инвестиционного проекта получают исходя из известной стоимости аналогичного бизнеса. В обычной практике под оценкой стоимости бизнеса, как правило, понимают оценку стоимости акций компании. Однако сегодня мы рекомендуем учитывать другие показатели, применяя сравнительный подход для оценки инвестиционной привлекательности компании. Прежде всего те, которые можно взять из агрегированного баланса компании (долговую нагрузку, собственный капитал и т. п.).

Использование подхода в условиях кризиса. Например, можно использовать информацию о показателе отношения стоимости компаний-аналогов к показателю эффективности их деятельности (например, EBITDA). Зная аналогичный показатель оцениваемой компании, финансисты легко рассчитают стоимость оцениваемого бизнеса, скорректировав полученную цифру на необходимую норму доходности. При этом лучше делать оценку по нескольким мультипликаторам (например, EV1 / EBITDA, EV / Sales). Кроме того, нужно делать поправки на значения специализированных мультипликаторов. К примеру, для ритейла это отношение стоимости бизнеса к торговым площадям или количеству магазинов, а для добывающих отраслей – к объемам разведанных запасов. Основным допущением данного метода является предположение, что в условиях кризиса в прогнозном периоде свободные денежные потоки компании (поступление денежных средств минус выбытие) будут близки к нулевым.

Затратный подход

Данный подход основан на том, что стоимость бизнеса будет равна стоимости замещения активов и обязательств компании. Поэтому при оценке компании с использованием данного подхода достоверность результата может быть низкой, поскольку зачастую сложно вычислить правильную стоимость замещения ряда активов: например, нематериальных активов и специализированного имущества, которое не имеет активного хождения на рынке. Кроме того, необходимо будет учитывать износ большинства активов. Часто замещение физически неосуществимо в короткие сроки (например, воспроизводство товарного знака, деловой репутации, отношений с клиентами) либо единственной альтернативой является воспроизводство аналогичного бизнеса на базе новых активов, не имеющих износа, постройка с нуля.[12]

Использование подхода в условиях кризиса. При подсчете стоимости активов компании нужно учитывать следующие факторы:

· Основные средства. В случае реальной заинтересованности продавца в сделке можно снизить цену, к примеру, земли на 20–30%. Известны случаи продажи крупными девелоперами, испытывающими проблемы с ликвидностью, участков со скидкой в 50 и более процентов от цены полугодовой давности.

· Запасы. Может происходить затоваривание. Нужно произвести анализ запасов по срокам нахождения на складе и убедиться в правильности оценки наиболее существенных объектов.

· Дебиторская задолженность. Необходимо проанализировать список наиболее крупных дебиторов, разбить задолженность по срокам возникновения и затем произвести корректировку соответствующей статьи.

· Финансовые вложения. Если вложения представлены долями, нужно изучить контрагентов и оценить эффективность инвестиций. Следует различать вложения в акции (доли) публичных компаний, сторонних организаций. Если компания выдала заем, оцените статью исходя из уровня доходности и платежеспособности заемщика.

· Денежные средства. Необходимо убедиться, что денежные средства компании не лежат на счетах в сомнительных банках.

· Кредиты и займы. Проанализируйте условия заимствования. Оцените вероятность увеличения заимодавцем процентной ставки, досрочного истребования долга, увеличения залоговой массы. При необходимости скорректируйте статью в сторону увеличения.

· Кредиторская задолженность. Убедитесь в отсутствии просроченной задолженности перед ключевыми поставщиками, персоналом, налоговыми органами. Можно сформировать резервы под возможные санкции.[17,365c]

Используя эти рекомендации, можно снизить заявленную продавцом стоимость чистых активов на 30–50%.

В заключение хотелось бы отметить основные пункты оценки инвестиционной привлекательности компаний в условиях кризиса.

· Проецирование наиболее вероятных сценариев развития кризиса на отдельно взятое предприятие.

· Пессимистичный взгляд на прогнозные показатели.

· Консервативность в вопросах источников финансирования. Прогнозная ставка по кредитам – не менее 20% годовых.

· Ставка дисконтирования – не менее 22%.

· Детальный анализ оценки стоимости всех активов и обязательств.

3.2 Оценка гудвилла (деловой репутации бизнеса)

Любая компания обладает не только материальными ценностями, такими как здания, оборудование, запасы сырья и материалов, денежные средства, но и деловой репутацией, кругом клиентов и проверенных поставщиков, торговыми марками и брендами, известностью на рынке, то есть тем, что на первый взгляд оценить сложно. Однако при продаже бизнеса, покупке готовой фирмы, слияниях и поглощениях, да и просто для грамотного управления стоимостью компании нужно знать цену нематериальных активов компании.

Хотя общепринятого определения термина «гудвилл» (goodwill) не существует, это понятие обычно трактуется как репутация, уважение, респектабельность, известность. Гудвилл — это прежде всего общественное мнение о названии, стиле, товарном знаке, логотипе, проектах, товарах и любых других предметах, находящихся во владении или под контролем компании, а также отношения с клиентами и заказчиками. Источниками гудвилла может быть как конкретный мастер в салоне красоты, так и качественная кухня в ресторане.[19]

В соответствии со стандартом BVS-I, принятым в 1988 году и дополненным в 1991 году Американским обществом оценщиков (American Society of Appraisers, ASA), гудвилл определяется как «доброе имя» фирмы и включает нематериальные активы компании, которые складываются из престижа предприятия, его деловой репутации, взаимоотношений с клиентами, местонахождения, номенклатуры производимой продукции и т. д. Эти факторы специально не выделяются и не учитываются в отчетности предприятия, но служат реальным источником прибыли.