Курсовая работа: Понятие и типы денежных систем

Курсовая работа: Понятие и типы денежных систем

Реферат

Понятие и типы денежных систем. Денежная система Республики Беларусь: курсовая работа, ____ стр., 17 источн., 1 табл., 3 рис.

Ключевые слова: ДЕНЬГИ, ДЕНЕЖНАЯ СИСТЕМА, ИНФЛЯЦИЯ, МОНЕТА, БАНКНОТА, ДЕНЕЖНЫЙ АГРЕГАТ

Цель работы - отразить операции коммерческих банков и роль этих операций

Методы исследования - анализ, синтез, индукция, дедукция, аналогия, обобщение, наблюдение, сравнение, описание, позитивный и нормативный анализ, логический метод, метод сочетания логического и исторического.

Результатом написания данной курсовой работы стало отражение понятия и функций денег, рассмотрено понятие современных денег, раскрыто понятие покупательной способности денег, охарактеризовано понятие денежной системы, ее элементов и видов, дана характеристика денежной системы Республики Беларусь.

Содержание

Реферат

Введение

1. Понятие и функции денег. Современные деньги. Покупательная способность денег. Денежная система и ее основные элементы. Типы систем денежного обращения

2. Денежная система Республики Беларусь

Заключение

Список использованных источников

Введение

С установлением торговли использовался бартер. Однако это было неудобно, к тому же с развитием мировой торговли это стало абсолютно невозможно. Нужен был какой-то всеобщий эквивалент стоимости товаров. Так появились деньги. С помощью денег можно было купить все что угодно и немедленно. Т.е. деньги начали обладать абсолютной ликвидностью.

Денежная система каждой страны имеет свои особенности. Однако, общее одно - деньги необходимы в любой экономике. Денежная система - это не просто инструмент для обмена товара на товар или услуг. Денежная система влияет на макроэкономическое равновесие, причем очень существенно. Так, с одной стороны денежная накачка экономики должна стимулировать экономический рост, как это происходит в условиях сегодняшнего финансового кризиса, но с другой стороны это может привести к большому витку инфляции, что гораздо хуже. Тем самым эмиссионный орган, а им является обычно Центральный Банк, должен очень тщательно проводить денежно-кредитную политику, чтобы не нарушить равновесие в экономике.

Говоря об особенностях денежной системы Республики Беларусь, следует отметить, что белорусская денежная система начала формироваться после распада СССР и претерпела множество изменений. На сегодняшний день ее можно охарактеризовать, как устойчивую.

Цель данной курсовой работы - комплексно рассмотреть денежную систему и ее формирование в Республике Беларусь.

Задачами являются:

Определить понятие и функции денег. Рассмотреть понятие современных денег.

Раскрыть понятие покупательной способности денег.

Охарактеризовать понятие денежной системы, ее элементы и виды.

Дать характеристику денежной системы Республики Беларусь.

1. Понятие и функции денег. Современные деньги. Покупательная способность денег. Денежная система и ее основные элементы. Типы систем денежного обращения

Понятие и типы денежных систем. Современные деньги. Покупательная способность денег.

Деньги - важнейшая макроэкономическая категория, позволяющая анализировать инфляционные процессы, циклические колебания, механизм достижения равновесия в экономике, согласованность работы товарного и денежного рынков и т.д.

Деньги - вид финансовых активов, который может быть использован для сделок. Наиболее характерная черта денег - их высокая ликвидность, т.е. способность быстро и с минимальными издержками обмениваться на любые другие виды активов. Обычно выделяют три основные функции денег:

1) средство обмена;

2) мера стоимости (измерительный инструмент для сделок);

3) средство сбережения или накопления богатства.

Количество денег в стране контролируется государством (монетарная, или денежная, политика), на практике эту функцию осуществляет Центральный Банк. Для измерения денежной массы используются денежные агрегаты: Ml, М2, МЗ, L (в порядке убывания степени ликвидности). Состав и количество используемых денежных агрегатов различаются по странам. Согласно классификации, используемой в США, денежные агрегаты представлены следующим образом:

М1 - наличные деньги вне банковской системы, депозиты до востребования, дорожные чеки, прочие чековые депозиты;

М2 - Ml плюс нечековые сберегательные депозиты, срочные вклады (до 100 ООО долл), однодневные соглашения об обратном выкупе и др.;

МЗ - М2 плюс срочные вклады свыше 100 000 долл., срочные соглашения об обратном выкупе, депозитные сертификаты и др.;

L - МЗ плюс краткосрочные казначейские облигации, коммерческие бумаги и пр. [1, с.147]

В макроэкономическом анализе чаще других используются агрегаты Ml и М2. Иногда выделяются показатель наличности (МО или С от английского "currency") как часть Ml, а также показатель "квази-деньги" (QM) как разность между М2 и Л/У, т.е., главным образом, сберегательные и срочные депозиты, тогда M2=Ml+QM.

Динамика денежных агрегатов зависит от многих причин, в том числе от движения процентной ставки. Так, при росте ставки процента агрегаты М2, МЗ могут опережать М1, поскольку их составляющие приносят доход в виде процента. В последнее время появление в составе MJ новых видов вкладов, приносящих проценты, сглаживает различия в динамике агрегатов, обусловленные движением ставки процента.

В российской статистике чаще всего используются агрегаты MI ("Деньги"), "Квази-деньги" (срочные и сберегательные депозиты) и М2 ("Широкие деньги").

В соответствии с методологией составления денежного обзора в российской банковской статистике выделяются следующие показатели:

Деньги - все денежные средства в экономике страны, которые могут быть немедленно использованы как платежное средство. Данный агрегат формируется как совокупность агрегатов "Деньги вне банков" и "Депозиты до востребования" в банковской системе.

Квази-деньги - депозиты банковской системы, которые непосредственно не используются как платежное средство и менее ликвидны, чем "Деньги". Включают срочные депозиты в валюте Российской Федерации и все депозиты в иностранной валюте. Совокупность агрегатов "Деньги" и "Квази-деньги" формирует агрегат "Широкие деньги".

В национальном определении (в отличие от международной методологии денежного обзора) денежная масса рассчитывается как агрегат М2. В этом случае в составе денежной массы выделяются следующие компоненты:

Наличные деньги в обращении (денежный агрегат МО) - наиболее ликвидная часть денежной массы, доступная для немедленного использования в качестве платежного средства. Включает банкноты и монету в обращении.

Безналичные средства включают остатки средств нефинансовых предприятий, организаций, индивидуальных предпринимателей, населения на расчетных, текущих, депозитных и иных счетах до востребования (в том числе счетах для расчетов с использованием пластиковых карт) и срочных счетах, открытых в кредитных организациях в валюте Российской Федерации. - Денежная масса (М2) рассчитывается как сумма наличных денег в обращении и безналичных средств. В показатель денежной массы в национальном определении, в отличие от аналогичного показателя, исчисленного по методологии составления денежного обзора (как сумма агрегатов "Деньги" и "Квази-деньги"), не включаются депозиты в иностранной валюте.

Современные деньги - это социальное явление. Они назначаются государственной властью, и доверие к деньгам определяется доверием к авторитету той или иной государственной власти.

Современные деньги выполняют три основные функции:

1) служат средством обмена и платежа; б) являются единицей счета; в) являются средством сохранения стоимости.

Единица счета - это такая единица, на основе которой устанавливаются цены и ведутся счета. Все товары и услуги оцениваются в денежных единицах. Экономическое положение страны, национальный продукт и многое другое оценивается в деньгах. Между деньгами и ценами существует обратная взаимосвязь, т.е. если покупательная способность денег падает цены растут и наоборот. Цены устанавливаются в национальных денежных единицах, следовательно, они и являются единицей счета. Однако, в условиях высокой инфляции, когда цены в национальной валюте изменяются очень быстро, используется иностранная валюта в качестве единицы счета. При этом оплата за товары и услуги на внутреннем рынке осуществляется с помощью национальных денежных единиц. [1, с.147]

Наибольшее значение из всех названных функций имеет функция денег как средство обмена и платежа. Если мы работаем, то обмениваем свой труд на деньги, если мы покупаем товары, то обмениваем свои деньги на товары. Деньги нужны для того, чтобы можно было купить на них товары и услуги в настоящее время или в будущем. Таким образом, деньги являются средством обмена, поскольку с их помощью в экономике происходит обмен товарами и услугами. Функционирование современной экономики невозможно без общепринятого средства обмена, так как оно сокращает время обмена товара на товар и, следовательно, экономит ресурсы, которые могут быть использованы или для производства дополнительного количества товаров или на отдых.

Деньги как средство сохранения стоимости предполагает их накопление. Как уже отмечалось ранее, деньги как актив обладают абсолютной ликвидностью. Однако в условиях высокого уровня инфляции и общей экономической нестабильности их покупательная способность быстро падает, что делает невыгодным накопление денег. Следует также учитывать тот факт, что накопление наличных денег не приносит дохода, и не может служить источником инвестиций. Деньги, накапливаемые в кредитных организациях не только приносят их владельцам определенный доход, но и используются для расширения производства.

Современные деньги представлены двумя основными видами: наличные деньги (банкноты, монета, в некоторых странах казначейские билеты) и деньги безналичного оборота (деньги на счетах и во вкладах в банках).

Деньги поступают в оборот из банков, создающих их в результате проведения кредитных операций. Поэтому кредитный характер денежной эмиссии является одним из основополагающих принципов организации современной денежной системы государства.

Понятия "выпуск денег" и "эмиссия денег" - неравнозначны. Выпуск денег происходит постоянно. Безналичные деньги выпускаются в оборот, когда коммерческие банки предоставляют кредиты своим клиентам. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Однако одновременно происходит встречное движение денег - при погашении задолженности по кредитам и внесении наличных денег в кассы банков. То есть, при этом количество денег в обороте может и не увеличится.

Под эмиссией понимают такой выпуск денег в оборот, который приводит к общему увеличению денежной массы.

Монополия на эмиссию наличных денег в России принадлежит Центральному банку России (ЦБР). В условиях рыночной экономики директивного планирования не существует, однако центральные банки прогнозируют размер предполагаемой эмиссии, используя прогнозы кассовых оборотов коммерческих банков и собственные аналитические материалы. При этом важно не только установить оптимальную прогнозируемую величину эмиссии, но и распределение ее по отдельным регионам страны.

Эмиссия наличных денег осуществляется децентрализовано. Это связано с тем, что потребность коммерческих банков в наличных деньгах зависит от потребности в них юридических и физических лиц, обслуживаемых этими банками, а она постоянно меняется.

В России эмиссию наличных денег производят расчетно-кассовые центры (подразделения ЦБР). Они открываются в различных регионах страны и выполняют расчетно-кассовое обслуживание находящихся в регионах коммерческих банков. Для эмиссии наличных денег в расчетно-кассовых центрах открываются резервные фонды и оборотные кассы. Деньги, находящиеся в резервных фондах не считаются деньгами выпущенными в обращение. Деньги в оборотной кассе пребывают в постоянном движении и они считаются деньгами, находящимися в обращении.

Помимо налично-денежной эмиссии существует безналичная эмиссия. Безналичная эмиссия производится системой коммерческих банков, при этом первичной является именно эмиссия безналичных денег. Прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на счетах коммерческих банков. Главная цель эмиссии безналичных денег в оборот - удовлетворение дополнительной потребности предприятий в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, выдавая кредиты предприятиям. В свою очередь, для того чтобы предоставлять кредиты, банки должны привлекать ресурсы и формировать собственные средства, которые и являются источником кредитования.

В этой связи, следует рассмотреть механизм безналичной эмиссии и инструменты регулирования этого процесса.

При существовании двухуровневой банковской системы механизм эмиссии действует на основе банковского мультипликатора.

Банковский мультипликатор представляет процесс увеличения (мультипликации) денег на банковских, депозитных счетах коммерческих банков в период их движения от одного банка к другому. Таким образом, субъектами банковской мультипликации являются банки, объектом деньги на банковских счетах. Мультипликация может осуществляться только в результате кредитования хозяйства.

Механизм банковского мультипликатора непосредственно связан со свободными ресурсами или избыточными резервами. Избыточные резервы (свободные ресурсы) представляют собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций, в т. ч. для кредитования. [15]

Определенная часть банковских ресурсов не используется в активных операциях и служит неким резервом исполнения обязательств банка перед вкладчиками, кредиторами. Данная категория именуется обязательные банковские резервы (минимальные резервы), то есть часть банковских ресурсов, привлеченных на возвратных началах у клиентов. Норматив обязательных резервов устанавливает ЦБ и периодически его изменяет, тем самым регулируя объемы вложения средств банками, влияя на безналичную эмиссию. В разных странах норматив резервирования колеблется от 3 до 15%. При проведении ЦБ политики кредитной экспансии происходит уменьшение норматива, а при проведении политики кредитной рестрикции увеличение. Однако, на процесс безналичной эмиссии оказывают влияние и другие факторы, в частности, изменение объема привлекаемых банками денежных средств, рыночная конъюнктура, предпочтения самих банков при вложении свободных денежных средств, степень развития и объемы операций на иных сегментах финансового рынка.

Единство денег безналичного оборота и наличных денег обусловило возможность рассмотрения их как совокупности в виде денежной массы, под которой понимают совокупный объем наличных денег и денег безналичного оборота.

Осуществляя денежно-кредитную политику ЦБ управляет денежной массой, поскольку денежное предложение и спрос на деньги являются основными объектами монетарной политики ЦБ.

Под предложением денег понимают общее количество денег, находящихся в обороте. [15]

Спрос на деньги складывается из спроса на деньги как средство обращения и спроса на деньги как средство сохранения стоимости.

Спрос на деньги как средство обращения (деловой спрос, операционный спрос или спрос на деньги для совершения сделок) определяется уровнем денежного или номинального ВНП и изменяется прямо пропорционально ему.

Спрос на деньги как средство сохранения стоимости (спрос на деньги как на активы, спрос на запасную стоимость, спекулятивный спрос) зависит от номинальной ставки процента и изменяется обратно пропорционально ей.

Итак, общий спрос на деньги зависит от уровня номинальной ставки процента и объема номинального ВНП.

Изменение объема денежной массы может быть результатом как изменения количества денег в обороте, так и изменения скорости их оборота.

Под скоростью обращения денег понимают быстроту их оборота при обслуживании сделок. Этот показатель трудно поддается оценке, поэтому для его расчета используются косвенные данные. Например, скорость возврата денег в кассы учреждений ЦБ и скорость обращения денег в налично-денежном обороте.

Скорость возврата денег в кассы учреждений ЦБ определяется как отношение суммы их поступлений в кассы банка к среднегодовой массе в обращении. Скорость обращения денег в налично-денежном обороте исчисляется как отношение суммы поступлений и выдачи наличных денег к среднегодовой массе денег в обращении.

Изменение скорости обращения денег зависит от многих факторов, как общеэкономических, так и чисто монетарных. Ускорению обращения денег способствует развитие системы взаимных расчетов, применению электронных средств денежных расчетов.

Деньги как всеобщий эквивалент выполняют в общественном хозяйстве ряд функций, но их основная задача - обслуживание процесса обмена товарами и услугами. Чтобы деньги успешно решали эту задачу, они должны сохранять свою покупательную способность. Покупательная способность денег - это количество товаров, которые можно приобрести на денежную единицу. Долгие годы покупательная способность денег связывалась с проблемой их материальной обеспеченности, которую видели в золотом эквиваленте денег. Такой взгляд был связан с представлением, что: бумажные деньги представляют собой заместители золота, и поэтому могли бы обмениваться на золото.

Сегодня поддержание покупательной способности денег обеспечивается не золотым эквивалентом, а в основном наличием золотого запаса страны и всей произведенной товарной массой. Золотой запас позволяет государству покрывать свои долги и закупать иностранную валюту. Это сдерживает развитие инфляции, поскольку препятствует обесценению национальной валюты.

Однако данный фактор не имеет универсального значения. Практика показала, что рост золотого запаса не обеспечивает устойчивость покупательной способности денег. После Первой мировой войны многие европейские государства, стремясь укрепить падающую покупательную способность денег, приобретали золото. Для оплаты этой сделки они печатали новую партию денег, что резко провоцировало инфляцию, и покупательная способность денежной единицы падала.

Новый взгляд на материальное содержание обращающихся денег связывается с именем немецкого экономиста Гильфердинга, который в начале XX в. указывал, что следует преодолеть представление о деньгах как заместителях золота. Материальное содержание денег иное. Оно связано со стоимостью обращающихся товаров: если растет товарное предложение, то денежная масса становится более устойчивой, ее покупательная способность стабилизируется.

Потребность измерения покупательной способности денег постоянно возникала у бизнеса и у правительства. Бизнес может быть успешным, если темп ожидаемых доходов перекрывает темп обесценения денег. Поэтому любое авансирование капитала опирается на прогнозы динамики покупательной способности денег. [15]

Измерение покупательной способности денег нужно правительственным и денежным властям, которые стремятся обеспечить устойчивость денежного обращения, используя специальные стратегии при его падении. Покупательная способность денег падает, если растут цены. Поэтому следует следить за индексами цен, которые используются для измерения темпов инфляции и анализа динамики покупательной способности денег.

Вместе с тем на различных рынках покупательная способность денег может различаться, так как колебания цен на них не совпадают (допустим, цены на компьютерные программы могут расти, а на недвижимость - падать). Данное обстоятельство заставляет исчислять индексы цен на различных рынках.

Для успешного выполнения своих функций деньги должны сохранять покупательную способность.

Таким образом, деньги - вид финансовых активов, который может быть использован для сделок. Деньги являются общим эквивалентом стоимости. Они служат средством обмена и платежа, являются единицей счета, являются средством сохранения стоимости. Все деньги можно разделить на 4 большие группы в зависимости от ликвидности. Современные деньги представлены наличными и безналичными деньгами. Говоря о покупательной способности денег, прежде всего, имеется в виду их связь с инфляцией, т.е. обесценением. Данная проблема является одной из основных проблем макроэкономического равновесия в стране.

Денежная система и ее основные элементы.

Денежная система представляет собой устройство денежного обращения в стране, которое сложилось исторически и закреплено национальным законодательством. Она сформировалась в XVI - XVII веках с возникновением и утверждением капиталистического производства, централизованных государств и национальных рынков. В соответствии с развитием товарно-денежных отношений и капиталистического производства денежная система претерпела существенные изменения.

|

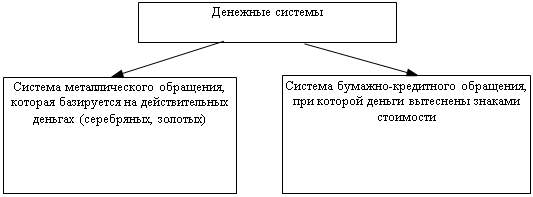

В зависимости от вида денег (деньги как товар, выполняющий роль всеобщего эквивалента, или деньги как знак стоимости) различают денежные системы двух типов (рис.2.1).

Рис.2.1 Виды денежных систем.

При системе металлического денежного обращения выделяются два вида денежных систем:

1. биметаллизм;

2. монометаллизм.

Биметаллизм - это денежная система, при которой роль всеобщего эквивалента закреплена за двумя металлами (серебром и золотом). Эта система действовала в XVI-XVIII вв.

Монометаллизм - денежная система, при которой один металл (золото или серебро) служит всеобщим эквивалентом. Серебряный монометаллизм существовал в России (1843-1852гг.), Индии (1852-1893гг.), Китае до 1935г. В конце XIX века биметаллизм и серебряным монометаллизм сменился золотым монометаллизмом. В России золотое обращение стало действовать с 1897г.

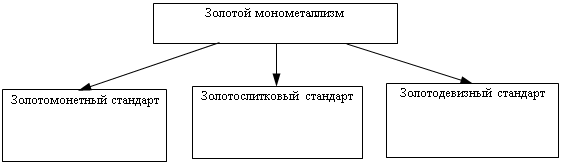

Золотой монометаллизм состоит из трех разновидностей (рис.2.2).

|

Рис.2.2 Разновидности золотого монометаллизма

Золотомонетный стандарт, соответствующий периоду свободной конкуренции и развития производства, кредитной системы и торговли, характеризовался золотым обращением и свободной чеканкой монет. Закон денежного обращения действовал автоматически. Этот стандарт требовал наличия золотых запасов в эмиссионных центрах. Во время Первой мировой войны потребовались большие военные затраты, которые вызвали рост дефицита воюющих стран и привела к отмене золотомонетного стандарта в большинстве стран.

После окончания Первой мировой войны вводятся урезанные формы золотого монометаллизма:

золотослитковый стандарт (Великобритания, Франция);

золотодевизный стандарт (Германия, Австрия, Дания, Норвегия и др.)

При золотомонетном стандарте банкноты обменивались на девизы (платежные средства в иностранной валюте), разменные на золото. В результате мирового экономического кризиса (1929-1933гг.) были ликвидированы все формы золотого монометаллизма и утвердилась система обращения бумажно-кредитных денег.

Система бумажно-кредитных денег предусматривает господствующее положение банкнот, которые выпускаются эмиссионными центрами мировых государств.

Мировая денежная система сформировалась в 1944г. На валютно-финансовой конференции ООН в Бреттон-Вудде (США). По форме денежная система представляла собой своеобразный межгосударственный золотодевизный стандарт. Основными положениями этой системы являются:

1. золото выполняло функции мировых денег. Оно выступало средством окончательного расчета между странами и всеобщим воплощением общественного богатства;

2. кроме золота в международном платежном обороте использовались национальная денежная единица США - доллар и английский фунт стерлингов;

3. доллар США обменивались на золото в Казначействе США по официально установленному соотношению;

4. национальные денежные единицы свободно обменивались через ЦБ на доллары и между собой по твердо установленным Международным валютным фондом (МВФ) соотношениям. Все обратимые национальные денежные единицы через доллар могли превратиться в золото, что обеспечивало многосторонние расчеты между странами.

В связи с ослаблением позиций США на международном рынке в результате сокращения золотых запасов страны международная денежная система, основанная на широком использовании доллара как эталона ценности всех денежных единиц в 1971-73 гг. Потерпела банкротство. С 1 августа 1971г. Был превращен обмен доллара на золото.

На смену Бреттон-Вудской денежной системы пришла 9 майская денежная система, оформленная соглашением стран-членов МВФ в 1976 г. Новая денежная система характеризуется следующими чертами:

1. мировыми деньгами обьявлялись специальные права заимствования в МВФ, которые становились международной счетной единицей;

2. доллар США сохранял важное место в международных расчетах и в валютных резервах других стран;

3. юридически была завершена демонетизация золота. Золото утратило денежные функции. Однако золото осталось резервом государств и используется для приобретения денежных единиц других стран.

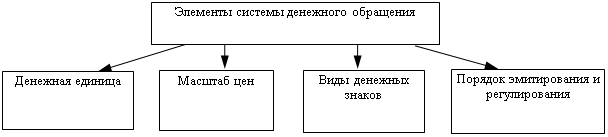

Современные денежные системы зарубежных стран включают следующие элементы (рис.2.3)

Рис.2.3 Элементы системы денежного обращения

Денежная единица - это установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров и услуг. Она, как правило, делится на мелкие пропорциональные части. В большинстве стран действует десятичная система деления (1 доллар равен 100 центам, 1 англ. Фунт равен 100 пенсам и т.д.).

Масштаб цен - это выбор денежной единицы страны.

Виды денежных знаков - это кредитные деньги и в первую очередь банкноты, разменная монета, а также бумажные деньги. Например, в США в обращении находятся банковские билеты в 100, 50, 20, 10, 5, 2 и 1 доллар, а также серебряно-медные и медно-никелевые монеты в 1 доллар, 50, 25, 10 и 1 цент.

Эмиссионная система - это законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции в государствах осуществляют:

ЦБ, пользующийся монопольным правом выпуска банковских билетов (банкнота);

казначейство (государственный исполнительный орган), выпускающее мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты из дешевых видов металла).

Современная денежная система зарубежных стран характеризуется следующими чертами:

1. отменой золотого содержания денежных единиц и демонетизацией золота;

2. переходом к не разменным на золото кредитным деньгам, немногим отличающихся по своей природе от бумажных денег;

3. выпуском банкнот в обращение в порядке кредитования хозяйства, государства, а также под прирост официальных золотых и валютных резервов;

4. развитием в денежном обращении безналичного оборота;

5. усилением государственного регулирования денежного обращения.

Таким образом, денежная система представляет собой устройство денежного обращения в стране, которое сложилось исторически и закреплено национальным законодательством. Элементами денежной системы выступают денежная единица, масштаб цен, виды денежных знаков, порядок эмитирования и регулирования.

Денежная система - это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством. Денежные системы сформировались в XVI-XVII вв. с возникновением и утверждением капиталистического способа производства, хотя отдельные их элементы появились в более ранний период. По мере развития товарно-денежных отношений и капиталистического способа производства происходят существенные изменения в денежной системе.

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как знаки стоимости. В связи с этим выделяют следующие типы денежных систем:

системы металлического обращения, при которых денежный товар непосредственно обращается и выполняет все функции денег, а кредитные деньги разменны на металл; [7]

системы обращения кредитных и бумажных денег, при которых полноценные деньги вытеснены из обращения.

В зависимости от металла, который в данной стране был принят в качестве всеобщего эквивалента, и базы денежного обращения различаются биметаллизм и монометаллизм.

Биметаллизм - денежная система, при которой роль всеобщего эквивалента закрепляется за двумя благородными металлами (обычно за золотом и серебром), предусматриваются свободная чеканка монет из обоих металлов и их неограниченное обращение.

При системе параллельной валюты соотношение между золотыми и серебряными монетами устанавливалось стихийно, в соответствии с рыночной ценой металла. При использовании системы двойной валюты государство фиксировало соотношение между металлами, а чеканка золотых и серебряных монет и прием их населением производились по этому соотношению.

При системе "хромающей" валюты золотые и серебряные монеты являлись законным платежным средством, но не на равных основаниях, например, если чеканка монет из серебра производилась в закрытом порядке, то они практически выступали знаками золота.

Биметаллизм был широко распространен в XVI-XVII вв., а в ряде стран Западной Европы и в XIX в. В 1865 г. Франция, Бельгия, Швейцария и Италия попытались сохранить биметаллизм при помощи международного соглашения - так называемого Латинскою монетного союза. В заключенной монетной конвенции была предусмотрена свободная чеканка монет из обоих металлов достоинством от 5 франков и выше с установлением законного ценностного соотношения между золотом и серебром 1: 15,5. [7]

Однако биметаллическая денежная система не соответствовала потребностям развитого капиталистического хозяйства, так как использование в качестве меры стоимости одновременно двух металлов - золота и серебра - противоречит природе этой функции денег. Всеобщей мерой стоимости может служить только один товар. Кроме того, устанавливаемое государством твердое стоимостное соотношение между золотом и серебром не соответствовало их рыночной стоимости. В результате удешевления производства серебра в конце XIX в. и его обесценения золотые монеты стали уходить из обращения в сокровище. В этом проявилось действие закона Коперника - Грешема: "плохие деньги вытесняют из обращения хорошие".

Развитие капитализма требовало устойчивых денег, единого всеобщего эквивалента, поэтому биметаллизм уступает место монометаллизму.

Монометаллизм - денежная система, при которой один металл (золото или серебро) служит всеобщим эквивалентом и основой денежного обращения, функционирующие монеты и знаки стоимости размены на золото или серебро. Серебряный монометаллизм существовал в России в 1843-1852 гг., в Индии - в 1852-1893, в Голландии - в 1847-1875 гг.

В царской России система серебряного монометаллизма была введена в результате денежной реформы 1839-1843 гг. Денежной единицей стал серебряный рубль содержанием в 4 золотника и 21 долю чистого серебра. Были выпущены в обращение и кредитные билеты, обращавшиеся наравне с серебряной монетой и свободно разменивавшиеся на серебро. Однако эта реформа в условиях разлагающегося крепостничества при дефиците государственного бюджета и внешнеторгового баланса не могла на длительный период существенно упорядочить денежное обращение. Крымская война 1853-1856 гг. потребовала большой дополнительной эмиссии кредитных денег, и они фактически превратились в бумажные деньги.

Впервые золотой монометаллизм (стандарт) как тип денежной системы сложился в Великобритании в конце XVIII в. и был законодательно закреплен в 1816 г. В большинстве других государств он был введен в последней трети ХГХ в.: в Германии - в 1871-1873 гг., в Швеции, Норвегии и Дании - в 1873, во Франции - в 1876-1878, в Австрии - в 1892, в России и Японии - в 1897, в США - в 1900 г.

В зависимости от характера размена знаков стоимости на золото различают три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный (золотовалютный) стандарт.

Золотомонетный стандарт наиболее соответствовал требованиям капитализма периода свободной конкуренции, способствовал развитию производства, кредитной системы, мировой торговли и вывозу капитала. Этот стандарт характеризуется следующими основными чертами:

во внутреннем обращении страны находится полноценная золотая монета, золото выполняет все функции денег;

разрешается свободная чеканка золотых монет для частных лиц (обычно на монетном дворе страны);

находящиеся в обращении неполноценные деньги (банкноты, металлическая разменная монета) свободно и неограниченно размениваются на золотые;

допускается свободный вывоз и ввоз золота и иностранной валюты и функционирование свободных рынков золота.

Функционирование золотомонетного стандарта требовало наличия золотых запасов у центральных эмиссионных банков, которые служили резервом монетного обращения, обеспечивали размен банкнот на золото, являлись резервом мировых денег.

В годы первой мировой войны рост бюджетных дефицитов, покрытие их займами и растущим выпуском денег привели к росту денежной массы в обращении, значительно превышающей по своему объему золотые запасы эмиссионных банков, что ставило под угрозу свободный размен неполноценных денег на золотые монеты. В этот период золотомонетный стандарт прекратил свое существование в воевавших странах, а затем и в большинстве других стран (кроме США, где он продержался до 1933 г) был прекращен размен банкнот на золото, запрещен вывоз его за границу, золотые монеты ушли из обращения в сокровище. По окончании первой мировой войны, в условиях развития общего кризиса капитализма ни одно капиталистическое государство не смогло осуществить стабилизацию своей валюты на основе восстановления золотомонетного стандарта.

В ходе денежных реформ (1924-1929 гг.) возврат к золотому стандарту был произведен в двух урезанных формах - золотослиткового и золотодевизного стандартов. [7]

При золотослитковом стандарте, в отличие от золотомонетного, в обращении отсутствуют золотые монеты и свободная их чеканка. Обмен банкнот, как и других неполноценных денег, производится только на золотые слитки. В Англии цена стандартного слитка в 12,4 кг равнялась 1700 ф. ст., во Франции цена слитка весом 12,7 кг - 215 тыс. франков.

В Австрии" Германии, Дании, Норвегии и других странах был установлен золотодевизный (золотовалютный) стандарт, при котором также отсутствуют обращение золотых монет и свободная чеканка. Обмен неполноценных денег на золото производится с помощью обмена на валюту стран с золотослитковым стандартом. Таким путем сохранялась косвенная связь денежных единиц стран золотодевизного стандарта с золотом. Поддержание устойчивости курса национальной валюты осуществлялось методом девизной политики, т.е. посредством купли или продажи национальных денег за иностранные в зависимости от того, снижается или повышается курс национальной валюты на рынках. Таким образом, при золотодевизном стандарте валюты одних стран ставились в зависимость от валют других государств.

В результате мирового экономического кризиса 1929-1933 гг. золотой стандарт был отменен во всех странах (например, в Великобритании - в 1931 г., в США - в 1933, во Франции - в 1936 г) и утвердилась система неразменного банкнотного обращения.

Созданная в 1944 г. Бреттон-Вудская мировая валютная система представляла собой систему межгосударственного золотодевизного стандарта, по существу золотодолларового стандарта, для стран со свободно конвертируемой валютой. Особенность золотодолларового стандарта состояла в том, что он был установлен лишь для центральных банков и правительственных учреждений других стран. При этом только одна единственная валюта - доллар США - сохранила связь с золотом. В связи с сокращением золотых запасов правительство США с 1971г. официально прекратило продажу золотых слитков на доллары и золотодолларовый стандарт прекратил свое существование. [7]

В условиях современного капитализма банкноты сохраняют кредитную природу - они предназначены для кредитования экономики, государства, выпускаются под прирост официальных золотовалютных резервов, но подчиняются закономерностям бумажно-денежного обращения.

Следует иметь в виду, что состояние денежной системы определяется процессами развития капиталистического воспроизводства, на которое она воздействует, сдерживая или ускоряя его. Влияние денежной системы на экономику усиливается с развитием государственно-монополистического капитализма.

Тем самым, денежные системы начали формироваться уже 500 лет назад с установлением капиталистических устоев. Все системы можно разделить на 2 большие группы: системы обращения металлических денег, системы обращения кредитных и бумажных денег. На современном этапе во всем мире преобладает система кредитных и бумажных денег.

2. Денежная система Республики Беларусь

Наименование национальной денежной единицы, как правило, возникает исторически, но государство должно своим законодательным актом закрепить это наименование (или изменить его). Денежными единицами являются, например, в США - доллар, Японии - иена, Германии, Франции и ряде других европейских государств - евро, Китае - юань, России - рубль, Украине - гривна, Литве - лит, Латвии - лат, Эстонии - крона, в Республике Беларусь - белорусский рубль и т.д.

С образованием СССР и централизацией денежной системы рубль являлся денежной единицей всех союзных республик. После распада СССР и объявления бывших союзных республик суверенными государствами претерпела изменение и их денежная система.

В первый период после провозглашения независимости в Республике Беларусь обращались денежные знаки Госбанка СССР, а затем Центрального банка России. Без изменения в рублях проводились и безналичные расчеты. Однако стали нарушаться традиционные связи по взаимным поставкам с другими странами, входящими ранее в СССР. [17, с.132]

Каждая республика создавала свои инструменты защиты внутреннего рынка от проникновения таких платежных средств, как рубль, из других республик. В дополнение к рублю стали выпускаться талоны, купоны, карточки, расчетные билеты, вводиться национальные денежные знаки. В Республике Беларусь в 1992 г. были выпущены расчетные билеты Национального банка Республики Беларусь как многоразовые купоны для защиты внутреннего потребительского рынка. После выпуска в обращение расчетных билетов ряд товаров можно было приобрести только с оплатой расчетными билетами. Расчетные билеты Национального банка Республики Беларусь не были объявлены национальной валютой и выпущены первоначально в дополнение к основной денежной единице - рублю. При этом с целью экономии денежной массы объявляется соотношение белорусского рубля к российскому 10:1.

Спрос на безналичные российские рубли привел к росту курса российского безналичного рубля по отношению к белорусскому. Многие плательщики начали использовать для платежей в России и других республиках наличные рубли, спрос на которые поднялся. Однако по-прежнему российские наличные рубли наряду с расчетными билетами применялись для платежей за все товары и услуги.

Решение Центрального банка России об изъятии из обращения денежных знаков образца 1961, 1991 - 1992 гг. и замене их денежными знаками образца 1993 г. существенно повлияло на структуру денежных знаков, обращающихся в Республике Беларусь. Денежные знаки выпуска до 1993 г. были выкуплены у населения, предприятий и переданы Центральному банку России. В денежный оборот Республики Беларусь для обслуживания внутреннего оборота дополнительно были выпущены расчетные билеты Национального банка Республики Беларусь. Денежные 132 знаки Банка России образца 1993 г. обращались на территории Беларуси, имея законную платежную силу. Однако их фактическое использование осуществлялось в режиме иностранной валюты с более высоким курсом по отношению к расчетным билетам. Таким образом, со второй половины 1993 г. в налично-денежном обороте в Республике Беларусь стали практически использоваться расчетные билеты Национального банка.

В 1994 г. Национальный банк Республики Беларусь постановил единственным платежным средством в Республике Беларусь признать белорусский рубль, а в налично-денежном обороте - расчетный билет. Это решение было закреплено законодательно постановлением Верховного Совета Республики Беларусь в октябре 1994 г. В последующие годы из обращения был изъят расчетный билет и в качестве официального единственного платежного средства признан белорусский рубль - билет Национального банка Республики Беларусь. Для упорядочения денежного обращения, упрощения учета в Республике Беларусь проведено две деноминации - уменьшение нарицательной стоимости денежной единицы. Решения об этом в законодательном порядке принимались в 1994 и 1999 гг.

В результате первой деноминации белорусского рубля все активы и пассивы юридических лиц, наличность и цены уменьшились в 10 раз, по второй деноминации с 1 января 2000 г. произведены соответствующие перерасчеты в соотношении 1000 р. в деньгах старого образца на 1 р. новых денежных знаков.

Национальный банк определяет номинал (достоинство), степень защиты, изображение и другие характеристики белорусского рубля и монет, обеспечивает печатание банкнот, чеканку монет, а также хранение, подтверждение подлинности банкнот и монет, изъятие и уничтожение изъятых из обращения банкнот и монет. Он может выпускать памятные банкноты, юбилейные и памятные монеты, а также монеты из драгоценных и недрагоценных металлов. Памятные банкноты (монеты) Национального банка Республики Беларусь выпускаются в обращение специальным тиражом обычно в качестве объектов коллекционирования и тезаврации. Они отличаются от находящихся в обращении банкнот наличием дополнительных элементов дизайна, а иногда и по номиналу. Памятные банкноты выпускаются в ознаменование исторических событий республики и других важных моментов в жизни страны. Они являются законным платежным средством и обязательны к приему по номиналу во все виды платежей безо всяких ограничений. Учреждения Национального банка реализуют комплекты памятных банкнот (монет) юридическим и физическим лицам, при этом их стоимость может отличаться от номинальной.

Основными видами наличных денег, находящихся в обращении в Республике Беларусь, являются банковские билеты, юбилейные и памятные монеты. Эти виды денежных знаков обслуживают наличное денежное обращение. [17, с.134]

Важное значение имеет также соотношение между денежными знаками разной купюрности. Соотношение суммы денежных знаков различного достоинства в общей сумме наличных денег, находящихся в обращении, составляет купюрное строение наличной денежной массы. С увеличением доходов населения, ростом цен обычно в структуре повышается доля купюр более высокого достоинства.

За 2006 г. наличные деньги в обороте увеличились на 39,8% и составили 2818,3 млрд. р. Такой рост происходит в основном за счет увеличения денежных доходов населения. Вместе с тем удельный вес наличных денег в рублевой денежной массе снижается. На 1 января 2007 г. он составлял 22,7%, что является положительным явлением в денежном обороте, улучшением его качественной структуры. Вывод из обращения купюр достоинством 1,5 р. связан с тем, что стоимость их изготовления превышала номинал, указанный на банкнотах (табл.3.1).

Таблица 3.1 Купюрный состав билетов Национального Банка Республики Беларусь образца 2000 г., находящихся в обороте. [17, с.134]

| Банкноты достоинством, р. | Удельный вес.% по сумме | |||

| 01.01.2004 г. | 01.01.2005 г. | 01.01.2006 г. | 01.01.2007 г. | |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 0.1 | 0,00 | 0,00 | 0,00 |

| 5 | 0,04 | 0,02 | 0,00 | 0 |

| 10 | 0,06 | 0,06 | 0,04 | 0,04 |

| 20 | 0,07 | 0,07 | 0,06 | 0,05 |

| 50 | 0, 20 | 0,16 | 0,12 | 0,09 |

| 100 | 0,41 | 0,31 | 0,23 | 0,15 |

| 500 | 1,02 | 0,70 | 0,53 | 0,37 |

| 1000 | 4,16 | 2,57 | 1,58 | 0,76 |

| 5000 | 13,63 | 7,85 | 5,09 | 3,16 |

| 10 000 | 28,35 | 21,02 | 12,93 | 8,29 |

| 20 000 | 33,62 | 35,15 | 27,07 | 19,10 |

| 50 000 | 18,43 | 32,09 | 46,67 | 48,59 |

| 100 000 | 0,00 | 0,00 | 5,68 | 19,40 |

| Итого | 100 | 100 | 100 | 100 |

Эмиссионный механизм включает порядок выпуска и изъятия денег из оборота, а также денежной эмиссии и обеспеченности выпускаемых в оборот денежных знаков. Эмиссия денег осуществляется посредством выпуска в обращение безналичных и наличных денег.

Принцип обеспеченности выпускаемых в оборот денежных знаков означает поддержку находящимися в активах банков товарно-материальными ценностями, золотом, другими драгоценными металлами, свободно конвертируемой валютой, ценными бумагами и другими обязательствами.

В Банковском кодексе Республики Беларусь (в ред. 2006 г) подчеркивается, что банкноты и монеты, выпущенные в обращение Национальным банком Республики Беларусь, являются безусловным его обязательством и обеспечиваются всеми его активами, обязательны к приему по нарицательной стоимости при всех видах платежей, для зачисления на счета, во вклады (депозиты) и для перевода на всей территории Республики Беларусь.

Структура денежного оборота как элемента денежной системы может рассматриваться прежде всего как соотношение наличного денежного и безналичного денежного оборотов. Государство в законодательном порядке определяет порядок наличного денежного и безналичного денежного оборотов.

Национальный банк в соответствии с законодательством регламентирует организацию наличного денежного обращения, устанавливает:

порядок ведения кассовых операций, работы банков с денежной наличностью, меры ответственности за их нарушение;

правила хранения, инкассации и перевозки денежной наличности и других ценностей;

правила осуществления эмиссионно-кассовых операций;

порядок определения признаков платежности наличных денег, замены ветхих и поврежденных банкнот и монет, а также их уничтожения.

В области безналичного денежного оборота Национальный банк определяет основные принципы функционирования платежной системы Республики Беларусь, правила банковских переводов, формы безналичных расчетов, стандарты платежных инструкций, ответственность за их нарушение и др.

Порядок установления валютного курса (котировка валют) - это определение соотношения между денежными единицами (валютами) разных стран. Валютный курс характеризует "цену" денежной единицы одной страны, выраженную в денежных единицах других стран. Основой для котировки является покупательная способность национальных валют, а также спрос и предложение той или иной валюты на валютных рынках. Выбор режима привязки курса белорусского рубля к курсу российского рубля (2001 г) положил начало построения монетарного союза.

Одной из важнейших целей деятельности Национального банка Республики Беларусь является защита и обеспечение устойчивости белорусского рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам, а также регулирование денежного обращения. С этой целью банк разрабатывает комплекс инструментов денежно-кредитного регулирования и использует их для поддержания устойчивости денежной системы.

В Республике Беларусь в 2005-2008 гг. наблюдалось существенное замедление инфляционных процессов, увеличение золотовалютных резервов Национального банка, повышение доверия к национальной валюте. Положительное влияние на повышение стабильности белорусского рубля оказали: прекращение прямого финансирования бюджета со стороны Национального банка; проведение процентной политики, направленной на обеспечение устойчивого повышения доходности по инструментам в белорусских рублях; обеспечение стабильности обменного курса и др. Однако с 2009 г. наблюдается в некотором роде обратная ситуация. После новогодней девальвации на протяжении всего 2009 г. наблюдается превышение спроса на валюту над предложением, золотовалютные резервы растут только за счет внешних кредитов.

Идея единой валюты союзного государства (Россия и Республика Беларусь) с использованием в качестве таковой на первом этапе российского рубля, а в последующем - новой союзной валюты, сформулирована в соглашениях между странами. Концепция включает не только введение единой денежной единицы, но и определение подходов к регламентации полномочий центральных банков России и Республики Беларусь; важнейшие положения функционирования банковских систем обоих государств, платежных систем, денежного и валютного рынков; взаимодействие банков при проведении операций по государственному регулированию денежного рынка и эмиссионной деятельности. За центральными банками сохраняются функции банков суверенных государств, работающих по единым унифицированным правилам.

Таким образом, денежная система Республики Беларусь начала формироваться после распада СССР. При этом первые годы использовались госзнаки Банка СССР, и Центрального Банка России. Однако в условиях разрыва связей с бывшими странами СССР Национальный Банк Республики Беларусь (НБРБ) начал выпускать собственные госзнаки - белорусские рубли. В условиях макроэкономической нестабильности, высокой инфляции белорусский рубль был не раз деноминирован. Однако в последнее время с ослаблением инфляционных процессов белорусский рубль стал более устойчивым.

Заключение

Таким образом, деньги - вид финансовых активов, который может быть использован для сделок. Деньги являются общим эквивалентом стоимости. Они служат средством обмена и платежа, являются единицей счета, являются средством сохранения стоимости. Все деньги можно разделить на 4 большие группы в зависимости от ликвидности. Современные деньги представлены наличными и безналичными деньгами. Говоря о покупательной способности денег, прежде всего, имеется в виду их связь с инфляцией, т.е. обесценением. Данная проблема является одной из основных проблем макроэкономического равновесия в стране. С одной стороны эмиссия стимулирует рост, с другой, как отмечалось, приводит к инфляции. Поэтому от грамотной политики центрального банка зависит очень многое.

Денежная система представляет собой устройство денежного обращения в стране, которое сложилось исторически и закреплено национальным законодательством. Денежная система присутствует в той или иной мере в каждой стране, отличаясь лишь некоторыми элементами.

Денежные системы начали формироваться уже 500 лет назад с установлением капиталистических устоев. Все системы можно разделить на 2 большие группы: системы обращения металлических денег, системы обращения кредитных и бумажных денег. На современном этапе во всем мире преобладает система кредитных и бумажных денег.

Беларусь в условиях трансформации экономики имеет ряд своих особенностей. Денежная система Республики очень молода начала формироваться в 1993 году, когда стало ясно, что в условиях дезинтеграции с бывшими странами СССР невозможности использовать российские рубли. Национальный Банк республики Беларусь начал выпускать свои госзнаки - белорусские рубли. Из-за разрыва давних экономических связей экономика страны долгое время выходила из кризиса. Это сопровождалось инфляцией и, соответственно, деноминацией национальной валюты. На современном этапе денежная система стабильна.

Список использованных источников

1. Агапова Т.А. Серегина С.Ф. Макроэкономика - Москва: Издательство Инфра-М, 2004г. - 416с.

2. Аналитический доклад "О социально-экономическом положении Республики Беларусь и состоянии государственных финансов" http://minfin.gov. by/rmenu/budget/analytic-data/year08/ysep08/ 15.08.2009

3. Бюджетный процесс в зарубежных государствах / Под редакцией Н.М. Касаткиной, Д.А. Ковачева, В.И. Лафитского и др. - М.: ИНИОН РАН, 2003. - 145 с.

4. Воробьев В.А., Бондарь А.В. Макроэкономика: учебное пособие - Минск: 2006. - 543 с.

5. Государственный бюджет/ Под редакцией М.И. Ткачука. - Мн. Высшая школа. 2002г. - 240с.

6. Денежная система и ее элементы/http://www.nuru.ru/fin/010. htm 14.09.09

7. Денежные системы. Типы денежных систем/ http://bibliotekar.ru/biznes-21/24. htm 14.09.09

8. Долан Э. Дж., Линдсей Д. Макроэкономика - С-Пб.: АОЗТ “Литература плюс” 1994г. - 412с.

9. Дорнбуш, Рудигер. Макроэкономика: Учебник: Пер. с англ. - М.: Изд-во Моск. ун-та: Изд. дом "Инфра-М", 1997. - 783 с.

10. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика - М: Инфра-М, 1999г. - 974с.

11. Макроэкономика: Учеб. пособие для студентов специальностей "Гос. упр. и экономика", "Мировая экономика" /Под редакцией П.Г. Никитенко и др. - Мн.: Равноденствие, 2004. - 295 с.

12. Макроэкономика: учебное пособие для экономических специальностей / Под редакцией Н.И. Базылева, С.П. Гурко, М.Н. Базылевой. - Москва: Инфра-М, 2004. - 188 с.

13. Мэнкью Н. Грегори. Принципы макроэкономики: перевод с английского - Санкт-Петербург [и др.]: Питер: Питер принт, 2004. - 573 с.

14. Неверов Д.А. Бюджетно-налоговая политика: пособие для студентов высших учебных заведений - Минск: Белорусский государственный экономический университет, 2009. - 178 c.

15. Современные деньги/http://www.studentmax.ru/3-15. htm 14.09.09

16. Соменков А.В. Государственный контроль в бюджетной сфере России и зарубежных стран - Москва: МЗ пресс, 2004. - 248, [2] с.

17. Тищенко И.Н. Деньги, кредит, банки: учебник для студентов учреждений, обеспечивающих получение высшего образования по экономическим специальностям / Минск: БГЭУ, 2007. - 442, [1] с.

Перепечатка материалов без ссылки на наш сайт запрещена