Курсовая работа: Совершенствование действующей в РФ государственной ипотечной политики

Курсовая работа: Совершенствование действующей в РФ государственной ипотечной политики

Введение

Решение социальных проблем является одной из приоритетных задач российского общества. Жилищный вопрос относится к числу наиболее острых для большинства населения страны, в этой связи ипотечное жилищное кредитование представляется не столько инструментом повышения платежеспособного спроса и фактором активизации жилищного строительства, сколько механизмом ускорения социально-экономического развития России.

За прошедшие два десятилетия трансформации российской экономики произошло резкое сокращение темпов строительства нового жилья и старение имеющегося жилищного фонда. Это стало следствием разрушения существовавшей ранее плановой системы жилищного строительства и уменьшения влияния государства на процессы обеспечения населения доступным жильем. Однако мировой опыт свидетельствует, что государственное регулирование развития жилищной ипотеки является исключительно важным и способствует не только решению социальных задач, но и служит мощным импульсом безинфляционного увеличения потребительского спроса на жилье и роста производства в смежных со строительством отраслях народного хозяйства.

Ключевым аспектом совершенствования ипотечного жилищного кредитования в современных экономических условиях выступает поиск и реализация направлений привлечения источников финансирования жилищного строительства, поскольку банковских долгосрочных ресурсов очевидно недостаточно, институциональные финансовые инвесторы отсутствуют, доверие населения к кредитно - финансовой системе до сих пор полностью не восстановлено. В связи с этим констатируется насущная потребность в разработке ипотечного механизма, адекватного особенностям современной российской экономики

Цель работы – разработка рекомендаций по совершенствованию действующей в Российской Федерации государственной ипотечной политики.

Для достижения этой цели поставлены следующие задачи:

Дать определение понятию «ипотека», раскрыть понятие «ипотечная политика», рассмотреть нормативно-правовое регулирование ипотеки и исследовать опыт реализации ипотечных программ;

Проанализировать существующую государственную ипотечную программу «Жилище» на 2002-2010 гг.;

Дать оценку эффективности мероприятий по реализации Федеральной целевой программы «Жилище» на 2002-2010 гг.;

На основе выявленных проблем в области реализации государственной ипотечной программы предложить рекомендации по совершенствованию государственной ипотечной политики.

Объект исследования является государственная ипотечная политика.

Предмет исследования является система реализации государственной ипотечной политики.

Теоретической основой исследования послужили работы отечественных и зарубежных авторов, посвященные вопросам жилищной ипотеки, государственного и рыночного регулирования ипотечного жилищного кредитования, особенностям выявления путей его совершенствования, научные публикации в специализированной печати по изучаемой проблеме, законодательные и нормативные акты федеральных и региональных органов государственной власти Российской Федерации, нормативные акты Министерства финансов Российской Федерации, Федеральной налоговой службы, Банка России, региональных исполнительных структур, материалы научно-практических конференций и семинаров.

Методологической основой исследования стали современные общенаучные методы, включающие системный подход, аналитический, экономико-статистический комплексно-факторный анализы, методы экспертных оценок, статистической обработки данных.

В качестве информационной базы исследования использовались официальные данные Минфина РФ, Федеральной службы государственной статистики, Банка России, органов местного самоуправления, справочные материалы различных организаций, собственные разработки автора.

Дипломная работа состоит из введения, трех глав, заключения, списка использованной литературы.

В первой главе исследовано само понятии ипотеки, рассмотрены основные правовые источники, регулирующие процесс ипотечного кредитования, рассмотрен зарубежный опыт реализации ипотечного кредитования.

Во второй главе рассмотрена Федеральная целевая ипотечная программа «Жилище» на 2002 – 2010 гг., проведен анализ хода реализации ее мероприятий, выявлены основные проблемы.

В третьей главе предложены рекомендации по совершенствованию государственной ипотечной политики, рассмотрены основные изменения нормативной базы.

Глава 1. Ипотечная политика как инструмент улучшения жилищных условий населения

1.1 Что такое ипотека (процедура)

Ипотека - это залог недвижимости для обеспечения обязательств перед кредитором. При ипотечном кредитовании заемщик получает кредит на покупку недвижимости. Его обязательством перед кредитором является погашение кредита, а обеспечивает исполнение этого обязательства залог недвижимости. При этом покупать и закладывать можно не только жилье, но и другие объекты недвижимости - землю, автомобиль, яхту и т.д. Недвижимость, приобретенная по ипотечной программе, является собственностью заемщика кредита с момента приобретения.

Преимущества такого кредита очевидны:

- вселиться в новую квартиру можно сразу после получения кредита. Таким образом, если раньше вы снимали жилье и платили деньги хозяину квартиры, теперь вы будете платить соизмеримые суммы, но в счет оплаты своей собственной квартиры;

- плата за обслуживание кредита, скорее всего, будет ниже или соизмерима с ростом цен на недвижимость, поэтому фактически вы ничего не теряете;

- вы платите меньше налогов. Все выплачиваемые вами проценты по кредиту и часть от стоимости квартиры в размере до 2 000 000 руб. освобождаются от налога (исключаются из налогооблагаемой базы при оплате налога на доходы физических лиц).

Однако надо довольно реально оценивать свои возможности и расходы по обслуживанию и возврату кредита.

При получении кредита обратите внимание:

- на что начисляются проценты: на остаточную сумму долга или на всю сумму долга целиком. В первом случае - проценты начисляются только на ту часть долга, которую вы еще не вернули. То есть все вполне справедливо: есть долг - есть плата за пользование этим долгом. Во втором случае проценты начисляются на всю сумму кредита целиком вне зависимости от того, сколько кредита вы уже возвратили;

- какие дополнительные расходы, кроме платы за кредит, еще возникают. Например, комиссии при переводе денег, плата за оформление кредита и т.д. Они могут оказаться существенными;

- обязательно приплюсуйте к своим расходам плату за страхование, которая составляет примерно 1,5% от остаточной суммы долга;

- есть ли возможность досрочного погашения кредита. Если вы накопите некоторую часть денег, вы можете уменьшить срок кредита и сэкономить на процентах, вернув часть долга раньше, чем этого требует ваш договор. Обязательно надо посмотреть, предусмотрена ли такая возможность договором и не введены ли штрафные санкции за это.

Ипотечные кредиты выдаются банками, и условия кредитования у всех разные. Ипотечный кредит, как и любой другой, характеризуется прежде всего сроком кредитования и процентной ставкой. Кроме того, в случае ипотеки сумма кредита составляет некоторый процент от стоимости приобретаемого жилья. Оставшаяся часть стоимости является так называемым первоначальным взносом и должна быть у заемщика в наличии для получения ипотечного кредита.

Валюта кредита может быть как национальной, так и иностранной. Какой из них отдать предпочтение, каждый заемщик решает для себя сам. Все зависит от того, на какой срок вы берете кредит. В краткосрочной перспективе (до 5 лет) выгоднее брать кредиты в иностранной валюте, причем желательно делать заем в долларах США, поскольку за последнее время курс этой валюты по отношению к рублю приобрел тенденцию к снижению. Однако следует учитывать, что в долгосрочной перспективе конъюнктуру на валютном рынке предсказать очень сложно, поэтому имеет смысл «длинные» кредиты, такие, как ипотечные, брать в той валюте, в которой вы получаете заработную плату.

С увеличением количества игроков на рынке ипотеки еще больше будет усиливаться конкуренция, но коридор процентных ставок, предлагаемых банками в таких условиях, скорее всего, останется прежним. При увеличении инвестирования рынка ипотечного кредитования банки будут стремиться предлагать более длинные кредиты (в настоящий момент средний срок составляет 10 лет, максимальный - до 30 лет). Кроме того, с высокой долей вероятности можно прогнозировать изменение требований по первоначальному взносу: снижение действующих 30% от стоимости приобретаемой недвижимости до 15 - 10%. Запуск механизмов, предусмотренных Федеральным законом «Об ипотечных ценных бумагах», и принятие сопутствующих ему законодательных и нормативных актов будут способствовать значительному расширению объемов выдаваемых кредитов.

Получение ипотечного кредита связано с оформлением немалого количества документов. На этапе рассмотрения банком заявки на кредит заемщик должен представить в банк первичный пакет документов для ипотеки, большинство из которых имеет стандартную форму.

Стандартный пакет документов для ипотеки:

- заявление на получение ипотечного кредита и анкета банка. Некоторые банки предлагают на сайтах оформить предварительную заявку на кредит, что должно ускорять процедуру получения ипотечного кредита;

- копия паспорта или заменяющего его документа (для военнослужащих);

- копия страхового свидетельства государственного пенсионного страхования;

- копия свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ (о присвоении ИНН);

- копия военного билета для лиц мужского пола призывного возраста;

- копии документов об образовании (аттестаты, дипломы и т.п.);

- копия свидетельства о браке/разводе и брачный контракт (при наличии);

- копия свидетельства о рождении детей;

- копия трудовой книжки, заверенная работодателем;

- документы, подтверждающие доходы.

Иногда банку для принятия решения о выдаче кредита необходима дополнительная информация. В этом случае могут потребоваться следующие документы.

Дополнительные документы для ипотеки:

- справка о регистрации (форма 9) по месту постоянной регистрации;

- копии паспортов всех лиц, проживающих совместно с заемщиком, а также не проживающих совместно с заемщиком ближайших родственников (супруга, родителей, детей);

- копия пенсионного удостоверения и справки о размере пенсии по неработающим родственникам;

- копия свидетельства о смерти родителей, детей, супругов;

- документы, подтверждающие наличие в собственности дорогостоящего имущества (дача, автомобиль, земельные участки и т.п.). В случае наличия в собственности квартиры (дома) предоставляется также характеристика жилого помещения (форма 7). В случае наличия в собственности ценных бумаг представляются выписки из реестров владельцев ценных бумаг;

- документы, подтверждающие наличие счетов в банках (карточных, депозитных, текущих, до востребования и т.п.), с выписками за период шесть месяцев;

- документы, подтверждающие кредитную историю заемщика: копии документов, подтверждающие своевременную оплату квартирной платы, коммунальных, телефонных услуг и т.п. за последние полгода, год; кредитные договоры (при наличии) и документы, подтверждающие факт исполнения обязательств по этим договорам;

- справка из наркологического диспансера;

- справка из психоневрологического диспансера.

По представленным копиям в момент подачи документов необходимо предъявить их оригиналы. Если у заемщика есть созаемщики или поручители, то им также необходимо представить в банк перечисленные документы.

Принятие банком решения о предоставлении кредита может занять от нескольких дней до нескольких недель в зависимости от банка. В случае положительного решения банковской кредитной комиссии можно переходить к выбору жилья.

На этом этапе заемщик должен провести оценку жилья и представить в Ипотечный банк следующие документы:

- правоустанавливающие документы на выбранное жилье;

- паспорт на жилье с его планом;

- сертификат об оценке квартиры;

- справка о регистрации (форма 9) и характеристика жилого помещения (форма 7);

- справка об отсутствии задолженности по оплате жилья и коммунальным платежам;

- выписка из Единого государственного реестра прав (о субъекте права на жилье, правоустанавливающих документах, об отсутствии обременений по квартире);

- разрешение органов опеки и попечительства на отчуждение квартиры (при наличии несовершеннолетних собственников квартиры либо обременения квартиры правами несовершеннолетних лиц).

Банк проверяет юридическую чистоту представленного заемщиком жилья и насколько оно соответствует требованиям к ипотечному жилью. Аналогичную проверку осуществляет страховая компания, так как страхование жилья и еще некоторых рисков - это необходимое условие получения ипотечного кредита.

По закону заемщик обязан страховать только предмет залога от повреждения и полного уничтожения. Но банки-кредиторы, как правило, требуют, чтобы заемщик дополнительно страховал свою жизнь и трудоспособность и риск утраты права собственности на жилье (титул). Срок страхования равен сроку ипотечного кредитования.

При страховании самого жилья банк настаивает на страховке в сумме кредита, увеличенной на 10%, но многие заемщики страхуют приобретаемое жилье на полную его стоимость. При таком варианте если наступит страховой случай, то страховая компания погасит ипотечный кредит в банке за заемщика и выдаст ему оставшуюся сумму по страховому договору.

Что касается утраты права собственности на жилье, то некоторые банки требуют страховать этот риск на весь период кредитования, а некоторые только на 3 года (срок исковой давности по недействительным сделкам). Если жилье приобретается в новостройке, то титул страховать не обязательно.

Тарифы на страхование рисков определяются индивидуально для каждого заемщика. Страхование жилья составляет 0,3 - 0,5% суммы страховки и зависит от того, какие у дома перекрытия, общего технического состояния жилья, наличия отделки и пр. Тариф на страхование жизни и трудоспособности заемщика ипотечного кредита изменяется в пределах 0,3 - 1,5%. На него влияют возраст заемщика, состояние его здоровья, характер профессиональной деятельности. Иногда банки требуют застраховать также жизнь созаемщика, если его доходы учитывались при определении размера кредита. При страховании титула имеет значение «юридическая чистота» жилья. Тариф по этому риску составляет 0,2 - 0,7%.

В среднем при ипотеке совокупные расходы заемщика на страхование составляют 1 - 1,5% от остатка по кредиту в год с учетом процентов.

Страховые платежи по ипотеке осуществляются раз в год. Когда подходит срок платежа, банк сообщает в страховую компанию остаток задолженности заемщика, и исходя из этой суммы рассчитывается страховой взнос. Таким образом, размер страховых платежей каждый год уменьшается вместе с задолженностью по кредиту. Момент страховых выплат по самому жилью зависит от того, какое жилье приобретается - готовое или строящееся. В первом случае заемщик оплачивает страхование недвижимости и титула с момента получения кредита, а во втором - после оформления жилья в собственность.

При заключении договора ипотечного страхования следует внимательно изучить перечень страховых случаев, по которым убытки будут возмещены. При страховании жизни и трудоспособности страховыми случаями обычно являются смерть застрахованного и частичная или полная утрата трудоспособности (присвоение статуса инвалида I или II группы) в период действия страхового договора. При страховании жилья страховым случаем является гибель или повреждение недвижимости в результате пожара, залива жидкостью, стихийного бедствия, противоправных действий третьих лиц (вандализма, поджога, подрыва взрывчатых веществ), конструктивных дефектов здания, о которых на момент заключения договора страхователю известно не было. Страховым случаем по страхованию титула жилья может быть вступившее в законную силу решение суда, в результате которого заемщик утратил права собственности на предмет ипотеки.

После проверки банком выбранной заемщиком квартиры или дома, а также их оценки и страхования наступает долгожданный момент заключения договора ипотечного кредитования. Так как оформление ипотечного кредита - многоэтапная процедура, то на этом нелегком пути вам может помочь ипотечный брокер.

Способ погашения ипотечного кредита включает в себя периодичность осуществления платежей, сроки и размер платежей, а также форму платежей - наличными деньгами, безналично.

В случае ипотеки платежи, как правило, осуществляются ежемесячно, при этом часто кредитором определяется платежный период, например с 15-го по 20-е число месяца. К заемщикам, нарушающим установленные сроки платежа, могут применяться штрафные санкции по условиям кредитного договора.

Размер платежей определяется графиком платежей, который обычно выдается заемщику сразу после подписания кредитного договора. Кредиторы могут требовать точного соответствия (до копеек) перечисляемой суммы и той, которая указана в графике платежей. Как недоплата, так и переплата может быть расценена кредитором как неисполнение заемщиком обязательств по договору ипотечного кредитования, что чревато штрафными санкциями или даже требованием досрочного погашения кредита.

Большинство программ ипотечного кредитования предусматривает возможность досрочного погашения кредита с минимальным мораторием на досрочное погашение порядка 6 месяцев. Для проведения досрочного погашения кредита заемщик должен подать кредитору заявление по определенной форме. Досрочно можно погасить как весь ипотечный кредит, так и его часть. В случае частичного досрочного погашения кредита заемщик имеет право либо уменьшить сумму ежемесячных платежей на оставшийся период кредитования, либо оставить размер платежей прежним, а также сократить сам период кредитования. В случае полного досрочного погашения заемщику необходимо запросить в банке-кредиторе точную сумму кредита и процентов по нему на предполагаемую дату полного погашения.

1.2 Нормативно-правовое регулирование ипотеки

Правовую основу ипотечного жилищного кредитования составляют федеральные и местные нормативные правовые акты. Федеральную правовую базу ипотечного жилищного кредитования в настоящее время образуют:

- Гражданский кодекс России (части первая, вторая и третья);

- Закон № 102 «Об ипотеке (залоге недвижимости)» (редакция от 30.12.08);

- Закон № 152 «Об ипотечных ценных бумагах» (редакция от 27.07.06);

- Закон № 122 «О государственной регистрации прав на недвижимое имущество и сделок с ним» (редакция от 22.12.08);

- Закон № 214 «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (редакция от 23.07.08);

- Закон № 146 «Налоговый кодекс Российской Федерации» (редакция от 26.11.08);

- Закон № 215 «О жилищных накопительных кооперативах» (редакция от 23.07.08);

- Закон № 218 «О кредитных историях» (редакция от 24.07.07);

- Закон № 2872-1 «О залоге» (редакция от 19.07.07);

- Закон № 127 «О несостоятельности (банкротстве)» (редакция от 03.12.08);

- Закон № 256 «О дополнительных мерах государственной поддержки семей, имеющих детей» (редакция от 25.12.2008);

- Закон № 188 «Жилищный кодекс Российской Федерации» (редакция от 23.07.08).

Проекты федеральных законов:

- Проект закона «О внесении изменений в Федеральный закон «Об ипотечных ценных бумагах» и Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» (в части эмиссии закладных листов)»;

- Проект закона «О внесении изменений в Гражданский кодекс Российской Федерации и некоторые другие законодательные акты в связи с принятием Федерального закона о секьюритизации»;

- Проект закона «О секьюритизации»;

- Проект закона «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона «О секьюритизации»;

- Проект закона «О внесении изменений в Положение о раскрытии информации эмитентами эмиссионных ценных бумаг», утвержденное Приказом ФСФР России от 10.10.2006 № 06-117/пз-н.

Постановления правительства РФ:

- Постановление № 152 от 10.03.07 «О федеральном органе исполнительной власти, уполномоченном осуществлять государственное регулирование в области долевого строительства многоквартирных домов и (или) иных объектов недвижимости»;

- Постановление № 63 от 01.02.07 «Об утверждении Правил размещения средств пенсионных резервов негосударственных пенсионных фондов и контроля за их размещением»;

- Постановление № 561 от 12.09.06 «О внесении изменений в постановление Правительства Российской Федерации от 30 июня 2003 г. № 379 «Об установлении дополнительных ограничений на инвестирование средств пенсионных накоплений в отдельные классы активов и определении максимальной доли отдельных классов активов в инвестиционном портфеле в соответствии со статьями 26 и 28 Федерального закона «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» и статьей 3615 Федерального закона «О негосударственных пенсионных фондах»»;

- Постановление № 282 от 11.05.06 «О предоставлении застройщиками отчетности об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства»;

- Постановление № 233 от 21.04.06 «О требованиях к размеру собственных денежных средств застройщика, порядке расчета размера этих средств, а также нормативах оценки финансовой устойчивости деятельности застройщика»;

- Постановление № 46 от 28.01.06 «О нормативах оценки финансовой устойчивости деятельности жилищных накопительных кооперативов»;

- Постановление № 645 от 27.10.05 «О ежеквартальной отчетности застройщиков об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства». Правила представления застройщиками ежеквартальной отчетности об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства;

- Постановление № 501 от 10.08.05 «О федеральном органе исполнительной власти, уполномоченном на осуществление функций по контролю и надзору за деятельностью бюро кредитных историй»;

- Постановление № 435 от16.07.05 «Об утверждении Положения о предоставлении дополнительной (закрытой) части кредитной истории субъекту кредитной истории, в суд (судье) и в органы предварительного следствия»;

- Постановление № 523 от 07.10.04 «Об утверждении Положения о передаче имущества, составляющего ипотечное покрытие, государственной управляющей компании, определенной в соответствии с законодательством Российской Федерации об инвестировании средств пенсионных накоплений»;

Основополагающая роль принадлежит федеральной программе «Жилище», рассчитанной на 2002-2010.

На первом этапе реализации Программы (2002 - 2005 годы) выполнялись следующие подпрограммы и мероприятия:

- подпрограмма «Государственные жилищные сертификаты на 2004 - 2010 годы» (до 2003 года - федеральная целевая программа «Государственные жилищные сертификаты»);

- подпрограмма «Переселение граждан Российской Федерации из ветхого и аварийного жилищного фонда»;

- подпрограмма «Реформирование и модернизация жилищно-коммунального комплекса Российской Федерации»;

- подпрограмма «Обеспечение жильем участников ликвидации последствий радиационных аварий и катастроф»;

- подпрограмма «Обеспечение жильем граждан Российской Федерации, подлежащих отселению с комплекса «Байконур»;

- подпрограмма «Обеспечение жильем беженцев и вынужденных переселенцев в Российской Федерации»;

- подпрограмма «Обеспечение жильем молодых семей»;

- мероприятия по реализации Федерального закона «О жилищных субсидиях гражданам, выезжающим из районов Крайнего Севера и приравненных к ним местностей»;

- мероприятия по обеспечению жильем отдельных категорий граждан, в том числе по обеспечению жильем молодых ученых.

За указанный период на реализацию входящих в состав Программы подпрограмм и мероприятий было выделено 59 млрд. рублей. Кроме того, были предоставлены государственные гарантии Российской Федерации по заимствованиям открытого акционерного общества «Агентство по ипотечному жилищному кредитованию» в размере 13,7 млрд. рублей.

В целом за 2002 - 2005 годы:

- за счет средств федерального бюджета было обеспечено жильем 97,7 тыс. семей граждан, относящихся к категориям, перед которыми имеются государственные обязательства Российской Федерации по обеспечению жильем;

- удалось обеспечить рост жилищного строительства (в 2004 году объем ввода жилья вырос на 13 процентов по сравнению с 2003 годом при целевом показателе Программы на первом этапе реализации - 3 процента в год);

- показатель доступности приобретения стандартной квартиры общей площадью 54 кв. м семьей из 3 человек исходя из среднего размера совокупных денежных доходов такой семьи составил в 2004 году 3,9 года (для сравнения в 2001 году - 4,8 года);

- повысился уровень адресной поддержки населения, связанной с оплатой жилого помещения и коммунальных услуг (в 2004 году - 13 процентам семей были предоставлены жилищные субсидии).

Подпрограмма «Переселение граждан Российской Федерации из ветхого и аварийного жилищного фонда» реализовывалась в 65 субъектах Российской Федерации. Из аварийного и ветхого жилищных фондов было переселено 27100 семей. Ликвидирован непригодный для проживания жилищный фонд общей площадью 630,4 тыс. кв. м.

В рамках реализации подпрограммы «Реформирование и модернизация жилищно-коммунального комплекса Российской Федерации» за счет всех источников финансирования удалось:

- построить и провести реконструкцию 8975 км сетей водоснабжения и канализации;

- ввести в эксплуатацию отопительные котельные общей мощностью 22220 Гкал/ч;

- построить и сдать в эксплуатацию водоочистные сооружения, станции очистки сточных вод общей производительностью 4938 тыс.куб. м в сутки.

Кроме того, проводились работы по созданию автоматизированных систем управления технологическими процессами городского коммунального хозяйства.

В подпрограмме участвовало 54 субъекта Российской Федерации. С привлечением средств федерального бюджета в рамках подпрограммы осуществлялось финансирование 186 объектов.

Основной формой оказания государственной поддержки в рамках реализации подпрограммы «Обеспечение жильем молодых семей» стало предоставление за счет средств федерального бюджета субсидий молодым семьям - участникам подпрограммы в случае рождения (усыновления) ребенка.

Общее количество молодых семей участников подпрограммы, которым предоставлены субсидии в 2003 - 2005 годах, составило 114000, в том числе за счет средств федерального бюджета - 13700.

Наиболее эффективно подпрограмма реализовывалась в тех регионах, где разработаны и действуют схемы ипотечного жилищного кредитования, а также существуют возможности по использованию сбережений граждан (Республика Татарстан, Республика Башкортостан, Республика Мордовия, Оренбургская и Кемеровская области).

Вместе с тем в 2002 - 2005 годах не удалось достичь ощутимого продвижения по следующим показателям реализации Программы:

- среднее время ожидания предоставления жилых помещений социального использования практически не изменилось и составляет около 20 лет;

- износ основных фондов коммунального комплекса сохраняется на уровне 60 процентов и имеет тенденцию к увеличению.

Основными проблемами в реализации Программы и подпрограмм, осуществлявшихся в ходе первого этапа, явились:

- недостаточная ориентированность мероприятий Программы на увеличение объемов жилищного строительства - объем ввода в эксплуатацию жилья в 2004 году составил всего 41,2 млн. кв. м, что в 1,5 раза меньше по сравнению с 1990 годом;

- недостаточная нацеленность мероприятий Программы на решение основных проблем, препятствующих развитию рынка доступного жилья;

- отсутствие концентрации ассигнований из федерального бюджета на главных направлениях, их распыление по 7 подпрограммам, 5 государственным заказчикам;

- отсутствие механизмов консолидации бюджетных ассигнований федерального, регионального и муниципального уровней;

- недостаточное стимулирование привлечения внебюджетных источников финансирования Программы, в том числе средств частных инвесторов, кредитных средств и личных средств граждан;

- недостаточность ассигнований из федерального бюджета, предусмотренных на выполнение государственных обязательств Российской Федерации по обеспечению жильем отдельных категорий граждан.

Модификация Программы и ее подпрограмм на втором этапе реализации (в 2006 - 2010 годы) обусловлена необходимостью:

- стимулирования роста предложения жилья на рынке, включая реализацию мер по поддержке жилищного строительства;

- повышения надежности и качества коммунальных услуг на базе модернизации объектов коммунальной инфраструктуры и привлечения частного бизнеса и частных инвестиций в эту сферу;

- стимулирования платежеспособного спроса на жилье, включая повышение доступности приобретения жилья для молодых семей;

- более эффективного исполнения государственных обязательств по обеспечению жильем отдельных категорий граждан.

Мероприятия второго этапа реализации Программы (в 2006 - 2010 годах) будут выполняться в две стадии:

2006 - 2007 годы - первая стадия;

2008 - 2010 годы - вторая стадия.

На первой стадии мероприятия Программы и ее подпрограмм будут сконцентрированы на реализации мер приоритетного национального проекта «Доступное и комфортное жилье - гражданам России».

В соответствии с указанным национальным проектом выделены 4 приоритетных направления:

- увеличение объемов ипотечного жилищного кредитования;

- повышение доступности жилья;

- увеличение объемов жилищного строительства и модернизация коммунальной инфраструктуры;

- выполнение государственных обязательств по обеспечению жильем отдельных категорий граждан.

По каждому из этих приоритетных направлений предусмотрена реализация конкретных мер, на проведении которых должны быть сконцентрированы основные финансовые и организационные усилия. Эти меры в основном будут реализованы в рамках соответствующих подпрограмм, входящих в состав Программы. Меры общего нормативного правового и организационного характера будут реализованы в рамках Программы в целом.

Обеспечение государственной поддержки системы рефинансирования ипотечных кредитов будет осуществляться в соответствии с Концепцией развития унифицированной системы рефинансирования ипотечных жилищных кредитов в России, одобренной на заседании Правительства Российской Федерации 30 июня 2005 г.

На протяжении всего периода реализации второго этапа Программы осуществляются:

- совершенствование и развитие нормативной правовой базы с учетом мониторинга реализации Программы на практике в субъектах Российской Федерации;

- широкомасштабное внедрение организационных, финансовых и экономических механизмов реализации программных мероприятий;

- реализация подпрограмм и отдельных мероприятий.

Основные приоритеты реализации Программы и ее подпрограмм на второй стадии могут быть уточнены по итогам реализации мероприятий приоритетного национального проекта в 2006 - 2007 годах.

1.3 Опыт реализации ипотечной политики

Ипотечное кредитование широко известно в иностранной практике. Это сложная, многогранная система, которая может быть связующим звеном между ограниченными финансовыми возможностями граждан и потребностью в самом насущном - жилище.

В свое время развитые страны использовали свои программы ипотечного кредитования в качестве толчкового инструмента в преодолении экономической депрессии и дальнейшего развития через запуск финансовых рынков. Последствия великой депрессии 1930-х годов в США, Второй мировой войны в Европе привели к тому, что правительства большинства стран осознали важность решения жилищных проблем населения в качестве стимулирующего воздействия, влекущего экономическое возрождение страны. Формирование рынка долгосрочных ипотечных кредитов являлось основной ролью и задачей государства.

Роль и масштабы участия государства в развитии системы жилищного кредитования каждой страны зависят от степени зрелости используемой ипотечной модели и от подхода, примененного к ее построению. Так, в США на этапе становления современной ипотечной системы (с 1930-х по конец 1970-х гг.) государство не только формировало законодательные основы функционирования ипотечной системы, но и непосредственно создавало специализированные институты вторичного ипотечного рынка, отвечающие за эффективное функционирование всей ипотечной системы страны, ее унификацию, а также за достижение стратегических целей экономического развития государства, обусловленных развитием системы ипотечного кредитования.

До финансового кризиса в США, благодаря эффективному использованию государством механизмов ипотечного кредитования в качестве инструментов макроэкономической политики, почти 18% общенационального продукта формируется под воздействием строительства недвижимости, продажи коммерческого жилья, развития рынка недвижимости, продажи и развития различных залогов, связанных с недвижимостью, а также перепродажи средств, которые используют для строительства. Только численность персонала, связанного с обслуживанием рынка недвижимости, составляет примерно 6,9 млн. человек (5,3% от всего работающего населения в США). Ежегодный оборот финансирования жилья составляет 300 - 400 млрд. долл., а общая сумма неоплаченного кредита на эти цели в конце 1999 года достигала примерно 3 триллионов долларов.

В США эти функции выполняют в основном государственные организации или организации, пользующиеся поддержкой федерального правительства. Основными финансовыми учреждениями в США, инициирующими ссуды под залог недвижимого имущества, являются: ссудо-сберегательные ассоциации (ССА); ипотечные банки, действующие как отделения коммерческих банков; коммерческие банки; взаимосберегающие (кооперативные) банки, формирующие свои депозиты из временно свободных средств населения; кредитные союзы (специализированные сберегательные учреждения).

Рынок жилья в США обслуживают в основном 2 вида кредита: строительный заем и ипотечный кредит. Обычная схема финансирования жилья через строительный заем организована следующим образом. Подрядная фирма берет в коммерческом банке строительный заем. На эти деньги выполняются проектные и строительные работы. Покупатель для приобретения дома (квартиры) получает в финансовом учреждении ипотечную ссуду, обеспечением которой служит недвижимое имущество, включая покупаемый дом. Ипотечный кредит оформляется закладной или актом передачи в опеку - документами, по которым в случае неуплаты долга по ссуде право собственности на недвижимость переходит к кредитору. Заемщик в течение 6 - 24 месяцев сохраняет право выкупа имущества при условии полной оплаты долга.

Система социальной поддержки заемщиков наиболее отрегулирована в Германии. Идея создания ипотечного кредитования как системы государственного масштаба зародилась в этой стране еще в средние века. Земля в ту пору представляла собой надежнейший из всех возможных залогов, поскольку не могла ни пропасть, ни быть уничтоженной во время военных сражений.

Вкладчики стройсберкасс Германии получают ежегодные премии за свои сбережения (до 10% к накопленной сумме). После получения жилищного кредита государство использует прямые (денежные дотации при погашении процентов), например погашение части кредита при рождении в семье заемщика ребенка, и непрямые (налоговые льготы) формы помощи заемщику, в зависимости от имущественного состояния, состава его семьи и т.п.

В ряде других стран субсидии определяются целевыми государственными и муниципальными программами для различных категорий заемщиков. В Великобритании, Германии, Франции характерна большая активность частных корпораций в качестве посредников на рынке ипотечных облигаций. Причина в том, что в Европе государственное регулирование ипотечного рынка направлено в большей степени на поддержку кредитующих организаций (предоставление налоговых льгот, льготных кредитов), а в США оно в основном концентрируется на развитии рынка ипотечных бумаг и поддерживает организации, обеспечивающие его инфраструктуру.

В Великобритании еще с прошлого столетия успешно функционирует система строительных обществ. Механизм их работы немного похож на деятельность немецких, но для получения жилищного кредита не обязательно быть вкладчиком строительного общества. В последние годы в результате либерализации банковского законодательства Соединенного Королевства деятельность строительных обществ все больше пересекается с деятельностью коммерческих банков. Строительные общества в Англии служили массовым ипотечным институтом 70 лет. Затем они в 1845 году были преобразованы в розничные банки, специализирующиеся на жилищном кредите.

Интересен опыт Венгрии, где процентная ставка снижена до 6 - 7%, благодаря программе значительного ее субсидирования.

Обобщая опыт развития ипотечного кредитования в зарубежных странах, следует отметить, что именно ипотечное кредитование явилось одним из основных факторов экономического развития в США (новый курс Рузвельта), в Германии (послевоенные реформы Эрхарда), в Аргентине (план Ковальо) и в Чили (реформы Пиночета).

Практика применения ипотечного кредитования отечественных и зарубежных кредитных организаций, ее законодательное регулирование привлекают сегодня внимание многих.

Во всем мире технология инвестирования в жилищную сферу строится на трех основных принципах: контрактные сбережения; ипотечное кредитование; государственная поддержка.

Сравнительный анализ российского и зарубежного опыта залогового кредита и прежде всего ипотеки - ключ к разработке основ концепции залогового кредитования в России.

Обращение российских кредитных организаций к ипотеке является отражением их стремления использовать в своей деятельности апробированные в мировой практике финансовые инструменты, в том числе и жилищные ипотечные кредиты.

В настоящее время, после принятия федеральных законов по законодательному обеспечению формирования рынка доступного жилья, жилищное ипотечное кредитование необходимо и в России рассматривать как систему, выполняющую определенные социально-экономические функции в государственной политике страны. Развернутая, поддерживаемая государством система жилищного ипотечного кредитования может весьма эффективно влиять на разрешение проблем жилищного инвестирования.

К мировым классическим моделям ипотечного кредитования относятся, например:

1) одноуровневая модель;

2) двухуровневая (универсальная) модель.

Одноуровневая модель ипотечного кредитования.

Такая модель уже долгое время действует в ряде западноевропейских стран - Дании, Германии, Франции и т.д. Заметим, что подобная система существовала в дореволюционной России.

В этой модели кредиторами, как правило, являются специально учрежденные кредитные организации - ипотечные банки, а рефинансирование кредитов здесь может происходить двумя путями:

1) за счет эмиссии ипотечных ценных бумаг (ИЦБ) на основе пулов закладных, которую осуществляют сами банки, продавая впоследствии ИЦБ (в частности, ипотечные облигации - ИО) на фондовом рынке различным инвесторам, замыкая таким образом ипотечный процесс на одном уровне ипотечной системы;

2) за счет продажи закладных, организованных или не организованных в пулы и выставляемых банком на первичный рынок ценных бумаг.

Для первичного рынка ипотечного кредитования такими сделками являются сделки по выдаче кредитов (займов), залогу недвижимого имущества, по обращению взыскания на заложенное имущество и его продаже в случае ненадлежащего исполнения или неисполнения заемщиком его обязательств, а также сделки по страхованию предмета залога. Для вторичного рынка ипотечного кредитования при одноуровневой системе это будет выпуск эмиссионных ценных бумаг, обеспеченных ипотечными активами, а также сделки по размещению этих ценных бумаг.

Основными достоинствами одноуровневой модели служат ее легкая интегрируемость в национальное российское законодательство; дешевизна ее организации и контроля над ней по сравнению с двухуровневой моделью; отсутствие необходимости страховать кредитно-финансовые риски, прибегать к услугам рейтинговых агентств, а также отсутствие затрат на выплату агентских вознаграждений обслуживающим кредит банкам и т.п., что в конечном счете существенно снижает стоимость кредита для залогодателей.

Кроме того, одноуровневая модель более проста в законодательном регулировании. Для ее функционирования, правда, требуется принятие правовых актов на федеральном уровне, но с учетом того, что гражданское, банковское законодательство и законодательство о ценных бумагах отнесены к компетенции РФ, непреодолимых препятствий на этом пути нет.

С учетом действующего законодательства РФ одноуровневая ипотека предполагает наличие следующих обязательных участников: 1) ипотечные банки или иные ипотечные кредитные организации; 2) страховые компании, осуществляющие страхование заложенного имущества; 3) компании по работе с недвижимостью.

Одноуровневая модель ипотечного кредитования гораздо ближе российскому законодательству.

Двухуровневая (универсальная) модель.

По американской модели банк выдает заемщику ипотечный кредит, обеспеченный закладной на недвижимость. Затем банк может продать право требования по ипотечному кредиту государственному ипотечному агентству. Из «выкупленных» требований по ипотечным кредитам агентство формирует пул, на основе которого выпускает облигации (MBS - M-rtgage Backed Securities). Таким образом, финансирование ипотеки идет в основном за счет развитого вторичного рынка ценных бумаг. Основными покупателями данных облигаций являются в основном институциональные инвесторы - пенсионные фонды, инвестиционные фонды, страховые компании и др. Такая схема, по мнению автора, полностью зависит от степени доверия к государству, которое выступает гарантом по вышеуказанным облигациям.

Другими словами, в этой модели эмиссию ИЦБ осуществляют специальные компании, работающие на вторичном рынке ценных бумаг. При двухуровневой системе рефинансирования банки продают закладные специальным организациям, которые используют их как покрытие для выпуска ипотечных бумаг, а на привлеченные деньги опять выкупают закладные у банков.

Страны англо-американской системы права используют двухуровневую модель рынка ипотечного кредитования.

Ипотечные кредиты, выданные на первичном ипотечном рынке, переуступаются специально созданным агентствам. Причем речь идет об ипотечных кредитах, соответствующих строгим стандартам агентств. Эти агентства могут поступить с полученными ипотечными кредитами различными способами: 1) переуступить их вторичным инвесторам; 2) сформировать из единообразных ипотечных кредитов пулы и продать вторичным инвесторам такие неделимые пулы ипотек или же права участия (доли) в таких пулах; 3) выпустить и разместить ипотечные ценные бумаги.

За счет формирования пулов ипотек кредитные риски, не покрытые страховкой, гарантиями и т.п., распределяются между всеми составляющими пул кредитами и соответственно приобретателями участий в пуле.

.За счет организации вторичного ипотечного рынка в странах англосаксонской системы права достигаются определенные цели; перераспределение капиталов как из различных регионов, так и из различных областей деятельности: рефинансирование первоначальных кредиторов; снятие рисков с первоначальных кредиторов за счет переуступки ипотечных кредитов операторам вторичного ипотечного рынка; перераспределение рисков, связанных с осуществлением ипотечного кредитования, между участниками вторичного ипотечного рынка.

Ценные бумаги по российскому праву, которые могут использоваться для привлечения средств на вторичном рынке ипотечного кредитования, и ценные бумаги англо-американской системы (securities) имеют коренное различие в своей правовой природе. Последние являются инструментами, переносящими право собственности на ипотечный актив, что невозможно при передаче российских ипотечных ценных бумаг, удостоверяющих только право требования. Это должно учитываться при построении ипотечного кредитования по англо-американской модели.

Европейские ценные бумаги - закладные листы - являются самостоятельным видом ценных бумаг, постепенно выделившихся из класса облигаций благодаря самостоятельному регулированию их выпуска и обращения.

Выбор некоторых стран двухуровневой модели объясняется не только государственными интересами, но и особенностями самой англо-американской системы права. На одно и то же имущество возможно установление нескольких титулов собственности, разделение содержания права собственности между различными лицами. Объектом права собственности в странах англо-американской правовой системы может быть само право.

При уступке ипотечного кредита банк, выдавший кредит, может оставить за собой право обслуживания этого кредита, но это не обязательно. Государственные организации выдают гарантии по отдельным видам ипотечных кредитов и способствуют получению определенными категориями граждан льготных ипотечных кредитов.

В результате анализа наиболее распространенных моделей ипотечного кредитования можно сделать вывод, что механизм двухуровневой модели вторичного рынка ипотечного кредитования очень сложен и требует огромных затрат на свое содержание, что, в свою очередь, влечет удорожание кредитных средств для залогодателя. Другим недостатком, на наш взгляд, являются сложность законодательного регулирования такой модели ипотечного кредитования и, как следствие, невозможность четкого и эффективного регулирования построенного по англо-американской модели рынка ипотечного кредитования в рамках континентальной системы права. Широкое применение такой модели возможно лишь в странах с очень устойчивой экономикой. Она требует создания расширенной инфраструктуры ипотечного рынка при содействии и контроле за эмиссией ценных бумаг (обращающихся на вторичном рынке) государства. Несмотря на изложенное, в России все-таки предпочтение отдается американской двухуровневой модели ипотечного кредитования.

В России, как и в других странах с переходной экономикой, попытки построить ипотечный рынок по образцу наиболее эффективных систем не привели к успеху. Создание массового рынка планировалось еще к 1999 - 2000 гг., однако российская ипотека оказалась востребованной лишь высокодоходными слоями населения. Основным «поставщиком» ипотечных институтов, предложившим в 1992 году Правительству России проекты и техническую помощь в проведении реформ, стало Агентство США по международному развитию (USAID). Суть его рецептов сводилась к радикальному отказу от государственной поддержки некоммерческих форм кредита. Упор был сделан на скорейший переход к самым эффективным зарубежным моделям рыночного кредитования: универсальным коммерческим банкам и вторичному рынку закладных. Но, как и в других переходных экономиках, попытки внедрения передовых институтов, минуя необходимые стадии развития, не привели к успеху. Наивная вера в то, что условия для развития передовых форм ипотечного кредитования могут возникнуть за короткое время, стала следствием отсутствия продуманной государственной стратегии в данной области. В результате проекты организации современного двухуровневого рынка закладных (АИЖК) не были востребованы, значительные средства были потрачены впустую. И по сей день, на протяжении более чем десяти лет российские власти безуспешно пытаются внедрить ее для массового потребления.

Не отказываясь полностью от американской модели, целесообразно способствовать развитию более простой модели жилищного ипотечного кредитования, которая лучше всего подходит для России. Например, в Польше, Венгрии, Чехии и ряде других развивающихся стран, с неплохими результатами параллельно реализуются обе модели.

В одних странах приоритет отдается рыночным факторам в жилищной сфере и росту доли собственников жилья, в других - сохранению контроля государства и развитию арендного сектора жилья.

Организация и функционирование двухуровневой модели ипотечного кредитования в России теоретически и практически возможны. Подобная модель имеет достаточные правовые основы, заложенные в действующее гражданское, жилищное, гражданско-процессуальное законодательство, законодательство о рынке ценных бумаг и т.п.

В России в настоящее время помимо специального, предназначенного для урегулирования отношений в области ипотечного кредитования, Закона об ипотеке приняты Федеральный закон «Об ипотечных ценных бумагах» от 11 ноября 2003 года № 152-ФЗ (в ред. от 29.12.2004), Федеральный закон от 29.12.2004 № 192-ФЗ «О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона «Об ипотечных ценных бумагах» и др.

Негативные результаты такого рода жилищных программ, помимо субъективных моментов, кроются в объективных процессах развития российской экономики (слабая государственная поддержка, низкий уровень жизни, местнические интересы разных курирующих жилищные программы служб и т.д.).

Двухуровневая схема организации рынка должна строиться на гарантиях государства. Так, на бюджетные деньги создано ОАО «Агентство по ипотечному жилищному кредитованию» (далее по тексту - АИЖК), которое разрабатывает и внедряет двухуровневую систему ипотечных кредитов. На сегодняшний день АИЖК отведена ключевая роль в формировании общероссийской системы рефинансирования ипотечных жилищных кредитов и рынка ипотечных ценных бумаг.

Банк выдает ипотечный кредит заемщику. Этот долг выкупается у банка АИЖК, с ним же заемщик и расплачивается за кредит. АИЖК выкупает закладные только у тех банков, которые выдают ипотечные кредиты по стандартам самой АИЖК. Деньги для выкупа Агентство берет со свободного рынка, выпуская закладные, которые покупаются самыми разными инвесторами - частниками, страховыми компаниями, пенсионными фондами, банками и т.д. Гарантирует выплаты по облигациям Правительство РФ, которое в этой схеме является самым слабым местом.

Стандарты АИЖК предусматривают выдачу и погашение кредита только в рублях по ставке 15 процентов годовых; минимальный кредитный срок должен составлять от 1 года до 20 лет; первоначальный единовременный взнос заемщика должен быть не менее 30 процентов от стоимости приобретаемого жилья на дату оценки. Ставка действительно низкая и впечатляющая, особенно по сравнению с коммерческими банками, развивающими собственные ипотечные программы, где ставки от 12 процентов и выше в валюте. Однако пока реализовать саму идею создания АИЖК в полной мере не получается, так как АИЖК не может выпускать ипотечные ценные бумаги.

При гарантиях правительства уровень доходности ипотечных облигаций будет близок к доходности федеральных ценных бумаг с фиксированной доходностью. В настоящее время доходность на рынке по двум трехлетним ГКО-ОФЗ составляет 15 - 17%. По последним расчетам АИЖК, уровень доходности по ипотечным бумагам должен быть выше.

АИЖК планирует ввести стандарт кредитования для привлечения денег непосредственно в строительство жилья, поскольку на этапе возведения стоимость площади гораздо более низкая и покупателям потребуется значительно меньше денег на приобретение квартир. АИЖК и Банк Москвы рассматривают формирование и развитие рынка ипотечных ценных бумаг, а также различных финансовых инструментов, базовым обеспечением которых является ипотечное покрытие как одно из приоритетных направлений в своей деятельности.

Анализ Концепции развития системы ипотечного жилищного кредитования в Российской Федерации, Закона об ипотеке, Федерального закона «Об ипотечных ценных бумагах» и Федерального закона «Об инвестиционных фондах» позволяет сделать вывод, что в России создаются четыре механизма рефинансирования ипотечных кредиторов: самостоятельное рефинансирование ипотечных кредиторов; рефинансирование ипотечных кредиторов через операторов вторичного рынка ипотечных кредитов; рефинансирование ипотечных кредиторов через систему коллективных инвестиций; рефинансирование ипотечных кредиторов через систему участия.

Три из четырех создаваемых в России моделей рефинансирования ипотечных кредиторов основаны на передаче ипотечным кредитором своих прав из основного договора и договора об ипотеке новому кредитору. Данная передача совершается в форме заключения договора цессии прав из основного договора и договора об ипотеке или путем передачи прав по закладной.

Анализ некоторых наиболее распространенных типов, связанных с ипотекой securities, позволяет сделать вывод о коренном различии в правовой природе ценных бумаг по российскому праву и ценных бумаг англо-американской системы (securities). Следует отметить условность перевода на русский язык понятия securities как "ценные бумаги".

В классическом двухуровневом варианте (с включением в систему вторичного рынка ценных бумаг) система ипотечного кредитования для внедрения в России имеет ряд принципиальных сложностей, таких, как:

- отсутствие развитого рынка ценных бумаг;

- проблема ликвидности ипотечных обязательств на вторичном рынке;

- обеспечение банков долгосрочными дешевыми кредитными ресурсами;

- проблема организации механизма рефинансирования, при котором обеспечивались бы минимальные ставки по кредитам для населения и экономически привлекательные для инвесторов процентные ставки по ипотечным ценным бумагам, которые обеспечены, в свою очередь, низкопроцентными кредитами.

На основании изложенного делается вывод: двухуровневая модель рынка ипотечного кредитования, используемая в странах англосаксонской системы права, не может в чистом виде применяться в России по целому ряду причин. Во-первых, принципиальная разница в концепции прав собственности. Во-вторых, невозможность в российских условиях решения важнейшей задачи - перераспределения рисков. В-третьих, американская модель основывается на предоставлении регулятивных и контрольных публичных полномочий отдельным операторам вторичного ипотечного рынка, которыми являются созданные государством лица: государственная корпорация Джинни Мэй (G-vernment Nati-nal M-rtgage Ass-ciati-n - GNMA), по обязательствам которой правительство США несет ответственность всеми имеющимися в его распоряжении средствами, и так называемые псевдогосударственные корпорации - Фэнни Мэй и Фрэдди Мак, по обязательствам которых правительство США хотя ответственности и не несет, но чью деятельность регулирует и контролирует. Организация вторичного рынка ипотечного кредитования в России требует принципиально иных подходов, основывающихся на континентальной системе права.

Система ипотечного жилищного кредитования в России - это система, включающая в себя несколько сегментов:

- рынок недвижимости, обладающий необходимыми характеристиками для участия в ипотечном кредитовании;

- первичный рынок ипотечных кредитов, охватывающий всю совокупность деятельности кредиторов и должников, вступающих между собой в соответствующие обязательственные отношения, при которых должник (залогодатель) в качестве способа исполнения предоставляет, а кредитор (залогодержатель) принимает в залог недвижимое имущество. Чем стабильнее рынок недвижимости, тем охотнее банки берут недвижимость в залог, расширяя оборот и снижая процентные ставки по кредиту;

- вторичный рынок ипотечных кредитов, обеспечивающий передачу прав по закладным и ипотечным кредитам (продажа уже выданных ипотечных кредитов), а также реинвестирование выданных ипотечных кредитов. Вторичный рынок является связующим звеном между кредиторами на первичном ипотечном рынке и инвесторами на рынке ипотечных ценных бумаг, обеспечивая аккумуляцию денежных средств инвесторов и направляя финансовые потоки (через выпуск облигаций и их размещение на фондовом рынке) в ипотечные кредиты. Вторичный рынок ипотечного кредитования - явление сложное и многоплановое, обладающее большой спецификой. Система вторичного рынка в России внешне очень похожа на американскую: банки выдают кредиты, продают их агентствам, агентства получают средства от инвесторов. Но внутренне она принципиально другая, ибо в отличие от американской, перекачивающей на ипотечный рынок сбережения граждан, хранимые у институциональных инвесторов, наша перекачивает на этот рынок бюджетные средства. Однако если на этих принципах будет создана развитая система, то жилищный рынок России окажется полностью зависимым от притока бюджетных средств.

Практика отечественных и зарубежных кредитных организаций применения ипотечного кредитования, ее законодательное регулирование привлекают сегодня внимание многих. Между тем адаптация правового зарубежного опыта ни в коей мере не предполагает его прямого заимствования без учета отечественной специфики формирования смешанной экономики. Такой подход тем более неправомерен, так как у России имеется и свой собственный богатый опыт ипотечного кредитования жилищного строительства, получившего свое наибольшее развитие в XIX и начале XX века.

Глава 2. Федеральная целевая ипотечная программа «Жилище» на 2002 – 2010 гг.

2.1 Механизм реализации государственной ипотечной политики на современном этапе

Общая координация хода реализации Программы «Жилище» и входящих в ее состав подпрограмм осуществляется создаваемой Советом при Президенте РФ по реализации приоритетных национальных проектов межведомственной рабочей группой по реализации приоритетного национального проекта «Доступное и комфортное жилье - гражданам России».

Текущее управление Программой и оперативный контроль за ходом ее реализации обеспечиваются государственным заказчиком Программы и входящих в ее состав подпрограмм.

Управление реализацией Программы и входящих в ее состав подпрограмм государственный заказчик возлагает на федеральное государственное учреждение «Объединенная дирекция по реализации федеральных инвестиционных программ».

Финансирование федерального государственного учреждения «Объединенная дирекция по реализации федеральных инвестиционных программ» осуществляется за счет средств федерального бюджета, предусмотренных на финансирование Программы.

Федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ и органы местного самоуправления, участвующие в реализации Программы и входящих в ее состав подпрограмм, представляют ежеквартально государственному заказчику отчеты о ходе реализации Программы и входящих в ее состав подпрограмм. Ход выполнения мероприятий Программы и входящих в ее состав подпрограмм анализируется государственным заказчиком с участием других заинтересованных федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ и органов местного самоуправления.

Государственный заказчик-координатор представляет по итогам года в Правительство Российской Федерации доклад о ходе реализации Программы и входящих в ее состав подпрограмм и предложения по совершенствованию их реализации и необходимой корректировке намеченных мероприятий.

Реализация Программы и входящих в ее состав подпрограмм предусматривает участие федеральных органов исполнительной власти, органов исполнительной власти субъектов Российской Федерации и органов местного самоуправления.

Основным критерием участия субъектов Российской Федерации и муниципальных образований в реализации Программы и входящих в ее состав подпрограмм наряду с соблюдением требований по финансированию программных мероприятий (в случае наличия таких требований) является проведение необходимых преобразований на их территориях, включая развитие нормативной правовой базы.

В современных условиях финансового кризиса, государство должно осуществлять поддержку банковскому сектору и развивать ипотечный рынок, рассмотрим эти государственные меры.

Способность банков наращивать объемы выдаваемых долгосрочных ипотечных жилищных кредитов зависит от возможности привлечения долгосрочных ресурсов.

В мировой практике существуют различные формы привлечения средств для ипотечного кредитования. Наиболее распространенными являются две. Первая форма ― это выпуск банками долгосрочных облигаций с ипотечным покрытием стандартной структуры с выплатой суммы основного долга в конце платежного периода. Ипотечные кредиты, входящие в состав ипотечного покрытия, при этом остаются на балансе банка-эмитента (данная система преобладает в Европе, наиболее яркий пример ― Германия).

Другой формой привлечения долгосрочных ресурсов, называемой системой рефинансирования ипотечных кредитов, является уступка прав требований банками по уже выданным ипотечным кредитам другому финансовому институту (оператору вторичного рынка). В свою очередь операторы вторичного рынка выпускают ипотечные ценные бумаги различного вида. Такими ценными бумагами могут быть облигации с ипотечным покрытием традиционной структуры или облигации общего покрытия, или ценные бумаги с потоком платежей, близким по структуре к платежам по аннуитетным ипотечным кредитам (данная система функционирует в США, в России аналогом данного вида ипотечных ценных бумаг являются ипотечные сертификаты).

Российское законодательство по ипотечным ценным бумагам с учетом принятых в рамках реформы по созданию рынка доступного жилья изменений обеспечило возможность использования банками всех вышеописанных способов привлечения средств для ипотечного кредитования как через непосредственное привлечение ресурсов банками, так и через использование финансовых услуг операторов вторичного рынка.

Общий объем выданных банком кредитов всегда детерминирован обязательными нормативами, регулирующими банковскую деятельность, и возможными объемами привлекаемых банками средств. Возможность продажи банковских активов (рефинансирование ипотечных жилищных кредитов) позволяет банкам выдавать новые кредиты, что в целом способствует увеличению объемов ипотечного жилищного кредитования. Покупка операторами вторичного рынка прав требований по выданным кредитам осуществляется за счет выпуска ипотечных ценных бумаг, обеспечивающих секьюритизацию данных активов и размещаемых среди широкого круга инвесторов. Чем более развит рынок таких инструментов и его инфраструктура, тем быстрее возможен оборот ипотечных активов через их рефинансирование. При этом скорость такого оборота напрямую влияет на темпы наращивания банками объемов ипотечного жилищного кредитования.

Повышению доступности ипотечных кредитов для населения и активизации банков как первичных кредиторов будет способствовать развитие унифицированной системы рефинансирования ипотечных жилищных кредитов (далее – УСР ИЖК).

УСР ИЖК является важным элементом системы ипотечного кредитования в целом, поскольку позволяет существенным образом расширить объем долгосрочных ресурсов, привлекаемых в сферу ипотечного жилищного кредитования. Базовым элементом такой системы является унификация стандартов и процедур ипотечного жилищного кредитования у первичных кредиторов. Унификация и стандартизация в этой сфере позволяет предложить финансовому рынку прозрачные и надежные ипотечные ценные бумаги, избежать затрат инвесторов на изучение и проверку кредитов, входящих в состав ипотечного покрытия, и снизить требуемую доходность по ценным бумагам. Такая унифицированная система позволяет расширить объемы выдаваемых ипотечных жилищных кредитов и снизить процентные ставки по этим кредитам.

С одной стороны, доступный для широких слоев населения ипотечный кредит могут сделать долгосрочные ресурсы, с другой стороны, срок, на который российский фондовый рынок может предложить денежные ресурсы, сегодня не превышает трех – пяти лет.

Федеральный закон «Об ипотечных ценных бумагах» создает законодательные условия для привлечения в сферу ипотечного жилищного кредитования долгосрочных ресурсов. При этом сроки заимствований будут увеличиваться по мере становления и развития рынка ипотечных ценных бумаг. Возможности увеличения сроков заимствований будут зависеть от спроса на ипотечные ценные бумаги, что, в свою очередь, определяется различными факторами, например уровнем развития накопительных пенсионных фондов, страховой деятельности, то есть наличием институциональных инвесторов, ориентированных на долгосрочные инвестиции.

Развитие УСР ИЖК позволит интенсифицировать процесс привлечения средств для ипотечного жилищного кредитования. Система позволит обеспечить равномерный переток капитала с финансового рынка страны в банковский сектор и через него – в виде ипотечных кредитов ― широким массам населения. .

Одним из главных условий адекватного функционирования УСР ИЖК является ее способность нивелировать риски, возникающие в связи с имеющимися различиями в срочности ресурсов, необходимых для направления в ипотечное жилищное кредитование.

Принятый в 2003 г. Федеральный закон «Об ипотечных ценных бумагах» стал серьезным шагом к созданию нормативных предпосылок для формирования рынка ипотечных ценных бумаг. В настоящее время ведется разработка нормативных правовых актов, регулирующих рынок ипотечных ценных бумаг.

Российское законодательство позволяет выступать в качестве оператора вторичного рынка ипотечного кредитования банкам и ряду других организаций. Некоторые банки уже сегодня в ограниченном объеме проводят операции по рефинансированию ипотечных жилищных кредитов или планируют осуществлять такую деятельность. В целях развития ипотечного жилищного кредитования Правительством Российской Федерации в 1997 г. был создан оператор УСР ИЖК ― открытое акционерное общество «Агентство по ипотечному жилищному кредитованию» (далее – АИЖК), в основную задачу которого входит рефинансирование выданных первичными кредиторами ипотечных жилищных кредитов за счет средств, привлекаемых путем размещения на российском фондовом рынке ценных бумаг.

АИЖК на сегодняшний день уже обеспечивает рефинансирование ипотечных жилищных кредитов, номинированных в рублях, со сроком до 27 лет и процентной ставкой 15% годовых.

На период до 2010 г. АИЖК должно стать основным проводником государственной политики по становлению и развитию УСР ИЖК и ее ключевым институциональным элементом.

Роль государства в данном процессе на период становления в России рынка долгосрочных финансовых инструментов и прежде всего рынка долгосрочных ипотечных ценных бумаг состоит в формировании УСР ИЖК через ее оператора – АИЖК. При этом государственная поддержка предоставляется системе лишь в объемах, необходимых для становления рыночных механизмов функционирования соответствующих секторов экономики. По мере развития и совершенствования рыночной базы роль государства должна снижаться и переориентироваться на те сегменты, где рыночные механизмы еще не сформированы.

Государственная поддержка становления и развития УСР ИЖК через АИЖК, как уполномоченного Правительством Российской Федерации оператора УЕСР ИЖК, ― необходимая мера, направленная на решение задачи обеспечения населения доступным жильем путем создания условий для максимально быстрого развития рыночных механизмов ипотечного жилищного кредитования.

При этом такая государственная поддержка не может и не должна конкурировать с рыночными механизмами ни в одном из секторов финансового рынка и должна быть ориентирована на те секторы, где рынок отсутствует и требуется вмешательство государства для его становления.

Федеральная ипотечная политика широко развивается в субъетах федерации, так например, в Калужской области.

Калужская ипотечная корпорация выдала населению по состоянию на 1 сентября 2009 года 1 774 кредита

ОАО «Калужская ипотечная корпорация» была создана в соответствии с «Концепцией развития системы ипотечного жилищного кредитования в Калужской области», в целях решения жилищной проблемы путем развития системы ипотечного жилищного кредитования, повышения эффективности бюджетных вложений в жилищную сферу, а также привлечения внебюджетных источников финансирования жилищного строительства Постановлением Правительства Калужской области №12 от 24 января 2003 г.

Работа Корпорации с момента основания была направлена на популяризацию среди населения и становление ипотечного кредитования в Калужской области.

В качестве первичного кредитора населения, компании удалось привлечь ООО банк «Элита».

С момента начала деятельности корпорации и по настоящее время в общей сложности было выдано 1774 кредита на сумму 1329, 03 млн.руб.:

Увеличение количества и объемов выдаваемых с участием Корпорации ипотечных кредитов по Стандартам ОАО «АИЖК» на сегодняшний день достигнуто за счет привлечения новых Первичных кредиторов — ЗАО «Мосстроэкономбанк», ЗАО АКБ «Русславбанк».

Обязательным условием функционирования системы ипотечного кредитования является обеспечение рефинансирования Первичных кредиторов, участвующих в запуске и реализации ипотечных программ. С помощью данного механизма Первичные кредиторы превращают «длинные» ипотечные деньги в «короткие» путем продажи Корпорации пулов закладных, что позволяет выдавать новые ипотечные кредиты не отвлекая серьезных денежных ресурсов.

Росту объемов и числа выдаваемых через Первичных кредиторов ипотечных кредитов способствует улучшение для потенциальных заемщиков условий ипотечного кредитования:

- снижение процентных ставок по кредитам с 15% в 2003 году до 10,75% в 2008 году;

- снижение первоначального взноса с 30% в 2003 г. до 10% в 2008 году.

Кроме того, компания обладает развитой филиальной сетью, включающей в себя офисы продаж в Калуге и Обнинске. Расширение этой сети планируется через открытие офиса в городах Таруса и Киров.

На сегодняшний день компанией выдано ипотечных займов/кредитов в 16 из 23 районах Калужской области.

«Калужская ипотечная корпорация» постоянно увеличивает количество предлагаемых ипотечных продуктов.

Так, в частности, на сегодняшний день компания работает по стандартам «АИЖК», правилам ООО «АТТА Ипотека». Ведутся переговоры о работе с ипотечными продуктами «Райффайзенбанк», «Русский ипотечный банк».

Отдельно выделим участие компании в реализации социальных проектов на территории Калужской области:

1. Областная целевая программа «Обеспечение жильем молодых семей в Калужской области на 2003-2010 годы»

В целях оказания государственной поддержки молодым семьям был принят Закон Калужской области от 28.11.2003г. № 270-ОЗ «Об областной целевой программе «Обеспечение жильем молодых семей в Калужской области на 2003-2010 годы» (далее — Закон).

В соответствии с данной программой Правительство Калужской области 05 февраля 2004 года приняло Постановление № 34 «Об утверждении Положения о порядке предоставления молодым семьям льготных займов на приобретение жилья» (далее — Постановление).

Согласно условиям Государственного контракта с Правительством Калужской области Корпорация оказывает на безвозмездной основе Государственному заказчику услуги по предоставлению молодым семьям льготных займов (под 5% годовых на срок до 20 лет) за счет средств областного бюджета на приобретение жилья в соответствии с Законом, Постановлением.

За время выполнения Контракта Корпорацией выдано 24 льготных займа на сумму 9 665 494,00 рублей (в т.ч. за 2005 год — 19 льготных займов на сумму 7 065 494,00 рубля, за 2006 год — 5 льготных займов на сумму 2 600 000,00 рублей).

2. Областная целевая программа «Обеспечение жильем молодых семей в Калужской области на 2002-2010 годы» в части реализации подпрограммы «Обеспечение жильем молодых семей», входящей в состав федеральной целевой программы «Жилище» на 2002-2010 годы

В 2005 году Правительством Калужской области с Корпорацией был заключен Государственный контракт, согласно которому Корпорация предоставила Участникам Программы субсидии в размере и порядке, предусмотренном Правилами предоставления субсидий за счет средств федерального бюджета в случае рождения (усыновления) ребенка.

За период с июня 2005 по август 2008 года было была произведено проверка 29 комплектов документов и соответственно перечислено 29 субсидий на сумму 5000000 рублей (размер субсидий от 150 000 до 180 000 рублей), в т.ч. в 2005 году — 26 субсидий на сумму 4 460 000 рублей, в 2006 году — 3 субсидии на сумму 540 000 рублей.

3. Помощь в обналичивании сертификатов, по которым заемщикам предоставляются субсидии за счет средств бюджетов всех уровней.

При обращении граждан, имеющих на руках сертификаты (свидетельства) на получение субсидий, Корпорация при проведении андеррайтинга учитывает сумму субсидии как собственные средства потенциального заемщика.

По этой схеме Корпорация успешно работает в Обнинске и Калуге с участниками подпрограммы «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2002-2010 годы, имеющими Свидетельства о праве на получение субсидии на приобретение (строительство) жилья.

Также у Корпорации имеется опыт работы с Сертификатами на право получения субсидии из федерального бюджета, выданными:

Главным финансово-экономическим управлением Министерства обороны РФ, МВД России, Министерством здравоохранения и социального развития Калужской области, Управлением по делам миграции УВД Калужской области.

Таким образом, на сегодняшний день ОАО «Калужская ипотечная корпорация» с поставленными в «Концепции развития системы ипотечного жилищного кредитования» Калужской области целями справилась полностью:

- создана необходимая инфраструктура рынка ипотечного кредитования, стали понятны взаимоотношения между субъектами, определились основные участники этого рынка — Первичные кредиторы, страховые компании, агентства недвижимости, оценочные компании;

- достигнуто эффективное использование бюджетных средств — с помощью вложенных в уставный капитал Корпорации 90 млн. рублей было выдано ипотечных займов и кредитов на сумму 1,33 млрд. рублей;

- привлечены внебюджетные источники финансирования — в систему ипотечного кредитования вовлечены 4 Первичных кредитора и 5 рефинансирующих организаций.

Подводя итоги, отметим следующие перспективы развития системы кредитования через «Калужскую ипотечную корпорацию»: расширение филиальной сети, включение в систему ипотечного кредитования новых Первичных кредиторов, расширение числа рефинансирующих организаций, внедрение новых ипотечных продуктов, продолжение участия в социальных программах.

Одну из лидирующих позиций в области ипотечного кредитования не только по Калужской области, но и по стране в целом занимает Сбербанк РФ. По словам управляющего филиалом Среднерусского банка Сбербанка России Олега Макарова, Калужское отделение № 8608 России в Калужской области в 2008 г. выдано 805 жилищных кредитов, из них «Молодая семья» — 154; в 2007 г. выдано 1487 жилищных кредитов, из них 213 «Молодая семья». В 2008 г. планируется выдать около 3000 жилищных кредитов.

Рассмотрев механизм реализации федеральной целевой программы «Жилище», проведем анализ ее эффективности за период 2007 – 2008 гг.

2.2 Анализ и оценка эффективности мероприятий федеральной целевой программы «Жилище» на 2002-2010 года

В соответствии с положениями подраздела VII «Оценка социально - экономической эффективности Программы» раздела «Федеральная целевая программа «Жилище» на 2002-2010 годы» постановления Правительства Российской Федерации от 31.12.2005 № 865 «О дополнительных мерах по реализации федеральной целевой программы «Жилище» на 2002-2010 годы» оценка социально - экономической эффективности федеральной целевой программы «Жилище» на 2002-2010 годы (далее – Программа) производится на основе системы индикаторов. Мониторинг реализации Программы осуществляется органами исполнительной власти субъектов Российской Федерации ежегодно.

Для оценки эффективности Программы используются семнадцать целевых индикаторов, включающих в себя как комплексные индикаторы, так и индикаторы по следующим направлениям:

- развитие ипотечного жилищного кредитования населения и рынка жилья;

- развитие жилищного строительства;

- совершенствование работы жилищно-коммунального комплекса;

- исполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством, и нормативное правовое обеспечение организации предоставления жилых помещений социального использования.

Таблица 1 Оценка эффективности Программы производится путем сравнения текущих значений целевых индикаторов с установленными Программой значениями на 2006 - 2010 годы.

|

Наименование индикатора эффективности реализации Программы |

Значения индикаторов | |||

| 2007 год | 2008 год | |||

| Фактическое значение индикатора (по данным сводной формы 2-ПФ) | Значение целевого индикатора, установленное Программой | Фактическое значение индикатора (по данным сводной формы 2-ПФ) | Значение целевого индикатора, установленное Программой | |

| Комплексные индикаторы | ||||

| Уровень обеспеченности населения жильем, (кв.метров на человека) |

20,9 +2,0% |

20,5 |

21,3 +1,9% |

20,9 |

| Коэффициент доступности жилья (лет) |

4,7 в 1,3 раза больше планового показателя |

3,5 |

5,1 в 1,6 раза больше планового показателя |

3,2 |

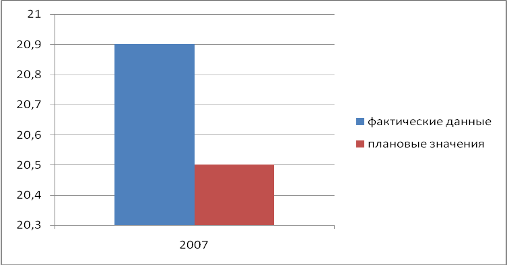

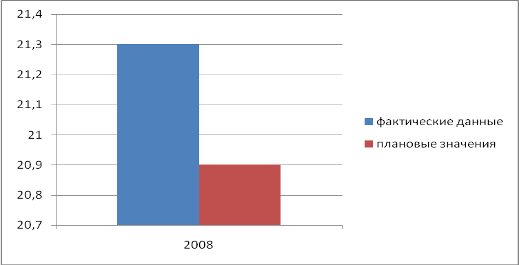

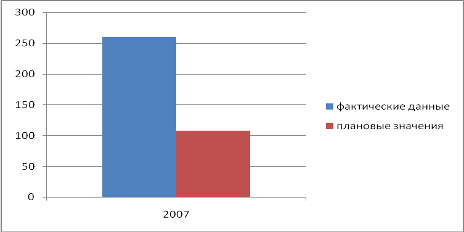

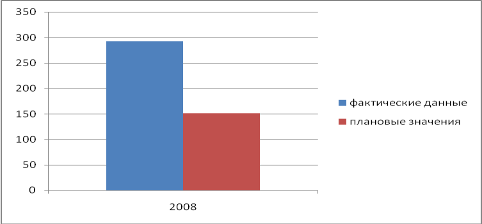

На рис. 1 и 2 представлен графически уровень обеспеченности населения жильем в 2007 и 2008 гг. исходя из фактического значения индикатора и значения целевого индикатора, установленного Программой.

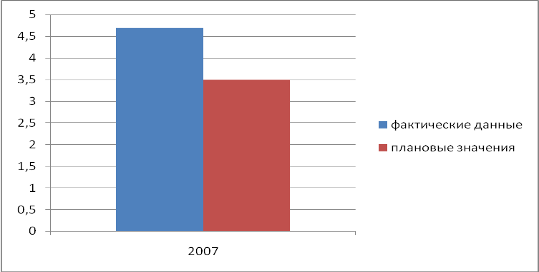

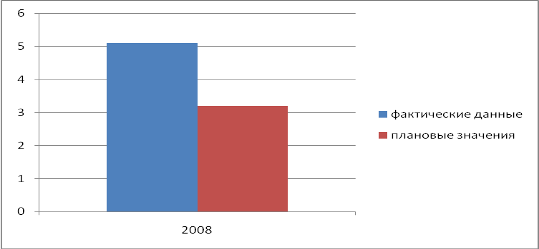

На рис. 3 и 4 представлен графически коэффициент доступности жилья в 2007 и 2008 гг. исходя из фактического значения индикатора и значения целевого индикатора, установленного Программой.

В 2007 году достигнут значительный прирост объемов жилищного строительства, которые составили более 116 % от уровня 2006 года. В 2007 году построено и введено в эксплуатацию 604,7 тыс. квартир общей площадью 50,55 млн. кв. м общей площади. Из этого объема населением за свой счет и с помощью кредитов построено 39,5% или 139,9 тысяч индивидуальных жилых домов общей площади 19,8 млн. кв. м.

Рис. 1 Уровень обеспеченности жильем в 2007 году

Рис. 2 Уровень обеспеченности жильем в 2008 году

В результате уровень обеспеченности населения жильем в среднем на одного россиянина в 2007 году составил 20,9 кв.метров (что на 2% превышает значение соответствующего установленного целевого индикатора), а ввод жилья на одного человека - 0,32 кв. м, что не может считаться удовлетворительным.

Рис. 3 Коэффициент доступности жилья в 2007 году

Рис. 4 Коэффициент доступности жилья в 2008 году