Курсовая работа: Статистические методы анализа результатов деятельности коммерческих банков

Курсовая работа: Статистические методы анализа результатов деятельности коммерческих банков

Федеральное агентство по образованию

Всероссийский заочный финансово-экономический институт

Кафедра статистики

Курсовая работа

по дисциплине "Статистика"

на тему

"Статистические методы анализа результатов деятельности коммерческих банков"

Исполнитель: Гарькаева О.Н.

Специальность: ФК

Руководитель:

к.э.н., доцент Малышева К.А.

Пенза

2008

Оглавление

Введение

1. Теоретическая часть

1.1 Коммерческие банки, их классификация и функции

1.2 Показатели, характеризующие деятельность коммерческих банков

1.3 Статистические методы и их применение в анализе деятельности коммерческих банков

2. Расчетная часть

2.1 Задание 1

2.2 Задание 2

2.3 Задание 3

2.4 Задание 4

3. Аналитическая часть

3.1 Постановка задачи

3.2 Методика решения задачи

3.3 Технология выполнения компьютерных расчетов

3.4 Анализ результатов статистических компьютерных расчетов

Заключение

Список использованной литературы

Приложения

Введение

Тема теоретической части курсовой работы "Статистические методы анализа результатов деятельности коммерческих банков". Актуальность темы заключается в том, что в настоящее время в России функционирует огромное число коммерческих банков. Роль их очень велика как для населения, так и для государства. Банки как субъекты финансового сектора экономики представляют традиционные и нетрадиционные финансовые услуги небанковским институциональным единицам, физическим лицам, государственным органам и прочим субъектам.

Цель курсовой работы – изучить статистические методы анализа результатов деятельности коммерческих банков (кредитных организаций).

В теоретической части необходимо изучить: коммерческие банки, их классификацию и функции; показатели, характеризующие деятельность коммерческих банков; статистические методы анализа деятельности кредитных организаций (коммерческих банков).

В расчетной части нужно решить четыре задания по методам, описанным в теоретической части и сделать выводы.

В аналитической части необходимо провести статистическое исследование с применением компьютерной техники и методов, освоенных при выполнении расчетной части курсовой работы. Аналитическую часть завершить аргументированными выводами, базирующимися на соответствующем цифровом и графическом материале.

Для автоматизированного статистического анализа данных в работе использованы пакеты прикладных программ: текстовый процессор MS Word, табличный процессор MS Excel в среде Windows.

1. Теоретическая часть

1.1 Коммерческие банки, их классификация, и функции

Банк – это:

а) предприятие, учреждение, являющееся самостоятельной хозяйственной единицей, обладающее правом юридического лица, производящее и реализующее специфический продукт (банковские услуги);

б) торговое предприятие, в задачи которого входит приобретение и перераспределение специфического товара – денег;

в) посредник между различными физическими и/или юридическими лицами с целью аккумуляции свободных денежных ресурсов за определенную плату и передачи их другому клиенту (посреднику) также за установленную плату и на определенных условиях;

г) агент биржи, чаще всего фондовой, с целью вложения свободных денежных ресурсов в ценные бумаги для получения прибыли как самим банком, так и клиентом;

д) рисковое предприятие, так как его деятельность связана с принятием ряда специфических банковских рисков.

Кредитная организация – юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции. В лицензии на их проведение указываются конкретные виды банковских операций, на предоставление которых, кредитная организация имеет право, а также валюта, в которой они могут осуществляться.

Кроме этого, некоторые финансовые учреждения получают так называемую генеральную лицензию. Генеральная лицензия может быть выдана банку, имеющему лицензии на осуществление банковских операций со средствами в рублях и в иностранной валюте.

Соответственно эти субъекты финансового сектора имею право в установленном порядке создавать филиалы за границей РФ и (или) приобретать доли в уставном капитале/акции кредитных организаций нерезидентов.

Коммерческий банк – это кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц; размещение средств от имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц за счет привлечения средств (депозитов) [5, с. 168].

Первый коммерческий банк был зарегистрирован в августе 1988 года. В 1991 г. их число достигло 1300, на 1 января 1997 г. – 2589. На 1 января 1998 г. в России было зарегистрировано 2552 действующие кредитные организации и 16 банков со 100%-ным иностранным участием в капитале, а на 1 января 1999 г. – 2481 кредитная организация и 20 банков со 100%-ным иностранным капиталом [3, с. 271].

По данным Госкомстата число кредитных организаций, зарегистрированных на территории РФ имеющих право на осуществление банковских операций в 2007 г. составило 1189 [11, с. 623] в сравнении с предыдущими годами см. (Приложение 1).

Некоторые из коммерческих банков являются "уполномоченными", т.е. имеют специальное разрешение правительства (и/или прочих правительственных органов) на проведение определенных (конкретных) видов банковских операций.

К банковским операциям относятся:

· привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

· открытие и ведение банковских счетов физических и юридических лиц;

· размещение привлеченных средств от имени и за счет банка;

· купля-продажа иностранной валюты в наличной и безналичной форме;

· выдача банковской гарантии;

· привлечение во вклады и размещение драгоценных металлов и др.

Помимо перечисленных банковских операций кредитная организация вправе осуществлять следующие сделки:

· выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

· приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

· предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

· доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

· лизинговые операции и др.

В зависимости от круга осуществляемых операций, рыночного сегмента их предоставления физическим и юридическим лицам коммерческие банки классифицируются следующим образом:

· универсальные коммерческие банки, к которым относятся кредитные учреждения, осуществляемые в основном все виды банковских услуг– депозитные, кредитные, фондовые, расчетные, доверительные (трастовые) и т.д.

· отраслевые; их характерной особенностью является структура уставного капитала (чаще всего она свойственна юридическими лицам – акционерам, относящимся к одной отрасли) и структура кредитного, депозитного, инвестиционного портфелей и портфеля ценных бумаг (до 50% относится к определенной отрасли). Таким образом, сезонные колебания, уровень рисков (коэффициент "бета") конкретной отрасли отражаются на деятельности самих банков;

· учетно-депозитные банки, которые осуществляют краткосрочные кредитные операции (сроком от 3 до 6 месяцев) по привлечению и (или) размещению временно свободных средств физических и юридических лиц. Кроме этого, они свободно осуществляют кредитные и учетные операции со всеми видами ценных бумаг;

· инвестиционные и инновационные банки аккумулируют свободные денежные средства, чаще всего в виде ценных бумаг на достаточно длительный срок. Часто эти операции осуществляются посредством выпуска облигационных займов и предоставления долгосрочных ссуд своим клиентам;

· сберегательные банки привлекают мелкие вклады частных (физических) лиц на определенный срок (срочные вклады) или до востребования;

· ипотечные (земельные) банки, которые производят кредитно-депозитные операции на долгосрочной основе под залог недвижимого имущества (реального основного вклада). В пассивной части балансов этих банков существует одна особенность – достаточно высокий удельный вес собственных и привлеченных средств (собственного и привлеченного капитала), который поддерживается путем эмиссии так называемых ипотечных облигаций.

· Депозит (вклад) – это денежные средства, переданные в банк их собственником для хранения на определенных условиях [9, с. 392].

В зависимости от обслуживаемого портфеля клиентов различаются банки:

· биржевые;

· потребительского кредита;

· коммунальные;

· страховые.

В зависимости от специфики рыночного сегмента, контролируемого банком, банки делятся на:

· международные (имеют филиалы или представительства в нескольких государствах);

· муниципальные – формируются за счет городской собственности или находятся в управлении города [1, с. 94];

· районные.

И, наконец, в зависимости от размера уставного капитала коммерческие банки бывают крупными, средними и мелкими.

Основные функции коммерческого банка:

1. Аккумуляция и мобилизация временно свободных денежных средств. Коммерческим банкам принадлежит ведущая роль в привлечении свободных денежных средств всех экономических агентов – населения, предприятий и государства и превращения их в капитал с целью получения прибыли. Первоначально для своей деятельности коммерческие банки использовали только собственные денежные средства, но впоследствии стало ясно, что этих средств недостаточно и необходимо использовать чужие, заемные средства, что и предопределило роль банка как посредника в перераспределении денежных средств.

В дальнейшей своей деятельности банки стали изыскивать возможности для расширения каналов привлечения денежных средств путем открытия массы разнообразных вкладов и счетов, заинтересовывая владельцев денежных средств выплатой процентов. В результате доля привлекаемых средств по отношению к собственным неизмеримо выросла и составила до 80% всего капитала банка. Выполняя функцию привлечения денежных средств, банки выступают в качестве заемщиков. Аккумулируя значительные денежные средства, банки, как отмечалось, не хранят их у себя, а превращают в капитал, вкладывая средства в экономику, предоставляя кредиты и приобретая ценные бумаги.

2. Функция предоставления кредита. Выполняя эту функцию, коммерческий банк выступает посредником между субъектами, имеющие свободные денежные средства, и субъектами, в них нуждающимися. Аккумулируя денежные средства, банк имеет возможность предоставлять их нуждающимся в нужном количестве и на необходимый срок. Таким образом, осуществляется кредитование предприятий, промышленности, государства и населения.

3.Проведение расчетов и платежей в хозяйстве. Коммерческие банки обеспечивают функционирование платежной системы, осуществляя перевод денежных средств. О высокой эффективности использования платежных средств свидетельствует постепенное сокращение наличного денежного оборота и возрастание доли безналичных расчетов. Для реализации этой функции коммерческие банки открывают счета для своих клиентов, осуществляют перевод денежных средств. Значительное место в переводных операциях занимают средства, которые находятся во вкладах до востребования, причем используются они все более эффективно, улучшается технология расчетов, активизируется стремление деловой клиентуры более эффективно использовать свои средства.

Помимо определяющих функций часто выделяют дополнительные функции коммерческого банка.

Функция создания платежных средств. Такие средства создаются в виде банковских депозитов, которые используются с помощью чеков, пластиковых карт, векселей, электронных переводов.

Функция организации выпуска и размещения ценных бумаг. При недоступности банковских кредитов расширение производства становится невозможным или откладывается до тех пор, пока нужные денежные средства накопятся. Более того, промышленные предприятия будут вынуждены держать крупные суммы денег, что было бы экономично. Поэтому коммерческие банки организуют реализацию ценных бумаг на рынке ценных бумаг, что дает возможность перераспределения денежных средств. Таким образом, коммерческие банки становятся прямыми конкурентами фондовых бирж, через которые реализуется основная часть розничных продаж ценных бумаг.

1.2 Показатели, характеризующие деятельность коммерческих банков

В соответствии с инструкцией ЦБ РФ от 1 октября 1997 г. №1 " О порядке регулирования деятельности кредитных организаций" и последующими изменениями и дополнениями установлены обязательные экономические нормативы деятельности банков. Рассмотрим некоторые из них:

1. Норматив достаточности собственных средств (капитала) банка, который определяется как отношение собственных средств банка к суммарному объему активов, взвешенных с учетом риска, за вычетом величины созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам. Гарантии и поручительства, выданные в пользу дочерней компании, не включается.

2. Минимальный размер собственных средств (капитала) банка; с 1 января 2001 г. эта величина равна 5 млн. евро.

3. Нормативы ликвидности банка, т.е. способность банка обеспечивать своевременное выполнение своих обязательств. В эту группу нормативов включают [8, с. 281]:

·

норматив

мгновенной ликвидности (Н![]() ),

который определяется как отношение суммы высоколиквидных средств банка (

),

который определяется как отношение суммы высоколиквидных средств банка (![]() ) к величине обязательств

банка по счетам до востребования (

) к величине обязательств

банка по счетам до востребования (![]() ).

Минимально допустимое значение этого норматива устанавливается в размере 15%

).

Минимально допустимое значение этого норматива устанавливается в размере 15%

Н![]() =

= ![]() (1.1)

(1.1)

- норматив текущей

ликвидности (Н![]() ), который определяется как

отношение суммы ликвидных активов банка (

), который определяется как

отношение суммы ликвидных активов банка (![]() )

к величине обязательств банка по счетам до востребования и на срок до 30 дней (

)

к величине обязательств банка по счетам до востребования и на срок до 30 дней (![]() .

.

Минимально допустимое значение норматива в размере 50%;

Н![]() =

= ![]() (1.2)

(1.2)

·

норматив долгосрочной

ликвидности (Н![]() ), который

определяется как отношение всей долгосрочной задолженности, включая выданные

гарантии и поручительства (

), который

определяется как отношение всей долгосрочной задолженности, включая выданные

гарантии и поручительства (![]() ),

сроком погашения свыше года к собственным средствам банка (К), а также

обязательствам банка по депозитным счетам и другим долговым обязательствам (ОД)

сроком погашения свыше года.

),

сроком погашения свыше года к собственным средствам банка (К), а также

обязательствам банка по депозитным счетам и другим долговым обязательствам (ОД)

сроком погашения свыше года.

Н![]() =

=![]() (1.3)

(1.3)

Максимально допустимое значение норматива - 120%.

·

норма общей

ликвидности (Н![]() ) – процентное соотношение

ликвидных (

) – процентное соотношение

ликвидных (![]() и суммарных активов банка

(А - ОР)

и суммарных активов банка

(А - ОР)

Н![]() =

= ![]() где А – общая сумма

активов; (1.4)

где А – общая сумма

активов; (1.4)

ОР – обязательные резервы банка.

Минимально допустимое значение норматива - 20%;

Существует еще коэффициент ликвидности по операциям с драгоценными металлами – показывает отношение драгоценных металлов и высоколиквидных активов в физической форме к обязательствам банка со сроком исполнения в ближайшие 30 дней.

Максимально допустимое значение данного коэффициента – 10%.

4. Совокупная величина кредитов и займов, выданных инсайдерам банка, а также гарантий и поручительств, выданных в их пользу, не может превышать 3% собственных средств (капитала) банка.

5. Максимальный размер привлеченных денежных вкладов (депозитов) населения устанавливается как процентное соотношение общей суммы денежных вкладов (депозитов) населения и величины собственных средств (капитала) банка. Максимально допустимое значение – 100%.

5.1 Максимальный размер обязательств банка перед банками и финансовыми организациями – нерезидентами устанавливается как процентное соотношение величины обязательств банка перед вышеупомянутыми субъектами и собственных средств банка. Максимально допустимое значение – 400%.

6. Норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц. Максимально допустимое значение – 25%.

Динамика этих показателей контролируется Банком России, и на их базе формируется информационный блок для анализа состояния банковской системы страны. Успешная диагностика банковской системы предполагает диагностику отдельных кредитных организаций.

Коммерческий банк, как любой другой субъект хозяйственных отношений, должен иметь финансовые ресурсы в виде собственных и привлеченных средств. Эти средства банк размещает в различные финансовые инструменты для получения прибыли. Для этого проводят различные операции, которые изучаются с помощью группировок.

Прибыль – финансовый показатель результативности деятельности банка [2, с. 309].

По характеру проводимых операций выделяют:

- пассивные;

- активные;

- комиссионные.

Пассивные операции – это операции, посредством которых банки формируют свои ресурсы для проведения активных операций (операции по созданию собственных ресурсов и привлечению ресурсов).

Активные операции – это такие операции, посредством которых банки размещают свои собственные и привлеченные средства (предоставление кредита юридическим и физическим лицам; вложения средств в приобретение реальных активов и ценных бумаг).

Комиссионные операции – это оказание посреднических услуг банками-клиентами по их поручению за определенную плату (операции по покупке, продаже и размещению ценных бумаг по поручению клиента; расчетно-кассовые операции и т.д.).

Объем прибыли зависит от суммы полученных доходов и суммы производственных расходов.

Доходы коммерческого банка: процентные доходы; комиссионные вознаграждения; а также штрафы, пени, неустойки, доходы от операций банков по реализации ценных бумаг и т.д.

Расходы коммерческого банка: операционные расходы, в том числе процентные, комиссионные, по операциям на финансовом рынке; расходы на приобретение акций, оплату по векселям, почтовые и т.д.

Показатели прибыли банка: балансовая прибыль; чистая прибыль; процентная маржа.

Балансовая прибыль – разница между доходами (без НДС) и расходами банка. Определяется по формуле:

БД = Д – Р, (1.5)

где Д – доходы банка; Р – расходы банка [6, с. 308].

Чистая прибыль – балансовая прибыль за вычетом платежей в бюджет. Определяется по формуле:

ЧП = БП – ОП, (1.6)

где ОП – обязательные платежи в бюджет [6, с. 309].

Соотношение доходов и расходов банка характеризует процентная маржа. Она определяется как разница между процентными доходами (Дп) и расходами (Рп) коммерческого банка, т.е. между процентами полученными и уплаченными [6, с. 309]:

Мп = Дп – Рп. (1.7)

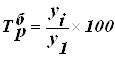

Объем прибыли и ее структура, при всей важности этого обобщающего показателя, не всегда дают полную информацию об уровне эффективности работы банка. Завершающей характеристикой прибыльности банка можно считать его рентабельность или норму прибыли. Рентабельность – это относительный показатель эффективности производства, означающий прибыльность, доходность банка [1, с. 403].

Схема 1. Виды рентабельности [5, с. 309].

![]() Прибыль за единицу активов –

характеризует прибыльность банка от кредитной деятельности с точки зрения

использования активов. Определяется по формуле:

Прибыль за единицу активов –

характеризует прибыльность банка от кредитной деятельности с точки зрения

использования активов. Определяется по формуле:

![]() (1.8)

(1.8)

Прибыль за единицу акционерного капитала (рентабельность собственного капитала). Показывает, на сколько эффективно и прибыльно использовались средства акционеров. Определяется по формуле:

![]() (1.9)

(1.9)

Процентная маржа на единицу работающих активов – характеризует реальный уровень прибыльности работающих активов.

где А – работающие активы (1.10)

где А – работающие активы (1.10)

Показатели задолженности банка – распределение риска между владельцами и кредиторами.

Коэффициенты, характеризующие задолженность банка:

1. Коэффициент покрытия основных средств – показывает, какая часть основных средств профинансирована за счет собственного капитала. Определяется по формуле:

Кп = ![]() ,

,

где К – собственный капитал; ОС – основные средства.

Рекомендуемое значение коэффициента 0,75-1,0.

1. Коэффициент краткосрочной задолженности – позволяет сравнивать предстоящие платежи компании по долгам в пределах года с суммой средств, вложенных акционерами.

Ккз = ![]() , где КО – краткосрочные

обязательства (1.12)

, где КО – краткосрочные

обязательства (1.12)

2. Коэффициент покрытия общей задолженности – показывает, какая часть активов компании покрыта за счет средств кредитов, а какая – за счет акционеров.

Кпок = ![]() , где О – общая сумма

обязательств. (1.13)

, где О – общая сумма

обязательств. (1.13)

Оптимальная величина коэффициента не должна превышать 2.

Показатели деловой активности банка – эффективность использования руководством банка его активов.

Коэффициенты, характеризующие деловую активность банка:

1. Коэффициент оборачиваемости дебиторской задолженности – позволяет определить средний срок одностороннего выполнения банком своих обязательств с предоставлением отсрочки встречного платежа.

2. Коэффициент оборачиваемости кредиторской задолженности – показывает, на сколько быстро оплачиваются счета кредиторов.

Ков = Счета к оплате*365 / Затраты на осуществление основной деятельности. (1.15)

1.3. Статистические методы и их применение в анализе деятельности коммерческих банков.

Для изучения предмета статистики разработаны и применяются специфические приемы, совокупность которых образует методологию статистики. Применение в статистике конкретных методов предопределяется поставленными задачами и зависит от характера исходной информации.

Для анализа деятельности коммерческих банков применяются следующие методы:

1. Методы группировки.

Группировка – это расчленение, изучаемого явления на группы по существенным признакам, причем каждая группа характеризуется системой статистических показателей.

Метод группировки применяется для решения задач, возникающих в ходе статистического исследования: выделение социально-экономических типов явлений; изучение структуры явления и структурных сдвигов, происходящих в нем; изучение связей и зависимостей между отдельными признаками явления.

Для решения этих задач применяют (соответственно) три вида группировок: типологические, структурные, аналитические [7, с. 36].

По средствам группировки статистика имеет возможность выявить закономерности и взаимосвязи между явлениями.

Для данного анализа используется аналитическая группировка. Основные этапы проведения аналитической группировки - обоснование факторного и результативного признаков, подсчет числа единиц в каждой из образованных групп, определение объема варьирующих признаков в пределах созданных групп, а также исчисление средних размеров результативного показателя. Результаты оформляются в таблице.

Определение числа групп возможно по формуле Стерджесса:

n = 1+3,322 lg N, (1.16)

где N – численность единиц совокупности.

Определение величины интервалов:

h = ![]() , (1.17)

, (1.17)

где h – величина интервала в равной интервальной группировке;

Xmax и Xmin – максимальное и минимальное значение варьирующего признака.

Этот метод можно рассмотреть на примере задачи 1 и 2 расчетной части курсовой работы.

2. Выборочный метод.

Выборочным называется такое наблюдение, при котором характеристика всей совокупности единиц делается по некоторой ее части, отобранной в определенном порядке.

Целью выборочного

наблюдения является определение характеристик генеральной совокупности –

генеральной средней (![]() ) и генеральной

доли (p). Характеристики выборочной

совокупности – выборочная средняя (

) и генеральной

доли (p). Характеристики выборочной

совокупности – выборочная средняя (![]() ) и

выборочная доля (

) и

выборочная доля (![]() ) отличаются от генеральных

характеристик на величину ошибки выборки (

) отличаются от генеральных

характеристик на величину ошибки выборки (![]() ).

Для определения характеристик генеральной совокупности необходимо вычислить

ошибку выборки, которая разработана в теории вероятностей для каждого вида

выборки и способа отбора.

).

Для определения характеристик генеральной совокупности необходимо вычислить

ошибку выборки, которая разработана в теории вероятностей для каждого вида

выборки и способа отбора.

Виды выборки: собственно-случайная; механическая; серийная; типическая; комбинированная.

Для анализа результатов деятельности коммерческого банка применяют механическую выборку.

При повторном отборе предельная ошибка выборки и для доли определяется по формулам:

∆![]() (1.18)

(1.18)

∆![]() , (1.19)

, (1.19)

где ![]()

![]() -

дисперсия выборочной совокупности;

-

дисперсия выборочной совокупности;

n – численность выборки;

t – коэффициент доверия, который зависит от вероятности по функции Лапласа.

При бесповторном отборе предельная ошибка выборки определяется по формулам:

∆![]()

![]() ,(1.20)

,(1.20)

∆![]()

![]() ,(1.21)

,(1.21)

где N – численность генеральной совокупности.

Рассчитав, ошибки мы можем определить пределы, в которых будут находиться характеристики генеральной совокупности и их доверительные интервалы:

![]() ,(1.22)

,(1.22)

![]() .(1.23)

.(1.23)

Пример этого метода (см. задание 3) расчетной части курсовой.

3. Метод изучения динамики.

Ряд динамики – это ряд значений признаков, расположенных в хронологической последовательности, характеризующих развитие изучаемого явления во времени.

Любой ряд динамики содержит два элемента: уровень ряда (y) и показатель времени (t) [7, с. 106].

Уровень ряда – это значение признака, выраженный в абсолютных, относительных и средних величинах. В зависимости от показателя времени ряды динамики подразделяют на моментные и интервальные. Изменение уровней динамического ряда во времени, возможно с помощью метода аналитического выравнивания. Этот метод можно рассмотреть на примере задания 4 курсовой работы.

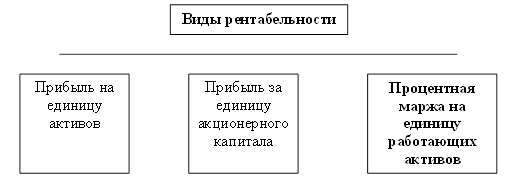

Важным направлением анализа рядов динамики является изучение особенностей развития явления за отдельны периоды времени. Для выявления специфики развития изучаемых явлений за отдельные периоды времени определяют абсолютные и относительные показатели:

1. Абсолютный прирост (∆y)- это разность между последующим уровнем ряда и предыдущим (или базисным) [10, с. 53]. Таким образом, абсолютный прирост характеризует увеличение или уменьшение уровня ряда за определенный промежуток времени.

Абсолютный прирост:

а) цепной ∆y![]() =

= ![]()

![]() ;(1.24)

;(1.24)

б) базисный ∆y![]() =

=![]() (1.25)

(1.25)

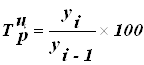

2. Темп роста (Тр) – показывает во сколько раз изучаемый уровень больше или меньше сравниваемого.

Темп роста:

а) цепной Тр![]() =

=![]() ;(1.26)

;(1.26)

б) базисный Тр![]() =

=![]() .(1.27)

.(1.27)

3. Темп прироста (Тп) – показывает на сколько процентов изучаемый уровень ряда больше или меньше предыдущего, либо базисного.

Темп прироста:

а) цепной Тп![]() =

=![]() (1.28)

(1.28)

б) базисный Тп![]() =

=![]() (1.29)

(1.29)

4. Абсолютное содержание

1% прироста (А![]() ) – показывает на

сколько вырастит явление, если оно увеличится на 1%.

) – показывает на

сколько вырастит явление, если оно увеличится на 1%.

А![]() =

= ![]() /Тп

/Тп![]() . Этот метод (см. задание

4) курсовой работы. (1.30)

. Этот метод (см. задание

4) курсовой работы. (1.30)

2. Расчетная часть

Имеются следующие выборочные данные о деятельности российских коммерческих банков с ценными бумагами (выборка 3%-ная механическая), млн. руб.:

Исходные данные

| № банка п /п. | Вложения в ценные бумаги, х, млн. руб. | Прибыль, у, млн. руб. | № банка п/п. | Вложения в ценные бумаги, х, млн. руб. | Прибыль, у, млн. руб. |

| 1 | 4069 | 110 | 19 | 9087 | 439 |

| 2 | 4279 | 538 | 20 | 8016 | 441 |

| 3 | 3959 | 85 | 21 | 7324 | 237 |

| 4 | 1032 | 60 | 22 | 3445 | 282 |

| 5 | 4152 | 39 | 23 | 2079 | 191 |

| 6 | 5347 | 153 | 24 | 2058 | 201 |

| 7 | 2286 | 215 | 25 | 648 | 12 |

| 8 | 2948 | 224 | 26 | 2673 | 77 |

| 9 | 2914 | 203 | 27 | 3145 | 282 |

| 10 | 1600 | 64 | 28 | 2048 | 451 |

| 11 | 2145 | 11 | 29 | 287 | 50 |

| 12 | 3811 | 153 | 30 | 2571 | 306 |

| 13 | 889 | 121 | 31 | 2081 | 440 |

| 14 | 584 | 94 | 32 | 3787 | 204 |

| 15 | 990 | 105 | 33 | 2131 | 63 |

| 16 | 1618 | 93 | 34 | 7298 | 650 |

| 17 | 1306 | 329 | 35 | 4729 | 538 |

| 18 | 1981 | 451 | 36 | 7096 | 175 |

Цель статистического исследования – анализ деятельности коммерческих банков по признакам: вложения в ценные бумаги и прибыль, включая:

· изучение структуры деятельности по признаку вложения в ценные бумаги;

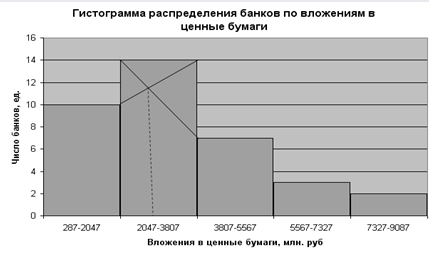

· выявление наличия корреляционной связи между признаками вложения в ценные бумаги и прибыль банков, установление направления связи и оценка её тесноты;

· применение выборочного метода для определения статистических характеристик генеральной совокупности банков.

Задание 1

По исходным данным (табл. 1) необходимо выполнить следующее:

1. Построить статистический ряд распределения банков по вложениям в ценные бумаги, образовав, пять групп с равными интервалами.

2. Графическим методом и путем расчетов определить значения моды и медианы полученного ряда распределения.

3. Рассчитать характеристики ряда распределения: среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации.

4. Вычислить среднюю арифметическую по исходным данным (табл. 1), сравнить её с аналогичным показателем, рассчитанным в п. 3 для интервального ряда распределения. Объяснить причину их расхождения.

Сделать выводы по результатам выполнения Задания 1.

Решение

1. Построение интервального ряда распределения банков по вложениям в ценные бумаги.

Для построения интервального ряда распределения определяем величину интервала i по формуле:

,

,

где ![]() – наибольшее и наименьшее значения

признака в исследуемой совокупности, n - число групп интервального ряда.

– наибольшее и наименьшее значения

признака в исследуемой совокупности, n - число групп интервального ряда.

При заданных n = 5, xmax =9087 млн. руб. и xmin = 287 млн. руб.

i = ![]() 1760

млн. руб.

1760

млн. руб.

При i = 1760 млн. руб. границы интервалов ряда распределения имеют следующий вид (табл. 2):

Таблица 2 Границы интервалов

| Номер группы | Нижняя граница, млн. руб. | Верхняя граница, млн. руб. |

| 1 | 287 | 2047 |

| 2 | 2047 | 3807 |

| 3 | 3807 | 5567 |

| 4 | 5567 | 7327 |

| 5 | 7327 | 45 |

Определяем число банков, входящих в каждую группу, используя принцип полуоткрытого интервала [ ), согласно которому банки со значениями признаков, которые служат одновременно верхними и нижними границами смежных интервалов (2047, 3807, 5567, 7327 млн. руб.), будем относить ко второму из смежных интервалов.

Для определения числа банков в каждой группе строим разработочную таблицу 3 (данные графы 4 потребуются при выполнении Задания 2).

Таблица 3 Ранжированный ряд распределения

| Группа банков | № банка п/п | Вложения в ценные бумаги (х) | Прибыль (у) |

| 1 | 2 | 3 | 4 |

| 287 - 2047 | 29 | 287 | 50 |

| 14 | 584 | 94 | |

| 25 | 648 | 12 | |

| 13 | 889 | 121 | |

| 15 | 990 | 105 | |

| 4 | 1032 | 60 | |

| 17 | 1306 | 329 | |

| 10 | 1600 | 64 | |

| 16 | 1618 | 93 | |

| 18 | 1981 | 451 | |

| Всего | 10 | 10935 | 1379 |

| 2047 - 3807 | 28 | 2048 | 451 |

| 24 | 2058 | 201 | |

| 23 | 2079 | 191 | |

| 31 | 2081 | 440 | |

| 33 | 2131 | 63 | |

| 11 | 2145 | 11 | |

| 7 | 2286 | 215 | |

| 30 | 2571 | 306 | |

| 26 | 2673 | 77 | |

| 9 | 2914 | 203 | |

| 8 | 2948 | 224 | |

| 27 | 3145 | 282 | |

| 22 | 3445 | 282 | |

| 32 | 3787 | 204 | |

| Всего | 14 | 36311 | 3150 |

| 3807 - 5567 | 12 | 3811 | 153 |

| 3 | 3959 | 85 | |

| 1 | 4069 | 110 | |

| 5 | 4152 | 39 | |

| 2 | 4279 | 538 | |

| 35 | 4729 | 538 | |

| 6 | 5347 | 153 | |

| Всего | 7 | 30346 | 1616 |

| 5567 - 7327 | 36 | 7096 | 175 |

| 34 | 7298 | 650 | |

| 21 | 7324 | 237 | |

| Всего | 3 | 21718 | 1062 |

| 36 | 8016 | 441 | |

| 34 | 9087 | 439 | |

| Всего | 2 | 17103 | 880 |

На основе групповых итоговых строк "Всего" табл. 3 формируем итоговую таблицу 4, представляющую интервальный ряд распределения банков по вложениям в ценные бумаги.

Таблица 4 Распределение банков по вложениям в ценные бумаги

| Номер группы | Группы банков по вложениям в ценные бумаги млн. руб. (x) |

Число банков, fi |

| 1 | 287 – 2047 | 10 |

| 2 | 2047 – 3807 | 14 |

| 3 | 3807 – 5567 | 7 |

| 4 | 5567 – 7327 | 3 |

| 5 | 7327 - 9087 | 2 |

| ИТОГО | 36 |

Приведем еще три характеристики полученного ряда распределения - частоты групп в относительном выражении, накопленные (кумулятивные) частоты (fк), получаемые путем последовательного суммирования частот всех предшествующих (j-1) интервалов.

Таблица 5 Структура фирм по среднесписочной численности менеджеров

| Номер группы | Группы банков по вложениям в ценные бумаги, млн. руб. x | Число банков, f |

Накопленная частота fк |

|

| в абсолютном выражении | в % к итогу | |||

| 1 | 287 – 2047 | 10 | 27,8 | 10 |

| 2 | 2047 – 3807 | 14 | 38,9 | 24 |

| 3 | 3807 – 5567 | 7 | 19,4 | 31 |

| 4 | 5567 – 7327 | 3 | 8,3 | 34 |

| 5 | 7327 - 9087 | 2 | 5,6 | 36 |

| ИТОГО | 36 | 100 | ||

Вывод. 38,9% банков из совокупности имеют величину вложений в ценные бумаги от 2047 до 3807 млн. руб. Меньшее количество банков – 5,6% из совокупности имеют величину вложений в ценные бумаги от 7327 до 9087 млн. руб. Средние банки в совокупности со своими вложениями преобладают.

2. Нахождение моды и медианы полученного интервального ряда распределения графическим методом и путем расчетов

Для определения моды графическим методом строим по данным табл. 4 (графы 2 и 3) гистограмму распределения банков по изучаемому признаку.

Мода Мо – это значение признака, наиболее часто встречающееся у единиц исследуемой совокупности.

![]()

![]()

![]()

![]()

![]()

![]()

![]() Рис. 1. Определение моды графическим

методом

Рис. 1. Определение моды графическим

методом

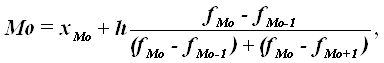

Расчет конкретного значения моды для интервального ряда распределения производится по формуле:

где хМo – нижняя граница модального интервала,

h – величина модального интервала,

fMo – частота модального интервала,

fMo-1 – частота интервала, предшествующего модальному,

fMo+1 – частота интервала, следующего за модальным.

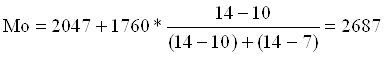

Согласно табл. 4 модальным интервалом построенного ряда является интервал 2047-3807 млн. руб., т.к. он имеет наибольшую частоту (f4=14). Расчет моды:

млн. руб.

млн. руб.

Вывод. Максимальное количество банков имеют вложения в ценные бумаги на 2687 млн. руб.

Медиана Ме – это значение признака, приходящееся на середину ранжированного ряда. По обе стороны от медианы находится одинаковое количество единиц совокупности.

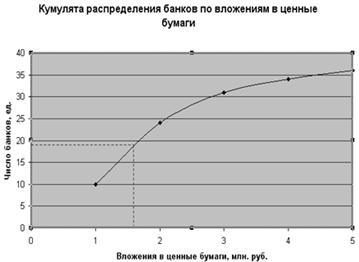

Медиану можно определить графическим методом по кумулятивной кривой (рис. 2). Кумулята строится по накопленным частотам (табл. 5, графа 5).

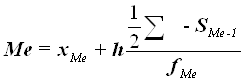

Конкретное значение медианы для интервального ряда рассчитывается по формуле:

,

,

где хМе– нижняя граница медианного интервала,

h – величина медианного интервала,

∑f – сумма всех частот,

fМе – частота медианного интервала,

SMе-1 – кумулятивная (накопленная) частота интервала, предшествующего медианному.

Для расчета медианы необходимо, прежде всего, определить медианный интервал, для чего используются накопленные частоты из табл. 5 (графа 5).

В демонстрационном

примере медианным интервалом является интервал 2047-3807 млн. руб., так как

именно в этом интервале накопленная частота Sj =24 впервые превышает величину,

равную половине численности единиц совокупности (![]() ).

).

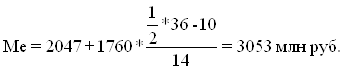

Расчет значения медианы по формуле:

Вывод. Половина из исследуемых банков имеют величину вложений в ценные бумаги до 3053 млн. руб., другая половина имеет вложения в ценные бумаги больше чем 3053 млн. руб.

3. Расчет характеристик ряда распределения

Для расчета характеристик

ряда распределения ![]() , σ, σ2, Vσ на основе табл. 5 строится

вспомогательная таблица 6 (х – середина интервала).

, σ, σ2, Vσ на основе табл. 5 строится

вспомогательная таблица 6 (х – середина интервала).

Таблица 6 Расчетная таблица для нахождения характеристик ряда распределения

| Группы банков по объему вложений в ценные бумаги, млн. руб. | Середина интервала, х | Число банков, f | xf |

|

( |

( |

| 287-2047 | 1167 | 10 | 11670 | -2200 | 4840000 | 48400000 |

| 2047-3807 | 2927 | 14 | 40978 | -440 | 193600 | 2710400 |

| 3807-5567 | 4687 | 7 | 32809 | 1320 | 1742400 | 12196800 |

| 5567-7327 | 6447 | 3 | 19341 | 3080 | 9486400 | 28459200 |

| 7327-9087 | 8207 | 2 | 16414 | 4840 | 23425600 | 46851200 |

| ∑ | 36 | 121212 | 138617600 |

Расчет средней арифметической в интервальном ряду:

млн. руб.

млн. руб.

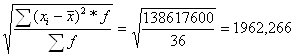

Расчет среднего квадратического отклонения:

![]()

млн. руб.

млн. руб.

Расчет дисперсии:

σ2 = 1962,266![]() =3850487,855

=3850487,855

Расчет коэффициента вариации:

Выводы: 1) в среднем величина вложений каждого исследуемого банка составляет 3367 млн. руб.;

2) квадрат отклонения величины вложений в ценные бумаги каждого банка от средней величины составляет 3850487,855;

3) величина вложений каждого

банка отклоняется от средней величины 3367 млн. руб. на 1962,266 млн. руб., что

составляет 58,3%. Следовательно, совокупность банков не однородна, т.к.

58,3%>35% и колеблемость признака средняя (умеренная), т.к. V![]() >40%, но меньше 60%

>40%, но меньше 60%

4.Вычисление средней арифметической по исходным данным

Для расчета применяется формула средней арифметической простой:

![]()

![]() млн. руб.

млн. руб.

Вывод. Средняя арифметическая по исходным данным является более точным значением, чем средняя арифметическая, вычисленная по интервальному ряду, т.к. в интервальном ряду мы находим середины интервалов.

Задание 2

По исходным данным табл. 1 с использованием результатов выполнения Задания 1 необходимо выполнить следующее:

1. Установить наличие и характер корреляционной связи между признаками вложения в ценные бумаги и прибыль, образовав по каждому признаку, пять группы с равными интервалами, используя методы:

а) аналитической группировки;

б) корреляционной таблицы.

2. Оценить тесноту корреляционной связи, используя коэффициент детерминации и эмпирическое корреляционное отношение.

Сделать выводы по результатам выполнения Задания 2.

Решение

1а. Применение метода аналитической группировки

При использовании метода аналитической

группировки строится интервальный ряд распределения единиц совокупности по

факторному признаку Х и для каждой j-ой группы ряда

определяется среднегрупповое значение ![]() результативного

признака Y.

результативного

признака Y.

Если с ростом значений фактора Х

от группы к группе средние значения ![]() систематически

возрастают (или убывают), между признаками X и Y имеет место корреляционная связь. Строим аналитическую

таблицу:

систематически

возрастают (или убывают), между признаками X и Y имеет место корреляционная связь. Строим аналитическую

таблицу:

Групповые средние значения ![]() получаем из таблицы 3

(графа 4), основываясь на итоговых строках "Всего". Построенную

аналитическую группировку представляет табл. 8.

получаем из таблицы 3

(графа 4), основываясь на итоговых строках "Всего". Построенную

аналитическую группировку представляет табл. 8.

Таблица 7 Аналитическая таблица

| Номер группы | Число банков, f |

Вложения в ценные бумаги |

Прибыль, |

||||

| всего |

в среднем на один банк, |

всего |

в среднем на один банк, |

||||

| 287-2047 | 10 | 10935 | 1093,5 | 1379 | 137,9 | ||

| 2047-3807 | 14 | 36311 | 2593,643 | 3150 | 225 | ||

| 3807-5567 | 7 | 30346 | 4335,143 | 1616 | 230,857 | ||

| 5567-7327 | 3 | 21718 | 7239,333 | 1062 | 354 | ||

| 7327-9087 | 2 | 17103 | 8551,5 | 880 | 440 | ||

| ∑ | 36 | 116413 | 8087 | ||||

Вывод. Анализ данных табл. 7 показывает, что с увеличением объема вложений от группы к группе систематически возрастает и прибыль по каждой группе банков, что свидетельствует о наличии прямой корреляционной связи между исследуемыми признаками.

1б. Применение метода корреляционной таблицы.

Этот метод охватывает два ряда распределения: первый ряд представляет факторный признак (х), а второй результативный (у).

Для построения корреляционной таблицы необходимо знать величины и границы интервалов по двум признакам х и у. Величина интервала и границы интервалов для факторного признака х – вложения в ценные бумаги известны из табл. 7.

Для результативного признака у – прибыль величина интервала определяется по формуле:

,

,

при n = 5, уmax =650 млн. руб., уmin =11 млн. руб.:

![]()

![]() млн. руб.

млн. руб.

По этим данным строим корреляционную таблицу.

Таблица 8 Корреляционная таблица

| [11;138,8) | [138,8;266,6) | [266,6;394,4) | [394,4;522,2) | [522,2;650] | ∑ | |

| 287-2047 | 8 | 0 | 1 | 1 | 0 | 10 |

| 2047-3807 | 3 | 6 | 3 | 2 | 0 | 14 |

| 3807-5567 | 3 | 2 | 0 | 0 | 2 | 7 |

| 5567-7327 | 0 | 2 | 0 | 0 | 1 | 3 |

| 7327-9087 | 0 | 0 | 0 | 2 | 0 | 2 |

| ∑ | 14 | 10 | 4 | 5 | 3 | 36 |

Вывод. Не нулевые значения в корреляционной таблице расположены в начале главной диагонали, что свидетельствует о наличии прямой корреляционной связи между признаками вложения в ценные бумаги (х) и прибыль (у). По тесноте связи судить достаточно сложно, следовательно, нам необходимо рассчитать коэффициент детерминации и эмпирическое корреляционное отношение.

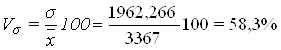

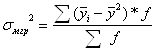

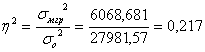

2. Измерение тесноты корреляционной связи.

Для измерения тесноты

связи между факторным и результативным признаками рассчитывают специальные

показатели – эмпирический коэффициент детерминации ![]() и

эмпирическое корреляционное отношение

и

эмпирическое корреляционное отношение ![]() . Составим вспомогательную таблицу:

. Составим вспомогательную таблицу: ![]() -

берем из (табл.7) , а

-

берем из (табл.7) , а ![]() млн.

руб.

млн.

руб.

Таблица 9

| Номер группы |

|

|

| 1 | 7523,654 | 75236,54 |

| 2 | 0,130 | 1,82 |

| 3 | 38,664 | 270,648 |

| 4 | 16734,268 | 50202,804 |

| 5 | 46380,360 | 92760,72 |

| ∑ | 70677,076 | 218472,532 |

![]()

![]()

=

=![]()

Теперь можем найти ![]() и

и ![]() :

:

и

и ![]()

![]() =0,217 это говорит о том, что прибыль

банков на 21,7% зависит от вложений в ценные бумаги и 78,3% от других факторов.

=0,217 это говорит о том, что прибыль

банков на 21,7% зависит от вложений в ценные бумаги и 78,3% от других факторов.

![]() =0,466 по шкале Чеддока,

говорит о том, что связь между признаками умеренная.

=0,466 по шкале Чеддока,

говорит о том, что связь между признаками умеренная.

Задание 3.

По результатам выполнения задания 1 с вероятностью 0, 954 определите:

1) ошибку выборки средней величины вложения средств банками в ценные бумаги и границы, в которых будет находиться средняя величина вложений в генеральной совокупности;

2) ошибку выборки доли банков с вложениями средств в ценные бумаги 3811 млн. руб. и более и границы, в которых будет находиться генеральная доля.

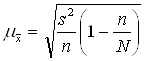

1. Средняя ошибка выборки в случае бесповторного отбора для средней вычисляется по формуле:

=

= ![]() млн.

руб., где

млн.

руб., где

![]() – средняя ошибка выборочной средней;

– средняя ошибка выборочной средней;

![]() – дисперсия выборочной совокупности;

– дисперсия выборочной совокупности;

![]() − доля выборки. Так как по

условию выборка 3%-ная, то

− доля выборки. Так как по

условию выборка 3%-ная, то ![]() =0,03

=0,03

Тогда предельная ошибка для средней будет равна:

![]() =2*322,101=644,202 млн. руб.

=2*322,101=644,202 млн. руб.

Так как по условию ошибку надо гарантировать с вероятностью 0,954, то коэффициент доверия t=2. Из расчетов задачи 1 дисперсия равна

Тогда границы, в которых будет находиться генеральная средняя:

![]() ;

;

![]() ;

;

![]()

Вывод. Вложения ценных бумаг в генеральной совокупности в 954 случаях из 1000 будет лежать в пределах от 2722,798 млн.руб. до 4011,202 млн. руб., а в 46 случаях из 1000, она будет выходить за эти пределы.

2. Выборочная доля банков с вложениями в ценные бумаги 3811 млн. руб. и более равна:

![]()

Средняя ошибка выборочной доли вычисляется по формуле:

![]()

Найдем предельную ошибку для доли в случае бесповторного отбора:

![]()

Тогда границы, в которых будет находиться генеральная доля банков с вложениями в ценные бумаги 3811 млн. руб. и более равна:

![]() ;

;

![]() ;

;

![]()

18,1![]() p

p![]() 48,5

48,5

Вывод. Доля банков с вложениями средств в ценные бумаги 3811 млн. руб. и более в генеральной совокупности в 954 случаях из 1000 будет лежать в пределах от 18,1% до 48,5%, а в 46 случаях из 1000 будет выходить за эти пределы.

Задание 4

Имеются следующие данные по коммерческому банку о просроченной задолженности по кредитным ссудам:

Таблица 10

| Год | Задолженность, по кредиту, млн. руб. | По сравнению с предыдущем годом | Абсолютное значение 1% прироста, млн. руб. | ||

| Абсолютный прирост, млн. руб. | Темп роста, % | Тем прироста, % | |||

| 2000 | _ | _ | _ | _ | |

| 2001 | 106,25 | 16 | |||

| 2002 | +100 | ||||

| 2003 | 30,0 | ||||

| 2004 | 108,5 | ||||

Определите:

1.Задолженность по кредиту за каждый год.

2.Недостающие показатели анализа ряда динамики и внести их в таблицу.

3.Основную тенденцию развития методом аналитического выравнивания.

Осуществите прогноз задолженности на следующие два года на основе найденного тренда.

Постройте графики.

Сделайте выводы.

Решение

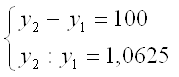

1. Так как мы не знаем задолженность по кредиту вообще, следовательно, из имеющихся данных строим систему уравнений:

Обозначим задолженность

по кредиту за 2000 и 2001 года через ![]() и (

и (![]() ).

).

106,25/100=1,0625

Решив, эту систему получаем,

что ![]() млн. руб. и

млн. руб. и ![]() млн. руб.

млн. руб.

Теперь мы можем рассчитывать и абсолютный прирост, и темп прироста, и темп роста, и абсолютное значение 1% прироста по формулам: (1.24); (1.26); (1.28); (1.30).

Темп прироста за 2001 год = Тр-100=106,25-100=6,25%

Абсолютный прирост за 2001 год выводим из формулы абсолютного значения 1%:

А![]() =

=![]() =16*6,25=100

=16*6,25=100

Остальные данные за 2001 год нам известны.

Так как у нас показатели цепные опираясь на этот год, мы можем рассчитать неизвестные данные за 2002 год и т.д.

Темп роста за 2002 год:

Тр![]() =

=![]() =

=![]()

Темп прироста за 2002 год = Тр-100=105,9-100=5,9%

Абсолютное значение 1% прироста за 2002:

А![]() =

= ![]() /Тп

/Тп![]() =100/5,9=16,9млн. руб.

=100/5,9=16,9млн. руб.

Темп роста за 2003 = Тпр+100=30,0+100=130%

Задолженность за 2003 =

Тр![]() =

=![]() =130=

=130=![]() млн. руб.

млн. руб.

Абсолютный прирост за

2003 = ∆y![]() =

= ![]()

![]() =2340-1800=540 млн. руб.

=2340-1800=540 млн. руб.

Абсолютное значение 1% прироста за 2003=540/30,0=18 млн. руб.

Задолженность за 2004 =

Тр![]() =

=![]() =108,5=

=108,5=![]() млн. руб.

млн. руб.

Темп прироста за 2004 = Тр-100=108,5-100=8,5%

Абсолютное значение 1% прироста за 2004 = 198,9/8,5=23,4 млн. руб.

Мы вычислили задолженность по каждому году.

Занесем неизвестные показатели ряда динамики в таблицу 11.

Таблица11

| Год | Задолженность по кредиту, млн. руб. | По сравнению с предыдущем годом | Абсолютное значение 1% прироста, млн. руб. | ||

| Абсолютный прирост, млн. руб. | Темп роста, % | Темп прироста, % | |||

| 2000 | 1600 | _ | _ | _ | _ |

| 2001 | 1700 | +100 | 106,25 | 6,25 | 16 |

| 2002 | 1800 | +100 | 105,9 | 5,9 | 16,9 |

| 2003 | 2340 | +540 | 130 | 30,0 | 18 |

| 2004 | 2538,9 | +198,9 | 108,5 | 8,5 | 23,4 |

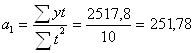

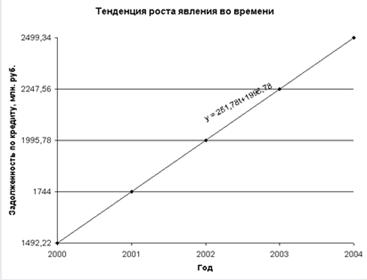

3. С помощью метода аналитического выравнивания определяем тенденцию развития. Для этого нужно выбрать математическую функцию, которую предполагается принять в качестве модели тренда. В нашем примере сразу можно сказать, что функция линейная, т.к. задолженность возрастает от года к году. Формула линейной функции:

![]() , где t – условный показатель времени [4, с.355]. (*)

, где t – условный показатель времени [4, с.355]. (*)

Составляем вспомогательную таблицу.

Таблица 12

| Год | Задолженность по кредиту, млн. руб. | t |

t |

yt |

Выравненные значения |

| 2000 | 1600 | -2 | 4 | -3200 | 1492,22 |

| 2001 | 1700 | -1 | 1 | -1700 | 1744 |

| 2002 | 1800 | 0 | 0 | 0 | 1995,78 |

| 2003 | 2340 | 1 | 1 | 2340 | 2247,56 |

| 2004 | 2538,9 | 2 | 4 | 5077,8 | 2499,34 |

| ∑ | 9978,9 | 0 | 10 | 2517,8 | 9978,9 |

![]() и

и

Искомое уравнение имеет

вид: ![]() .

.

Теперь подсчитаем (![]() ) для каждого года,

подставляя значения t в это уравнение:

) для каждого года,

подставляя значения t в это уравнение:

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

![]() млн. руб.

млн. руб.

Теперь, на основе найденного тренда, мы можем сделать прогноз на следующие 2005 и 2006 года с помощью подстановки в уравнение временной компоненты (3 и 4).

2005 год: ![]() млн.руб.

млн.руб.

2006 год: ![]() млн. руб.

млн. руб.

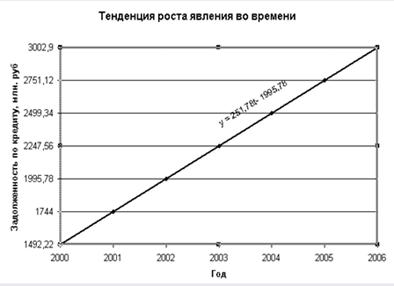

Рис. а). Тенденция роста является во времени.

Теперь построим изобразим график с прогнозом на 2 года вперед рис. б).

Рис. б). Тенденция роста явления во времени.

Вывод. Из графиков видно, что с каждым годом задолженность по кредиту растет. На основе найденного тренда мы построили прогноз на следующие два года. Этот прогноз показал, что задолженность по кредиту в 2005 и 2006 году также будет расти.

3. Аналитическая часть

Постановка задачи

В наше время большое количество людей обращаются в коммерческие банки за кредитом. Чтобы выбрать для себя наиболее подходящий банк, нужно изучить его деятельность.

Сейчас большое внимание уделяется созданию крестьянско - фермерского хозяйства. Кредиты преимущественно выдаются "Россельхозбанком". Создается большой интерес в изучении деятельности именно этого банка. Поэтому рассмотрим задолженность по кредитам "Россельхозбанка" за последние 5 лет.

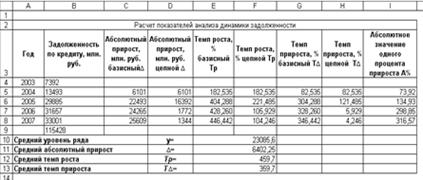

По данным, представленным в таблице 13, проведем анализ динамики задолженности по кредиту "Россельхозбанка", для чего рассчитаем следующие показатели:

- абсолютный прирост;

- темп роста;

- темп при прироста;

- средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

- абсолютного значения одного процента п

Таблица 13 [12]. Задолженность по кредиту "Россельхозбанка"

| Год | Задолженность по кредиту, млн. руб. |

| 2003 | 7392 |

| 2004 | 13493 |

| 2005 | 29885 |

| 2006 | 31657 |

| 2007 | 33001 |

Методика решения задачи

В статистическом изучении задолженности по кредиту "Россельхозбанка" используется метод рядов динамики, его практическое применение описывалось в задание 4 расчетной части курсовой работы.

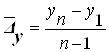

Расчет показателей анализа ряда динамики осуществим по формулам, представленным в таблице 14.

Формулы расчета показателей

| Показатель | Базисный | Цепной | Средний |

| Абсолютный прирост |

|

|

|

| Темп роста |

|

|

|

| Темп прироста |

|

|

|

Средний уровень в интервальном ряду динамики вычисляется по формуле:

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения одного процента прироста (А%). Один из способов его расчета - расчет по формуле:

![]()

Числовые обозначения:

y1 – уровень первого периода;

yi – уровень сравниваемого периода;

yi-1 – уровень предыдущего периода;

yn – уровень последнего периода;

n – число уровней ряда динамики.

Технология выполнения компьютерных расчетов

Статистические расчеты показателей рядов динамики задолженности банка выполнены с применением пакета прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Расположение на рабочем листе Excel исходных данных (табл.13) и расчетных формул (1)-(10) (в формате Excel) представлено в таблице 14.

Результаты расчетов приведены в табл. 15.

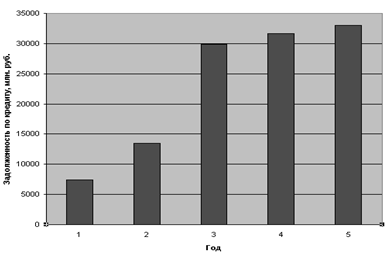

На рис.3 представлено графическое изображение динамика задолженности по кредиту "Россельхозбанка" за 5 лет.

Рис. 3. Диаграмма динамики задолженности по кредиту банка.

Анализ результатов статистических компьютерных расчетов

Результаты проведенных расчетов позволяют сделать следующие выводы. Задолженность банка по кредиту за пять лет выросла на 345%, что в абсолютном выражении составляет 25609 млн. руб. В 2005 году произошел большой скачок задолженности по кредиту "Россельхозбанка".

На 10291 млн. руб.

выросла задолженность банка в 2005 году по сравнению с 2004. Динамика

задолженности в 2006 и 2007 году не скачкообразная. Это можно увидеть на

графическом изображении динамики задолженности (см. рис.1). В течение

анализируемого пятилетнего периода деятельности "Россельхозбанка"

средний размер задолженности составил 23085,6 млн. руб., в среднем за год она

увеличивалась на 6402,25 млн. руб. (![]() =6402,25)

или на 359,7 % (

=6402,25)

или на 359,7 % (![]() =459,7). Ускоренный

рост задолженности по кредиту банка можно увидеть и по увеличивающемуся

абсолютному значению одного процента прироста.

=459,7). Ускоренный

рост задолженности по кредиту банка можно увидеть и по увеличивающемуся

абсолютному значению одного процента прироста.

Заключение

В теоретической части курсовой работы было описано: деятельность коммерческих организаций, их классификация, функции, показатели, статистические методы и их применение в анализе деятельности банков. Приведены статистические данные за последние годы.

В расчетной части были решены четыре задания, для освоения методики и технологии проведения статистических расчетов по методам, описанным в теоретической части.

В аналитической части курсовой работы было проведено самостоятельное статистическое исследование динамики задолженности по кредиту "Россельхозбанка" с применением компьютерной техники и метода рядов динамики, освоенного при выполнении задания четыре расчетной части. Также были приведены выводы по динамике задолженности "Россельхозбанка".

Курсовая работа была выполнена с помощью пакета прикладных программ: текстового процессора MS Word, табличного процессора MS Excel в среде Windows.

Список использованной литературы

1. Банковское дело: Учебник для студентов вузов, обучающихся по специальности 060400 "Финансы и кредит" / Под ред. Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА: Единство,2006. – 575 с.

2. Деятельность коммерческих банков: Учеб. пособие / Под ред. проф., д.э.н. А.В. Калтырина. – Ростов н/Д: "Феникс", 2004. – 384 с.

3. Курс социально-экономической статистики: Учебник для вузов / Под ред. проф. М.Г. Назарова. – М.: Финстатинформ, ЮНИТИ-ДАНА,2000. – 771 с.

4. Курс теории статистики для подготовки специалистов финансово-экономического профиля: Учебник / Салин В.Н., Чурилова Э.Ю. – М.: Финансы и статистика, 2007. – 480 с.

5. Статистика финансов: Учеб. для студентов вузов, обучающихся по специальности статистика / Под ред. М.Г. Назарова: Омега-Л, 2008. -460 с.

6. Статистика: Учеб. пособие в схемах и таблицах / Н.М. Гореева, Л.Н. Демидова и др.; под ред. д-ра экон. наук, проф. С.А. Орехова. – М.: Эксмо, 2007. – 416 с.

7. Статистика: Учеб. пособие для вузов / В.М. Гусаров. – М.: ЮНИТИ-ДАНА, 2001. – 463 с.

8. Финансовая статистика: Учеб. пособие / Под ред. канд. экон. наук, доцента Т.Ю. Теймуровой. – Калуга: Издательский дом "Эйдос", 2003. – 330 с.

9. Финансы и кредит: Учеб. пособие / Под ред. проф. А.М. Ковалевой. – М.: Финансы и статистика, 2002. – 512 с.

10. Практикум по статистике: Учеб. пособие для вузов / Под ред. В.М. Симчеры / ВЗФЭИ. – М.: "Финстатинформ", 1999. – 259 с.

11. Российский статистический ежегодник. – М.: Росстат, 2007. -354 с.

12. http://www.gks.ru.

Приложение

Кредитные организации (http://www/gks/ru.)

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| Число кредитных организаций, зарегистрированных Банком России | 1668 | 1518 | 1409 | 1345 | 1296 |

| в том числе имеющих право на осуществление банковских операций | 1329 | 1299 | 1253 | 1189 | 1136 |

Перепечатка материалов без ссылки на наш сайт запрещена