Курсовая работа: Статистические методы изучения инвестиций

Курсовая работа: Статистические методы изучения инвестиций

КУРСОВАЯ РАБОТА

на тему:

«Статистические методы изучения инвестиций»

Введение

Необходимым условием развития экономики является высокая инвестиционная активность. Она достигается посредством роста объемов реализуемых инвестиционных ресурсов и наиболее эффективного их использования в приоритетных сферах материального производства и социальной сфере. Инвестиции предназначены для поднятия и развития производства, увеличения его мощностей, технологического уровня. Инвестиции формируют производственный потенциал на новой научно-технической базе и предопределяют конкурентные позиции стран на мировых рынках. Инвестиции являются локомотивом в развитии экономики.

Цель курсовой работы – рассмотреть статистические методы, применяемые для изучения инвестиций.

В теоретической части работы рассмотрим такие вопросы как:

– инвестиции как объект статистического изучения;

– система статистических показателей, характеризующих инвестиции;

– применение метода анализа рядов динамики в изучении инвестиций.

В расчётной части работы стоят следующие задачи:

Задание 1. Исследование структуры совокупности.

Задание 2. Выявление наличия корреляционной связи между признаками, установление направления связи и оценка ее тесноты. Оценка значимости полученных характеристик связи признаков.

Задание 3. Применение метода выборочных наблюдений.

Задание 4. Применение статистических методов в финансово-экономических задачах.

В аналитической части будут рассмотрены аналитические показатели ряда динамики инвестиций в основной капитал Курской области за 2006–2009 гг.

Для автоматизированного статистического анализа данных будут использованы программы MS Word и MS Exsel в среде Windows.

1. Теоретическая часть

1.1 Инвестиции как объект статистического изучения

В соответствии с Федеральным законом от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиции определяются следующим образом:

инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта1;

инвестиционная деятельность – вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта;

капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

В зависимости от объекта вложения капитала принято различать следующие виды инвестиций: реальные инвестиции; финансовые инвестиции.

К реальным инвестициям относятся вложения:

– в основной капитал;

– в материально-производственные запасы;

– в нематериальные активы.

В статистическом учете и экономическом анализе реальные инвестиции называют капиталообразующими. Основное место в структуре капиталообразующих инвестиций занимают инвестиции в основной капитал.

К финансовым инвестициям относятся вложения:

– в акции, облигации, другие ценные бумаги, выпущенные как частными предприятиями, так и государством, местными органами власти;

– в иностранные валюты;

– в банковские депозиты;

– в объекты тезаврации.

Финансовые инвестиции лишь частично направляются на увеличение реального капитала, большая их часть – непроизводительное вложение капитала.

Финансовые инвестиции выступают относительно самостоятельной формой инвестиций, в то же время являются связующим звеном на пути превращения капиталов в реальные инвестиции. Они формируют один из каналов поступления капиталов в реальное производство. При учреждении и организации акционерного общества, в случае увеличения его уставного капитала, сначала происходит выпуск новых акций, после чего следуют реальные инвестиции.

Осуществляя реальные инвестиции, предприятие-инвестор увеличивает свой производственный потенциал. При осуществлении финансовых инвестиций инвестор увеличивает свой финансовый капитал, получая дивиденды и другие доходы.

Инвестиции можно классифицировать по признакам:

По объектам инвестирования:

▪ Реальные(нефинансовые) инвестиции

▪ Финансовые инвестиции.

По характеру участия в инвестиционном процессе:

▪ Прямые – осуществляются непосредственно самим инвестором.

▪ Непрямые (косвенные) – осуществляются через финансовых посредников.

По периоду инвестирования:

▪ Долгосрочные – на период от трех и более лет

▪ Среднесрочные – от одного до трех лет

▪ Краткосрочные инвестиции – до одного года

По региональному признаку:

▪ Внутренние (отечественные) ▪ Внешние (зарубежные) инвестиции.

По формам собственности используемого инвестором капитала:

▪ Частные инвестиции – вложения капитала физическими и юридическими лицами негосударственной формы собственности.

▪ Государственные инвестиции – осуществляются центральными и местными органами власти и управления за счет бюджетов, внебюджетных фондов и заемных средств, а также вложения, осуществляемые государственными предприятиями за счет собственных и заемных средств:

– Государственные капвложения.

– Налоговые льготы (налоговый кредит, отсрочка уплаты и т.п.)

– Приобретение пакета (или контрольного пакета) акций.

– Погашение обязательств по поручительствам.

▪ Иностранные – вложения капитала нерезидентами:

– Прямые – вложения капитала, обеспечивающие контроль инвестора над зарубежными предприятиями.

– Портфельные – вложения капитала в акции зарубежных предприятий (без приобретения контрольного пакета), облигации, другие ценные бумаги иностранных государств, международных валютно-кредитных организаций, еврооблигации с целью получения повышенной доходности за счет налоговых льгот, изменения валютного курса и т.п.). Для инвестора имеет значение только доход, а контроль за предприятием его не интересует.

▪ Совместные – осуществляются совместно субъектами страны и иностранных государств.

По воспроизводственной направленности:

▪ Валовые инвестиции – характеризуют общий объем капитала, инвестируемого в воспроизводство основных фондов и нематериальных активов в определенном периоде. Они включают:

– инвестиции расширения – источником является вновь созданная стоимость, фонд чистого накопления национального дохода. Предприниматели делают инвестиции обновления за счет собственной прибыли и за счет заемных средств, полученных на рынке ссудных капиталов.

– инвестиции обновления – источником служат средства из фонда возмещения потребленного основного капитала, т.е. амортизационные отчисления.

▪ Реновационные инвестиции – характеризуют объем капитала, инвестируемого в простое воспроизводство основных средств и амортизируемых нематерильных активов (приравниваются к сумме амортизационных отчислений в определенном периоде)

▪ Чистые инвестиции – характеризуют объем капитала, инвестируемого в расширенное воспроизводство. Рассчитываются как разность между валовыми инвестициями и амортизационными отчислениями по всем активам в определенном периоде.

Основными источниками статистической информации об инвестициях являются:

▪ данные государственного статистического наблюдения,

▪ бухгалтерской отчетности организаций,

▪ административные данные (например, сведения о государственной регистрации операций с недвижимостью),

▪ информация фондовых бирж о курсах ценных бумаг.

В бухгалтерской отчетности организаций содержится информация о накопленной величине финансовых инвестиций по состоянию на начало и конец отчетного периода, их распределению по видам; движении в течение отчетного периода средств финансирования долгосрочных инвестиций; поступлении и расходовании денежных средств в сферах текущей, инвестиционной и финансовой деятельности; поступлении и выбытии основного капитала. В рамках государственного статистического наблюдения сбор сведений об инвестициях осуществляется ежеквартально. Формы статистического наблюдения рассылаются всем без исключения организациям, которые не являются субъектами малого предпринимательства. Субъекты малого предпринимательства обследуются по ограниченному числу показателей с использованием метода расслоенного случайного отбора. Выборочные данные распространяются на всю совокупность субъектов малого предпринимательства. Раз в несколько лет проводится сплошное обследование субъектов малого предпринимательства, дающее возможность уточнить полученные выборочным методом данные. Сведения об инвестициях в основной капитал, полученные от организаций, дополняются расчетными данными об инвестициях, осуществленных физическими лицами, а также в сфере неформальной (скрытой) экономики.

Существуют проблемы по привлечению иностранных инвестиций в РФ.

Объем иностранных инвестиций в Россию в январе-сентябре 2009 года составил 54,7 млрд. долларов, что на 27,8% меньше их притока в аналогичном периоде прошлого года. При этом прямые иностранные инвестиции в Россию в снизились на 48,1% до 9,97 млрд. долларов. Об этом сообщает Федеральная служба государственной статистики РФ (Росстат).

На первое место по объему поступивших иностранных инвестиций вышла оптовая и розничная торговля (16,2 млрд. долларов), обрабатывающие производства (15 млрд.) и транспорт и связь (8,5 млрд. долларов).

Основными странами-инвесторами в январе-сентябре 2009 года стали Люксембург, Нидерланды, Кипр, Германия, Великобритания, Франция, США, Ирландия, Виргинские острова и Япония. На долю этих стран приходилось 75,1% общего объема накопленных иностранных инвестиций и 73% общего объема накопленных прямых иностранных инвестиций.

Объем российских инвестиций за рубежом в январе-сентябре 2009 года составил 70 млрд долларов, что на 23,4% меньше по сравнению с тем же периодом прошлого года. Больше всего инвестиций из России поступило в Швейцарию (33,4 млрд. долларов), за ней идет Голландия (9,78 млрд.), Кипр (4,82 млрд.) и Белоруссия (4,9 млрд.).

Странами-лидерами по накоплению российских инвестиций стали Кипр (17,1 млрд. долларов), Голландия (13,55 млрд. долларов), США (6,17 млрд. долларов), Швейцария (6,1 млрд. долларов), Виргинские острова (4,04 млрд. долларов), Великобритания (2,48 млрд. долларов).

Россия по итогам прошлого года заняла пятое место в мире по объему привлеченных иностранных инвестиций.

1.2 Система статистических показателей, характеризующих инвестиции

Инвестиции осуществляются с целью получения прибыли (дохода).

Доход от инвестирования представляет собой выгоду, получаемую от вложений средств в экономические активы. При этом вид дохода зависит от вида экономического актива – объекта инвестирования.

Состав инвестиционного дохода по видам экономических активов выглядит следующим образом:

1. Доход от инвестиций в нефинансовые активы

1.1. Прибыль

1.2. Рента

2. Доход от инвестиций в финансовые активы

2.1. Проценты по депозитам

2.2. Проценты (дисконт, индексация суммы долга) по ценным бумагам, кроме, акций

2.3. Проценты по ссудам

2.4. Дивиденды по акциям

2.5. Проценты по товарному кредиту

Инвестирование, в некоторые виды активов (например, ценности, наличные деньги и др.) не связано с получением дохода.

1. Доход от инвестиций в нефинансовые (реальные) активы – это доход от реализации произведенных с их помощью товаров и услуг за вычетом расходов на производство (заработная плата, стоимость использованных материалов и иные затраты). Таким образом, по экономическому содержанию этот показатель аналогичен прибыли.

Доход от инвестирования нефинансовых активов определяется:

а) для произведенных активов (здания, сооружения, машины и оборудование) – в размере чистой прибыли от деятельности по сдаче в аренду;

б) для не произведенных активов (земля, недра и т.п.) – в размере чистой ренты, получаемой их владельцем.

2. Инвестиционный доход от вложений в финансовые активы представляет собой доход от собственности, получаемый в результате предоставления этих активов в пользование другим экономическим единицам. Вид получаемого дохода от собственности определяется видом предоставляемых финансовых активов.

Инвестиционный доход по депозитам и ссудам измеряется суммой процентов, начисляемых исходя из установленной в соответствующем договоре процентной ставки. К категории ссуд относятся также соглашения о продаже ценных бумаг с последующим их выкупом. Инвестиционный доход по ним определяется как разница между ценой выкупа и ценой продажи ценных бумаг.

Инвестиционный доход по ценным бумагам, кроме акций, измеряется в зависимости от их вида суммой процентов, дисконта или индексации суммы долга.

Инвестиционный доход по акциям и другим видам участия в капитале (паи различного вида) определяется в размере начисляемых дивидендов.

К инвестиционному доходу по дебиторской задолженности относятся проценты за товарный кредит.

Показатель, характеризующий доходность инвестиций

в общем виде, определяется нормой процента (дохода) на вложенные средства,

которая рассчитывается по следующей формуле: ![]() ,

,

где r – доходность (в долях от единицы);

Д – годовой доход от инвестиций;

И– инвестиции.

В условиях инфляции в показателях доходности содержится компонента, обусловленная ростом цен. Для ее устранения используется индекс потребительских цен:

![]() ,

,

где ![]() -

реальная доходность (в долях от единицы);

-

реальная доходность (в долях от единицы);

r – номинальная доходность (в долях от единицы);

ИПЦ – индекс потребительских цен.

На макроуровне для характеристики доходности инвестиций рассчитывают норму инвестиций – отношение общего объема инвестиций к валовому внутреннему продукту:

![]()

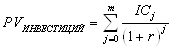

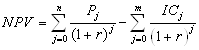

Для анализа эффективности отдельных инвестиций в нефинансовые активы (инвестиционных проектов) используются показатели, учитывающие временную стоимость денег. Наиболее распространенным показателем является NPV – чистая приведенная стоимость.

Этот показатель вычисляется как разность общей суммы доходов от инвестиций и инвестиционных вложений, приведенных к одному моменту времени.

Допустим, делается прогноз, что в течение m периодов делаются инвестиции ICj (инвестиционные затраты), которые генерируют в течение последующих k лет годовые притоки в размере Р1, Р2,…, Рn.

Современная величина этих общих накопленных доходов находится дисконтированием по ставке сравнения r:

![]() ,

,

где Рj – размер дохода в j-ом периоде,

r – ставка сравнения (дисконтирования).

Современная величина инвестиций:

Чистый приведённый доход (эффект, стоимость) находится как разность приведённой величины дохода и капиталовложений (инвестиций):

.

.

Если NPV > 0, то инвестор получит прибыль, инвестиционный проект является эффективным. Если NPV < 0, инвестор понесет убытки, проект неэффективный. Если NPV = 0 инвестиции ни прибыльны, ни убыточны.

Для оценки региональной эффективности инвестиций может использоваться предложенный Г.Н. Чудилиным и В.М. Рябцевым динамический мультипликатор региональных инвестиций(МРД):3

![]() , где

, где ![]() - прирост ВРП в n-й год;

- прирост ВРП в n-й год;

![]() - прирост автономных

инвестиций в регионе в начальный период времени;

- прирост автономных

инвестиций в регионе в начальный период времени;

t=1,2,3…n – периоды времени;

n – временной шаг между приростами ВРП и инвестиций, когда МРД достигает максимально возможного значения.

Отсюда следует: ![]()

Кроме того сравнивая эффективность инвестиций в различных регионах можно воспользоваться еще одним способом. Можно сделать допущение, что в каждом из регионов среднегодовой (за определенное количество лет) прирост произведенного ВРП порожден среднегодовым значением инвестиций за этот период. При таком допущении эффективность инвестиций в каждый регион может быть определена по формуле:

![]() ,

,

где Эи – эффективность реальных инвестиций в отрасль за n лет;

![]() -прирост ВРП в регионе в i-м году при условии что

за каждый год ВРП приведен в сопоставимые цены (например, цены последнего

года);

-прирост ВРП в регионе в i-м году при условии что

за каждый год ВРП приведен в сопоставимые цены (например, цены последнего

года);

![]() - инвестиции в i-м году при условии, что

за каждый год инвестиции приведены в сопоставимые цены того же года;

- инвестиции в i-м году при условии, что

за каждый год инвестиции приведены в сопоставимые цены того же года;

n – количество лет включенных в расчет.

О результативности использования инвестиционных ресурсов в РФ и ее регионах может свидетельствовать так же динамика ввода в действие основных фондов на 1 рубль инвестиций. В 2005 г. этот показатель составлял в целом по России 82 коп., в 2006 г. – 69 коп., в 2007 г. он снизился до 64 коп., а по ряду регионов он упал до 30–40 коп. Лишь в 2008 г. обнаружились первые признаки увеличения коэффициента реализации инвестиций в основной капитал.

Снижение эффективности инвестиционного процесса в ряде регионов наряду с экономическим аспектом имеет еще социальный, экологический и другие аспекты, что выражается в сокращении числа рабочих мест, росте безработицы и уровня бедности населения.

инвестиция статистический динамика аналитический

1.3 Применение метода анализа рядов динамики в изучении инвестиций

С помощью статистических методов можно наиболее точно отразить изменения в различных видах инвестиций и процессе инвестиционной деятельности.

Основные методы, используемые в статистике для изучения инвестиций:

1. Метод статистических группировок:

2. Индексный метод.

3. Метод корреляционно-регрессионного анализа.

4. Графический и табличный методы

5. Метод обобщающих статистических показателей.

6. Выборочный метод

7. Метод анализа рядов динамики, который мы рассмотрим подробнее.

Анализ интенсивности изменения во времени осуществляется с помощью показателей, получаемых в результате сравнения уровней, к таким показателям относятся: абсолютный прирост, темп роста, темп прироста, абсолютное значение одного процента прироста, а также определяются средние величины: средний уровень ряда, средний абсолютный прирост, средний темп роста и прироста.

Показатели анализа ряда динамики могут вычисляться на постоянной и переменных базах сравнения. Принято называть сравниваемый уровень отчетным, а уровень, с которым производится сравнение, – базисным.

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения одного процента прироста (А%). Один из способов его расчета – расчет по формуле:

![]()

Числовые обозначения:

![]() - уровень первого

периода;

- уровень первого

периода; ![]() - уровень сравниваемого

периода;

- уровень сравниваемого

периода;

![]() – уровень предыдущего

периода;

– уровень предыдущего

периода; ![]() - уровень последнего

периода;

- уровень последнего

периода;

п – число уровней ряда динамики.

Средний уровень в интервальном ряду динамики вычисляется по формуле:

![]()

Рассмотрим аналитические показатели ряда динамики инвестиций в основной капитал г. Калининграда и Курской области за 2006–2009 гг.

Результаты проведенных расчетов позволяют сделать следующие выводы.

В Курской области размер инвестиций за четыре года вырос на 110,5%, что в абсолютном выражении составляет 25689,7 млн. руб., а в г. Калининграде на 50,8%, что в абсолютном выражении составляет 8582 млн. руб.

В Курской области наблюдается положительная динамика в течение всего периода, но судя по цепным абсолютным приростам, она носит скачкообразный характер. В г. Калининграде до 2008 г. наблюдается положительная динамика, а в 2009 г. наблюдается резкий спад до уровня 2007 года. Это подтверждает и графическое изображение динамики инвестиций (см. Рис2, Рис. 3).

В течение анализируемого периода инвестирования средний размер инвестиций в Курской области составил 37697,38 млн. руб., в среднем за год он увеличивался на 8563,23 млн. руб. или на 28,2%, а в г. Калининграде средний размер инвестиций составил 24728,25 млн. руб., в среднем за год он увеличивался на 2860,67 млн. руб. или на 14,7%. Рост инвестиций в основной капитал можно увидеть и по увеличивающемуся абсолютному значению одного процента прироста.

Курская область наиболее привлекательна для инвесторов.

Показанные тенденции свидетельствуют о благоприятном развитии экономики, расширении деятельности предприятий и организаций, увеличении предпринимательской активности.

2. Расчетная часть

Вариант №2

Тема. Статистические методы изучения инвестиций

Имеются следующие выборочные данные по 25-ти однотипным предприятиям одного из регионов РФ, для анализа инвестирования предприятий собственными средствами за исследуемый период (выборка 10%-ная механическая):

Таблица 1. Исходные данные

|

п/п |

Нераспределенная прибыль млн. руб. | Инвестиции в основные фонды млн. руб. |

Номер предприятия п/п |

Нераспределенная прибыль млн. руб | Инвестиции в основные фонды млн. руб. |

| 1 | 2,7 | 0,37 | 14 | 3,9 | 0,58 |

| 2 | 4,8 | 0,90 | 15 | 4,2 | 0,57 |

| 3 | 6,0 | 0,96 | 16 | 5,6 | 0,78 |

| 4 | 4,7 | 0,68 | 17 | 4,5 | 0,65 |

| 5 | 4,4 | 0,60 | 18 | 3,8 | 0,59 |

| 6 | 4,3 | 0,61 | 19 | 2,0 | 0,16 |

| 7 | 5,0 | 0,65 | 20 | 4,8 | 0,72 |

| 8 | 3,4 | 0,51 | 21 | 5,2 | 0,63 |

| 9 | 2,3 | 0,35 | 22 | 2,2 | 0,24 |

| 10 | 4,5 | 0,70 | 23 | 3,6 | 0,45 |

| 11 | 4,7 | 0,80 | 24 | 4,1 | 0,57 |

| 12 | 5,4 | 0,74 | 25 | 3,3 | 0,45 |

| 13 | 5,8 | 0,92 |

Цель статистического исследования – анализ совокупности предприятий по признакам Инвестиции в основные фонды и Нераспределенная прибыль, включая:

· изучение структуры совокупности по признаку Инвестиции в основные фонды;

· выявление наличия корреляционной связи между признаками Инвестиции в основные фонды и Нераспределенная прибыль предприятий, установление направления связи и оценка её тесноты;

· применение выборочного метода для определения статистических характеристик генеральной совокупности предприятий.

Задание 1

По исходным данным (табл. 1) необходимо выполнить следующее:

1. Построить статистический ряд распределения предприятий по признаку инвестиции в основные фонды, образовав четыре группы с равными интервалами.

2. Графическим методом и путем расчетов определить значения моды и медианы полученного ряда распределения.

3. Рассчитать характеристики ряда распределения: среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации.

4. Вычислить среднюю арифметическую по исходным данным (табл. 1), сравнить её с аналогичным показателем, рассчитанным в п. 3 для интервального ряда распределения. Объяснить причину их расхождения.

Сделать выводы по результатам выполнения Задания 1.

Выполнение Задания 1

Целью выполнения данного задания является изучение состава и структуры выборочной совокупности предприятий путем построения и анализа статистического ряда распределения предприятий по признаку Инвестиции в основные фонды.

1. Построение интервального ряда распределения предприятий по размеру инвестиций в основные фонды

Для построения интервального ряда распределения определяем величину интервала h по формуле:

,

,

где ![]() –наибольшее и наименьшее

значения признака в исследуемой совокупности, k – число групп интервального

ряда.

–наибольшее и наименьшее

значения признака в исследуемой совокупности, k – число групп интервального

ряда.

При заданных k = 4, xmax = 0,96 и xmin = 0,16

h = 0,96 – 0,16/4 = 0,2 млн. руб.

При h = 0,2 границы интервалов ряда распределения имеют следующий вид (табл. 2):

1) 0,16+0,2=0,36 3) 0,56+0,2=0,76

2) 0,36+0,2=0,5 4) 0,76+0,2=0,96

Таблица 2

| Номер группы | Нижняя граница, млн. руб. | Верхняя граница, млн. руб. |

| 1 | 0,16 | 0,36 |

| 2 | 0,36 | 0,56 |

| 3 | 0,56 | 0,76 |

| 4 | 0,76 | 0,96 |

Определяем число предприятий, входящих в каждую группу, используя принцип полуоткрытого интервала [), согласно которому предприятия со значениями признаков, которые служат одновременно верхними и нижними границами смежных интервалов (0,36, 0,56, 0,76), будем относить ко второму из смежных интервалов.

Для определения числа предприятий в каждой группе строим разработочную таблицу 3 (данные графы 3 потребуются при выполнении Задания 2).

Таблица 3. Разработочная таблица для построения интервального ряда распределения и аналитической группировки

| Группы предприятий по размеру инвестиций в основные фонды |

Номер по списку и число предприятий |

Нераспределенная прибыль млн. руб. | Инвестиции в основные фонды млн. руб. |

| 0,16 – 0,36 | 19 | 2,0 | 0,16 |

| 22 | 2,2 | 0,24 | |

| 9 | 2,3 | 0,35 | |

|

Всего |

3 |

6,5 |

0,75 |

| 0,36 – 0,56 | 1 | 2,7 | 0,37 |

| 23 | 3,6 | 0,45 | |

| 25 | 3,3 | 0,45 | |

| 8 | 3,4 | 0,51 | |

|

Всего |

4 |

13 |

1,78 |

| 0,56 – 0,76 | 15 | 4,2 | 0,57 |

| 24 | 4,1 | 0,57 | |

| 14 | 3,9 | 0,58 | |

| 18 | 3,8 | 0,59 | |

| 5 | 4,4 | 0,60 | |

| 6 | 4,3 | 0,61 | |

| 21 | 5,2 | 0,63 | |

| 7 | 5,0 | 0,65 | |

| 17 | 4,5 | 0,65 | |

| 4 | 4,7 | 0,68 | |

| 10 | 4,5 | 0,70 | |

| 20 | 4,8 | 0,72 | |

| 12 | 5,4 | 0,74 | |

|

13 |

58,8 |

8,29 |

|

| 0,76 – 0,96 | 16 | 5,6 | 0,78 |

| 11 | 4,7 | 0,80 | |

| 2 | 4,8 | 0,90 | |

| 13 | 5,8 | 0,92 | |

| 3 | 6,0 | 0,96 | |

|

Всего |

5 |

26,9 |

4,36 |

|

Итого |

25 |

105,2 |

15,18 |

На основе групповых итоговых строк «Всего» табл. 3 формируем итоговую таблицу 4, представляющую интервальный ряд распределения предприятий по размерам инвестиций в основные фонды

Таблица 4. Распределение предприятий по размеру инвестиций в основные фонды

|

Группы предприятий по размеру инвестиций в основные фонды, млн. руб., x |

Число предприятий, fj |

|

| 1 | 0,16 – 0,36 | 3 |

| 2 | 0,36 – 0,56 | 4 |

| 3 | 0,56 – 0,76 | 13 |

| 4 | 0,76 – 0,96 | 5 |

| ИТОГО | 25 |

Приведем еще три характеристики полученного ряда распределения – частоты групп в относительном выражении, накопленные (кумулятивные) частоты Sj, получаемые путем последовательного суммирования частот всех предшествующих (j-1) интервалов, и накопленные частости, рассчитываемые по формуле

Таблица 5. Структура предприятий по размеру инвестиций в основные фонды

|

Номер группы |

Группы предприятий по размеру инвестиций в основные фонды, млн. руб., x |

Число предприятий, f |

Накопленная частота Sj |

Накопленная частость, % |

|

| в абсолютном выражении |

в % к итогу |

||||

| 1 | 0,16 – 0,36 | 3 | 12 | 3 | 12 |

| 2 | 0,36 – 0,56 | 4 | 16 | 7 | 28 |

| 3 | 0,56 – 0,76 | 13 | 52 | 20 | 80 |

| 4 | 0,76 – 0,96 | 5 | 20 | 25 | 100 |

| ИТОГО | 25 | 100 | |||

Вывод: Анализ интервального ряда распределения изучаемой совокупности предприятий показывает, что распределение предприятий по размерам инвестиций в основные фонды не является равномерным: преобладают предприятия с размерами инвестиций в основные фонды от 0,56 до 0,76 млн. руб. (это 13 предприятий, доля которых составляет 52%); самая малочисленная группа предприятий имеет размер инвестиций от 0,16 до 0,36 млн. руб., и включает в себя 3 предприятия, что составляет 12% от общего числа предприятий.

2. Нахождение моды и медианы полученного интервального ряда распределения графическим методом и путем расчетов

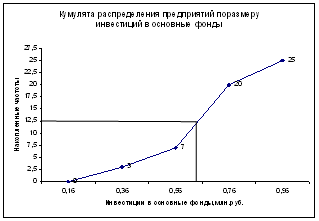

Для определения моды графическим методом строим по данным табл. 4 (графы 2 и 3) гистограмму распределения фирм по изучаемому признаку.

![]()

Мо

Рис. 1. Определение моды графическим методом

Согласно графику Мо = 0,66 млн. руб.

Наиболее часто в выборочной совокупности предприятий встречается размер инвестиций в основные фонды равный 0,66 млн. руб.

Расчет конкретного значения моды для интервального ряда распределения производится по формуле:

![]()

где хМo – нижняя граница модального интервала,

h – величина модального интервала,

fMo – частота модального интервала,

fMo-1 – частота интервала, предшествующего модальному,

fMo+1 – частота интервала, следующего за модальным.

Согласно табл. 4 модальным интервалом построенного ряда является интервал 0,56 – 0,76 млн. руб., т. к. он имеет наибольшую частоту (fj=13). Расчет моды:

![]()

Вывод. Для рассматриваемой совокупности предприятий наиболее распространенный размер инвестиций в основные фонды характеризуется средней величиной 0,66 млн. руб.

![]() Для определения медианы графическим методом

строим по данным табл. 5 (графы 2 и 5) кумуляту распределения фирм по

изучаемому признаку.

Для определения медианы графическим методом

строим по данным табл. 5 (графы 2 и 5) кумуляту распределения фирм по

изучаемому признаку.

Ме

Рис. 2. Определение медианы графическим методом

Согласно графику Ме = 0,64 млн. руб.

Расчет конкретного значения медианы для интервального ряда распределения производится по формуле

,

,

где хМе – нижняя граница медианного интервала,

h – величина медианного интервала,

![]() – сумма всех частот,

– сумма всех частот,

fМе – частота медианного интервала,

SMе-1 – кумулятивная (накопленная) частота интервала, предшествующего медианному.

Определяем

медианный интервал, используя графу 5 табл. 5. Медианным интервалом является

интервал 0,56–0,76 млн. руб., т. к. именно в этом интервале накопленная

частота Sj=20 впервые превышает полу сумму всех частот (![]() ).

).

Расчет медианы:

![]()

Вывод: В рассматриваемой совокупности предприятий половина имеют размер инвестиций в основные фонды не более 0,64 млн. руб., а другая половина – не менее 0,64 млн. руб.

3. Расчет характеристик ряда распределения

Для расчета характеристик ряда распределения ![]() , у, у2, Vу на основе табл. 5 строим

вспомогательную таблицу 6 (

, у, у2, Vу на основе табл. 5 строим

вспомогательную таблицу 6 (![]() – середина интервала)

– середина интервала)

Таблица 6. Расчетная таблица для нахождения характеристик ряда распределения

| Группы предприятий по размерам инвестиций в основные фонды, млн. руб., |

Середина интервала, xj |

Число предприятий, fj |

|

|

|

|

| 0,16–0,36 | 0,26 | 3 | 0,78 | -0,36 | 0,1296 | 0,3888 |

| 0,36–0,56 | 0,46 | 4 | 1,84 | -0,16 | 0,0256 | 0,1024 |

| 0,56–0,76 | 0,66 | 13 | 8,58 | 0,04 | 0,0016 | 0,0208 |

| 0,76–0,96 | 0,86 | 5 | 4,3 | 0,24 | 0,0576 | 0,288 |

| ИТОГО | 25 | 15,5 | 0,800 |

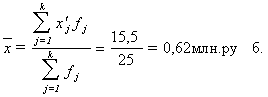

Рассчитаем среднюю арифметическую взвешенную:

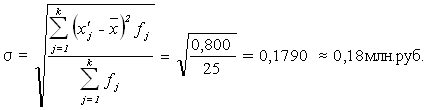

Рассчитаем среднее квадратическое отклонение:

Рассчитаем дисперсию:

у2 = 0,17902 = 0,0320

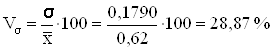

Рассчитаем коэффициент вариации:

Вывод. Анализ полученных

значений показателей ![]() и у

говорит о том, что средняя величина размера инвестиций в основные фонды

составляет 0,62 млн. руб., отклонение от этой величины в ту или иную сторону

составляет в среднем 0,18 млн. руб. (или 28,87%), наиболее характерный размер

инвестиций в основные фонды находится в пределах от 0,44 до 0,80 млн. руб.

(диапазон

и у

говорит о том, что средняя величина размера инвестиций в основные фонды

составляет 0,62 млн. руб., отклонение от этой величины в ту или иную сторону

составляет в среднем 0,18 млн. руб. (или 28,87%), наиболее характерный размер

инвестиций в основные фонды находится в пределах от 0,44 до 0,80 млн. руб.

(диапазон ![]() ).

).

Значение Vу = 28,87% не превышает 33%,

следовательно, вариация размеров инвестиций в основные фонды в исследуемой

совокупности предприятий незначительна и совокупность по данному признаку

однородна. Расхождение между значениями ![]() ,

Мо и Ме незначительно (

,

Мо и Ме незначительно (![]() =0,62 млн.

руб., Мо=0,66 млн. руб., Ме=0,64 млн. руб.), что подтверждает

вывод об однородности совокупности предприятий. Таким образом, найденное

среднее значение размера инвестиций в основные фонды (0,62 млн. руб.) является

типичной, надежной характеристикой исследуемой совокупности предприятий.

=0,62 млн.

руб., Мо=0,66 млн. руб., Ме=0,64 млн. руб.), что подтверждает

вывод об однородности совокупности предприятий. Таким образом, найденное

среднее значение размера инвестиций в основные фонды (0,62 млн. руб.) является

типичной, надежной характеристикой исследуемой совокупности предприятий.

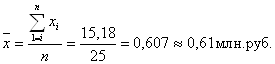

4. Вычисление средней арифметической по исходным данным о размерах инвестиций в основные фонды

Для расчета применяется формула средней арифметической простой:

,

,

Причина

расхождения средних величин, рассчитанных по исходным данным (0,61 млн. руб.) и

по интервальному ряду распределения (0,62 млн. руб.), заключается в том, что в

первом случае средняя определяется по фактическим значениям исследуемого

признака для всех 25-ти предприятий, а во втором случае в качестве значений

признака берутся середины интервалов ![]() и, следовательно,

значение средней будет менее точным.

и, следовательно,

значение средней будет менее точным.

Задание 2

По исходным данным (табл. 1) с использованием результатов выполнения Задания 1 необходимо выполнить следующее:

1. Установить наличие и характер корреляционной связи между признаками Инвестиции в основные фонды и Нераспределенная прибыль, образовав четыре группы с равными интервалами по каждому из признаков, используя методы:

а) аналитической группировки;

б) корреляционной таблицы.

2. Измерить тесноту корреляционной связи, используя коэффициент детерминации и эмпирическое корреляционное отношение.

Сделать выводы по результатам выполнения задания 2.

Выполнение задания 2

Целью выполнения данного задания является выявление наличия корреляционной связи между факторным и результативным признаками, а также установление направления связи и оценка ее тесноты.

По условию Задания 2 факторным является признак Инвестиции в основные фонды, результативным – признак Нераспределенная прибыль.

1. Установление наличия и характера корреляционной связи между признаками Инвестиции в основные фонды и Нераспределенная прибыль методами аналитической группировки.

1. Применение метода аналитической группировки

Аналитическая

группировка строится по факторному признаку Х и для каждой j-ой группы

ряда определяется среднегрупповое значение ![]() результативного

признака Y. Если с ростом значений фактора Х от группы к

группе средние значения

результативного

признака Y. Если с ростом значений фактора Х от группы к

группе средние значения ![]() систематически

возрастают (или убывают), между признаками X и Y имеет

место корреляционная связь.

систематически

возрастают (или убывают), между признаками X и Y имеет

место корреляционная связь.

Используя разработочную таблицу 3, строим аналитическую группировку, характеризующую зависимость между факторным признаком Х- Инвестиции в основные фонды

Y – Нераспределенная прибыль

Групповые

средние значения ![]() получаем

из таблицы 3 (графа 3), основываясь на итоговых строках «Всего».

получаем

из таблицы 3 (графа 3), основываясь на итоговых строках «Всего».

Вывод. Анализ данных табл. 7 показывает, что с увеличением размеров инвестиций в основные фонды от группы к группе систематически возрастает и нераспределенная прибыль по каждой группе предприятий, что свидетельствует о наличии прямой корреляционной связи между исследуемыми признаками

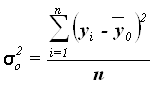

2. Измерение тесноты корреляционной связи с использованием коэффициента детерминации зІ и эмпирического корреляционного отношения з

Коэффициент

детерминации зІ характеризует силу влияния факторного

(группировочного) признака Х на результативный признак Y и рассчитывается как

доля межгрупповой дисперсии ![]() признака

Y в его общей дисперсии

признака

Y в его общей дисперсии![]() :

:

где уІ0 – общая дисперсия признака Y,

![]() – межгрупповая (факторная) дисперсия

признака Y.

– межгрупповая (факторная) дисперсия

признака Y.

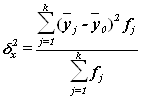

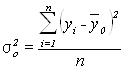

Общая дисперсия уІ0 характеризует вариацию результативного признака, сложившуюся под влиянием всех действующих на Y факторов (систематических и случайных) и вычисляется по формуле

, (10)

, (10)

где yi – индивидуальные значения результативного признака;

![]() – общая средняя значений результативного

признака;

– общая средняя значений результативного

признака;

n – число единиц совокупности.

Межгрупповая дисперсия ![]() измеряет

систематическую вариацию результативного признака, обусловленную влиянием

признака-фактора Х (по которому произведена группировка) и

вычисляется по формуле

измеряет

систематическую вариацию результативного признака, обусловленную влиянием

признака-фактора Х (по которому произведена группировка) и

вычисляется по формуле

, (13)

, (13)

где ![]() – групповые средние,

– групповые средние,

![]() – общая средняя,

– общая средняя,

![]() –число единиц в j-ой группе,

–число единиц в j-ой группе,

k – число групп.

Для расчета

показателей уІ0 и ![]() необходимо

знать величину общей средней

необходимо

знать величину общей средней ![]() ,

которая вычисляется как средняя арифметическая простая по всем единицам

совокупности:

,

которая вычисляется как средняя арифметическая простая по всем единицам

совокупности:

Значения

числителя и знаменателя формулы имеются в табл. 7 (графы 3 и 4 итоговой

строки). Используя эти данные, получаем общую среднюю ![]() :

:

![]() =

= ![]() =4,208 млн руб.

=4,208 млн руб.

Для расчета

общей дисперсии ![]() применяется

вспомогательная таблица 8.

применяется

вспомогательная таблица 8.

Таблица 8. Вспомогательная таблица для расчета общей дисперсии

|

Номер предприятия |

Нераспределенная прибыль, млн. руб. |

|

|

| 1 | 2,7 | -1,508 | 2,2741 |

| 2 | 4,8 | 0,592 | 0,3505 |

| 3 | 6,0 | 1,792 | 3,2113 |

| 4 | 4,7 | 0,492 | 0,2421 |

| 5 | 4,4 | 0,192 | 0,0369 |

| 6 | 4,3 | 0,092 | 0,0085 |

| 7 | 5,0 | 0,792 | 0,6273 |

| 8 | 3,4 | -0,808 | 0,6529 |

| 9 | 2,3 | -1,908 | 3,6405 |

| 10 | 4,5 | 0,292 | 0,0853 |

| 11 | 4,7 | 0,492 | 0,2421 |

| 12 | 5,4 | 1,192 | 1,4209 |

| 13 | 5,8 | 1,592 | 2,5345 |

| 14 | 3,9 | -0,308 | 0,0949 |

| 15 | 4,2 | -0,008 | 0,0001 |

| 16 | 5,6 | 1,392 | 1,9377 |

| 17 | 4,5 | 0,292 | 0,0853 |

| 18 | 3,8 | -0,408 | 0,1665 |

| 19 | 2,0 | -2,208 | 4,8753 |

| 20 | 4,8 | 0,592 | 0,3505 |

| 21 | 5,2 | 0,992 | 0,9841 |

| 22 | 2,2 | -2,008 | 4,0321 |

| 23 | 3,6 | -0,608 | 0,3697 |

| 24 | 4,1 | -0,108 | 0,0117 |

| 25 | 3,3 | -0,908 | 0,8245 |

| Итого | 105,2 | 29,0593 |

Рассчитаем общую дисперсию:

=

=![]()

Для расчета

межгрупповой дисперсии ![]() строится вспомогательная

таблица 9 При этом используются групповые средние значения

строится вспомогательная

таблица 9 При этом используются групповые средние значения ![]() из табл. 7 (графа 5).

из табл. 7 (графа 5).

Рассчитаем межгрупповую дисперсию:

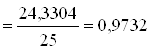

Определяем коэффициент детерминации:

или 83,7%

или 83,7%

Вывод. 83,7% вариации нераспределенной прибыли предприятиями обусловлено вариацией инвестиции в основные фонды, а 16,3% – влиянием прочих неучтенных факторов.

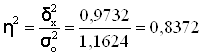

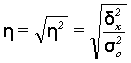

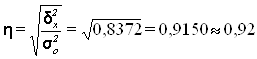

Эмпирическое корреляционное отношение з оценивает тесноту связи между факторным и результативным признаками и вычисляется по формуле

Рассчитаем

показатель ![]() :

:

Вывод: согласно шкале Чэддока связь между размерами инвестиций в основные фонды и размерами нераспределенной прибыли предприятий является весьма тесной.

3. Оценка

значимости (неслучайности) полученных характеристик связи признаков ![]() и

и ![]()

Показатели ![]() и

и ![]() рассчитаны для выборочной

совокупности, т.е. на основе ограниченной информации об изучаемом явлении. Поскольку

при формировании выборки на первичные данные могли иметь воздействии какие-либо

случайные факторы, то есть основание полагать, что и полученные характеристики

связи

рассчитаны для выборочной

совокупности, т.е. на основе ограниченной информации об изучаемом явлении. Поскольку

при формировании выборки на первичные данные могли иметь воздействии какие-либо

случайные факторы, то есть основание полагать, что и полученные характеристики

связи ![]() ,

, ![]() несут в себе элемент

случайности. Ввиду этого, необходимо проверить, насколько заключение о тесноте

связи, сделанное по выборке, будет правомерными и для генеральной совокупности,

из которой была произведена выборка.

несут в себе элемент

случайности. Ввиду этого, необходимо проверить, насколько заключение о тесноте

связи, сделанное по выборке, будет правомерными и для генеральной совокупности,

из которой была произведена выборка.

Проверка

выборочных показателей на их неслучайность осуществляется в статистике с

помощью тестов на статистическую значимость (существенность) показателя. Для

проверки значимости коэффициента детерминации ![]() служит

дисперсионный F-критерий Фишера, который рассчитывается

по формуле

служит

дисперсионный F-критерий Фишера, который рассчитывается

по формуле  , где n – число единиц выборочной

совокупности,

, где n – число единиц выборочной

совокупности, ![]() m – количество групп,

m – количество групп,

![]() – межгрупповая

дисперсия,

– межгрупповая

дисперсия,

![]() – дисперсия j-ой группы (j=1,2,…, m),

– дисперсия j-ой группы (j=1,2,…, m),

![]() – средняя арифметическая

групповых дисперсий.

– средняя арифметическая

групповых дисперсий.

Величина ![]() рассчитывается, исходя из

правила сложения дисперсий:

рассчитывается, исходя из

правила сложения дисперсий:

![]() , где

, где ![]() – общая дисперсия.

– общая дисперсия.

Для

проверки значимости показателя ![]() рассчитанное

значение F-критерия

Fрасч сравнивается с табличным Fтабл для принятого уровня

значимости

рассчитанное

значение F-критерия

Fрасч сравнивается с табличным Fтабл для принятого уровня

значимости ![]() и параметров k1, k2, зависящих от величин n и m: k1=m-1, k2=n-m. Величина Fтабл для значений

и параметров k1, k2, зависящих от величин n и m: k1=m-1, k2=n-m. Величина Fтабл для значений ![]() , k1, k2 определяется по таблице

распределения Фишера, где приведены критические (предельно

допустимые) величины F-критерия для различных комбинаций значений

, k1, k2 определяется по таблице

распределения Фишера, где приведены критические (предельно

допустимые) величины F-критерия для различных комбинаций значений ![]() , k1, k2. Уровень значимости

, k1, k2. Уровень значимости ![]() в социально-экономических

исследованиях обычно принимается равным 0,05 (что соответствует доверительной

вероятности Р=0,95).

в социально-экономических

исследованиях обычно принимается равным 0,05 (что соответствует доверительной

вероятности Р=0,95).

Если Fрасч>Fтабл, коэффициент

детерминации ![]() признается статистически

значимым, т.е. практически невероятно, что найденная оценка

признается статистически

значимым, т.е. практически невероятно, что найденная оценка ![]() обусловлена только стечением

случайных обстоятельств. В силу этого, выводы о тесноте связи изучаемых

признаков, сделанные на основе выборки, можно распространить на всю генеральную

совокупность.

обусловлена только стечением

случайных обстоятельств. В силу этого, выводы о тесноте связи изучаемых

признаков, сделанные на основе выборки, можно распространить на всю генеральную

совокупность.

Если Fрасч<Fтабл, то показатель ![]() считается статистически

незначимым и, следовательно, полученные оценки силы связи признаков

относятся только к выборке, их нельзя распространить на генеральную совокупность.

считается статистически

незначимым и, следовательно, полученные оценки силы связи признаков

относятся только к выборке, их нельзя распространить на генеральную совокупность.

Фрагмент

таблицы Фишера критических величин F-критерия для значений ![]() =0,05; k1=3,4,5; k2=21–32 представлен ниже:

=0,05; k1=3,4,5; k2=21–32 представлен ниже:

|

k2 |

||||||||||||

|

k1 |

21 | 22 | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | 31 | 32 |

| 3 | 3,07 | 3,05 | 3,03 | 3,01 | 2,99 | 2,98 | 2,96 | 2,95 | 2,93 | 2,92 | 2,91 | 2,90 |

| 4 | 2,84 | 2,82 | 2,80 | 2,78 | 2,76 | 2,74 | 2,73 | 2,71 | 2,70 | 2,69 | 2,68 | 2,67 |

| 5 | 2,68 | 2,66 | 2,64 | 2,62 | 2,60 | 2,59 | 2,57 | 2,56 | 2,54 | 2,53 | 2,52 | 2,51 |

Расчет

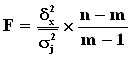

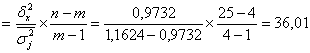

дисперсионного F-критерия Фишера для оценки ![]() =83,7%,

полученной при

=83,7%,

полученной при ![]() =1,1624,

=1,1624, ![]() =0,9732:

=0,9732:

Fрасч

Табличное

значение F-критерия

при ![]() = 0,05:

= 0,05:

| n | m |

k1=m-1 |

k2=n-m |

Fтабл( |

| 25 | 4 | 3 | 21 | 3,07 |

ВЫВОД:

поскольку Fрасч>Fтабл, то величина

коэффициента детерминации ![]() =83,7% признается

значимой (неслучайной) с уровнем надежности 95% и,

следовательно, найденные характеристики связи между признаками Инвестиции в

основные фонды и Нераспределенная прибыль правомерны не только для

выборки, но и для всей генеральной совокупности фирм.

=83,7% признается

значимой (неслучайной) с уровнем надежности 95% и,

следовательно, найденные характеристики связи между признаками Инвестиции в

основные фонды и Нераспределенная прибыль правомерны не только для

выборки, но и для всей генеральной совокупности фирм.

Задание 3

По результатам выполнения Задания 1 с вероятностью 0,954 необходимо определить:

1) ошибку выборки среднего размера инвестиций и границы, в которых будет находиться средний размер инвестиций в генеральной совокупности.

2) ошибку выборки доли предприятий с инвестициями в основные фонды 0,76 млн. руб. и более и границы, в которых будет находиться генеральная доля.

Выполнение Задания 3

Целью выполнения данного Задания является определение для генеральной совокупности предприятий региона границ, в которых будут находиться средний размер инвестиций, и доля предприятий с инвестициями в основной фонд не менее 0,76 млн. руб.

1. Определение ошибки выборки для размера инвестиций в основные фонды, а также границ, в которых будет находиться генеральная средняя

Применяя выборочный метод наблюдения, необходимо рассчитать ошибки выборки (ошибки репрезентативности), т. к. генеральные и выборочные характеристики, как правило, не совпадают, а отклоняются на некоторую величину е.

Принято

вычислять два вида ошибок выборки – среднюю ![]() и

предельную

и

предельную ![]() .

.

Для расчета

средней ошибки выборки ![]() применяются различные формулы в

зависимости от вида и способа отбора единиц из генеральной совокупности в

выборочную.

применяются различные формулы в

зависимости от вида и способа отбора единиц из генеральной совокупности в

выборочную.

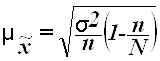

Для собственно-случайной

и механической выборки с бесповторным способом отбора средняя

ошибка ![]() для выборочной средней

для выборочной средней ![]() определяется по формуле

определяется по формуле

,

,

где ![]() – общая

дисперсия изучаемого признака,

– общая

дисперсия изучаемого признака,

N – число единиц в генеральной совокупности,

n – число единиц в выборочной совокупности.

Предельная

ошибка выборки ![]() определяет границы, в пределах которых будет

находиться генеральная средняя:

определяет границы, в пределах которых будет

находиться генеральная средняя:

![]() ,

,

![]() ,

,

где ![]() – выборочная средняя,

– выборочная средняя,

![]() – генеральная средняя.

– генеральная средняя.

Предельная

ошибка выборки ![]() кратна средней

ошибке

кратна средней

ошибке ![]() с коэффициентом

кратности t (называемым также коэффициентом доверия):

с коэффициентом

кратности t (называемым также коэффициентом доверия):

![]()

Коэффициент

кратности t зависит от значения доверительной вероятности Р,

гарантирующей вхождение генеральной средней в интервал ![]() , называемый доверительным

интервалом.

, называемый доверительным

интервалом.

Наиболее часто используемые доверительные вероятности Р и соответствующие им значения t задаются следующим образом (табл. 10):

Таблица 10

|

Доверительная вероятность P |

0,683 | 0,866 | 0,954 | 0,988 | 0,997 | 0,999 |

|

Значение t |

1,0 | 1,5 | 2,0 | 2,5 | 3,0 | 3,5 |

По условию

Задания 2 выборочная совокупность насчитывает 25 предприятий, выборка 10%

механическая, следовательно, генеральная совокупность включает 250

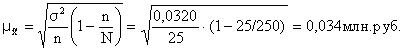

предприятий. Выборочная средняя ![]() ,

дисперсия

,

дисперсия ![]() определены в Задании 1 (п. 3).

Значения параметров, необходимых для решения задачи, представлены в табл. 11:

определены в Задании 1 (п. 3).

Значения параметров, необходимых для решения задачи, представлены в табл. 11:

Таблица 11

Р |

t |

n |

N |

|

|

| 0,954 | 2 | 25 | 250 | 0,62 | 0,0320 |

Рассчитаем среднюю ошибку выборки:

Рассчитаем предельную ошибку выборки:

![]()

Определим доверительный интервал для генеральной средней:

![]()

![]()

или

![]()

Вывод. На основании проведенного выборочного обследования с вероятностью 0,954 (95,4%) можно утверждать, что для генеральной совокупности предприятий средний размер инвестиций в основные фонды находится в пределах от 0,55 до 0,69 млн. руб.

2. Определение ошибки выборки для доли предприятий с размером инвестиций в основные фонды 0,76 млн. руб. и более, а также границ, в которых будет находиться генеральная доля

Доля единиц выборочной совокупности, обладающих тем или иным заданным свойством, выражается формулой

,

,

где m – число единиц совокупности, обладающих заданным свойством;

n – общее число единиц в совокупности.

Для собственно-случайной

и механической выборки с бесповторным способом отбора предельная ошибка выборки

![]() доли единиц, обладающих

заданным свойством, рассчитывается по формуле

доли единиц, обладающих

заданным свойством, рассчитывается по формуле

,

,

где w – доля единиц совокупности, обладающих заданным свойством;

(1-w) – доля единиц совокупности, не обладающих заданным свойством,

N – число единиц в генеральной совокупности,

n – число единиц в выборочной совокупности.

Предельная

ошибка выборки ![]() определяет границы, в пределах которых будет

находиться генеральная доля р единиц, обладающих исследуемым

признаком:

определяет границы, в пределах которых будет

находиться генеральная доля р единиц, обладающих исследуемым

признаком:

![]()

По условию Задания 3 исследуемым свойством предприятий является равенство или превышение размера инвестиций в основные фонды величины 0,76 млн. руб.

Число предприятий с данным свойством определяется из табл. 3 (графа 3):

m=5

Рассчитаем выборочную долю:

![]()

Рассчитаем предельную ошибку выборки для доли:

![]()

Определим доверительный интервал генеральной доли:

![]()

0,048 ![]() 0,352

0,352

или

4,8% ![]() 35,2%

35,2%

Вывод. С вероятностью 0,954 можно утверждать, что в генеральной совокупности предприятий региона доля предприятий с размером инвестиций в основные фонды 0,76 млн. руб. и более будет находиться в пределах от 4,8% до 35,2%.

Задание 4

Динамика инвестиций в отрасли промышленности города характеризуется следующими данными:

Таблица 12

| Год | Темпы роста к предыдущему году, % |

| 2001 | 102 |

| 2002 | 104 |

| 2003 | 103 |

| 2004 | 106 |

Определите:

1. Базисные темпы роста и прироста к 2000 г.

Результаты расчетов представьте в таблице.

2. Среднегодовой темп роста и прироста.

Осуществите прогноз базисных темпов роста инвестиций на 2005, 2006 гг., при условии сохранения среднегодового темпа роста.

Выполнение Задания 4 Решение

1. Темп роста (Тр) – это отношение уровней ряда динамики, которое

выражается в коэффициентах или процентах.

Базисным темпом роста является отношение каждого последующего

уровня к одному уровню, принятому за базу сравнения.

Тбр =Уi: У0, где уi – i-ый уровень ряда, у0 – начальный, базисный уровень ряда.

Рассчитываем базисные темпы роста.

Для этого находим цепные коэффициенты роста. Имея цепные коэффициенты роста, находим базисные коэффициенты роста и базисные темпы роста:

Базисный

коэффициент роста за 2002 год: ![]()

Базисный темп

роста за 2002 год: ![]()

Базисный

коэффициент роста за 2003 год: ![]()

Базисный темп

роста за 2003 год: ![]()

Базисный

коэффициент роста за 2004 год: ![]()

Базисный темп

роста за 2004 год: ![]()

Темп прироста определяют двумя способами:

1) Как отношение абсолютного прироста к предыдущему уровню

Тпр =ДУi: У0 – базисный

2) Как разность между темпами роста и единицей, если темпы роста выражены в коэффициентах: Тпр = Тр – 1; или как разность между темпами роста и 100%, если темпы роста выражены в процентах.

В нашем случае: Тбпр = Тбр – 100%

Результаты вычислений представлены в таблице 13.

Таблица 13

| Год | Темпы роста к предыдущему году, % | Коэффициенты роста к предыдущему году | Базисные коэффициенты роста | Базисные темпы роста, % | Базисные темпы прироста, % |

| 2001 | 102 | 1,02 | - | - | - |

| 2002 | 104 | 1,04 | 1,061 | 106,1 | 6,1 |

| 2003 | 103 | 1,03 | 1,093 | 109,3 | 9,3 |

| 2004 | 106 | 1,06 | 1,158 | 115,8 | 15,8 |

2. Среднегодовой темп роста будет рассчитываться по формулам средней геометрической из произведения цепных темпов роста:

__ _________________

Тр = n√Тцр1 ∙ Тцр2 ∙ Тцр3 ∙ Тцр4

где n – число цепных темпов роста.

Отсюда следует:

__ ________________ _________

Тр = 4√102 ∙ 104 ∙ 103 ∙ 106 = 4√115818144 =103,739≈ 103,74%

Далее вычисляем средний темп прироста:

__ __

Тпр = Тр – 100

__

Тпр = 103,74 – 100 = 3,74%

При сохранении данных среднегодовых темпов роста и прироста, базисные темпы роста и прироста инвестиций в 2005 и 2006 гг. будут составлять:

2005 год: Тр = 115,8 ∙ 103,74% = 120,13%; Тпр = 120,13 – 100 = 20,13%

2006 год: Тр = 120,13 ∙ 103,74% = 124,62%; Тпр = 124,62 – 100 = 24,62%

Вывод:

Данные приведенные в таблице характеризуют динамику инвестиций в основные фонды за 2001–2004 гг. В целом, объем инвестиций возрастает на 15,8%. Однако это происходит неравномерно. В 2001–2002 гг. рост инвестиций достаточно интенсивен (6,1%), в 2002–2003 гг. наблюдается замедление темпов роста – всего 9,3% по отношению к 2000 году, а в 2003–2004 гг. темпы роста снова возрастают.

Определив среднегодовые темпы роста и прироста инвестиций – 103,74% и 3,74% соответственно, можно прогнозировать изменения их объема в 2005–2006 гг. При сохранении среднегодовых темпов роста и прироста, в 2005 прирост инвестиций составит 20,13%, а в 2006 году – 24,62% по отношению к 2000 году, что означает достаточно интенсивный рост инвестиций в основные фонды.

3. Аналитическая часть

1. Постановка задачи

Обобщенную оценку эффективности инвестиций в основной капитал дают достигнутые финансовые результаты инвестируемых отраслей промышленности.

Одним из направлений изучения финансовых результатов отраслей промышленности является анализ инвестирования за несколько отчетных периодов, т.е. ее динамики.

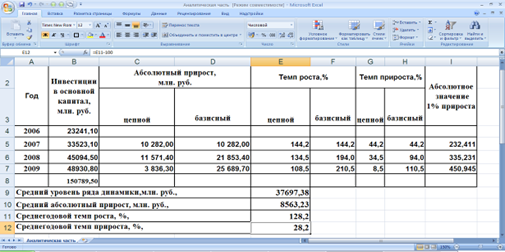

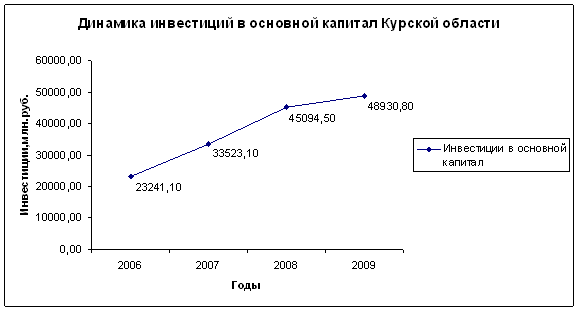

Рассмотрим аналитические показатели ряда динамики инвестиций в основной капитал Курской области за 2006–2009 гг.

Динамика инвестиций, в отрасли промышленности области, характеризуется данными Федеральной службы государственной статистики, представленными в таблице 1, проведем анализ динамики инвестиций, для чего рассчитаем следующие показатели:

▪ Абсолютный прирост;

▪ Темп роста;

▪ Темп прироста;

▪ Абсолютное значение одного процента прироста, а также средние за период уровень ряда, абсолютный прирост, темпы роста и прироста.

Таблица 1

|

Динамика инвестиций в основной капитал Курской области за последние годы |

||||

|

Год |

2006 год |

2007 год |

2008 год |

2009 год |

|

Инвестиции в основной капитал (в фактически действовавших ценах), млн. рублей |

23 241,1 | 33 523,1 | 45 094,5 | 48 930,8 |

2. Методика решения задачи

Расчет показателей анализа ряда динамики осуществим по формулам представленным в таблице 2.

Таблица 2

|

Показатель |

Базисный |

Цепной |

Средний |

|

Абсолютный прирост |

|

|

|

|

Темп роста |

|

|

|

|

Темп прироста |

|

|

|

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения одного процента прироста (А%). Один из способов его расчета – расчет по формуле:

![]()

Числовые обозначения:

![]() - уровень первого

периода;

- уровень первого

периода; ![]() - уровень сравниваемого

периода;

- уровень сравниваемого

периода;

![]() – уровень предыдущего

периода;

– уровень предыдущего

периода; ![]() - уровень последнего

периода;

- уровень последнего

периода;

п – число уровней ряда динамики.

Средний уровень в интервальном ряду динамики вычисляется по формуле:

![]()

3. Технология выполнения компьютерных расчетов.

Расчеты показателей анализа динамики инвестиций в основной капитал выполнены с применением пакета прикладных программ обработки электронных таблиц MS Exsel в среде Windows.

Расположение на рабочем листе Exsel исходных данных (табл. 1) и расчетных

Формул (1–10) (в формате Exsel) представлено в таблице3.

Результаты расчетов приведены в таблице 4

Таблица 4

На рис. 1 представлено графическое изображение динамики инвестиций в основной капитал с 2006 по 2009 год

Рис. 1. График динамики инвестиций с 2006 по 2009 год

4. Анализ результатов статистических компьютерных расчетов

Результаты проведенных расчетов позволяют сделать следующие выводы.

Размер инвестиций за четыре года вырос на 110,5%, что в абсолютном выражении составляет 25689,7 млн. руб.

Наблюдается положительная динамика в течение всего периода. Но она носит скачкообразный, характер. Об этом говорят цепные абсолютные приросты (В 2008 году по отношению к 2007 динамика увеличилась на 1289,4 млн. руб., а в 2009 году по отношению к 2008 снизилась на 7735,10 млн. руб.) и цепные темпы роста и прироста. Это же подтверждает и графическое изображение динамики инвестиций (см. рис. 1).

В течение

анализируемого четырехлетнего периода инвестирования средний размер инвестиций

составил 37697,38 млн. руб., в среднем за год он увеличивался на 8563,23 млн.

руб. (![]() =8563,23) или на 28,2% (

=8563,23) или на 28,2% (![]() =128,2).

=128,2).

Ускоренный рост инвестиций в основной капитал можно увидеть и по увеличивающемуся абсолютному значению одного процента прироста.

Для более глубокого анализа динамики инвестиций необходимо изучить изменения составляющих ее элементов и направления этих изменений за рассматриваемый период, выявить влияние отдельных факторов.

Заключение

В процессе выполнения данной работы была охарактеризована сущность инвестиций и инвестиционной деятельности. Таким образом, данную деятельность можно определить как приобретение экономических активов, способных обеспечить получение доходов в будущем. Также было установлено различие между реальными и финансовыми инвестициями.

Рассмотрена классификация инвестиций, показатели дохода, основные источники информации.

В расчетной части работы было представлено практическое применение различных методов изучения инвестиций, таких как исследование структуры совокупности, выявление наличия корреляционной связи и ее характеристика, а также применения выборочного метода и метода анализа рядов динамики в финансово-экономических задачах.

В аналитической части работы проведен анализ данных за 2006–2009 гг. относительно динамики размера инвестиций в основной капитал Курской области. В результате было выявлено, что размер инвестиций за четыре года вырос на 110,5% и в течение всего периода динамика инвестирования была положительная. Средний размер инвестиций составил 37697,38 млн. руб., в среднем за год он увеличивался на 8563,23 млн. руб.

Список использованной литературы

1. Гусаров В.М. Статистика: Учебн. пособие для вузов. – М.: ЮНИТИ – ДАНА, 2001. – 463 с.

2. Долженкова В.Г., Харченко Л.П. Статистка: Учебн. пособие. – М.: ИНФРА-М, 2001. – 384 с.

3. Назаров М.Г. Курс социально-экономической статистики: Учебник. – М.: ЮНИТИ-ДАНА, 2000. – 771 с.

4. Практикум по статистике: Учебн. пособие для вузов / Под ред. Симчеры В.М. / ВЗФЭИ. – М.: ЗАО «Финстатинформ», 1999. – 259 с.

5. Региональная статистика. Учебник под редакцией Рябцева В.М, Чудилина Г.Н. – М., 2001.

6. Российский статистический ежегодник. 2009: Стат. сб./ Росстат. – М, 2009.

7. Статистика: учебник / под ред. И.И. Елисеевой. – М.: Высшее образование, 2007. – 566 с.

8. Сводный ежегодник Курской области 2009: Статистический сборник/ Территориальный орган Федеральной службы государственной статистики по Курской области. – Курск, 2009.

9. Уокенбах, Джон. Exsel 2003. Библия пользователя: Пер. с англ. – М.: Издательский дом «Вильямс», 2009. – 768 с.

10. Федеральная служба государственной статистики. – http://www.gks.ru.

11. Законодательная база http://www.spb-venchur.ru/regions/20/climatekursk.htm

Перепечатка материалов без ссылки на наш сайт запрещена

(6)

(6)