Курсовая работа: Управление финансовыми потоками предприятия

Курсовая работа: Управление финансовыми потоками предприятия

Кафедра антикризисного управления и финансового менеджмента

Курсовая расчётная работа

по курсу Финансовый менеджмент

Управление финансовыми потоками предприятия

Вариант №3

Санкт-Петербург 2009

Содержание

Введение

1. Задача 1

2. Задача 2

3. Задача 3

4. Задача 4

5. Задача 5

6. Задача 6

7. Задача 7

8. Задача 8

9. Задача 9

10. Задача 10

11. Задача 11

Заключение

Список литературы

Введение

В настоящее время функционирование хозяйствующих субъектов среднего размера осложняется, с одной стороны, усилением конкуренции со стороны крупных организаций. С другой стороны, выросли потребности рынка покупателей, изменилось их отношение к качеству и цене товаров, продуктов и услуг. В таких условиях первые вынуждены искать новые, неценовые, формы эффективной конкуренции, связанные с качеством обслуживания, отраслевой специализацией, использованием новых технологий и т. д.

Вполне очевидно, что финансовое благополучие любой коммерческой структуры непосредственно связано с устойчивостью получения доходов. В этой связи неизбежно усиливается внимание к доходам, получаемым от управления активами и пассивами. В сложившихся условиях выживаемость средних коммерческих структур связана с получением ими конкурентных преимуществ путем создания сбалансированной системы управления финансовыми потоками.

Экономическая эффективность деятельности организации основывается на наличии удачной рыночной стратегии, максимально полного и эффективного использования финансовых ресурсов, минимизации комплекса рисков. Все эти задачи и призвана решить система управления финансовыми потоками, базирующаяся на своевременном получении и анализе аналитической информации и принятии адекватных управленческих решений.

На современном этапе развития экономики России одной из важнейших проблем, стоящих перед отечественными компаниями, является проблема эффективного и гибкого механизма управления финансовыми потоками.

Эффективное и рациональное управление потоками денежных средств и их эквивалентов способствует достижению финансовой устойчивости, прибыльности и положительной динамики развития компании. В условиях постоянно изменяющейся экономической ситуации достижение данной цели невозможно без использования теоретических подходов и практических разработок в области управления финансовыми потоками.

В данной курсовой работе рассмотрены основные темы финансового менеджмента, приведены решенные по ним практические задания и краткий теоретический материал.

В работе о писаны такие темы, как: теоретические и методологические основы финансового менеджмента, формирование системы управления финансами на предприятиях и в организациях, управление денежными потоками, терминология и базовые показатели классического финансового менеджмента, управление заемным капиталом, эффект финансового рычага, анализ чувствительности прибыли.

1. Задача №1

Для принятия решений финансовому менеджеру необходимо иметь информацию о деятельности предприятия за прошлые периоды, позволяющую оценить потенциальные финансовые возможности предприятия на предстоящие периоды.

Основные показатели, отражающие финансовое положение предприятия, представлены в балансе. Баланс характеризует финансовое положение предприятия на определенную дату и отражает ресурсы предприятия в единой денежной оценке по их составу и направлениям использования, с одной стороны (актив), и по источникам их финансирования — с другой (пассив). Баланс содержит подробную характеристику ресурсов предприятия.

«Актив: 1. Внеоборотные активы: Нематериальные активы (организационные расходы патенты, лицензии, товарные знаки, иные аналогичные активы); основные средства (земельные участки и объекты землепользования, здания, машины, оборудование и др.); незавершенное строительство; долгосрочные финансовые вложения (инвестиции в дочерние общества, инвестиции в зависимые общества, инвестиции в другие организации займы, предоставленные организациям на срок не более 12 месяцев и пр.); прочие внеоборотные активы.

2. Оборотные активы: Запасы (сырье, материалы и другие аналогичные ценности, малоценные и быстроизнашивающиеся предметы, затраты в незавершенном производстве, расходы будущих периодов, пр.); налог на добавленную стоимость по приобретенным ценностям; дебиторская задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты - покупатели и заказчики, векселя к получению, задолженность дочерних и зависимых обществ); дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты - покупатели и заказчики, векселя к получению, задолженность дочерних и зависимых обществ); Краткосрочные финансовые вложения (инвестиции в зависимые общества. собственные акции, выкупленные у акционеров и пр.); Денежные средства (касса, расчетные счета, валютные счета, пр. денежные средства, пр. оборотные активы). 3. Убытки: Непокрытые убытки прошлых лет; убыток отчетного года.

Пассив: 1. Капитал и резервы: уставный капитал, добавочный капитал, резервный капитал (резервные фонды, образованные в соответствии с законодательством, резервы, образованные в соответствии с учредительными документами); фонды накопления; фонд социальной сферы; целевые финансирование и поступления; нераспределенная прибыль прошлых лет; нераспределенная прибыль отчетного года. 2. Долгосрочные пассивы: Заемные средства (кредиты банков, подлежащие погашению более, чем через 12 месяцев после отчетной даты, прочие займы). 3. Краткосрочные пассивы: Заемные средства ( кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты, прочие займы); Кредиторская задолженность (поставщики и подрядчики, векселя к уплате); Расчеты по дивидендам; доходы будущих периодов; фонды потребления; резервы предстоящих расходов и платежей.»[1]

Для финансового менеджмента важно знать не только финансовые результаты, но и отдельно анализировать движение денежных средств за отчетный период, определять изменения основных источников получения денежных средств и направлений их использования.

Различаются два метода расчета показателей денежного потока: прямой и косвенный. Прямой метод заключается в группировке и анализе данных бухгалтерского учета, отражающих движение денежных средств в разрезе указанных видов деятельности. Косвенный метод заключается в перегруппировке и корректировке данных баланса и отчета о финансовых результатах с целью пересчета финансовых потоков в денежные потоки за отчетный период.

Расчет потока денежных средств осуществляется по трем основным направлениям деятельности: текущая, инвестиционная и финансовая.

1. Денежный поток от основной деятельности:

Чистая прибыль = прибыль до налогообложения отчетного периода

/+отложенные налоговые активы /+отложенные налоговые

обязательства текущий налог на прибыль

Амортизационные отчисления прибавляются к сумме чистой прибыли, т. к. они не вызывают оттока денежных средств.

Увеличение суммы текущих активов означает, что денежные средства уменьшаются за счет связывания в дебиторской задолженности, запасах и затратах (Минус изменение текущих активов).

Увеличение текущих обязательств вызывает увеличение денежных средств за счет предоставленной отсрочки оплаты кредиторам, полученных авансов (Плюс изменение суммы текущих обязательств).

2. Денежный поток от инвестиционной деятельности:

Увеличение суммы долгосрочных активов означает уменьшение денежных средств за счет инвестирования в активы долгосрочного использования. Реализация долгосрочных активов (основных средств, акций других предприятий и др.) увеличивает денежные средства (Минус изменение суммы долгосрочных активов).

3. Денежный поток от финансовой деятельности:

Увеличение (уменьшение) задолженности указывает на увеличение (уменьшение) денежных средств за счет привлечения (погашения). (Плюс изменение суммы задолженности).

Увеличение собственных средств за счет размещения акций означает увеличение денежных средств; выкуп акций и выплата дивидендов приводит к их уменьшению (Плюс изменение величины собственных средств).

В финансовом менеджменте наиболее важными признаются следующие группы финансовых коэффициентов:

1. Коэффициенты ликвидности.

2. Коэффициенты деловой активности.

3. Коэффициенты рентабельности.

4. Коэффициенты платежеспособности или структуры капитала.

5. Коэффициенты рыночной активности.

1. Коэффициенты ликвидности – позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода.

· Коэффициент общей (текущей) ликвидности – показывает достаточно ли у предприятия средств для погашения его краткосрочных обязательств в течение определенного периода. Считается, что этот коэффициент должен находиться в пределах от единицы до двух (иногда трех). Рассчитывается как частное от деления оборотных средств на краткосрочные обязательства

· Коэффициент срочной ликвидности - отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. Для расчета коэффициента срочной ликвидности может применяться также другая формула расчета, согласно которой числитель равен разнице между оборотными средствами (без учета расходов будущих периодов*) и материально-производственными запасами. По международным стандартам уровень коэффициента также должен быть выше 1. В России его оптимальное значение определено как 0,7 — 0,8.

· Коэффициент абсолютной ликвидности - рассчитывается как частное от деления денежных средств на краткосрочные обязательства. В западной практике коэффициент абсолютной ликвидности рассчитывается редко. В России его оптимальный уровень считается равным 0,2 — 0,25.

· Чистый оборотный капитал - рассчитывается как разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем. Наличие чистого оборотного капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в компанию.

2. Коэффициенты деловой активности - позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости.

· Коэффициент оборачиваемости активов — отношение выручки от реализации продукции ко всему итогу актива баланса — характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т. е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов.

· Коэффициент оборачиваемости дебиторской задолженности - сколько раз в среднем дебиторская задолженность (или только счета покупателей) превращалась в денежные средства в течение отчетного периода. Коэффициент рассчитывается посредством деления выручки от реализации продукции на среднегодовую стоимость чистой дебиторской задолженности.

· Коэффициент оборачиваемости кредиторской задолженности рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности, и показывает, сколько компании требуется оборотов для оплаты выставленных ей счетов.

· Коэффициент оборачиваемости материально-производственных запасов отражает скорость реализации этих запасов. Он рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость материально-производственных запасов.

3. Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании. Эти коэффициенты рассчитываются как отношение полученной прибыли к затраченным средствам, либо как отношение полученной прибыли к объему реализованной продукции.

· Коэффициент рентабельности всех активов предприятия (рентабельность активов) рассчитывается делением чистой прибыли на среднегодовую стоимость активов предприятия. Он показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств.

· Коэффициент рентабельности реализации (рентабельность реализации) рассчитывается посредством деления прибыли на объем реализованной продукции.

· Коэффициент рентабельности собственного капитала (рентабельность собственного капитала) позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги.

4. Показатели структуры капитала (или коэффициенты платежеспособности) характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность.

· Коэффициент собственности характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов.

· Коэффициент заемного капитала, который отражает долю заемного капитала в источниках финансирования. Этот коэффициент является обратным коэффициенту собственности.

· Коэффициент финансовой зависимости характеризует зависимость фирмы от внешних займов. Чем он выше, тем больше займов у компании, и тем рискованнее ситуация, которая может привести к банкротству предприятия.

· Коэффициент защищенности кредиторов (или покрытия процента) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит.

5. Коэффициенты рыночной активности включают в себя различные показатели, характеризующие стоимость и доходность акций компании. Основными показателями в этой группе являются:

• прибыль на одну акцию,

• соотношение рыночной цены акции и прибыли на одну акцию,

• балансовая стоимость одной акции;

• соотношение рыночной стоимости одной акции и ее балансовой стоимости;

• доходность одной акции и доля выплаченных дивидендов.

Задача №1

Допустим, за отчётный период предприятие характеризуется данными, приведенными в табл. (тыс. руб.):

| АКТИВ | 2002 год | 2003 год |

|

1. Основные средства и внеоборотные активы: основные фонды амортизация |

30 000 35 000 5 000 |

45 000 52 000 7 000 |

|

2. Оборотные средства: денежные средства дебиторская задолженность материально-производственные запасы краткосрочные финансовые вложения |

20 000 4 000 6 000 7 000 3 000 |

40 000 8 000 17 000 15 000 - |

| ИТОГО | 50 000 | 85 000 |

| ПАССИВ | ||

|

3. Собственный капитал: акционерный капитал эмиссионная премия накопленная прибыль |

30 000 1 000 4 000 |

30 000 7 000 8 000 |

| 4. Долгосрочные кредиты банка | - | 20 000 |

|

5. Краткосрочная задолженность: краткосрочные кредиты банка задолженность бюджету задолженность поставщикам задолженность по заработной плате |

15 000 6 000 1 000 7 000 1 000 |

20 000 5 000 2 000 9 000 4 000 |

| ИТОГО | 50 000 | 85 000 |

Допустим, далее, что чистая прибыль за период составила 3000 тыс. руб. Дивиденды были выплачены на сумму 1000 тыс. руб.

Краткосрочные финансовые вложения были реализованы с прибылью в 100 тыс., поскольку их рыночная стоимость превысила фактическую себестоимость, по которой они отражены в балансе, и составила 3100 тыс. руб.

Определите чистый денежный поток косвенным методом и проведите анализ денежного потока методом финансовых коэффициентов.

Сделайте выводы.

Расчет денежного потока по косвенному методу

|

1. Денежные средства от основной деятельности предприятия: чистая прибыль корректировка чистой прибыли а) амортизация б) дебиторская задолженность в) материально-производственные запасы г) краткосрочные финансовые вложения д) краткосрочные кредиты банка е) задолженность бюджету ж) задолженность поставщикам з) задолженность по заработной плате |

Сумма |

|

3000 2000 -11000 -8000 -100 -1000 1000 2000 3000 |

|

| ИТОГО денежные средства от основной деятельности | -6100 |

|

2. Денежные средства от инвестиционной деятельности: приобретение основных средств продажа краткосрочных финансовых вложений |

-17000 3100 |

| ИТОГО денежные средства от инвестиционной деятельности | -13 900 |

|

3. Денежные средства от финансовой деятельности: получение долгосрочного кредита банка выплата дивидендов |

20 000 -1000 |

| ИТОГО денежные средства от финансовой деятельности | 27000 |

| ИТОГО чистое изменение денежных средств за период | 7000 |

С помощью подобного документа финансовый менеджер получает информацию о движении денежных средств по основным сферам деятельности.

Выводы по первой части: как следует из приведенных данных, основная часть денежных средств получена предприятием за счет его финансовой деятельности: получения долгосрочного кредита и эмиссии акций, в то время как от основной деятельности у предприятия сложился дефицит денег в сумме 6 100 тыс. руб. При прочих равных условиях такое положение вызовет тревогу у заинтересованных пользователей.

Рассчитаем коэффициенты:

1. Коэффициент текущей ликвидности:

КТЛ = ОА / КО,

где ОА – оборотные активы, КО - краткосрочные обязательства.

КТЛ = ((20 000 +40 000) / 2) / (15 000 + 20 000) / 2 = 1,71%

2. Коэффициент срочной ликвидности:

КСЛ = (ОА - З) / КО,

Где ОА – оборотные активы, З – запасы, КО- краткосрочные обязательства.

КСЛ = ((20+40)/2) -(7+15)/2))/((15 000+20 000)/2)= 1,08 %

3. Коэффициент абсолютной ликвидности (платежеспособности):

КАЛ = ДС / КО,

Где ДС – денежные средства,

КО- краткосрочные обязательства

КАЛ = ((4000+8000)/2)/((15 000+20 000)/2)=0,34%

4. Чистый оборотный капитал:

ЧОК = оборотные активы предприятия - краткосрочные обязательства

ЧОК = ((20 + 40)/2) – ((15 000+20 000)/2) = 12 500 тыс. руб.

5. Коэффициент рентабельности активов предприятия:

КРА = (чистая прибыль / среднегодовую стоимость активов)*100%

КРА = 3000 / (50 000 + 85 000) / 2) * 100% = 4,44 %

6. Коэффициент рентабельности собственного капитала:

КРСК = (чистая прибыль / среднегодовую стоимость собственного

капитала) * 100%

КРСК = 3000 / ((35 000 + 45 000) / 2) * 100% = 7,5%

7. Коэффициент собственности:

КС = собственный капитал /общую сумму активов

КС = ((35 000 + 45 000) / 2) / ((50 000 + 85 000) / 2) = 0,59%

8. Коэффициент заемного капитала

КЗК = Обратный КС.

КЗК = 1 / 0,59 = 1,69%

9. Коэффициент финансовой зависимости

КФЗ = заемный капитал / собственный капитал

КФЗ = ((20 000 + 15 000) / 2) + 20 000) / ((35 000 + 45 000) / 2) = 0,93%

Следующие коэффициенты – коэффициенты оборачиваемости, но в данном случаи их мы не можем рассчитать, так как у нас нет данных об объеме продаж.

Коэффициенты рыночной активности мы не можем рассчитать, так как у нас нет информации о показателях, относящихся к акциям.

Выводы по части 2: из рассчитанных коэффициентов мы видим, что у данного предприятия достаточно средств для погашения его краткосрочных обязательств в течение определенного периода, так как рассчитанный коэффициент текущей ликвидности равен 1,71%, а норма для этого коэффициента 1-2; предприятие не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем, так как оборотные средства превышают показатель краткосрочных обязательств.

Наблюдается невысокая зависимость предприятия от внешних займов, соотношение заемного и собственного капитала показывает, что заемные средства не превышают собственных средств, а составляют примерно половину. А чем больше займов у компании, тем рискованнее ситуация, которая может привести к банкротству. Коэффициент заемного капитала должен быть не меньше единицы, в данной задаче он равен 1,69%.

Коэффициент рентабельности собственного капитала (ROE) очень невысокий (7,5%), что означает для владельцев не самые выгодные вложения.

Коэффициент собственности имеет нормативное значение - 0,5-0,7. По мере приближения коэффициента к 1 уменьшается риск невыполнения предприятием своих долговых обязательств. В нашем случае коэффициент собственности в норме, так как равен 0,59%.

2. Задача №2

Существует четыре основных показателя, используемых уже не только в западной, но и в отечественной практике. Первый: добавленная стоимость (ДС).

Если из стоимости продукции, произведенной а не только реализованной предприятием за тот или иной период (включая увеличение запасов готовой продукции и незавершенное производство), вычесть стоимость потребленных материальных средств производства (сырья, энергии и пр.) и услуг других организаций, то получится стоимость, которую действительно добавили к стоимости сырья) энергии, услуг. Величина добавленной стоимости свидетельствует о масштабах деятельности предприятия и о его вкладе в создание национального богатства. Вычтем из ДС налог на добавленную стоимость и перейдем к конструированию следующего показателя. Второй: брутто-результат эксплуатации инвестиций (БРЭИ). Вычтем из ДС расходы по оплате труда и все связанные с ней обязательные платежи предприятия (по социальному страхованию, пенсионному обеспечению и проч.), а также все налоги и налоговые платежи предприятия, кроме налога на прибыль — получим БРЭИ.

БРЭИ используется в финансовом менеджменте как один из основных промежуточных результатов финансово-хозяйственной деятельности предприятия. Представляя собой прибыль до вычета амортизационных отчислений, финансовых издержек по заемным средствам и налога на прибыль, величина БРЭИ является первейшим показателем достаточности средств на покрытие всех этих расходов.

Третий: нетто-результат эксплуатации инвестиций (НРЭИ), или прибыль до уплаты процентов за кредит и налога на прибыль.

Четвертый: Экономическая рентабельность активов (ЭР) - характеризует эффективность затрат и вложений:

ЭР = (НРЭИ / АКТИВ) * 100

Так же есть два важнейших элемента рентабельности: коммерческая маржа (КМ) и коэффициент трансоформации (КТ).

Коммерческая маржа показывает, какой результат эксплуатации дают каждые 100 руб. оборота (обычно КМ выражают в процентах). По существу, это экономическая рентабельность оборота, или рентабельность продаж, рентабельность реализованной продукции. У предприятий с высоким уровнем прибыли КМ превышает 20 и даже 30%, у других едва достигает 3 — 5%.

КМ = НРЭИ / ОБОРОТ * 100,

где оборот складывается из доходов от обычных видов деятельности и прочих доходов предприятия.

КТ показывает, сколько рублей оборота снимается с каждого рубля актива, т. е. в какой оборот трансформируется каждый рубль актива. КТ можно также воспринимать как оборачиваемость активов. В такой трактовке КТ показывает, сколько раз за данный период оборачивается каждый рубль активов.

КТ = ОБОРОТ / АКТИВ

Задача №2

Предприятие специализируется на производстве музыкальных инструментов. Общие доходы от основной деятельности предприятия за текущий год составили 1200 тыс.руб., внереализационные доходы составили 400 тыс. руб., а прибыль (до уплаты % за кредит и налога на прибыль) – 400 тыс. руб. Актив предприятия составляет 2000 тыс. руб.

Определите экономическую рентабельность активов.

Какой результат эксплуатации инвестиций предприятия дает каждый рубль оборота?

Сколько рублей оборота снимается с каждого рубля актива?

Решение:

Экономическая рентабельность активов (ЭР) характеризует эффективность затрат и вложений:

ЭР = (НРЭИ / АКТИВ) * 100 = (400 тыс.руб. / 2000 млн.руб.) * 100 = 20%

Экономическая рентабельность активов составляет 20%.

Коммерческая маржа (КМ) – показывает какой результат эксплуатации дает каждая денежная единица оборота.

КМ = (НРЭИ / ОБОРОТ) * 100 = 400 тыс. руб. / (1200 тыс.руб. + 400

тыс. руб.) = 25 %

ОБОРОТ складывается из выручки от реализации продукции и внереализационных доходов

Каждый руб. оборота дает 0,25 руб.

Коэффициент трансформации (КТ) – показывает сколько рублей оборота снимается с каждого рубля актива.

КТ = ОБОРОТ / АКТИВ = 1600 тыс.руб. / 2000 млн.руб. = 0,8

ЭР = КМ * КТ = 25% * 0,8 = 20%

Выводы: экономическая рентабельность активов составляет 20%, показывает, что на 1 рубль активов приходится 20 копеек чистой прибыли и процентов за кредит. Каждый руб. оборота дает 0,25 руб. эксплуатации инвестиций предприятия, с каждого рубля актива снимается 0,8 руб. оборота

Судя по показателю коммерческой маржи у предприятия высокий уровень прибыли, так как рентабельность реализованной продукции составляет 25%.

3. Задача №3

«Замечено, что фирма, которая рационально использует заемные средства, несмотря на их платность, имеет более высокую рентабельность собственных средств. В использовании заемных денег для извлечения прибыли проявляется действие механизма заимствования; заем в данном случае используется в качестве "рычага": он повышает потенциал заемщика в производстве прибыли. Если вы соединяете собственные средства (ваш капитал) с заимствованными деньгами, вы тем самым увеличиваете объем капитала, который можно вложить в дело. Пока ваша норма прибыли на заемные средства превышает процент, который вы платите за этот заем, ваши дела идут хорошо. Однако механизм заимствования - палка о двух концах: он может увеличить вашу прибыль, но может и принести убытки.

Заимствование осложняется тем, что имеет множество источников, и с каждым из них связаны свои преимущества и недостатки, издержки и выгоды. Задача финансового менеджера - найти такое сочетание источников финансирования, которое имело бы наименьшую цену. Процесс этот динамичный, поскольку изменение экономических условий сказывается и на стоимости кредита.

Помимо поиска источников финансирования финансовый менеджер должен следить за эффективностью расходования средств. У большинства компаний потенциальных статей расхода множество, а размеры капитала ограниченны. Чтобы выбрать наиболее рациональный способ расходования средств, управляющему финансами необходимо разработать такую методику отбора, которая позволила бы безошибочно определить варианты, более других соответствующие целям компании»[2]

Одним из основных инструментов, как говорилось выше, применяемых финансовыми менеджерами, является так называемый эффект финансового рычага.

Эффект финансового рычага (ЭФР) - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

ЭФР = (1 – ставка налогообложения прибыли) * (ЭР - СРСП) * ЗС/СС Экономическая рентабельность (ЭР) активов, или, что то же, экономическая рентабельность всего капитала предприятия, т. е. суммы его собственных и заемных средств ЭР = (НРЭИ / АКТИВ) * 100.

СРСП = (Финансовые издержки по всем кредитам / Сумма заемных средств) * 100 %

Дифференциал финансового рычага – это разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. (ЭР - СРСП).

Плечо финансового рычага – характеризует силу воздействия финансового рычага. Это соотношение между заемными и собственными средствами предприятия (ЗС/СС).

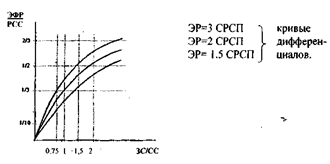

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. Из этих графиков видно, что чем меньше разрыв между ЭР и средней ставкой процента (СРСП), тем большую долю приходится отводить на заемные средства для подъема РСС, но это небезопасно при снижении дифференциала.

Задача №3

Рассчитать выгодность привлечения заемных средств, исходя из следующих условий предприятия:

| 1. АКТИВ | 27 348 руб. |

|

2 ПАССИВ: собственный источник заемные средства |

14 531 руб. 12 817 руб. |

| 3. Финансовые издержки по задолженности | 2 691,6 руб. |

| 4. Финансовый результат | 9 398 руб. |

| 5. Предприятию необходимо привлечение средств сроком на 9месяцев в размере | 15 500 руб. |

| 6. Процентная ставка в КБ | 35 % годовых |

Рассчитать выгодность привлечения заемных средств.

Решение:

Найдем эффект финансового рычага по формуле:

![]()

СНП – ставка налогообложения прибыли;

ЭР – экономическая рентабельность;

СС – собственные средства;

СРСП – средняя расчётная ставка процента.

Для нахождения ЭФР найдем ЭР:

ЭР = (НРЭИ / Актив) * 100%

НРЭИ = 9398 + 2691,6 = 12089,6 руб.

ЭР = (12089,6 / 27348) * 100 = 44,21 %

Найдем СРСП до взятия на себя компанией обязательств по второму кредиту:

СРСП = (Финансовые издержки по всем кредитам / Сумма заемных средств) * 100 %

СРСП = 2691,6 / 12817 = 21%

ЭФР = (1 - 0,2) * (44,21 - 21) * ( 12817 / 14531) = 18,568 * 0,882 = 16,38%

Найдем выплаты по процентам за кредит сроком на 9 месяцев:

Кредитная ставка = 35% * 3/4 = 26,25%

В абсолютном выражении:

15500 * 0,2625 = 4068,75 (руб.)

НРЭИ = 4068,75 + 2691,6 + 9398 = 16158,35 (руб.)

ЭР = (16158,35 / 42848) / 100 = 37,71%

Найду СРСП по формуле:

СРСП = (2691,6 + 4068,75) / (12817 + 15500) * 100 = 23,87%

ЭФР = (1 - 0,2) * (37,71 - 23,87) * (28317 / 14531) = 11,072 * 1,94873 =

21,58%

Данные расчётов представлены в табл.

| Показатель | До привлечения средств | После привлечения средств |

| Актив | 27348 руб. | 42848 руб. |

| Пассив | 27348 руб. | 42848 руб. |

| Собственные средства | 14531 руб. | 14531 руб. |

| Заемные средства | 12817 руб. | 28317 руб. |

| Издержки по задолженности | 2691,6 руб. | 6760,35 руб. |

| НРЭИ | 12089,6 руб. | 16158,35 руб. |

| ЭР | 34,36% | 21,93% |

| ЭФР | 16,38% | 21,58% |

Выводы: анализируя полученные данные, можно сделать вывод, что ЭФР увеличился на 5,2%, следовательно, увеличилась рентабельность собственных средств, получаемая благодаря использованию кредита.

Так, если дифференциал имеет положительное значение, как и в нашем случае ( 23,21), то любое увеличение плеча финансового рычага, т.е. повышение доли заемных средств в структуре капитала, будет приводить к росту его эффекта, что подтверждается нашими расчетами. Соответственно, чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект. Но в процессе повышения доли заемного капитала снижается уровень финансовой устойчивости предприятия, что приводит к увеличению риска его банкротства, поэтому привлекать займы нужно обосновано.

На основании полученных данных можно сказать, что новый кредит выгоден.

4. Задача №4

«Современная фирма, действующая в рыночных условиях, исповедует философию сопоставления результатов и затрат при превышении первого над вторым в качестве важнейшего условия собственного существования».[3]

Эффект финансового рычага (ЭФР) — это приращение к рентабельности собственных средств (РСС), получаемое благодаря использованию кредита, несмотря на платность последнего.

ЭФР = (1 – ставка налогообложения прибыли) * (ЭР - СРСП) * ЗС/СС Экономическая рентабельность (ЭР) активов, или, что то же, экономическая рентабельность всего капитала предприятия, т. е. суммы его собственных и заемных средств ЭР = (НРЭИ / АКТИВ) * 100.

Дифференциал финансового рычага – это разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. (ЭР - СРСП).

Плечо финансового рычага – характеризует силу воздействия финансового рычага. Это соотношение между заемными и собственными средствами предприятия (ЗС/СС).

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. Из этих графиков видно, что чем меньше разрыв между ЭР и средней ставкой процента (СРСП), тем большую долю приходится отводить на заемные средства для подъема РСС, но это небезопасно при снижении дифференциала.

Задача №4

Предприятие «Алмаз» специализируется на выпуске ювелирных изделий.

Актив предприятия составляет 130 тыс. руб.; собственные средства – 70 тыс. руб., долгосрочные заемные средства – 37, 6 тыс. руб., а срочная кредиторская задолженность 22, 4 тыс. руб., предприятие за текущий год получило прибыль в размере 80 тыс. руб. (до уплаты % за кредит и налога на прибыль) и ему необходимо взять дополнительно кредит на покупку нового оборудования, при условии, что средняя расчетная ставка процента составляет 32 %.

Рассчитайте уровень эффекта финансового рычага для данного предприятия и экономическую рентабельность активов, а также определите желательные условия получения запрашиваемого кредита и рассчитайте его сумму.

Решение.

ЭФР = (1 – ставка налогообложения прибыли) * (ЭР – СРСП) * ЗС / СС,

где: ЭФР – эффект финансового рычага,

ЭР – экономическая рентабельность,

ЗС - заемные средства,

СС – собственные средства,

СРСП – средняя расчетная ставка процента.

ЭР = (НРЭИ / АКТИВ) *100 = 80 тыс. руб./ 130 тыс. руб. *100 = 61,5%

ЭФР = 0,8 * (61,5 – 32) *((37,6 + 22,4) / 70 ) = 0,8 * 29,5 * 0,86 = 20,3 %

Дифференциал рычага = 29,5, он превышает 20% , а плечо = 0,86, т.е. финансовый риск, связанный с этим предприятием незначительный.

На сегодняшний день без взятия нового кредита ЭР активов предприятия составит

ЭР / СРСП = 61,5 / 32 = 1,9 раза

Экономическая рентабельность активов в 1,9 раза превышает среднюю расчетную ставку процента,

ЭР = 1,9 СРСП

(60 + Сумма кредита) / 70 = 1

Сумма кредита = 10 тыс. руб.

Ответ: Уровень эффекта финансового рычага составляет 20,3 %, экономическая рентабельность активов 61,5%, безопасная сумма кредита составляет 10 тыс. руб.

Выводы: многие западные экономисты считают, что золотая середина близка к 30—50 процентам, т. е. что эффект финансового рычага оптимально должен быть равен одной трети — половине уровня экономической рентабельности активов. Тогда эффект финансового рычага способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу.

В данной ситуации ЭФР составляет 30% от рентабельности активов предприятия. Это показывает, что предприятие находится в достаточно устойчивом положении, величина задолженности не превышает допустимую и предприятие может позволить себе взять еще один кредит для развития своей деятельности.

5. Задача №5

Одна из главнейших проблем финансового менеджмента — формирование рациональной структуры источников средств предприятия в целях финансирования необходимых объемов затрат и обеспечения желательного уровня доходов.

При высокой чистой рентабельности собственных средств можно оставлять больше нераспределенной прибыли на развитие (наращивание собственных средств). Таким образом, внешнее — за счет заимствований и эмиссии акций — и внутреннее — за счет нераспределенной прибыли — финансирование тесно взаимозависимы. Это не означает, тем не менее, взаимозаменяемости. Так, внешнее долговое финансирование ни в коем случае не должно подменять привлечение и использование собственных средств.

Внося прямой вклад в финансирование стратегических потребностей предприятия, собственные средства одновременно становятся важным козырем в финансовых взаимоотношениях предприятия со всеми персонажами рынка. Но не будем принижать и роль заемных средств в жизни предприятия. Задолженность смягчает конфликт между администрацией и акционерами, уменьшая акционерный риск, но обостряет конфликт между акционерами и кредиторами.

Предприятие вне экстремальных условий не должно полностью исчерпывать свою заемную способность. Всегда должен оставаться резерв «заемной силы», чтобы в случае необходимости покрыть недостаток средств кредитом без превращения дифференциала финансового рычага в отрицательную величину.

Прибыль, подлежащая налогообложению = НРЭИ – проценты за кредит

Чистая прибыль = Прибыль, подлежащая налогообложению – сумма налога на прибыль

Чистая рентабельность собственных средств = (Чистая прибыль / Собственные средства) * 100%

Расчет пороргового значения НРЭИ. На пороговом значении НРЭИ одинаково выгодно использовать и заемные, и собственные средства. А это значит, что уровень эффекта финансового рычага равен нулю – либо за счет нулевого значения дифференциала (тогда ЭР = СРСП), либо за счет нулевого плеча рычага (и тогда заемных средств нет).

Задача №5

Предприятие имеет 900 000 шт. выпущенных и оплаченных акций на общую сумму 9 000 000 руб. и рассматривает альтернативные возможности: либо осуществить дополнительную эмиссию акций того же номинала (10 руб.) ещё на 9 000 000 руб., либо привлечь кредиторов на эту же суму под среднюю расчетную ставку процента – 14 процентов.

Что выгоднее? Анализ проводится для двух различных прогностических сценариев нетто-результата эксплуатации инвестиций: оптимистический сценарий допускает достижение НРЭИ величины 3 600 000 руб., пессимистический ограничивает НРЭИ суммой 1 800 000 руб. Всю чистую прибыль выплачивают дивидендами, не оставляя нераспределенной прибыли.

Для решения этой задачи, нам необходимо рассчитать следующие показатели:

1. Рассчитаем показатели для долгового финансирования, для бездолгового финансирования показатели рассчитываются аналогично.

Прибыль подлежащая налогообложению = НРЭИ - % за кредит

ПРпн = 3 600 000 – 1 260 000 = 2 340 000

ПРпн’= 1800 000 – 1 260 000 = 540 000

Сумма налога на прибыль = ПРпн * 0,2

Сумма налога на прибыль = 2 340 000 * 0,2 = 468 000

Сумма налога на прибыль = 540 000 * 0,2 = 108 000

Чистая прибыль = ПРпн – сумма налога на прибыль

ЧП = 2 340 000 – 468 000 = 1 872 000

ЧП’= 540 000 – 108 000 = 432 000

Экономич. рентаб. =( НРЭИ / общая ст-ть акций) * 100%

ЭР=(3 600 000 / 9 000 000) * 100% = 40 %

ЭР’=(1 800 000 / 9 000 000) * 100% = 20 %

ЧП1а = ((1-ставка обложения прибыли)*(НРЭИ - % за кредит)) / кол-во

акций

ЧП1а = ((1-0,2) * (3 600 000 – 1 260 000)) / 900 000 = 2,08

ЧП1а’= ((1-0,2) * (1 800 000 – 1 260 000)) / 900 000 = 0,48

Чистая рентаб собств. ср-в = (Чистая прибыль / собств. Ср-ва) * 100%

ЧРсс = (1 872 000 / 9 000 000) * 100% = 20,8

ЧРсс’ = (432 000 / 9 000 000) * 100% = 4,8

Используя рассчитанные данные можно составить таблицу:

| Показатель | Бездолговое финансирование (ЗС = 0) | Долговое финансирование (ЗС/СС = 1) | ||

| НРЭИ (прибыль до уплаты процентов и налога), руб. | 1 800 000 | 3 600 000 | 1 800 000 | 3 600 000 |

| Проценты за кредит, руб. | - | - | 1 260 000 | 1 260 000 |

| Прибыль, подлежащая налогообложению, руб. | 1 800 000 | 3 600 000 | 540 000 | 2 340 000 |

| Сумма налога на прибыль, руб. (20% или 0,2) | 360 000 | 720 000 | 108 000 | 468 000 |

| Чистая прибыль, руб. | 1 440 000 | 2 880 000 | 432 000 | 1 872 000 |

| Количество обыкновенных акций, шт. | 1 800 000 | 1 800 000 | 900 000 | 900 000 |

| Экономическая рентабельность, % | 20 | 40 | 20 | 40 |

| СРСП, % | - | - | 14 | 14 |

| Чистая прибыль на акцию, руб. | 1,6 | 3,2 | 0,48 | 2,08 |

| Чистая рентабельность собственных средств, % | 16 | 32 | 4,8 | 20,8 |

2. Теперь рассчитаем пороговое значение НРЭИ:

ЭР = НРЭИ / (СС + ЗС) * 100 = СРСП

НРЭИп = ЭР * (СС + ЗС) = СРСП * (СС+ЗС)

НРЭИп = 0,14 * (9 000 000 + 9 000 000) = 2 520 000

Выводы по пункту 2: экономический смысл этого числа в том, что при значениях НРЭИ меньше 2 520 000 выгоднее использовать только собственные средства. Когда же НРЭИ превысит 2 520 000, выгоднее использовать заемные средства в виде банковских кредитов и займов.

Выводы по задаче: сравнивая два варианта развития: оптимистический и пессимистический, мы видим, что самый высокий показатель чистой рентабельности собственных средств получается при оптимистическом сценарии развития с бездолговым видом финансирования, не прибегая к заимствованию средств (32%). Самый низкий показатель, а поэтому и не привлекательный вариант развития у пессимистического сценария, но с заимствованием средств.

Поэтому в случае пессимистического варианта следует прибегнуть к дополнительной эмиссии акций. И в случае оптимистического развития событий — более предпочтительным будет так же не прибегать к заимствованию средств.

6. Задача №6

Часть нарабатываемой предприятием чистой рентабельности собственных средств поглощается дивидендами, другая часть «уходит» в развитие производства. Этот процесс осуществляется под непосредственным воздействием принятой предприятием нормы распределения (HP), которая показывает, какая часть чистой прибыли выплачивается как дивиденд.

Внутренние темпы роста собственных средств фактически дают информацию о нарастании собственных средств предприятия и его пассива и оборота.

внутренние темпы роста собственных средств (ВТР= РСС (1-НР));

норма распределения прибыли на дивиденды (HP).

При неизменной структуре пассива внутренние темпы роста применимы к возрастанию актива.

При неизменной структуре пассива и неизменном коэффициенте трансформации внутренние темпы роста применимы к возрастанию оборота.

Задача №6

По нижеприведенным данным о деятельности фирмы «Алкор», специализирующейся на продаже компьютеров и аксессуаров к ним, рассчитайте:

Коммерческую маржу;

Экономическую рентабельность;

Эффект финансового рычага;

Рентабельность собственных средств;

Внутренние темпы роста.

Исходные данные:

Актив за вычетом кредиторской задолженности 12 тыс.руб.

Пассив:

Собственные средства 4,8 тыс. руб.

Заемные средства 7,2 тыс. руб.

Оборот составляет 36 тыс. руб.

НРЭИ достигает 2,16 тыс. руб.

СРСП составляет 16,8 %

На дивиденды распределяется 30 % прибыли

Какой величины достигнет объем пассива, актива и оборота?

КМ = (НРИЭ / ОБОРОТ) * 100 = (2,16 / 36) * 100 = 6%

ЭР = (НРИЭ/ АКТИВ) * 100 = (2,16/12) = 0,18 = 18%

ЭФР = (1-ставка налогообложения) * (ЭР-СРСП) * (ЗС/СС) = 0,8 * (18-

16,8) * (7,2/4,8) = 1,44

РСС = (1 - ставка налогообложения) * (ЭР + ЭФР) = 0,8 * (18 + 1,44) = 15,5

ВТР = РСС * (1 – НР), НР –

норма распределения прибыли на дивиденды

ВТР = 15,5 * (1-0,3) = 10,8

КТ = ЭР / КМ

КТ = 18 / 6 = 3

Определим новый актив, пассив и оборот с учетом внутренних темпов роста 10,8%

Актив составит – 13,3 тыс. руб.

Пассив: собственные средства – 5,3 тыс. руб.; заемные средства – 7,9 тыс. руб.

Если коэффициент трансформации, равный трем, поддерживается на прежнем уровне, то актив объемом 13,3 тыс. руб. принесет 39,9 тыс. руб. оборота, т.е. опять плюс 10,8 %

Оборот составит - 39,9 тыс. руб.

Объем Актива составит – 13,3 тыс. руб.; Пассива: собственные средства – 5,3 тыс. руб.; заемные средства – 7.9 тыс. руб.; новый Оборот – 39,9 тыс. руб.

Выводы: «Внутренние темпы роста собственных средств (ВТР) фактически дают информацию о нарастании собственных средств пассива и служат основанием для расчета темпов роста производства (что важно при определении производственной программы фирмы, так как после расчета ВТР можно подумать и о привлечении заемных средств в том или ином виде, в том или ином количестве)».

При неизменной структуре пассива внутренние темпы роста можно применить к возрастанию актива.

Далее, если коэффициент трансформации, равный трем, поддерживается на прежнем уровне, то актив объемом 13,3 тыс. руб. принесет 39,9 тыс. руб. оборота.

При неизменной структуре пассива и неизменном коэффициенте трансформации внутренние темпы роста применимы к возрастанию оборота. В данном случаи с 36 тыс. руб. до 39,9 тыс. руб.

7. Задача №7

Ключевыми элементами операционного анализа служат: финансовый и операционный рычаги, порог рентабельности и запас финансовой прочности предприятия.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами. Этот показатель в экономической литературе обозначается тоже как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

СВОР = ВМ/Прибыль

где валовая маржа (ВМ) – разница между выручкой от реализации и переменными затратами.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но ещё и не имеет прибылей. Валовой маржи в точности хватает на покрытие постоянных затрат, а прибыль равна нулю.

Порог рентабельности = Постоянные затраты/валовая маржа в относительном выражении.

Валовая маржа в относительном выражении = Валовая маржа/ выручка от реализации.

Запас финансовой прочности = Выручка от реализации – порог рентабельности.

Задача №7

Комиссионный магазин принимает на реализацию у оптовой фирмы телевизоры по цене 250 у. д. е. за штуку и реализует по цене 300 у. д. е. за штуку.

Непроданный товар возвращается оптовой фирме по исходной цене – 250 у. д. е. за штуку.

Постоянные издержки магазина составляют 1500 у. д. е.

1. Каков порог рентабельности магазина? Как он изменится, если удастся увеличить цену реализации с 300 у. д. е. до 310 у. д. е.?

2. Какое количество телевизоров необходимо продать для получения прибыли в размере 750 у. д. е.? Какой запас финансовой прочности имеет магазин при данной прибыли?

3. Какую прибыль можно ожидать при различных условиях продаж?

1. Порог рентабельности = Постоянные затраты / цена реализ. – цена закуп.

ПР1 = 1500 / (300 - 250) = 30 шт.

ПР1= 30 * 300=9000 у.д.е ( в денежном выражении)

ПР2 = 1500 / (310 - 250) = 25 шт.

ПР2 = 25 * 300 = 7500 у.д.е

2. Для определения порога рентабельности при заданном уровне прибыли в размере 750 у.д.е. воспользуемся формулой:

(Постоянные затраты + прибыль) / (цена реализации – переменные

затраты на ед. продукции) = (750 + 1500) / 50 = 45 шт.

Порог рентабельности для получения желаемой прибыли в размере 750 у. д. е. необходимо продать 45 телевизоров, а в денежном выражении порог рентабельности составит 13 500 руб.

Запас финансовой прочности = 45 * 300 – 9000 = 4500 у. д. е.

3. При различных уровнях продаж можно ожидать различную прибыль.

Выводы: точка критического объема производства (точка безубыточности) показывает тот объем производства, при котором величина выручки от реализации продукции равна ее полной себестоимости. Зависимость между объемом и выручкой и возможность ее изучения позволяют выявить изделие с большей рентабельностью, обеспечивают получение информации, позволяющей быстро переориентировать производство в ответ на изменение условий рынка.

При уровне продаж ниже точки безубыточности деятельность предприятие не выгодна, т.к. прибыль будет ниже порога рентабельности. Значит, прибыль будет приносить только уровень продаж выше 30 шт.

8. Задача №8

Сущность понятия чувствительности прибыли показывает степень влияния основных элементов стоимости на прибыль.

В основе анализа чувствительности лежат следующие условия:

1. Изменение элементов стоимости должно быть пропорциональными.

2. Эти изменения должны быть параллельными, а не последовательными.

Для решения задачи необходимо воспользоваться формулами для вычисления объема реализации, обеспечивающего постоянный результат при изменении одного из элементов операционного рычага.

Если изменяется цена реализации, как в данной задаче, то:

Объем реализации = (Исходная сумма валовой маржи / новый коэффициент валовой маржи) / Новая цена реализации

От изменения цены, изменяется и порог рентабельности, и прибыль.

Прибыль = ВМ – постоянные затраты

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами. Этот показатель в экономической литературе обозначается тоже как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли. Сила воздействия операционного рычага (СВОР) показывает, сколько процентов изменения прибыли дает каждый процент изменения выручки.

Задача №8

ОАО «Салют» шьет 5000 изделий в месяц и продает их по цене 300 руб. за штуку. Расходуемые на одно изделия материалы составляет 253 руб., а постоянные затраты предприятия составляют 92,5 тыс. руб.

1. Как изменится прибыль, если цена реализации изменится на 8 % ? На сколько единиц продукции можно сократить объем реализации без потери прибыли?

2. Как изменится прибыль при 8% увеличении объема реализации?

3. Определить запас финансовой прочности предприятия.

4. Определить силу воздействия операционного рычага.

1. При увеличении цены на 8%

Прибыль до изменения цены:

Прибыль = ВМ – постоянные затраты

ВМ = Выручка – переменные затраты

Сумма переменных издержек = 253 * 5000 = 1 265 000

ВМ = 1 500 000 – 1 265 000 = 235 000

Прибыль = 235 000– 92 500 = 142 500 руб.

300 + (300 * 0,08) = 324 руб.

Новая цена – 324 руб. Переменные затраты – 253 руб.

Выручка = 324 * 5000 = 1 620 000

Сумма переменных издержек = 253 * 5000 = 1 265 000

Валовая Маржа (новая) = Выручка – переменные затраты = 1 620 000 –

1 265 000 = 355 000

Коэффициент ВМ = ВМ / Выручка = 355 000 / 1 620 000 = 0,219

Прибыль = ВМ – постоянные затраты = 355 000 - 92 500 = 262 500 руб.

262 500 / 142 500 = 1,84%

Таким образом, наша прибыль возросла на 84%.

Объем реализации при изменении цены:

Объем реализации = (ВМ (исх.) / коэф.ВМ (нов.)) / Новая цена = (235

000 / 0,219) / 324 = 3 311

При уменьшении цены на 8%

Прибыль до изменения цены:

Прибыль = (1 500 000 – 1 265 000) – 92 500 = 142 500 руб.

Новая цена – 276 руб.

Переменные затраты – 253 руб.

Выручка = 276 * 5000 = 1 380 000

Сумма переменных издержек = 253 * 5000 = 1 265 000

Валовая Маржа (новая)= Выручка – переменные затраты = 1 380 000 –

1 265 000 = 115000

Коэффициент ВМ = ВМ / Выручка = 155 000 / 1 380 000 = 0,083

Прибыль = ВМ – постоянные затраты = 115 000 - 92 500 = 22 500 руб.

22 500 / 142 500 = 0, 16

Прибыль снизилась на 16%

Объем реализации при изменении цены:

Объем реализации = (ВМ (исх.) / коэф.ВМ (нов.)) / Новая цена = (235

000 / 0,083) / 276 = 10 258

2. при увеличении объема реализации на 8%

Цена – 300 руб.

Переменные издержки – 253 руб.

Объем реализации = 5400

Выручка = 300 * 5400 = 1 620 000

Сумма переменные издержек = 253 * 5400 = 1 366 200

ВМ = Выручка – переменные затраты = 1 620 000 – 1 366 200 = 253 800

Прибыль = 253 800 - 92 500 = 143 300 руб.

143 300 / 142 500 = 1,005

Прибыль увеличилась на 0,5 %

3. Запас финансовой прочности = Выручка от реализации – порог рентабельности.

Выручка от реализации = 5000 * 300 = 1 500 000 руб.

Порог рентабельности = Постоянные затраты / ВМ = 92 500 / 0,16 = 578 125 (шт.)

Запас финансовой прочности = 1 500 000 - 578 125 = 932 875 руб.

4. Сила воздействия операционного рычага (СВОР)

СВОР = ВМ / Прибыль = 235 000 / 142 500 = 1, 6

Выводы: при увеличении цены на 8 % прибыль увеличится на 84% , а объем реализации без потери прибыли можно будет снизить до 3 311 шт.; при уменьшении цены на 8 % прибыль снизилась на 16%, а объем реализации без изменения прибыли нужно будет увеличить до 10 258; при 8% увеличении объема реализации прибыль увеличится на 0,5%, ЗФП составляет 932 875 руб., СВОР - 1,6.

Когда выручка от реализации снижается, сила воздействия операционного рычага возрастает. Каждый процент снижения выручки дает тогда все больший и больший процент снижения прибыли. Так проявляет себя грозная сила операционного рычага.При возрастании же выручки от реализации, если и порог рентабельности (точка самоокупаемости затрат) уже пройден, сила воздействия операционного рычага убывает: каждый процент прироста выручки дает все меньший и меньший процент прироста прибыли (при этом доля постоянных затрат в общей их сумме снижается). Но при скачке постоянных затрат, диктуемом интересами дальнейшего наращивания выручки или другими обстоятельствами, предприятию приходится проходить новый порог рентабельности.

На небольшом удалении от порога рентабельности сила воздействия операционного рычага будет максимальной, а затем вновь начнет убывать... и так вплоть до нового скачка постоянных затрат с преодолением нового порога рентабельности.

9. Задача №9

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа представляет собой разницу между выручкой от реализации и переменными затратами. Этот показатель в экономической литературе обозначается тоже как сумма покрытия. Желательно, чтобы валовой маржи хватало не только на покрытие постоянных расходов, но и на формирование прибыли.

СВОР = ВМ/Прибыль

где валовая маржа (ВМ) – разница между выручкой от реализации и переменными затратами.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но ещё и не имеет прибылей. Валовой маржи в точности хватает на покрытие постоянных затрат, а прибыль равна нулю.

Порог рентабельности = Постоянные затраты/валовая маржа в относительном выражении.

Валовая маржа в относительном выражении = Валовая маржа/ выручка от реализации.

Запас финансовой прочности = Выручка от реализации – порог рентабельности.

Задача №9

Фирма специализируется на производстве аудиокассет. В 2003 году при объеме реализации 61 500 руб. (включая НДС) фирма несет убытки.

Конъюнктурные исследования показали, что аналогичные предприятия (фирмы), работающие в тех же условиях и по тому же принципу, имеют прибыль на уровне 6 % оборота.

С целью достижения прибыли в размере 6 % сегодняшней выручки от реализации, руководство фирмы наметило четыре альтернативных выхода из кризисной ситуации:

1. Увеличения объема реализации.

2. Сокращение издержек.

3. Изменение ориентации реализации (выбор более рентабельных изделий, более выгодных заказчиков, более прибыльных объемов заказов и путей реализации).

Переменные издержки: 39 072,35

Сырье и материалы 20 800,00

Заработная плата основных производственных рабочих 12 110,00

ЕСН и отчисления в ФСС 4662,35

Прочие переменные издержки 1500,00

Постоянные издержки: 16 160,00

Заработная плата 7000,00

ЕСН и отчисления в ФСС 2695,00

Аренда 950,00

Амортизация 740,00

Прочие постоянные издержки 3870,00

В состав постоянных издержек по заработной плате входит заработная плата мастера, контролирующего выпуск определенного вида продукции – 2785 руб. (с начислениями в сумме 3857,25 руб.).

1. Провести анализ чувствительности прибыли к изменениям для каждого из трех направлений увеличения рентабельности.

Характеризуя четвертое направление выхода из кризиса (изменение ассортиментной политики), использовать данные по основным видам продукции фирмы, представленные в таблице, руб.

| Показатель | Основа кассеты | Лента | Футляр | Итого |

| Выручка от реализации | 20 000,00 | 10 000,00 | 20 000,00 | 50 000,00 |

|

Переменные издержки: материалы заработная плата начисления прочие издержки |

15 432,60 7040,00 5760,00 2217,60 415,00 |

7051,00 3050,00 2600,00 1001,00 400,00 |

16 588,75 10 710,00 3750,00 1443,75 685,00 |

39 072,35 20 800,00 12 110,00 4662,35 1500,00 |

|

Постоянные издержки: заработная плата начисленная аренда амортизация заработная плата мастера с начислениями прочие постоянные издержки |

1100,00 | 900,00 | 1875,25 |

16 160,00 4215,00 1622,75 950,00 740,00 3857,25 3870,00 |

2. Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве прибыльных изделий. Маркетинговые исследования показали, что расширить реализацию футляров без снижения цены невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос превышает предложение. Фирма сняла с производства основу кассеты и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб. Провести оценку перечисленных в условиях задания направлений выхода из кризиса.

1. Проведем анализ чувствительности прибыли к изменениям для каждого из четырех направлений увеличения рентабельности.

Для достижения фирмой 6% рентабельности оборота, т.е. получение 3690 тыс. руб. прибыли, рассчитаем с помощью таблицы основные элементы операционного рычага:

ВМ = Выручка – Переменные издержки

ВМ = 50 000 - 39 072,35 = 10 927,65 руб.

Коэффициент ВМ = (10 927,65 / 50 000) * 100% = 21,9 %

Порог рентабельности = (16 160 + 3857,25) / 0,219 = 91 402,97 руб.

ЗФП = Выручка - ПР

ЗФП = 50 000 – 91 402,97 = -41402,97 руб.

| Показатель | Основа | Лента | Футляр | Итого | % |

| кассеты | |||||

| Объем реализации | 61500,00 | ||||

| Косвенные налоги | 11500,00 | ||||

| Выручка от реализации за вычетом косвенных налогов | 20000,00 | 10000,00 | 20000,00 | 50000,00 | 100 |

| Переменные издержки | 15432,60 | 7051,00 | 16588,75 | 39072,35 | 78,1 |

|

Валовая маржа1 |

4567,40 | 2949,00 | 3411,25 | 10927,65 | 21,9 |

| То же, в % к выручке | 22,8 | 29,5 | 17,1 | ||

| Постоянные издержки по оплате труда мастера | 1100,00 | 900,00 | 1875,25 | 3857,25 | 7,7 |

|

Валовая маржа2 |

3467,40 | 2049,00 | 1536,00 | 7070,40 | 14,2 |

| То же, в % к выручке | 17,3 | 20,5 | 7,7 | ||

| Постоянные издержки | 12302,75 | 24,6 | |||

| Прибыль (убыток) | -5232,35 | -10,4 |

1.1 Увеличение объема реализации приведет к пропорциональному увеличению переменных издержек. Если переменные издержки по отношению к объему реализации остаются на прежнем уровне (т.е. процент валовой маржи не меняется), то объем выручки от реализации, соответствующий новому уровню валовой маржи должен составить

(Новая валовая маржа / Исходная валовая маржа, %) * 100

Новая валовая маржа должна достигнуть такого уровня, чтобы покрыть постоянные издержки и обеспечить получение прибыли в сумме 3690 тыс. руб.:

16 160 + 3 690 = 19 850руб.

Тогда новая выручка от реализации составит:

Новая выручка = 19 850 / 0,219=90 639,26 руб.

1.2. Сокращение издержек должно составить:

Убыток + желаемая прибыль = 5232,35 + 3690 = 8922,35 руб.

Новые постоянные издержки = 16 160 – 8922,35 = 7 237,65

Предположим, что фирме удастся снизить постоянные издержки на 1 тыс. руб., после чего убытки составят 4232,35 руб.

Новая валовая маржа должна покрыть новый уровень постоянных издержек и обеспечить прежнюю прибыль в 3690 тыс. руб.:

10 927,65 + 4232,35 + 3690 = 18 850руб.

Тогда объем реализации должен составить:

18 850 / 0,219 = 86 073 руб.

1.3. Для определения направлений изменения ассортиментной политики необходимо провести сравнительный анализ рентабельности различных групп изделий. Расчет составлен на основе двух величин валовой маржи, соответствующих двум различным направлениям выхода из кризиса. Валовая маржа получается после возмещения переменных издержек, обусловленных производством данного вида продукции. Каждый из представленных видов продукции имеет и накладные расходы постоянного характера. К ним можно отнести зарплату мастера. Если один из трех видов продукции исключается из производственной программы, то и переменные издержки, связанные с этой продукцией, исключаются из расчета рентабельности. Постоянные издержки по оплате труда мастера перераспределяются на другие изделия. После замены этой статьи Валовой мажой1, получаем Валовую маржу2, которая является ценной характеристикой рентабельности различных групп изделий для второго направления выхода из кризиса.

Анализ показывает, что наименее рентабельным является выпуск футляров, процент валовой маржи2 по которым составляет 1536,00 руб./ 20000,00 руб. * 100 = 7,7 %. Процент валовой маржи2 производства основы кассеты составляет 17,3 %, а наиболее рентабельным является производство ленты с процентом валовой маржи3 на уровне 20,5 %.

2. Фирма решила полностью прекратить выпуск наименее рентабельной продукции и сосредоточить свое внимание на производстве основы кассеты и ленты. Маркетинговые исследования показали, что расширить реализацию футляров без соответствующего снижения цены практически невозможно; в то же время на рынке более рентабельной продукции – ленты – платежеспособный спрос значительно превышает предложение. Фирма сняла с производства футляры и резко увеличила производство ленты. Фирма для выхода из кризисной ситуации взяла кредит, % по которому составляют 0,6 тыс. руб.

Прибыль должна составить 3690 тыс. руб., объем реализации основы кассеты не изменился.

- Валовая маржа всей фирмы равна:

(12 302,75 + 3 690) = 15 992,75 руб.

- Валовая маржа ленты составляет:

(15 992,75 – 3467,40) = 12 525,35 руб.

- Выручка от реализации ленты в новых условиях составляет:

(12 525,35 + 900,00 + 1875,25) / 0,4 = 38 275,62 руб.

- Выручка от реализации всей фирмы равна:

(38 275,62 + 20 000) = 58 275,62 руб.

- для выхода из кризисной ситуации фирма взяла кредит, проценты по которому составляют 0,6 тыс. руб.; теперь сила воздействия финансового рычага равна

СФР = 1 + (% за кредит / балансовую прибыль)

СФР = 1 + (600 / 3690) = 1,16%

Тем больше СФР, тем больше финансовый риск. При не привлечении заемных средств, СФР = 1, наш вариант не намного превышает данный показатель (0,16%).

Далее проведем оценку перечисленных трех направлений выхода из кризиса.

Оценку преимуществ различных направлений выхода из кризиса представим в виде таблицы:

| Направления выхода из кризиса | Выручка от реализации, руб. | Валовая маржа, руб. | Сила операционного рычага (валовая маржа на прибыль) | Сопряженный эффект финансового и операционного рычагов |

| 1. Увеличение выручки от реализации | 90 629,36 | 19 850 | 0,22 | 0,25 |

| 2. Увеличение выручки и снижение издержек | 86 073 | 18 850 | 0,22 | 0,25 |

| 3. Изменение ассортиментной политики | 58 275,62 | 15 992,75 | 3,64 | 4,22 |

Выводы: очевидно преимущество первого направления выхода из кризиса, выручка от реализации при таком развитии событий самая высокая. Первое направление позволяет сохранить значительный рыночный сегмент при относительно меньшем предпринимательском риске.

10. Задача 10

«Разницу между текущими активами и текущими пассивами составляет текущие финансовые потребности (ТФП) или разница между средствами, иммобилизированными в запасах и клиентской задолженности и задолженностью предприятия поставщикам, называется в мировой практике текущими финансовыми потребностями.»[4]

Величину ТФП часто обозначают так же, как потребность в оборотных средствах или просто _ эксплуатационные потребности.

ТФП = Запасы сырья и готовой продукции + дебиторская задолженность – кредиторская задолженность.

Целесообразно период оборачиваемости оборотных средств, т.е. время, необходимое для превращения средств, вложенных в запасы и дебиторскую задолженность, в денежные средства на счетах.

Период оборачиваемости оборотных средств = период оборачиваемости запасов + период оборачиваемости дебиторской задолженности – период оборачиваемости кредиторской задолженности.

Ключевым методом ускорения оборачиваемости оборотных средств является экономический размер заказа.

Экономный размер заказа – это такой заказ, при котором суммарные издержки на хранение и подготовку единицы заказа минимальны.

Для определения экономного размера заказа следует воспользоваться следующей формулой:

Экономный

размер заказа = ![]() ,

,

где: П – годовая потребность в запасах, ед.; З– затраты на подготовку одной пар-тии заказа, руб.; С – стоимость хранения единицы заказа, руб.

Задача №10

Фирма, специализирующаяся на выпуске телевизоров, закупает необходимое сырье и материалы. Стоимость хранения единицы запаса составляет 60 руб. Организационные расходы на выполнение заказа составляют 400 руб. на каждую партию. Общая годовая потребность в сырье и материалах – 500 тыс. единиц.

Определите оптимальный размер заказа для фирмы.

Экономный размер заказа =

![]() =

= ![]() = 2582 ед.

= 2582 ед.

Ответ: экономический размер заказа фирмы равен – 2582

Выводы:

Таким образом, 2582 – это такой заказ, который позволит фирме минимизировать общие переменные издержки, связанный с заказом и хранением запасов.

Из практики давно известно, что намного дешевле заказать больше, чем меньше. Так минимизируется риск потери клиентов, которым нужно будет в срочном порядке предоставить заказ, а необходимых компонентов для этого заказа у фирмы не окажется. Клиент уйдет к конкуренту. Лучше переплатить за хранение запаса, чем не запастись нужным количеством. Именно по этим соображением необходимо рассчитывать оптимальный размер заказа, чтобы найти баланс между излишним заполнением склада и несвоевременной недостачей единиц запаса.

11. Задача 11

Одним из ключевых моментов ускорения оборачиваемости оборотных средств является спонтанное финансирование.

Спонтанное финансирование – это определение скидок покупателям за сокращение сроков расчета.

Всегда возникает вопрос, стоит ли оплачивать товар до истечения определенного срока, и при этом покупатель может воспользоваться солидной скидкой с цены.

Цена отказа от скидки рассчитывается по следующей формуле:

Цена отказа от скидки = (% скидки / 100% - % скидки) * 100 * (360 дней / (макс.длит.отсрочки платежа, дн -период,в теч. кот. предост.скидки))

Задача №11

Фирма предлагает спецодежду на следующих условиях: 4% скидка при платеже в 5-дневный срок при максимальной отсрочке платежа – 12 дней. Уровень банковского процента составляет 60% годовых. Начальник считает, что следует отказаться от данного предложения фирмы.

Согласны ли вы с ним? Поясните свой ответ.

Цена отказа от скидки =(4 / (100 – 4)) * 100 * 360 / (12 – 5) = 214,34

Ответ: так как цена отказа превысила ставку банковского процента, то следует обратиться в банк за кредитом и оплатить товар в течении льготного периода.

Выводы: трудно реализовать товар без коммерческого кредита. В развитых странах эта проблема решается введением спонтанного финансирования, при котором за оплату товара до истечения определенного срока покупатель получает солидную скидку с цены. После этого срока покупатель выплачивает полную стоимость при соблюдении договорного срока платежа.

Я не согласна с начальником, так как считаю, что фирме стоит прибегнуть к спонтанному финансированию, ведь цена отказа от скидки превысила банковский процент за кредит (214,34>60), поэтому выгоднее будет воспользоваться заемными средствами и сэкономить деньги.

Заключение

Главная задача каждого предприятия в условиях рынка заключается в организации производственно-финансовой деятельности с целью удовлетворения потребностей людей в своей продукции и получения наибольшей прибыли.

Финансы предприятия представляют собой систему денежных отношений, выражающих формирование и использование производственных фондов и ресурсов в процессе хозяйственной деятельности. Задачей каждого предприятия является планирование и использование финансовых ресурсов в целях повышения своей платежеспособности и рыночной устойчивости. Финансы предприятий служат важным звеном в рыночной экономической системе, поскольку именно на этом уровне создаются основные денежные ресурсы страны.

Особое место в деятельности компаний занимает управление финансовыми потоками и в данной работе автор попытался показать различные пути развития предприятия в зависимости от принимаемых решений, выгодность тех или иных действий. Приведены конкретные примеры и наиболее успешные решения поставленных перед предприятиями задач.

Список литературы

1. Акулов В.Б.: Финансовый менеджмент. Учебник - М.: «Финансы и статистика», 2003.

2. Балабанов И.Т. Сборник задач по финансовому менеджменту: Учебное пособие. - М.: Финансы и статистика, 1994.

3. Бланк И.А.: Финансовый менеджмент: Учебный курс. – 2-е изд., перераб. и доп. – К.: Эльга, «Ника - центр», 2004. – 656 с.

4. Ковалев В. В.: Введение в финансовый менеджмент. – М.:Финансы и статистика, 2006. – 768 с.

5. Комаха А.,журнал «Финансовый директор», № 4/2001 г

6. Мухачев В.М. Финансовый менеджмент: Учебно-методический комплекс. – М.: Изд-во СЗАГС, 2005. - 96с.

7. Моляков Д.С. Финансы предприятий отраслей народного хозяйства. М.: Финансы и статистика, 2000. - 292 с.

8. Ткачук М.И., Киреева Е.Ф. Основы финансового менеджмента. – Минск: 2002

9. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е. С. Стояновой. – 6-е изд. – М.: Изд-во «Перспектива», 2008. – 656с.

10. Финансовый менеджмент / под редакцией Н.Ф. Самсоновой – М: Юнити, 2000

[1] А. Комаха, журнал «Финансовый директор», № 4/2001 г. – С. 32

[2] Сироткин В.Б., Финансовый менеджмент компаний. - СПб.: 2001. – С. 94

[3] Акулов В.Б.: Финансовый менеджмент. Учебник - М.: «Финансы и статистика», 2003.

[4] Моляков Д.С. Финансы предприятий отраслей народного хозяйства. М.: Финансы и статистика, 2000. – С.103.

Перепечатка материалов без ссылки на наш сайт запрещена