Курсовая работа: Управление лизинговыми операциями на предприятиях Республики Беларусь

Курсовая работа: Управление лизинговыми операциями на предприятиях Республики Беларусь

Содержание

Введение

1. Определение лизинга

1.2 Виды лизинга

1.3 Стороны договора лизинга

1.4 Объект (предмет) договора

1.5 Форма договора

1.6 Условие договора

1.7 Особенности таможенного оформления имущества, поступающего из-за границы

1.8 Особенности налогообложения у лизингополучателя

1.9 Особенности налогообложения у лизингодателя

2. Расчет календарно-плановых нормативов однолинейной непрерывно-поточной лини

2.1 Краткое описание объектов производства и технологических процессов

2.2 Выбор и обоснование типа производства и вида поточной линии

2.3 Расчет календарно-плановых нормативов ОНПЛ (однопредметной непрерывно-поточной линии)

2.4 Разработка стандарт-плана линии

Заключение

Список используемой литературы

Приложение

Введение

Лизинг пришел в Беларусь в 1991 году вместе с первыми рыночными изменениями. Он развивался как инициатива "снизу" и до последнего времени не имел государственной поддержки. Параллельно проходило становление внутреннего и международного лизинга.

Договор лизинга является одним из видов договора аренды. Гражданский кодекс (далее - ГК) определяет договор лизинга как соглашение, по которому арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить арендатору (лизингополучателю) это имущество за плату во временное владение и пользование для предпринимательских целей.[2]

Законодательство Республики Беларусь позволяет выделить следующие преимущества договора лизинга:

- лизингополучатель приобретает возможность владеть и пользоваться имуществом при отсутствии достаточных для его покупки средств;

- при соблюдении установленных законодательством требований лизинговый платеж и сумма амортизации (износа) объекта лизинга относится на себестоимость продукции (работ, услуг) у лизингополучателя;

- стороны вправе самостоятельно определить в договоре сумму амортизации (износа) объекта лизинга;

- существует возможность получить полное или частичное освобождение от уплаты таможенных пошлин и налогов, рассрочку по уплате таможенных платежей. [1]

Первые белорусские лизинговые компании появились при банках, круг их клиентов ограничивался теми же банками и очень небольшим количеством других организаций, которые были в состоянии оценить эффективность лизинга и воспользоваться его преимуществами. Уже на первых этапах своего развития лизинговые компании почувствовали необходимость в объединении своих усилий для внедрения на белорусский рынок лизинга - совершенно новой и незнакомой подавляющему большинству предприятий формы инвестиций. Поэтому в 1993 году такие компании, как "Приорлизинг", "Дукат-Лизинг", "Лотос" и другие зачинатели лизинга в Беларуси учредили "Белорусский союз лизингодателей" Благодаря ее пропагандистской работе о лизинге заговорили на радио, в печати стали появляться статьи, объясняющие суть лизинга, освещающие первые полученные результаты в республике.

С этого периода лизинг в Беларуси начинает активно развиваться. Появляются независимые лизинговые компании, а с 1996 года организуются лизинговые компании при заводах-производителях автомобилей, тракторов, станков. В настоящее время в республике насчитывается более 40 лизинговых компаний.

В настоящее время лизинговая форма инвестиций составляет около 1% от общей суммы инвестиционных вложений в стране. Структура объектов лизинга: 45% -компьютеры и офисное оборудование, 34% - промышленное оборудование, 10% - автомобили, 11% - прочее оборудование.

1. Определение лизинга

Понятие "лизинг" трактуется в зарубежной и отечественной предпринимательской деятельности достаточно широко. Сложность отношений, складывающихся в связи с лизингом, обусловливает существование нескольких точек зрения на сущность и происхождение лизинга. Лизинг имеет финансово-коммерческий, правовой и технический аспекты. [3]

В большинстве случаев под лизингом понимают долгосрочную аренду машин, оборудования, транспортных средств и сооружений производственного назначения.

Представляется, что наиболее точно экономический смысл лизинга выражает определение его как комплекса имущественных отношений, складывающихся в связи с передачей имущества во временное пользование. Этот комплекс помимо собственно договора лизинга включает в себя и другие договоры, в частности договор купли-продажи и договор займа. Для лизинга свойственно сложное сочетание этих договоров и взаимопроникновение возникающих отношений.

Передача имущества во временное пользование представляет собой основу лизинга. Вспомогательную роль выполняют отношения по купле-продаже имущества. Они не только предшествуют собственно передаче имущества в пользование, но и в ряде случаев при приобретении имущества пользователем в собственность после окончания договора лизинга могут завершать весь комплекс отношений лизинга.

Таким образом, в широком значении под лизингом следует понимать весь комплекс возникающих имущественных отношений, связанных с передачей имущества во временное пользование на основе его приобретения и последующей сдачи в долгосрочную аренду. Лизинг имеет противоречивую, двойственную природу. Эта двойственность проявляется в том, что лизинг представляет собой вложение средств на возвратной основе в основной капитал. Предоставляя на определенный период элементы основного капитала, собственник в установленное время получает их обратно, то есть налицо существование принципов срочности и возвратности; за свою услугу он получает вознаграждение в виде комиссионных - тем самым обеспечивается реализация принципа платности. Следовательно, по своему содержанию лизинг соответствует кредитным отношениям и сохраняет сущность кредитной сделки. По форме, поскольку ссудодатель и заемщик оперируют с капиталом не в денежной, а в производительной форме, лизинг внешне схож с инвестициями капитала. [1]

Cтержнем любой лизинговой сделки является финансовая, а точнее, кредитная операция. Лизингодатель оказывает пользователю своего рода финансовую услугу: он приобретает имущество в собственность за полную стоимость и за счет периодических взносов в конечном счете возмещает эту стоимость. Поэтому, исходя из финансовой стороны отношений, лизинг рассматривают как одну из форм кредитования машин и оборудования, альтернативную традиционной банковской ссуде.

Таким образом, если рассматривать лизинг в качестве передачи имущества во временное пользование на условиях срочности, возвратности и платности, то его можно классифицировать как товарный кредит в основные фонды. Поэтому в экономическом смысле лизинг - это кредит, предоставляемый лизингодателем лизингополучателю в форме передаваемого в пользование имущества. [3]

Субъектами кредитных отношений здесь выступают в лице заимодавца - лизингодатель и в лице заемщика - лизингополучатель, а объектом ссуды являются машины, оборудование, транспортные средства и другие элементы основных средств.

Существенной особенностью лизинга является отделение права пользования имуществом от права владения им. Лизингодатель сохраняет за собой право собственности на передаваемое имущество, тогда как право его использования переходит к лизингополучателю. За обладание этим правом он производит согласованные лизинговые платежи. После окончания срока лизинга объект остается собственностью лизингодателя. В ряде случаев в лизинговом договоре может быть предусмотрено право лизингополучателя на покупку объекта после истечения срока договора. В этом случае к нему после оплаты объекта лизинга переходит и право собственности на него. [1]

1.2 Виды лизинга

В соответствии с Положением о лизинге на территории Республики Беларусь, утвержденным постановлением Совета Министров Республики Беларусь от 31.12.97 г. № 1769 (далее - Положение о лизинге) в зависимости от условий возмещения лизингодателю лизингополучателем затрат и перехода права собственности на объект лизинга от лизингодателя к лизингополучателю лизинг подразделяется на:

финансовый лизинг, при котором лизинговые платежи в течение договора лизинга, заключенного на срок не менее одного года, возмещают лизингодателю стоимость объекта лизинга в размере не менее 75 процентов его первоначальной (восстановительной) стоимости независимо от того, будет ли сделка завершена выкупом объекта лизинга лизингополучателем, его возвратом или продлением договора лизинга на других условиях;

оперативный лизинг, при котором лизинговый платеж в течение договора лизинга возмещает лизингодателю стоимость объекта лизинга в размере менее 75 процентов его первоначальной (восстановительной) стоимости. По истечении договора лизинга лизингополучатель возвращает лизингодателю объект лизинга, в результате чего он может передаваться в лизинг многократно. [2]

1.3 Стороны договора лизинга

В соответствии с Положением о лизинге стороны договора определяются следующим образом:

лизингодатель - юридическое лицо, передающее по договору лизинга специально приобретенный для этого за счет собственных и (или) заемных средств объект лизинга (при этом следует отметить, что лизингодателем может быть не только юридическое лицо, но и индивидуальный предприниматель, что предусмотрено Гражданским кодексом);

лизингополучатель - субъект хозяйствования, получающий объект лизинга во временное владение и пользование по договору лизинга.

Поскольку передача имущества в лизинг является самостоятельным видом деятельности, он должен быть предусмотрен в учредительных документах юридического лица (свидетельстве о государственной регистрации индивидуального предпринимателя), выступающего в качестве лизингодателя (п.29.1. Положения о государственной регистрации и ликвидации (прекращении деятельности) субъектов хозяйствования в редакции, утвержденной Декретом Президента Республики Беларусь от 16.11.2000 № 22).

Осуществление деятельности, не указанной в учредительных документах (свидетельстве о государственной регистрации индивидуального предпринимателя), является незаконной и запрещается, а полученные от нее доходы взыскиваются в местный бюджет в судебном порядке.

Договор лизинга, в котором хотя бы одна из сторон договора является нерезидентом Республики Беларусь, Положением о лизинге признается международным. Указом Президента Республики Беларусь от 13.11.97г. № 587 "О лизинге" лизингодателям - нерезидентам Республики Беларусь гарантируется беспрепятственный перевод за границу лизинговых платежей в иностранной валюте после уплаты налогов, сборов и других обязательных платежей в соответствии с законодательством Республики Беларусь.

При получении имущества в лизинг от нерезидентов Республики Беларусь следует также учитывать, что Республика Беларусь является участницей Конвенции ЮНИДРУА о международной финансовой аренде (лизинге) от 28 мая 1988 года и Конвенции о межгосударственном лизинге от 25 ноября 1998 года.

1.4 Объект (предмет) договора

Не всякое имущество может быть передано в лизинг. Исходя из формулировки статьи 637 Гражданского кодекса Республики Беларусь можно сделать следующие выводы:

- в лизинг могут

передаваться только вещи (т.е. самостоятельным объектом лизинга не могут быть

имущественные права);

- вещи, передаваемые в лизинг, должны быть непотребляемыми;

- передаваемые в лизинг вещи, могут быть использоваться только для предпринимательских целей;

- в лизинг не могут передаваться земельные участки и другие природные объекты. [2]

Пункт 1.2. Положения о

лизинге устанавливает, что объектом лизинга может быть любое движимое и

недвижимое имущество, относящееся по установленной классификации к основным

фондам, а также программные средства и рабочие инструменты (стоимостью свыше

десяти минимальных заработных плат за единицу либо комплект независимо от срока

службы или стоимостью до десяти минимальных заработных плат за единицу, либо

комплект со сроком службы свыше одного года), обеспечивающие функционирование

переданных в лизинг основных фондов.

Представляется, что определение объекта лизинга, содержащееся в Положении о

лизинге, не должно применяться в части, противоречащей Гражданскому кодексу

Республики Беларусь (например, в части передачи в лизинг "программных

средств"). [1]

1.5 Форма договора

ГК не содержит специальных правил относительно формы договора лизинга. Поэтому в данном вопросе следует руководствоваться общими положениями ГК об аренде.

Исходя из статьи 580 ГК договор лизинга должен быть заключен в письменной форме. [2]

Согласно той же статье ГК договор аренды недвижимого имущества подлежит государственной регистрации, если иное не установлено законодательными актами. В этой связи возникает вопрос о необходимости регистрации договора лизинга недвижимого имущества. Поскольку специальные правила о договоре лизинга, содержащиеся в ГК, иного не содержат, договор лизинга недвижимого имущества регистрации подлежит и считается заключенным с момента такой регистрации. [1]

1.6 Условия договора

Условия договора лизинга, которые стороны должны согласовать при его заключении, определены в п. 2 Положения о лизинге. В частности, договором определяется цена договора лизинга, под которой понимается сумма инвестиционных расходов лизингодателя, связанных с исполнением договора, и сумма его вознаграждения (дохода) либо совокупность лизинговых платежей и выкупной стоимости, если по условиям договора предусмотрен выкуп объекта лизинга.

Выкупная стоимость объекта лизинга - это стоимость выкупа объекта лизинга, которая может быть равна или меньше остаточной стоимости.

Остаточная стоимость - это разница между стоимостью объекта лизинга и величиной амортизации, начисленной за срок договора лизинга.

Как уже говорилось, достоинством договора лизинга является возможность установить в нем величину амортизации (износа) объекта лизинга по согласованию сторон. При этом в течение срока действия договора сторона, на которую возложено начисление износа, имеет право начислять его в сумме, не превышающей разницу между контрактной стоимостью объекта лизинга и его выкупной (или остаточной) стоимостью, определяемой условиями договора лизинга.

Однако согласно Положению о лизинге амортизация объектов лизинга, использование которых не относится к хозяйственной деятельности лизингополучателя (предметы интерьера, включая офисную мебель, а также предметы для отдыха, досуга и развлечений, легковые автомобили, используемые в качестве служебных), производится по действующим в Республике Беларусь правилам и нормам начисления амортизации (износа).

Лизинговые платежи состоят из суммы, полностью или частично возмещающей инвестиционные расходы лизингодателя, и суммы вознаграждения (дохода) лизингодателя. [3]

1.7 Особенности таможенного оформления имущества, поступающего из-за границы

Имущество, ввозимое на территорию Республики Беларусь по договорам лизинга, заявляется, как правило, в таможенном режиме выпуска для свободного обращения либо временного ввоза. [2]

Временный ввоз

Порядок и условия выдачи таможенными органами разрешений на использование товаров в таможенном режиме временного ввоза определяются Положением о порядке и условиях выдачи таможенными органами разрешений на использование товаров в таможенном режиме временного ввоза (вывоза)", утвержденным приказом Государственного таможенного комитета Республики Беларусь от 10.01.98 г. № 7-ОД. В данном нормативным правовым акте также перечислены категории товаров, в отношении которых таможенный режим временного ввоза не может быть установлен.

Срок временного ввоза товаров ограничен. Предельные сроки, на которые товары могут быть временно ввезены на территорию Республики Беларусь резидентами Республики Беларусь, установлены постановлением Государственного таможенного комитета Республики Беларусь от 13.03.2001 г. № 15 "О предельных сроках временного ввоза (вывоза) товаров" и применительно к лизингу составляют:

два года восемь месяцев - в отношении практически всех товаров, временно ввозимых на территорию Республики Беларусь резидентами Республики Беларусь;

пять лет - в отношении товаров, относящихся к основным производственным фондам, в случае полного освобождения таких товаров в соответствии с законодательством Республики Беларусь от уплаты таможенных пошлин и налогов. Исключение составляют следующие категории товаров: легковые автомобили, факсимильные аппараты, множительно-копировальная техника, телефоны, видео- и аудио- техника, а также хозяйственный инвентарь и бытовая техника.

Первоначальный срок временного ввоза товаров устанавливается должностными лицами таможенного органа при таможенном оформлении товаров в таможенном режиме временного ввоза на срок действия документа, подтверждающего заключение сторонами внешнеэкономической сделки, но не более двух лет.

Продление установленного срока временного ввоза товаров осуществляется по письменному разрешению начальника таможни либо его заместителя. При этом общий срок временного ввоза товаров не должен превышать указанных выше предельных сроков.

При помещении имущества под таможенный режим временного ввоза имущество используется на таможенной территории Республики Беларусь с полным или частичным освобождением от уплаты таможенных пошлин и налогов.

Следует отметить, что на практике под режим временного ввоза возможно поместить только имущество, ввозимое по договорам оперативного лизинга, не предусматривающим выкуп объекта лизинга.

Порядок полного либо частичного освобождения от уплаты таможенных пошлин и налогов при помещении товаров под таможенный режим временного ввоза (вывоза) определен постановлением Государственного таможенного комитета Республики Беларусь от 16.01.2002г. № 1.

Полное освобождение от уплаты таможенных пошлин и

налогов предоставляется в отношении временно ввозимого имущества в случаях:

- определенных постановлением Совета Министров Республики Беларусь от

29.09.97г. № 1280 "Об освобождении временно ввозимых товаров от обложения

таможенными пошлинами и налогами" (транспортные средства, используемые для

международных перевозок пассажиров и товаров или предназначенных для

использования при международных перевозках пассажиров и товаров, включая

запасные части, обычные принадлежности, контейнеры и другое транспортное

оборудование, ввозимые вместе с транспортными средствами и др.);

- когда имущество освобождается от обложения таможенными пошлинами и налогами в соответствии с законодательством Республики Беларусь или ввозится лицами, пользующимися в соответствии с законодательством Республики Беларусь льготами по уплате таможенных пошлин и налогов. Полное освобождение от уплаты таможенных пошлин и налогов в данном случае предоставляется на период действия указанного освобождения или льгот.

Частичное освобождение от уплаты таможенных пошлин и налогов применяется при помещении товаров под таможенный режим временного ввоза в случаях:

- если в отношении таких товаров не предоставляется полное освобождение от уплаты таможенных пошлин и налогов;

- подачи заявления заинтересованного лица (заявителя таможенного режима временного ввоза) о предоставлении частичного освобождения от уплаты таможенных пошлин и налогов в отношении товаров, по которым предоставляется полное освобождение от уплаты таможенных пошлин и налогов;

- несоблюдения лицом, перемещающим товары через таможенную границу Республики Беларусь, условий полного освобождения от уплаты таможенных пошлин и налогов;

- передачи заявителем таможенного режима временного ввоза товаров, помещенных под таможенный режим временного ввоза с полным освобождением от уплаты таможенных пошлин и налогов, иным лицам в субаренду (поднаем), сублизинг, безвозмездное пользование.

При частичном освобождении от уплаты таможенных пошлин и налогов за каждый полный и неполный месяц срока таможенного режима временного ввоза (вывоза) уплачивается 3 процента от суммы таможенных пошлин и налогов, которые подлежали бы уплате, если бы товары были выпущены для свободного обращения. [3]

Но, в постановлении Государственного таможенного комитета Республики Беларусь от 16.01.2002г. № 1 содержится также норма о том, что таможенные пошлины и налоги с частичным освобождением от их уплаты, фактически уплаченные в рамках выданного таможенного разрешения временного ввоза, при помещении временно ввезенных товаров под иные таможенные режимы не подлежат возврату либо зачету в счет причитающихся к уплате таможенных пошлин и налогов (ранее такие суммы зачитывались в счет причитающихся к уплате таможенных платежей при заявлении в отношении объекта лизинга таможенного режима выпуска для свободного обращения после окончания срока временного ввоза).

Рассрочка по уплате таможенных платежей

В соответствии с Указом Президента Республики Беларусь от 13.11.97 г. № 587 "О лизинге" при таможенном оформлении объектов лизинга в таможенном режиме свободного обращения по заявлению заинтересованного лица предоставляется рассрочка по уплате таможенных платежей, кроме сборов за таможенное оформление, на весь срок действия договора лизинга, но не более чем на пять лет.

Порядок предоставления такой рассрочки определен в Инструкции о порядке предоставления рассрочки уплаты таможенных платежей при таможенном оформлении объектов лизинга, ввезенных по договорам финансового лизинга, утвержденной постановлением Государственного таможенного комитета Республики Беларусь от 10.07.2001 № 34. [2]

Прекращение таможенного

режима временного ввоза

По позднее дня истечения срока временного ввоза товар должен быть вывезен за

пределы таможенной территории Республики Беларусь либо заявлен таможенному

органу в таможенном режиме выпуска в свободное обращение, или, отказа в пользу

государства, или уничтожения или таможенного склада, или помещен на склады

временного хранения, владельцами которых являются таможенные органы Республики

Беларусь. [1]

Последовательность и сроки совершения указанный действий определены Положением о порядке и условиях выдачи таможенными органами разрешений на использование товаров в таможенном режиме временного ввоза (вывоза)", утвержденным приказом Государственного таможенного комитета Республики Беларусь от 10.01.98 г. № 7-ОД.

Следует обратить внимание, что в соответствии с Указом Президента Республики Беларусь от 13.11.97 г. № 587 "О лизинге" при изменении таможенного режима временного ввоза (временного пользования) предназначенных для осуществления международных перевозок грузов и пассажиров автотранспортных средств, перечисленных в приложении к Указу, ввезенных на таможенную территорию Республики Беларусь до 1 сентября 2001 г. по договорам аренды, финансовой аренды (лизинга), на таможенный режим выпуска для свободного обращения таможенная пошлина, налог на добавленную стоимость и налог на приобретение автотранспортных средств уплачиваются в размере 10 процентов от установленных ставок пошлины и налогов.

Однако в случае отчуждения с вывозом за пределы Республики Беларусь автотранспортных средств, таможенный режим которых был изменен, таможенная пошлина, налог на добавленную стоимость и налог на приобретение автотранспортных средств уплачиваются в соответствии с законодательством.

При заявлении таможенного режима выпуска для свободного обращения таможенное оформление и уплата таможенных платежей производятся в общеустановленном порядке. [2]

1.8 Особенности налогообложения у лизингополучателя

Налог на недвижимость

В соответствии со статьей 1 Закона Республики Беларусь от 23.12.91 г. "О налоге на недвижимость" плательщиками налога на недвижимость являются юридические лица, включая предприятия с иностранными инвестициями и иностранные юридические лица, филиалы, представительства и другие обособленные подразделения юридических лиц, имеющие отдельный баланс и расчетный (текущий) счет, участники договора о совместной деятельности, которым поручено ведение общих дел либо которые получили выручку от этой деятельности до ее распределения, а также физические лица.

При этом со стоимости основных фондов, ввезенных на территорию Республики Беларусь по договорам аренды и другим договорам с иностранными юридическими или физическими лицами, предусматривающим вовлечение ввезенного имущества в гражданский оборот, налог уплачивается независимо от условий договора лицом, использующим ввезенное имущество.

Налогом облагается стоимость основных производственных и непроизводственных фондов, являющихся собственностью или находящихся во владении плательщиков, объектов незавершенного строительства, а также стоимость принадлежащих физическим лицам зданий и строений.

Годовая ставка налога для юридических лиц устанавливается - 1 процент. [1]

Налог на приобретение автотранспортных средств

Согласно статье 9 Закона Республики Беларусь от 29.12.2001г. "О дорожных фондах в Республике Беларусь" объектом налогообложения признается приобретение автомобильных транспортных средств в том числе по договору финансовой аренды (лизинга).

В дальнейшем, при выкупе лизингополучателем автотранспортных средств и зачислении их в основные средства налог не уплачивается.

Плательщиками налога на приобретение автомобильных транспортных средств признаются юридические лица (за исключением бюджетных организаций) и физические лица (за исключением граждан, приобретающих легковые автомобили и прицепные устройства к ним в частную собственность), приобретающие автомобильные транспортные средства, подлежащие обязательной регистрации в органах Государственной автомобильной инспекции Министерства внутренних дел Республики Беларусь. [2]

В то же время объектом налогообложения не является приобретение автомобильных транспортных средств лизингодателем для передачи лизингополучателю.

Налоговая база - это цена приобретения автомобильного транспортного средства без учета налога на добавленную стоимость.

Ставка налога - 5 процентов. [3]

Уплата налога на приобретение автомобильного транспортного средства производится до его регистрации, а в случае изменения владельца автомобильного транспортного средства - до перерегистрации автомобильного транспортного средства в органах Государственной автомобильной инспекции Министерства внутренних дел Республики Беларусь.

Налоговая декларация (расчет) по налогу представляется плательщиком в налоговый орган по месту постановки на учет не позднее 20-го числа месяца, следующего за месяцем регистрации (перерегистрации) автомобильных транспортных средств.

Сумма налога на приобретение автомобильных транспортных средств относится на увеличение балансовой стоимости этих автомобильных транспортных средств. [1]

Налог на доходы иностранного юридического лица – лизингодателя

Статьей 10 Закона Республики Беларусь от 22.12.91г. "О налогах на доходы и прибыль" установлено, что иностранные юридические лица, не осуществляющие деятельности в Республике Беларусь через постоянное представительство, получающие доход из источников, находящихся на территории Республики Беларусь и являющихся резидентами Республики Беларусь, по такому виду доходов, как ройялти уплачивают налог - по ставке 15 процентов. [2]

Понятие "ройялти" включает в том числе платежи, полученные в качестве вознаграждения за использование или предоставление права пользования имуществом, т.е. доходы, получаемые иностранным юридическим лицом от сдачи имущества в аренду (наем, лизинг).

Налог с доходов иностранных юридических лиц из источников в Республике Беларусь удерживается юридическими и физическими лицами, выплачивающими доход иностранному юридическому лицу, с полной суммы дохода. В случае выплаты дохода не в денежной форме налог уплачивается с денежного эквивалента дохода.

Налог удерживается и перечисляется в бюджет не позднее дня, следующего за днем начисления платежа. [3]

Согласно пункту 6.1.4. Методических указаний по исчислению налога на доходы и прибыль иностранных юридических лиц" от 21.05.96 г. № 14 при исчислении налога по доходам, получаемым иностранным юридическим лицом от сдачи имущества в аренду (наем, лизинг), налог на доход взимается с начисленной суммы платежа за вычетом суммы возмещения стоимости объекта аренды (найма, лизинга), приходящейся на начисленную сумму платежа согласно условиям договора, расходов по страхованию, выплате процентов банка за кредит, взятый для приобретения имущества, сданного в аренду (наем, лизинг), налога на недвижимость (имущество).

При исчислении налога расходы, понесенные иностранным юридическим лицом, должны быть подтверждены подлинными документами либо нотариально заверенными копиями. Суммы уплаченного налога на недвижимость (имущество) подтверждаются налоговой (аудиторской) службой страны арендодателя. [2]

При решении вопроса о налогообложении доходов иностранного юридического лица, извлекаемых из источников в Республике Беларусь от сдачи имущества в лизинг очень важно учитывать положения международных договоров об избегании двойного налогообложения, в которых могут содержаться иные правила по сравнению с вышеизложенными.

Для получения полного или частичного освобождения от уплаты налога на доходы в случае, если такая возможность допускается международными соглашениями об устранении двойного налогообложения, резиденту Республики Беларусь необходимо выполнить ряд дополнительных процедур.[3]

Налог на добавленную стоимость и акцизы

При получении имущества в лизинг от нерезидента зачастую возникает вопрос о необходимости удержания налога на добавленную стоимость с суммы лизингового платежа. Поскольку для исчисления налога на добавленную стоимость получение имущества в лизинг от нерезидента не является импортируемой услугой, обязанность по удержанию данного налога у лизингополучателя - резидента Республики Беларусь отсутствует (письмо Министерства по налогам и сборам Республики Беларусь от 22.11.2001г. № 2-1-8/6731).

Инструкцией о порядке исчисления и уплаты акцизов, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 15.03.2002г. № 28 (п.2) определено, что по подакцизным товарам, переданным в аренду (лизинг) на территории Республики Беларусь, плательщиком акцизов является арендодатель (лизингодатель). [2]

По подакцизным товарам, переданным в аренду (лизинг) за пределами территории Республики Беларусь, плательщиком акцизов является арендатор (лизингополучатель).

1.9 Особенности налогообложения у лизингодателя

В случае учета объекта лизинга на балансе лизингодателя поступившая на его счет сумма вознаграждения (дохода), других инвестиционных расходов отражается по кредиту счета 46 "Реализация продукции (работ, услуг)" с налогообложение в общеустановленном законодательством Республики Беларусь порядке. [3]

2. Расчет календарно-плановых нормативов однопредметной непрерывно-поточной линии

2.1 Краткое описание объектов производства и технологических процессов

Блок питания используется в производстве радиоэлектронной аппаратуры. Габаритные размеры блока 80×100 мм, вес 0,78 кг. Исходные данные по технологическому процессу изготовления сводятся в таблицу.

Таблица 2.1- Исходные данные для расчета

| № и содержание операции | Норма времени | Разряд работы | Приспособления, инструменты, оборудование |

| 1.Взять корпус ЮК 6.675.016 и надеть его на выступ подставки. | 0,9 | 2 | Вручную |

| 2. Закрепить корпус на подставке. Взять трансформатор ОФО 740.003. ТУ, вложить в гнездо и прижать к корпусу. | 0,9 | 2 | Вручную |

| 3. Взять накладку ЮК 8.604.047 и положить на внутренний выступ корпуса. | 0,9 | 2 | Вручную |

| 4. Совместить два отверстия накладки с двумя отверстиями в корпусе. | 0,9 | 2 | Вручную |

| 5. Вставить винт М3×10 в совмещенные отверстия и наживить его, нарезать 1 – 2 нитки резьбы в корпусе. | 2,7 | 2 | Отвертка L=150 |

| 6. Повторить пятую операцию один раз. | 2,7 | 2 | Отвертка L=150 |

| 7. Завернуть до упора на 5 мм. Повторить переход один раз. | 2,7 | 2 | Отвертка |

| 8. Взять винт М3×8 и вставить в отверстие хомутика, закрепленного на корпусе. | 0,9 | 2 | Вручную |

| 9. Наживить винт на 2 – 3 нитки резьбы. | 0,9 | 2 | Вручную |

| 10. Вставить в хомутик корпуса картон 12×50, свернув его в кольцо. | 0,9 | 2 | Вручную |

| 11. Взять выпрямитель ЮК 6.121.020 и вставить конденсатор выпрямителя в хомутик на корпусе. | 0,9 | 2 | Вручную |

| 12. Совместить два отверстия моста выпрямителя с отверстиями в корпусе. | 2,7 | 2 | Вручную |

| 13. Взять винт и вставить в совмещенные отверстия выпрямителя и корпуса. | 0,9 | 2 | Вручную |

| 14. Наживить винт в корпусе на 2 – 3 нитки резьбы. | 2,7 | 2 | Отвертка |

| 15. Завернуть винт до упора. | 0,9 | 2 | Отвертка |

| 16. Прижать плату выпрямителя со стороны конденсатора и завернуть винт до упора. | 0,9 | 2 | Отвертка; вручную |

| 17. Винт покрыть эмалью НЦ – 25. | 1,8 | 2 |

Кисть художественная № 4 |

| 18. Снять сборку с подставки и произвести контроль сборки. | 1,8 | 2 | Вручную |

Программа выпуска за сутки 192 шт.

Режим работы линии две смены по 8 часов.

Период комплектования межоперационных оборотных заделов 8 часов.

Действительный фонд времени работы оборудования 3925 часов.

Эффективный фонд времени рабочего 1835 часов.

Годовая программа 184000 шт.

2.2 Выбор и обоснование типа производства и вида поточной линии (участка)

Форма организации производственного процесса на участке (в цехе) определяется типом производства, т.е. степенью постоянства загрузки рабочих мест, линии, участка, цеха, завода одной и той же работой. Различают три типа производства: единичный, серийный, массовый.

Правильное определение типа производства на участке позволяет выбрать эффективную форму его организации. Основой для такого определения является программа выпуска, вид изделия и трудоемкость его изготовления, показателями могут служить коэффициенты специализации (Ксп), массовости (Км).

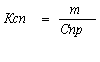

Коэффициент специализации определяется по формуле:

, (1)

, (1)

где m – количество операций по технологическому процессу на данном участке;

Спр – количество рабочих мест (единиц оборудования), необходимых для выполнения данного технологического процесса.

Если Ксп ≤ 1, то тип производства массовый, если Ксп = 2-10 – крупносерийный, Ксп = 10–20 – среднесерийный, Ксп = 20–40 – мелкосерийный, Ксп > 40 – единичное производство.

По исходным данным m=18, Спр=10, следовательно,

![]()

Так как Ксп > 1, то тип производства крупносерийный.

Коэффициент массовости (Км) определяется по формуле:

, (2)

, (2)

где tшт.i – норма штучного времени на i-й операции с учетом коэффициента выполнения норм времени, мин;

m –количество операций по данному технологическому процессу;

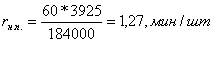

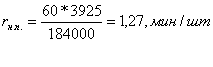

r н.п – такт выпуска изделий, определяется по формуле.

![]() , мин/шт. (3)

, мин/шт. (3)

где Nэ - программа запуска изделия, шт.;

Fэ - эффективный фонд времени работы оборудования, определяется по формуле:

Fэ = Fн * Кп.о., (4)

где Fн - номинальный фонд времени работы оборудования, ч;

Кп.о- коэффициент учитывающий время простоя оборудования в плановом ремонте (для металлорежущих станков при двусменном режиме работы Кп.о=0,95, для уникальных станков свыше 30-й категории сложности Кп.о = 0,92, для автоматических линий Кп.о = 0,9, для верстаков, монтажных столов Кп.о = 0,98).

Если Км > 1, то тип производства массовый, так как каждая операция технологического процесса полностью загружает минимум одно рабочее место на протяжении всего планируемого периода. Если Км < 1, то имеет место серийный тип производства.

По исходным данным Fэ = 3925 ч., Nэ = 184000 шт.,

следовательно,

![]()

,

,

Так как Км < 1, то тип производства серийный.

Основанием для выбора поточной линии (участка) является обоснование типа производства. В данном случае целесообразна организация однопредметной неприрывно-поточной линии обработки деталей.

2.3 Расчет календарно-плановых нормативов ОНПЛ (однопредметной непрерывно-поточной линии)

Однопредметные непрерывно-поточные линии применяются в массовом и крупносерийном типах производства, когда нормы времени выполнения операций равны или кратны такту, предметы труда перемещаются с одного рабочего места на другое без пролеживания, каждая операция постоянно закреплена за определенным рабочим местом, рабочие места расположены в порядке следования технологического процесса.

Основной состав календарно-плановых нормативов ОНПЛ следующий: ритм потока; количество рабочих мест по операциям и по всей поточной линии; скорость движения конвейера; период конвейера (если используется распределенный конвейер) и система адресования; величина заделов; длительность производственного цикла; стандарт-план ОНПЛ; темп поточной линии, мощность, потребляемая конвейером.

Такт поточной линии определяется по формуле (3). Его величина зависит от программы выпуска изделий и эффективного фонда времени работы поточной линии. Если на поточной линии предусматривается передача изделий транспортными партиями, то устанавливается ритм поточной линии. Он определяется как произведение такта на размер транспортной партии. В случае если планируется процент брака на отдельных операциях технологического процесса, то такт определяется по программе запуска изделий на каждой операции процесса. Расчет необходимого количества оборудования (рабочих мест) для ОНПЛ по данной операции производится по формуле:

![]() ,шт., (5)

,шт., (5)

где t'шт.i - норма штучного времени данной i-ой операции с учетом коэффициента выполнения норм, мин;

rн.л. - такт поточной линии, мин./шт.

Если норма времени на операциях равны или кратны такту, то при расчете количества рабочих мест получатся целые числа. В случае если процесс не полностью синхронизирован, то полученное по расчету число единиц оборудования (рабочих мест) после соответствующего анализа округляется до целого числа в большую сторону (Спр). Расчет необходимого количества оборудования производится в табличной форме (табл. 2.2)

Таблица 2.2 - Расчет потребного количества оборудования и коэффициента загрузки

|

№ операции |

Норма времени |

Число раб. мест |

Коэфф. загрузки (Кз) |

№ раб. места | № рабочего | Время работы рабочего | |

|

Расчетное (Ср.) |

Принятое (Спр.) |

||||||

| 1 | 0,9 | 0,70 | 1 | 70 | 1 | 1 | 5,60 |

| 2 | 0,9 | 0,70 | 1 | 70 | 2 | 2 | 5,60 |

| 3 | 0,9 | 0,70 | 1 | 70 | 3 | 3 | 5,60 |

| 4 | 0,9 | 0,70 | 1 | 70 | 4 | 4 | 5,60 |

| 5 | 2,7 | 2,13 | 2 |

100 100 13 |

5 6 1 |

5 6 1 |

8,00 8,00 1,04 |

| 6 | 2,7 | 2,13 | 2 |

100 100 13 |

7 8 1 |

7 8 1 |

8,00 8,00 1,04 |

| 7 | 2,7 | 2,13 | 2 |

100 100 13 |

9 10 2 |

9 10 2 |

8,00 8,00 1,04 |

| 8 | 0,9 | 0,70 | 1 | 70 | 11 | 11 | 5,60 |

| 9 | 0,9 | 0,70 | 1 | 70 | 12 | 12 | 5,60 |

| 10 | 0,9 | 0,70 | 1 | 70 | 13 | 13 | 5,60 |

| 11 | 0,9 | 0,70 | 1 | 70 | 14 | 14 | 5,60 |

| 12 | 2,7 | 2,13 | 2 |

100 100 13 |

15 16 2 |

15 16 2 |

8,00 8,00 1,04 |

| 13 | 0,9 | 0,70 | 1 | 70 | 17 | 17 | 5,60 |

| 14 | 2,7 | 2,13 | 2 |

100 100 13 |

18 19 3 |

18 19 3 |

8,00 8,00 1,04 |

| 15 | 0,9 | 0,70 | 1 | 70 | 20 | 20 | 5,60 |

| 16 | 0,9 | 0,70 | 1 | 70 | 21 | 21 | 5,60 |

| 17 | 1,8 | 1,42 | 1 |

100 42 |

22 23 |

22 23 |

8,00 3,36 |

| 18 | 1,8 | 1,42 | 1 |

100 42 |

24 23 |

24 23 |

8,00 3,36 |

Число рабочих мест на поточной линии определяется по формуле:

![]() (6)

(6)

Сл.= 1+1+1+1+1+1+1+1+1+1+1+1+1+1+1+1+1+1=18

Коэффициент загрузки рабочих мест (оборудования) на i-й операции определяется по формуле:

![]() , (7)

, (7)

где Сp.i - расчетное количество рабочих мест (единиц оборудования) на i-ой операции;

Спр.i - принятое количество рабочих мест (единиц оборудования) на i-ой операции.

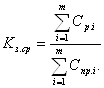

Средний коэффициент загрузки рабочих мест по поточной линии определяется по формуле:

. (8)

. (8)

Исходя из данных в таблице, имеем:

.

.

При организации непрерывно-поточного производства, должен строго выдерживаться режим, заключающийся в подаче изделий на рабочие места равными партиями через равные промежутки времени. Это условие выполняется только в том случае, если в качестве транспортных средств используются конвейеры: транспортные, распределительные, рабочие, пульсирующие.

Скорость непрерывно движущихся конвейеров (для выполнения операций предметы труда снимаются с ленты) определяется по формуле:

![]() , м/мин, (9)

, м/мин, (9)

где lпр - шаг конвейера (расстояние между осями смежно-расположенных на конвейере предметов труда), зависит от габаритов изделия, (lпр=1,2 м.);

rн.л.- такт поточной линии, мин/шт.

Скорость конвейера при пульсирующем движении определяется по формуле:

![]() м/мин, (10)

м/мин, (10)

где tmp – время транспортирования изделия на один шаг конвейера, мин.

Определение периода распределительного конвейера. Период конвейера – наименьшее общее кратное всем числам рабочих мест (единиц оборудования) по операциям: П-НОК [C1, C2, C3….Cn]. Например, С1=1, С2=3, С3=2, С4=1. П = НОК [1,3,2,1]=6.

Исходя из расчетов, С1=1, С2=1, С3=1, С4=1, С5=1, С6=1, С7=1, С8=1, С9=1, С10=1, С11=1, С12= 1, С13=1, С14=1, С15=1, С16=1, С17=1, С18=1.

П = НОК [1,1,1,1,1,1,1,1,1,1,1,1,1,1,1,1,1,1] = 1.

Период конвейера используется для передачи изделий на конвейере. Для этого лента конвейера размечается так, чтобы период в длине ленты укладывается целое число раз.

После разметки ленты конвейера необходимо провести закрепление номеров периода за каждым рабочим местом, в соответствии с которым каждый рабочий должен брать и класть предметы труда на ленту.

В случае если трудно избежать большой величины периода конвейера, можно применять многорядную разметку. При многорядной разметке все операции делятся на группы, и для каждой группы определяется свой период конвейера. Деления ленты нумеруется рядами повторяющихся цифр, выделенных в соответствующие группы (сколько групп, столько рядов).

После определения периода конвейера, разметки ленты и закрепления разметочных знаков за рабочими местами необходимо рассчитывать рабочую и полную длину ленты конвейера.

Рабочая длина ленты распределительного конвейера определяется по формуле:

![]() м, (11)

м, (11)

где Спр.i – принятое количество рабочих мест на i-ой операции;

lпр. – шаг конвейера, м.

Lр = 18 * 1,2 = 21,6 м.

Полная длина ленты распределительного конвейера должна быть несколько больше двойной длины ленты и согласована с условием распределения, определяется по формуле:

Lп = 2Lр + πД ![]() КП lпр

м, (12)

КП lпр

м, (12)

где π- постоянное число, равное 3,14;

Д- диаметр натяжного и приводного барабанов, м;

П- период конвейера;

К - число повторений периода на общей длине ленты конвейера, определяется по формуле:

![]() (13)

(13)

и округляется до целого числа.

Если оба условия не удовлетворяются, то корректируются шаг конвейера (lпр).

Длительность производственного цикла на поточных линиях определяется графически (составляется стандарт-план работы линии и аналитическим способом).

Производственный цикл – отрезок времени от поступления предмета труда на первую операцию поточной линии до выхода с нее. Определяется длительность производственного цикла аналитическим способом по формулам в зависимости от движения предмета труда перед первой и после последней операций.

Если обработка изделия начинается непосредственно с первого рабочего места без лишнего интервала движения после последней операции, длительность цикла определяется по формуле:

tц = (2Cл -1)rн.л. , мин. (14)

tц = (2*18 -1) * 1,27 = 44,45 мин.

Если имеет место движение предмета перед первой операцией или после последней, длительность цикла определяется по формуле:

tц = 2Cл rн.л. , мин. (15)

tц = 2 * 18*1,27 = 45,72 мин.

Если движение предмета после его последней операции продолжается, длительность цикла определяется по формуле:

tц = (2Cл +1)rн.л., мин. (16)

tц = (2 * 18 + 1) * 1,27 = 46,99 мин.

На однопредметных непрерывно-поточных линиях создаются заделы трех видов: технологический, транспортный, страховой (резервный).

Технологический задел соответствует тому числу изделий, которое в каждый данный момент времени находится в процессе обработки на рабочих местах.

При штучной передаче изделий он соответствует числу рабочих мест и определяется по формуле:

Zтехн = Сл (17)

При передаче изделий транспортными партиями (Pn) величина задела определяется по формуле:

Zтехн = Сл *Pn (18)

Транспортный задел – это количество изделий, которое в каждой данный момент находится на конвейере в процессе транспортировки. При поштучной передаче изделий задел равен:

Zтр = Сл -1 (19)

При передаче изделий транспортными партиями величина задела определяется по формуле:

Zтр = (Сл-1) * Ρn (20)

На непрерывно-поточных линиях с применением пульсирующего или рабочего конвейера транспортный задел совпадает с технологическим.

Резервный задел создается на линиях на наиболее ответственных и нестабильных по времени выполнения операциях, а также на контрольных пунктах. Величина задела определяется по формуле:

(21)

(21)

где tрез - время, на которое создается резервный запас предметов труда, мин.

Для установок и оборудования поточной линии, которые могут выйти из строя, tрез можно принять на этих рабочих местах равной 4-5% сменного задания.

Общая величина задела на непрерывно-поточной линии определяется по формуле:

Zо = Zтехн + Zтр + Zрез (22)

Величина незавершенного производства на однопредметных непрерывно-поточных линиях без учета затрат времени в предыдущем цехе определяется по формуле:

, нормo-ч. (23)

, нормo-ч. (23)

где Z о - общая суммарная величина задела, шт.

![]() - суммарная норма времени по всем

операциям технологического процесса, мин.

- суммарная норма времени по всем

операциям технологического процесса, мин.

Величина незавершенного производства в денежном выражении без учета затрат в предыдущем цехе определяется по формуле:

Hз = Ζо· Сz, (24)

где Сz – цеховая себестоимость изделия, находящегося в заделе, у.е.

Для сборочных цехов Сz можно принять в размере 0,85 Сц, для механических – 0,7 Сц.

Производительность поточной линии определяется через величину, обратную такту (ритму) потока, называемую темпом. Темп – это количество изделий, сходящих с линии за единицу времени, определяется по формуле:

ρ = ![]() (25)

(25)

где ρ – темп поточной линии, шт/ч.

Часовую производительность конвейера в единицах массы (кг/ч) можно определить по формуле:

qr = ρ * Q (26)

где Q – средний вес единицы продукции, кг.

Мощность (кВт), потребляемая конвейером, определяется по формуле:

Руст.к = 0,736˙W (27)

Мощность, потребляемая конвейером, измеряемая в лошадиных силах (л.с.), определяется по формуле:

![]() (28)

(28)![]()

где Ln – полная длина ленты (цепи) конвейера, м;

Vн.л – скорость движения конвейера, м/мин;

Qк – вес ленты (цепи) конвейера (в расчетах можно принять в пределах 4-8 кг/пог.м);

Затем по справочнику выбирается электродвигатель. По скорости вращения шкива выбранного электродвигателя и найденной скорости движения ленты конвейера определяется передаточное отношение в пределах 10-50.

2.4 Разработка стандарт - плана линии

Организация работы и оперативное планирование зависят от разновидности линии.

По степени непрерывности процесса производства поточные линии массового производства делятся на непрерывно-поточные и прерывно-поточные. Непрерывно-поточный процесс производства характеризуется синхронностью продолжительности выполнения каждой операции с тактом потока. При такой организации процесса производства за каждый такт с линии сходит одна деталь.

При прерывно-поточном процессе производства продолжительность отдельных операций не синхронна с тактом потока. Вследствие разной производительности оборудования, используемого на смежных операциях, перемещение деталей от операции к операции не регламентируется по времени.

Различные формы организации массового производства требуют применения определенных методов оперативно-производственного планирования, в частности при разработке стандарт - планов.

Для каждой непрерывно-поточной линии должен быть построен стандарт-план работы, который регламентирует расстановку рабочих по операциям, определяет загрузку рабочих и оборудования. Стандарт-план определяет способ и период передачи деталей с операции на операцию, периодичность и количество подач заготовок на первую операцию.

Стандарт-план работы непрерывно-поточной линии составляется на такой отрезок времени, который достаточен для выявления повторяемости процесса производства на данной линии. Он действителен, пока в производственной программе, применительно к которой составлен стандарт-план, не произойдут существенные изменения. Пример построения стандарт - плана однопредметной непрерывно-поточной линии представлен в приложении А, Б.

Стандарт-план прерывно-поточной линии имеет существенные отличия. Он составляется на определенный отрезок времени, который называется периодом обхода или периодом обслуживания линии. В стандарт - плане регламентируется расстановка рабочих по операциям, устанавливается, какие операции и в какой последовательности выполняет каждый рабочий, определяется загрузка рабочих и оборудования. Он позволяет выявить возможность последовательного многостаночного обслуживания станков на линии одним рабочим. На основании стандарт - плана уточняется количество рабочих, необходимых для обслуживания линии, устанавливается способ и периоды передачи деталей с операции на операцию, виды и размер заделов между операциями, порядок их расходования и восполнения.

Период обхода должен быть равным или кратным периоду смены инструмента, кратным продолжительности смены.

Заключение

Лизинг как особая сфера предпринимательской деятельности, широко распространенная за рубежом, в настоящее время получает развитие в Республике Беларусь. При активном внедрении лизинг в силу присущих ему возможностей может быть мощным импульсом технического перевооружения производства, структурной перестройки белорусской экономики, насыщения рынка высококачественными товарами.

В

Беларуси зафиксирован самый высокий в СНГ удельный вес лизинговых операций в

общем объеме инвестиций в экономику — 2%.

Но этого не достаточно, развитых странах на долю лизинговых операций приходится

до 30% в общем объеме инвестиций. Развитие лизинга особенно благотворно

сказывается на экономике в кризисные периоды. «Лизинговые» инвестиции плавно

перетекают в реальный сектор, способствуя эффективному вложению капиталов в

основные фонды, внедрению новых технологий, росту производительности труда,

конкурентоспособности товаров, «смягчению» инфляции.

Начальный этап внедрения лизинга показал, что он может быть успешным только в условиях достаточно высокого уровня экономико-правового обеспечения лизинговых отношений.

Подводя итог, можно сделать вывод, что у белорусского лизингового законодательства есть как свои положительные, так и отрицательные стороны. Белорусское законодательство о лизинге нуждается в доработке. Хотелось бы надеяться, что белорусские законодатели при внесении изменений в соответствующие акты учтут положительный опыт своих соседей.

Список используемой литературы

1. Брышев В., Трутаев В. Источник лизинга – в экономике. 1997

2. Варновский Б.П., Колесников А.И., Федеров М.Н. Основные понятия о лизинге. М., 1998

3. Герасимов В.В. Основные развития лизинга в Республики Беларусь. Мн., 1997.

4. Государственная научно-техническая программа “Лизинга ”. Мн., 1997.

5. Григорьев В.А. Лизинговые операции. М., 1989.

6. www.open.by

7. Филипенко Л.Н. Аренда и лизинг. Учет и налоги. Практ. Пособие. – Мн.:

Изд. О.М. Филипенко, 2002, – 128с.

8. Экономика предприятия: учебник. / Под ред. Ильина А.И., М. 2004.

9. Гражданское право: учебник. / Под ред. Толстого Ю.К., Сергеева А.П., М. 2001.

10. Лизинг: теория, практика, комментарии. / Под ред. Суханова; М. 1997.

Перепечатка материалов без ссылки на наш сайт запрещена