Учебное пособие: Земельно-имущественные отношения

Учебное пособие: Земельно-имущественные отношения

«Теория оценки»

«Земельно-имущественные отношения »

«Имущественные отношения»

конспекты

ОГЛАВЛЕНИЕ

Введение

Глава 1. Становление специальности и профессии оценщика в России

1.1. История вопроса

1.2. Регулирование условий подготовки оценщиков

Глава 2. Правовые аспекты оценки недвижимости

2.1. Связь недвижимости с землей

2.2. Определение недвижимого имущества

2.3. Право собственности на объект недвижимости и его ограничения

2.4. Законодательные требования к оценке объектов недвижимости

2.5. Законодательство об оценочной деятельности

Глава 3. Виды стоимости, принципы и процедуры ее оценки

3.1 Виды стоимости

3.2 Специфика рынков недвижимости

3.3 Принципы оценки недвижимости

3.4 Процесс оценки

Глава 4. Типология объектов недвижимости, их экспертиза и описание

4.1. Классификация объектов недвижимости

4.2. Техническая экспертиза объектов недвижимости

4.3. Особенности работы оценщика при освидетельствовании объекта оценки

4.4. Описание объекта оценки при составлении отчета

Глава 5. Налогообложение имущества юридических и физических лиц: принципы построения и механизм действия

Глава 6. Доходный метод оценки недвижимости

6.1 Структура доходного метода

6.2 Основополагающие принципы доходного метода

6.3 Ставки капитализации, дисконтирования

6.4 Условия арендных отношений

6.5 Реконструированный отчет о доходах и расходах

6.6 Метод прямой капитализации

6.7 Оценка с применением техники остатка

6.8. Второй метод капитализации

Глава 7. Основы инвестиционно-ипотечного анализа

7.1 Влияние финансового левереджа

7.2 Виды кредитов и залоговое законодательство

7.3. Методы инвестиционно-ипотечного анализа

7.4. Влияние ипотечного кредита на соотношение “цена—стоимость”

Глава 8. Оценка недвижимости методом прямого сравнения продаж

8.1. Основные положения

8.2. Этапы реализации метода сравнения продаж

8.3. Единицы и элементы сравнения, техника корректировок

8.4. Примеры определения рыночной стоимости объекта недвижимости на основе количественного и качественного анализа сравнимых продаж

8.5. Метод валовой ренты

8.6. Статистический анализ в методе сравнения продаж

Глава 9. Учет влияния экологических факторов при оценке недвижимости

9.1. Основные экологические факторы, влияющие на стоимость недвижимости, и их экспертиза

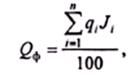

9.2 Индексы качества природно-антропогенной среды как основа определения рыночной стоимости экологического фактора

Глава 10. Оценка стоимости земли

10.1 Цель оценки

10.2. Предмет оценки

10.3. Земельный рынок

10.4. Нормативная цена земли

10.5. Рыночная стоимость земли

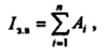

Глава 11. Затратный метод оценки недвижимости

11.1. Сущность затратного метода

11.2. Области применения затратного метода

11.3. Процедура оценки недвижимости затратным методом

11.4. Затраты и себестоимость

11.5. Методы определения стоимости нового строительства

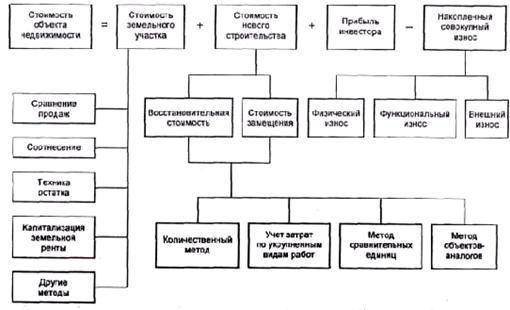

11.6. Измерение накопленного износа

Глава 12. Практика оценки недвижимости

12.1. Процесс оценки

12.2. Оценка недвижимости в составе чистых активов предприятия

12.3. Оценка объекта промышленной недвижимости для взноса в уставный капитал

12.4. Оценка офисного здания для купли-продажи

12.5. Оценка торгового здания для взноса в уставный капитал

ВВЕДЕНИЕ

Предлагаемая вниманию читателей книга современна, прежде всего, из-за самой темы. В ней речь идет о недвижимости и ее рыночной оценке. Еще совсем недавно в СССР мало кто знал об этом. Понятие это, хорошо известное в России в начале ХХ в., в новейшей ее истории было зафиксировано, можно сказать, заново в ст. 130 Гражданского кодекса Российской Феде рации (ГК РФ).

Но как оценить недвижимость? Это практически значимый вопрос. Чиновники с недавних пор обязаны вносить оценки недвижимости в представляемые ими декларации в налоговые органы. Даже сам федеральный руководитель налоговой службы сетовал на то, как трудно зафиксировать оценку недвижимости.

Но дело даже не в декларациях. Думаем, что, в конце концов, этим займутся специалисты-оценщики. Они еще больше нужны налоговым службам для правильной оценки базы налогообложения недвижимости. Опыт показывает, что именно в недвижимость все большее число людей стремится вложить свободные деньги. Но обладание земельным участком означает определенное ограничение возможностей других членов общества. И налоги на земельный участок, включая здания и сооружения на нем, нужно правильно и справедливо установить. Как это можно сделать? Только на основе действительной рыночной стоимости недвижимости.

Возрастающий оборот объектов недвижимости требует знания их рынка обеими сторонами сделки — продавцами и покупателями. Мало кто покупает-продает такие объекты без участия профессионалов-оценщиков. Немалое число фирм занимается операциями на рынке недвижимости. Только в Москве таких фирм около 2 тыс. В каждой из них работают, допустим, по 6—7 человек. Подумать только, 12—14 тыс. , человек кормятся” от оборота объектов недвижимости. Конечно, кое-кто разоряется — это неизбежное следствие рыночной конкуренции. Но те, кто уверенно сохраняет свои позиции на рынке, хорошо представляют очевидную истину: без хорошей подготовки, без обновления приобретенных знаний делать на рынке недвижимости нечего.

Недвижимость в руках государства — крупный источник до ходов. Особенно это важно для субъектов Российской Федерации (РФ) и муниципий. Хороший пример — московская мэрия. Здесь создана стройная система оценки недвижимости, аттестации и лицензирования деятельности оценщиков. Сейчас она регламентируется Законом г. Москвы от 11.02.98 г. Х З “Об оценочной деятельности в городе Москве”.

Существуют два типа мотивации обладания объектом не движимости — максимизация текущего дохода и получение максимального дохода от его перепродажи. Как подсчи9гать его рыночную стоимость? Это может сделать только независимый оценщик.

Продажа принадлежащего государству объекта недвижимости — это частный случай приватизации. В принятом 3 июля 1991 г. Законе о приватизации прямо говорилось, о необходимости оценки приватизируемой собственности с учетом ее буду щей стоимости, однако через год эти законодательные нормы были заменены и приватизируемое имущество в массовом масштабе стало оцениваться по балансовой стоимости. Потребовалось несколько лет для того, чтобы рыночная оценка приватизируемого имущества была восстановлена на законодатель ном уровне.

Как видно, новые жизненные условия потребовали новую профессию — специалиста-оценщика. В 1993 г. благодаря усилиям Института экономического развития (ИЭР) Всемирного

банка в России была начата подготовка специалистов по оценке. Именно окончившие курсы волны” стали организаторами новых учебных центров по подготовке специалистов по оценке. Одним из таких центров стала Академия оценки. Мы, ее сотрудники, хотим отметить следующие особенности нашей

Академии:

1. Независимость Академии. Отстоять эту независимость стоило больших усилий. И именно твердость позиции в отношении независимости Академии стоила, по существу, разрыва отношений с Российским обществом оценщиков (вернее, с его руководством), пытавшимся узурпировать роль своего рода высшего арбитра в вопросах оценки имущества. Однако мировая практика доказала, что монополизация оценочной деятельности противоречит основополагающим принципам рыночной экономики

2. Академия старается охватить как можно большее число сторон оценочной деятельности. Не случайно в серии книг по оценочной деятельности выходят учебные пособия по оценке недвижимости, бизнеса, машин и оборудования, транспортных средств, интеллектуальной собственности, инвестиционных : проектов и даже по оценке ювелирных изделий и драгоценных металлов.

3. Преемственность образования. Она проявляется не только по горизонтали — многие наши выпускники закончили не сколько курсов. И это естественно: специалист по оценке недвижимости должен знать особенности определения ценности земли. Или, скажем, профессионал по оценке бизнеса не может проводить оценочную работу без знания механизма формирования интеллектуальной собственности (нематериальных активов).

Важно и то, что разработанная в Академии структура образования позволяет получить государственный сертификат специалиста по антикризисному управлению. Выдаваемые Академией свидетельства по оценке недвижимости и бизнеса признаются Федеральной службой по делам о несостоятельности и финансовому оздоровлению. Их обладатели должны окончить лишь дополнительные курсы, организуемые Академией оценки.

Достаточно высокий уровень подготовки в Академии оценки проявляется и в том, что ее выпускники успешно сдают аттестационные экзамены на право оценочной деятельности в Москве, организованные мэрией. Нам доставляет удовольствие отметить, что почти все наши выпускники (а их на момент написания этих строк было уже более 100) сдавали эти экзамены лучше других абитуриентов — выпускников других учебных центров.

Пока еще не вышел давно ожидаемый Закон об оценочной деятельности. Именно этот закон введет в нормативное русло требования по подготовке специалистов, их обучению. Ожидается появление президентских указов о недвижимости за рубежом и ее оценке, постановлений и распоряжений правительства, конкретизирующих требования Закона об оценочной деятельности, Закона о регистрации недвижимости, нормативных актов Мингосимущества РФ, Федеральной комиссии по ценным бумагам, Федеральной службы по делам о несостоятельности и финансовому оздоровлению, Российского фонда федерального имущества, Госкомстата. Со всеми этими ведомствами про граммы обучения в Академии оценки согласованы, а большинство из них заключило соглашение с Академией о подготовке специалистов по оценке как для самих ведомств, так и для тех, кого они привлекают к оценочной экспертизе осуществляемых ими мероприятий и проектов.

Глава 1. СТАНОВЛЕНИЕ СПЕЦИАЛЬНОСТИ И ПРОФЕССИИ ОЦЕИЩИКА В РОССИИ

1.1. История вопроса

Существует мнение, что российской оценке в 1997 г. исполни лось пять лет, тогда как за рубежом оценочная деятельность известна более полувека. Появление оценки” при этом связывается с созданием в 1992—1993 гг. профессиональной организации — Российского общества оценщиков. Это, на верное, правильно, но лишь в отношении условий возобновления оценочной деятельности. На самом деле она существовала в России давно, и потому не совсем верно противопоставлять ее “младенческий” возраст в нашей стране долголетней зарубежной практике в этой сфере. В словаре В. И. Даля, составленном в середине прошлого века, упоминаются дело”, “оценочная комиссия”, “присяжные оценщики в городах” как ходовые общепринятые понятия.

8 июня 1893 г. появились "высочайшие утвержденные - Правила оценки недвижимых имуществ для обложения земскими сборами”. Правила были разработаны в структурах Государственного Совета. На основании их предполагалось “произвести... оценку недвижимых имуществ в губерниях, в коих введено утвержденное 12 июля 1890 г. Положение о земских учреждениях...”. При этом в Москве, Санкт-Петербурге и Одессе должен быть установлен особый порядок оценки недвижимых имуществ.

Оценка недвижимых имуществ для обложения земскими сборами согласно правилам производилась губернскими и уездными оценочными комиссиями и земскими управами. В работе таких комиссий предусматривалось участие представителей управлений государственных имуществ в качественных их членов”. На комиссии возлагались обязанности организации оценочной деятельности во всех местностях Российской империи. В частности, губернские оценочные комиссии были обязаны заниматься разномыслий, возникающих между Уездною Земскою или Уездною Оценочною Комиссией и Непременным ее Членом”.

Оценка недвижимого имущества основывалась на доходном методе. На уездные оценочные комиссии помимо организации собственно оценочной деятельности возлагалось рассмотрение представлений уездной земской управы по ходатайству землевладельцев о понижении оценки доходности землевладений.

К обязанностям уездной земской управы относились: “1) ведение поземельных книг и описей (инвентарей) всех подлежащих оценке недвижимых имуществ в уезде, 2) собирание данных о составе оцениваемых имуществ, об арендных платах... и других... сведений, необходимых для установления общих оснований оценки и отдельных оценок недвижимых имуществ, 3) составление предположений об общих основаниях оценки недвижимых имуществ... 4) производство оценок отдельных недвижимых имуществ... 5) ведение делопроизводства Уездной Оценочной Комиссии”.

После 1917 г. с ликвидацией частной собственности на землю и средства производства оценочная деятельность утратила общественный интерес. По существу, сохранились лишь отдельные ее элементы, преобразованные в одну из функций бюро. технической инвентаризации (БТИ) и Земельного кадастра. Однако потребности государственного управления имуществом‚ способствовали развитию разветвленной системы директивных норм и нормативов, всесторонне регламентирующих условия воспроизводства основных фондов. Одним из наиболее важных для оценщика сводных документов такого рода являются строи тельные нормы и правила (СНиП), впервые введенные для общеобязательного применения в 1955 г.

Первоначальный импульс заинтересованности российского общества в специальности и профессии оценщика был связан с необходимостью приватизации большей части государственного имущества. Впервые, как отмечалось, запрос на профессиональные действия оценщиков был сформулирован в первой версии Закона о приватизации государственной и муниципальной собственности, принятого Верховным Советом РСФСР 3 июля 1991 г.

По этому закону подготовка предприятия к денационализации должна была обязательно предусматривать “оценку его капитала” (п. З ст. 15 первоначального текста закона без после дующих изменений). Это означало, что начальной цены для продажи предприятия по конкурсу (на аукционе) или величины уставного капитала акционерного общества” производится “на основании оценки предприятия по его предполагаемой доходности...” (ст. 17).

Заметим, что оценка по предполагаемой доходности — это и есть оценка стоимости бизнеса как суммы будущих доходов от него с учетом их дисконтирования. Сделать это могли только специально подготовленные профессионалы в области оценочной деятельности.

Однако приватизация в России прошла, по существу, без участия оценщиков, что неблагоприятно сказалось на государственном бюджете и инвестиционных фондах предприятий. Упомянутые ст. 15 и 17 Закона о приватизации в июне 1992 г. были заменены другим положением. Согласно измененным статьям Закона о приватизации оценка имущества приватизируемых государственных и муниципальных предприятий стала производиться на основе методик, утверждаемых Госкомимуществом РФ (ГКИ) исходя из балансовой стоимости активов предприятия на 1.07.92 г. Впоследствии ГКИ постепенно отказывалось от балансового подхода к оценке имущества приватизируемых предприятий, поскольку становилась все более очевидной необходимость использования в данной ситуации показателя рыночной стоимости

Это требовало освоения современных подходов к оценке недвижимости, бизнеса, машин и оборудования, других материальных и нематериальных активов. Такие подходы развивались в странах с рыночной экономикой в последние 60—70 лет. Освоение российскими специалистами этого опыта было организовано НЭР Всемирного банка. Осенью 1993 г. ИЭР провел в Санкт Петербурге первый семинар по оценке недвижимости. Учебная основа семинара состояла из переводов специально отобранных глав учебника Дж. Фридмана и Н. Ордуэя [ Лекции читали зарубежные оценщики, главным образом из США. Второй семинар прошел под Москвой, третий — в Нижнем Новгороде.

После этого открылись курсы так называемой волны”, где в качестве лекторов выступали российские специалисты, окончившие первичные курсы ИЭР. Они были организованы

Центром инвестиций, оценки недвижимости и бизнеса

Академии народного хозяйства, Высшей школой приватизации .1 предпринимательства, Российским обществом оценщиков.

В последнее время появился ряд учебных пособий и справочников по оценке недвижимости .Их авторы — специалисты, окончившие в основном курсы ИЭР первой волны”. Они обучались по учебнику дж. Фридмана и Н. Ордуэя, и поэтому в их книгах отразились следы его влияния, а также влияние переведенного на русский язык учебного пособия [ еще одного американского автора — Г. Харрисона. В какой-то мере это влияние, мы этого не отрицаем, сказалось и на авторах этой книги.

Заметный импульс расширению подготовки специалистов по оценке был дан Федеральным управлением по делам о несостоятельности (банкротству) (ФУдН). Согласно утвержденному правительством положению об этом ведомстве оно обязывалось обеспечить подготовку специалистов по антикризисному управлению. В мае—июне 1994 г. была составлена общероссийская программа подготовки таких специалистов, утвержденная генеральным директором ФУДН. Первый семинар по подготовке специалистов по антикризисному управлению прошел в июле — августе 1994 г. в Академии народного хозяйства при Правительстве России. Выпускники таких семинаров получили право пройти государственную аттестацию в ФУд1-i, обязательным условием которой должно быть получение свидетельства о сдаче экзаменов по оценке недвижимости и бизнеса. Программа обучения по блокам “Оценка недвижимости” и бизнеса” была разработана на основе аналогичной программы ИЭР и предусматривала использование соответствующих учебных материалов.

К началу 1998 г. курсы ФУдН, организованные более чем 30 региональными центрами, успешно окончили около З тыс, человек. Многие из них прошли аттестацию в ФУдГ-I (более 1,5 тыс. специалистов) и пришли на предприятия федеральной собственности в качестве специалистов по антикризисному управлению. Знания в области оценки недвижимости и бизнеса потребовались и для подготовки специалистов службы по управлению государственным имуществом, организованной ГКИ в начале 1996 г.

Наибольшая потребность в оценщиках недвижимости была связана с их участием в трех переоценках основных фондов в 1995—1997 гг. Такая переоценка необходима, с одной стороны, для правильного учета основных фондов, значительная часть которых приходится на недвижимость — здания и сооружения, для определения реальных величин их износа и общих производственных затрат. С другой стороны, без таких переоценок не возможна эффективная организация инвестиционных процессов

В последнее время появились публикации, негативно интерпретирующие идею регулярной переоценки основных фондов. Возможно, при относительно низких темпах инфляции такую переоценку можно не проводить ежегодно, но тем не менее она должна носить систематический характер, в частности для правильного налогообложения недвижимости.

В свое время в России была налажена такая переоценка 1 раз в 10 лет. Правда, результатами переоценки недвижимых имуществ г. Москвы”, проведенной в 1874 г., пользовались 15 лет, результатами следующей оценки 1889—1890 гг. — 10 лет, затем были переоценки на 1.01.1901 г., и на 1.01.1911 г. Необходимость данных переоценок недвижимости была связана с тем, что вводимые в действие объекты имели неодинаковую денежную оценку, в том числе и вследствие инфляционных процессов. Если не производить такой переоценки, считали в

Московской городской управе, неизбежны потери в сборе налогов: “Чем продолжительней срок действия устаревших оценок, тем... выше неравномерность обложения и тем тяжелее добавочное обложение, которое несут собственники вновь возводимых строений (доклад о переоценке недвижимых имуществ ‘ Материалы Московской городской управы. 1910. С. 2).

Последствия затягивания переоценки основных фондов выражаются в только в недостаточном сборе налогов. Они сказываются и на инвестиционных процессах в сфере недвижимости. Как отмечалось в упомянутых материалах Московской городской управы, несправедливая система взимания налогов с недвижимости немаловажным тормозом в развитии частного строительства в Москве” (там же).

В настоящее время достоверная оценка недвижимости по ее рыночной стоимости становится одним из важнейших условий деятельности налоговой службы. В некоторых субъектах РФ введено раздельное налогообложение земли и построенных на ней зданий. В ближайшее время оценщики недвижимости примут участие в эксперименте, начатом в Твери и Новгороде. Суть его изложена в гл. 14 данной книги: установление единого налога на недвижимость, т. е. одновременно на земельный участок и находящиеся на нем здания и сооружения (Госдума приняла специальный закон по этому поводу). Это потребует автоматизации системы учета недвижимого имущества, в частности в зависимости от его расположения в различных зонах города

Такой порядок налогообложения недвижимости принят во многих европейских странах. Например, во Франции налог на жилище учитывает также и ценность земельных участков в разных городах и зависит от их местоположения внутри города. “Базой исчисления налога служит кадастровая арендная стоимость, используемая также для определения поземельного налога на за строенные участки” Определение кадастровой арендной стоимости предполагает проведение общих переоценок городских объектов недвижимости. Во Франции такая переоценка впервые была проведена в 1980 г. и по закону проводится раз в 3 года.

Оценочная деятельность заняла достойное место и в сфере земельных отношений России. для обеспечения единых принципов и методики оценки земельных ресурсов в субъектах РФ создается сеть региональных агентств оценки земли. Их деятельность будет координироваться Центральным агентством оценки земель. Этой работой занимаются профессионалы с высшим специальным образованием (землеустроители, географы, почвоведы, экономисты с сельскохозяйственным уклоном, а также оценщики).

В последнее время распространяется получение кредита по обеспеченному залогом обязательству. Кредитор согласно ст. 334 ГК РФ имеет право в случае неисполнения должником обязательства получить удовлетворение из стоимости заложенного имущества. Чаще всего такое удовлетворение обусловливается решением суда. (продажа) заложенного имущества... производится путем продажи с публичных торгов...” (ст. 350 ГК РФ, п. 1). При этом “продажная начальная цена... с которой начинаются торги, определяется решением суда...” (там же, п. 3). для установления начальной цены суды прибегают к услугам независимых оценщиков. как правило, этим занимаются специалисты по оценке недвижимости.

Формирование частной собственности в РФ вызвало спрос со стороны частного сектора на услуги оценщиков. Многие хозяйственные товарищества и общества, основывающиеся на частной собственности, рассматривают недвижимость в качестве привлекательного направления капиталовложений. Осуществление инвестиционных проектов, связанных с недвижимостью, во многом ориентируется на использование информации профессионалов-оценщиков.

1.2. Регулирование условий подготовки

Оценщиков

В конце ноября 1996 г заместитель министра труда и социального развития В Январев подписал постановление № 11 «0б утверждении квалификационной характеристики по должности Оценщик (эксперт по оценке имущества)”» Его должностные обязанности, представленные в приложении к этому постановлению, заключаются в следующем оценщик проводит оценочную деятельность по установлению рыночной или иной стоимости (ликвидационной, инвестиционной и др) недвижимого и движимого имущества, работ и услуг, нематериальных активов, в том числе интеллектуальной собственности, используя все известные методы оценки имущественных комплексов. При этом он обязан своевременно составить отчет об оценке и передать его заказчику. Он должен сохранять свой отчет в течение трех лет.

В приложении сформулированы и общие требования к объему знаний эксперта по оценке имущества В частности, он должен овладеть методическими приемами определения величины стоимости отдельных объектов гражданских прав, в том числе на основе таких методов, как затратный, доходный, сравнительных продаж.

Оценщик должен иметь профессиональное высшее образование. Возможно приобщение к этой профессии и на базе дополнительного образования, к которому согласно упомянутому приложению можно отнести второе высшее или среднее профессиональное образование, различные курсы и стажировки. Впрочем, в Законе об оценочной деятельности сформулированы существенно более высокие требования к образовательному уровню оценщиков, но он пока еще не введен в действие.

Чуть раньше, в июле 1996 г., российским образовательным ведомством был утвержден паспорт по новой специальности, получение которой возможно на базе высшего образования Речь идет о подготовке специалистов по антикризисному управлению — специальность 06. 20. 00. В рамках этой специальности предусмотрены помимо других две профильные специализации: по оценке недвижимости и по оценке бизнеса.

Методическое руководство подготовкой профессионалов по указанной специальности и отмеченным специализациям осуществляет Учебно-методическое объединение (УМО) на базе Московского университета по экономике, статистике и информатике (МЭСИ). Ряд вузов России уже получил разрешение УМО на подготовку соответствующих специалистов. Теперь это не только МЭСИ, но и дальневосточный технологический университет (Владивосток), Хабаровский университет экономики и права, другие высшие учебные заведения (всего их около 20).

Регулирование условий подготовки оценщиков — особая область интересов региональных органов власти. В Москве по этому поводу изданы специальное распоряжение мэра Ю. Лужкова (! 129-РМ от 14.02.1997 г.) и вслед за ним распоряжение вице-мэра правительства Москвы Б. Никольского (! 304-РП от 31.03.1997 г.). Ими утверждены следующие документы, регламентирующие организацию оценочной деятельности в Москве:

1) Временное положение об аттестации оценщиков недвижимости на территории Москвы;

2) Типовые задачи и вопросы аттестационных экзаменов по теоретическим вопросам оценки недвижимости на территории Москвы.

Временный характер этих документов объясняется тем, что продолжительность их действия зависит от срока введения За кона об оценочной деятельности, после чего условия аттестации оценщиков будут скорректированы. Некоторая корректировка этих условий зафиксирована в упомянутом выше Законе г. Москвы от 11.02.1998 г. № З “Об оценочной деятельности в городе Москве”. В частности, в нем сформулированы задачи так называемого уполномоченного органа. орган, — сказано в ст. 18, — является регулирующим оценочную деятельность органом Московской городской администрации”. Среди его функций есть и такая, как “согласование требований к оценщикам в городе Москве для целей государственной аттестации и аккредитации” (Экономика и жизнь. Московский вы пуск. 1998. Март. № 12. С. 15).

Глава 2. ПРАВОВЫЕ АСПЕКТЫ ОЦЕНКИ НЕДВИЖИМОСТИ

2.1. Связь недвижимости с землей

Недвижимость характеризуется прочной (нерасторжимой) связью между земельным участком и расположенными на нем зданиями и сооружениями. Это нашло отражение в переводных изданиях по оценке недвижимости. Так, в книге Г. Харрисона [9, с. 26] дается следующее определение недвижимого имущества — это “земля как физический объект и все, что с ней прочно связано (находится на ней)”. Примерно такое же определение дано и в известном Оксфордском словаре по бизнесу: “Недвижимое имущество — это любое имущество, состоящее из земли, а также зданий и сооружений на ней” Приведем еще одну формулировку: “Недвижимость, недвижимое имущество — реальная земельная и вся материальная собственность. Включает все материальное имущество под поверхностью земли, над ее поверхностью или прикрепленное к земле”

Близка к этим определениям следующая формулировка, содержащаяся в ст. 130 “Недвижимые и движимые вещи” ГК РФ: “К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения. Важно в этом определении указание на нерасторжимую связь между земельным участком и прочно скрепленным с ним имуществом.

Однако дальнейшие формулировки этой же статьи нам не представляются достаточно правомерными. Прежде всего, мы имеем в виду первое предложение второго абзаца ст. 130 ГК РФ:

К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты”. В данном случае в качестве основы выделения недвижимости выдвигается принцип обязательной государственной регистрации указанных объектов.

Не вызывает сомнения необходимость такой регистрации в отношении земельных участков и расположенных на них зданий и сооружений. Вероятно, она необходима и в отношении воз душных и морских судов, космических объектов. Однако было бы неправомерно только на этом основании относить последние к объектам недвижимости. Их, на наш взгляд, вообще нельзя рассматривать в качестве объектов недвижимости, потому что для них не свойственна прочная (нерасторжимая) связь с земельным участком. Вследствие отсутствия этой связи такие “псевдообъекты недвижимости” нельзя подвергнуть отчуждению на единственном основании, установленном ГК РФ в связи с изъятием участка, на котором оно (недвижимое имущество) находится (см. ст. 281 ГК РФ).

Именно по причине отсутствия такой связи морские и воз душные суда одной страны нередко арестовывают в других странах за непогашенные долги компаний-владельцев

Мы бы не стали акцентировать внимание на этой законодательной несообразности, если бы не ее серьезные практические последствия. Представленное в ГК РФ определение судов, самолетов в качестве объектов недвижимости вызывает соответствующую реакцию налоговых служб. Отмечены попытки распространить на некоторые из дополнительно указанных в ст. 130 недвижимых вещей режим налогообложения, свойственный, безусловно, лишь действительным объектам недвижимости. Вот тому разительный пример.

Весной 1997 г. стало известно, что авиастроители подготовили к использованию широкофюзеляжный Ил-96, оснащенный бортовым радиоэлектронным оборудованием фирмы “Коллинз” и американскими авиадвигателями. В конце апреля 1997 г. тогдашний председатель Правительства РФ В. Черномырдин вручил сертификат летной годности создателям Ил-96 (Независимая газета. 1997. 29 апр.).

Однако реальные (коммерческие) полеты Ил-96, равно как и других самолетов новых типов, осложняются требованиями налоговой службы. “Недавно государство приготовило нам еще один подарок, — говорит президент компании “Волга— Днепр” А. Исайкин, — увеличение налога на недвижимость. Причем под недвижимостью они (налоговые службы. — Ант.) понимают авиатехнику. Если этот побор будет введен, на полетах по российским авиатрассам можно ставить крест — в таких условиях летать будет некому...” (Финансовые известия. 1997. 17 апр.).

Строго говоря, действиях налогового ведомства нет ничего заслуживающего осуждения: оно действует в соответствии с формальной логикой — если воздушные суда отнесены ГК РФ к “недвижимым вещам”, то за их использование нужно платить налог на недвижимость. Так несовершенство правовых формулировок вызывает противоречащие здравому смыслу, но законодательно обусловленные фискальные действия налогового ведомства.

Для авторов данной книги точность определения понятия не движимости важна еще и потому, что от этого зависит предмет самой книги. К нему мы вовсе не намерены относить особенности оценки стоимости судов, самолетов и космических объектов.

Малообоснованно и заключительное положение п. 1 ст. 130:

“Законом к недвижимым вещам может быть отнесено и иное имущество”. Выходит, определение недвижимых вещей, данное в первом абзаце ст. 130, не является исчерпывающим. Отсюда следует, что вычленение недвижимых вещей может происходить произвольно или, как сказано в ГК РФ, в соответствии с законом. Но разве может закон давать еще какое-то новое основание для выделения недвижимого имущества помимо указанного в его исходном положении?

2.2. Определение недвижимого имущества

Указывая на принципиальное условие выделения недвижимого имущества на основании прочной (нерасторжимой) связи тех или иных вещей (зданий, сооружений, леса, многолетних насаждений) с земельным участком, на котором они расположены, мы вовсе не отрицаем того, что вполне оправдано расширение перечня других вещей, которые могут быть отнесены к недвижимости. Но это расширение конкретно, а не абсолютно. Скажем, самолет, принадлежащий обанкротившемуся акционер ному обществу, может рассматриваться как часть имущественного комплекса, который и образует данное предприятие. Такое определение дано в ст. 132 ГК РФ: « Предприятием как объектом прав признается имущественный комплекс... Предприятие как имущественный комплекс признается недвижимостью”. Мы хотим подчеркнуть, что самолет может рассматриваться как не движимость, но только в рамках имущественного комплекса, используемого, как сказано в той же ст. 132, ‘‚для осуществления предпринимательской деятельности”. Но это вовсе не значит, что любой самолет, в том числе используемый не для предпринимательской деятельности, может быть отнесен к недвижимому имуществу. другое дело, что такой самолет подлежит государственной регистрации, но она вовсе не означает отнесение самолета, например медицинской авиации, к недвижимому имуществу.

Почему же отдельные вещи, не имеющие субстанции недвижимого имущества, в конкретной ситуации могут рассматриваться в качестве недвижимости? Потому что, как сказано во французском Гражданском кодексе, известном как Кодекс Наполеона, “имущества являются недвижимыми по их природе, или в силу их назначения, или вследствие предмета, принадлежность которого они составляют”

Так, самолет, принадлежащий, допустим, обанкротившемуся акционерному обществу, относится к недвижимости “вследствие предмета, принадлежность которого он составляет”, в дан ном случае вследствие принадлежности к предприятию — имущественному комплексу, который признается недвижимостью (ст. 132 ГК РФ). Более общее определение дано в ст. 135 ГК РФ «Главная вещь и принадлежность». В ней сказано, что вещь, предназначенная другой главной вещи и связанная с ней общим назначением (принадлежностью), следует « судьбе главной вещи» Это понятие важно для оценщика.

2.3 Право собственности на объект недвижимости и его ограничения

Правовое регулирование недвижимости связано с правом собственности, которое понимается согласно воспринятому в зарубежном законодательстве основополагающему положению римского частного права как «наиболее полное господство над вещью” Однако эта первоначальная установка на безраздельное господство над вещью, в том числе и над недвижимым имуществом, претерпела изменения в конце ХIХ — начале ХХ в.

Речь идет о появлении различных ограничений прав собственности на объекты недвижимости, преимущественно в отношении права собственности на землю. Согласно исходной формулировке этого права собственник земельного участка рас сматривался в качестве также и собственника недр и воздушного пространства (применительно к территории земельного участка). Однако именно по этой линии, в конце концов, сложились определенные ограничения, вызванные интересами владельцев соседних земельных участков или публичными интересами.

Интересы владельцев соседних участков, равно как и часть публичных интересов, защищаются сервитутами (обременениями). Эти ограничения систематизированы в ст. 274 ГК РФ « Право ограниченного пользования чужим земельным участком (сервитут)». В ней говорится, что “собственник недвижимого имущества... вправе требовать от собственника соседнего земельного участка... предоставления права ограниченного пользования соседним участком (сервитута). Сервитут может устанавливаться для обеспечения прохода и проезда через соседний земельный участок, прокладки и эксплуатации линий электропередачи, связи и трубопроводов, обеспечения водоснабжения и мелиорации, а также других нужд...”

Сервитут — важный элемент оценки недвижимости. Эта оценка может быть связана с платой за пользование земельным участком, которую согласно п. 5 ст. 274 ГК РФ “собственник участка, обремененного сервитутом, вправе... требовать от лиц, в интересах которых установлен сервитут”.

В законодательстве большинства стран с рыночной экономикой сформулированы условия ограничения собственника земельного участка на недра и на воздушное пространство. Так, со гласно ст. 905 германского Гражданского кодекса, “собственник земельного участка не может воспретить воздействие на участок на такой глубине или на такой высоте, что устранение его не представляет для него интереса” Такого рода ограничения в российском законодательстве должны быть связаны с законом о земле и других природных ресурсах.

Крайний случай ограничений — это отчуждение недвижимого имущества в связи с изъятием участка, на котором оно находится. Это положение рассматривается в ст. 239 ГК РФ следующим образом: случаях, когда изъятие земельного участка для государственных или муниципальных нужд либо ввиду не надлежащего использования земли невозможно без прекращения собственности на здания, сооружения или другое недвижимое имущество, находящиеся на данном участке, это имущество моет быть изъято путем выкупа государством или продажи с публичных торгов...” Это положение о выкупе является ключевым при установлении “оснований прекращения права собственности”. Согласно ст. 235 ГК РФ в государственную собственность имущества, находящегося в собственности граждан и юридических лиц (национализация), производится с возмещением стоимости этого имущества и других убытков...”.

Оценка стоимости этого имущества и убытков возможна лишь в результате расчетов независимых профессионалов-оценщиков. В первом случае (отчуждение государством) такая оценка нужна для определения выкупной цены. Согласно ст. 281 ГК РФ При определении выкупной цены в нее включаются: рыночная стоимость земельного участка и находящегося на нем недвижимого имущества, а также все убытки, причиненные собственнику изъятием земельного участка... в том числе упущенная выгода” Во втором случае (продажа с публичных торгов) денежная оценка стоимости объекта недвижимости необходима для установления первоначальной цены продажи с публичных торгов.

2.4. Законодательные требования к оценке объектов недвижимости

Денежная оценка объектов недвижимости важна при определении вклада учредителей при создании, например, хозяйственных товариществ и обществ. В частности, согласно п. б ст. 66 ГК РФ “Основные положения о хозяйственных товариществах и обществах” “денежная оценка вклада участника хозяйственного товарищества производится по соглашению между учредителями (участниками) общества и в случаях, предусмотренных законом, под лежит независимой экспертной проверке”. Условия соглашения, как правило, вырабатываются с помощью независимых экспертов оценщиков. К их услугам прибегают и для проверки такой оценки.

Правда, ГК РФ не всегда последователен в определении условий оценки вклада (доли) участника, например полного товарищества. Там в ст. 78 “Последствия выбытия участника из полного товарищества” говорится, что выбывшему из полного товарищества, выплачивается стоимость части имущества товарищества, соответствующей доле этого участника в складочном капитале... Причитающаяся выбывающему участнику часть имущества... определяется по балансу...”. Однако понятно, что денежная оценка имущества по балансу не совпадает с его реальной стоимостью. допустим, полное товарищество образовалось в 1992 г., а один из его участников выходит из товарищества в 1997 г. Что же он получит, если первоначально учтенный в балансе складочный капитал с тех пор не переоценивался?

В ст. 93 ГК РФ « Переход доли в уставном капитале общества с ограниченной ответственностью к другому лицу» сказано об условиях определения действительной стоимости: в том случае, “если в соответствии с уставом общества... отчуждение доли участника (ее части) третьим лицам невозможно, а другие участники общества от ее покупки отказываются”, то необходим расчет общества с отказывающимся от своей доли (части). Каким образом? Общество обязано выплатить участнику действительную стоимость его доли. действительная стоимость, очевидно, является рыночной стоимостью.

Особое внимание денежной оценке имущества, в том числе недвижимости, уделено в Законе об акционерных обществах, введенном в действие с 1 января 1996 г. Так, формирование уставного капитала АО помимо денежных взносов может происходить и за счет объектов недвижимости, Согласно ст. 9 этого закона решение об утверждении стоимостной оценки уставного капитала принимается учредителями. разумные учредители для этой цели, как правило, пользуются услугами профессионалов-оценщиков.

Их услугами АО должно воспользоваться и в том случае, когда то или иное имущество вносится в оплату его акций. “Если номинальная стоимость приобретаемых акций и иных ценных бумаг общества, — сказано в ст. 34 Закона об АО, — составляет более 200... минимальных размеров оплаты труда, то необходима денежная оценка независимым... оценщиком имущества, вносимого в оплату акций и иных ценных бумаг”.

Независимые оценщики требуются АО и для определения рыночной стоимости имущества (ст. 77), хотя утверждение величины этой стоимости относится к компетентности совета директоров (ст. 65).

2.5. Законодательство об оценочной деятельности

Необходимость оценочной деятельности в российском рыночном хозяйстве потребовала ее законодательного оформления.

В начале октября 1996 г. Государственная дума в третьем чтении приняла Закон об оценочной деятельности. Этому пред шествовала довольно длительная борьба относительно концептуальных основ такого законодательства. Кто должен обеспечить организующее начало в оценочной деятельности — саморегулируемые профессиональные организации оценщиков или властные структуры? Соответственно этому были выдвинуты два проекта закона об оценочной деятельности. В результате напряженной полемики был принят компромиссный вариант, который, однако, исключал всеобщее огосударствление оценочной деятельности, на что был ориентирован один из отвергнутых проектов закона.

Согласно принятой процедуре любой закон, принятый Гос. думой, должен быть одобрен Советом Федерации. Совет Феде рации, однако, отклонял этот закон постановлением от 13 ноября 1996 г. Х 360-СФ. Была создана согласительная комиссия для преодоления возникших разногласий. Она состояла из равного числа представителей Госдумы и Совета Федерации.

Самое главное разногласие касалось установления места субъектов Федерации в регулировании оценочной деятельности. Согласно заключению Комитета Совета Федерации по вопросам экономической политики принятый Госдумой закон исключал участие субъектов РФ в правовом регулировании оценочной деятельности. В связи с этим предлагалось обеспечить такое регулирование не только на федеральном уровне, но и с помощью соответствующих властных структур на уровне субъектов РФ. Заметим, что подобный аналог существовал в России в конце ХIХ в. Мы имеем в виду упомянутые выше губернские оценочные комиссии, наделенные полномочиями согласно утвержденным Александром III Правилам оценочной деятельности. Такое изменение в законе, представленном Госдумой, было рекомендовано согласительной комиссией.

Помимо этого согласительная комиссия пришла к выводу о необходимости введения в закон такого пункта: Российской Федерации вправе издавать нормативные акты, регулирующие оценочную деятельность, осуществляемую в отношении имущества, находящегося в их собственности, в части, не противоречащей федеральному законодательству”.

Принятые изменения закона исходили из положений Конституции РФ. В частности, она предусматривает, что в ведении РФ находится установление правовых основ единого рынка (ст. 71, п. “ж”). Федеральный закон об оценочной деятельности устанавливает общие ее принципы на разных уровнях. В то же время в отношении собственности субъектов РФ вполне воз можно их законодательное творчество, но, разумеется, в рамках общих условий, устанавливаемых федеральным законом.

В Законе об оценочной деятельности, согласованном двумя палатами Федерального Собрания, определены хозяйственные отношения, регулируемые этим законом, в том числе и связанные с рыночным оборотом недвижимости, выделены ее объекты и субъекты, охарактеризованы права и ответственность оценщиков, условия лицензирования их деятельности. Важное место в законе занимает определение роли саморегулируемых профессиональных объединений оценщиков. Именно они заинтересованы в поддержании необходимого профессионального уровня оценщиков, в пресечении недобросовестных действий некоторых из них. В законе изложены также требования к уровню О оценщиков. Предполагается, что после введения в действие Закона об оценочной деятельности оценщик должен иметь высшее образование в указанной области, получить соответствующее образование в системах действующих вузов. Это, на наш взгляд, неправомерное требование.

Однако принятая Советом Федерации версия Закона об оценочной деятельности была отклонена Президентом (в мае 1997 г.). Особой критике им подвергнуто положение о неправо Мерном расширении функций саморегулируемых организаций. На мой взгляд, при согласовании положений Федерального закона об оценке следует ориентироваться в установлении статуса саморегулируемых организаций на более взвешенные и, Можно сказать, реальные формулировки упомянутого выше За кона об оценочной деятельности в г. Москве.

Глава 3. ВИДЫ СТОИМОСТИ, ПРИНЦИПЫ И ПРОЦЕДУРЫ ЕЕ ОЦЕНКИ

3.1. Виды стоимости

Стоимость. Стоимость относится к числу фундаментальных экономических категорий и не имеет единственного или даже хотя бы общепринятого определения.

Стоимость ассоциируется, во-первых, с полезностью — способностью вещей содействовать благосостоянию или приносить удовлетворение — и выступает как мера ее полезности. По выражению К. Менгера, стоимость — того, насколько важны для нас отдельные товары (или наборы товаров), когда мы осознали, что без владения этими товарами не возможно удовлетворить наши потребности”.

Во-вторых, в той мере, в какой своей полезностью вещи обязаны умственным и физическим усилиям человека, стоимость отражает объем и качество таких усилий. Другими словами, существующая сегодня стоимость вещи в общем рассматривается как мера затрат, которые необходимо понести для создания точно такой же или другой, но столь же полезной вещи.

В-третьих, стоимость связывается также с относительной редкостью вещей: для того чтобы можно было говорить о стоимости вещи, эта вещь не должна быть общедоступной, т. е. потребность в таких вещах должна превышать их наличие (предложение).

В-четвертых, вещи, обладающие полезностью и относительно редкие, обычно являются предметами обмена на другие вещи или деньги. Очевидно, что вещи обладают различной способностью обмениваться на другие вещи. При этом стоимость, рассматриваемая как категория обмена, характеризует привлекательность вещи как предмета обмена и, следовательно, ее способность обмениваться на другие вещи или деньги.

В-пятых, существенно, что в оценке недвижимости стоимость выражается в деньгах, а не в единицах каких-либо других вещей и понимается тем самым как денежная стоимость. Изменение денежной стоимости вещи может означать, с одной стороны, что изменились какие-либо свойства самой вещи и (или) отношение людей к ней, а с другой стороны, что претерпела изменение ценность денег как единицы измерения стоимости. Возможно также, что произошло и то и другое одновременно.

Стоимость в пользовании. Стоимость вещи с точки зрения Ю человека, использующего или собирающегося использовать эту вещь определенным образом для удовлетворения собственных потребностей, называют стоимостью в пользовании. Стоимость вещи в пользовании для конкретного человека определяется его индивидуальными вкусами, взглядами, пристрастиями, симпатиями и антипатиями. Разные люди по-разному оценивают полезность одной и той же вещи, имеют разные Планы и ожидания относительно ее будущего использования. Существует множество других обстоятельств, в силу которых Стоимости в пользовании одной и той же вещи для разных людей могут существенно различаться.

Стоимость в обмене. Стоимость, рассматриваемую в связи отчуждением вещи и проявляющуюся в форме цены при Обмене этой вещи на другие вещи или деньги, называют стоимостью в обмене или меновой стоимостью. Поскольку в оценке недвижимости стоимость выражается в деньгах, в дальнейшем мы будем говорить об обмене вещи на деньги, т. е. о продаже.

Отличие стоимости в обмене от стоимости в пользовании заключается в том, что стоимость в пользовании есть характеристика вещи с точки зрения ее конкретного обладателя (реального или потенциального) и ее величина полностью определяется предпочтениями одного лица. Стоимость в обмене, напротив, объективируется только при продаже вещи и тем самым основывается на суждениях, по крайней мере, двух сторон, участвующих в сделке. Более того, стоимость в обмене обычно рассматривается не просто в рамках некоторой конкретной сделки между конкретными лицами, но как обобщенная характеристика привлекательности вещи как предмета обмена с позиций неопределенного числа ее потенциальных обладателей, в совокупности называемых рынком. Поэтому термины “стоимость в обмене” и стоимость” часто используются как синонимы.

Даже если вещь имеет самую высокую стоимость в пользовании для некоторого конкретного лица, это само по себе не означает, что стоимость этой вещи в обмене будет столь же вы сока: стоимость в обмене зависит от того, насколько высоко оценивается полезность вещи рынком. По образному выражению А. Маршалла, “не следует полагать, что собственник передаваемых благ, когда он их передает, всегда может выручить всю денежную стоимость, которую они для него составляют. Например, хорошо сшитый костюм может вполне стоить цены, назначенной дорогим портным, так как заказчик считает его для себя необходимым и не в силах заставить портного сшить его за меньшую цену, но сам заказчик не сможет продать его и за полцены”

Стоимость и цена. Термин “цена” часто используют как си л стоимости в обмене, хотя это разные понятия. В дальнейшем будем понимать цену как определенную денежную сумму, передаваемую покупателем продавцу в обмен на вещь в реальной или предполагаемой сделке. Цена, которую покупатель готов уплатить за вещь, определяется его собственными представлениями о ее полезности. С другой стороны, продавец, определяя цену, которую он готов получить за вещь, руководствуется с собственными соображениями о полезности вещи, с которой он расстается. Тем самым цена в любой реальной или предполагаемой сделке, безусловно, определенным образом связана со стоимостями вещи в пользовании для конкретных покупателя и продавца.

Однако в каждой конкретной сделке цена определяется суждениями двух конкретных людей, в то время как стоимость в обмене — это оценка вещи рынком. Поэтому, несмотря на возможные количественные совпадения, цена и стоимость в обмене не тождественны: при одной и той же стоимости вещь может быть продана по самым различным ценам.

Экономическая теория, однако, утверждает, что независимо от того, как различаются и как изменяются со временем цены одной и той же вещи, существует общий закон, объясняющий эти различия и изменения, и этот закон — стоимость вещи, В Связи с этим конкретные изменения цен в конечном счете, связаны с изменениями стоимости вещей, а в более общей форме — соотношением спроса и предложения.

Точно так же температура воздуха, устанавливающаяся в каждый конкретный день, теоретически может оказаться СКОЛЬ угодно высокой или низкой, но никто не станет отрицать наличия общей закономерности, описывающей как диапазон возможных значений температуры, так и ее изменения СО временем. Эта закономерность определяется географическим положением местности, скоростью и направлением господствующих ветров и другими фундаментальными факторами.

Стоимость и затраты. Понятия “стоимость” и “затраты” также не совпадают. для того чтобы убедиться в этом, достаточно признать, что затраты на строительство роскошного особняка в престижном жилом районе и в отдаленном пригороде при прочих равных условиях одинаковы, разница же в стоимости — огромна.

Стоимость, безусловно, связана с затратами, однако не с теми затратами, которые в действительности были когда-то и кем-то произведены в связи с созданием вещи, а с теми, которые должны были быть произведены сейчас для того, чтобы была создана точно такая же или другая, но столь же полезная вещь. Это представление о стоимости подробно рассматривается при характеристике затратного подхода в оценке.

Рыночная стоимость. Она относится к числу конкретных определений в рамках категории стоимости в обмене и широко используется в качестве законодательно установленного стандарта не только в оценке недвижимости, но и в других сферах оценки.

Согласно распространенному определению рыночная стоимость — это цена, по которой продавец, имеющий полную информацию о стоимости имущества и не обязанный его продавать, согласен был бы продать его, а покупатель, имеющий полную информацию о стоимости имущества и не обязанный его приобретать, согласен был бы его приобрести.

Более полно уяснить глубокий смысл этого краткого определения можно в сопоставлении с определениями рыночной стоимости, принятыми в других странах. Так, в стандартах профессиональной оценочной деятельности” США рыночная стоимость определяется как наиболее вероятная цена, за которую имущество могло бы быть продано на конкурентном и открытом рынке при соблюдении всех условий справедливой сделки, когда и покупатель, и продавец действуют благоразумно и со знанием дела и в предположении, что цена не подвержена каким-либо чрезмерным воздействиям. В этом определении подразумевается, что продажа имущества совершалась бы, а права на него переходили бы от продавца к покупателю на определенную дату в условиях, когда:

1) покупатель и продавец имеют типичную мотивацию;

2) обе стороны в сделке хорошо информированы либо пользуются квалифицированными консультациями и действуют таким образом, чтобы в наибольшей степени удовлетворить собственные интересы;

З) имущество предлагается к продаже на открытом рынке в течение разумно необходимого времени,

4) покупка оплачивается долларами США или эквивалентными им финансовыми инструментами,

5) цена представляет собой нормальную компенсацию за продаваемое имущество, на размер которой не влияют какие-либо специальные финансовые условия или уступки, оказываемые кем бы то ни было, имеющим отношение к сделке

Тем самым рыночная стоимость определяется как результат своего рода “мысленного эксперимента”, проводимого оценщиком, — справедливой гипотетической сделки, осуществляемой при соблюдении ряда условий

· открытость рынка, на котором совершается сделка;

· конкурентность рынка;

· типичная мотивация сторон;

· разумная информированность сторон;

· достаточное время, в течение которого недвижимость предлагается на рынке для продажи;

· использование типичных средств платежа;

· отсутствие необычных финансовых условий сделки.

Под открытостью рынка понимается отсутствие каких- либо серьезных препятствий финансового, правового, технологического или иного характера, которые затрудняли бы или делали невозможным появление на рынке новых покупателей и продавцов и их уход с рынка.

Степень конкурентности рынка определяется числом продавцов и покупателей, степенью стандартизированности (однородности) товара, контроля над ценами со стороны отдельных продавцов и покупателей, открытости рынка, наличием неценовой конкуренции. Диаметрально противоположными моделями рынка являются рынок чистой конкуренции и рынок чистой монополии.

Никакие реальные рынки, в том числе и рынки недвижимости, не являются в полной мере чисто конкурентными или чисто монопольными. Поэтому, определяя рыночную стоимость, необходимо лишь допускать, что гипотетическая продажа оцениваемого объекта происходила бы при той степени конкуренции, которая является нормальной для соответствующего рынка.

Требование типичной мотивации продавца и покупателя в сделке купли-продажи означает, что стороны в первую очередь должны руководствоваться стремлением в наилучшей степени удовлетворить собственные экономические интересы.

Одно из проявлений нетипичной мотивации — так называемое состояние крайней необходимости, в котором может находиться продавец или покупатель. для продавца такая ситуация возможна, например, когда необходимо срочно продать не движимость для получения денег на какие-либо неотложные нужды. Покупатель, не имеющий крыши над головой и лишенный возможности ждать, может согласиться на явно несправедливые условия, чтобы как можно скорее приобрести жилье. Сделки на крайне невыгодных условиях, совершение которых было обусловлено стечением особых обстоятельств, чем воспользовалась одна из сторон, не только не должны рассматриваться в качестве ценовых индикаторов рыночной стоимости, но и могут быть признаны судом недействительными по российскому праву.

Степень информированности сторон о свойствах продаваемого имущества, а также о характере и состоянии рынка существенным образом влияет на оценку продавцом и покупателем полезности имущества Поэтому и продавец, и покупатель должны обладать информацией, нормально необходимой для того, чтобы каждый из них мог с достаточной степенью достоверности оценить размер собственных экономических выгод

Возможна, к примеру, ситуация, когда в центре большого города офисные помещения в среднем стоят вдвое дороже жилых Продавец квартиры, которая может быть без особых затрат переоборудована в офис, может не подозревать о таком способе ее использования и назначить цену продажи, ориентируясь на цены сделок с жилыми помещениями, т е недооценить продаваемое имущество Именно поэтому необходимым элементом любой оценки является определение наилучшего и наиболее эффективного использования оцениваемого объекта

Время, в течение которого недвижимость предлагается на рынке для продажи, должно быть достаточным для того, что бы продавец мог найти покупателя Рынки недвижимости, за исключением, быть может, обширных рынков стандартизированных квартир, имеют свою специфику, определяющуюся уникальностью каждого объекта. Как правило, продажа недвижимости требует достаточно продолжительного времени для того, чтобы продавец мог найти покупателя, а покупатель — продавца Кроме того, покупатель должен удостовериться в юридической “чистоте” продаваемого объекта, провести консультации со специалистами, осмотреть объект и т д

Следовательно, при продаже недвижимости должно быть обеспечено достаточное время для того, чтобы сделка могла со стояться на нормальных условиях. Слишком сделка, вероятнее всего, свидетельствовала бы о нетипичной мотивации или недостаточной информированности одной или обеих сторон

В качестве средства платежа должны использоваться деньги или их общепринятый эквивалент. В противном случае бывает трудно или вовсе невозможно соотнести действительную ценность компенсации, полученной продавцом, с определенной денежной суммой, так как применение различных подходов, методик и переводных курсов может внести значительные искажения в денежную оценку сделки.

Ни одна из сторон и никто другой, имеющий отношение к сделке, не должен предоставлять никаких необычных финансовых условий или уступок. Такие уступки могут предоставляться, например, в сделках между родственниками или любыми другими сторонами, которые помимо рассматриваемой сделки связаны иными обязательствами экономического или внеэкономического характера (материнские и дочерние компании). В частности, не должны использоваться разного рода льготные кредиты, обусловленные политическими, социальными или иными сходными факторами.

Реальные сделки с недвижимостью в той или иной степени испытывают воздействие самых различных факторов, не относящихся непосредственно к рыночным условиям, и редко удовлетворяют в полной мере всем перечисленным требованиям. Однако для того чтобы цена какой-либо конкретной сделки могла считаться хорошим приближением к рыночной стоимости, не требуется абсолютного соответствия всем условиям, приведенным в определении рыночной стоимости. Важно лишь, чтобы отклонения носили нормальный характер и не воздействовали бы чрезмерно на цену сделки.

В силу принципиально неустранимых специфических особенностей, присущих любой реальной сделке с недвижимостью, а также в силу уникальности каждого объекта недвижимости оценщик никогда не утверждает, что оцениваемый объект обязательно будет продан по цене, равной его рыночной стоимости. Оценочное заключение о рыночной стоимости является лишь прогнозом относительно того, какой могла бы с наибольшей вероятностью оказаться цена продажи объекта в определенный момент времени без существенного отклонения от условий, приведенных выше.

Важно понимать, что в определении рыночной стоимости не имеются в виду, какие бы то ни было конкретный продавец или конкретный покупатель оцениваемого имущества: речь идет о гипотетической сделке между типичным продавцом и типичным покупателем — воображаемыми репрезентативными участниками рынка, чьи взгляды и суждения характерны для большинства реальных участников рынка, на котором совершается эта сделка.

Наконец, особо существенно, что оценщик как профессионал, обладающий специальными навыками и познаниями, способен проводить внимательный анализ и делать глубокие выводы о стоимости оцениваемого имущества. Эти выводы, вполне вероятно, будут отличаться от того, как стоимость имущества оценивается рынком. Рынок может, по мнению оценщика, «заблуждается» относительно стоимости имущества, “недооценивать” или, напротив, “переоценивать” его. Тем не менее рыночная стоимость определяется именно рынком, а не самим оценщиком независимо от того, или “не прав” рынок с точки зрения оценщика.

Следовательно, оценивая рыночную стоимость, оценщик : в своем “мысленном эксперименте” мыслить и действовать таким образом, как мыслил бы и действовал типичный частник рынка, продающий или покупающий оцениваемое имущество. Если же оценщик будет руководствоваться собственными взглядами и суждениями, он получит не рыночную стоимость, а нечто совсем другое — ту стоимость, которая стала бы рыночной, если бы рынок состоял преимущественно из профессионалов, подобных самому оценщику.

Инвестиционная стоимость. Она в отличие от рыночной Есть стоимость имущества с точки зрения конкретного реального или потенциального собственника (инвестора), определяются его индивидуальными инвестиционными требованиями, склонностями и предпочтениями и являющаяся поэтому проявлением стоимости в пользовании.

Так, инвестиционная стоимость коммерческого здания, расположенного на оживленной улице в центре города, определяется исходя из того, кто и каким образом использует (либо собирается использовать) это здание, и может быть соотнесена прежде всего с теми доходами, которые потерял бы собственник здания при его продаже (или приобрел при покупке).

Если здание принадлежит преуспевающему врачу, занимающемуся частной практикой и имеющему постоянных богатых клиентов, привыкших из года в год приходить в одно и то же место, инвестиционная стоимость здания для него, вероятно, будет иной, чем для рядового торговца, для которого потери в доходе, вызванные переменой места торговли, будут, скорее всего, незначительны либо их не будет вовсе. По тем же при чинам инвестиционная стоимость имущества для конкретного инвестора может отличаться от его рыночной стоимости как в большую, так и в меньшую сторону, хотя ничто не мешает им совпадать.

3.2. Специфика рынков недвижимости

В экономической теории рынком считается совокупность организационных, технических, правовых и других механизмов, обеспечивающих взаимодействие и совершение сделок между продавцами и покупателями. Так, система торговли журналами, распространяемыми исключительно по подписке, образует рынок таких журналов, а городская телепрограмма, посвященная купле-продаже квартир и жилых домов, является частью местного рынка жилья.

Современный рынок совершенно не обязательно должен быть связан с определенным географическим местом. Например, рынок ценных бумаг при существующем уровне развития средств телекоммуникации не относится к какой-либо точке пространства, продавцы и покупатели могут находиться на разных континентах.

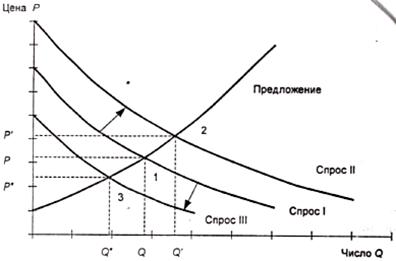

Рынки недвижимости по своей природе заметно отличаются от тех рынков, которые в экономической науке принято называть высокоорганизованными, например от мировых рынков цветных металлов или ценных бумаг (табл. 3.1).

Таблица 3.1

Особенности рынка недвижимости по сравнению с высокоорганизованными рынками стандартизированных товаров

|

Характерные черты |

Рынки |

|

|

высокоорганизованные |

недвижимости |

|

| Типичные территориальные границы рынка | Регион, группа регионов, страна, группа стран, все страны мира | Район, город, регион |

| Взаимозаменяемость единицы товара | Абсолютная | Абсолютная невзаимозаменяемость или очень слабая взаимозаменяемость |

| Стандартизированность товара | Абсолютная или очень высокая | Отсутствует или низкая |

| Число продавцов и покупателей | Большое | Небольшое |

| Соотношение между числами продавцов и покупателей | Сбалансировано | Колеблется между сбалансированностью, "рынком покупателя" и "рынком продавца" |

| Характер сделок | Преобладают публичные (преимущественно биржевые) сделки | Сделки носят частый характер |

| Доступность информации о товаре и рынке | Очень высокая | Доступ к информации обычно затруднен |

| Достоверность и полнота информации о товаре и рынке | Очень высокая | Доступная информация часто недостоверна и (или) неполна |

| Скорость обмена информацией и принятия решений | Очень высокая | Низкая |

| Степень осведомленности продавцов и покупателей о товаре и ценах | Высокая или очень высокая | Изменяется от очень высокой до очень низкой |

| Правовое регулирование способов использования товара и сделок с ним, непосредственно воздействующее на цены | Минимальное | Значительное |

| Стабильность цен | Цены обычно относительно стабильны | Цены могут часто изменяться в широких пределах |

| Транспортабельность товара | Очень высокая | Полностью отсутствует |

| Влияние реального местонахождения товара на цены | Очень незначительно | Местонахождение- один из важнейших факторов, формирующихся цены |

| Роль нерациональных факторов в принятии решений | Крайне незначительна | Заметная |

| Возможность относительно быстро заметного увлечения или уменьшения | Значительная | Практически отсутствует в силу длительности строительного цикла |

Локальный характер рынков недвижимости. Большинство рынков недвижимости по своей природе локальны. Если только речь не идет об особо заметном объекте, информация о котором получила широкое распространение, то покупателем с наибольшей вероятностью оказывается либо человек, живущий в этой местности, либо фирма, осуществляющая здесь свои деловые операции. Именно поэтому самое пристальное внимание оценщик обращает на ближайшие окрестности, а также на район, поселение и регион местоположения оцениваемой недвижимости.

Слабые взаимозаменяемость и стандартизированность недвижимостей. Каждый из объектов недвижимости уникален, убудь то земельный участок, здание, строение или какая-либо совокупность отдельных объектов. Поэтому редко оказывается возможным найти два объекта, обладающих одним и тем же набором полезных качеств.

Недвижимости с трудом поддаются стандартизации, что делает практически невозможной их продажу по описанию:

ли для купли-продажи, скажем, партии металла достаточно сказать марку и другие общепринятые характеристики товара, ) покупка недвижимости, за редким исключением, требует физического контакта покупателя с объектом, внимательного осмотра и выяснения всех важных обстоятельств, имеющих значение для сделки. По своему характеру сделки на рынках недвижимости подобны купле и продаже картин старых мастеров и других антикварных изделий, не поддающихся “делению на сорта”.

Продавцы и покупатели на рынках недвижимости. Если высокоорганизованных рынках в их нормальном состоянии значительному числу продавцов обычно противостоит столь же значительное число покупателей, то на рынках недвижимости во многом в силу их локальной природы часто возникают диспропорции между числами продавцов и покупателей.

Частный характер сделок на рынках недвижимости. В отличие от высокоорганизованных рынков, на которых преобладают публичные (преимущественно биржевые) сделки, сделки рынках недвижимости носят частный характер и обычно совершаются в результате относительно длительных переговоров и «уторговывания» сторон. Сделки с недвижимостью часто требуют не только физического контакта покупателя с объектом, но личных встреч с продавцом. даже в тех случаях, когда сделка совершается при посредничестве специализированных риэлторских фирм, ответы на многие вопросы, представляющиеся покупателю существенными, могут быть получены только в личной беседе с продавцом.

Специфика информации на рынках недвижимости. Если высокоорганизованные рынки находятся под пристальным наблюдением множества участников, аналитиков и исследователей, обладают развитыми системами сбора, обработки и распространения информации, то рынкам недвижимости в силу частного характера сделок присущи труднодоступность, неполнота и нередко недостоверность получаемой информации.

В РФ до недавнего времени отсутствовала действенная система регистрации прав на недвижимость, и как следствие поиск информации об интересующих оценщика объектах был чрезвычайно затруднен. Кроме того, в силу чрезвычайно широкого распространения всевозможных способов минимизации налогов, взимаемых при купле-продаже недвижимостей, даже та информация, которую удается получить, редко оказывается полной и достоверной.

Другими следствиями отсутствия общедоступной системы сбора и предоставления информации о рынках недвижимости являются, во-первых, низкая скорость обмена информацией между участниками рынка, а во-вторых, чрезвычайно широкий диапазон, в котором может изменяться степень осведомленности конкретных участников рынка о товаре и ценах.

Нерациональные факторы в сделках с недвижимостью.

На рынках стандартизированных товаров практически единственным фактором, влияющим на принимаемые решения, является цена. В сделках с таким товаром, как недвижимость, поведение людей в значительной степени подвержено комплексу рефлекторных действий, импульсов, инстинктов, привычек, на строений.

Часто человек готов заплатить высокую цену за дом в основ ном потому, что он просто понравился ему, и отказаться от покупки другого, возможно, лучшего дома по весьма скромной цене только потому, что что-то ему очень не нравится, причем же он сам далеко не всегда может объяснить, что именно.

Однако, как следует из практики, несмотря на значительное влияние таких нерациональных факторов, ценообразование на рынках недвижимости все же подчиняется достаточно устойчивым закономерностям, обнаружить которые и должен оценщик.

Неэластичность предложения на рынках недвижимости. В отличие от многих других рынков на рынках недвижимости объем предложения не может быть заметно быстро увеличен ёри росте цен. Это свойство, называемое ценовой неэластичностью предложения, объясняется тем, что для создания новых недвижимостей обычно требуется достаточно продолжительное время. исчисляемое месяцами или годами, что прежде всего объясняется ограниченностью свободных земельных участков.

3.3. Принципы оценки недвижимости

Оценка недвижимости как система теоретических и практически их знаний основывается на ряде рассматриваемых ниже фундаментальных суждений, называемых принципами оценки.

Полезность. Термин “полезность” широко используется как 4 науке в целом, так и в оценке недвижимости обычно применяется для обозначения способности вещи удовлетворять те или иные потребности обладателя — содействовать благосостоянию или приносить удовлетворение. Если бы полезность могла быть количественно измерена, можно было бы установить математическую связь между количеством полезности сконцентрированным в оцениваемом объекте, и его оценочной стоимостью. Тогда задача оценщика сводилась бы к измерению полезности оцениваемого объекта и расчету его оценочной стоимости как заранее известной функции от полезности. Однако оценщики не располагают какими-либо способами ее измерения.

Тем не менее категория полезности с успехом применяется в оценке недвижимости. Так, одна из основных поведенческих предпосылок оценки заключается в том, что экономически рациональный человек из множества взаимоисключающих альтернатив склонен выбирать ту, для которой при прочих равных условиях ожидаемая полезность максимальна.

В оценке недвижимости категория полезности безотносительно к ее измеримости приобретает особый смысл тогда, когда речь идет об анализе рынка, на котором могла бы быть продана оцениваемая недвижимость. Оценщик должен ясно представить, чьи и какие именно потребности способен удовлетворить оцениваемый объект, а также каким образом и в какой степени эти потребности могут быть удовлетворены. Другими словами, в чем заключается и насколько высока полезность оцениваемой недвижимости для типичного покупателя.

Для ответа на эти вопросы необходимо внимательно изучить не только ближайшие окрестности, но и район, поселение и регион местоположения оцениваемой недвижимости. Не следует ограничиваться одними лишь данными экономического характера, нужно проанализировать преобладающие здесь демографические, социально политические, религиозные и другие факторы, а также сложившиеся тенденции. В итоге оценщик должен, насколько это возможно, составить своего рода “экономико-психологический портрет” типичного покупателя оцениваемой недвижимости, выводы о мотивации и предполагаемом образе действий которого имеют чрезвычайно важное значение. Фигура типичного покупателя во многом предопределяет используемые в оценке поведенческие предпосылки, подходы и методы.

Принцип замещения. Он является одной из фундаментальных поведенческих предпосылок в оценке недвижимости и сводится к очевидному на первый взгляд предположению о том, как ведут себя люди, принимая те или иные решения: стремясь к достижению определенного результата, человек распределяет и сочетает имеющиеся в его распоряжении ресурсы таким образом, чтобы они были использованы с максимальной эффективностью. Другими словами, человеку свойств но постоянно замещать менее эффективные средства достижения цели более эффективными.

Исходя из принципа замещения, оценщик недвижимости предполагает, что покупатель оцениваемого объекта, имея ,целью приобретение некоторого набора полезных качеств, воплощенных в объекте, будет сопоставлять альтернативные способы достижения этой цели, выбирая среди них максимально эффективный.

При сравнении продаж в качестве альтернативы приобретению оцениваемого объекта рассматривается приобретение других объектов, обладающих эквивалентной полезностью. При этом оценщик приходит к естественному выводу о том, что стоимость оцениваемого объекта не должна превышать стоимостей таких объектов.

В затратном подходе альтернативой покупке оцениваемого Объекта является создание другого объекта с эквивалентной полезностью. Закономерно предполагать, что стоимость оцениваемого объекта не должна превышать тех затрат, которые потребовались бы для такого замещения (с учетом предпринимательской прибыли).

Ожидания. Стоимость недвижимости определяется не столько факторами, существующими сегодня, сколько ожидаемыми событиями. “Хотя будущее не может предопределять настоящее, однако то, что мы ожидаем в будущем, может и должно являться частью оценки настоящего” Действительно, в отличие от вещей, предназначенных для немедленного употребления, при покупке недвижимости человек в общем рассчитывает на получение выгод в течение более или менее продолжительного периода времени в будущем При этом цена, которую он готов сегодня уплатить за недвижимость, по существу, представляет собой плату за право получения этих вы год, а значит, самым непосредственным образом соотносится с их ожидаемым объемом. Так же и продавец, определяя цену, которую он готов сегодня получить в обмен на продаваемую недвижимость, соизмеряет ее с ожидаемым объемом утрачиваемых им будущих выгод. Следовательно, реалистичная оценка стоимости недвижимости невозможна без сколько-нибудь определенного представления об ожиданиях, связанных с оцениваемым объектом.

Так, оценивая жилой дом или квартиру в недавно застраиваемом, но перспективном районе, следует предположить, что многие покупатели готовы будут уплатить цену, которая в соотношении с сегодняшним уровнем удобств в районе могла бы показаться чрезмерно высокой. Однако их действия будут продиктованы надеждами на то, что через некоторое время благо даря разумной застройке этот район достигнет желаемого высокого уровня развития и престижа.

Оценка недвижимости, предназначенной для размещения промышленного должна учитывать ожидания, связанные с будущим развитием транспортной и промышленной инфраструктуры, динамикой рынков ресурсов и сбыта готовой продукции.

Ожидаемое повышение цен на недвижимость определенного типа может подхлестнуть спекулятивный спрос и повысить сегодняшние стоимости таких недвижимостей. Слухи о готовящемся строительстве крупного промышленного предприятия в непосредственной близости от зоны жилой застройки могут привести к общему снижению стоимости жилых домов в этом районе. Инфляционные ожидания могут стимулировать желание людей обезопасить свои деньги путем инвестирования в недвижимость, что приведет к росту ее стоимости.

Внешние воздействия. Ситус. Стоимость недвижимости определяется не только ее собственными качествами, но и влиянием самых различных внешних факторов. Связи между объектом и его «средой обитания» могут обнаруживаться как в ближайших окрестностях, районе, поселении (поселке, городе), так на региональном, общенациональном и транснациональном уровнях. Совокупность всех таких связей конкретного объекта называют его ситусом (от латинского situs — место) или экономическим местоположением.

Так, для промышленного предприятия ситус определяется близостью к транспортным узлам, через которые доставляются производственные ресурсы и вывозится произведенная продукция, близостью к местам продажи продукции, доступностью инженерной инфраструктуры, обеспечивающей производственный процесс, близостью к местам проживания работников. Ситус жилого комплекса составляют прежде всего транспортная доступность центров деловой активности, близость объектов социально-культурной инфраструктуры (школ, магазинов, учреждений здравоохранения и т. п.), наличие живописного пейзажа и любых объектов естественного (лес, пруды, озера) или искусственного (парки, скверы) происхождения, с которыми связываются рекреационные, экологические и эстетические качества жилья. Изучая ситус объекта, необходимо рас сматривать как положительные, так и отрицательные связи. Так, например, близость офисного здания к традиционному центру деловой активности следует считать положительной связью, а близость к аэропорту с повышенным уровнем шума отрицательной.